【遺産相続手続き】相続人順位や範囲・税金・相談先を徹底解説

タグ: #相続手続き

遺産相続とは「被相続人(亡くなった人)」の財産・権利・義務を、遺された「相続人(家族や縁者)」が引き継ぐことです。

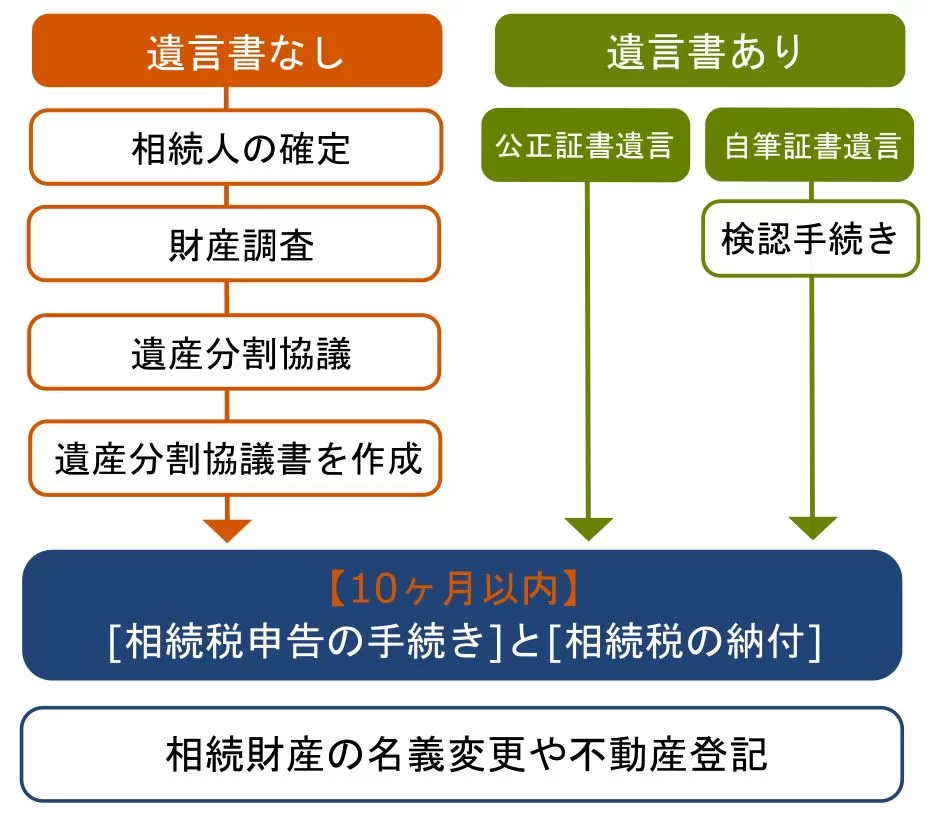

遺産相続手続きは遺言書の有無によって流れが異なるので、まずは遺言書の有無を確認してください。

一般的な「遺言書がない」場合の遺産相続のポイントとなるのは以下の5つで、ここを押さえておけば遺産相続の基礎は網羅できます。

- 誰がどのくらいの割合で遺産相続するのか

- 遺産相続の対象となる財産

- 遺産相続する3つの方法

- 遺産相続の税金と相続税申告手続きや期限

- 遺産を分割する方法

遺産相続手続きの流れを知っておかないと、スムーズに相続するどころか、トラブルに発展することもあります。

まずはこの記事を読んで、遺産相続の基礎知識を知っておきましょう。

動画でも分かりやすく解説中です!

目次 [閉じる]

1.遺産相続手続き方法や流れは「遺言書の有無」で異なる

遺産相続手続きの基礎的な流れは上記の通りで、遺言書の有無で手続き内容が異なります。

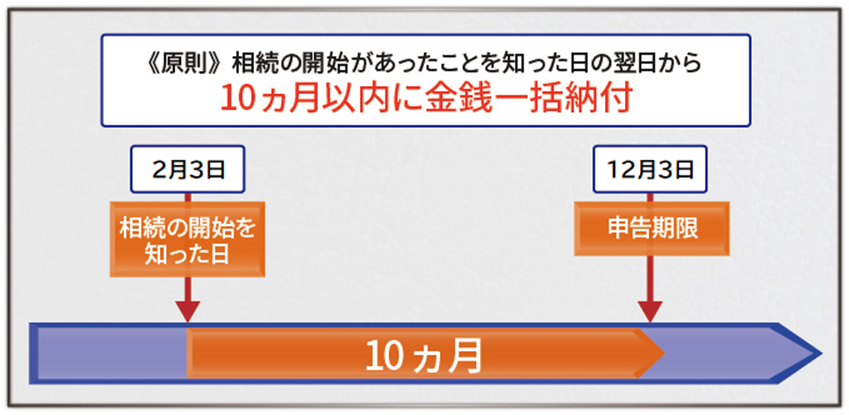

相続税が課税される遺産相続の場合、相続発生の翌日から10ヶ月が相続税申告の期限です(記事の中で解説します)。

10ヶ月以内に「相続税申告手続き」と「相続税の納付」を完了しなくてはいけないので、なるべく早く遺産相続手続きを完了させることが重要です。

遺産相続では、被相続人の葬儀が終わってからも手続きが山積みです。

被相続人が亡くなってから必要となる細かな手続きや必要書類について、詳しくは以下ぺージをご覧ください。

>>相続発生!やるべき手続きと流れ【一覧チェックリスト付き】

>>過ぎたら大変!9つの期限がある遺産相続手続きと2つの期限がない手続き

1-1.【遺言書なし】遺産相続手続きの流れ

遺産相続で「遺言書がない」場合や「遺言書の内容とは異なる遺産相続をしたい」場合、以下の手続きが必要となります。

遺言書なしの遺産相続手続きの流れ

- 法定相続人の確定

- 遺産相続の対象となる財産調査

- 相続人全員で遺産分割協議

- 遺産分割協議書を作成

- 相続税申告手続き

※相続税が課税されるケースのみ

遺産分割協議では具体的な遺産の分割方法や割合を決めますが、法定相続人“全員”の参加が必要なのでご注意ください。

そして具体的に遺産の相続割合が決まれば、あらゆる手続きで提出が求められる「遺産分割協議書」を作成します。

遺産分割協議書の詳しい書き方や注意点については「遺産分割協議書とは?作成までの流れや書き方を解説【ひな形付】」をご覧ください。

この記事では「誰が法定相続人になるのか」「法定相続人の分割割合」「遺産相続の対象となる財産」などについて順に解説をします。

こちらをタップすれば 、今すぐ内容をご確認いただけます。

誰が法定相続人になるのか法定相続人の分割割合遺産相続の対象となる財産

1-2.【遺言書あり】遺産相続手続きの流れ

遺言書がある遺産相続の場合、基本的には遺言書に記載されている通りに遺産分割を行います。

ただし、相続人全員で話し合って合意した場合は、遺言書の内容とは異なる方法で遺産相続をすることもできます(遺言書なしの遺産相続手続き をご覧ください)。

遺言書は主に「自筆証書遺言」か「公正証書遺言」があり、それぞれ遺産相続手続きや対処方法が異なります。

1-2-1.自筆証書遺言

自筆証書遺言とは、被相続人が自筆で書いた遺言書のことです。

自筆証書遺言が自宅などに保管されていた場合は、開封せずに家庭裁判所に持ち込んで「検認」と呼ばれる手続きが必要です。

封印がある遺言書を勝手に開封すると、5万円以下の過料が科されることがあるので注意をしてください。

自筆証書遺言の検認の詳しい手続きについては、「自宅で遺言書を見つけたら検認が必要!検認手続きについて解説します」を参照してください。

ただし2020年7月10日から、自筆証書遺言を法務局で保管する「自筆証書遺言書保管制度」が始まりました。

この制度を利用している自筆遺言書に関しては、家庭裁判所での検認手続きは不要です。

自筆証書遺言書の保管制度について、詳しくは「自筆証書遺言のメリット・デメリットと保管制度・方式緩和について徹底解説」をご覧ください。

1-2-2.公正証書遺言

公正証書遺言とは、公証役場で公証人に作成してもらった遺言書のことです。

自筆証書遺言とは違い、公正証書遺言は家庭裁判所での検認手続きは不要です。

原本は公証役場で保管されているため、最寄りの公証役場に問い合わせれば公正証書遺言の有無が確認できます。

遺言書ありの遺産相続の場合、相続人(受遺者)や財産分割方法は指定されているかと思います。

遺言書がある場合の遺産相続をされる方は、「5.遺産相続の税金はいくら?相続税申告方法と期限について 」まで読み飛ばしてください。

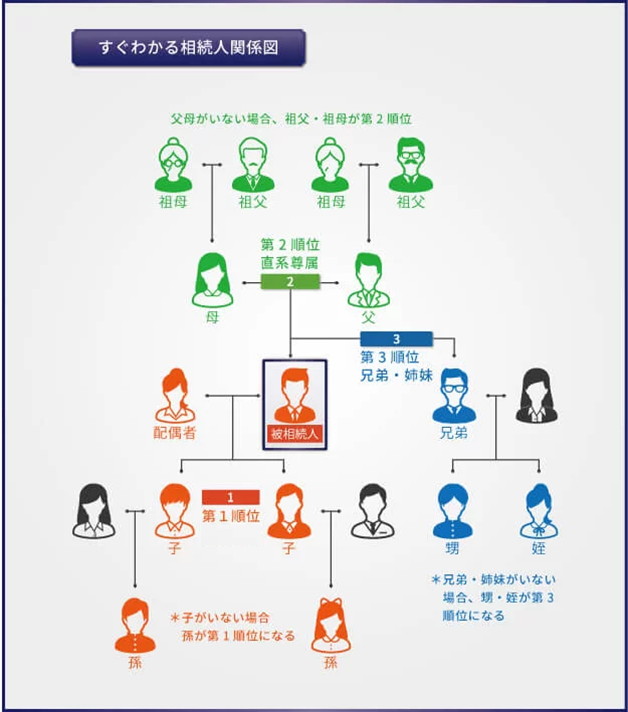

2.遺産相続範囲を知ろう!法定相続人の順位・分割割合とは

遺産相続の権利がある人を「法定相続人」と呼び、民法で相続人の順位が決められています。

| 常に法定相続人 | 配偶者 |

| 第1順位 | 子(子が亡くなっている場合は孫) |

| 第2順位 | 父母(父母が亡くなっている場合は祖父母) |

| 第3順位 | 兄弟姉妹(兄弟姉妹が亡くなっている場合は甥姪) |

配偶者は常に法定相続人であり、配偶者以外の親族については順位が定められています。

第1順位の人がいなければ第2順位の人が法定相続人となり、第2順位の人もいなければ第3順位の人が法定相続人となります。

遺産相続をするはずの第1順位の法定相続人がすでに亡くなっている場合は「代襲相続(もしくは再代襲相続)」となり、相続人の子(孫)が代わりに相続します。

第3順位の法定相続人がすでに亡くなっている場合は、代襲相続は1回限りであり、再代襲相続はありません。

また、法定相続人には認知症などで意思表示ができない人・未成年者・行方不明の人も含めるため、必要であれば特別代理人や不在者財産管理人を立てて遺産分割協議を進めなければなりません。

これらの人を除いて遺産分割協議を行っても、その内容は法的に無効になります。

>>【図解】代襲相続とは?孫や甥・姪が代襲相続人になる場合や相続割合を解説

>>遺産相続で特別代理人の選任が必要な2つのケースと選任の流れを解説

>>連絡が取れない相続人がいるときの相続手続きは?

2-1.法定相続人でも相続できないことがある

法定相続人であっても「相続欠格」や「相続廃除」に該当する場合は、遺産相続の権利が認められません。

ただし、相続欠格や相続廃除で遺産相続できなくなった場合でも、代襲相続は認められます。

相続欠格や相続廃除について、詳しくは「相続欠格とは。相続人に重大な非行があると遺産を相続できない」や「相続廃除で相続させたくない相続人の権利をはく奪できる?」をご覧ください。

2-2.法定相続人の確認は戸籍謄本を取り寄せる

遺産相続で誰に相続の権利があるのかを知るには、被相続人(亡くなった人)の出生から死亡までの戸籍謄本を取り寄せると確実です。

戸籍謄本には人の出生から結婚、子の誕生、死亡などが記録され、家族関係がわかるようになっています。

家族関係は戸籍謄本を見なくてもわかっている場合が多いですが、早めに戸籍謄本を取り寄せて相続人の確認をおすすめします。

遺産相続の手続きでは戸籍謄本が必要になるシーンが多いだけではなく、場合によっては隠し子や前妻(夫)との子など、思いもよらない相続人が明るみに出ることもあるためです。

戸籍謄本の取り寄せ方法については「相続手続きに必要な戸籍謄本の種類と取得方法を徹底解説!どのような時に必要で有効期限はある?」をご覧ください。

2-3.遺産を分配する割合(法定相続分)

遺産相続ではどの法定相続人がどれぐらいの割合で相続するかを、遺産分割協議で自由に決めることができます。

ただし法定相続人が複数いて分配する割合が決まらない場合などは、民法で定められている「法定相続分」を適用させます。

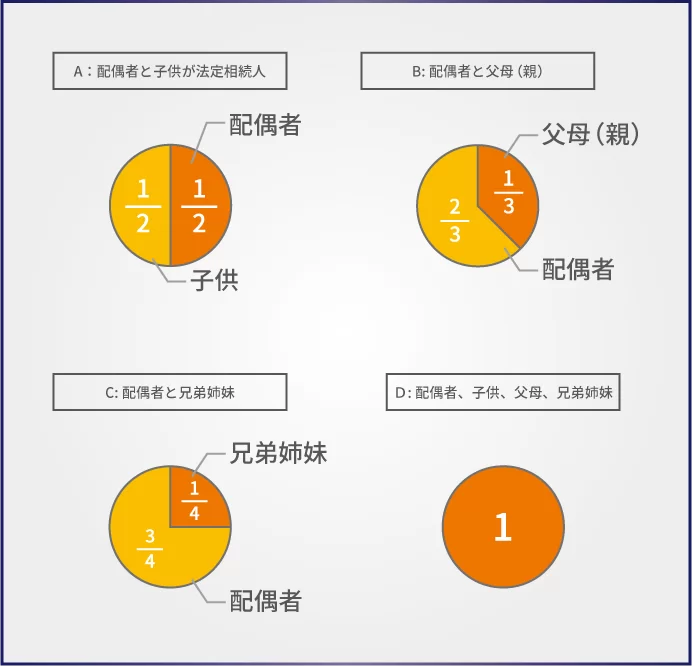

| 配偶者 | その他相続人(※) | |

| 配偶者と子供 | 配偶者1/2 | 子供1/2 |

| 配偶者と父母 | 配偶者2/3 | 父母1/3 |

| 配偶者と兄弟姉妹 | 配偶者3/4 | 兄弟姉妹1/4 |

(※)複数人の場合は該当割合を均等に分割

この他、相続人が配偶者のみの場合は配偶者が全てを遺産相続し、子供のみ・父母のみ・兄弟姉妹のみの場合、法定相続人の人数に応じて均等に分配を行います。

上記ケースにあてはまらない場合など、より詳しい分配する割合については「あなたの相続割合を解説!図を見て一目で分かる法定相続分」をご覧ください。

2-4.配偶者・子供・親には遺留分がある

遺産相続ができる最低限の割合として、被相続人の配偶者・子供(孫)・父母(祖父母)には「遺留分」が定められています。

兄弟姉妹(甥姪)に、遺留分は認められません。

遺留分は、遺留分権利者全体で遺産の1/2(法定相続人が直系尊属のみの場合は1/3)と定められています。

法定相続人の遺留分について、詳しくは「【図解で解説】遺留分権利者の範囲と遺留分の割合」をご覧ください。

仮に相続した遺産が遺留分より少ない場合、「遺留分侵害額請求権」を使えば、遺産を多く受け取った他の相続人に金銭を請求することができます。

詳しくは「遺留分侵害額請求(遺留分減殺請求)とは?備える方法・計算方法・時効・手続きの流れを紹介」をご覧ください。

3.遺産相続の対象になる財産とならない財産

遺産相続の対象となるのは、被相続人が生前に所有していた財産の全てです。

借金や保証債務など、いわゆる「マイナスの財産」も遺産相続の対象になります。

| 遺産相続の対象になる財産 | ||

| プラスの財産 | 金融資産 | 現金・預貯金・株式など |

| 不動産 | 土地・建物・山林など | |

| 動産 | 自動車・家財道具・書画骨董・宝石など | |

| 権利 | 債権・借地借家権・著作権・特許権など | |

| マイナスの財産 | 借金・未払金・保証債務(連帯保証人の地位) | |

被相続人に借金やローンの残債務があれば、相続人が代わりに返済しなければなりません。

| 遺産相続の対象にならない財産 |

| ・資格や技能 ・年金受給権 ・死亡保険金や退職金 ・香典や弔慰金 |

被相続人が持っていた資格・技能・年金受給権などの権利は、本人にだけ認められたものであり、遺産相続で引き継ぐことはできません。

死亡保険金や香典・弔慰金は、亡くなった人が生前に持っていた財産ではないため、遺産相続の対象にはなりません。

遺産相続の対象となる財産の定義について、詳しくは「相続財産とは。絶対に知っておきたい相続財産の定義と具体例」をご覧ください。

3-1.遺産相続の対象でなくても相続税の課税対象になる財産

遺産相続の対象にならない財産でも、相続税の課税対象になる財産があります。

このような財産を「みなし相続財産」といい、下記のものが例としてあげられます。

みなし相続財産

- 死亡保険金や退職金(非課税限度額あり)

- 一定額を超える弔慰金

- 亡くなるまでの3年間に生前贈与した財産(2027年以降「亡くなるまでの7年間」へ段階的に延長)

3-2.遺産相続の対象となる財産を探し出す方法

遺産相続を始める前に財産調査を行い、被相続人が「どのような財産をどれぐらい持っていたか」を調べる必要があります。

具体的な財産調査の方法として、被相続人の自宅・郵便物・メール・スマホのアプリなどをヒントに、遺産相続の対象となる財産を探してください。

財産調査はスムーズな遺産相続や正しい相続税申告だけが目的ではなく、思わぬ借金を肩代わりしないためにも重要です。

報酬が発生しますが、財産調査は弁護士、司法書士、行政書士などの専門家に依頼もできます。

遺産相続の対象となる相続財産の調査について、詳しくは「故人の財産調査が必要な3つの理由と具体的な方法を徹底解説!」をご覧ください。

3-2-1.不動産の調査

被相続人の自宅などから不動産の権利証(登記済証、登記識別情報)が見つからない場合は、固定資産税の納税通知などから所在を調べることができます。

もしくは不動産がある市区町村の窓口へ行き、固定資産課税台帳(名寄帳)を確認します。

いずれの場合でも、不動産の権利関係が現在どのようになっているかを確認するため、法務局で登記事項証明書を取得すると良いでしょう。

3-2-2.借金の有無の調査

被相続人が個人で契約している借金やローンなどは、信用情報機関(CIC・JICC・全国銀行個人信用情報センター)に情報開示を求めることをおすすめします。

相続発生による信用情報開示の手続きをすれば、被相続人が個人で契約している、借金・クレジットカード・ローンなどの会社や残債額(債務残高)を調べられます(相続人しか手続きできません)。

ただし、連帯保証などは信用情報機関に登録されないため、債務保証人としての契約書がないか可能な限り探しましょう。

4.遺産相続の3つの方法~単純承認・限定承認・相続放棄~

遺産相続には3つの方法があり、相続対象となる財産の内容によって相続人が選ぶことができます。

| 単純承認 | 被相続人の財産や債務を全て相続する |

| 限定承認 | 引き継いだ財産の範囲内で債務も相続する |

| 相続放棄 | 被相続人の財産も債務も全て相続しない |

被相続人宛の請求書などを一度でも支払うと単純承認したこととなり、限定承認や相続放棄ができなくなるので注意をしましょう。

また、限定承認は手続きが複雑であるため、選択される方は少数に留まります。

限定承認について、詳しくは「限定承認とは|相続放棄とは何が違う?所得税申告が必要になることも!」をご覧ください。

4-1.遺産に借金があれば相続放棄できる

家庭裁判所で相続放棄の手続きをして受理されれば、はじめから相続人でなかったことになり、子供が代わりに相続する代襲相続も認められません。

被相続人の借金などの返済義務を免れる一方で、プラスの財産の相続もできません。

具体的に以下のようなケースの場合、相続放棄を選択されると良いでしょう。

- 被相続人の借金を返済できる見込みがない

- プラスの財産よりもマイナスの財産が多い

- トラブルを避けるために遺産分割協議に加わりたくない

4-2.遺産の相続放棄の手続きと期限

遺産の相続放棄を選択した場合、被相続人が亡くなってから3か月以内に、被相続人の最後の住所を管轄する家庭裁判所で相続放棄の手続き(申し立て)が必要です。

期限までに相続放棄の手続きをしなかった場合は、単純承認(相続を認めること)になってしまうので注意をしてください。

ただし「被相続人に借金があったことを知らなかった」など特別の事情がある場合は、期限を過ぎても相続放棄ができるケースがあります。

相続放棄の手続きの詳細や手続きに必要な書類については、「相続放棄するのはどんなとき? 手続き・必要書類・期限など徹底解説」をご覧ください。

5.遺産相続の税金はいくら?相続税申告方法と期限について

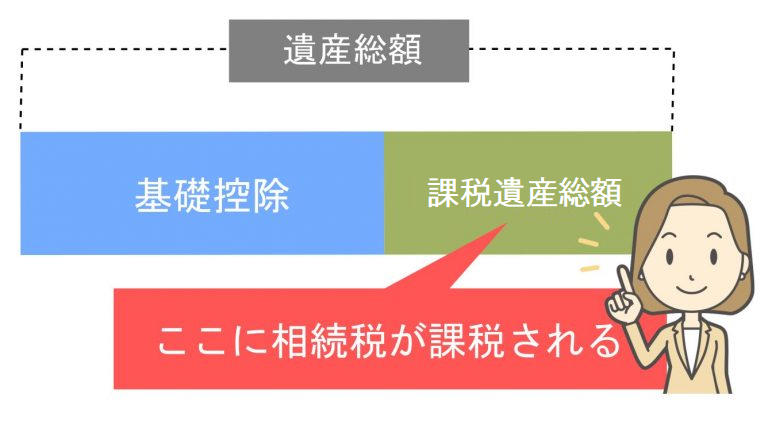

相続税は遺産相続する財産総額が「基礎控除額」を超えた場合のみ課税され、期限までに相続税申告手続と税金の納付が必須です。

遺産相続する財産総額が基礎控除額以下の場合、相続税は課税されず、相続税申告も必要ありません。

相続税の基礎控除額は以下の計算式で算出されますが、相続人の数によって金額が変動するため、必ず相続人が確定してから計算をしてください。

3,000万円+(600万円×法定相続人の数)

※法定相続人に受遺者は含みません

相続税の基礎控除については「【相続税の基礎控除】計算式・相続税申告の要否・注意点も解説」で解説していますが、YouTube動画でも紹介しているので併せてご覧ください。

5-1.相続税はいくらかかる?計算方法を解説

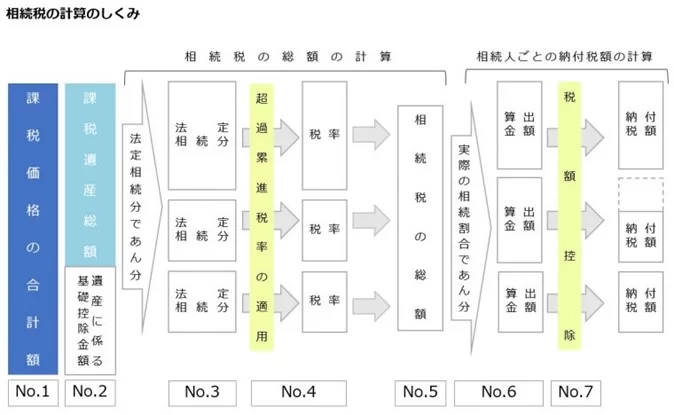

相続税計算の流れ

- 遺産総額を計算

- 相続税の課税財産を計算

- 相続税の課税財産を法定相続分で分割

- 相続人別で相続税を計算

- 相続税の総額を計算

- 相続人ごとの納付税額を計算

- 税額控除を適用

- 各相続人の相続税の納付税額が決定

相続税は遺産総額から基礎控除額を差し引いた部分にのみ課税されますが、具体的な相続税の計算方法はとても複雑です。

というのも、各相続人がどのくらいの割合で相続するのかによって相続税率が異なり、相続人の属性や遺産の種類によって適用できる各種控除も異なるためです。

だからこそ、相続税の計算や相続税申告は、専門家である税理士が必要なのです。

以下は法定相続人が「配偶者と子供」「子供のみ」とした場合の、相続税の概算一覧表なので参考にしてください。

上記以外のケースであれば、税理士法人チェスターの「相続税計算シミュレーション」を利用すれば、おおよその相続税額を計算できます。

相続税の計算方法や税率について、詳しくは「【相続税のキホン】基礎控除・計算方法・税率・非課税枠を徹底解説」をご覧ください。

YouTube動画でも解説しているので、併せてご覧ください。

5-2.相続税申告手続きと期限について

相続税が課税される遺産相続では、原則「相続が発生した翌日から10ヶ月以内」に、相続税申告手続きと相続税の納付を完了しなければなりません。

このあと詳しく解説しますが、これらの相続税申告手続きをしなかった場合は、追徴課税などのリスクがあるので注意をしてください。

5‐2‐1.相続税申告手続き

相続税申告手続きとは、相続税申告書類や必要書類を、被相続人の最後の住所地を管轄する税務署に提出する手続きです。

相続税申告手続きはとても複雑で、自分で手続きをするのはとても難しいです。

実際に9割以上の方が、専門家である税理士に依頼をしています。

相続税申告手続きについて、詳しくは「相続税申告の書き方・必要書類・期限や流れ【初心者必見】」をご覧ください。

5-2-2.相続税の納税

相続税の納付書を作成し、最寄りの金融機関・被相続人の最後の住所地を管轄する税務署・コンビニなどで、現金一括で納付をします。

法が改訂されたため、現在は相続税をクレジットカードで納付することもできますが、クレジットカードの限度額以下などの条件があるのであまり現実的ではありません。

相続税の納付方法について、詳しくは「相続税の納付方法は現金一括納付。クレジットカード納付を含む4つの納付方法」をご覧ください。

6.遺産相続の分割方法と引き継ぐ手続き

誰がどの遺産をどれぐらい相続するかが決まり、相続税の課税対象になるのか否かが分かれば、遺産を引き継ぐ具体的な手続きに移ります。

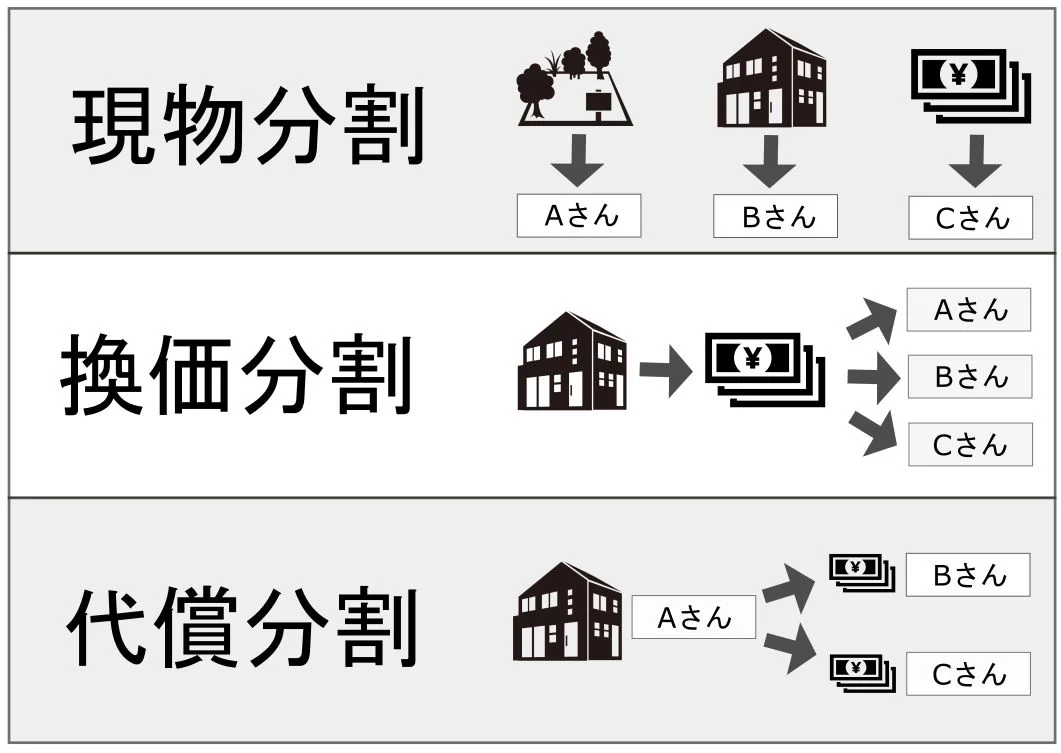

上記イラストの通り、遺産を相続人同士で分配する方法として、現物分割・換価分割・代償分割があります。

遺産の内容や相続人の数など、各家庭の事情に応じた方法で遺産相続できます。

6-1.現物分割とは

現物分割とは、相続した遺産をそのまま相続人同士で分割する方法です。

現物分割では不動産や株式など現物の資産を売却する必要がないため、手続きは比較的簡単です。

しかし、現物の資産はそれぞれ価値が異なるため、均等に分配できないケースがほとんどです。

現物分割が向いているケース

- 遺産の大部分が現金や預金である

- 遺産となっている不動産を手放したくない

6-2.換価分割とは

換価分割とは、不動産や株式など現物の資産を売却し、現金に換えてから遺産を分配する方法です。

換価分割は相続人どうしで遺産を公平に分配できますが、換価分割をすると現物の資産は残りません。

遺産となっている自宅を手放すことになれば、そこに住んでいる人は住む場所を探さなければなりません。

換価分割が向いているケース

- 遺産の大部分が不動産や株式など現物資産である

- 利用価値が低く誰も相続したがらない現物資産がある

- 相続税を納税するための資金がない

6-3.代償分割とは

代償分割とは、ある相続人が現物資産をそのまま相続して、かわりに他の相続人に現金を与える方法です。

他の相続人に与える現金(代償金)は、自身がもともと持っていた現金を使います。

そのため、現物資産を相続する人はまとまった額の現金を持っているか、生命保険などで準備している必要があります。

代償分割が向いているケース

- 遺産となっている不動産を手放したくない

- 現物資産を相続する人がまとまった額の現金を持っている

6-4.相続した遺産を引き継ぐ手続き

遺産相続でどのような分割方法をするのかが決まれば、次は実際に解約手続きや名義変更などを行います。

銀行などの預貯金などは、預け入れ先の金融機関で相続手続きをします。

預貯金の名義を書き換えるのではなく、預貯金を払い戻すことになります。

詳しくは「相続で預金を引き出す手続きを解説(相続関係届出書など )」をご覧ください。

土地や建物は、法務局で名義変更(相続登記)をします。

手続きには主に戸籍謄本、遺言書、遺産分割協議書などが必要です。

相続登記の期限は3年以内(2024年4月1日施行)ですが、先送りするとそのまま忘れてしまうため、遺産分割協議が終わればできるだけ早く手続きすることをおすすめします。

土地や建物の相続手続きについて、詳しくは「相続登記の手続きを自分一人で行うことができる完全ガイド」を参照してください。

※ここまでご紹介してきたように、相続手続きは複雑で、専門家の手を借りたほうがスムーズに進むことも多々あります。

相続発生後の最初のご相談は、相続手続き専門の司法書士法人チェスターへお気軽にご相談ください。

<相続の相談窓口>

司法書士法人チェスター

チェスターでは外出不要で相続の煩わしい手続きをプロに丸ごとお任せできるサービスも行っております。サービスの詳細についてはこちらをご覧ください。

フルリモート相続手続きパックのサービスのご紹介 ››

7.遺産相続手続きをしないリスクについて

所定の遺産相続手続きをしなかった場合には、さまざまなリスクを被ることになります。

遺産相続は各ご家庭によって手続き内容が異なりますが、必ず所定の手続きを行いましょう。

×預貯金の引き出しができなくなる

×不動産の相続登記をしないと手続きが煩雑に

×相続税は期限までに申告しないと加算される

7-1.預貯金は引き出しができなくなる

預貯金の相続手続きをしなければ、口座が凍結されて入出金ができなくなります。

家族が金融機関に届け出た時点か、金融機関の職員が新聞の死亡欄など訃報を見て家族に確認した時点で亡くなった人の預金口座は凍結されます。

口座の凍結は、相続人の1人が預金を引き出して持ち去ることで起きるトラブルを防ぐために行われます。

銀行の口座凍結に関して、詳しくは「銀行口座凍結=被相続人の死亡時ではない~解除する方法とは~」をご覧ください。

7-2.不動産の相続登記をしないと手続きが煩雑に

不動産の相続登記をしなければ、不動産は相続人全員で共有していることになり、将来売却するときの手続きが煩雑になります。

不動産を売却するときは相続人全員の合意が必要で、相続から長い期間が経過して世代が代わるにつれて全員で合意することは難しくなります。

子から孫、孫からひ孫へと世代が進むと、相続人が増えて収拾がつかなくなる恐れもあります。

相続登記を放置することの不利益については、「相続登記の期限は3年!放置しておくと不利益も」で詳しく説明しているので参照してください。

7-3.相続税は期限までに申告しないと加算される

相続税申告をしないで放置した場合は、本来の相続税額に対して延滞税と無申告加算税がかけられます。

もし、相続税の申告期限までに遺産分割協議が終わらず申告ができない場合は、一度、法定相続分のとおりに遺産相続をしたと仮定して申告します。

後日、遺産分割協議がまとまれば、正しい内容に従って申告を修正します。

相続税申告をしなくても見つからないと考える人もいるようですが、税務署は亡くなった人の遺産の額をおおむね把握していて、申告をしなければ税務署に見つかってしまいます。

相続税申告をしないリスクについて、詳しくは「相続税を無申告ですり抜けることは無理! 3つのペナルティーの対象に!」をご覧ください。

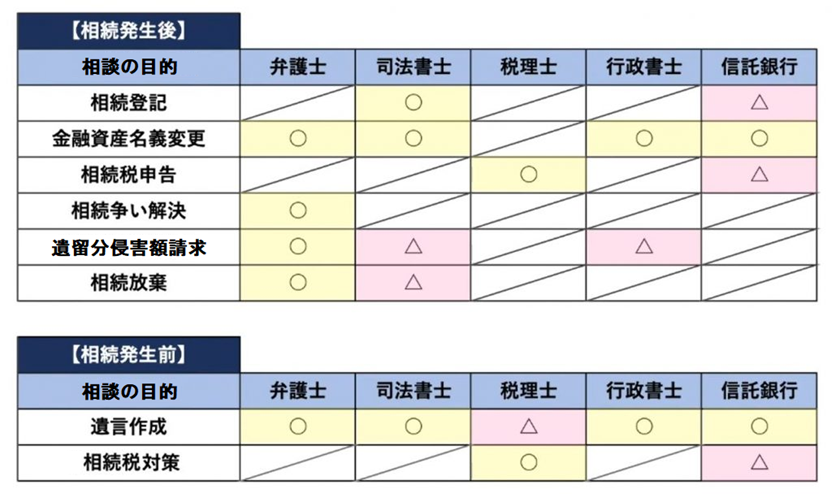

8.遺産相続の手続き内容によって相談先は異なる

遺産相続の手続きにはさまざまなものがありますが、これらのすべてを一手に引き受けることができる専門資格はありません。

上記イラストは目的に応じた専門の一覧表ですが、以下は特に多い遺産相続の相談先なので参考にしてください。

・相続登記…司法書士

・相続放棄…弁護士または司法書士

・遺産相続でもめ事が起こっている…弁護士

これらのうち複数の事項を相談したい場合は、まずメインとなる相談事項に対応した専門家に相談して、他の相談事項については他の専門家を紹介してもらうと効率がよいでしょう。

下記の無料相談窓口では、相続に強い専門家が無料で対応致します。

まずはお気軽にご相談ください。

<相続税申告の無料相談窓口>

税理士法人チェスター

<相続登記の相談窓口>

司法書士法人チェスター

チェスターでは外出不要で相続の煩わしい手続きをプロに丸ごとお任せできるサービスも行っております。サービスの詳細についてはこちらをご覧ください。

フルリモート相続手続きパックのサービスのご紹介 ››

8-1.遺産相続の相談先を選ぶポイント

遺産相続について専門家に相談するときは、相続に特化した専門家を選ぶことが大切です。

たとえば税理士は、大部分の人は法人税や所得税の申告を専門にしていて、相続税申告の経験が少ないのが現状です。

相続税は担当する税理士の判断によって、納付金額が大きく変わる特殊な税金です。

相続税申告の経験が浅い税理士に依頼すると、遺産の評価を間違えて相続税が高くなったり、後になって税務調査に入られたりする可能性が高くなります。

相続税に強い税理士を選ぶポイントについて、詳しくは「相続税に強い税理士の選び方!見極めるポイントや税理士報酬目安も解説 」をご覧ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。