【相続税申告と納付書】書き方や入手方法、納付方法を解説

タグ: #書式・雛形, #納付方法

「相続税申告の納付書の書き方が分からない!」

このようにお悩みの方は多いですが、相続税申告の納付書の書き方はとてもシンプルなので安心してください。

そして納付書の作成が必要なのは、金融機関の窓口などで「現金一括で納付する人のみ」です。

クレジットカードで相続税を納付する場合は、納付書の作成は必要ありません。

今回は以下の内容を、当事務所の税理士が徹底解説していきます。

・相続税申告の納付書の書き方

・相続税申告の納付書の入手方法

・納付書の書き方の注意点

・相続税の4つの納付方法

目次 [閉じる]

1.相続税申告の納付書の書き方を解説【記入例の画像付き】

相続税申告の納付書の書き方について、まずは解説していきます。

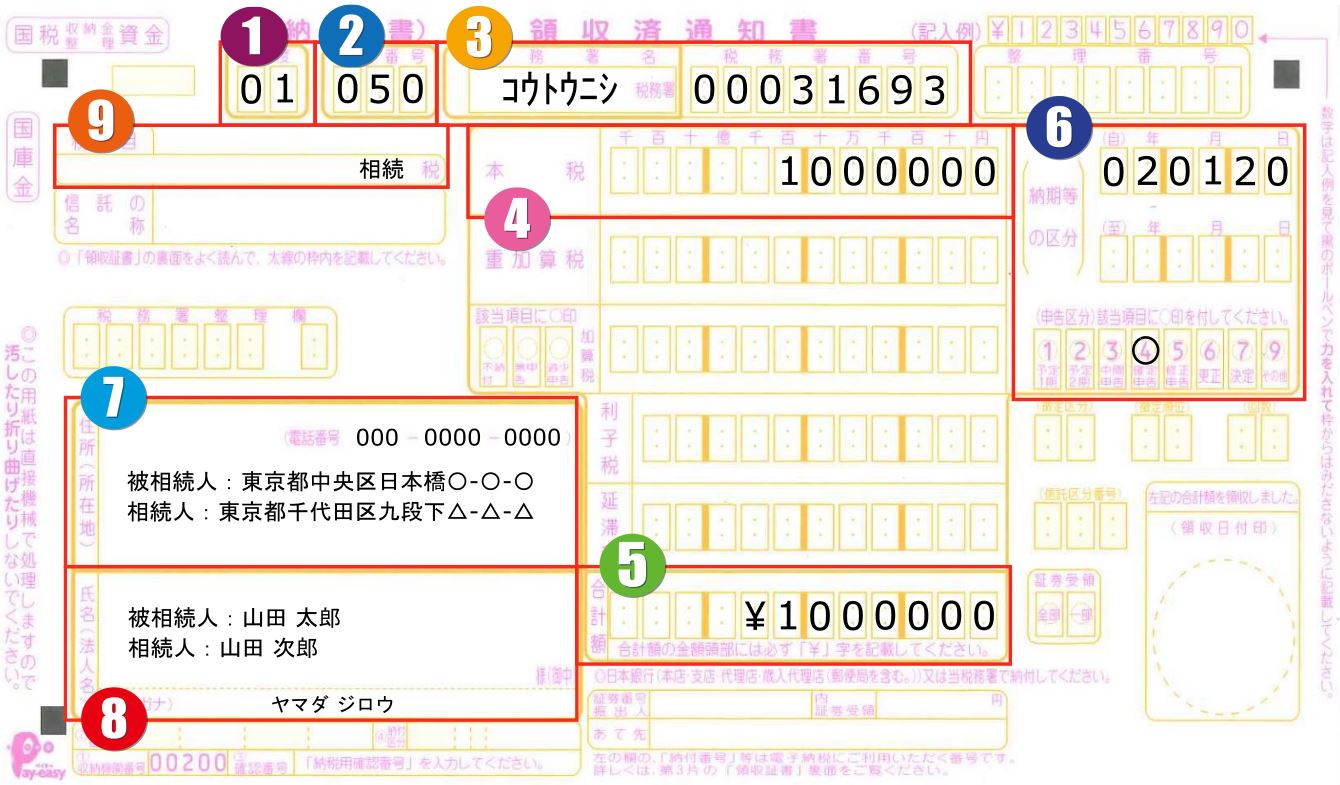

とても簡単に言ってしまうと、みなさんが相続税申告の納付書に書くべきなのは、以下の9項目のみです。

②税目番号

③税務署名(税務署番号)

④本税

⑤合計額

⑥納期等の区分

⑦住所(所在地)

⑧氏名(法人名)

⑨税目

相続税申告期限の10ヶ月以内に通常通り納付書を作成する場合は、上述の①~⑨(茶色の太枠内)のみの記載になります。

ただし相続税延滞などをしたケースでは、書く内容が異なる場合もあるのでご注意を。

①年度

「①年度」には、納付日の属する税務署の会計年度を記載します。

税務署の会計年度とは、毎年4月1日から翌年3月31日までの期間を1年とみなすことです。

例えば、令和2年1月20日に納付を行うのであれば、会計年度としては「令和1年度」になるため、こちらには「01」と記載します。

ネットには誤った記載が紹介されているページが多いですが、間違えないように気を付けましょう。但し、こちらが間違っていたとしても実務上特に問題になることはありませんのでご安心ください。すでに印字されていた場合は、二重線で訂正して使用することも可能です。

②税目番号

「②税目番号」には、相続税の「050」と記載します。

税目番号とは税金の種類のことで、それぞれ税目番号が決まっています。

税務署から納付書をもらう段階で事前に印字されている場合は、税目番号の記載は不要です。

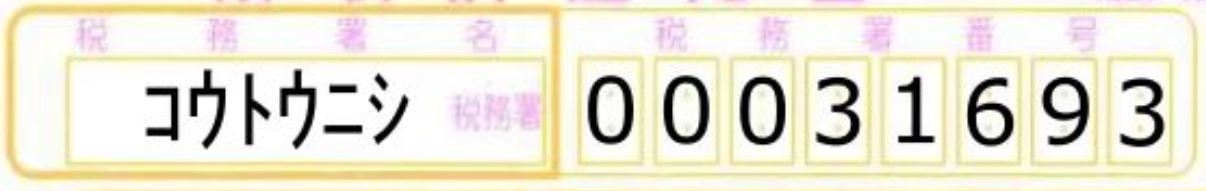

③税務署名(税務署番号)

「③税務書名(税務署番号)」には、被相続人が最後に住んでいた住所を管轄する税務署名を記載します。

税務署名や税務署番号がもともと印字されている場合はカタカナ表記ですが、漢字で記載しても問題ありません。

税務署から納付書をもらう段階で事前に印字されている場合、税務書名や税務署番号の記載は不要です。

管轄の税務署や税務署番号は、以下の国税庁HPで検索できます。

<外部リンク>【国税庁公式】税務署の所在地などを知りたい方

④本税

「④本税」には、相続税の金額を記載します。

相続税申告書に記載されている、相続税の税額と同額を記載する必要があります。

具体的には、「相続税申告書」の各相続人の欄の「27」に記載する相続税の本税の金額を転記します。

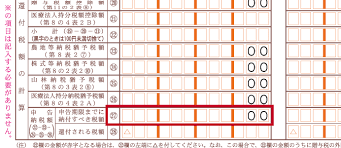

なお、納付書の「本税」下部分の付帯税(重加算税、加算税、利子税、延滞税)の箇所については記載が不要です。

仮に修正申告や期限後申告でこれらの付帯税がかかる場合、納付書に記載する必要はありません。

この納付書提出後に、税務署側で「付帯税を計算して納めてください」というお知らせが届きます。

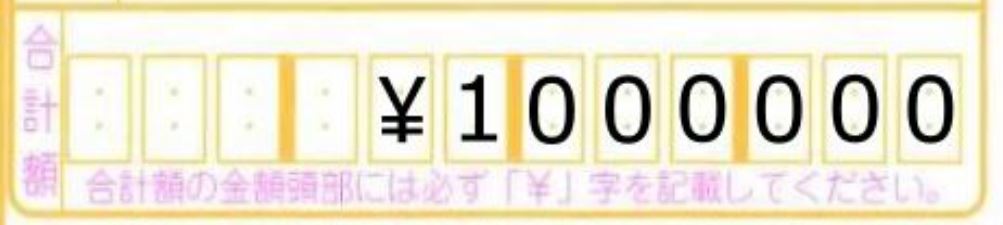

⑤合計額

「⑤合計額」には、上述の本税と同額を転記します。

ただし、数字の先頭部分(左側)に「¥(エンマーク)」の記載が必要なのでお忘れなく。

⑥納期等の区分

「⑥納期等の区分」には、相続開始日(被相続人の死亡日)を記載します。

例えば、令和2年1月20日が相続開始日とすると、「02・01・20」と記載します。

なお、下段部分の年月日のところは記載不要で、空欄のままで大丈夫です。

申告区分の欄は、相続税の申告期限内に通常通り申告する場合は、「4.確定申告」に〇をつけます。

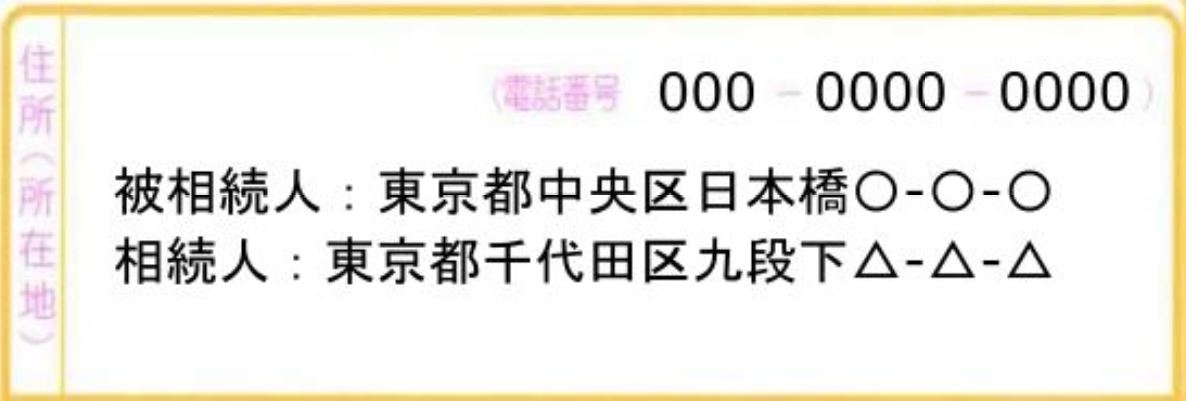

⑦住所(所在地)

「⑦住所(所在地)」には、被相続人と相続人の住所を2つ記載します。

相続税申告の納付書の特徴的な部分で、理由は「誰の相続で発生した財産に対して相続税が課税されているのか」を明白にするためです。

・被相続人…最後の住所

・相続人…現在の住所(電話番号)

電話番号については、連絡がつく「相続人の電話番号」を記載します。

記載する電話番号は、固定電話でも携帯電話でも問題ありません。

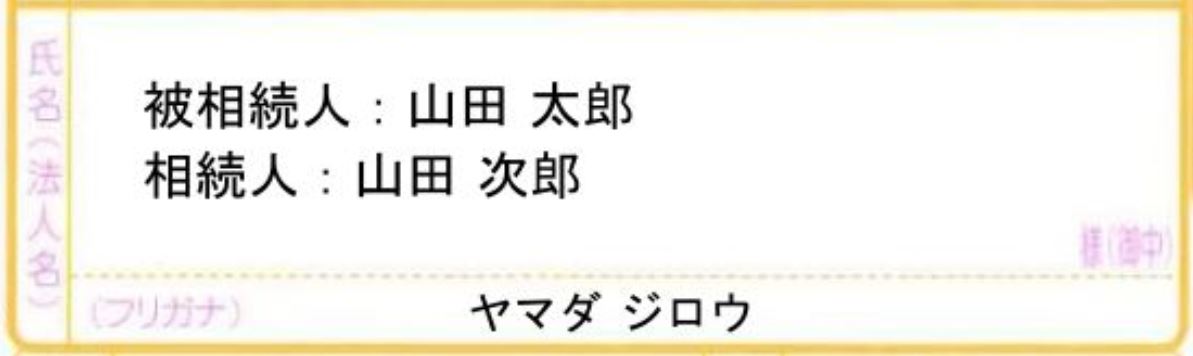

⑧氏名(法人名)

「⑧氏名(法人名)」には、住所と同じく、被相続人と相続人の氏名を2つ記載します。

・被相続人の氏名

・相続人の氏名(フリガナ)

相続人のフリガナは金融機関の入力の都合上必要となるため、必ず記載してください。

⑨税目

「⑨税目」には、「相続」もしくは「ソウゾク」と記載しましょう。

漢字でもカタカナでも、どちらでも構いません。

また、初めから印字されている場合は記載の必要なく、他の税目が記載されている場合には二重線で消して使用することも可能です。

2.相続税申告の納付書の入手は「税務署(納付先)」が基本

相続税の納付書の入手先は税務署の窓口がおすすめ、国税庁のホームページからダウンロードはできません。

各税務署の窓口営業時間は、平日8:30~17:00なので覚えておきましょう。

そして可能であれば、被相続人の最後の住所地を管轄している税務署で納付書を貰いましょう。

冒頭でもご紹介しましたが、理由は「相続税の納付書には被相続人の最後の住所地を管轄する税務署名と税務署番号の記載が必要だから」です。

最寄りの税務署でも相続税申告の納付書は貰えますが、納税すべき税務署名とは違う税務署名が印字されている可能性があるので注意をしてください。

最寄りの税務署で納付書を貰う際は、以下のどちらかを伝えてください。

・○○税務署に納付する相続税の納付書

・無地の相続税申告の納付書

何度も言いますが、相続税の納付先は、被相続人の最後の住所を管轄している税務署です。

無地の相続税申告の納付書であれば、税務署名や税務署番号が印字されていないので安心です。

2-1.相続税申告の納付書は金融機関の窓口にもある

相続税申告の納付書は、最寄りの金融機関の窓口でも貰える場合があります。

ただし在庫状況などは分からないため、税務署で貰う方が確実でしょう。

2-2.相続税申告の納付書は枚数多めに入手

相続税申告の納付書は、1部ではなく多めに貰ってください。

というのも、書き損じた場合、項目によっては書き直しをする必要があるためです。

この後で解説しますが、「相続人の数×数枚」あれば安心です。

3.相続税申告の納付書の注意点!書き損じたら訂正?書き直し?

相続税申告で必要な納付書を作成する際には、いくつか注意点があります。

ここでは、相続税納付書を書き損じた場合などについて、解説していきます。

3-1.相続税申告の納付書を「書き損じた場合」

相続税の納税額の部分を書き損じた場合、基本は新しい納付書に書き直しをしましょう。

ただし、税額の数字以外の部分の書き損じは、二重線で訂正してもOKです。

→新しい納付書に書き直し

上記以外の書き損じ

→二重線で訂正OK

(訂正印の必要なし)

基本、納税額部分に訂正の入った納付書は、金融機関で受け付けてもらえません。

ただし納付書を受け付ける金融機関によって対応が異なる可能性があるため、事前に確認されることをおすすめします。

3-2.相続税申告の納付書は「相続人の人数分」を作成

相続税申告の納付書は、相続税を納める相続人ごとに作成します。

例えば、相続人が3人ならば、3枚の納付書の作成が必要です。

たしかに相続税申告の納付書をまとめて、相続税を一括で支払えば手間もかかりません。

ただ代表者が相続税を一括で支払ってしまうと、贈与とみなされる可能性があるのです。

納付書は必ず相続人の人数分を作成し、各自で相続申告期限である相続発生の翌日から10ヶ月以内に、相続税の納付をしましょう。

4.相続税の4つの納付方法~クレジットカードは納付書不要~

相続税の納付方法は、大きく分けると以下の4種類があります。

相続税の納付方法によって、納付書の有無や手数料などが変わってくるので注意してください。

| 納付書 | 手数料 | 領収書 | 納付金額 | |

| 金融機関の窓口 | 〇 | × | 〇 | 上限なし |

| 税務署の窓口 | 〇 | × | 〇 | 上限なし |

| クレジットカード | × | 〇 | × | 1,000万円未満 |

| コンビニエンスストア | 〇 (※1) | × | △ (※2) | 30万円以下 |

※1…税務署でバーコード付き納付書の発行が必要

※2…払込金受領書はあり

相続税をクレジットカードで納付する場合、そもそも納付書を作成する必要はありません。

相続税申告の納付書が必要なのは、金融機関の窓口・税務署の窓口・コンビニで納付をする場合です。

これから相続税の納付方法別で、詳細を解説していきます。

4-1.金融機関の窓口で相続税を納付

相続税申告の納付書と現金を持って、最寄りの金融機関の窓口へ行けば相続税の納付が可能です。

金融機関とは銀行・郵便局・信用金庫などで、現金一括での納付が大前提です。

金融期間の窓口での相続税の納付は盗難のリスクが少なく、手数料もかからないため多くの方が選択されています。

ただし平日しか対応ができないため、少し不便があるかもしれません。

4-2.納付先の税務署の窓口で相続税を納付

相続税申告の納付書と現金を持って、納付先の税務署の窓口で相続税を納付する方法もあります。

納付先の税務署とは、被相続人の最後の住所地を管轄している税務署です。

そして税務署の窓口も現金一括での納付が前提で、手数料もかかりません。

相続税は多額の現金になるケースが多く、現金を持ち歩くのは盗難リスク等を伴うため、あまりおすすめできません。

4-3.クレジットカードで相続税を納付(1,000万円未満)

2017年1月から、クレジットカードによる相続税の納付が始まりました。

クレジットカードでの相続税納付では、納付書の作成は必要ありません(納付書に記載する情報は必要ですが)

しかも、クレジットカードで納付すればポイント還元があり、今すぐ現金を用意する必要もありません。

ただし「一度の納付金額が1,000万円未満」及び「クレジットカード決済可能額以下」という制限もあるので注意をしてください。

この「一度の納付金額が1,000万円未満」というのは、あくまで「クレジットカード納付手続き1回」のことです。

クレジットカードの決済可能額以下であれば、納付手続きを複数回行えば1,000万円以上の納付も可能となります。

クレジットカードで相続税を納付するには、「国税クレジットカードお支払いサイト」から専用の手続きが必要です。

【出典:国税クレジットカードお支払サイト】

クレジットカード納付する手続きの流れ

①国税クレジットカードお支払サイトへアクセス

②利用にあたっての注意事項の確認

③納付情報の入力(納付書と同じ内容)

④クレジットカード情報の入力

⑤手続き内容の確認

⑥納付手続きの完了(最終確認)

そしてクレジットカードでの相続税の納付は、手数料も発生します。

納付金額1万円毎に76円が発生するため、相続税の納付額が高ければ高いほど手数料もかかります。

| 納付金額 | 手数料 |

| 1万円 | 76円 |

| 5万円 | 380円 |

| 10万円 | 760円 |

| 30万円 | 2,280円 |

| 50万円 | 3,800円 |

| 100万円 | 7,600円 |

| 300万円 | 22,800円 |

相続税が100万円以上の場合、クレジットカードでの納付は現実的ではありません。

一応公式リンクを以下に貼っておきますので、ご確認ください。

<外部リンク>国税クレジットカードお支払いサイト「お支払いの流れ」

<外部リンク>国税庁公式 [手続名]クレジットカード納付の手続

4-4.コンビニエンスストアで相続税を納付(30万円以下)

コンビニエンスストアでも相続税の納付は可能、ただし相続税が30万円以下の場合に限定されます。

そして相続税の納付書を作成し、税務署に持参して「バーコード付き納付書」の発行手続きが必要となります。

発行手続きのために納付先の税務署へ行く必要があるため、あまり現実的ではありません。

4-5.相続税の納付が難しい場合は「延納」や「物納」

相続税の納付方法を紹介してきましたが、今すぐ相続税の納付が困難なケースもあるかと思います。

相続時の納付が困難な場合は、「延納制度」や「物納制度」があります。

詳しくは以下ページで解説しているので、併せてご覧ください。

<関連記事>相続税の延納制度を使うための4つの手順

<関連記事>お金の代わりにモノで支払う!相続税の物納制度マニュアル

5.相続税申告や納付期限は、相続発生の翌日から10ヶ月以内

相続税の申告期限は、相続開始日の翌日から10か月以内です。

相続税の申告期限までに、「相続税申告書の提出」と「相続税の納付」をどちらも済ませなければなりません。

どちらか片方でも期限に遅れてしまうと、ペナルティが課せられるのでご注意ください。

相続税の申請期限については、以下ページで詳しく解説しているので参考にしてください。

<関連記事>相続税の申告期限はいつ? 期限に間に合わない時の対処法も解説

5-1.相続税申告手続きは専門家に依頼する人が多い

相続税申告の納付書の書き方は簡単ですが、相続税申請書類や相続税計算は複雑で分かりづらいです。

というのも、相続財産は現金だけではなく、不動産なども含まれるためです。

相続税申告の手続きを専門家に依頼をすれば費用は発生しますが、

複雑な手続きを丸投げできる&相続税の節税につながる可能性もあります。

相続税申告手続きや相続税計算などでご不安な方は、まずは相続専門の税理士法人チェスターまでお気軽にご相談ください。

【関連記事】

相続税申告書の書き方・必要書類・期限や流れ【初心者必見】

遺産分割協議書の書き方【決定版】ひな形をダウンロードして完全解説!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。