『相続』のノウハウや知識を専門家が網羅的に徹底解説!

タグ: #相続基礎知識

この記事を読まれている人は、遺産相続のことについて悩んでいたり、調べたいことがあったり、相続について専門家に相談したいという人が多いでしょう。しかし相続で知っておいた方がいい知識やノウハウというのは多岐に渡ります。

例えば、次のようなケースです。

- 借金がある人が亡くなったあとに相続人が相続放棄をした場合、思わぬところで親戚に借金の火の粉がかかるということ

- 付き合いのある税理士に相続税の相談をしたところ、何千万円という過大な相続税を支払ってしまうリスクがあること

- 遺産を多く渡してあげたい子供がいても、結果的にそうならず争族になってしまう可能性があること

こういった相続特有のリスクを減らしていき、円満な相続の実現を目指していくためには、相続の基礎知識や様々なリスクを回避するノウハウを知っておかなければなりません。

この記事では、相続の専門家(税理士、司法書士)が相続の基礎知識や知っておきたいノウハウ等を分かりやすく、また網羅的に解説を行っています。

教科書的な内容から、実務のノウハウまで解説を行っており、内容が盛りだくさんとなっています。関連用語の解説や本サイト内の他の記事へのリンクも併せて紹介しています。この記事を最後まで読むことで相続についての全般的な知識が習得できる内容になっていますので、是非参考にしてください。

目次 [閉じる]

1.まず遺産相続でやるべきことは法定相続人を確定すること

遺産相続のスタートでやらなければいけないことは、法定相続人が誰になるのかを調べることです。

法定相続人とは、民法で定められた遺産を相続する権利がある人のことをいいます。

そもそも法定相続人に該当しなければ、相続が発生した際に遺産を受け取ることは原則できません。例外として、遺言で指定されている等といった場合のみ、法定相続人に該当しなくても遺産を受け取ることが可能となります。

このため相続については最初に、法定相続人が誰になるのかを確認することが重要です。

亡くなった人の配偶者は常に法定相続人であり、その他の親族については、次のように順位が定められています。第1順位の人がいなければ第2順位の人が法定相続人となり、第2順位の人もいなければ第3順位の人が法定相続人となります。

- 常に法定相続人:配偶者

- 第1順位:子(子が亡くなっている場合は孫)

- 第2順位:父母(父母が亡くなっている場合は祖父母)

- 第3順位:兄弟姉妹

参考:「法定相続人」と「遺産を相続できる割合」を初心者でも分かるように解説!

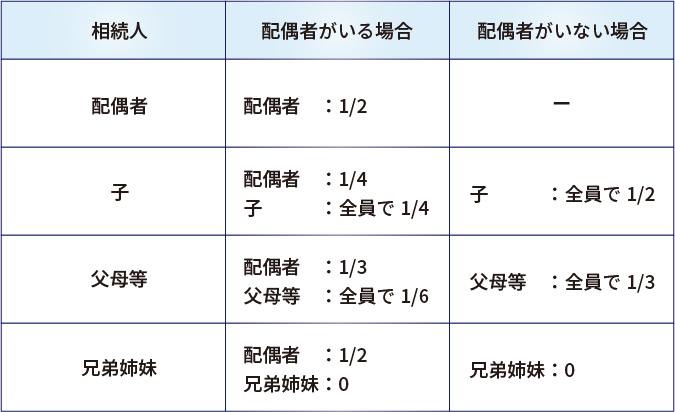

2.いくら遺産相続できるのかの法定相続分を確認

前章で誰が相続人になるのかが分かれば、次に「どのくらい」の割合で遺産を相続できるのかを確認しましょう。実際に相続が起きたときに自分がいくら遺産を相続できるのかは、遺産を受け取る立場としては最も関心があることの一つでしょう。

法定相続分とは民法で定められた法定相続人が遺産を相続できる割合のことをいいます。

この法定相続分でよくある勘違いが、「必ず」法定相続分通りに相続しなければならないという誤解です。法定相続分は確かに民法で定められていますが、あくまで権利であり、相続人全員が同意をすることで法定相続分とは全く違った割合で相続することが可能となります。

しかし法定相続人が複数いる場合で、揉めてしまい話し合いでは解決できる見込みがないようなときに、家庭裁判所での調停や裁判において法定相続分が最終決定の指標となるのです。また裁判になるまでには揉めていないときでも、やはり話し合いが難しい場合には最終的には法定相続分が遺産を分ける方法を決める目安になるでしょう。

法定相続分は、法定相続人の組み合わせに応じて次のとおり定められています。

- 配偶者と子が法定相続人である場合

配偶者:1/2、子:残りの1/2を人数に応じて均等に分配 - 配偶者と父母が法定相続人である場合

配偶者:2/3、父母:残りの1/3を人数に応じて均等に分配 - 配偶者と兄弟姉妹が法定相続人である場合

配偶者:3/4、兄弟姉妹:残りの1/4を人数に応じて均等に分配 - 配偶者がいない場合

法定相続人の人数に応じて均等に分配

参考:初心者でも分かる!「法定相続人」と「遺産を相続できる割合」

3.遺産相続の対象となる財産の確認方法

ここまで、

- 誰が遺産を相続できる法定相続人なのか

- いくらの割合で遺産を相続できるのか

の2点を確認してきました。

では次に、そもそも相続の対象となる「遺産」とは何なのか?という点を確認していきましょう。

まず相続税がかかる対象となる財産は「売却したら価値があるもの」というようなイメージを持っていただけると分かりやすいかと思います。

土地、建物、有価証券(上場株式、非上場株式、債券、投資信託等)、現金、預貯金、自動車、ゴルフ会員権、生命保険(ただし500万円×法定相続人の人数まで非課税)、書画骨董品等々

反対に相続税の対象とならない非課税財産というのは主に4種類しかありません。それでは実際に見ていきましょう。

<相続税の対象とならない4種類の財産>

- 墓地・墓石・仏壇・仏具・仏像・神棚・庭内神し

- 相続人が国や地方公共団体等に寄付をした相続財産

- 非課税枠内(500万円×法定相続人の人数)で相続人が受け取る生命保険金

- 非課税枠内(500万円×法定相続人の人数)で相続人が受け取る退職金

押さえておきたいポイントとしては生命保険金です。生命保険金については500万円×法定相続人の人数までの金額が非課税となりますので、例えば子供2人が相続人で死亡保険金を1,000万円受け取った場合には相続税の計算対象とならないのです。

上記は相続税がかかるかどうかという観点でしたが、相続の対象となる財産という視点では売却価値のない資産も含めてほぼすべての財産が相続の対象になることを覚えておきましょう。

4.忘れると大変!期限のある相続手続き

相続が発生したあとにはたくさんの相続手続きがあります。しかし相続が起きたあとは葬儀の手配や実行等によって身辺は慌ただしくなり、相続人にとっても心身共に疲弊する日がしばらく続くでしょう。そのような中で相続手続きは始まっていくのです。

相続が発生してから気を付けなければならないことの一つが「手続きの期限」です。期限のある手続きの申請を忘れてしまうと思わぬ不利益を被ることがありますので注意が必要です。

期限のある相続手続きの種類は多くはありませんので、しっかり確認しておきましょう。

4-1.【3か月以内】借金がある場合は注意!相続放棄・限定承認手続き

相続放棄とは、亡くなった人の遺産や借金を一切受け継がないための手続きです。

限定承認とは、亡くなった人のプラスの遺産の範囲内で借金等の負債を受け継ぐ手続きです。

相続放棄・限定承認の手続きは、相続の発生から3か月以内にしなければなりません。

亡くなった人に多額の借金があったときは、借金を受け継がないために相続人全員が相続放棄することができます。手続きが遅れると、相続人が借金を引き継いで返済していくことになります。

相続放棄の手続きは、相続の発生から3か月以内に、亡くなった人の住所を管轄する家庭裁判所で行います。手続きに必要な書類は次のとおりです。

<相続放棄・限定承認手続きに必要な書類>

- 相続放棄(限定承認)の申述書(800円分の収入印紙を貼付)

- 亡くなった人の死亡の記載のある戸籍謄本(または出生から死亡までの戸籍謄本)

- 亡くなった人の住民票除票または戸籍附票

- 相続放棄する人全員の戸籍謄本(限定承認の場合は相続人全員の戸籍謄本)

しかし亡くなった人に借金があることがわかっても、その金額の調査に時間がかかる場合があります。また、不動産が各地に点在している場合も遺産の実態調査に時間がかかります。このような状況では、相続放棄の期限である3か月の間に相続放棄したほうがよいのかどうかの判断ができないことがあります。

相続放棄の期限である3か月の間に相続放棄をするかどうかが決められない場合は、家庭裁判所に対して「相続の承認又は放棄の期間の伸長の申立て」をすることができます。

また「特別な事情」があれば3か月を経過しても相続放棄が認められることがありますので、相続放棄の手続き経験が豊富な弁護士や司法書士に相談するとよいでしょう。

相続放棄の手続きについて、さらに詳しく知りたい方は、「相続放棄するのはどんなとき? 手続き・必要書類・期限など徹底解説」を参照して下さい。

4-2.【4か月以内】亡くなった人の所得税に関する準確定申告

相続が発生した後の税金の手続きは大きく2種類あります。それが「準確定申告」と「相続税申告」です。この章では準確定申告について解説します。

亡くなった人が所得税の確定申告をしていた場合、亡くなった年の確定申告は、相続人が代わりに行います。これを準確定申告といいます。

準確定申告は、相続があることを知った日の翌日から4か月以内に、亡くなった人の住所地の税務署で行います。通常の確定申告の期限(翌年の2月16日~3月15日)とは異なるので注意しましょう。

例えば7月4日に亡くなった場合には、所得税の準確定申告の期限は11月4日となります。相続税申告の10か月と違い、準確定申告は相続開始から僅か4か月ほどしかありませんので、期限を過ぎないように注意が必要です。

相続人が複数いる場合は、連名で準確定申告書を提出します。ただし、他の相続人に申告の内容を通知すれば、各相続人が別々に提出することもできます。

4-3.【10か月以内】遺産が「3,000万円+600万円×法定相続人の数」を超えれば相続税申告が必要

準確定申告と並んで相続の際に税金で必要な手続きが相続税申告です。

一定額を超える遺産があった場合には相続税申告書を税務署へ提出しなければなりません。

相続税の申告期限は、相続があることを知った日の翌日から10か月以内となっています。

相続税の計算では基礎控除が適用され、基礎控除額を超える遺産に対して相続税が課税されます。

相続税の基礎控除額は、下記の計算式で求めます。

例えば相続人が3人(妻・子2人)ですと基礎控除額は4,800万円になります。

もし遺産総額が4,800万円を超えれば、相続税申告が必要です。

遺産総額が4,800万円以下であれば、相続税申告は不要です。

このように相続税は全ての人が支払う税金ではなく、一定額を超える遺産があった場合にのみ発生する税金なのです。国税庁の統計によると、全体の1割弱の人しか相続税申告の対象となっていません。

参考:相続税申告の書き方・必要書類・期限や流れ【初心者必見】

参考:相続税の申告期限はいつ? 期限に間に合わない時の対処法も解説

4-4.【1年以内】遺留分侵害額の請求

遺留分とは、相続人(兄弟姉妹を除く)が最低限引き継ぐことができる遺産の割合のことです。そして遺言がある場合にのみ登場する言葉でもあります。

遺言のとおりに遺産分割をした結果、遺留分を下回る遺産しか受け取れなかった相続人は、不足している部分をほかの相続人に対して請求することができます。これを遺留分侵害額の請求といいます。

遺留分侵害額の請求ができる期限は、相続の発生および遺留分を下回る遺産しか受け取っていないことを知ったときから1年以内です。相続の発生から10年を経過した場合は、遺留分侵害額の請求はできません。

遺留分侵害額の請求は、裁判所などに届け出るのではなく、まずは当事者どうしで話し合うことになります。もし、話し合いがまとまらなければ、家庭裁判所に調停を申し立てることができます。

遺留分の割合は次のとおりです。

参考:遺留分侵害額請求(遺留分減殺請求)とは?備える方法・計算方法・時効・手続きの流れを紹介

4-5.【2年以内】埋葬料・葬祭費の請求と【3年以内】生命保険(死亡保険)の生命保険会社への請求

ここで紹介するのは、本来もらえるはずであったものが期限内に申請をしないことで受け取れなくなってしまう手続きですので忘れずに行いましょう。

埋葬料と葬祭費の請求については勤務先または健康保険組合、市区町村役場などに届出を行うことで支給されます。

生命保険については生命保険会社へ請求します。

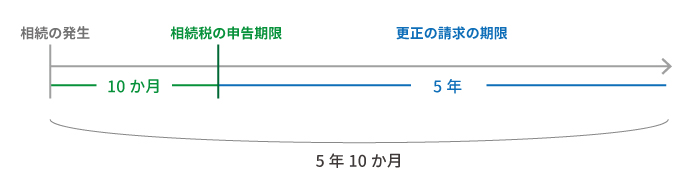

4-6.【5年10か月以内】納め過ぎた相続税を取り戻す!相続税の還付請求

相続税の時効は5年です。これは相続税の申告を忘れた場合であっても、申告期限から5年が経過すれば相続税の納税義務が時効で消えてしまうのです(悪意がある場合は7年に延長されます)。

反対に仮に相続税を誤って過大に納め過ぎていた場合であっても、税務署が納税者に相続税を還付してくれるのは相続が起きてから5年10か月以内となっています。

参考:相続税還付で相続税を取り戻せ!還付原因・要件・手続き方法について解説

5.その他の相続手続き一覧

相続では、上記でご紹介した以外にも数多くの手続きがあります。

詳細な相続手続きを知りたい場合には、「親や身内が死亡したときの手続き・やること完全ガイド」を参考にするとよいでしょう。

手続き関係だけでも次のような項目が並んでいます。

- 申請するだけで5万円の給付金がもらえる!葬祭費・埋葬料は2年以内にお忘れなく

- 夫や妻が亡くなった時に受け取れる年間50万円~180万円の「遺族年金」

- 生前に医療費が多額にかかっていた場合には高額医療費の請求をお忘れなく!

- 世帯主が死亡して母子家庭になり高校生以下の子供がいる場合には児童手当の申請を

- 旅行中に事故で亡くなった時にはクレジットカード会社から最大1億円の保険金が支給される

- まずは「死亡診断書」の手配を行う

- 次に死亡届を提出する

- 火葬許可申請書の提出方法

- 健康保険の資格喪失届の手続き

- 世帯主の変更手続き

- 預金口座が凍結されるタイミング

- 年金関係の相続手続き

- 公共料金などの相続手続き

- 不動産の名義変更(相続登記)手続き

- 預貯金の名義変更手続き

- 株式など有価証券の相続手続き

- 自動車の名義変更手続き

- ゴルフ会員権の相続手続き

- 青色申告承認申請の手続き

- 特別代理人・成年後見人の申し立て手続き

- 遺言がある場合と遺言がない場合

(上記目次の詳細はこちらの記事:親や身内が死亡したときの手続き・やること完全ガイド)

6.遺産相続が発生する前に将来の揉め事を防ぐ対策方法

相続が発生した際に相続人同士が揉めることは避けたいものです。しかし何も準備をしなければ揉め事に発展することが相続ではよくあります。

では将来の相続時の争いを回避する手段は何になるのでしょうか?

その答えとしては「遺言」があります。

遺言は遺産相続を円満に迎えるための特効薬のようなものです。遺言がない場合の相続を想定してみます。

まず遺産を受け取ることができる人というのは、民法で明確に決まっています。これを法定相続人といいます。さらに各法定相続人の遺産の取り分の目安も民法で法定相続分という形で定めがあります。

しかしここで厄介なことは、各相続人の遺産の取り分が法律で定まっているわけではなくあくまで目安であり、あとは法定相続人全員の話し合いにより自由に決めていいという決まりになっていることです。

法律で遺産相続の取り分が決まっていれば争う余地はありませんが、「相続人全員の話し合い」によって遺産の分け方を決めなければならないため、遺産の取り分を話し合う過程の中で揉め事が起きてしまうのです。

では遺言がある場合にはどうなるでしょう。

遺言があれば民法は故人の意思を優先しているため、遺言に書かれた遺産の分け方が最優先されるのです。つまり遺言の内容とおりに遺産分けが行われるため争う余地が生じません。

だからこそ遺言の存在が円満相続のための特効薬となるのです。

また遺言を作成する場合には自筆証書遺言と公正証書遺言のいずれで作成するのかを迷う時があります。従来は安心確実な公正証書遺言での作成が推奨されていましたが、公正証書遺言の作成は費用や手間がかかります。

近年の終活に対する意識の変化から自筆証書遺言も制度が整備されてきているので、どちらの方法で作成するかは最新の情報を収集して検討すると良いでしょう。

参考:もし明日あなたに不幸があったときに家族を守るための遺言作成完全ガイド

参考:自筆証書遺言のメリット・デメリットと保管制度・方式緩和について徹底解説

7.相続税の節税対策・知っておきたい控除を専門の税理士が一挙解説

遺産にかかる相続税を1円でも低く抑えたいと思われる人は多いと思います。

実際に相続税は節税対策を実施することで数百万円、数千万円といった額を節税することも可能であり、場合によっては相続税をゼロ円にすることも可能です。

しかし節税メニューは多岐に渡るため、どの節税対策を実行するのかは人によって異なります。この点については専門家である税理士のアドバイスが必要になってくるでしょう。また節税対策に共通していえることは、「できるだけ早い時期から」対策を実行していくことです。

例えば相続税の節税対策として有名な生前贈与がありますが、相続が発生する前3年間の間に相続人に対して行われた生前贈与については全て相続税の計算時に持ち戻して計算する、つまり生前贈与の効果がなかったことになるという税法の規定があります。

例えば相続税の節税対策として有名な生前贈与では、相続が発生する前の3年間に相続人に対して行われた生前贈与については全て相続税の計算時に持ち戻すという税法の規定があります。さらに、税制改正により令和9年から持ち戻しの対象の期間が段階的に延長され、令和13年以降は「相続発生前7年間」の贈与が持ち戻しの対象となります。

つまり、亡くなる直前の贈与は生前贈与の効果がなかったことになります。このような規定に抵触しないようにするためにも早くからの対策実行が望まれるのです。

相続税の節税対策のメニューとしては主に下記のようなものがあります。

【相続税対策22選+7つの控除】注意点・節税効果を税理士が解説!

- 毎年コツコツ110万円贈与

- 毎年110万円を超える贈与で大幅節税

- 相続時精算課税制度で収益不動産を贈与

- 教育資金贈与で1,500万円まで非課税に

- 結婚・子育て資金贈与で1,000万円まで非課税に

- 住宅取得等資金贈与で1,000万円まで非課税に

- おしどり贈与で配偶者に贈与

- まずはこれ!「500万円×法定相続人の人数」までの保険金には相続税がかからない

- 生前贈与と生命保険を組み合わせた対策

- 賃貸マンション・アパート建築で大幅節税

- ワンルームマンション購入は節税効果が高い

- タワーマンション節税の注意点

- 郊外から都心に引っ越しで小規模宅地等の特例効果を活用

- 500㎡以上の土地は地積規模の大きな宅地の評価で大幅減額

- 会社設立による相続税対策

- お墓や仏壇を生前に購入

- 死亡退職金の非課税枠

- 1世代飛ばした財産承継で課税機会を減らす

- 財産の寄付(遺贈)により非課税となる特例

- 自宅のリフォームや建物修繕による相続税対策

- 海外移住で相続税がタダになる

さらに相続税には相続税を軽減する控除があります。こういった控除をしっかり適用していくことで相続税を減額していくことが可能となります。

それでは相続税法に定められている代表的な7つの控除を確認しましょう。

【相続税の7つの税額控除】

- 配偶者の税額軽減

夫婦間の相続については特別な配慮がされており、配偶者が相続した財産のうち、法定相続分または1億6千万円分までは税額が軽減されます。

参考:相続税の配偶者控除で1.6億円が無税!ただし子供にデメリットも?! - 未成年者控除

未成年者は満18歳になるまでの年数1年につき10万円が相続税から控除されます。

- 障害者控除

障害者が満85歳になるまでの年数1年につき10万円を控除できます。また特別障害者の場合は1年につき20万円が控除額となります。

参考:知っておきたい相続税の障害者控除のすべて~要件・控除額・対象者等を解説~ - 相次相続控除

過去10年間に2回以上の相続があった場合には相続税の二重払いを防ぐ観点から一定額の相続税が控除されます。

参考:「相次相続控除」10年以内に連続で相続が発生した人必見! - 贈与税額控除

相続が発生する前の一定期間内に故人から生前贈与があった場合には、その生前贈与の額を相続財産に加算しなければなりませんが、その代わりにその生前贈与財産について納税した贈与税を相続税から控除することができます。 - 外国税額控除

海外に財産がある場合に海外で支払った相続税を日本で支払う相続税から控除できます。

参考:相続税の外国税額控除を知って相続税の二重払いを回避 - 相続時精算課税制度贈与税額の控除

生前に相続時精算課税制度を利用して贈与税を支払っていた場合に相続税額から、相続時精算課税制度における贈与税額を控除できます。

参考:相続時精算課税制度とは?必要書類・手続きなどをわかりやすく解説!

参考:相続税対策で節税バッチリ!?知って得する11の特例と7つの控除 ほか

8.相続の相談をする専門家の選び方には注意が必要

ここまで記事を読んだ人は相続についての基礎知識や対策方法等を理解できたかと思います。しかし相続についての問題は家庭ごとにそれぞれで、解決策も異なってきます。

だからこそ専門家(弁護士、税理士、司法書士、行政書士等)の力を借りたほうがいいケースも出てきます。しかし日本全国にあまたいる専門家の中からどこに相談をすればよいのかと悩まれる人も多いと思います。

この章では相続の相談先の選定方法をご紹介していきます。

まず大切なことは、どの相談を行うにしても、「相続の分野を専門にしている」専門家を選ぶことです。例えば税理士を例にとってみますと、相続税に詳しい税理士は少ないという現状があります。しかし相続税は経験や専門知識が必要とされる税金であり、相続税に詳しくない税理士が相談対応することで過大な相続税を支払うといったリスクが高まってしまいます。だからこそ相続税を専門にしている税理士を選ぶことが大切になるのです。

次の2つの記事を読むことで相続の相談先の選び方が理解できるかと思いますので、是非参考にしてください。

参考:相続税は誰に相談すべき?相続の問題別【選び方パーフェクトガイド】

参考:相続税申告を依頼する良い税理士の選び方徹底ガイド

9.まとめ

この記事では相続についての基礎知識や手続きの流れ、注意点や相続税の節税対策まで含めて、相続のことについて網羅的に解説してきました。この記事を読んだ方は相続についてより詳細な知識を習得できたのではないでしょうか。相続は人によって、各家庭によって、取り組まなければならない問題もそれぞれ違います。ここから先は習得した相続の知識を活かして、実際の対策や手続きに取り組んでいきましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。