遺産相続で期限がある9つの手続きについて“税理士”が徹底解説

タグ: #相続手続き

家族が亡くなったときに行う遺産相続の手続きには、期限があるものが多くあります。しかも、期限は一律ではなく、最も短いものでは3か月以内の手続きを求められるので、できるだけ早く取りかかることが必要です。

定められた期限内に手続きをしなければ、次のような悪いことが起こります。

- 多額の借金を受け継ぐことになった

- 税金を余分に払うことになった

- もらえるはずのお金がもらえなかった

相続では誰がいくらもらうかということばかり注目されますが、定められた期限内に手続きをして遺産を減らさないようにすることも大切です。

この記事では、期限がある9つの遺産相続の手続きについて詳細を説明します。また、期限がなくても手続きをしておかなければならないものについても2つご紹介します。

目次 [閉じる]

- 1.【相続発生後すぐ】遺言書がある場合には開封前に裁判所に持ち込む必要あり

- 2.【3か月以内】プラスの財産より借金が多い場合には相続放棄

- 3.【4か月以内】亡くなった人の所得税に関する準確定申告

- 4.【10か月以内】遺産が3,600万円以上あれば、相続税申告

- 5.【1年以内】遺留分侵害額の請求

- 6.【2年以内】埋葬料・葬祭費の請求

- 7.【3年以内】生命保険(死亡保険)の生命保険会社への請求

- 8.【3年以内】不動産の相続登記(2024年4月1日~)

- 9.【5年10か月以内】納め過ぎた相続税を取り戻す!相続税の還付請求

- 10.【期限が特にない遺産相続手続き】

- 11.期限に遅れて損しないためにも早めに専門家に依頼することをオススメ

1.【相続発生後すぐ】遺言書がある場合には開封前に裁判所に持ち込む必要あり

相続の手続きを始めるには、まず、遺言書があるかどうかを確認します。遺言書の有無によって、その後の相続手続きの内容や必要な書類が変わるからです。

自宅や貸金庫などで遺言書が見つかった場合は、その場で開封してはいけません。開封したことで、遺言書の偽造や変造が疑われてしまいます。

自宅や貸金庫などで保管されていた遺言書は、亡くなった人の住所地の家庭裁判所で検認という手続きをする必要があります(ただし、表題に「遺言公正証書」と書かれているものであれば、検認は不要です。このほか、公証役場や法務局で保管されていた遺言書も、検認は不要です)。

検認とは、その時点での遺言の内容を明確にして、遺言書の偽造や変造を防ぐための手続きです。遺言の内容が法的に有効か無効かの判断はされません。

検認の手続きには、遺言書のほか、亡くなった人の出生から死亡までの戸籍謄本や相続人全員の戸籍謄本などが必要です。

検認が終われば、家庭裁判所は検認調書を作成します。遺言の内容に従って遺産を処分するには検認済証明書が必要になるので、家庭裁判所で申請します。

検認されていない遺言書を開封したり、検認されていない遺言の内容に従って遺産を処分したりした場合は、5万円以下の過料を支払わなければなりません。ただし、この場合でも遺言そのものは無効にはなりません。

また、遺言書を偽造・変造したり、破棄したり、隠したりした人は、遺産を相続することができなくなります。

検認手続きについて更に詳しく知りたい方は「自宅で遺言書を見つけたら検認が必要!検認手続きについて解説します」をご参照ください。

2.【3か月以内】プラスの財産より借金が多い場合には相続放棄

相続放棄とは、亡くなった人の遺産や借金を一切受け継がないための手続きです。相続放棄の手続きは、相続の発生から3か月以内にしなければなりません。

亡くなった人に多額の借金があったときは、借金を受け継がないために相続人全員が相続放棄をすることができます。手続きが遅れると、相続人が借金を引き継いで返済していくことになります。

また、亡くなった人の遺産が少額で、特定の相続人に全額相続させるために、ほかの相続人が相続放棄する場合もあります。この場合は、手続きが遅れても大きなデメリットはありませんが、遺産分割協議が必要になるなど、手間が増えることになります。

相続放棄の手続きは、相続の発生から3か月以内に、亡くなった人の住所を管轄する家庭裁判所で行います。手続きに必要な書類は次のとおりです。

- 相続放棄の申述書(800円分の収入印紙を貼付)

- 亡くなった人の死亡の記載のある戸籍謄本(または出生から死亡までの戸籍謄本)

- 亡くなった人の住民票除票または戸籍附票

- 相続放棄する人全員の戸籍謄本

戸籍謄本と戸籍附票は本籍地の市区町村役場で、住民票除票は居住地の市区町村役場で取得できます。出生から死亡までの戸籍謄本は、取得に時間がかかる場合があります。

なお、相続放棄の手続に関してさらに詳しく知りたい方は、「相続放棄するのはどんなとき? 手続き・必要書類・期限など徹底解説」を参照ください。

3か月以内に決められない場合には延長もできる

亡くなった人に借金があることがわかっても、その金額の調査に時間がかかる場合があります。また、不動産が各地に点在している場合も遺産の実態調査に時間がかかります。このような状況では、相続放棄の期限である3か月の間に相続放棄したほうがよいのかどうかの判断ができないことがあります。

相続放棄の期限である3か月の間に相続放棄をするかどうかが決められない場合は、家庭裁判所に対して「相続の承認又は放棄の期間の伸長の申立て」をすることができます。

手続きに必要な書類は次のとおりです。申立書には伸長を申し立てることになった理由を書く必要があります。

- 相続の承認又は放棄の期間の伸長の申立書(800円分の収入印紙を貼付)

- 亡くなった人の死亡の記載のある戸籍謄本(または出生から死亡までの戸籍謄本)

- 亡くなった人の住民票除票または戸籍附票

- 伸長を申し立てる相続人の戸籍謄本

特別な事情があれば3か月経過後に相続放棄できることも

特別な事情があれば、相続の発生から3か月を経過しても相続放棄が認められる場合があります。特別な事情とは、次のような場合をさします。

- 亡くなった人に借金があったことを知らなかった場合

- 亡くなった人と疎遠になって相続があったことを知らなかった場合

相続の発生から3か月を過ぎた場合の相続放棄の手続きは非常に難しいため、経験豊富な弁護士や司法書士に手続きを依頼することをおすすめします。

相続放棄についての関連記事はこちら「絶対に借金を背負わないために相続放棄と代襲相続で知っておきたいこと」もご参照ください。

3.【4か月以内】亡くなった人の所得税に関する準確定申告

亡くなった人が所得税の確定申告をしていた場合、亡くなった年の確定申告は、相続人が代わりに行います。これを準確定申告といいます。

準確定申告は、相続があることを知った日の翌日から4か月以内に、亡くなった人の住所地の税務署で行います。通常の確定申告の期限(翌年の2月16日~3月15日)とは異なるので注意しましょう。

相続人が複数いる場合は、連名で準確定申告書を提出します。ただし、他の相続人に申告の内容を通知すれば、各相続人が別々に提出することもできます。

準確定申告の結果、納税額が生じた場合、納税の期限は申告の期限と同じ日となります。

準確定申告書の提出が遅れた場合は、納税額に対して延滞税と無申告加算税がかけられます。

4.【10か月以内】遺産が3,600万円以上あれば、相続税申告

遺産総額が「3,000万円+600万円×法定相続人の数」の金額を超えた場合は、相続人は相続税を納める必要があります。

申告と納税の期限は、相続があることを知った日の翌日から10か月以内で、亡くなった人の住所地の税務署に届け出ます。

相続税の申告に必要な書類は次のとおりです(小規模宅地等の特例などを受ける場合は、これら以外にも必要な書類があります)。

- 相続税の確定申告書

- 亡くなった人の出生から死亡までの戸籍謄本(死亡から10日を経過した日以後に作成されたもの)

- (遺言書がある場合)遺言書の写し

- (遺産分割協議をした場合)遺産分割協議書の写しと遺産分割協議書に押印した相続人全員の印鑑証明書

相続税の申告書の提出が遅れた場合は、納税額に対して延滞税と無申告加算税がかけられます。相続税は高額になることが多く、延滞税と無申告加算税もその分高額になります。期限内に申告と納税ができるように、早めに準備しましょう。

参考:相続税の申告期限はいつ? 期限に間に合わない時の対処法も解説

5.【1年以内】遺留分侵害額の請求

遺留分とは、相続人が最低限引き継ぐことができる遺産の割合のことです。亡くなった人が扶養していた相続人の生活保障や、亡くなった人の財産形成に対する相続人の貢献などを考慮して定められています。したがって、亡くなった人の配偶者、子、両親には遺留分がありますが、兄弟姉妹にはありません。

遺言のとおりに遺産分割をした結果、遺留分を下回る遺産しか受け取れなかった相続人は、不足している部分をほかの相続人に対して請求することができます。これを遺留分侵害額の請求といいます。

遺留分侵害額の請求ができる期限は、相続の発生および遺留分を下回る遺産しか受け取っていないことを知ったときから1年以内です。相続の発生から10年を経過した場合は、遺留分侵害額の請求はできません。

遺留分侵害額の請求は、裁判所などに届け出るのではなく、まずは当事者どうしで話し合うことになります。もし、話し合いがまとまらなければ、家庭裁判所に調停を申し立てることができます。

参考:遺産相続に関する【7つの時効】- 知っておくだけで落とし穴にハマらない!-

6.【2年以内】埋葬料・葬祭費の請求

健康保険から支給される埋葬料・葬祭費は、亡くなった人が加入していた制度によって手続きが異なります。

健康保険

健康保険(被用者保険)に加入していた人が亡くなったときは、埋葬を行った同一生計の家族に埋葬料が支給されます。同一生計の家族がいないときは、埋葬を行った人に埋葬費として実費(上限あり)が支給されます。扶養家族が亡くなったときは、健康保険の加入者に家族埋葬料が支給されます。

亡くなった日から2年以内(埋葬費は埋葬を行った日から2年以内)に、勤務先または健康保険組合などに届け出ます。

国民健康保険・後期高齢者医療制度

国民健康保険と後期高齢者医療制度に加入していた人が亡くなれば、葬祭費が支給されます。葬祭を行った日から2年以内に市区町村役場で手続きをします。

7.【3年以内】生命保険(死亡保険)の生命保険会社への請求

生命保険の死亡保険金の請求は、亡くなった日の翌日から3年以内に、加入している保険会社に連絡します。

保険金の請求に必要な書類は次のとおりです。これら以外に書類が必要な場合もあるので、加入している保険会社に確認してください。

- 保険会社所定の書類

- 保険証券

- 死亡診断書

- 被保険者の死亡記載のある住民票

- 請求する人の本人確認書類

亡くなった人が生命保険に加入していたことを知らずに、保険金の請求が漏れているケースが多いようです。遺品整理をしていて保険会社からの郵便物などが見つかれば、念のため保険会社に加入状況を確認することをおすすめします。

8.【3年以内】不動産の相続登記(2024年4月1日~)

亡くなった人が土地や建物など不動産を所有していた場合は、不動産の相続登記をする必要があります。

これまで、相続登記には期限が定められていませんでしたが、2024年4月1日から相続登記に3年の期限が設けられます。

不動産を相続した人は、相続したことを知った日から3年以内に相続登記の申請をしなければなりません。2024年3月31日以前に相続した不動産も相続登記が義務づけられることになり、まだ相続登記していない場合は2027年3月31日までに申請しなければなりません。

相続登記は、不動産がある場所を管轄する法務局で行います。相続登記に必要な書類は次のとおりです。

- 相続登記申請書

- 亡くなった人の出生から死亡までの戸籍謄本

- 相続人全員の戸籍謄本または抄本

- 相続関係説明図

- 固定資産評価証明書または固定資産税課税明細書(登録免許税の計算に使用)

- 不動産を相続する人の住民票

- (遺言書がある場合)遺言書(コピーでも可)

- (検認が必要な遺言書の場合)検認済証明書

- (遺言執行者がいる場合)遺言執行者の印鑑証明書

- (遺産分割協議をした場合)遺産分割協議書の写しと相続人全員の印鑑証明書

期限にかかわらず、相続登記をしないで不動産の名義を亡くなった人のままにしておくことは、予期せぬトラブルの原因となります。早めに手続きを済ませましょう。

なお、遺産分割協議がまとまらないなど期限内に相続登記ができない場合は、自分が相続人であることを申し出る「相続人申告登記」をすれば、相続登記の義務を果たしたことになります。

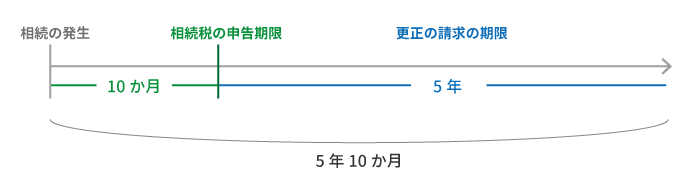

9.【5年10か月以内】納め過ぎた相続税を取り戻す!相続税の還付請求

相続税を納めたあとで、税額の計算に誤りがあって相続税を納め過ぎたことがわかった場合は、申告をやり直して税金を取り戻すことができます。この手続きを更正の請求といいます。

更正の請求ができる期限は、相続税の申告期限から5年以内、つまり、相続の発生から5年10か月以内となります。

ただし、次のような場合は、これらの事由の発生から4か月以内であれば更正の請求ができます。このようなときは、場合によっては遺産分割協議からやり直す必要があるため、速やかな対応が求められます。

- 申告の時点で未分割であった遺産が分割された場合

- 申告期限から3年以内に未分割の遺産が分割されたことで軽減措置や特例が適用できるようになった場合

- 子の認知、相続人の廃除などで相続人が異動した場合

- 遺留分侵害額の請求を受けて相続財産から支払った場合

- 遺贈をする旨の遺言書が見つかった場合または遺贈が放棄された場合

図:相続税の申告期限と更正の請求の期限

10.【期限が特にない遺産相続手続き】

最後に、期限が特にない遺産相続手続きをご紹介します。期限がないために先送りしがちですが、必要であれば早めに手続きすることをおすすめします。

10-1.遺産分割協議

遺言がない場合や、遺言とは異なる遺産分割をしたい場合は、相続人どうしで遺産分割について話し合う必要があります。この話し合いを「遺産分割協議」といいます。

遺産分割協議は相続人全員で行わなければなりません。一部の相続人で話をまとめた場合や、遺産分割協議を終えたあとで新たな相続人(隠し子など)の存在が明らかになったような場合は、遺産分割協議をやり直す必要があります。

遺産分割協議そのものには期限はありません。しかし、相続の発生から数えて、相続放棄の期限は3か月後、相続税の申告と納付の期限は10か月後であり、これらの期限を念頭に早めに取りかかることをおすすめします。

遺産分割協議の結果は、遺産分割協議書という書面に残します。遺産分割協議書は、話し合いの記録を残すという目的のほか、話し合いの内容を証明する目的もあります。遺産分割協議を行ったのであれば、相続税の納税、預金や不動産の名義変更の手続きで遺産分割協議書の提出が求められます。

遺産分割協議書には、相続手続きの対象となる不動産や銀行口座などを特定するため、資産の内容を詳細に記載します。また、相続人全員が同意していることを証明するために、相続人全員が自筆で署名し、実印を押印します。

遺産分割協議書の具体的な書き方は、下記の記事でご紹介しています。

「遺産分割協議書とは?作成までの流れや書き方を解説【ひな形付】」

10-2.預貯金等の解約・名義変更

亡くなった人の預金は、金融機関が預金者の死亡を把握した時点で凍結されます。これは、相続人のうちの誰かが勝手に預金を引き出してトラブルになることを防ぐためです。

預金口座が凍結されると、預金が引き出せなくなるうえ、自動引落もできなくなります。

預金口座の凍結を解除するためには、原則として預貯金の名義変更手続きをしなければなりません。預貯金の名義変更手続きに期限はありませんが、預金を相続する人が決まり次第、できるだけ早く手続きをしましょう。

預貯金の名義変更手続きに必要な書類は次のとおりです。遺言書がある場合とない場合で必要な書類は異なります。

遺言書がある場合

- 遺言書

- 検認調書または検認済証明書(検認が必要な遺言書の場合)

- 亡くなった人の死亡の記載のある戸籍謄本(または出生から死亡までの戸籍謄本)

- 預金の相続人と遺言執行者の印鑑証明書

- 遺言執行者の選任審判書謄本(遺言に遺言執行者の定めがなく裁判所で遺言執行者を定めた場合)

遺言書がない場合

- 遺産分割協議書(遺産分割協議をした場合)

- 相続人全員の印鑑証明書(遺産分割協議をした場合)

- 亡くなった人の出生から死亡までの戸籍謄本

- 相続人全員の戸籍謄本

株式など有価証券の相続手続き

亡くなった人が証券会社の口座を通じて株式など有価証券の取引をしていた場合は、上記の預貯金の名義変更手続きと同様の手続きが必要です。具体的な手続きの流れや必要書類は、取引している証券会社に確認してください。

取引所に上場していない株式がある場合は、株式の発行会社に連絡します。

11.期限に遅れて損しないためにも早めに専門家に依頼することをオススメ

ここまで、期限がある遺産相続の手続きについて、期限の早いものから順に説明しました。

家族が亡くなったときは、心労などから遺産相続の手続きは遅れがちになるものです。しかし、落ち着いてから手続きを始めていては期限に間に合わないこともあります。

また、期限がないものは手続きを先送りしがちで、次の世代まで放置することもありますが、放っておいて良いことはありません。

ここでご紹介した手続きは、相続人ご自身で行うことも基本的には可能です。しかし、手続きのための時間が取れない場合や、手続きできるかどうか自信がない場合は、専門家に手続きを依頼するとよいでしょう。

手続きに時間がかかってしまい、期限を過ぎてしまったら取り返しの付かない問題につながる場合も、ないとは言い切れません。

【関連記事】

相続税の申告期限はいつ? 期限に間に合わない時の対処法も解説

実家の相続は手続き期限に要注意!相続税の計算方法も解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。