相続税の申告は必要?申告期限や自分で手続きする方法を解説

タグ: #書式・雛形

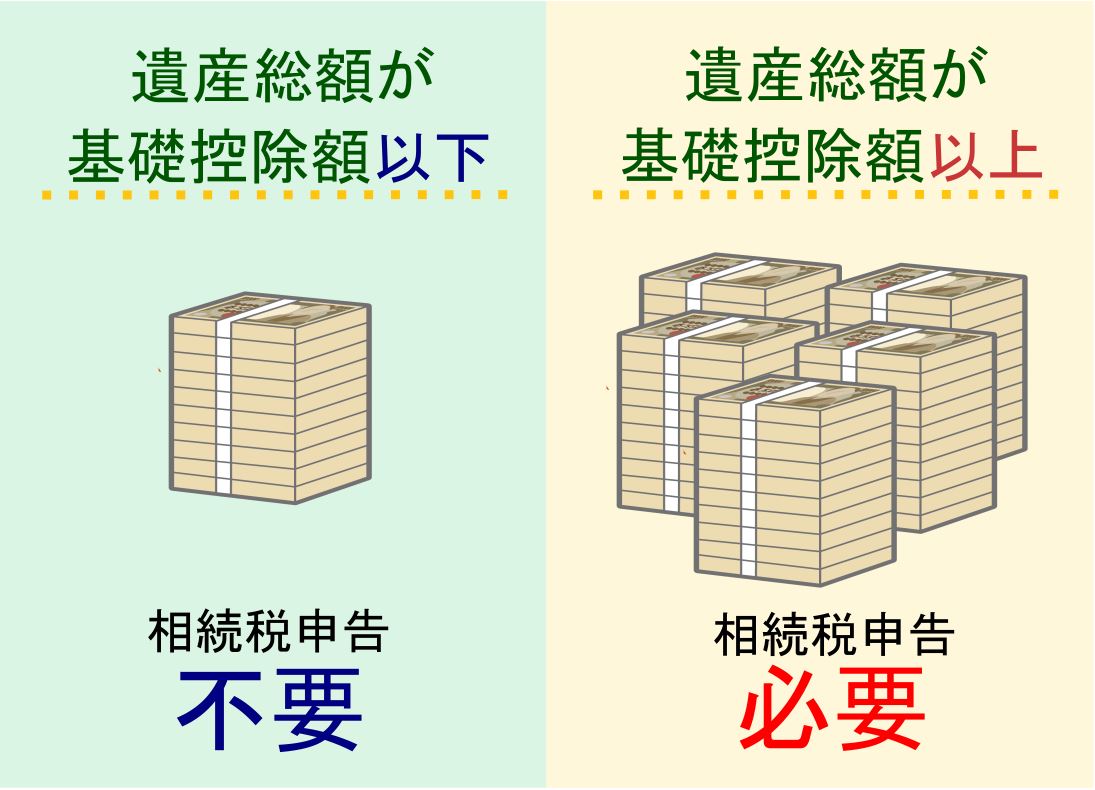

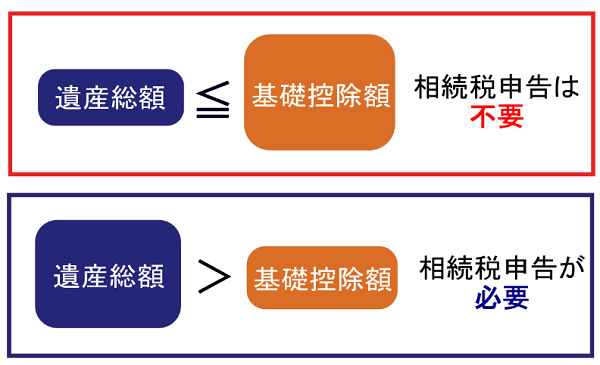

遺産を相続したからといって、相続税の申告は必ず必要となるわけではありません。正味の遺産総額が相続税の基礎控除額を下回っているのであれば、相続税の申告・納税は不要です。

しかし、相続税の申告が必要であるにもかかわらず、税額の計算を誤り、申告をせずにいると税務調査で指摘を受け、ペナルティが課される可能性があります。相続財産の全体像を正確に把握し、各財産の相続税評価額を適切に求め、相続税額を正しく計算することが大切です。

この記事では、相続税の申告が必要になるタイミングや申告の流れ、申告を税理士に依頼するメリットなどを、相続税専門の税理士が解説します。

動画でも解説しています!

目次 [閉じる]

1.相続税の申告が必要なのは正味の遺産総額が基礎控除額を上回るとき

相続税の申告が必要になるのは、基本的に正味の遺産総額が相続税の基礎控除を上回るときです。

相続税の基礎控除額の計算式は、以下のとおりです。

3,000万円+600万円×法定相続人の数

法定相続人とは、亡くなった人(被相続人)の遺産を相続する権利を持つ人のことです。相続税を計算する場合の法定相続人は、相続税法により規定されています。相続の放棄があった場合の民法の相続人とは異なり、課税の公平性のため、相続税法で定められた法定相続人で計算をします。

たとえば、法定相続人が3人の場合、基礎控除は「3,000万円+600万円×3人=4,800万円」です。

この場合、被相続人の遺産総額が4,800万円を下回っていれば相続税はかかりませんし、申告に関する一切の手続きも不要です。

ただし、特例や税額控除を適用したことで遺産総額が相続税の基礎控除額を下回る場合は、申告が必要となるケースがあります。

| 特例や控除 | 相続税申告 |

|---|---|

| 小規模宅地等の特例 | 必要 |

| 配偶者の税額軽減 | 必要 |

| 相次相続控除 | 不要 |

| 未成年者控除 | 不要 |

| 障害者控除 | 不要 |

※各種控除をタップすれば概要を調べられます

小規模宅地等の特例は「相続税申告をすることが適用要件」になるため、相続税は課税されないものの、相続税申告の手続きは必要となります。

一方、相次相続控除・未成年者控除・障害者控除については、相続税法第27条「《相続税の申告書》関係」により、相続税申告は不要と定められています。

相続税の基礎控除や法定相続人について、詳しくは下記記事で解説していますので、あわせてご覧ください。

(参考)相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!

2.相続税の申告期限と申告書類の提出先

続いて、相続税の申告期限と申告書類の提出先をみていきましょう。

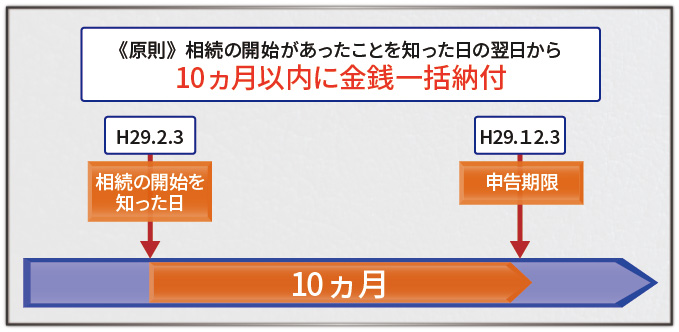

2-1.申告期限は原則10ヶ月以内

相続税の申告期限は、被相続人が亡くなったことを知った日(通常は被相続人の死亡日)の翌日から10ヶ月以内です。

たとえば、被相続人が亡くなったことを知った日が1月1日なら11月1日、5月15日なら翌年の3月15日が相続税申告期限です。

被相続人の死亡を知った日の翌日から10ヶ月後の日付が、土曜日、日曜日、祝日、年末年始(12月29日~1月3日)などに当たる場合は、これらの日の翌日が申告期限とみなされます。

申告期限までに、以下の2種類の手続きを完了させなくてはいけません。

- 「相続税申告書」を被相続人の最後の住所地を管轄する税務署に提出

- 「相続税」の支払い

申告期限までに「相続税申告書の提出」と「相続税の支払い」のどちらも完了させる必要があり、1日でも遅れるとペナルティが課せられます。

2-2.提出先は被相続人の住所地を管轄する税務署

相続税申告書の提出先は、被相続人が亡くなった時点で住んでいた住所を管轄する税務署です。相続人が住んでいる住所地を管轄する税務署ではありません。

たとえば、被相続人である父親の住所が秋田県大館市、相続人である長男の住所が東京都葛飾区であったとしましょう。この場合、相続税申告書の提出先は、秋田県大館市を管轄する大館税務署となります。

被相続人が亡くなったときの住所を管轄する税務署は、国税庁の「国税局・税務署を調べる」で調べるとよいでしょう。郵便番号や地図、国税局・都道府県の一覧から、所轄の税務署を調べることができます。

3.相続税申告の要否を判断する手順

相続税の申告が必要かどうかを判断するときの手順は、以下のとおりです。

- 法定相続人の数を調べる

- 基礎控除額を計算する

- 相続財産の全体像を正確に把握する

- 正味の遺産総額を計算する

- 正味の遺産総額と基礎控除額を比較する

手順を一つずつみていきましょう。

3-1.法定相続人の数を調べる

基礎控除額を計算するために、まずは法定相続人の数を正確に把握しましょう。被相続人の出生から死亡まで連続した戸籍謄本をはじめとした公的書類を取り寄せて、相続人となる人や人数を特定します。

死亡した人の配偶者は常に相続人となります。ただし、内縁関係の人は相続人に含まれません。

配偶者以外の親族については、民法で定められた順位にしたがい法定相続人となる人が決まります。

しかし、相続の放棄があった場合には、相続税の計算のための法定相続人とは異なるため、注意が必要です。

第1順位は死亡した人の子供です。相続の開始時点で子供がすでに死亡しているときは、その子供の直系卑属(子供や孫など)が相続人となります。これを代襲相続といいます。

第2順位は、死亡した人の直系尊属(父母や祖父母など)です。死亡した人に、第1順位に該当する人がいないときは、第2順位の直系尊属が法定相続人となります。

第3順位は死亡した人の兄弟姉妹です。第1順位と第2順位に該当する人が誰もいない場合は、第3順位の兄弟姉妹が法定相続人となります。

法定相続人について詳しくは、以下の記事をご覧ください。

(参考)法定相続人の「順位」と「相続できる割合」を図解で詳しく解説

3-2.基礎控除額を計算する

法定相続人が確定できたら「3,000万円 + 600万円 × 法定相続人の数」で相続税の基礎控除額を計算します。

法定相続人の数ごとに基礎控除額を計算すると、以下のとおりとなります。

| 法定相続人の数 | 相続税の基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 6人 | 6,600万円 |

| 7人 | 7,200万円 |

| 8人 | 7,800万円 |

法定相続人の数が多ければ多いほど、基礎控除額は高くなります。

相続放棄をした人や代襲相続が発生した場合の代襲相続人も、基礎控除額を計算する際の法定相続人の数に含める点に注意が必要です。

法定相続人の中に養子がいる場合の法定相続人の数は、以下のようになります。

- 被相続人に実子がいる場合:養子のうち1人まで

- 被相続人に実子がいない場合:養子のうち2人まで

※出典:国税庁「No.4152 相続税の計算」

一方、相続欠格になった人や相続廃除された人は、基礎控除額を計算するときの法定相続人に含めません。

相続欠格とは、被相続人の殺害や遺言書の偽造などの重大な非行をした者が相続の権利を失う制度のことです。相続廃除は、法定相続人に一定の非行があったとき、被相続人が家庭裁判所に申し立てることで、相続の権利を失わせる手続きを指します。

※相続廃除された相続人に子どもや孫がいれば、その子や孫は代襲相続人になります。

3-3.相続財産の全体像を正確に把握する

続いて、被相続人が残した財産をすべてリストアップし、財産目録を作ります。

相続税の課税対象になるのは、被相続人が亡くなったときに所有していた財産(遺産)です。

被相続人名義の不動産(土地や建物)、現金、預貯金、株式など、金銭的な価値があるものは基本的に相続税の課税対象です。貴金属や骨董品、家財なども1つあたりの価額が5万円以上であれば、相続税の課税対象です。

また、相続人が受け取った生命保険の死亡保険金や死亡退職金などは「みなし相続財産」として相続税の課税対象となります。

被相続人の借入金や未払金などの債務や、相続人が負担した葬儀費用も把握しておく必要があります。正味の遺産総額を算出する際、プラスの財産から債務や葬儀費用を差し引くことができるためです。

相続財産については、下記記事で詳しく解説していますので、あわせてご一読ください。

(参考)相続財産とは?相続税がかかる財産・かからない財産をご紹介

3-4.正味の遺産総額を計算する

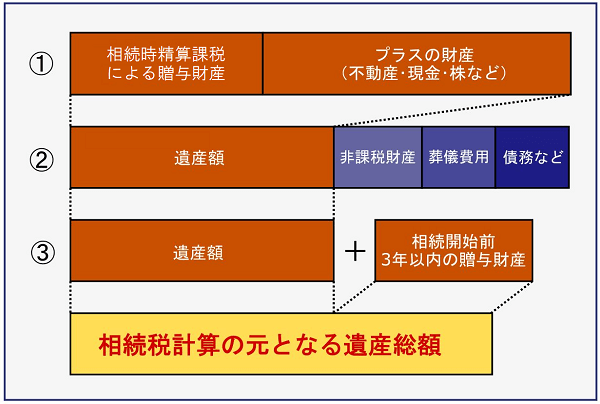

相続財産の全体像が把握できたら、相続財産の合計額から、債務や葬式費用を差し引き、非課税財産を控除して、正味の遺産総額を算出します。

正味の遺産総額を算出するときのイメージは、以下のとおりです。

相続財産に土地が含まれており、所定の要件を満たしている場合は「小規模宅地等の特例」を適用したあとの価額を算入します。小規模宅地等の特例は、被相続人が住んでいた家屋や事業に使っていた建物などがある土地等を相続したとき、その土地等の部分の相続税評価額が最大80%減額されるという特例です。

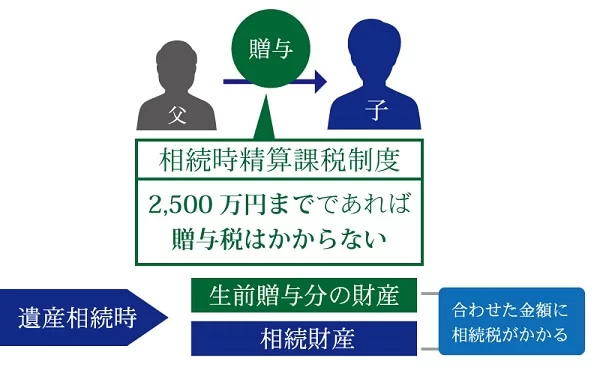

また、相続時精算課税制度で贈与された財産も含める必要があります。相続時精算課税制度は、60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる制度です。

正味の遺産総額を計算するときは、相続時精算課税によって贈与された財産と相続財産の合計から「非課税財産」や「相続人が負担した葬儀費用」「被相続人が残した債務」を差し引きます。

非課税財産は、たとえば墓地や仏壇、生命保険金の非課税枠(500万円×法定相続人の数)などです。

差し引いたあとの金額に、相続開始前の一定の期間内に被相続人から相続人に贈与された財産を足し戻すことで、正味の遺産総額が算出されます。

3-5.正味の遺産総額と基礎控除額を比較する

最後に、正味の遺産総額が基礎控除額を超えているかどうかを確認します。超えている場合は相続税の申告が必要ですが、超えていなければ申告は不要です。

相続税の申告が必要と判断された場合は、各相続人の取得財産を確定させ、申告期限までに申告書を提出しなければなりません。

たとえば、正味の遺産総額が6,000万円、法定相続人が2人であるとしましょう。この場合、基礎控除額は「3,000万円+600万円×2人=4,200万円」となり、正味の遺産総額はそれを上回っているため、相続税の申告・納税が必要となります。

正味の遺産総額が相続税の基礎控除額をわずかに下回る場合や小規模宅地等の特例を利用できると見込まれるときは、念のため税理士や最寄りの税務署などに相談するとよいでしょう。

なお、相続税の申告が不要であっても、遺産分割協議など他の相続手続きは必要になることがあります。

4.相続税申告の要否を判断する際に確認すべきこと

相続税の申告が必要かどうかを判断する際は、以下の点を押さえて慎重に進めることが大切です。

- 相続財産に見落としがないか

- 相続時精算課税制度を利用したか

- 相続開始前の3~7年以内に生前贈与されていないか

1つずつ解説します。

4-1.相続財産に見落としがないか

相続財産をリストアップする際に、見落としているものがないかをよく確認しましょう。相続税の計算において見落としやすい財産の例は、以下のとおりです。

〇見落としやすい相続財産の例

- 貸金庫の財産、タンス預金、ネット銀行の預金

- 未公開株式や非上場株式などの有価証券

- ゴルフ会員権やリゾート会員権などの会員権

- 著作権や特許権などの知的財産権

- 海外にある不動産や預金口座

- 被相続人が経営していた会社の事業用資産

- 被相続人が第三者に貸し付けていた金銭の債権

- 被相続人が加入していた生命保険の死亡保険金

これらの相続財産を見落として相続税を計算すると、税務調査で指摘を受けてペナルティが課せられるかもしれません。

相続が発生したときは、被相続人が残した財産をしっかりと調査し、見落としがないようにすることが大切です。

4-2.相続時精算課税制度を利用したか

相続時精算課税制度には2,500万円の特別控除があります。特別控除額の範囲内で贈与された財産には贈与税がかかりません。しかし、相続時精算課税制度を用いて贈与された財産はすべて、贈与した人が亡くなったときに相続財産に持ち戻して相続税を計算する必要があります。

仮に相続時精算課税制度を利用して贈与した財産を相続財産に加算せずに、正味の遺産総額が基礎控除額を下回ると判断してしまうと、本来は必要であるはずの申告手続きが行われなくなるかもしれません。この場合、税務署の指摘を受けると、本税のほか加算税や延滞税を課される可能性があります。

また、特別控除を超える部分の贈与には、一律20%の贈与税が課されますが、相続税を計算する際に既に贈与税として納めている贈与税額を控除できます。

さらには、2024年1月からは、相続時精算課税制度にも年間110万円の基礎控除が設けられており、この部分については相続税を計算する際に、相続財産に持ち戻す必要はありません。

相続が発生したときは、被相続人が相続時精算課税制度を利用して生前贈与を行っていたかをよく確認することが大切です。被相続人が生前に相続時精算課税制度を利用していたかどうかは、税務署に提出した「相続時精算課税選択届出書」の控えや、贈与税の申告書、開示請求などで確認することができます。

もし、相続時精算課税制度を利用していたのであれば、相続財産に持ち戻す金額やすでに納められている贈与税額などを適切に把握して相続税を計算する必要があります。

とはいえ、相続時精算課税制度を踏まえて相続税を計算するためには税務の専門知識が求められるため、相続税専門の税理士に相談することをおすすめします。

4-3.相続開始前の一定の期間以内に生前贈与されていないか

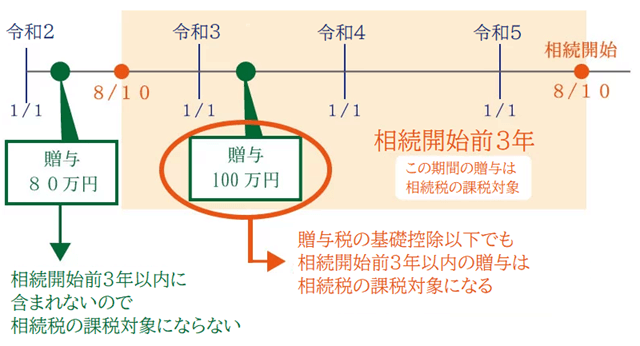

相続時精算課税制度を選択せず、通常の暦年課税で財産を贈与する場合、1月1日から12月31日までに贈与された財産の合計金額が贈与税の基礎控除額である110万円以下であれば、贈与税はかかりません。

その年の1月1日から12月31日までの1年間に、贈与により取得した財産の価額の合計額から暦年課税に係る基礎控除額110万円を控除した残りの額に対して課税する贈与の制度を「暦年課税」といいます。

しかし、被相続人が亡くなる前の一定期間内に、相続人に対して暦年贈与された財産は、相続税を計算する際、相続財産に持ち戻さなければなりません。この決まりは「生前贈与加算」といいます。

生前贈与加算の対象になるのは、これまで相続開始前3年以内に贈与された財産でした。それが令和9年(2027年)以降の相続では、生前贈与加算の対象になる期間が段階的に「相続開始前7年以内」まで延長されます。

生前贈与加算の対象になる財産を相続財産に加えないと、正味の遺産総額が少なくなり、相続税を本来よりも過少に申告・納税してしまうかもしれません。

ただし、持ち戻しの対象となるのは、被相続人が亡くなる3~7年前に、法定相続人や受遺者へ贈与された財産のみです。被相続人から相続人以外の第三者への贈与は、生前贈与加算の対象になりません。

5.相続税を申告するときの流れ

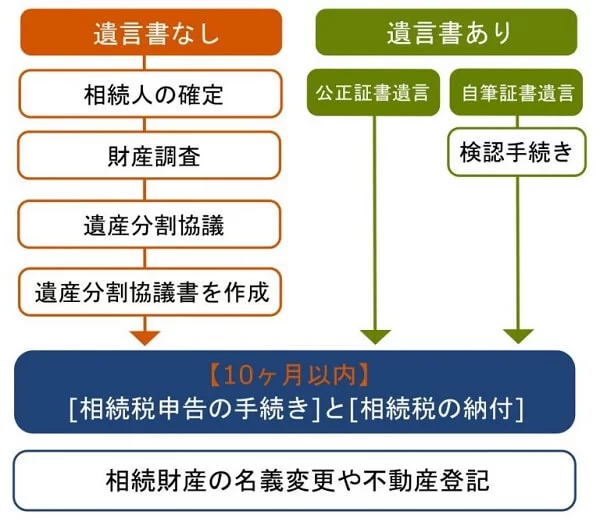

相続税の申告をするときの流れは、被相続人が残した遺言の有無で変わります。具体的な手順は、以下をご覧ください。

被相続人が遺言を残している場合、基本的にはその遺言書に記載された内容にしたがって遺産が分割・承継されます。

被相続人が自筆で遺言書を作成している場合は、開封をする前に家庭裁判所の検認を受けなければなりません。検認を受けずに遺言を執行した者には過料に処せられることがあります。なお、検認の手続きを怠ったとしても、遺言の効力には影響がありません。

公証役場で公証人が立ち会いのもと作成された公正証書遺言であれば、開封前の検認は不要です。

一方、遺言書がない場合は、遺産分割協議で遺産の引き継ぎ方を決めるため、手順がより細かくなります。

被相続人の出生から死亡まで連続した戸籍謄本を収集して法定相続人を特定するとともに、相続財産を調査します。その後、法定相続人が全員で遺産分割協議をし、誰がどのように遺産を引き継ぐのかを話し合わなければなりません。

遺産分割協議の内容に全員が合意したら、その内容を遺産分割協議書に記載します。相続税がかかる場合は、相続税の申告と納税が必要です。

この一連の作業を、相続の発生を知った日の翌日から10ヶ月以内に済ませなければなりません。身内が亡くなり相続が始まったときは、速やかに遺言書の有無を確認し、一つひとつの手順を計画的に進めていくことが重要となります。

6.相続税申告の主な必要書類

相続税の申告に際しては、さまざまな書類を準備する必要があります。主な必要書類は、以下のとおりです。

- 相続税申告書

- 被相続人や相続人の戸籍関係資料

- 遺産の分割方法に関する書類

- 相続財産の価値を示す資料

- 本人確認書類

ここでは、申告時に必要となる各書類について詳しく解説します。

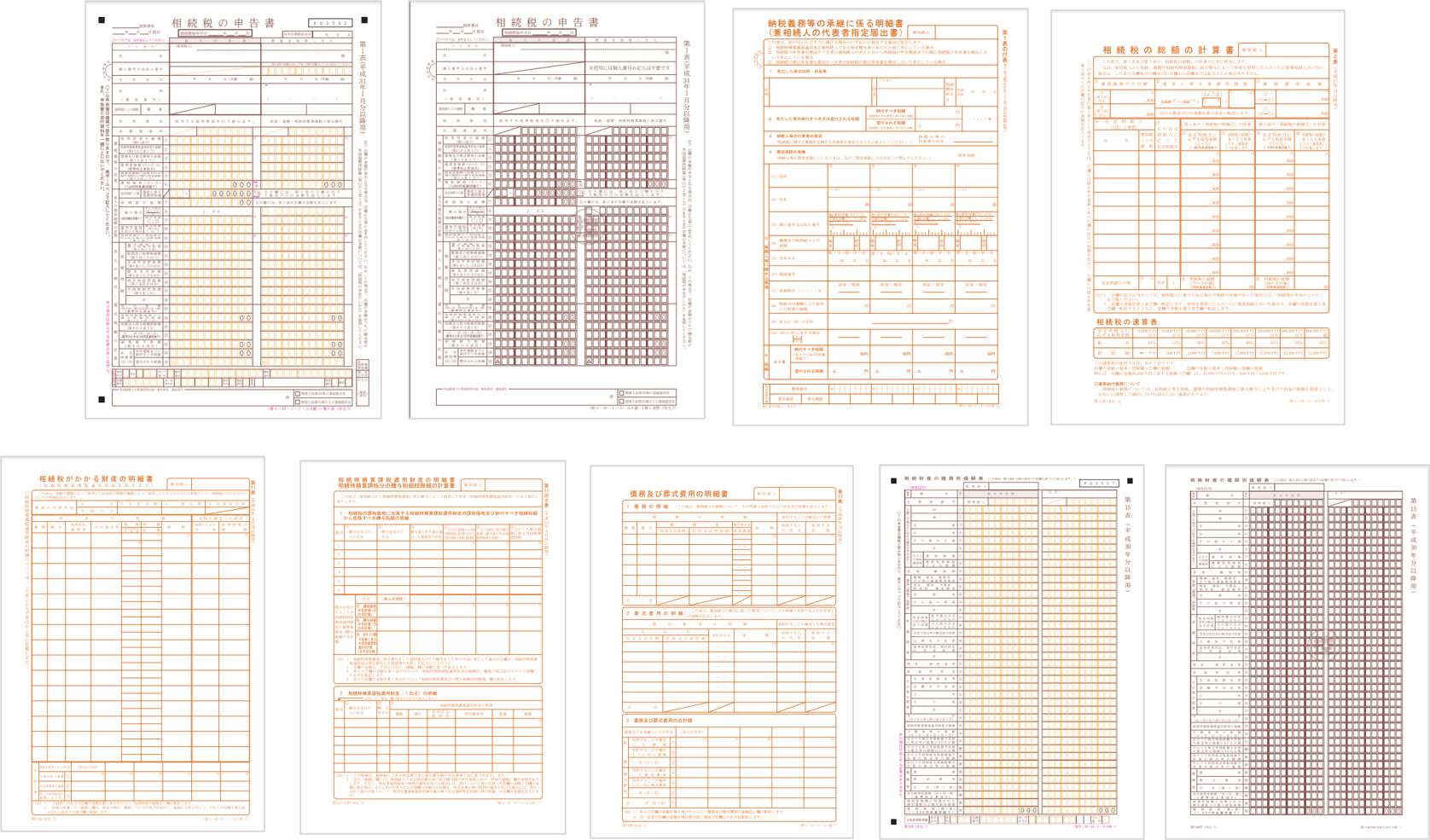

6-1.相続税申告書

相続税申告書は、申告に必要な事項を記載する書類です。相続税を申告する際は、相続税申告書に相続財産を取得した人や金額などの必要事項を詳細に記入する必要があります。

また、申告書には第1表から第15表まであり、適用する税額控除・特例や生命保険金の有無などに応じて適切に使用・作成をしなければなりません。

相続税申告書は、国税庁のWebサイトにある「B1-2 相続税の申告手続」からダウンロードできます。また、最寄りの税務署の窓口でも入手が可能です。必ず、相続が発生した年に対応する様式の申告書を選んで作成することが大切です。

相続税申告書を作成する際は、国税庁のWebサイトで公開されている「相続税の申告のしかた」を参照するとよいでしょう。申告書の記載方法がわからない場合は、税理士に相談するのがおすすめです。

6-2.被相続人や相続人の戸籍関係資料

相続税を申告する際には、被相続人や相続人の戸籍関係書類もあわせて提出しなければなりません。具体的には以下のような書類が該当します。

- 被相続人の出生から死亡まで連続した戸籍謄本(除籍謄本、改製原戸籍を含む)

- 相続人全員の戸籍謄本

- (上記の書類に代えて)法定相続情報一覧図の写し

相続税申告の際に必要となる戸籍謄本は、原則として相続開始日から10日を経過した日のあとに取得したものでなければなりません。

法定相続情報一覧図は、戸籍謄本などをもとに、被相続人と相続人との関係をまとめた家系図のような書類です。預貯金口座の名義変更・解約や不動産の相続登記などをする際に、戸籍謄本の代わりとして使用できます。

法定相続情報一覧図を作成していると、相続に関する手続きのたびに戸籍謄本を用意する必要がなくなり、手間を省くことが可能です。

法定相続情報一覧図を発行するときは、被相続人の本籍地を管轄する法務局で必要書類をそろえて申請手続きをします。発行時に手数料はかからず、何枚でも無料で取得できます。

6-3.遺産の分割方法に関する書類

相続税の申告には、遺産をどのように分割したかを示す書類が必要です。主な書類は、以下のとおりです。

- 遺産分割協議書の写し

- 遺言書の写し(遺言がある場合)

遺産分割協議書には、法定相続人での話し合いによって決まった遺産分割の内容を記載します。

相続財産の内容や相続をする人などを詳細に記載するとともに、分割協議の内容に相続人の全員が合意していることを証明するために、全員分の署名・捺印をします。

6-4.相続財産の価額を示す資料

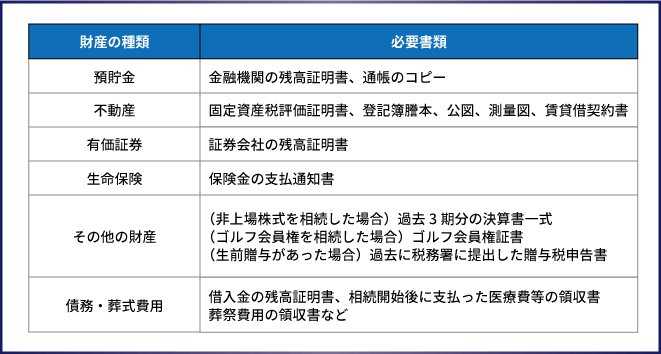

相続税の申告では、相続財産の価値を適切に評価する必要があります。財産の評価をする際に必要となる資料の例は、以下のとおりです。

上記の資料は、相続税申告書への添付は必須ではありませんが、相続税を計算する際に重要となります。税務署から提示を求められた場合に速やかに提出できるよう、申告後も大切に保管しておきましょう。

また、相続税の申告時に遺産の価額がわかる書類をあわせて提出すると、相続財産がいくらあるのかが明確になり、税務調査に入られにくくなるといえます。

6-5.本人確認書類(番号確認書類・身元確認書類)

相続税の申告には、マイナンバーを確認するための「番号確認書類」と、本人であることを確認するための「身元確認書類」の両方が必要です。

番号確認書類としては、以下のようなものが該当します。

〇番号確認書類の例

- マイナンバーカード(裏面)

- 通知カード

- 住民票の写し(マイナンバーの記載があるもの)など

一方、身元確認書類としては、以下のようなものが挙げられます。

〇身元確認書類の例

- マイナンバーカード(表面)

- 運転免許証

- 身体障害者手帳

- パスポート

- 在留カード

- 公的医療保険の被保険者証

- 年金手帳 など

相続税を申告する際は、上記のような本人確認書類の写しを申告書類に添付して提出します。税務署の窓口で申告をする場合は、本人確認書類を提示しましょう。

マイナンバーカード(個人番号カード)があれば、表面は身元確認書類、裏面は番号確認書類となるため、1枚の提出で済みます。

添付資料について、詳しくは「(参考) 相続税の申告の際に提出していただく主な書類」をご覧ください。

また、チェスターでは、相続税申告の必要書類の準備ガイドも公開しています。

「【相続税申告】必要資料準備ガイドを無料ダウンロード!」の中のPDFデータをご覧いただければ、相続税申告で必要な書類を全てチェックしていただけます。

7.相続税申告書を作成する手順

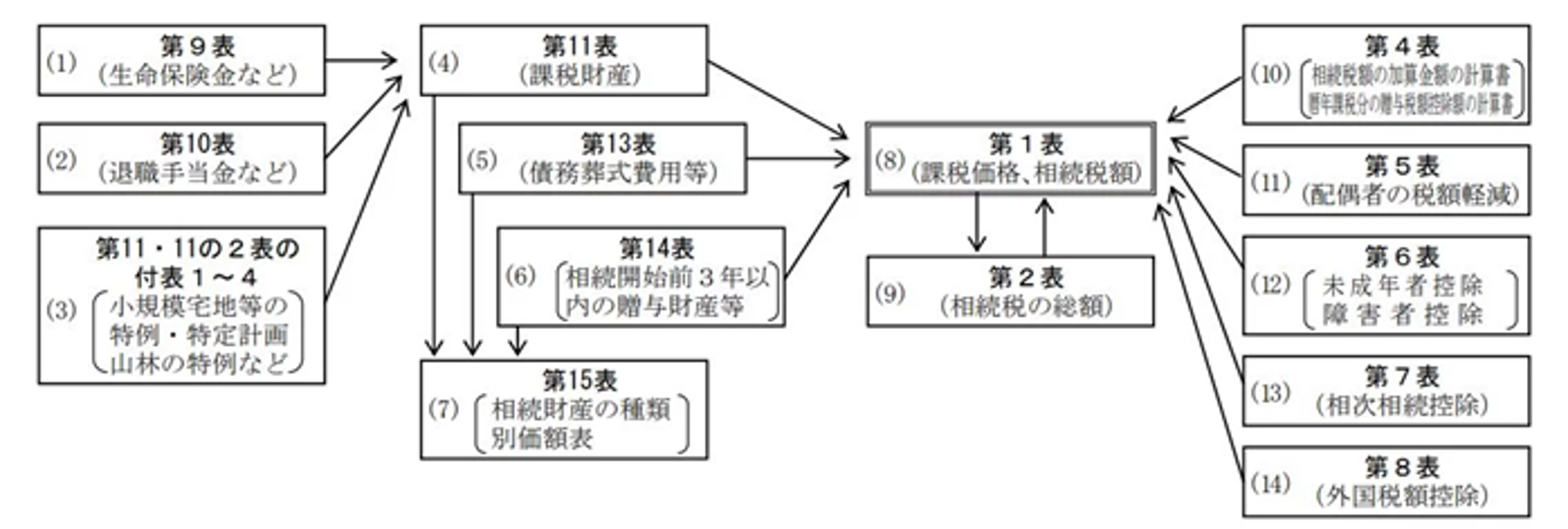

相続税申告書は第1表~15表まであり、相続財産の種類や適用する特例・税額控除によって、作成・提出する用紙が異なります。

【出典:国税庁「相続税の申告書の記載例」】

【出典:国税庁「相続税の申告書の記載例」】

相続税申告書の一般的な作成手順は、以下をご覧ください。

| STEP1 相続税のかかる財産や債務などの書類を作成 | |

| 第9表 | 生命保険金などの明細書 |

| 第10表 | 退職手当金などの明細書 |

| 第11表11の2の表の付表1~4 | 小規模宅地等の特例など |

| 第11表 | 相続税がかかる財産の合計表 |

| 第11表の付表 | 相続税がかかる財産の明細書 |

| 第13表 | 債務及び葬式費用の明細書 |

| 第14表 | 相続開始前3年以内の贈与財産など |

| 第15表 | 相続財産の種類ごとの明細 |

| STEP2 課税合計額及び相続税の総額を計算する書類を作成 | |

| 第1表 | 相続税の申告書 |

| 第2表 | 相続税の総額の計算書 |

| STEP3 税額控除の額を計算する書類を作成 | |

| 第4表 | 相続税額の加算金額の計算書 |

| 第5表 | 配偶者の税額軽減額の計算書 |

| 第6表 | 未成年者控除額・障害者控除額の計算書 |

| 第7表 | 相次相続控除額の計算書 |

| 第8表 | 外国税額控除額・農地等納税猶予税額の計算書 |

申告書や必要書類などは、国税庁の「B1-2 相続税の申告手続」からダウンロードできます。

申告書用紙の書き方は、国税庁「相続税の申告書の記載例 」を参考にしてください。

8.申告書類の提出方法は主に3種類

相続税の申告書類を提出する方法には、窓口への持参、郵送、e-Tax(電子申告)の3種類があります。

税務署の窓口に申告書類を持参すると、不備があればその場で指摘してもらえることがあります。また、受付印を押してもらえるため、申告書類を提出した証拠をその場で入手できます。

申告書類を郵便で税務署に送付する場合は、窓口に赴く必要がありません。相続税申告書を提出する税務署が、生活の拠点から離れた場所にある場合は、郵送を選ぶのも1つの方法です。

ただし、相続税申告書は信書にあたるため、信書を送ることができる郵送方法(例:レターパック・簡易書留)を利用しましょう。

e-Tax(電子申告)は、インターネットを通じて電子的に申告する方法です。インターネットにつながっているPCやスマートフォンから、24時間365日いつでも申告できます。

e-Taxで相続税を申告するためには、マイナンバーカードとそれを読み取れる機器(スマートフォン・ICカードリーダー)が必要です。また、あらかじめ相続人全員の利用者識別番号を取得していなければなりません。利用者識別番号を取得する際は、税務署へ「電子申告・納税等開始届出書」を提出します。

9.相続税の申告期限に間に合わないとどうなるのか

相続税の申告期限に間に合わないと、以下のようなことが起こります。

- ペナルティが課せられる可能性がある

- 特例や税額控除を受けられなくなる

- 期限に間に合わない場合は仮の申告をする

- 災害などやむを得ないときは期限を延長できる

1つずつみていきましょう。

9-1.ペナルティが課せられる可能性がある

相続税申告書の提出遅れと相続税の納付遅れには、それぞれ違うペナルティがあります。

| 遅れた内容 | ペナルティ |

|---|---|

| 相続税申告書の提出遅れ | ・無申告加算税の課税 ・各種特例が使えなくなる |

| 相続税の支払い遅れ | ・延滞税の課税 |

仮にどちらも間に合わなかった場合は、ペナルティが課されることになります。

さらに、悪質な隠蔽などが認められれば「重加算税」という税率が重いペナルティが課せられることもあります。

申告期限に遅れることのないよう、申告・納税の準備を進めましょう。

相続税申告のペナルティについて、詳しくは「相続税は無申告だとばれる!無申告に課される3つのペナルティ」をご覧ください。

相続税申告の期限延長は、原則できません。

遺留分侵害額請求があった場合や、相続人の異動があった場合など、特殊な場合には最大2ヶ月の延長が認められるケースもあります。

ただし期限の延長が認められるのは特別な事情がある場合に限られます。

9-2.特例や税額控除を受けられなくなる

小規模宅地等の特例や配偶者の税額軽減、農地や非上場株式等の納税猶予の特例などは、原則として期限内に申告を行うことが適用の要件となっています。

そのため、期限内に申告を行わずにこれらの特例や税額控除などが適用できないと、本来よりも高い税額を支払うことになるでしょう。

税金を余分に支払わないようにするためにも、相続税の申告・納税が必要な場合は、原則として期限内に手続きを済ませることが大切です。

9-3.期限に間に合わない場合は仮の申告をする

「遺産分割協議がまとまらない」「連絡が取れない相続人がいる」などの理由で相続税の申告期限に間に合わない可能性がある場合は、仮の申告をするのも一案です。

この場合、遺産を法定相続分で分割したと仮定して税額を計算し、申告書類を作成します。法定相続分とは、民法で定められる各相続人の遺産の相続割合のことです。

仮の申告をしたあとは、遺産分割協議が終わった際に更正の請求または修正申告により、正しい税額を申告します。更正の請求は、仮の申告時よりも税額が少なく還付を受けるときの手続きです。修正申告は、遺産分割後の税額の方が高く、追加で納税が必要な場合の手続きを指します。

また、仮の申告をする際に「申告期限後3年以内の分割見込書」を提出すると、更正の請求や修正申告をする際に、小規模宅地等の特例や配偶者の税額軽減など、一部の特例・税額控除は適用できるようになります。

申告期限に間に合わない場合の対処法などについて、詳しくは「相続税の申告期限|期限はいつまで?過ぎたら罰則?対処法も紹介」をご覧ください。

9-4.災害などやむを得ないときは期限を延長できる

相続税の申告期限は原則として厳守しなければなりませんが、災害などのやむを得ない事情がある場合は、税務署に申請をすると、申告期限が延長される場合があります。

延長が認められた場合、その理由がやんだ日から2ヶ月以内に申告・納付を行うと、無申告加算税や延滞税といったペナルティは課せられません。

他にも「退職金などの支給額が相続税の申告期限の直前まで決まらない」「相続人の中に胎児がいる」などの理由で、申告期限の延長が認められる場合があります。

また、東日本大震災や熊本地震のような大規模な震災・災害により被災をした人に対して、申請をしなくても申告期限が延長される措置が取られるケースもあります。

なお、個人的な事情による申告期限の延長は、原則として認められません。

やむを得ない事情で相続税の申告が期限内に終わらない可能性があるときは、必ず最寄りの税務署や相続税専門の税理士に相談をしましょう。

10.相続税の申告は自分でもできる?

相続税の申告は、相続人自身で行うことが可能です。しかし、相続税の申告には専門的な知識が必要であり、手続きも複雑なため、多くの相続人は専門家に依頼しています。

10-1.相続人のほとんどが税理士に依頼をしている

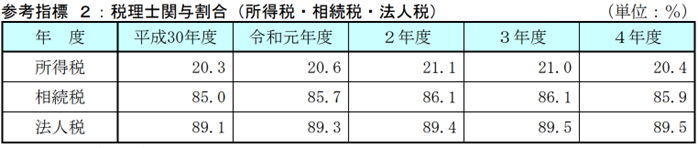

国税庁の統計によると、令和4年度に行われた相続税申告のうち、実に85.9%に税理士が関与しています。

※出典:財務省「令和4事務年度国税庁実績評価書」

※出典:財務省「令和4事務年度国税庁実績評価書」

そのため、税理士に頼らず相続人自身で相続税の申告手続きをしているのは、全体のわずか14%にとどまります。

相続税を正しく計算するためには、専門知識が不可欠です。不動産や株式などの財産を正しく評価したうえで、申告書を作成するためには、膨大な時間と労力がかかるため、専門家である税理士に依頼している人の方が圧倒的に多いのです。

10-2.相続人自身での相続税申告にはリスクがある

相続人が税理士に頼らず、自分自身で相続税の申告をすることには、さまざまなリスクが伴います。

たとえば、申告書の作成や税額の計算を誤り、相続税を本来よりも少なく申告して税務調査で指摘をされてしまうかもしれません。

また、相続財産の中に名義預金が含まれているのを見逃すケースもあります。名義預金とは、被相続人の子供や孫などの名義でありながらも、実際は被相続人が管理をしている預貯金のことです。

名義預金は、名義人ではなく被相続人の財産であるため、相続が発生した際に相続財産に含める必要があります。名義預金を含めずに相続税を計算すると、税額を過少に申告してしまい、税務調査で指摘を受けて過少申告加算税が課せられてしまうかもしれません。

一方で、相続財産の評価ミスや特例・税額控除の適用漏れにより、相続税を過大に申告・納税するケースもあります。

相続税の申告を自分自身で行えば、税理士に報酬を支払う必要がない分コストは少なくなる反面、申告ミスやそれによる追徴課税などの可能性を高めてしまうのです。

11.相続税の申告手続きを税理士に依頼するメリット

相続税の申告を税理士に依頼すると報酬を支払う必要がある一方で、数多くのメリットがあります。主なメリットは、以下のとおりです。

- 相続税申告の負担を軽減できる

- 申告の誤りを防ぎやすくなる

- 税務調査の対象になる確率が下がる

- 税務調査の対応を任せることも可能

各メリットについて詳しく解説します。

11-1.相続税申告の負担を軽減できる

大切な家族を亡くしたあとは、喪失感や悲しみの中、さまざまな行事や手続きをこなさなければなりません。通夜・告別式の執り行いに始まり、死亡届の提出、預貯金の解約、不動産の名義変更、保険金の請求など、やらなければならないことは多岐にわたり、肉体的にも精神的にもつらい時期が続きやすいのです。

そのような中で、相続税の申告まで自分自身で行おうとすると、大きな負担となってしまうでしょう。申告書の作成や、相続財産の調査・評価、必要書類の収集・整理などの作業には、膨大な手間と時間がかかるためです。

また、相続税法は非常に複雑なだけでなく、頻繁に改正されるため、専門的な知識がなければ正確な申告書の作成は容易ではありません。

相続税申告を税理士に依頼することで、相続人の負担を大幅に減らせます。相続税申告書の作成や税額の計算、必要書類の収集などに手間や時間をかけたくない方は、相続税専門の税理士に依頼することをおすすめします。

11-2.申告の誤りを防ぎやすくなる

相続税の申告を自分自身で行う場合、相続財産の見落としや評価額の計算ミス、特例や控除の適用漏れなどが起こりやすくなります。

その結果、税額を本来よりも少なく申告して追徴課税の対象になるケースや、税額を多く申告して損をするケースが多々あるのです。

相続税専門の税理士に依頼すれば、このようなミスを防ぐことができます。相続税の専門知識をもとに、相続財産の評価や特例・税額控除の選定、申告書の作成などを適切に行ってくれるでしょう。

11-3.税務調査の対象になる確率が下がる

相続税申告書には、作成に携わった税理士が署名・捺印をする欄があります。そのため、相続税申告書の作成に税理士がかかわったかどうかは、一目でわかるようになっているのです。

税務署は、税理士の関与がある申告書を信頼する傾向にあります。申告書に税理士の署名・捺印があれば、その申告内容は適正であると判断されやすいのです。

反対に、申告書に税理士の署名と押印がない場合「素人が作成した申告書」とみなされ、税務署側の確認が厳しくなるともいわれています。

相続税申告書の作成を税理士に依頼すると、署名・捺印というお墨付きが得られ、税務調査の対象になるリスクを下げることができるのです。

11-4.税務調査の対応を任せることも可能

税理士に申告書の作成を依頼していれば、仮に税務調査が入ったとしても対応を依頼することができます。税理士に調査の立ち合いを依頼すると、法律の専門家として適切に税務署とやり取りをしてくれるでしょう。

また「書面添付制度」を利用していれば、税務調査に入られたときにかかる相続人の負担を大幅に軽減できます。

書面添付制度とは、税理士が申告書の内容を証明する書面を添付する制度のことです。この制度を利用すると、税務調査が入る可能性が低くなるといわれており、仮に調査が入っても税理士への意見聴取だけで済むことが多いのです。

12.相続税申告を税理士に依頼した方がよいケース

以下のようなケースに該当する場合、相続税の申告手続きは相続税専門の税理士に依頼することをおすすめします。

- 遺産総額が1億円を超える場合

- 遺産に不動産や有価証券などが含まれる場合

- 小規模宅地等の特例の適用を希望する場合

- 配偶者の税額軽減を適用する場合

- 相続人が複数人いる場合

税理士に依頼した方がよい理由を1つずつ解説します。

12-1.遺産総額が1億円を超える場合

遺産総額が1億円を超える場合、相続税の基礎控除「3,000万円+600万円×法定相続人の数」を超えやすくなります。つまり、相続税の申告が必要になる可能性が高くなるということです。

また、遺産総額が多いと税務署からも目を付けられやすくなり、税務調査に入る可能性も高くなります。税務調査で指摘を受けたときの追徴課税も多額になるかもしれません。

加えて、遺産の種類が多岐にわたり、相続税の計算が複雑になるケースも想定されます。

以上の点から、遺産総額が1億円を超える場合は、相続税を専門とする税理士に税額の計算と申告手続きのサポートを依頼した方が賢明といえます。

12-2.遺産に不動産や有価証券などが含まれる場合

相続財産の中に、土地や建物といった不動産や、株式や投資信託などの有価証券が多く含まれているときも、税理士に依頼することをおすすめします。

土地の相続税評価額を算出するときは、路線価方式や倍率方式といった方法が用いられます。特に、多くの土地評価で用いられる路線価方式は、土地の形状や接している道路の状況などに応じて補正をしなければなりません。

そのため、土地の相続税評価額を算出する作業は、専門家でも難易度が高いのです。

有価証券についても、上場株式と非上場株式で評価方法が異なるだけでも、どちらも正確に評価するためには専門的な知識が必要とされます。

このように、不動産や有価証券の評価は難しいため、相続税の専門知識がなければ相続財産の評価や相続税の計算を誤ってしまうかもしれません。

もし計算にミスがあると、税務調査で指摘を受けてペナルティを受ける恐れがあるため、相続税専門の税理士にサポートを依頼した方がよいといえます。

12-3.小規模宅地等の特例の適用を希望する場合

小規模宅地等の特例を適用できると、相続税の負担を大幅に軽減できる可能性があります。しかし、この特例を適用するためには、相続する土地の種類ごとに決められた要件を満たしているかどうかを慎重に判断しなければなりません。

小規模宅地等の特例の要件は複雑であり、適用の可否を正確に判断するためには相続税の専門知識が求められます。

要件を満たしていないにもかかわらず、小規模宅地等の特例を適用して申告してしまうと、後に税務調査で指摘されるリスクがあります。税務調査で特例の適用が否認されてしまうと、本来支払うべき税額に加え、加算税や延滞税といったペナルティも課されてしまうでしょう。

また、相続した土地の種類ごとに減額割合や減額が適用される面積の限度も決められており、それらを押さえたうえで適切に評価をしなければなりません。

小規模宅地等の特例を適用する場合も、相続税の申告実績が豊富な税理士に依頼してはいかがでしょうか。

12-4.配偶者の税額軽減を適用する場合

配偶者の税額軽減は、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、一定の金額までは配偶者に相続税がかからないという制度です。この制度により、配偶者の相続税の負担を大幅に軽減することができます。

配偶者の税額軽減により、税負担を大幅に軽減できるからといって、よく検討することなく一次相続で配偶者が多額の遺産を相続するのは、おすすめできません。

一次相続で配偶者が相続した財産は、その配偶者が亡くなって二次相続が発生したときに、相続税の課税対象となります。一次相続で配偶者が多くの遺産を相続すると、二次相続で子供たちに多額の相続税がかかる可能性があります。

そのため、配偶者の税額軽減を適用する場合は、相続税専門の税理士に相談するとよいでしょう。配偶者の税額軽減を適用する場合は、1次、2次とトータルでの税額の試算などの相談に乗ってもらうことが可能です。

12-5.相続人が複数人いる場合

相続人が複数人いる場合、相続税の納税額は各相続人が実際に取得した遺産の割合に応じて個別に計算しなければなりません。

また、相続人ごとに適用できる特例や税額控除が異なることがあるため、相続人が複数いると相続税の計算は複雑になりやすいのです。

そのため、相続人が複数人いる場合は、相続税申告の取り扱い実績が豊富な税理士にサポートしてもらうとよいでしょう。

13.相続税申告は相続税専門の税理士に相談する

ここまで解説してきたように、相続税申告の手続きはとても複雑であり、専門的なノウハウや知識が必要になります。

「申告は自分でする!」と考えていた方も、この記事を読んで「難しそう」と感じたのであれば、専門家に依頼をおすすめします。

当然、専門家に依頼すると報酬として費用がかかってしまいますが、その分支払う相続税申告の手続きにかかる手間や時間を削減でき、追徴課税のリスクも抑えられるなどさまざまなメリットがあります。

では、税理士にサポートを依頼する場合いくらの費用がかかるのでしょうか。税理士の選び方とあわせて解説します。

13-1.税理士に依頼するときにかかる費用・報酬の相場

相続税申告の手続きを税理士に依頼した場合、税理士費用の相場は「遺産総額の0.5~1.0%」といわれています。

たとえば遺産総額が5,000万円だとしたら、税理士の報酬額は25~50万円が相場です。

ただし、基本報酬だけを比較して、申告手続きを依頼する税理士を選ぶのはやめておきましょう。

税務調査の可能性を軽減できる書面添付などがオプション扱いになっているケースや、税額軽減ができた場合に成功報酬として基本報酬に上乗せするケースも多くあります。

もちろん税理士報酬は自由化されているので、そのような料金体系を取っている税理士に依頼すべきでないというわけではありません。

しかし契約後にこれらの要素で、依頼者の方が後悔するケースが多いのも事実です。

基本報酬に何が含まれるのか、何がオプション扱いになっているのかをしっかりと確認し、そのうえでご自身が信頼できる税理士にお任せできれば安心して相続税申告を進められることでしょう。

13-2.相続税申告を依頼する税理士の選び方

相続税申告を専門家に依頼する場合、税理士であれば誰に依頼しても同じということではありません。

税理士にも医者と同じように専門分野があり、相続税申告をあまり得意としていない税理士が世の中には大勢いるというのが事実です。

事実、全国には7万人の税理士がいますが、相続税申告は年間約10万件。

つまり、平均すると年間1件程度しか税理士は相続税申告を経験していないことになります。

経験値の少ない税理士に相続税申告を依頼するということは、内科のお医者さんに外科手術を依頼するようなものです。

相続税申告を依頼する税理士選びは、慎重に行いましょう。

依頼する税理士の選び方については、「相続税に強い税理士の選び方・見極めるポイントを徹底解説」をご覧ください。

動画でチェックしておきたい方は以下よりポイントをおさえておくことが可能です。

14.相続税の申告が必要なときは税理士法人チェスターにご相談を

税理士法人チェスターは開業当所から相続税を専門としている税理士法人で、相続税の申告件数は年間3,076件を超える実力派集団です。

節税できる評価のポイントやノウハウが豊富なことに加え、税務調査対策として書面添付制度を導入し(別途費用不要)、通常の税務調査率が10%程度なのに対し、チェスターでは0.6%を実現しています。

「他事務所ではこう言われたけど…」

「相続税額をもっと抑えられるのでは?」

「税務調査に入られたくない!」

このような疑問や不安があれば、ぜひ一度税理士法人チェスターの無料初回面談をご利用ください。

自信があるからといって無理に契約を勧めることなどはありませんので、お気軽に頂ければと思います。

相続税専門チェスターの無料初回面談を依頼してみる››

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。