贈与税が非課税になる⁉️8つのパターンをわかりやすく解説!

タグ: #非課税

贈与税は、財産を無償で譲り受けた人に課される税金ですが、非課税になることもあります。相続税対策を目的に、子や孫などへ財産を生前贈与する際は、贈与税が非課税となるケースを理解しておくことが重要です。

また、一定金額までの贈与が非課税となる制度を利用するためには、満たすべき要件や手続きの方法を押さえることも重要です。

この記事では、贈与税が非課税になる8つのケースを相続税専門の税理士が詳しく解説します。相続税対策のために生前贈与をお考えの方は、ぜひご一読ください。

目次 [閉じる]

1.贈与税の課税方式は2種類!どちらも年間110万円の非課税枠(基礎控除)がある

贈与税とは、無償で財産をもらった人に課せられる税金のことです。贈与税の課税方式には「暦年課税」と「相続時精算課税」の2種類があります。まずは、それぞれの課税方式の内容と非課税枠をみていきましょう。

1-1.基本的には「暦年課税」が適用される

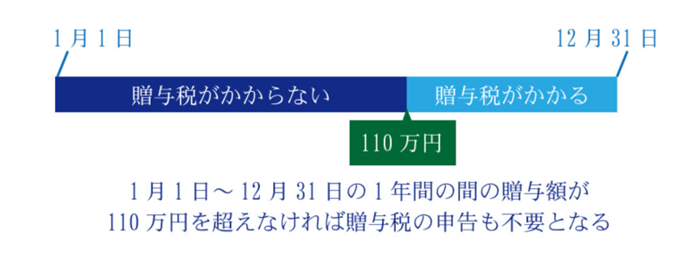

暦年課税は、1月1日から12月31日までの1年間に贈与された財産の合計額に贈与税が課税される方式です。贈与税を計算する際、基本的には暦年課税が適用されます。

暦年課税には、年間110万円の基礎控除があります。そのため、1月1日から12月31日までの1年間で、贈与された財産の合計額が110万円以下であれば、贈与税はかからず申告も不要です。

ただし基礎控除は、贈与者(財産を贈与する人)ごとではなく、受贈者(財産を受け取る人)が1年間で贈与された財産の合計額から差し引かれる点には注意が必要です。

たとえば、父親から50万円、母親から80万円の財産を贈与してもらったとしましょう。贈与された財産の合計額は130万円となるため、基礎控除額の110万円を超えた20万円に対して贈与税が課税されます。

1-2.父母・祖父母から子・孫への贈与には「相続時精算課税制度」も選択が可能

相続時精算課税制度は、60歳以上の父母または祖父母などから、18歳以上の子または孫などに対して財産を贈与するときに選択できる制度です。

相続時精算課税制度には最大2,500万円までの特別控除があり、この金額の範囲内であれば何度財産を贈与しても贈与税がかかりません。その代わり、相続時精算課税制度の選択後に贈与された財産は、贈与者が亡くなったときに相続財産に加算されます。

また、令和6年(2024年)1月1日からは、相続時精算課税制度にも年間110万円の基礎控除が設けられています。この基礎控除額は、特別控除額2,500万円とは別枠です。そのため、基礎控除額の範囲内で贈与された財産は、贈与者が亡くなり相続が発生したときに相続財産には加算されません。

(参考)【令和5年度税制改正】相続時精算課税制度の初回の選択年分が基礎控除以下なら贈与税の申告不要に

2.贈与税が非課税になる8つのケース

贈与税が非課税になる主なケースは、大きく分けて全8種類あります。1つずつみていきましょう。

2-1.生活費や教育費などを必要なタイミングで贈与された場合は非課税

夫婦や親子、兄弟姉妹など、扶養義務者から、生活費や教育費に充てるために贈与された財産は、贈与額が通常必要とされる範囲であれば贈与税は課税されません。家族を扶養するための出費に贈与税を課税することは適切ではないと考えられるためです。

贈与税が非課税となる生活費には、食費や水道光熱費などの日常生活で必要な費用だけでなく、治療費や養育費、子育てに関する費用なども含まれます。

たとえば、父母が子の大学の学費や下宿先での生活費を必要な都度支払い、年間120万円を負担した場合、贈与額は贈与税の基礎控除額110万円を超えていますが、課税の対象になりません。また、祖父母が孫の結婚費用を負担する場合、基本的には贈与税の課税対象外です。

贈与税が非課税になるのは、生活費や教育費などを支払うために必要な金額を必要な都度贈与された場合です。生活費や教育費の支払いに充てるために贈与された財産であるにもかかわらず、それを使わずに預貯金口座に預けたときや、株式・不動産の購入資金に充てたときなどは、贈与税の課税対象となります。

なお、教育費や結婚・子育て費用に充てるための財産を一括で贈与する際は、特例を適用できると一定金額まで贈与税を非課税にすることが可能です。詳しくは、「2-6.教育資金一括贈与の非課税制度で1,500万円まで非課税」と「2-7.結婚・子育て資金の一括贈与で1,000万円まで非課税」を参照してください。

2-2.1年間で贈与された財産が合計110万円以内であれば非課税

暦年課税の場合、基礎控除額110万円の範囲内で毎年財産を贈与するのであれば、基本的に贈与税はかかりません。暦年課税を利用した贈与は「暦年贈与」と呼ばれており、相続税対策を行う人の多くに広く利用されてきました。

令和6年(2024年)1月1日からは相続時精算課税制度にも基礎控除額が創設されたことで、年間110万円以内の財産を毎年非課税で贈与することが可能となりました。

これまでは、相続時精算課税制度を選択すると、少額の贈与であっても申告が必要でした。それが改正により、相続時精算課税制度を選択した場合でも、年間110万円の基礎控除額が利用できるようになり、その範囲内の贈与であれば申告も納税も不要となりました。

また、相続時精算課税の基礎控除は相続財産への加算の対象になりません。相続時精算課税を選択した贈与者の相続開始時において、相続時精算課税の基礎控除110万円以下の贈与は相続財産に加算されません。

暦年課税では、相続開始前7年以内(※)に被相続人から贈与された財産は、例え110万円以下であっても、相続財産に加算されます(これを生前贈与加算といいます)。しかし、相続時精算課税制度であれば基礎控除110万円以下の贈与は、渡されたタイミングにかかわらず、相続財産に加算されることはありません。

※一定の経過措置があります。

生前贈与加算の内容については、下記記事で詳しく解説していますので、あわせてご覧ください。

(参考)生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

2-3.相続時精算課税は基礎控除分を除いて通算2,500万円まで非課税

相続時精算課税制度は、相続税の計算上、贈与者が亡くなるまでに贈与した相続時精算課税適用財産を贈与者の相続財産の価額に加算して課税する制度です。

相続時精算課税制度では、累計2,500万円までの贈与に贈与税がかかりません。たとえば、1年目に1,500万円を贈与された場合は、2年目以降は残り1,000万円まで何度でも非課税で贈与できます。

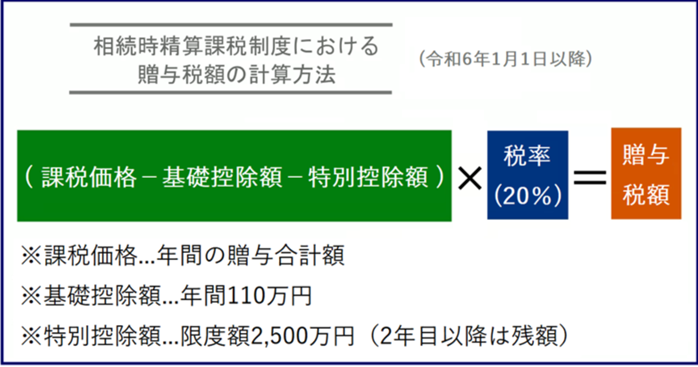

令和6年1月1日以後は、1年間で贈与された財産の合計額から、基礎控除額110万円と特別控除2,500万円(またはその残額)を超える部分に一律20%の贈与税が課税されます。計算方法は、以下のとおりです。

上記の計算式で求められた贈与税額は、贈与者が亡くなって相続が発生したときの相続税額から控除することができます。

相続時精算課税制度を利用するためには、贈与を受けた翌年の2月1日から3月15日のあいだに、所定の届け出書を提出する必要があります。また、相続時精算課税制度を適用できるのは、次の要件を満たす場合です。

- 贈与者は贈与があった年の1月1日時点で60歳以上の父母・祖父母であること

(令和8年12月31日までの住宅取得資金の贈与で一定の要件を満たす場合は年齢要件なし) - 受贈者は贈与があった年の1月1日時点で18歳以上の子・孫など贈与者の直系卑属であること

(贈与が令和4年3月31日以前の場合は、贈与があった年の1月1日時点で20歳以上の子・孫であること)

相続時精算課税制度は一度選択すると撤回できません。同じ贈与者からの贈与については、その贈与者が亡くなるまで相続時精算課税制度が適用され、暦年課税には戻せません。

相続時精算課税制度については、次の記事を参考にしてください。

(参考)相続時精算課税制度とは|必要書類や手続きを分かりやすく解説

2-4.贈与税の配偶者控除(おしどり贈与)で2,000万円まで非課税

婚姻期間が20年以上である夫婦の間で、居住用の不動産(またはその購入資金)を贈与した場合は、2,000万円まで贈与税が非課税となります。この制度は「贈与税の配偶者控除」といい、「おしどり贈与」とも呼ばれます。

贈与税の配偶者控除と暦年課税の基礎控除(110万円)と合わせると、実質2,110万円まで贈与税がかかりません。ただし、この控除を適用できるのは、同じ配偶者からの贈与につき1回に限られます。

贈与は夫から妻、妻から夫のどちらでも構いませんが、婚姻期間が20年以上あることが条件です。

また、贈与を受けた人は翌年3月15日までに、贈与された不動産(または贈与された資金で購入した不動産)に現実に居住し、その後も引き続き居住する見込みである必要があります。

贈与税の配偶者控除を適用するためには、贈与税の申告が必要です。たとえ婚姻関係が20年以上である夫婦間で不動産の贈与があったとしても、申告をしなければ通常と同じように暦年課税の贈与税の課税対象となります。

贈与税の配偶者控除(おしどり贈与)については、次の記事を参考にしてください。

(参考)特定贈与財産、コレだけは注意!-2000万円の生前贈与対策-

2-5.住宅取得等資金の贈与で最大1,000万円まで非課税

住宅取得等資金贈与の非課税特例を適用すると、令和8年12月31日までの間に、子や孫が、父母や祖父母など直系尊属から、住宅を新築・購入・増改築するための資金を贈与された場合、一定の金額まで贈与税が非課税になります。非課税限度額は、次のとおりです。

| 省エネ等住宅(質の高い住宅) | 一般の住宅 |

|---|---|

| 1,000万円 | 500万円 |

質の高い住宅は、断熱等性能等級や一次エネルギー消費量等級、耐震等級などが所定の基準に該当している住宅を指します。

住宅取得等資金贈与の非課税特例を適用するためには、次の要件をすべて満たす必要があります。

- 受贈者は贈与者の直系卑属(子・孫など)で、贈与を受けた年の1月1日時点で18歳以上(※)であること

(※:贈与が令和4年3月31日以前の場合は、贈与を受けた年の1月1日時点で20歳以上) - 贈与を受けた年の受贈者の所得が2,000万円以下(※)であること

(※:取得する住宅の面積が40㎡以上50㎡未満の場合は、1,000万円以下) - 受贈者は過去の贈与税の申告で住宅取得資金について贈与税の非課税措置を受けていないこと(※:一定の場合を除く)

- 住宅の売主、建築工事の発注先が配偶者や親族など一定の特別の関係がある人ではないこと

- 贈与を受けた年の翌年3月15日までに贈与された資金の全額を充てて住宅を取得してそこに住むこと。または住むことが確実であること

- 贈与を受けた時に日本国内に住所を有していること

(※:受贈者が一時居住者であり、かつ、贈与者が外国人贈与者または非居住贈与者である場合を除く)

取得する住宅についても、要件が定められています。たとえば、贈与された資金で住宅を新築または取得する場合、以下の要件を満たす必要があります。

- 床面積が40㎡以上240㎡以下で、その半分以上を居住用にすること

- 住宅の家屋が新築または新耐震基準等一定の耐震基準を満たしていること。登記簿上の建築日付が昭和57年1月1日以後であれば新耐震基準に適合しているとみなす

なお、住宅取得等資金贈与の非課税特例は、暦年課税の年間110万円の基礎控除または相続時精算課税制度の年間110万円の基礎控除・2,500万円の特別控除と併用が可能です。

相続時精算課税制度については「相続時精算課税制度とは|必要書類や手続きを分かりやすく解説」で詳しく解説しています。

住宅取得等資金贈与の非課税特例を適用するためには、贈与税の申告が必要です。この特例を適用して贈与税が0になる場合であっても、申告をしなければ非課税にはならないので注意しましょう。

2-6.教育資金一括贈与の非課税制度で1,500万円まで非課税

令和8年3月31日までに、30歳未満の人が父母や祖父母など直系尊属から教育資金として一括贈与を受けた場合は、教育資金一括贈与の非課税制度を利用すると、受贈者1人につき1,500万円まで贈与税が非課税となります。

この制度を利用して贈与された教育資金のうち、入学金や授業料、学用品の購入費などの支払いに充てた部分には、贈与税がかからなくなります。ただし、教育資金を学習塾や習い事など学校以外に支払うものの支払いに充てる場合、非課税となる金額は500万円が上限です。

もともと、扶養している家族に対して、必要なタイミングで都度支払う教育費に贈与税は課税されませんが、まとめて資金を贈与するとその年に使い切れなかった部分は課税対象です。この制度であれば、複数年にわたって必要な資金を一括贈与しても贈与税が非課税となります。

この制度を適用するためには、教育資金の贈与を受ける人が金融機関に「教育資金口座」を開設し、教育資金非課税申告書を金融機関を経由して、税務署への届け出が必要です。

贈与された資金は教育資金口座に預け入れ、必要になったときに引き出します。資金を引き出したときは、教育費の領収書を所定の期日までに金融機関に提出しなければなりません。

教育資金一括贈与の非課税制度については、次の記事も参考にしてください。

(参考)教育資金贈与はいつまで?【最新版】申請期限や手続き解説

2-7.結婚・子育て資金の一括贈与の非課税制度で1,000万円まで非課税

令和9年3月31日までに、18歳以上50歳未満の人(※)が、父母や祖父母など直系尊属から、結婚や子育ての資金として一括贈与を受けた場合は、受贈者1人につき1,000万円まで贈与税が非課税となります。贈与された資金のうち、結婚のための資金は300万円までが非課税となります。

(※:贈与が令和4年3月31日以前の場合は、20歳以上50歳未満の人)

もともと、扶養している家族の結婚費用や出産費用は贈与税の課税対象ではありませんが、結婚や出産のたびに資金を贈与することが前提です。この制度は、結婚や子育てのために必要な資金を前もって一括贈与しても贈与税が非課税になる点が特徴です。

この制度を適用するためには、結婚・子育て資金の贈与を受ける人が金融機関に「結婚・子育て資金口座」を開設し、結婚・子育て資金非課税申告書を金融機関を経由して、税務署に届け出る必要があります。贈与された資金は結婚・子育て資金口座に預け入れ、必要になったときに引き出します。

資金を引き出したときは、結婚・子育て費用に充てたことがわかる領収書を所定の期日までに金融機関に提出しなければなりません。

結婚・子育て資金の一括贈与の非課税制度について詳しくは、下記の記事でご確認ください。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

2-8.特定障害者への贈与で最大6,000万円まで非課税

特定障害者に贈与した場合は、最大6,000万円まで贈与税が非課税になります。特定障害者とは「特別障害者」または「特別障害者以外の障害者のうち精神に障害がある人」をいいます。特別障害者は「身体障害者1・2級、精神障害者保健福祉手帳1級」や「療育(愛護)手帳1~2度(A)」などに該当する人です。

受贈者が特別障害者の場合は、非課税となる金額は最大6,000万円、特別障害者以外の特定障害者は最大3,000万円となります。

この制度を適用するためには、信託銀行に資金を信託し、金融機関を経由して税務署に届け出ます。信託口座にある資金は、信託契約に定められた方法にしたがって、障害者である受贈者の生活費や医療費などの支払いに充てられます。

3.贈与税の計算方法と納税方法

財産を贈与されたときは、贈与税を正しく計算し、必要に応じて申告と納税をしなければなりません。ここでは、贈与税の計算方法や申告・納税の方法を解説します。

3-1.贈与税の計算方法

暦年課税の場合、1月1日から12月31日までの1年間に贈与された財産の合計額から、基礎控除110万円を差し引いた金額(基礎控除後の課税価格)に贈与税がかかります。基本的な計算式は、以下のとおりです。

- 贈与税額:基礎控除後の課税価格 × 税率−控除額

税率や控除額は、財産を贈与した人や贈与された財産の合計額によって異なります。

直系尊属(父母や祖父母など)から、18歳以上の子や孫に財産が贈与を受けた場合は「特例税率」、それ以外は「一般税率」が適用されます。それぞれの税率は、以下のとおりです。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

※出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

※出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

一般税率が適用される例としては、配偶者や兄弟姉妹からの贈与が挙げられます。また、財産を渡す側が父母や祖父母などの直系尊属であっても、受け取る側の子や孫などが未成年であれば、一般税率が適用されます。

贈与税の計算方法について詳しくは、下記記事で解説していますのでご覧ください。

(参考)【贈与税の計算】シミュレーションで初心者も簡単税額チェック!

なお、相続時精算課税の場合は、1年間に贈与を受けた財産の合計額から、基礎控除110万円(令和6年1月1日以後適用)と特別控除2,500万円(またはその残額)を差し引いた金額に一律20%の税率で贈与税がかかります。

3-2.贈与税の申告・納税方法

贈与税は、贈与を受けた年の翌年2月1日から3月15日までの間に申告・納付します。申告先は、贈与を受けた人の住所地を管轄する税務署です。どの税務署に提出をすれば良いか分からない場合は、国税庁ホームページの「税務署の所在地などを知りたい方」で調べると良いでしょう。

贈与税を申告する際は「贈与税の申告書」の第一表に、贈与者の住所・氏名や贈与を受けた財産の明細、金額などを記載します。また、相続時精算課税制度を適用する際は、申告書第二表の作成と提出が必要です。

贈与税の申告書は、最寄りの税務署でもらえるほか、国税庁のホームページでダウンロードすることも可能です。また、国税庁のホームページ内にある「確定申告書等作成コーナー」を利用すると、画面に表示された指示にしたがって必要事項を入力するだけで、税額が反映された申告書を作成できます。

申告書を作成できたら、マイナンバーカードなどの本人確認書類も準備して、税務署に提出します。提出方法は、主に以下の3とおりです。

- 税務署の窓口に持参をして提出する

- 税務署に郵送して提出する

- e-Tax(電子申告)を利用してオンラインで申告する

贈与税が発生する場合は、納付の手続きも必要です。納付方法は「金融機関や税務署の窓口などでの現金納付」「クレジットカードやインターネットバンキングなどでのキャッシュレス納付」があります。

贈与税の申告方法については、下記記事で詳しく解説していますので、あわせてご覧ください。

(参考)贈与税申告完全マニュアル・申告書記入から添付書類まで徹底解説

4.贈与税の非課税制度を利用する際の注意点

贈与税が非課税となる範囲で生前贈与をする際は、以下の点に注意が必要です。

- 贈与契約書を作成する

- 現金の手渡しは避けて口座振込をする

- 定期贈与とみなされないようにする

- 贈与しすぎると老後資金が不足する恐れがある

- 特例を利用するためには申告を行う

- 贈与税が非課税でも相続税がかかる可能性がある

1つずつ解説します。

4-1.贈与契約書を作成する

贈与契約は口頭での合意でも成立しますが、贈与契約書を作成しておくことをおすすめします。

贈与契約書には、贈与者と受贈者の氏名、贈与財産の内容、贈与の時期などを明記し、財産をわたす側と受け取る側の署名・押印を行うことにより、双方の合意があったことを示す証拠となります。

また、税務調査に入られたときに、贈与契約書があれば贈与の事実があったことを客観的に証明することが可能です。贈与税を申告する際に贈与契約書は提出する必要はありませんが、あとで税務署から提示を求められたときに備えて大切に保管しておきましょう。

遺産相続のトラブルを防止する際にも、贈与契約書は役立ちます。被相続人が遺言書を残しておらず、相続人同士で遺産分割協議をする場合、贈与契約書で生前に贈与された金額を具体的に証明できると、より公平に分割がしやすくなるためです。

このように、贈与契約書の作成にはさまざまなメリットがあります。生前贈与で相続対策をする際は、贈与のたびに贈与契約書を作成しておくと良いでしょう。

贈与契約書の作成方法や作成するメリットなどは、下記記事をご確認ください。

(参考)【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!

4-2.現金の手渡しは避けて口座振込をする

贈与契約書を作成したとしても、現金の手渡しで贈与をすると実際に行われたかどうかを客観的に証明することが難しくなります。そこで財産を贈与するときは、現金の手渡しは避け、口座振込を利用すると良いでしょう。

口座振込であれば、金融機関にその記録が残るため、実際に財産が贈与されたことの証明が容易です。生前贈与をする際は、贈与契約書とあわせて金融機関の入出金履歴を残しておくことをおすすめします。

なお、贈与者が受贈者の名義で預貯金口座を作り、そこに入金をするという方法はおすすめできません。税務調査が入ったときに「名義預金」とみなされて、生前贈与が否認される可能性があるためです。

名義預金について詳しくは、下記記事をご覧ください。

(参考)「名義預金」とは?相続税がかかる判定基準や対策を解説

4-3.定期贈与とみなされないようにする

年間110万円以内の財産を毎年贈与する場合、定期贈与と判断されないようにすることが大切です。

定期贈与は、一定期間、一定額の財産を贈与することを約束する契約です。定期贈与と判断されると、贈与額の合計に対して贈与税が課税される可能性があります。

たとえば、110万円を10年間にわたって毎年贈与するとしましょう。税務調査で、定期贈与と判断されると、受贈者(贈与される側)は、贈与額の合計である1,100万円から110万円を差し引いた990万円に贈与税がかかります。

このように判断されてしまうと、多額の贈与税が課せられてしまいかねません。

生前贈与をする際は、定期贈与と判断されないよう「贈与をするたびに贈与契約書を作成する」「贈与する金額や贈与のタイミングを毎年変える」などの対応が大切です。

4-4.贈与しすぎると老後資金が不足する恐れがある

生前贈与をすると、相続財産が減少して相続税の負担を軽減する効果が期待できます。かといって、無計画に財産を贈与してしまうと、自分自身の生活資金が不足してしまいかねません。

特に、老後生活では主な収入源が国からの年金となり、それまで築いてきた財産を切り崩しながら生活をするのが一般的です。生前贈与で相続税対策をしたとしても、財産が減ったことで希望するセカンドライフを送ることが難しくなってしまっては本末転倒といえるでしょう。

生前贈与を用いて相続税対策をする場合、自分自身の余生に支障が生じることのないよう、贈与する金額は慎重に決めることが大切です。

4-5.特例を利用するためには申告を行う

相続時精算課税制度や住宅取得等資金の非課税特例、教育資金や結婚・子育て資金の一括贈与の非課税制度などを利用するためには、所定の要件を満たしたうえで手続きが必要です。

贈与税に関する制度を利用する際は、国税庁のホームページや最寄りの税務署などで要件と手続き方法をよく確認することが大切です。

4-6.贈与税が非課税でも相続税がかかる可能性がある

暦年課税の場合、相続が開始される前7年以内に、被相続人から相続人に贈与された財産の価額は、相続税を計算する際に相続財産の価額に加算されます。

また、相続時精算課税制度で生前贈与を行った場合、基礎控除額の年間110万円を超えて贈与された財産の価額は、相続財産の価額に加算したうえで相続税を計算します。2,500万円という大きな非課税枠はあるものの、基本的には相続が発生するときまで納税を先送りしているといえます。

相続財産に加算された贈与財産を含めて、遺産総額が相続税の基礎控除「3,000万円+(600万円×法定相続人)」を超えていると相続税がかかります。贈与税を非課税にすることだけを考えていると、相続が発生したときに想定外に相続税が課せられるかもしれません。

生前贈与を行う際は、贈与税だけでなく相続税への影響も考慮することが重要となるため、相続税専門の税理士に相談すると良いでしょう。

5.贈与税の非課税枠一覧表

贈与税が非課税になる主なケースをまとめると、以下のとおりとなります。非課税の対象となる資金贈与や非課税枠を確認する際にご活用ください。

| 非課税の対象となる資金贈与 | 非課税枠 | |

|---|---|---|

| 1.生活費や教育費などの都度贈与 | 夫婦や親子などの扶養義務者から生活費や教育費などの支払いに充てるために都度贈与された財産 | 制限なし |

| 2.暦年課税や相続時精算課税制度の基礎控除 | 暦年課税:すべての贈与 相続時精算課税制度:60歳以上の父母や祖父母などから、18歳以上の子や孫などに贈与された財産 | 年間110万円 |

| 3.相続時精算課税制度の特別控除 | 60歳以上の父母や祖父母などの直系尊属から、18歳以上の子または孫などの直系卑属に贈与された財産 | 最大2,500万円 |

| 4.贈与税の配偶者控除(おしどり贈与) | 婚姻期間が20年以上の夫婦間で贈与された居住用の不動産またはその購入資金 | 最大2,000万円 |

| 5.住宅取得等資金贈与の非課税特例 | 父母や祖父母など直系尊属から、18歳以上の子や孫などの直系卑属に贈与された住宅の新築・購入・増改築などの資金 | 最大1,000万円 |

| 6.教育資金一括贈与の非課税制度 | 祖父母などの直系尊属から30歳未満の孫などに贈与された教育資金 | 最大1,500万円 |

| 7.結婚・子育て資金の一括贈与の非課税制度 | 父母や祖父母などの直系尊属から18歳以上50歳未満の子供や孫などに、贈与された結婚や子育ての資金 | 最大1,000万円 |

| 8.特定障害者に対する贈与税の非課税 | 特定障害者の方の生活費などに充てるために、一定の信託契約に基づいて信託された財産 | 最大6,000万円 |

上記のうち、贈与税の配偶者控除、住宅取得等資金の贈与の非課税特例を利用するためには、贈与税の申告をしなければなりません。また、相続時精算課税制度を選択するためには届け出が必要です。

教育資金の一括贈与の非課税制度と結婚・子育て資金の一括贈与の非課税制度は、金融機関で専用口座を開設するとともに、所定の申告書を提出して税務署に届け出をする必要があります。

特定障害者に対する贈与税の非課税を適用する際は、信託銀行で財産を信託して所定の申告書を提出し、税務署に届け出をします。

6.生前贈与する際は相続税専門の税理士に相談するのがおすすめ

贈与税を非課税にして財産を贈与する方法は複数あり、それぞれに要件が設けられています。また、生前贈与をする際には、贈与契約書の作成や銀行振込で証拠を残し、定期贈与と判断されないようにするなど、いくつかの点に注意しなければなりません。

生前贈与で相続税対策をする場合、専門的な税務知識が求められるため、相続税や贈与税に詳しい税理士に相談することをおすすめします。

税理士法人チェスターは、相続税や贈与税に精通した専門の税理士が多数在籍しています。相続税申告の年間取扱件数は3,076件、累計19,000件と業界トップクラスであり、専門性だけでなくノウハウも豊富です。

相続税対策をしたいと考えている方は、税理士法人チェスターまでお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。