相続税の配偶者控除とは?申告要件・控除額の計算式・デメリットを解説

タグ: #配偶者控除

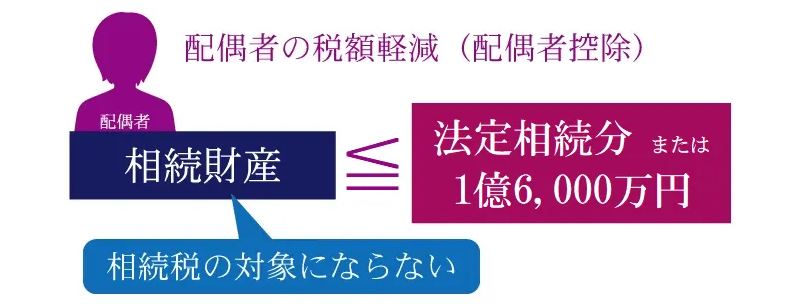

相続税の配偶者控除(正式名称:配偶者の税額の軽減)とは、被相続人の配偶者が取得した正味の遺産額が「1億6,000万円」もしくは「法定相続分」までであれば、配偶者の相続税が無税(0円)になる制度のことです。

節税効果が非常に高い制度ですが、二次相続を全く想定せずに安易に遺産分割をすると、子供の相続税負担が重くなるというデメリットもあります。

この記事では、相続税の配偶者控除の適用要件や控除額の計算式はもちろん、適用させるための相続税申告について、相続専門の税理士が解説します。

動画も解説中ですので、是非ご覧ください。

目次 [閉じる]

1.相続税の配偶者控除とは?配偶者は1億6,000万円まで無税って本当?

相続税の配偶者控除とは、被相続人の配偶者が実際に取得した正味の遺産額が「1億6,000万円」もしくは「法定相続分」までであれば、配偶者に相続税が課税されない制度のことです。

相続税法上や国税庁公式ホームページなどでは「配偶者の税額軽減」と呼ばれている、各人の納税額を計算する際に適用する税額控除の一種で、贈与税の配偶者控除とは別の制度です(後述)。

相続税の配偶者控除を適用できれば、配偶者は相続税が無税となるケースがほとんどです。

被相続人の配偶者にこのような税制上の特例が適用されるのは、主に以下の3つの理由があるためです。

- 配偶者の老後の生活を保障するため

- 財産の形成においては少なからず配偶者の貢献があったため

- 同一世代間での財産の移転になるので次の相続までの期間が短いため

これらの事情を考慮し、配偶者には相続税の軽減措置を受けられる税額控除が設けられています。

1-1.配偶者の「法定相続分」とは

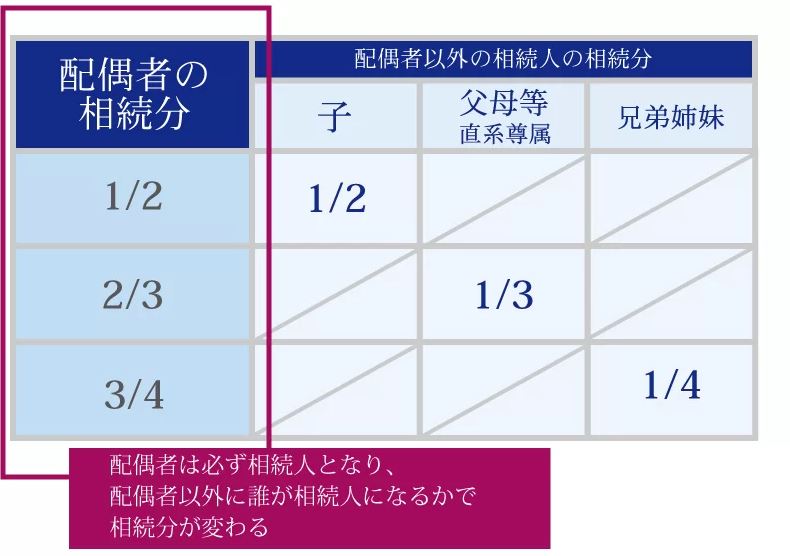

法定相続分とは、民法第900条で定められている、各相続人が遺産を相続する相続分の割合のことです。

法定相続分は「相続税額」や「遺留分」を計算する際に用いられる割合で、実際の遺産分割の割合は法定相続分と違っても問題はありません。

例えば、法定相続人が配偶者と子供(長男と次男)の合計3名である場合、法定相続分は配偶者1/2・長男1/4・次男1/4となります。

このケースにおいて配偶者が100億円を相続したとしても、それが法定相続分の範囲内であれば、配偶者控除を適用することで、配偶者は相続税が無税(0円)になります。

法定相続分について、詳しくは「相続権についてわかりやすく解説。相続の順位と法定相続分について」をご覧ください。

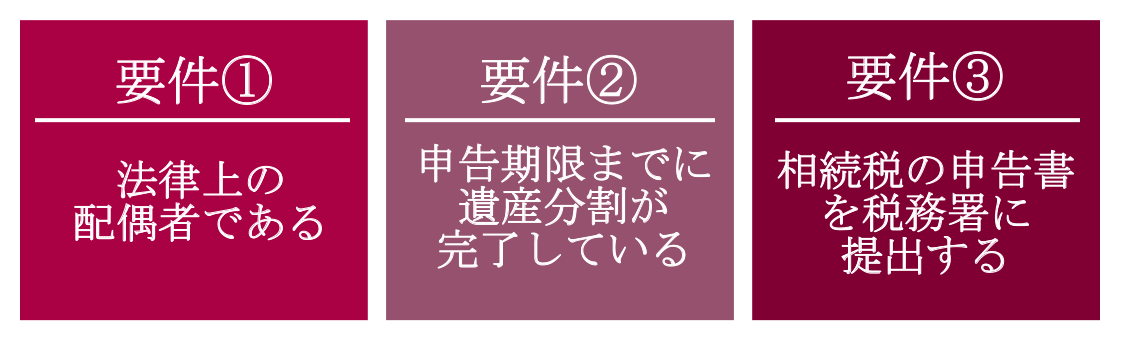

2.相続税の配偶者控除には3つの適用要件がある

相続税の配偶者控除を適用にあたっては、以下の3つの要件を満たさなければなりません。

それぞれの適用要件について、詳しく解説します。

2-1.【要件①】法律上の配偶者である

相続税の配偶者控除の1つ目の適用要件は、法律上の配偶者であることです。

法律上の配偶者(戸籍上の配偶者)であれば、婚姻期間は問われません。婚姻期間が30年でも1ヶ月でも配偶者控除が適用されます。

ただし法律上の婚婚関係が成立していない、いわゆる「内縁関係」や「事実婚」のパートナー(妻や夫)には、相続税の配偶者控除は適用されません。また、申告した相続分について仮装隠蔽があった場合も同様です。

2-2.【要件②】申告期限までに遺産分割が完了している

相続税の配偶者控除の2つ目の適用要件は、原則として相続税の申告期限までに、遺産分割が完了していることです。

相続税の申告期限は、相続の開始を知った日の翌日から10ヶ月以内(応当日)です。

この申告期限までに、遺言書で指定された遺産分割を行うか、法定相続人全員で行う遺産分割協議を成立させる必要があります。

ただし、申告期限までに遺産分割協議が完了しない場合でも、一定の手続きをすることで、相続税の配偶者控除を適用することは可能です(詳細は後述します)。

2-3.【要件③】相続税の申告書を税務署に提出する

相続税の配偶者控除の3つ目の適用要件は、税額軽減の明細を記載した相続税の申告書を税務署に提出することです。

この理由は、税額軽減の明細を記載した相続税の申告書が提出されていないと、税務署は「配偶者控除で税額が0円になった」のか、「単なる申告漏れなのか」が分からないためです。

ただ、必ずしも期限内に相続税申告しなければ、配偶者控除を適用できないわけではありません。

相続税申告の期限を過ぎてから相続税申告書を提出する場合や、適用を失念して申告書を出しなおす場合なども、配偶者控除は適用できることになっています(詳細は後述します)。

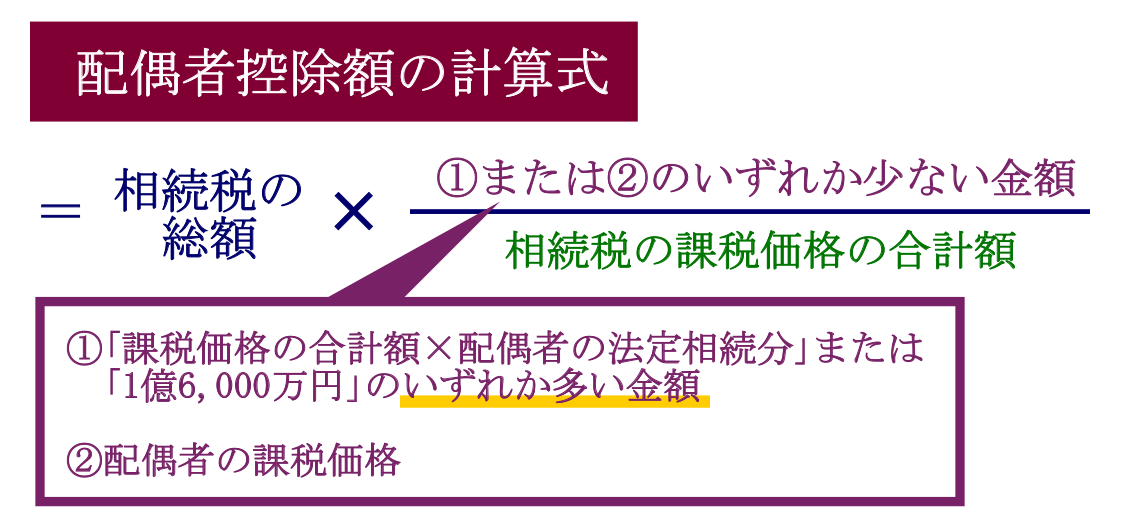

3.相続税の配偶者控除額の計算式

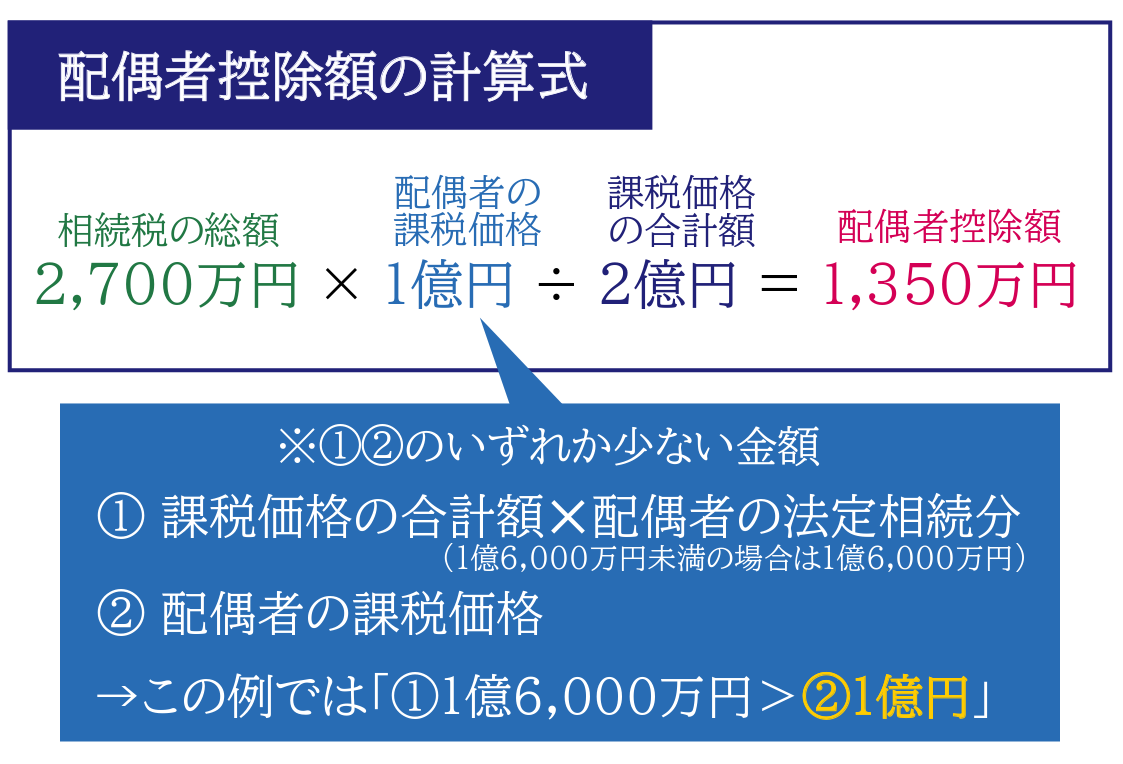

相続税の配偶者控除額は、以下の計算式で算出します。

相続人全体の相続税の総額は、税理士法人チェスター「相続税シミュレーションツール」でご確認いただけます。

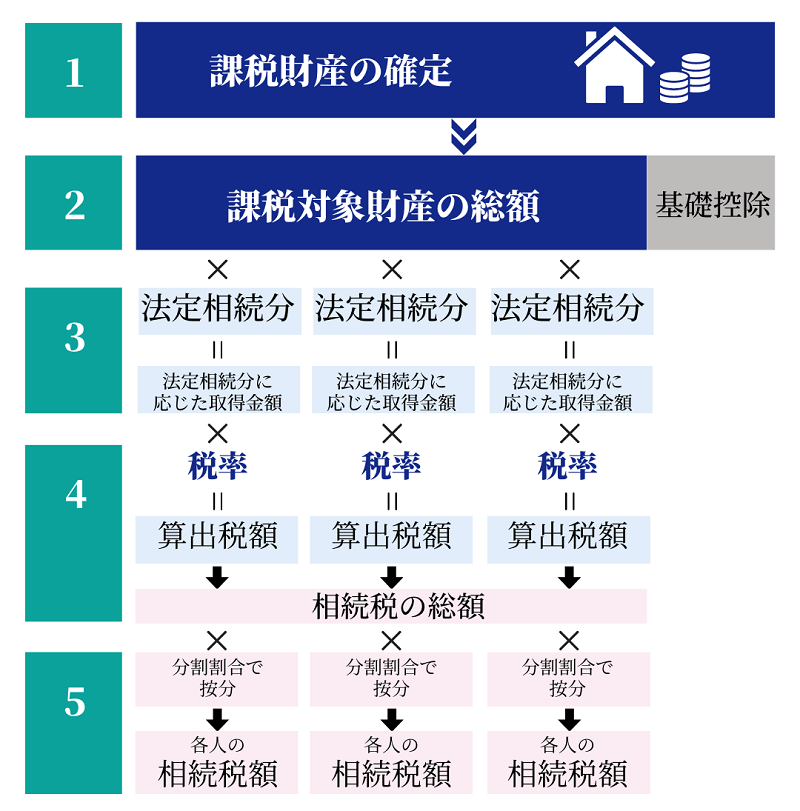

3-1.相続税額の計算において配偶者控除を適用させるタイミング

相続税額を計算方法は以下のとおり、一旦法定相続分で分割したと仮定して、法定相続分に応じた取得金額を算出し、その取得金額に税率を乗じて各人の相続税額を求めます。そして各人の相続税額を合計して相続人全体の「相続税額の総額」を算出し、これを「実際の相続分」で按分して各人の納税額を計算します。

相続税の配偶者控除は、「⑤各人の相続税額」を計算した後に適用します。

相続税の計算時にはいくつもの控除や特例を適用しますが、相続税の配偶者控除は「最後に適用する税額控除」と覚えておきましょう。

相続税の計算の流れについて、詳しくは「相続税の計算方法を解説【シミュレーションソフト付き】」をご覧ください。

4.相続税の配偶者控除の実例シミュレーション

シミュレーションモデルを元に、相続税の配偶者控除を適用した配偶者の納付税額を計算してみましょう。

4-1.配偶者控除の事例①配偶者の相続分が1億6,000万円以下

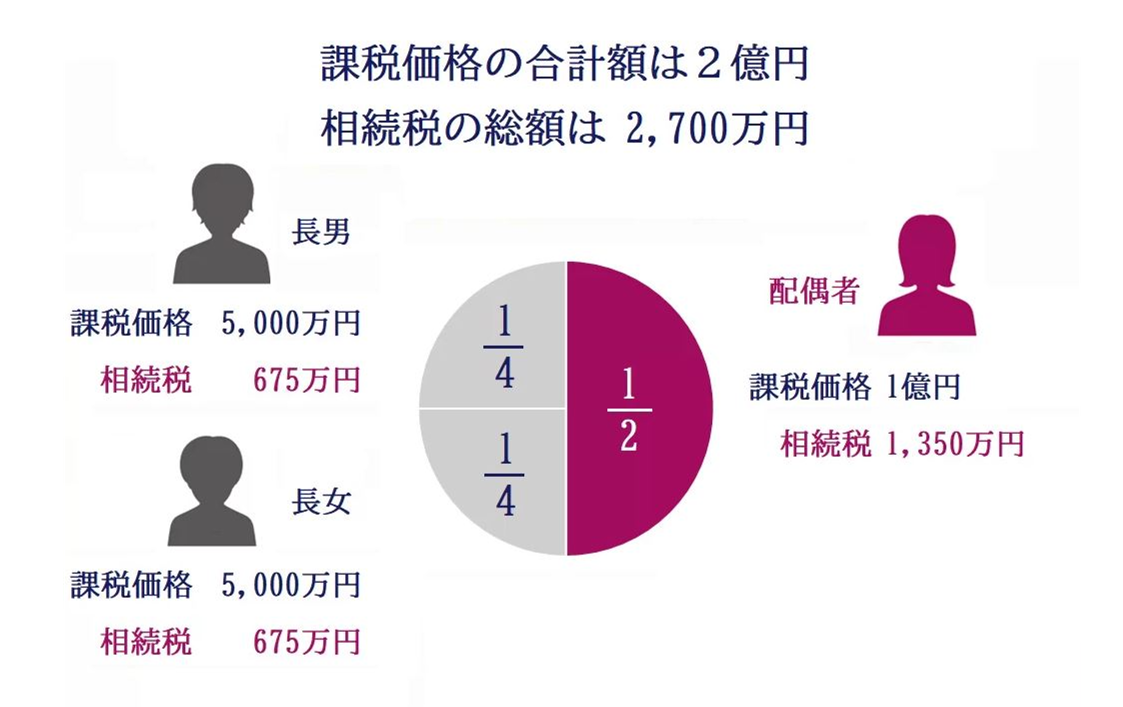

相続税の配偶者控除の事例として、「①配偶者の課税対象となる相続分が1億6,000万円以下の場合」をシミュレーションしてみましょう。

ここでは、被相続人の遺産が2億円、法定相続人が配偶者と子供2人(長男・長女)と仮定してシミュレーションしていきます。

このモデルケースの場合、課税価格の合計額は2億円、相続人全体の相続税の総額は2,700万円となります。

実際の分割割合が配偶者1/2・長男1/4・長女1/4であるとした場合、配偶者の納税額は1,350万円です。ここで、配偶者控除額の計算をします。

配偶者の納税額が1,350万円のところ、配偶者控除額が1,350万円ですので、配偶者が納めるべき相続税額(納付税額)は0円となります。

4-2.配偶者控除の事例②配偶者の相続分が法定相続分の範囲内

相続税の配偶者控除の事例として、「②配偶者の課税対象となる相続分が法定相続分の範囲内の場合」をシミュレーションしてみましょう。

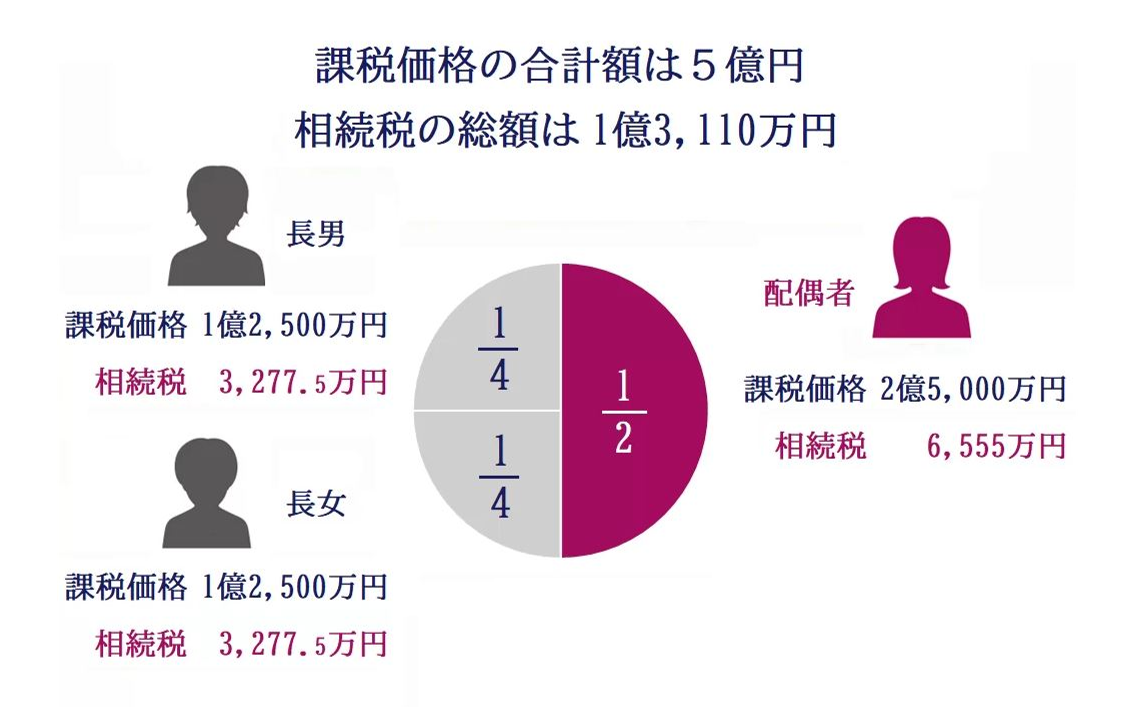

ここでは、被相続人の遺産が5億円、法定相続人が配偶者と子供2人(長男・長女)と仮定してシミュレーションしていきます。

このモデルケースの場合、課税価格の合計額は5億円、家族全体の相続税の総額は1億3,110万円となります。

実際の分割割合が配偶者1/2・長男1/4・長女1/4であるとした場合、配偶者の納税額は6,555万円です。ここで、配偶者控除額の計算をします。

配偶者の算出相続税額が6,555万円のところ、配偶者控除額が6,555万円ですので、配偶者が納めるべき相続税額(納付税額)は0円となります。

5.相続税の配偶者控除で納付税額が0円なら相続税の申告不要?

相続税の配偶者控除を適用して相続税額が0円になった場合、「相続税の申告は不要」と考えられる方もいらっしゃいます。

しかし、配偶者控除には申告要件が設けられているため、配偶者の納付税額が0円になる場合でも、税額軽減の明細を記載した相続税の申告書を提出することが必要です。

相続税申告について、詳しくは「相続税の申告は必要?申告期限や自分で手続きする方法を解説」をご覧ください。

5-1.必要書類を準備する

相続税申告においては、被相続人や法定相続人に関する情報や、遺産分割の内容が分かるように、以下の書類を添付する必要があります。

- 被相続人の出生から死亡までの戸籍謄本

- 法定相続人全員の戸籍謄本

- 遺言書または遺産分割協議書の写し

- 法定相続人全員の印鑑証明書

- 法定相続情報一覧図

- マイナンバー番号確認書類

- 身元確認書類

この他にも、相続税額を計算するために、被相続人の遺産(相続財産)に係る書類の準備も必要となります。

詳しくは、「【チェックリスト付】相続税申告に必要な添付書類を一覧でご紹介」や「【相続税申告】必要資料準備ガイドを無料ダウンロード!」をご覧ください。

5-2.相続税申告書を作成する

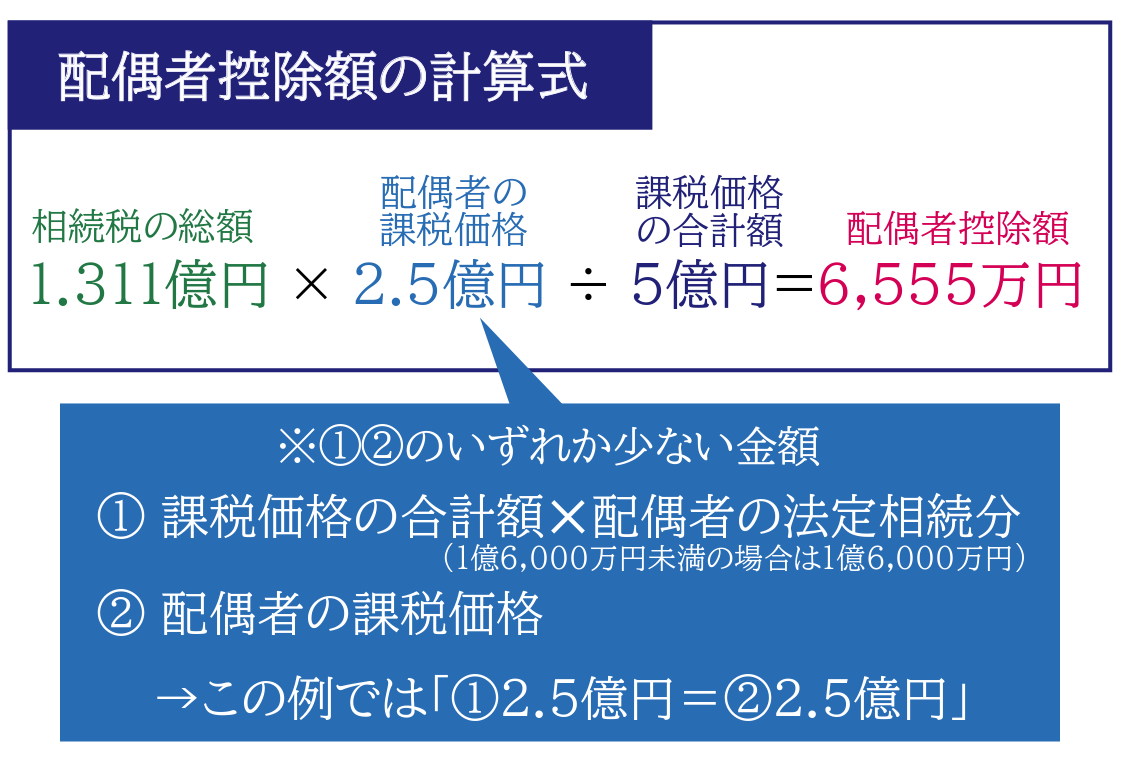

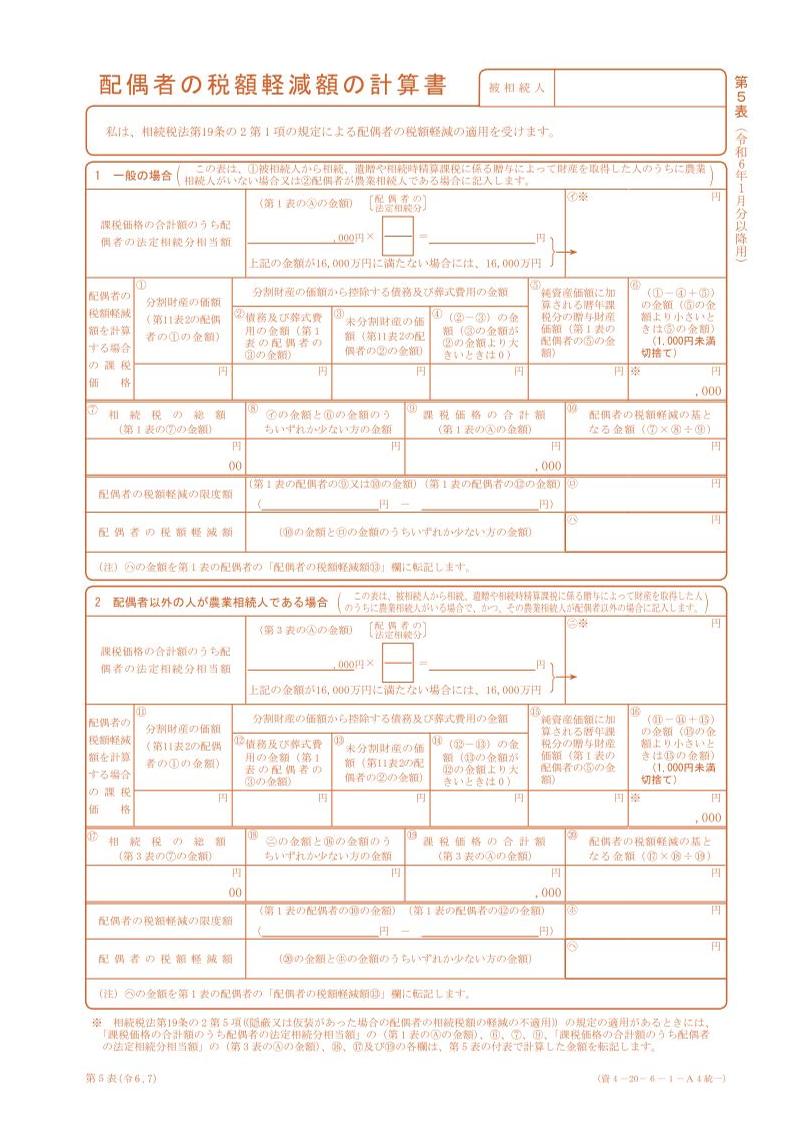

相続税の申告書は第1表〜15表まであり、相続財産の種類や適用する特例・税額控除によって、作成・提出する用紙が異なります。

配偶者控除を適用する場合は、以下の「第5表(配偶者の税額軽減額の計算書)」に必要事項を記載する必要があります。

【出典:国税庁「配偶者の税額軽減額の計算書」】

【出典:国税庁「配偶者の税額軽減額の計算書」】

第5表の作成を失念すると、相続税の配偶者控除が適用されませんのでご注意ください。

5-3.管轄の税務署に申告書を提出する

相続税の申告書と必要書類の準備ができたら、管轄の税務署で相続税申告を行います。

この管轄の税務署とは、被相続人の最後の住民表に記載されている住所地を管轄する税務署のことです。

相続人の住所地を管轄する税務署ではありませんので、間違えないようご留意ください。

税務署の所在地については、「国税局・税務署を調べる」から検索していただけます。

\\CHECK//

難易度が低い相続であればご自分で相続税の申告書を作成することは可能ですが、コストはかかっても税理士に相談した方が良いケースもあります。

詳しくは「【5つの判断基準】相続税申告は自分でできる?税理士に頼む?」で解説しています。YOUTUBE動画でも紹介しているので参考にしてください。

6.相続税申告が間に合わない…配偶者控除を適用するための対処法

相続税の配偶者控除を適用するためには、税額軽減の明細を記載した相続税の申告書の提出が必須です。

しかし、以下のようなケースに該当する場合、配偶者控除の適用について考慮する必要があります。

この章では、それぞれのケースに合わせた、配偶者控除を適用するための対処法を解説していきます。

6-1.申告期限までに遺産分割協議がまとまらない場合

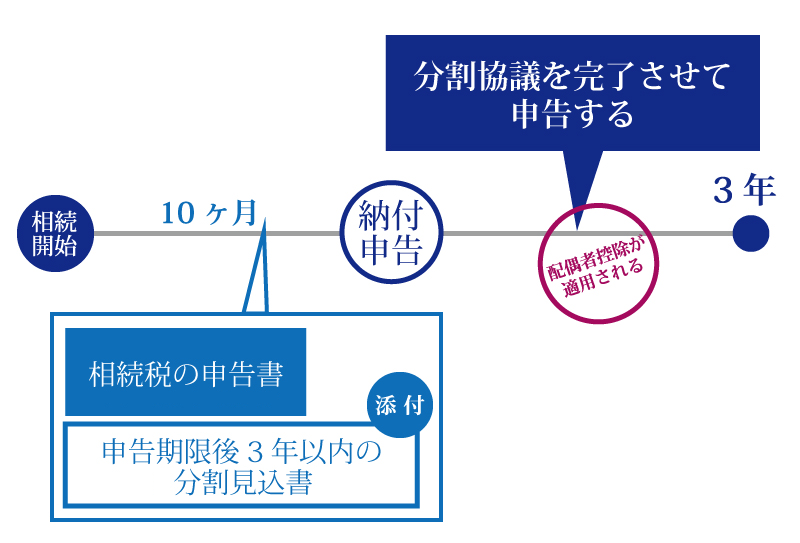

申告期限までに遺産分割協議がまとまらない場合は、「申告期限後3年以内の分割見込書」を添付した上で、未分割申告を行います。

未分割申告とは、「法定相続分で遺産分割した」と仮定して、未分割の状態で申告・納付を行う申告手続きのことです。

仮の相続税額を計算して申告・納付するため、配偶者控除は適用できませんが、申告期限から3年以内に遺産分割を完了させて申告をすれば、配偶者控除を適用することができます。

具体的には、未分割申告を訂正する「修正申告」又は「更正の請求」を行うことによって配偶者控除を適用することができます。

詳しくは「未分割でも相続税申告は必要!注意点と申告方法を解説」をご覧ください。

6-1-1.申告期限から3年経過後も遺産分割がまとまらない場合

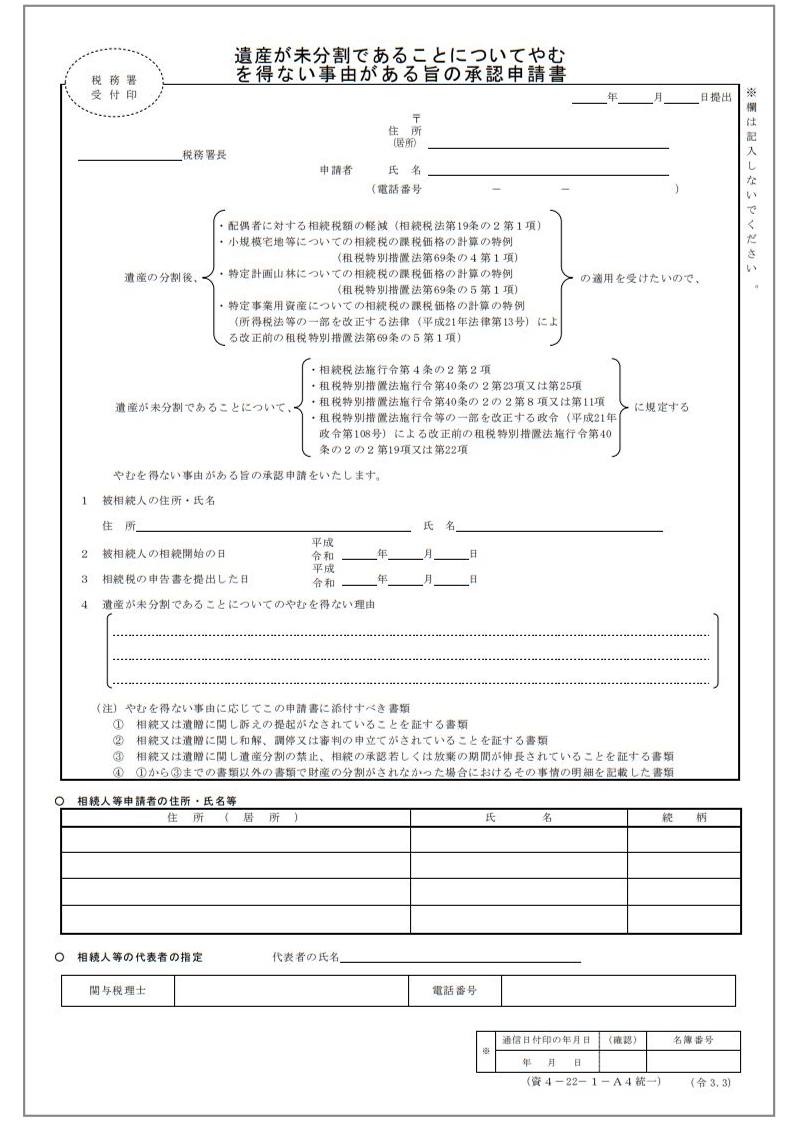

遺産分割協議がまとまらず、調停・訴訟に発展したときや、遺言で一定期間遺産分割が禁止されているときなどは、申告期限から3年以内に分割ができないこともあります。

このようなときは、申告期限から3年を経過した日の翌日から2ヶ月以内に、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を税務署に提出すれば、期限を更に3年延長してもらえます。

【出典:国税庁ホームページ】

【出典:国税庁ホームページ】

添付書類として、訴状や遺言書など遺産が分割できないことを証明する書類が必要です。

遺産分割ができない事由が解消した場合は、その日の翌日から4か月以内に遺産分割を行い、修正申告又は更正の請求を行うことによって配偶者控除を適用することできます。

6-2.相続税の修正申告をする場合

相続税の修正申告とは、本来の申告期限までに行った申告内容を、修正する申告のことです。

上段の修正申告とは、申告期限内に遺産分割ができないため法定相続分で分割したことにして申告をし、後日法定相続分と異なる割合で分割したとき、税額が不足していた場合をいいます。

一方で、他の修正申告をするケースでは、配偶者控除を適用し期限までに申告をしたものの、その後新たに遺産が見つかった場合や、計上漏れしていた財産があった場合などが該当します。

この際、新たに見つかった遺産を配偶者が取得する場合、この部分についても相続税の修正申告をすれば、配偶者控除を適用できます。

なお、自主的に修正申告をした場合には、過少申告加算税は課税されません(延滞税はかかります。)。

修正申告について、詳しくは「相続税の修正申告はどんな時に必要? 修正のペナルティーは?」をご覧ください。

6-3.相続税の期限後申告をする場合

相続税の期限後申告とは、本来の申告期限を過ぎてから相続税の申告をすることです。

例えば、税務署から「相続についてのお尋ね」という文書が届いて、初めて相続税の納税義務があることに気付いたケースなどが該当します。

期限後申告をすれば、相続税の配偶者控除を適用できます。

ただし、自主的に期限後申告をした場合でも、無申告加算税及び延滞税の二重のペナルティは課せられますのでご注意ください。

詳しくは「相続税は無申告だとばれる!無申告に課される3つのペナルティ」をご覧ください。

6-4.税務調査で仮装・隠蔽であると認定された場合

税務調査により申告漏れや無申告を指摘された場合、修正申告や期限後申告をすることとなります。

なお、税務調査によって「相続財産を隠蔽又は仮装していた」と認定された場合は、その相続財産について配偶者控除は適用できません。

税務調査によって仮装・隠蔽があったと認められた場合は、最も重いペナルティとして、重加算税と延滞税が課税されます。

申告漏れや無申告に気付いたら、自主的に修正申告や期限後申告を行うことが大切です。

詳しくは「相続税の重加算税はいくら?税率は最大40%⁉計算例付きで解説」をご覧ください。

6-5.配偶者が遺産分割中に死亡してしまった場合

遺産分割協議を進めている途中で、被相続人の後を追うように配偶者が亡くなることも起こり得ます。

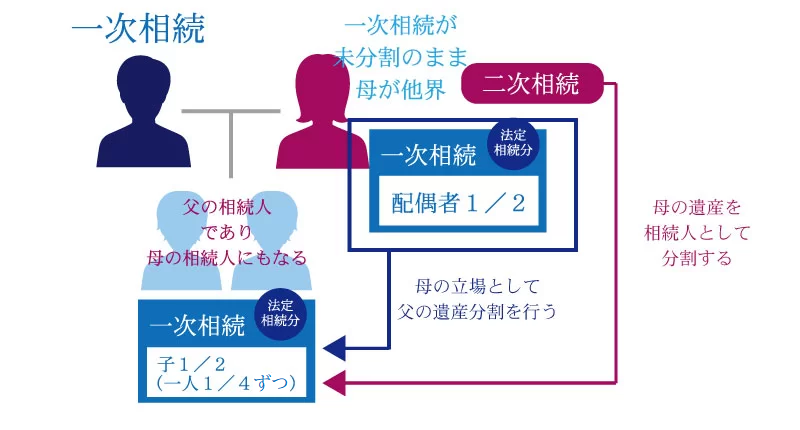

このように、一次相続の遺産分割が完了する前に、法定相続人が被相続人となる二次相続が発生することを、「数次相続(すうじそうぞく)」と呼びます。

数次相続が発生した場合、一次相続の法定相続人(二次相続の被相続人)が生存しているものとして、一次相続に係る遺産分割を行います。

一次相続における法定相続人の合意により、亡くなった配偶者が受け取ることにした遺産については、配偶者控除を適用できます。

詳しくは「【ひな形付】数次相続における遺産分割協議書の書き方と記載例」や「相続税申告の前に相続人死亡となったときどうすればよいか税理士が解説」をご覧ください。

7.相続税の配偶者控除でよくある質問

相続税の配偶者控除について、よくある質問をまとめました。

7-1.相続税の配偶者控除と基礎控除は併用できる?

相続税の配偶者控除と基礎控除は併用が可能です。

相続税の課税対象となるのは、正味の遺産総額から基礎控除を差し引いた後の、課税遺産総額です。

この課税遺産総額を元に相続人全体の相続税総額を計算し、実際の取得分に按分して各人の納付税額を計算し、ここに配偶者控除を適用します。

両者は異なる種類の控除であり、相続税の計算をする際に併用することとなります。

7-2.相続税の配偶者控除は子供がいない場合でも適用できる?

相続税の配偶者控除は、被相続人の配偶者に適用される税額控除ですので、子供のありなしは問われません。

なお、子供がいない夫婦において相続が発生した場合、第二順位の直系尊属、第二順位がいない場合は第三順位の兄弟姉妹が相続人になります。

配偶者と第三順位が相続人になる場合は、第三順位のみ相続税額の2割加算の対象となりますのでご注意ください。

詳しくは「相続税が2割加算!?行われる理由や対象者、計算方法を徹底解説」をご覧ください。

7-3.配偶者が小規模宅地等の特例の対象宅地を相続しないほうがいい場合は?

他の相続人が「小規模宅地等の特例」の適用要件を満たす場合は、配偶者の取得財産の範囲を検討すべきです。

小規模宅地等の特例とは、一定の要件を満たす法定相続人が、被相続人の居住用や事業用の宅地等(土地)を取得した場合、その宅地の評価額を最大80%減額できる特例のことです。

仮に、子供が小規模宅地等の特例の適用要件を満たしているのであれば、相続税が課税されない配偶者ではなく子供に宅地を取得させた方が、配偶者の相続が発生した際の、子供の納税負担額を軽減できる可能性があります。

詳しくは「小規模宅地等の特例は併用可能!有利な組み合わせと計算式を徹底解説」をご覧ください。

7-4.相続税の配偶者控除と贈与税の配偶者控除の違いは?

相続税の配偶者控除と贈与税の配偶者控除は、税金の種類や制度内容に違いがあります。

相続税の配偶者控除は、相続税額を計算する際に、被相続人の配偶者が適用できる税額控除です。

一方で、贈与税の配偶者控除は、婚姻期間が20年以上の夫婦間において、居住用不動産やその取得費用を贈与した際に、2,000万円まで贈与税が非課税となる特例のことです。

贈与税の配偶者控除を適用した場合、その贈与財産(居住用不動産や取得費用)は相続財産にはならず、相続財産への持ち戻しの対象にもなりませんので、相続税対策として用いられます。

なお、贈与した宅地については小規模宅地等の特例は適用できませんので、この点、注意を要します。

詳しくは「贈与税が非課税になる!?8つのパターンをわかりやすく解説!」をご覧ください。

8.相続税の配偶者控除は子供にデメリットも?!二次相続にご注意を

相続税の配偶者控除を適用すると、配偶者は相続税額が0円になるケースがほとんどです。

しかし、「相続税が非課税なら配偶者がすべての相続財産を相続しておこう」という安易な考えで、配偶者控除を適用するのは二次相続において思わぬ税負担を強いられることがあります。

二次相続を考えた上で配偶者控除を適用しないと、一次相続と二次相続の両方の法定相続人となる子供の相続税の税負担が大きくなる可能性があります。

詳しくは「二次相続では基礎控除が減る!トラブル回避のためにも対策は必須」をご覧ください。

8-1.どうして子供の税負担が高くなるのか

二次相続のことを考えず配偶者控除を適用すると、子供の相続税負担が大きくなる主な要因は、以下のとおりです。

- 二次相続は配偶者控除が使えない

- 二次相続は相続人が1人減る

- 二次相続は配偶者の固有財産も加算される

二次相続では配偶者控除は適用できませんし、相続人が1人減るため基礎控除額が実質600万円減ります。

さらに、一次相続の配偶者の取得分に、配偶者の固有財産が加算されるため、正味の遺産総額も高くなります。

相続税額の税率は「累進課税」が採用されているため、相続税の課税対象となる財産が大きければ税率も高くなり、結果として相続税額が跳ね上がる可能性があるのです。

8-2.事例を比較してデメリットを検証してみよう

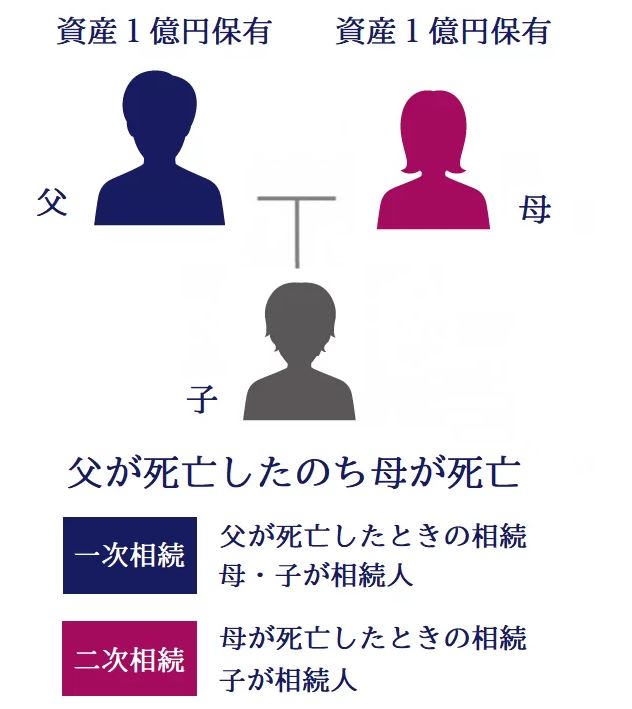

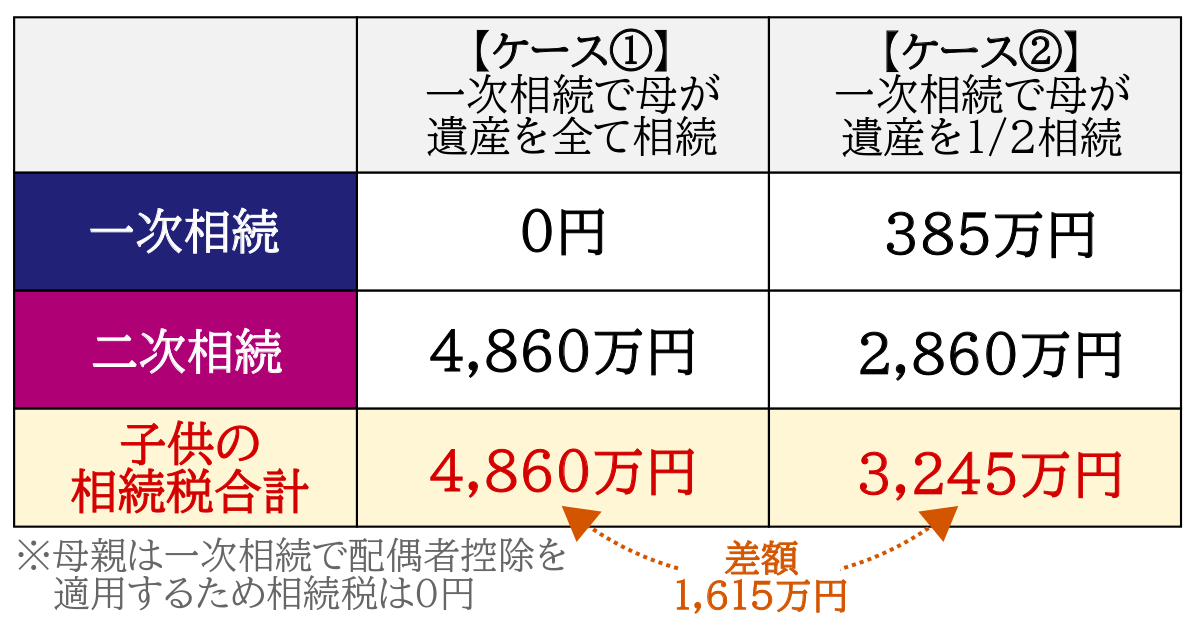

一次相続と二次相続の子供の納税額に、実際どのくらいの差があるのかを知るために、以下のモデルケースを例にして比較してみましょう。

このモデルケースにおいて、一次相続で「配偶者が遺産を全て相続した場合」と「配偶者が1/2相続した場合」の、一次相続と二次相続の法定相続人となる子供が負担する相続税の総額は、以下のような差額が出ます。

一次相続で「配偶者控除を使えば相続税がかからないから」と配偶者である母がすべての財産を取得することで、結果的に子供が1,615万円も多く相続税を納税しなければならないことが分かります。

一次相続の際に配偶者の取得分を決める際には、二次相続まで見越した税額のシミュレーションを行い、慎重に検討する必要があります。

8-2-1.一次相続で配偶者(母)が100%相続した場合の解説

一次相続では父の相続財産1億円、法定相続人は配偶者(母)と子供の2名。

母が父の遺産総額1億円を100%相続するため、母が相続する課税対象の財産は1億6,000万円以下となり、配偶者控除で母は相続税額0円になる。

子供は相続しないため、相続税は発生しない。

【 一次相続での子供の相続税… 0円 】

二次相続では、一次相続で配偶者(母)が相続した父の財産1億円に、母の固有財産1億円が加算されるため、遺産総額は2億円となる。

法定相続人は子供1人のみとなる。

【計算式】

・2億円-基礎控除(3,000万円+600万円)=課税対象は1億6,400万円

・1億6,400万円×税率40%-控除額1,700万円=4,860万円

【 二次相続での子供の相続税…4,860万円 】

一次相続で母が100%相続した場合、子供が納税する相続税の総額は、4,860万円(一次相続0円+二次相続4,860万円)となります。

8-2-2.一次相続で配偶者(母)が50%相続した場合の解説

一次相続では父の相続財産1億円、法定相続人は配偶者(母)と子供の2名。母は法定相続分である50%を相続し、子供は残りの50%を相続する。

【計算式】

・1億円-基礎控除(3,000万円+600万円×2人)=課税対象5,800万円

・5,800万円×法定相続分1/2×税率15%-控除額50万円=385万円

・385万円×2人=家族全体の相続税総額770万円

・770万円×1/2=各相続人の納税額385万円

母の相続分50%には配偶者控除が適用されるため、母の相続税は0円となる。

【子供の相続税…385万円 】

二次相続では、一次相続で配偶者(母)が相続した父の財産5,000万円に、母の固有財産1億円が加算されるため、遺産総額は1億5,000万円となる。

法定相続人は子供1人のみとなる。

【計算式】

・1億5,000万円-基礎控除(3,000万円+600万円)=課税対象1億1,400万円

・1億1,400万円×税率40%-控除1,700万円=2,860万円

【 二次相続での子供の相続税…2,860万円 】

一次相続で母が50%相続した場合、子供が納税する相続税の総額は、3,245万円(一次相続385万円+二次相続2,860万円)となります。

9.相続税の配偶者控除まとめ

相続税の配偶者控除は非常に大きな節税効果があり、適用要件を満たす配偶者であれば、ほとんどのケースで相続税が0円になります。

しかし、配偶者控除を適用したことで無税になるとしても、配偶者は相続税の申告手続きが必要となるので確認しておきましょう。

なお、相続税の配偶者控除は二次相続も考慮して適用しないと、一次相続及び二次相続のトータルとしての子供の相続税負担額が高くなってしまうケースがあります。

相続税の配偶者控除を適用する場合は、二次相続を見越した徹底的なシミュレーションを行いましょう。

9-1.二次相続を踏まえたシミュレーションには税理士のアドバイスが必須

一次相続は配偶者控除を適用して配偶者の税額ゼロで申告できますが、二次相続まで踏まえたシミュレーションをするのであれば専門家のサポートは必須です。

相続税申告や節税の相談は税理士の専門分野ですが、どの税理士でも良いというわけではありません。

税理士の多くは法人税や所得税を専門としており、相続税を専門とする税理士は数が少ないのが現状です。

二次相続を見据えたシミュレーションをするのであれば、相続税に強い税理士に相談をしましょう。

相続税に強い税理士の見分け方は「相続税に強い税理士の選び方・見極めるポイントを徹底解説」で解説しています。YouTube動画でもご紹介しているので併せてご覧ください。

税理士法人チェスターは、年間3,076件の相続税申告実績を誇る、相続税専門の税理士法人です。

配偶者控除を適用した相続税申告はもちろん、正確な相続税額の計算や相続税申告の代行手続きを承ります。

すでに相続が発生されているお客様であれば、初回面談が無料となりますので、まずはお気軽にご相談下さい。

>>【チェスター】相続税の初回無料面談に申し込む

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。