【相続税の控除】活用できる税額控除6選&その他の控除3選を紹介

タグ: #特例・控除

相続税の計算をしているが、どんなものが控除できるのか、また漏れがないように確認したいがどうすれば良いかとお悩みではないでしょうか。

相続税の計算を行う上で、控除できるものを網羅的に知っていないと、相続税を余分に払い過ぎてしまうということになりかねません。逆に、控除できるものをすべて知っておくことで、相続税を大きく節税することが可能となります。

ここでは、相続税の計算を行う上で知っておくべき控除について徹底的に解説します。

相続人全員が使える“基礎控除”、また相続人ごとに使える要件が異なる6つの税額控除など、相続税を計算上減らすことができる控除について具体的に解説します。

相続人が過去の生前贈与で贈与税を払っていた場合、相続人に被相続人の配偶者や未成年者や障害者がいる場合、また過去10年以内に被相続人が相続税を払っていた場合や、外国で相続税に相当する税金を払う必要がある場合などが、6つの税額控除に該当します。

目次 [閉じる]

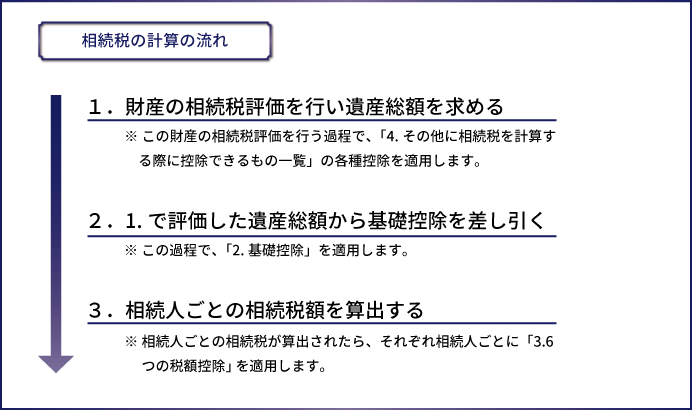

1.相続税の各種控除の全体像を理解しよう

相続税の各控除の内容の説明をする前に、この各控除がどの局面で適用できるものなのかを理解する必要があります。

相続税を計算する流れとして、

- 財産の相続税評価を行い遺産総額を求める

- 1で評価した遺産総額から基礎控除を差し引く

- 相続人ごとの相続税額を算出する

という大きく3ステップがありますが、このそれぞれのステップの中で適用できる控除が決まっています。

財産の相続税評価を行う過程で適用できる控除としては

「4.その他に相続税を計算する際に控除できるもの一覧」の各種控除があります。

次のステップで相続税の合計を求める過程において

「2.基礎控除」を適用します。

そして最後に、相続人ごとの相続税額を算出するステップにおいて

「3.6つの税額控除」を適用することになります。

それでは、この各控除について、具体的に見ていきましょう。

2.基礎控除

相続で財産を受ける者全員がもれなく使うことができる、“基礎控除”という控除があります。

この“基礎控除”の金額を超えた部分の相続財産に対して相続税がかかってくることとなり、この基礎控除を超えなければ相続税はかからず、かつ相続税の申告手続きも行う必要がありません。

なお、この基礎控除は、相続人1人ごとにそれぞれ用意されているものではありません。1つの相続(被相続人1人ごと)につき枠が1つ用意されているというイメージで、相続人が複数いても同じ1つの基礎控除の枠で考えることとなります。それでは、詳しく見ていきましょう。

2-1.基礎控除は「3,000万円+600万円×相続人の人数」

3,000万円+600万円×相続人の人数

相続税の基礎控除は、「3,000万円+600万円×相続人の人数」という計算式で簡単に求めることができます。

例えば、被相続人である父が死亡し、相続人が母と子供2人の合計3人の場合の基礎控除は、

となります。相続人が4人なら5,400万円、相続人が5人なら6,000万円という具合です。

ちなみに、ここでいう“相続人の人数”は実際に相続するかどうかは関係なく、法律上の相続人が何人いるかです。

相続放棄をした者がいても、その放棄した者の人数はこの相続人の人数に加えますし、また外国籍の相続人であっても、さらに、相続財産を一切相続しない相続人がいても、この人数に加えることとなります。

また、相続人の中に養子がいる場合には、実子がいる場合には1人まで、実子がいない場合でも2人しか相続税の基礎控除の計算上加えることができません。つまり、実子がいる場合には養子が2人いても、相続税の基礎控除を計算する上での法定相続人の人数は養子を1人としてカウントすることとなります。

極端なケースで、被相続人が遺言書を書いていて財産のすべてを赤の他人である第三者に譲る場合であっても、本来遺言がなければ財産がもらえるはずであった相続人の人数の合計がここの相続人の人数となります。

2-2.財産総額が基礎控除額を超えなければ相続税申告手続きは不要

相続財産総額 ≦ 基礎控除額 ⇒ 相続税申告不要

相続財産の総額が、基礎控除額を超えていれば、相続税の申告手続きが必要になりますが、基礎控除額を超えていなければ、相続税の申告に関する手続きは一切不要となります。

なお、さらに詳しく相続税の基礎控除を知りたい方は、「【相続税の基礎控除】計算式・相続税申告の要否・注意点も解説」をご覧ください。

3.6つの税額控除

前項では、基礎控除と言って、すべての相続人全員が使える控除について説明をしてきましたが、ここからは相続人ごとに使えたり、使えなかったりする控除についてご説明していきます。

基礎控除を超えた部分の相続財産につき相続税がかかってくることになる、とご説明をしてきましたが、そのかかってくる相続税から控除できるものがこれからご説明する6つの税額控除となります。それでは、順番に見ていきましょう。

なお、「相続時精算課税制度適用による贈与税額の控除」も含めて7つの税額控除と言われているケースもありますが、基本的な考え方は贈与税額控除に包括されるものですのでここでの解説は省略させていただきます。

3-1.【贈与税額控除】過去の生前贈与で贈与税を払った相続人がいる場合

相続開始前3年以内に、被相続人から贈与によって財産を取得し、贈与税を支払った者

(上記の「3年以内」という期間は令和9年から段階的に延長され、令和13年以降は「7年以内」となる)

【控除できる金額】

相続人が過去の生前贈与で支払った贈与税の金額(上限なし)

相続開始前の一定期間内に、被相続人から贈与を受けた者については、その贈与を受けた財産を相続財産として相続税の計算上加算する必要があります。ここで、過去に贈与を受けたときに贈与税を支払っていた場合については、同じ財産につき贈与税、相続税と2重で税金を支払うことになってしまいます。

そのため、過去の生前贈与で支払った贈与税については、その者の相続税の計算上、控除できることとなっています。なお、控除できる金額の上限はありません。

相続税の贈与税額控除についての詳しい適用要件等は、「贈与財産の加算と税額控除(暦年課税)|国税庁」をご覧ください。

3-2.【配偶者の税額軽減】相続人の中に配偶者がいる場合

民法の規定による配偶者(内縁の妻は対象外)

【控除できる金額】

“1億6千万円”もしくは、“配偶者の法定相続分の財産額”のいずれか大きい金額分の財産を取得したことによりかかってくる相続税額

相続税の計算上、配偶者には非常に大きな控除が用意されています。それが、配偶者の税額軽減と言われるもので、1億6千万円もしくは配偶者の法定相続分の財産額のいずれか大きい金額分の財産を取得したことによりかかってくる相続税の金額を上限として控除が可能となっています。

少しわかりにくいですが、配偶者は1億6千万円までの相続財産であれば、いくら相続しても相続税は一切かからないと言うことです。

詳しい計算方法等については、こちらでは割愛しますが、詳しく知りたい方は、「相続税の配偶者控除で1.6億円が無税!ただし子供にデメリットも?!」をご覧ください。

3-3.【未成年者の税額控除】相続人の中に未成年者がいる場合

相続開始日(被相続人の死亡日)現在で、18歳未満の未成年者

【控除できる金額】

10万円 × その未成年者が満18歳になるまでの年数 ※

※ 1年未満の期間は切り上げます

相続により相続財産を取得する相続人が未成年の場合には、未成年者の税額控除が受けられます。その未成年者が18歳になるまでの年数×10万円が控除額の上限となり、その未成年者の相続税額から控除しきれない場合には扶養義務者の相続税額から差し引くことができます。

なお、過去の相続において未成年者控除の適用をすでに受けている場合には、その控除の適用を受けた時期によって、控除額が制限されることがありますので注意が必要です。

相続税の未成年者控除についての詳しい適用要件等は、「未成年者の税額控除|国税庁」をご覧ください。

3-4.【障害者の税額控除】相続人の中に障害者がいる場合

相続開始日(被相続人の死亡日)現在で、85歳未満の障害者

【控除できる金額】

10万円 × その障害者が満85歳になるまでの年数 ※

20万円 × その障害者が満85歳になるまでの年数 ※

※ 1年未満の期間は切り上げます

相続により相続財産を取得する相続人が障害者の場合には、障害者の税額控除が受けられます。

障害の程度により、受けられる控除額の上限が異なり、一般障害者の場合は

特別障害者の場合は

となっています。

なお、過去の相続において障害者控除の適用をすでに受けている場合には、その控除の適用を受けた時期によって、控除額が制限されることがありますので注意が必要です。

また、障害者本人の相続税から控除金額が引ききれない場合には、その金額をその障害者の扶養義務者の相続税から控除することが可能です。

相続税の障害者控除の適用要件等については、「知っておきたい相続税の障害者控除のすべて~要件・控除額・対象者等を解説~」をご覧ください。

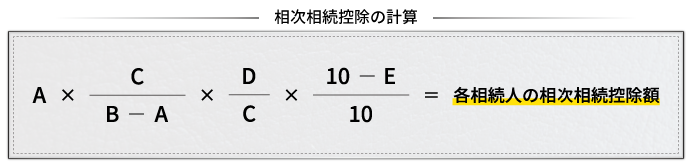

3-5.【相次相続控除】被相続人が過去10年以内に相続税を払っている場合

すべての相続人(遺言書で財産を受け取った相続人以外の者は含みません)

【控除できる金額】

A:今回の被相続人が前の相続の際に課せられた相続税額

A:今回の被相続人が前の相続の際に課せられた相続税額B:被相続人が前の相続の時に取得した相続財産額

C:今回の相続財産額総額

D:今回のその相続人の相続財産額

E:前の相続から今回の相続までの期間。1年未満の期間は切り捨て。

10年以内に連続して相続が発生した場合には、最初の相続(一次相続)でかかった相続税の一部を、2回目の相続(二次相続)の相続税から控除できます。この控除を相次相続控除といいます。

計算式は上記の通りとなっており、少し複雑に見えますが、1つ1つ当てはめればさほど難しくはありません。

3-6.【外国税額控除】今回の相続で外国でも相続税に相当する税金を払う場合

外国にある相続財産を相続した者

【外国税額控除の上限額】

以下①及び②のいずれか少ない金額

① 外国で実際に支払う日本の相続税に相当する税額

② 日本の相続税額 × 国外財産の価額 ÷ 相続財産の総額

相続財産が外国にあった場合には、外国でも日本の相続税のような税金を支払う可能性があります。そうした場合に、同じ財産につき日本でも外国でも税金が課せられると2重課税となってしまいますので、外国で支払った税金分を日本の相続税から控除できることになっています。日本の相続税から控除できる金額の上限は、上記の算式の通りとなっています。

相続税の外国税額控除の適用要件等については、「相続税の外国税額控除を知って相続税の二重払いを回避」をご覧ください。

4.その他に相続税を計算する際に控除できるもの一覧

ここまで、基礎控除及び6つの税額控除について解説をしてきました。ここではそれら以外に相続税の計算をする上で、控除が可能なものをさらに追加で3つ紹介したいと思います。

4-1.死亡保険金・死亡退職金は、相続人1人当たり500万円まで控除可能

死亡保険金(生命保険金)や、死亡退職金については、相続人1人当たり500万円まで相続税が非課税となります。相続人ごとに500万円の枠があるわけではなく、相続人全員で合わせて、500万円×相続人の人数の金額の非課税枠があるというイメージです。

但し、相続人でないものが受け取った死亡保険や死亡退職金についてこの非課税枠は適用できませんので注意が必要です。

例えば、相続人が3人の場合、死亡保険金の非課税枠は

となります。

つまり相続人3人合計で1,500万円までは受け取った死亡保険金が非課税になります。

相続人Aが500万円、相続人Bが500万円、相続人Cが500万円の保険金を受け取った場合と、相続人Aだけが1,500万円の保険金を受け取った場合のいずれについても全額が非課税となります。

なお、死亡保険金と死亡退職金はそれぞれ別々に枠が存在しますので、併用して適用が可能となっています。

4-2.借入金・債務は控除可能だが、住宅ローンは多くの場合控除不可

被相続人に借金がある場合には、その借入額については相続税の計算上、相続財産から控除(マイナス)することができます。

但し、住宅ローンについては、多くは団体信用保険というものが掛けられており、死亡と同時にローンの残金分の金額がその保険で相殺される仕組みとなっています。こういった場合の住宅ローンの残債は相続財産から控除することができません。

また、実際の借入額ではなく、被相続人が友人の借金1,000万円の連帯保証人になっているといった場合について、将来的に1,000万円を肩代わりしなければいけない可能性があるといった状態では相続税の計算上、控除はできません。

借入金と同様、被相続人のその他の債務(負債)についても相続税の計算上、控除(マイナス)することができます。考え方としては、被相続人が生前に自分のためにサービスを受け、被相続人が存命であれば、本来自身で支払うはずだったものです。

典型的なものが、水道光熱費や固定資産税、住民税等になります。その他にも、生前にクレジットカードを使った代金の支払いが死亡後といったような場合には、その金額は相続開始時点では支払われていないことになっていますので、それが債務(負債)となります。

4-3.葬式費用として控除できるのは、葬儀前後に通常かかる費用

| 相続財産から控除できるもの | 相続財産から控除できないもの |

|---|---|

・死体の捜索又は死体や遺骨の運搬にかかった費用 ・遺体や遺骨の回送にかかった費用 ・葬式や葬送などを行うときやそれ以前に火葬や埋葬、納骨をするためにかかった費用(仮葬式と本葬式を行ったときにはその両方にかかった費用が認められます) ・葬式などの前後に生じた出費で通常葬式などにかかせない費用(例えば、お通夜などにかかった費用がこれにあたります) ・葬式に当たりお寺などに対して読経料などのお礼をした費用 ・通夜や葬儀当日の食事代 | ・香典返しのためにかかった費用 ・墓石や墓地の買入れのためにかかった費用や墓地を借りるためにかかった費用 ・初七日や四十九日法事などのためにかかった費用 ・位牌等の仏具の購入費 |

被相続人が自身で負担すべき費用ではないが、例外的に相続税の計算上控除できるものとして葬式費用があります。但し、すべての葬式関係の費用が控除できるわけではなく、控除できるものが決まっていますので注意が必要です。基本的な考え方は、「通常、通夜・葬儀にかかる一般的な費用のすべて」です。

なお、相続税の計算をする上での葬儀費用の取扱いについて詳しく知りたい方は、「相続税の納税額は葬儀費用で減らすことができる」を参照して下さい。

5.各種控除適用後に税額がゼロになった場合の申告義務の要否

| 適用を受けるために相続税申告が必要 | 納税がゼロになれば相続税申告不要 |

|---|---|

・配偶者の税額軽減 ※ 配偶者の税額軽減については、さらに | ・基礎控除 ・贈与税額控除 ・未成年者の税額控除 ・障害者の税額控除 ・相次相続控除 ・外国税額控除 ・死亡保険金、死亡退職金の非課税枠 ・債務や借入金 |

ここまで説明してきた各種控除を適用して計算をした後に、相続税の税額がゼロになった場合、そもそも相続税の申告自体をしなくても良くなるものがあります。

基礎控除、贈与税額控除、未成年者控除、障害者控除、相次相続控除、外国税額控除、死亡保険金・死亡退職金の非課税枠、債務や借入金などについては、これらの控除を適用して計算した相続税がゼロになった場合、その相続人は相続税の申告作業をしなくても良くなります。

但し、他の相続人に相続税が出てしまう場合には、通常は同じ申告書に署名・押印をしますので、例え納税がゼロであってもその相続人も申告書を提出することになることが多いでしょう。

ただ、これらの控除項目を適用し、すべての相続人の納税がゼロになった場合には相続税申告書の提出自体をする必要がなくなります。

6.まとめ

相続税の計算をする上で、知らないと損をする控除について説明してきました。

基礎控除といって、全員に共通して適用が可能なもの、そして、相続人ごとに適用可否を判断する必要がある6つの税額控除、さらにはその他に生命保険・退職金の非課税枠や借入金、葬式費用について、これらのすべての控除をまずは理解しましょう。

そして、適用できる控除についてはすべて適用し、相続税を最大限節税しましょう。

「相続税」に関するポイントについて押さえたい方は下記の記事も参考にされてみてください。

【相続税のキホン】基礎控除・計算方法・税率・非課税枠を徹底解説

なお、専門家の力を借りずにご自身で相続税の申告をしようと思われている方がいるかもしれません。実際、約10%の方は税理士に依頼せずに申告をされているようです。但し、税理士に依頼しなければ、当然間違ったときは自己責任となり、本来払わなくても良い税金やペナルティを払わされるリスクもあります。

年間3,076件以上の相続税申告を行っている相続専門の税理士法人チェスターで開催されている無料相談会に参加してみるのをお勧めいたします。

【参考URL】

・国税庁-No.4152 相続税の計算

・国税庁-No.4158 配偶者の税額の軽減

・国税庁-No.4164 未成年者の税額控除

・国税庁-No.4167 障害者の税額控除

・国税庁-No.4168 相次相続控除

・国税庁-財産を相続したとき

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。