相続発生後・死亡後からできる相続税の節税対策はある?具体例で解説

相続税対策といえば、生前贈与をして相続財産を減らす、生前から土地活用をして不動産の評価額を下げておくといった、「生前対策」が主流です。

しかし生前対策を実践されている方は少なく、被相続人の死亡後にあわてて相続税の節税対策を考えるケースがほとんどです。

実際に、相続人の方から「相続発生後からできる節税対策はありませんか?」と、当事務所にお問合せをいただくことの方が多いです。

この記事では、相続発生後・死亡後からでもできる相続税の節税対策について、相続税専門の税理士がご紹介します。ぜひ参考にしてください。

目次 [閉じる]

1.相続発生後・死亡後でもできる!相続税の節税対策【一覧表】

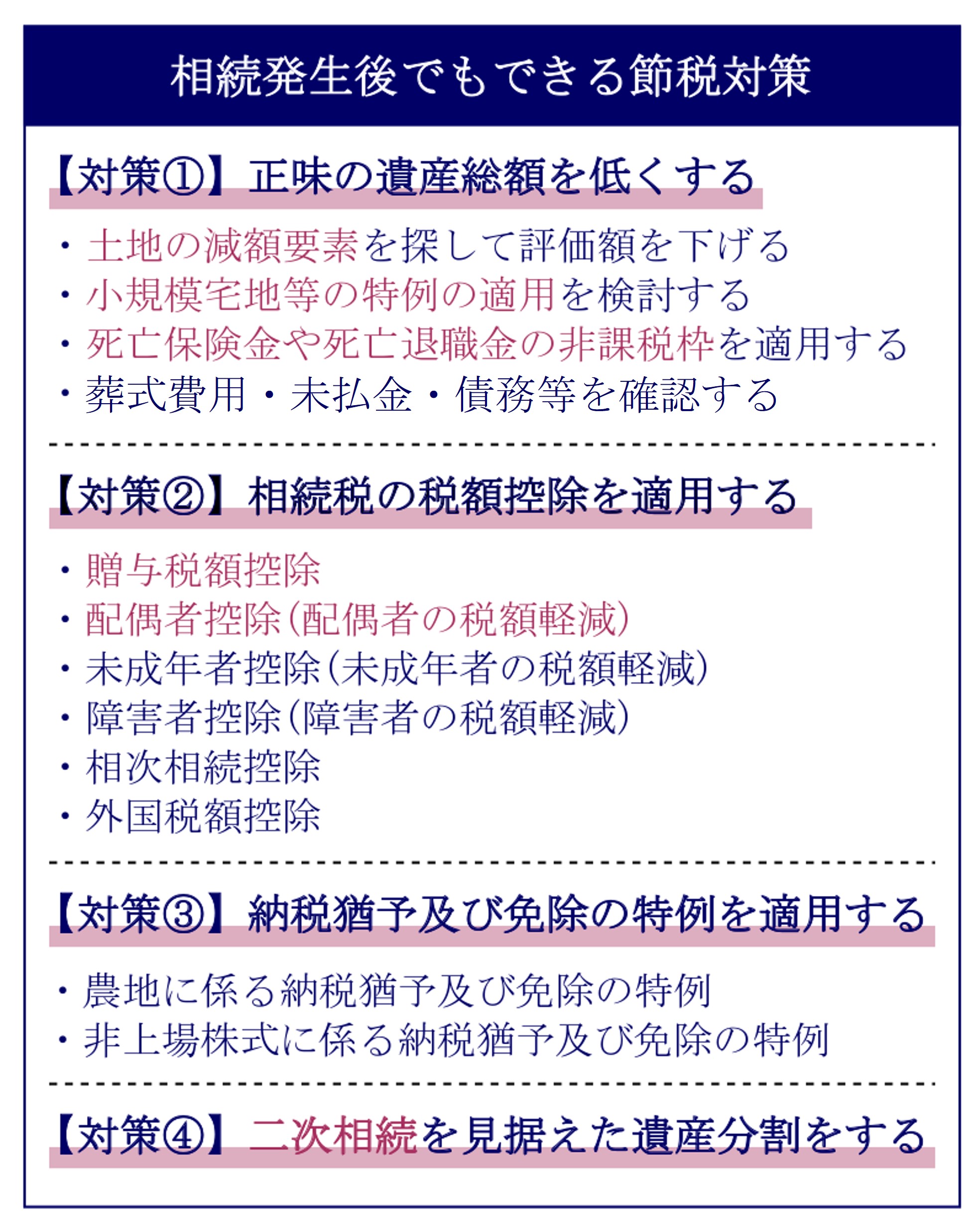

相続発生後・死亡後にできる相続税の節税対策は限られていますが、何もできないわけではありません。

以下は相続発生後でも可能な、節税対策の一覧表ですので参考にしてください。

「相続税の節税対策20選・生前贈与から相続発生後の対策まで一挙解説!」でも詳しく解説しておりますので、あわせてご覧ください。

1-1.相続税専門の税理士に相談することが節税への近道

相続発生後から相続税の節税対策を考えるときは、できることなら費用をかけたくないものです。

そのため、自分で申告手続きをしたり、知り合いの税理士に依頼したりする方もいらっしゃるでしょう。

しかし、被相続人の死亡後からの相続税の節税対策は対応が難しく、高度な判断が必要です。

十分な知識がないままに土地の評価や相続税計算をすれば、本来払わなくてよいはずの相続税を払う可能性もあります。

また、税務調査を受けるリスクも高くなります。

相続発生後から相続税の節税対策を考えるときは、相続税専門の税理士に相談をしましょう。

節税対策を行った申告書を作成してくれるため、無駄な税金を払わなくてよくなります(詳細は後述します)。

\\ CHECK //

すでに相続が発生されたお客様でしたら、初回相談(60分)が無料となりますので、まずはお気軽にご相談ください。

2.対策①正味の遺産総額を低くする

相続発生後でもできる1つ目の節税対策は、「正味の遺産総額」を低くすることです。

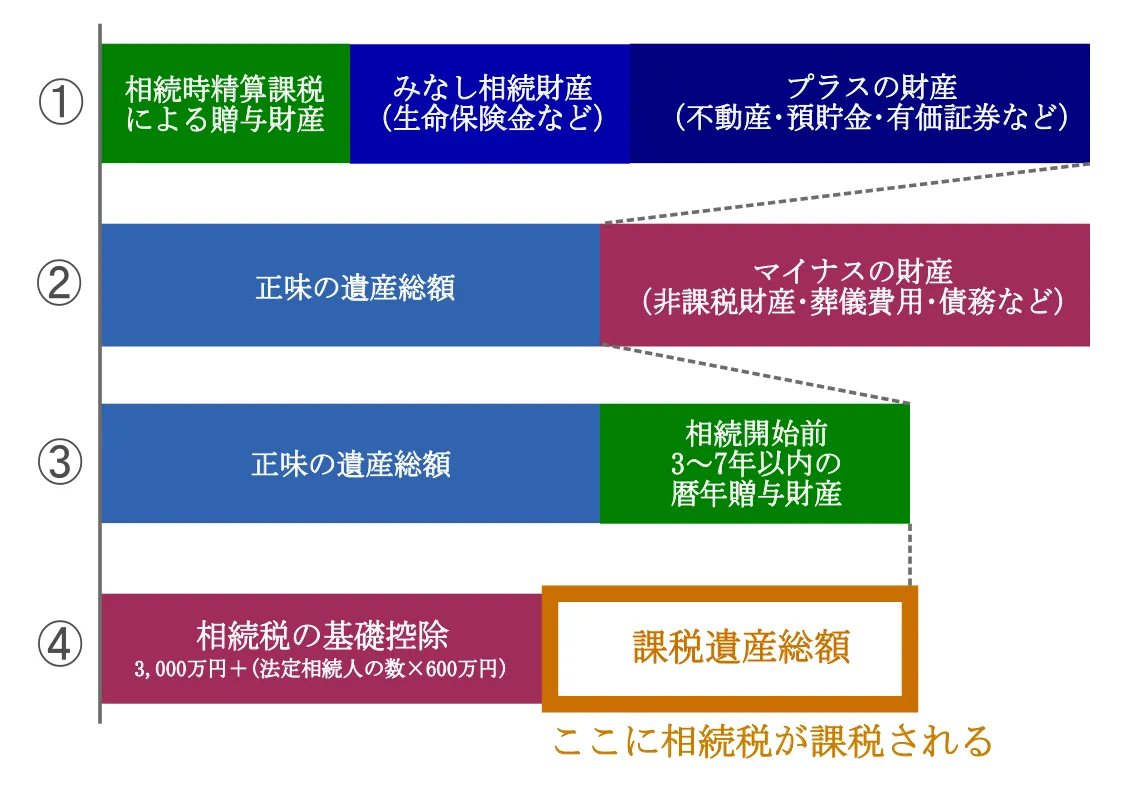

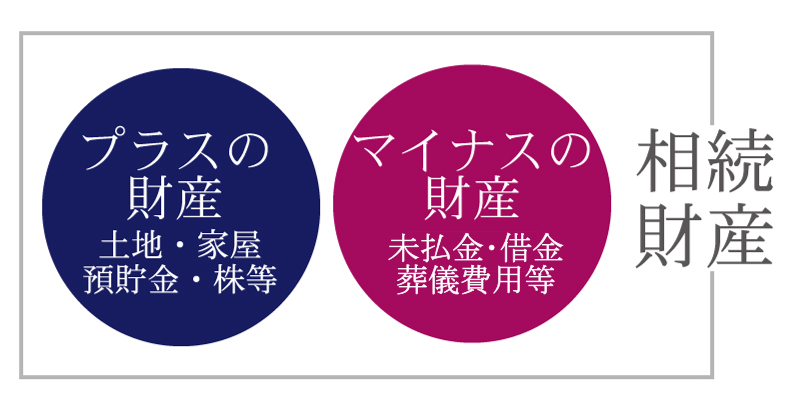

相続税の計算では、相続時精算課税による贈与財産・みなし相続財産・プラスの財産(不動産や預貯金等)の総額から、マイナスの財産(非課税財産・葬式費用・債務等)を差し引いた、「正味の遺産総額」を算出します。

この「正味の遺産総額」から「相続税の基礎控除」を差し引いた、課税遺産総額に対して相続税が課税されます。

つまり「正味の遺産総額」を低くすることができれば、相続税の課税遺産総額を下げることができるため、相続税の節税に繋がるのです。

この章では、正味の遺産総額を下げるための、具体的な4つの方法をご紹介します。

2-1.土地の減額要因を探して評価額を下げる

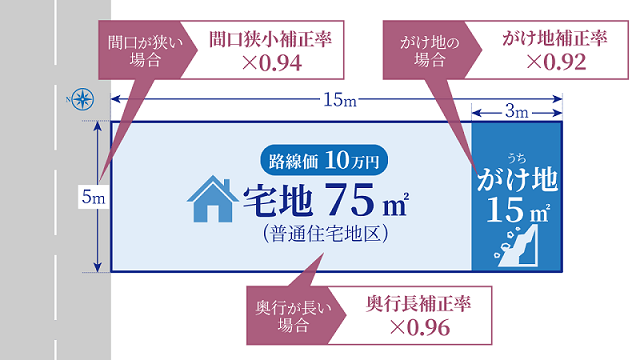

土地の形状による減額要因を探して評価額を下げることができれば、正味の遺産総額を減らすことができるため、相続税の節税に繋がります。

一般的な土地の相続税評価額は、土地が接している道路につけられた「路線価」をもとに計算します(路線価の詳細はコチラ)。

評価対象となる土地が「真四角」の「自用地」であれば、【路線価×面積(㎡)】で土地の評価額を計算します。

しかし、土地の形状は様々で、利便性が悪い土地であることも想定されるため、路線価には土地の形状などを反映する調整項目がいくつかあります。

つまり、土地の減額要因を探し出して路線価を補正できれば、土地の評価額を下げることができるということです。

| 補正の名称 | 土地の特徴 |

|---|---|

| 奥行長大補正率 | 道路からの奥行が間口の2倍以上ある土地 |

| 間口狭小補正率 | 道路に面している間口の幅が狭い土地 |

| 不整形地補正率 | 形状四角ではない、いびつな土地 |

| がけ地補正率 | 一部が傾斜(崖)になっている土地 |

| 無道路地 | 公道に接していない土地 |

なお、路線価が定められていない地域では、その土地の固定資産税評価額に一定の倍率を乗じて計算した金額で評価します。

固定資産税評価額にはすでに減額要因が織り込まれているため、評価額の引き下げはあまり期待できませんが、まずは相続税専門の税理士に相談することをおすすめします。

土地の評価方法について、詳しくは「土地の評価額や相続税の計算方法とは?シミュレーションも紹介」をご覧ください。

2-2.小規模宅地等の特例の適用を検討する

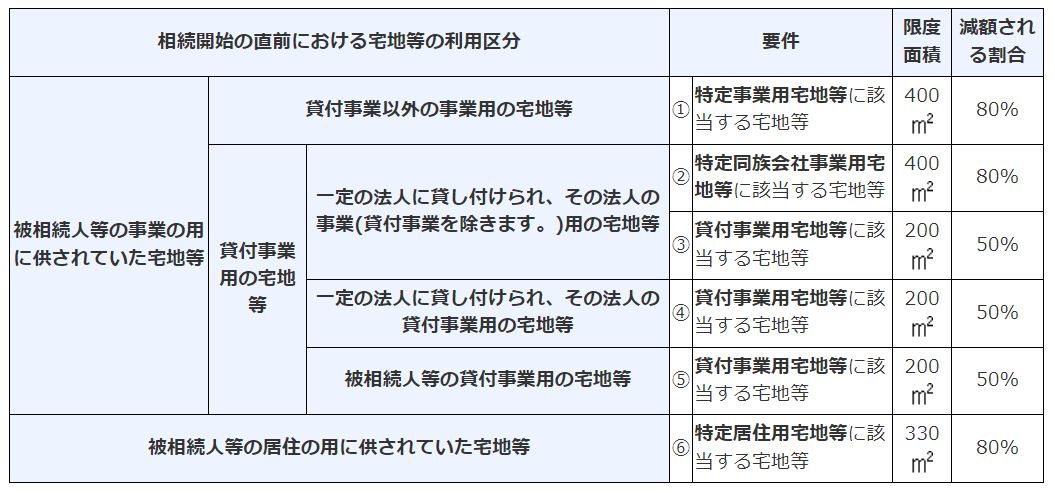

小規模宅地等の特例が適用できれば、正味の遺産総額を減らすことができるため、相続税の節税に繋がります。

小規模宅地等の特例とは、被相続人の自宅や事業に使っていた土地を相続した際に、土地の評価額を減額できる制度です。

適用できる宅地の上限面積はあるものの、土地の評価額を最大80%引き下げることができ、相続税を大幅に軽減することができます。

【出典:国税庁「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」】

【出典:国税庁「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」】

小規模宅地等の特例の適用要件を満たす相続人がいれば、その相続人が宅地等を取得することで、家族全体の相続税を下げることにも繋がります。

小規模宅地等の特例について、詳しくは「小規模宅地等の特例で相続税評価額が最大80%減額!条件を解説」や「「特定事業用宅地等の特例」事業用土地の減税要件を徹底解説!」をご覧ください。

2-3.死亡保険金や死亡退職金の非課税枠を適用する

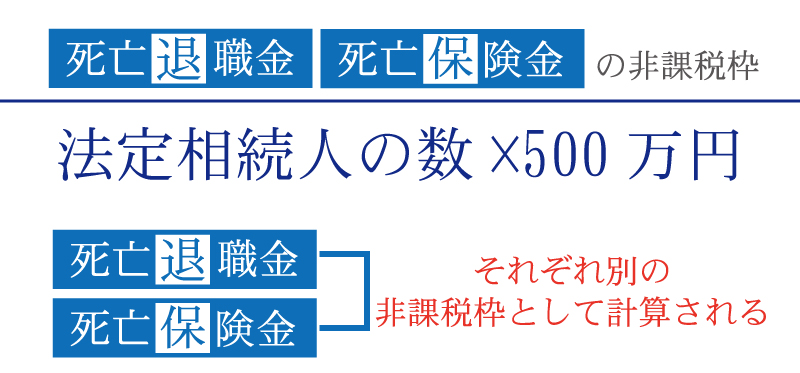

死亡保険金や死亡退職金の非課税枠を適用すれば、正味の遺産総額を減らすことができるため、相続税の節税に繋がります。

死亡保険金や死亡退職金は、被相続人の死亡を事由として支払われる金銭ですので、みなし相続財産として相続税の課税対象とされます。

しかし、遺族の生活を維持するという目的から、死亡保険金や死亡退職金には「非課税枠」が設けられています(保険は「被保険者=契約者≠受取人」の契約形態のみ)。

死亡保険金と相続税について、詳しくは「生命保険に相続税はかかる?死亡保険金を受け取った場合を解説」をご覧ください。

2-4.葬式費用・未払金・債務を確認する

葬式費用・未払金・債務は、マイナスの財産として、プラスの財産から差し引くことができます。結果として正味の遺産総額を減らすことができるため、相続税の節税に繋がります。

葬式費用はもちろん、被相続人が未払いの税金や医療費がある場合、これを相続人が支払った場合は債務控除の対象となるので、その領収書も確認しておきましょう。

被相続人に借入金などの債務(住宅ローン等も含む)がある場合は、その額も差し引くことができます。

葬式費用として遺産から差し引くことができるものは、通夜と本葬までの費用であり、初七日以降の法要は含まれません。

また、墓地など相続税の非課税財産(祭祀財産)を購入するための借入金は、遺産から差し引くことができませんのでご注意ください。

葬式費用について、詳しくは「葬儀費用の相場は200万円? 費用を抑える方法や補助金、費用の内訳を紹介」をご覧ください。

3.対策②相続税の税額控除を適用する

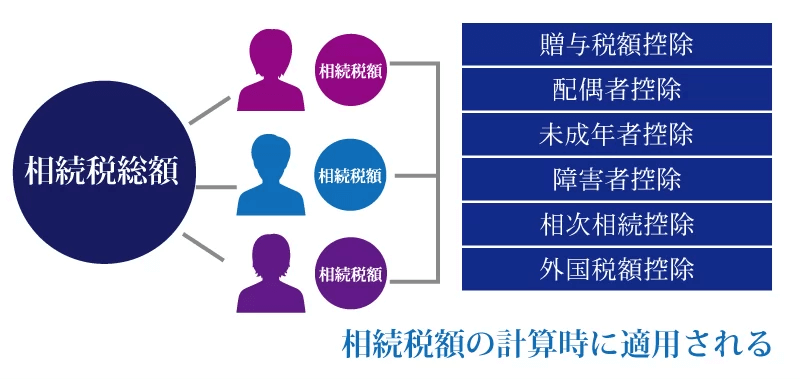

相続発生後でもできる2つ目の節税対策は、「相続税の税額控除」を適用することです。

相続税の計算では、家族全体の相続税の総額を算出した後に、実際の取得分に応じて按分し、各相続人の相続税額を計算します。

この際、各相続人が要件を満たすことができれば、以下のような相続税の税額控除を適用できます。

税額控除の中には申告しないと適用できないものもあり、うっかり適用を失念しているケースも散見されます。

各相続人の納税額の節税に大きく係るものばかりですので、税額控除の要件を満たしている場合は、必ず適用しましょう。

詳しくは「税額軽減の要因は6つ!相続税の税額控除とは?」でも解説しております。

3-1.贈与税額控除

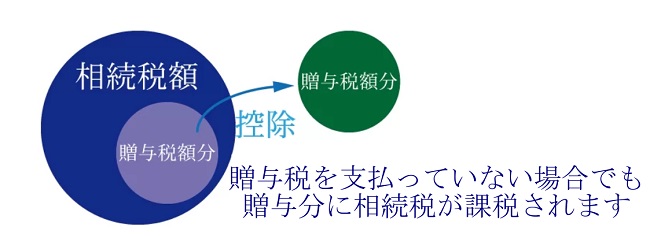

贈与税額控除とは、被相続人から受けた生前贈与を受けた際に納付した贈与税を、相続税から控除できる税額控除のことです。

生前贈与加算により、相続開始前の一定期間に行われた贈与財産は、相続財産に持ち戻して相続税を課税するというルールがあります。

しかし、すでに贈与税を納税している場合は、同じ財産に「贈与税」と「相続税」が二重に課税されることとなるため、贈与税額控除によって二重課税を回避できるのです。

贈与税には暦年課税と相続時精算課税という2つの課税方式があり、贈与税額控除の計算方法が異なります。

詳しくは「暦年課税に係る贈与税額控除の控除不足額は還付なし~令和5年度税制改正で見直しもされず~」で解説しておりますので、併せてご覧ください。

3-2.配偶者控除(配偶者の税額軽減)

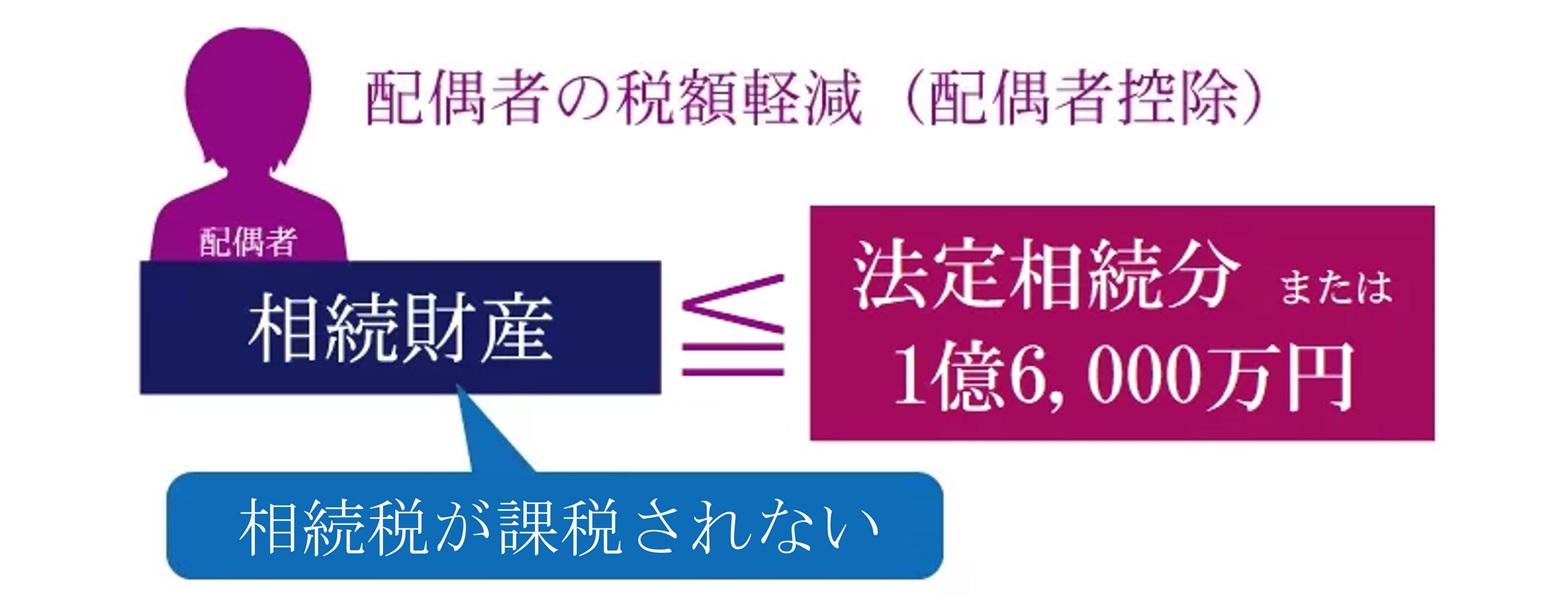

配偶者控除(配偶者の税額軽減)とは、配偶者が相続した遺産の額が1億6,000万円または法定相続分までであれば、配偶者の相続税が無税になる税額控除のことです。

配偶者控除を適用するためには、①戸籍上の配偶者であること②遺産を隠蔽していないこと③相続税の申告書を提出するという、3つの要件を満たす必要があります。

配偶者が多くの遺産を相続すれば、家族全体の相続税を軽減することができます。

しかし、配偶者が亡くなったときの二次相続の相続税が高くなるため、一次相続と二次相続の相続税を合計すると、かえってトータルの相続税が高くなるケースもあります。

配偶者の税額軽減の特例を活用するときは、次に配偶者が亡くなったときの相続税まで考慮したシミュレーションを行うことが重要です(詳細は後述します)。

配偶者控除について、詳しくは「相続税の配偶者控除とは?申告要件・控除額の計算式・デメリットを解説」をご覧ください。

3-3.未成年者控除(未成年者の税額軽減)

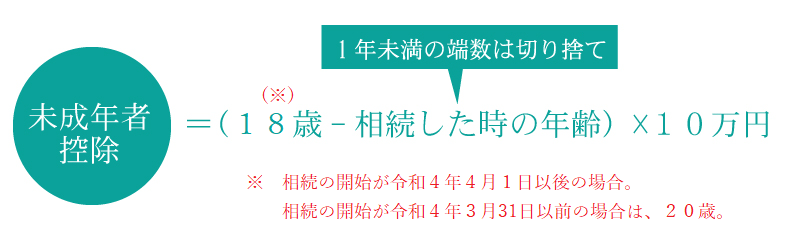

未成年者控除(未成年者の税額軽減)とは、相続人が18歳未満の未成年者である場合、その相続人の相続税額から一定額を控除できる税額控除のことです。

未成年者控除の控除額は、その未成年者が満18歳になるまでの年数1年につき、10万円で計算した額となります(1年未満の期間があるときは切り上げて1年として計算)。

例えば、相続の開始が令和6年5月1日で、相続人が7歳4ヶ月だった場合の未成年者控除額は【(18歳-7歳)×10万円=110万円】となります。

仮に相続税額が100万円であれば、未成年者控除額を下回るため、相続税額は0円になります。

未成年者控除について、詳しくは「相続で未成年者がいる場合に必要な特別代理人とは?相続税の未成年者控除についても解説」をご覧ください。

3-4.障害者控除(障害者の税額軽減)

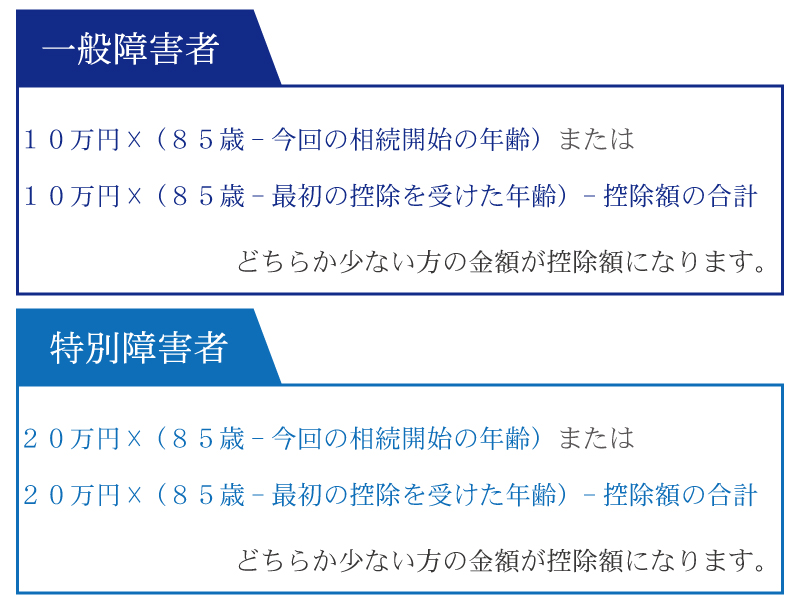

障害者控除(障害者の税額軽減)とは、障害を抱えている相続人が遺産を相続した場合、その相続人の相続税額から一定額を控除できる税額控除のことです。

障害者控除の控除額は、その相続人が「一般障害者」と「特別障害者」のどちらに該当するのかで異なります。

例えば、相続開始時点で42歳3ヶ月の相続人が「一般障害者」に該当する場合、控除額は【(85歳-42歳)×10万円=430万円】となります。

なお、障害を抱えている相続人が障害者控除額を使いきれない場合は、その相続人の扶養義務者の相続税から控除することができます。

障害者控除について、詳しくは「相続税の障害者控除とは?適用要件・対象者・控除額を徹底解説」をご覧ください。

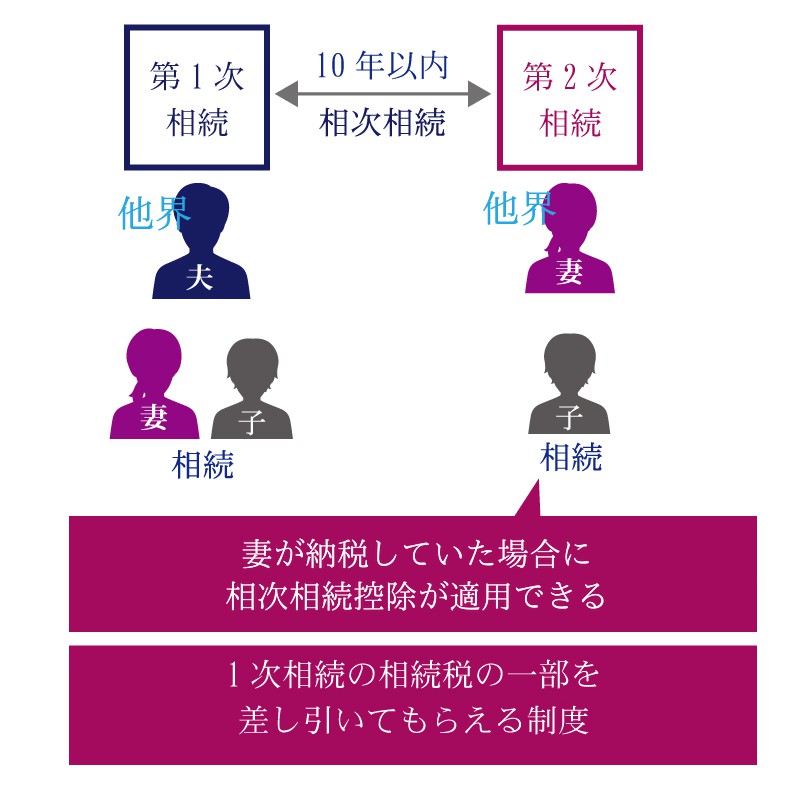

3-5.相次相続控除

相次相続控除(そうじそうぞくこうじょ)とは、一次相続の相続税申告から10年以内に、二次相続が相次いで発生した場合、二次相続において一次相続の相続税の一部を控除できる税額控除のことです。

短期間に相次いで相続が発生すると、同じ財産に二度も相続税が課税されることとなるため、相続人の納税額負担を軽減する目的があります。

例えば、一次相続(父親の相続)が発生した5年後に、二次相続(母親の相続)が発生した場合、2つの相続の相続人である子どもが相次相続控除を適用できれば、二次相続(母親の相続)に係る相続税が軽減される可能性があります。

相次相続控除について、詳しくは「相次相続控除とは。計算方法・要件などをわかりやすく解説」や「相次相続控除とは?申告要件や計算方法の具体例、手続きの方法も解説」をご覧ください。

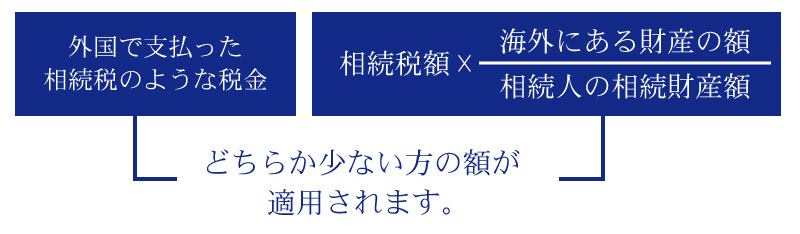

3-6.外国税額控除

外国税額控除とは、国外で支払った相続税の一部を、日本の相続税から控除できる税額控除のことです。

外国税額控除の適用要件は、「相続によって国外の財産を相続した人」であること、そして「国外の財産についてその国で相続税に相当する税を課税された人」の2つです。

外国税額控除について、詳しくは「【相続税の外国税額控除】適用要件や計算方法をわかりやすく解説」をご覧ください。

4.対策③納税猶予及び免除の特例を適用する

相続発生後でもできる3つ目の相続税の節税対策は、租税特別措置法で定められた「納税猶予及び免除の特例」を適用することです。

納税猶予及び免除の特例とは、相続した財産について、一定の要件を満たした場合には、相続税の納税猶予や免除が受けられるという内容です。

納税猶予及び免除の特例にはいくつか種類がありますが、代表的なものを2つご紹介します。

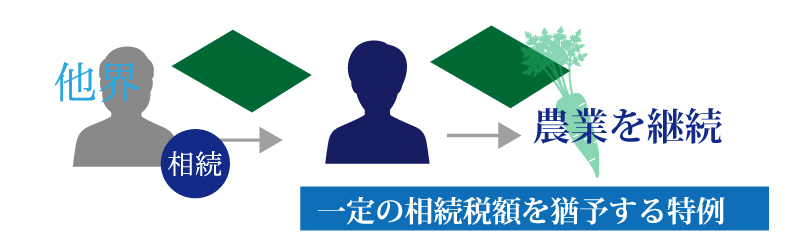

4-1.農地に係る納税猶予及び免除の特例

農地に係る相続税の納税猶予の特例とは、農業を営んでいた人が亡くなった場合、その農地を相続した相続人が継続して農業を営む場合は、その農地に係る相続税の納税を猶予できる特例のことです。

本特例を適用した場合、その相続人が一生涯(または20年(三大都市圏の特定市以外にある市街化区域内農地等(生産緑地等を除く)に限る))営農することで、納税猶予された相続税額の納付が免除されます。

ただし、相続人が農業をやめたときや農地を売却したときは、猶予されていた相続税に加え、利子税も納めなければなりません。

農地に係る相続税の納税猶予の特例について、詳しくは「農地の納税猶予の特例を税理士が徹底解説」をご覧ください。

国税庁「パンフレット・手引き」にある、「農地等の納税猶予及び免除の特例」の欄からも最新情報をご確認いただけます。

4-2.非上場株式等に係る納税猶予及び免除の特例

非上場株式(自社株式)に係る相続税の納税猶予の特例(法人版事業継承税制)とは、被相続人がオーナー会社の社長で、その会社の非上場株式を相続した場合、事業を引き継いだ相続人について、株式の相続税の納税が猶予される特例のことです。

将来、事業継承をした相続人が死亡したときなどは、猶予されていた相続税額は免除されます。

ただし、廃業や株式の売却など一定の要件に当てはまる場合は、猶予されていた相続税に加え、利子税も納めなければなりません。

非上場株式の納税猶予の特例について、詳しくは「事業承継税制とは何か。活用できる人や納税猶予を受けるまでの流れ」をご覧ください。

国税庁「パンフレット・手引き」にある、「非上場株式等の納税猶予及び免除の特例」の欄からも最新情報をご確認いただけます。

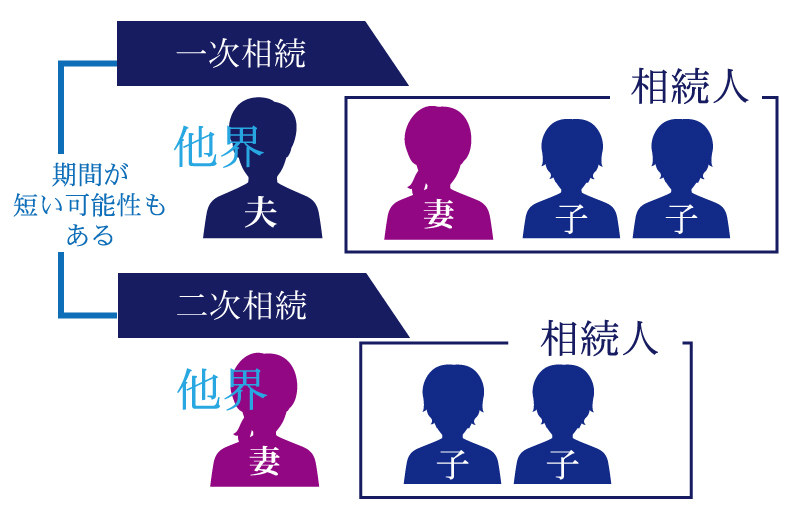

5.対策④二次相続を見据えた遺産分割をする

相続開始後にできる4つ目の相続税の節税対策は、親子間の相続である場合は、二次相続を見越した遺産分割をすることです。

二次相続とは、一次相続の被相続人が「父親」であるとした場合、その配偶者である「母親」の相続のことを指します。

例えば、一次相続(父親の相続)において、配偶者(母親)が全財産を相続し、配偶者控除を適用して相続税額が0円になったとします(長男と次男も相続税額0円)。

しかし、二次相続(母親の相続)では、配偶者控除が使えず、実質的に相続人が1人減ることとなります。

そのため、一次相続と二次相続において遺産総額が同額でも、二次相続の相続人(子ども)の相続税額が高額になってしまうのです。

一次相続で二次相続を見越した遺産分割をすれば、長男と次男はトータルの相続税額を抑えることができます。

詳しくは「相続対策は2次相続まで見据えた対策を。相続対策と2次相続について」や「「二次相続対策」とは?知らないと損をする。将来を見据えた節税対策」でも解説しておりますので、あわせてご覧ください。

6.相続発生後の節税対策を「相続税専門」の税理士に依頼すべき理由

相続発生後の節税対策については、相続税専門の税理士に依頼されることをおすすめします。

この章では、相続税専門の税理士に依頼すべき理由をまとめましたので、参考にしてください。

相続税専門の税理士の選び方について、詳しくは「相続税に強い税理士の選び方・見極めるポイントを徹底解説」をご覧ください。

6-1.土地の評価のノウハウが豊富

相続税専門の税理士は土地評価のノウハウが豊富なので、土地の減額要因を探し出して評価額を引き下げることができます。

また、小規模宅地等の特例の適用要件を網羅しているため、誰が不動産を取得すると節税に繋がるのかといったアドバイスも可能です。

相続不動産を売却する際には、取得費加算の特例・居住用不動産の3,000万円特別控除・空き家の3,000万円特別控除などが適用できますが、これらの適用を見越した売却のタイミングなどもアドバイスできます。

6-2.各種特例や税額控除の適用を検討してくれる

相続税専門の税理士であれば、相続税の節税に繋がる各種特例や税額控除の適用要件を網羅しています。

そのため、死亡保険金や死亡退職金の非課税枠や税額控除を適用し、法律で認められた範囲内での確実な節税対策が可能となります。

6-3.最新の税務を把握している

相続税専門の税理士であれば、相続税や贈与税に係る最新の税務を把握しています。

最近では、暦年課税に係る生前贈与加算の持ち戻し期間が延長され、相続登記の義務化に伴い登録免許税の免税措置なども施行されました。

持ち戻し期間を間違えると過少申告を指摘される可能性がありますし、ケースによっては登録免許税が免税される可能性もあります。

相続税に強い税理士であれば、税制改正内容を把握しているため、過少申告や過大申告の可能性も低くなります。

6-4.二次相続を見据えた分割方法を提案できる

相続税専門の税理士であれば、二次相続を見据えた遺産の分割方法を提案できます。

例えば、一次相続の時点で子どもが小規模宅地等の特例を適用できるならば、子どもに不動産を取得させることも一つです。

そして現金を配偶者と子どもで分割して、配偶者控除を適用するだけでも大きな節税対策になります。

配偶者は自己の相続税対策として、生前贈与や生命保険加入などの生前対策を行ってみるのもいいでしょう。

二次相続を見据えた遺産分割をすることで、二次相続の際の相続税を節税することに繋がります。

7.まとめ

相続発生後でもできる相続税の節税対策には、限りがあります。

しかし、相続税専門の税理士であれば、正味の遺産総額を下げた上で、適切な税額控除を適用してくれます。

また、二次相続を見据えた分割方法を提案してもらえれば、一次相続と二次相続全体の相続税額を節税することが可能です。

税理士法人チェスターは、年間3,076件以上の相続税申告実績がある、相続税専門の税理士法人です。

ほとんどのお客様は相続発生後にご相談に来られますが、それでも相続税を大幅減額させた事例も数多くあります。

相続税申告が必要なお客様を対象とした、無料個別相談を承っております。「相続税を節税できるかどうか知りたい」という場合でも、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。