相次相続控除とは。計算方法・要件などをわかりやすく解説

タグ: #二次相続

「相次相続控除」とは、今回の相続における被相続人が過去10年以内に別の相続で財産を取得し相続税を支払っていた場合に、過去に被相続人が支払った相続税の一部を今回の相続税から控除できるという内容の特例です。

しかし、この特例を正しく理解していないと相続税を払い過ぎて損をしてしまう可能性があるため、過去に連続で相続した方は最後までよく読んでいただき、ぜひ控除を利用しましょう。

なお、「相似相続」ではなく、「相次相続(そうじそうぞく)」と書き、相次いで相続が発生した場合に使える相続税の計算上の特例です。

目次 [閉じる]

1.「相次相続控除」(そうじそうぞくこうじょ)の概要

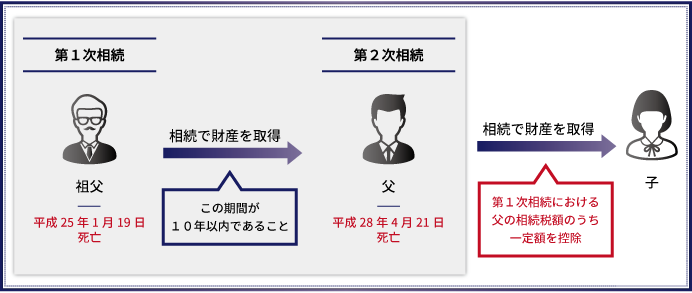

上記の図の通りですが、第1次相続で今回の被相続人が支払った相続税のうちの一部を、今回の相続(第2次相続)における相続税の計算上控除できるという制度内容となります。

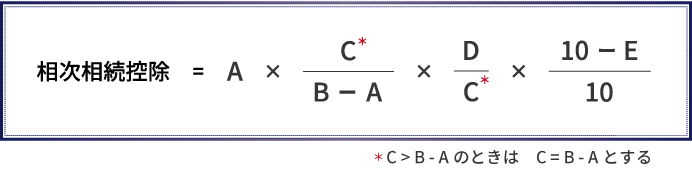

なお、控除できる相続税の税額の計算式は以下の通りとなっています。

A=今回の被相続人が前回の相続で支払った相続税

A=今回の被相続人が前回の相続で支払った相続税B=今回の被相続人が前回の相続でもらった財産価額

B=今回の相続における財産価額の合計額

D=今回の相続で相次相続控除をうける相続人が取得した財産価額

E=前回の相続から今回の相続までの経過年数(1年未満は切り捨て)

上記の計算式を見ると、かなり複雑なように見えますが、分かりやすく言い換えると、

前回の相続のときに支払った相続税のうち“前回の相続から今回の相続

までの経過年数“×10%部分 を減額した金額

ということになります。

例えば、今回の相続の被相続人が前回の相続で100万円の相続税を支払ってすぐに亡くなっていた場合には、経過年数による減額はないので、この100万円がそのまま今回の相続税の計算上控除されるということになります。

まだ少し分かりにくいと思いますので、「2.相次相続控除の計算例」で具体的に計算例を見ていきましょう。

相次相続控除が適用できる者の要件

以下の3つの要件があります。すべての要件に当てはまる必要があります。

1)相続人であること

今回の相続の被相続人の相続人であることが条件です。そのため、遺言書で財産をもらった受遺者や、相続放棄をして生命保険のみを取得した者などは含まれません。

2)今回の相続発生前10年以内に発生した相続により被相続人が財産を取得

連続して10年以内で相続が発生している場合にのみ適用が可能です。

3)前回の相続で被相続人に相続税が課税されていること

前回の相続で被相続人が相続税を支払っていることが要件となります。例えば、配偶者の税額軽減等で前回の相続では相続税の納税が生じていなかったようなケースでは、この要件には該当しないこととなります。

2.相次相続控除の計算例

・前回相続H25.2.3、今回相続H28.1.8

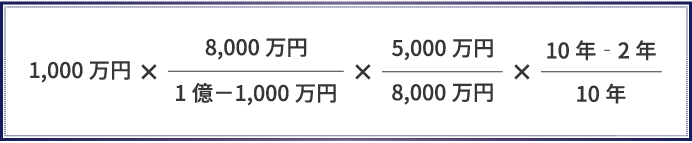

・今回の被相続人が前回の相続で支払った相続税 = 1,000万円(A)

・今回の被相続人が前回の相続でもらった財産価額 = 1億円(B)

・今回の相続における財産価額の合計額 = 8,000万円(C)

・今回の相続で相次相続控除をうける相続人が取得した財産価額 = 5,000万円(D)

前提条件により、A、B、C、Dの項目についてはそのまま数値をあてはめるだけです。

なお、Eの経過年数については、平成25年2月から平成28年1月までですと、2年11か月5日となり、1年未満は切り捨てとなりますので、2年、つまりE=2ということになります。

ここで経過年数を計算するために、便利なWEBページがありますので、こちらのサイトを利用すると良いでしょう。

では、実際に計算してみますと、

となり、計算結果は、444万円となります。この444万円を今回の相続の相続税の計算上控除できるということにあります。

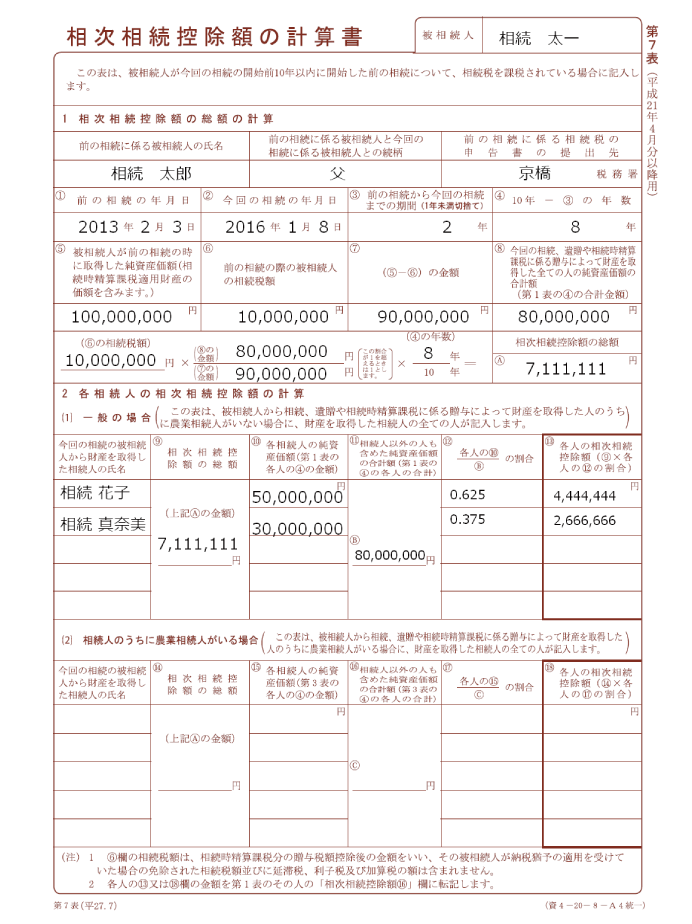

なお、実際に申告する際には、相続税申告書の第7表にこの情報を記載していきます。書式の項目に従って記載すれば基本的に迷うところはないでしょう。上記の計算事例に従った記載例を以下でご確認いただけます。

▼ 相続税申告書第7表(相次相続控除額の計算書)の記載例

3.相次相続控除に関するQ&A

相次相続控除の特例に関して、よくあるQ&Aとなります。

3-1.相続人間で特例の適用額を自由に選べる?

今回の相続で相続人が複数いる場合、どの相続人がいくらの相次相続控除の特例を使うかは、たとえ相続人間で了解があったとしても選択することができません。前述の数式の通り、各相続人が取得した財産額によって自動的に按分されてしまいますので、その計算結果に従うしかありません。

3-2.更正の請求や修正申告で適用が可能か?

相次相続控除には当初申告要件がありませんので、修正申告や更正の請求でも、適用することが可能です。

ちなみに、この特例を適用することで、相続人全員の相続税の金額が算出されない場合には、そもそも今回の相続税の申告手続き自体をしなくても良いことになっています。

3-3.相次相続控除を適用する際の添付資料

添付書類として、前回の相続における相続税申告書の以下の表のコピーを添付する必要があります。なお、11表の2、14票についてはそもそも存在しない場合がありますのでその場合は不要です。

前回の相続税申告書のうち「第1表」「第11表」「第11表の2」「第14表」「第15表」

3-4.未分割の状態で相次相続控除が適用可能か?

遺産分割が完了していなくても相次相続控除は適用が可能です。その場合、各相続人は法定相続分で仮に相続財産を取得したと仮定して相続税の計算を行いますので、この相次相続控除の計算においても同様に計算を行います。

4.相次相続控除が使えそうな場合は迷わず税理士に相談する

ここまで相次相続控除の特例についての解説を行ってきました。相続税額が軽減されるので適用できる場合は忘れずに申請したい控除特例ですが、実際に相次相続控除を使って相続税額を計算すると、通常の相続税申告以上に計算が複雑になります。

もし今回の相続の10年以内に被相続人が相続税を支払っていた可能性があるという場合には、すぐに相続税に強い税理士に相談することをおススメします。

相続税専門の税理士法人チェスターでは、相続税申告のご相談を頂いた場合には必ず10年以内の相続の有無をお伺いし、適用できる場合にはもれなく相次相続控除を適用した申告を行っています。

もし、過去の相続税申告書が手許にないといった場合でも、税務署に閲覧申請を行うことで、相次相続控除の適用は可能です。

全国18拠点で無料相談会も行っておりますので、相次相続に該当する可能性がある方はお気軽にご相談下さい。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。