「特定事業用宅地等の特例」事業用土地の減税要件を徹底解説!

タグ: #小規模宅地等の特例, #相続税評価

亡くなった人が個人事業を営んでいた場合、事業のための土地や建物にも相続税が課税されます。事業用の不動産に高額の相続税が課税されれば、事業が継続できなくなると心配になるのではないでしょうか。

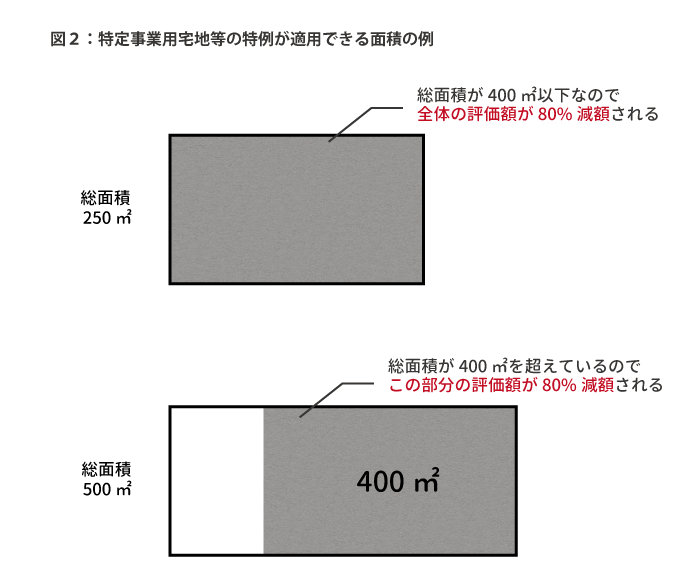

事業のための土地について相続税評価額が減額できる「特定事業用宅地等の特例」を適用すると、相続税を減らすことができます。土地の面積が400㎡までの部分について相続税評価額が80%減額できる、つまり20%にできるので減税効果の大きい特例です。

目次 [閉じる]

1.「特定事業用宅地等」とは

「特定事業用宅地等」とは、相続税法で土地の評価額が減額される「小規模宅地等の特例」が適用できる土地の種類の一つです。

亡くなった人が個人事業を営んでいたときの事業用の土地は「特定事業用宅地等」に分類されます。ただし、賃貸アパートや貸駐車場など貸付事業に使用していた土地は「貸付事業用宅地等」に分類されます。

なお、個人事業ではなく、自身がオーナーになっている同族企業に貸し出す形で事業に使用していた場合は、「特定同族会社事業用宅地等」または「貸付事業用宅地等」に分類されます。

1-1.特定事業用宅地等の特例

相続税の小規模宅地等の特例では、一定の面積を限度に、税額を計算するときの土地の評価額を減額することができます。特定事業用宅地等に対しては、その面積のうち400㎡までの部分の評価額を80%減額することができます。

このような優遇を行う背景には、相続人の生活を保障する目的があります。

多くの場合、相続人は事業の収益で生計を立てています。その事業のために使用している土地に高額の相続税を課税すると、納税のために土地を処分しなければならないなど、その後の相続人の生活が脅かされる恐れがあります。そのため、一定の要件を定めて、評価額の引き下げを認めています。

評価額が減額されれば、その分相続税を節税できるため、条件が合えばぜひ適用したいものです。

【例】総面積500㎡の土地の評価額が5,000万円であった場合、特定事業用宅地等の特例を適用すると、評価額はいくらになるか計算します。特例を適用するための要件はすべて満たしているものとします。特定事業用宅地等の特例が適用できるのは400㎡までなので、500㎡のうち400㎡の部分について評価額を80%減額します。

5,000万円-5,000万円×400㎡/500㎡×80%=1,800万円

この土地の相続税評価額は、1,800万円となります。

1-2.他の特例との併用

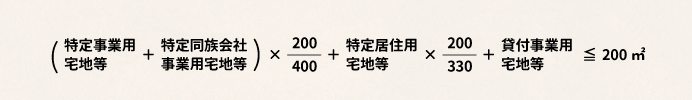

特定事業用宅地等の特例は、特定同族会社事業用宅地等、特定居住用宅地等や貸付事業用宅地等の各特例と併用することができます。

貸付事業用宅地等がない場合

貸付事業用宅地等がない場合は、それぞれの特例の上限面積まで適用できます。ただし、特定事業用宅地等と特定同族会社事業用宅地等は合わせて400㎡が上限面積となります。

- 特定事業用宅地等+特定同族会社事業用宅地等≦400㎡

- 特定居住用宅地等≦300㎡

上記の特例の両方を選択する場合は、最大730㎡まで適用できます。

貸付事業用宅地等がある場合

貸付事業用宅地等と併用する場合は、次の算式で計算される部分の面積の範囲で適用できます。それぞれの特例の上限まで適用できるわけではないため注意が必要です。

2.「特定事業用宅地等の特例」の 適用要件

特定事業用宅地等の特例を適用すると、土地の評価額を大幅に減額でき相続税の節税に効果があります。

しかし、この特例を適用するにはさまざまな要件を満たす必要があります。

2-1.亡くなった人の個人事業に使用されていた土地であること

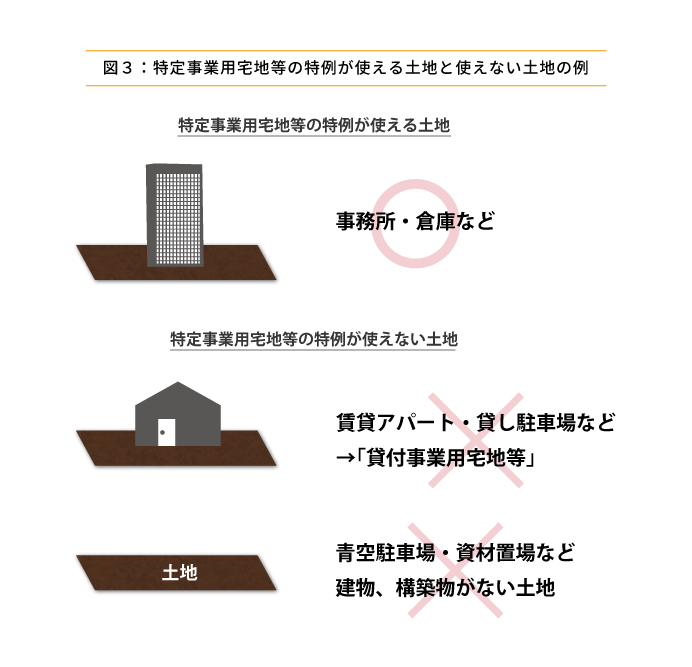

特定事業用宅地等の特例が適用できる土地は、亡くなった人の個人事業に使用されていた土地です。主な例は、事務所、工場、倉庫などです。

賃貸アパート・駐車場は適用できない

個人事業であっても、賃貸アパートや貸駐車場の土地には特定事業用宅地等の特例は適用できません。かわりに貸付事業用宅地等の特例が適用できますが、限度面積と減額割合が低くなります(200㎡までの部分が50%減額)。

貸付事業以外でも適用できないことがある

貸付事業以外の個人事業の用途であっても、特定事業用宅地等の特例が適用できないケースがあります。

アスファルト舗装や砂利敷などをしていない青空駐車場や資材置場がその一例です。この特例を適用するためには、土地に建物や構築物があることが求められているためです。

2-2.相続税の申告期限まで引き続き事業を営んでいること

土地そのものの要件のほか、土地を相続した人に関する要件も定められています。

この特例を適用するためには、相続人が事業を受け継いで、相続税の申告期限まで引き続き事業を営んでいることが必要です。相続税の申告期限は、被相続人が亡くなった日の翌日から数えて10か月以内です。

土地を相続しても、相続人に事業継続の意思がなく申告期限までに事業を承継しなかった場合は、特例は適用できません。また、事業を承継しても、申告期限までに事業をやめてしまった場合も適用できません。

2-3.相続した土地を申告期限まで引き続き保有していること

相続した人に関する要件はもう一つあり、相続人は相続した土地を申告期限まで引き続き保有している必要があります。

事業を引き継いでも、申告期限までに土地を売却した場合は特例を適用することはできません。

2-4.申告期限までに遺産分割を終えて申告書を提出すること

手続きに関する要件として、申告期限までに遺産分割を終えて申告書を提出することが定められています。

特例を適用して税額が0円になったとしても申告書は提出しなければなりません。特例の適用を受けたことで税額が0円になったのか、単に申告していないだけなのか税務署では判断がつかないからです。

3.事業オーナーの相続については税理士への相談がおすすめ

ここまで、面積が400㎡までの部分について評価額が80%減額できる特定事業用宅地等の特例についてご説明しました。節税効果が大きい特例ですが、この特例を使っても相続税がかかる場合には、土地の相続税評価を慎重に行う必要があります。なぜなら土地の相続税評価が、税理士であっても不慣れな場合は間違えやすいと言われ、土地の評価額次第で相続税が大きく変わる可能性があるためです。

更に、事業オーナーの相続は、遺産相続に事業承継が重なって非常に手間がかかります。「顧問税理士に相談すればいいや」と軽く考えていると相続税という思わぬ部分が大きな負担になってしまう可能性もあるため、ぜひ相続と事業承継に詳しい税理士に相談することをオススメします。

相続税専門の税理士法人チェスターには、事業オーナーの相続や事業承継をサポートする専門部署があります。事業用地の相続税評価から事業の承継まで、的確に、かつワンストップでご相談頂けますのでお気軽にお問合せください。

なお、事業承継についてお悩みのオーナーの方や後継者の方には専用のサポートプランがございますので下記よりご確認ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。