相続税っていくらからかかる?基礎控除や遺産総額の計算方法【早見表あり】

タグ: #基礎控除, #相続税の計算

遺産相続において、みなさんが気になるのが「相続税がいくらからかかるのか」ではないでしょうか。

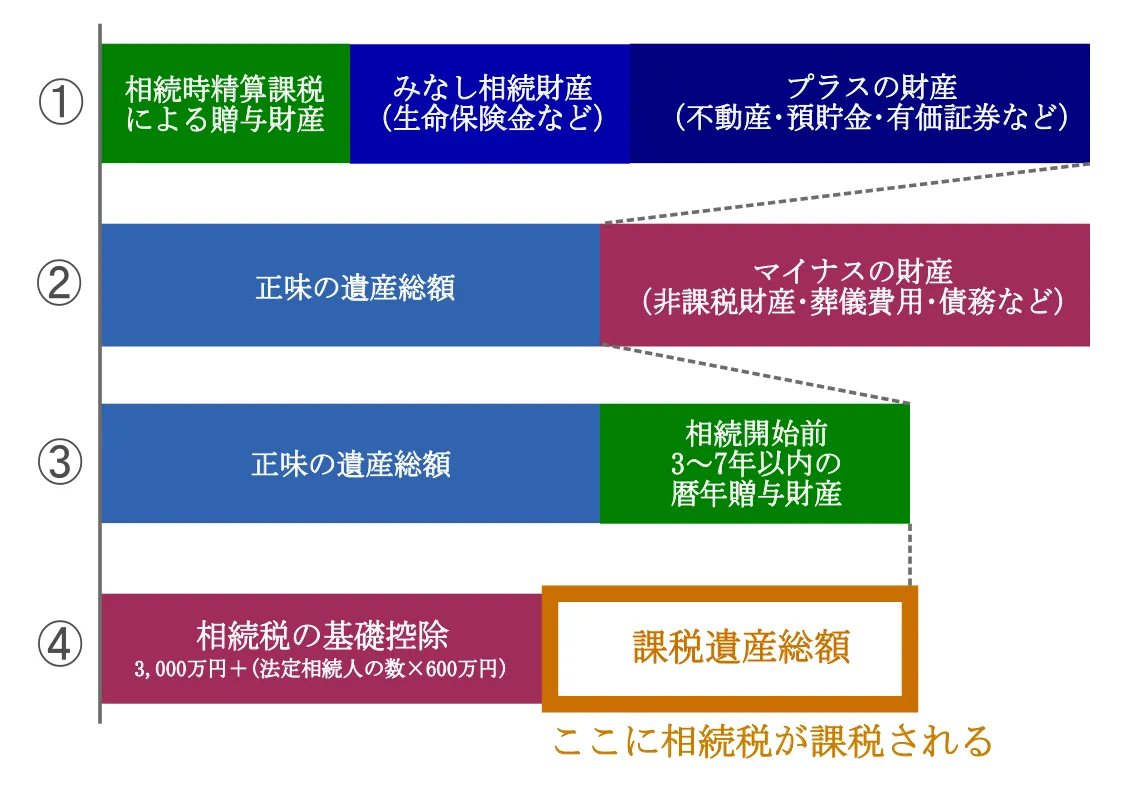

相続税の金額を計算するためには、相続財産の合計から相続税の基礎控除の金額を控除する必要があります。

相続税の基礎控除額は3,000万円からですが、法定相続人の数で変動するため注意が必要です。

この記事では、相続税がいくらからかかるのかの判定基準はもちろん、相続税額はいくらなのかを知るための「課税遺産総額」の計算方法についてまとめました。

YouTube動画でもご紹介していますので、こちらもぜひご覧ください。

目次 [閉じる]

1.相続税はいくらからかかる?

相続税は、被相続人の遺産(相続財産)を、相続や遺贈によって取得した人に課税される税金です。

しかし、被相続人の遺産を取得した人全員に、相続税が課税される訳ではありません。

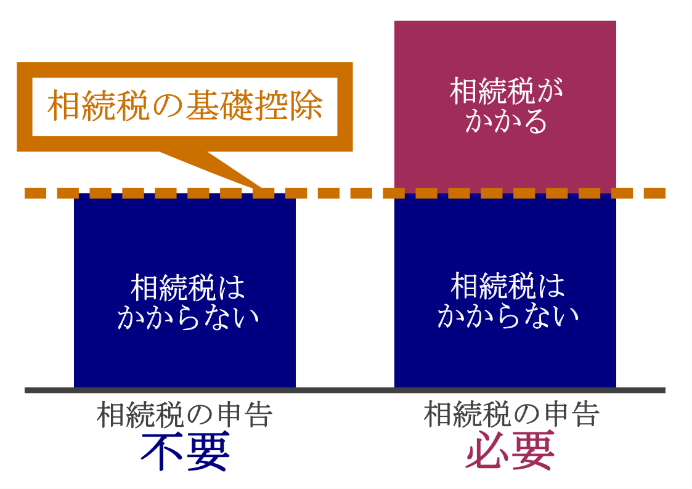

「正味の遺産総額」が「基礎控除額」を超えた場合のみ、相続税が課税されます。

「相続税がいくらからかかるのか」を知るためには、まずは「基礎控除がいくらなのか」を知る必要があります。

そして相続税額を知るためには、「正味の遺産総額」から「基礎控除」を差し引いた後の「課税遺産総額」を計算する必要があります。

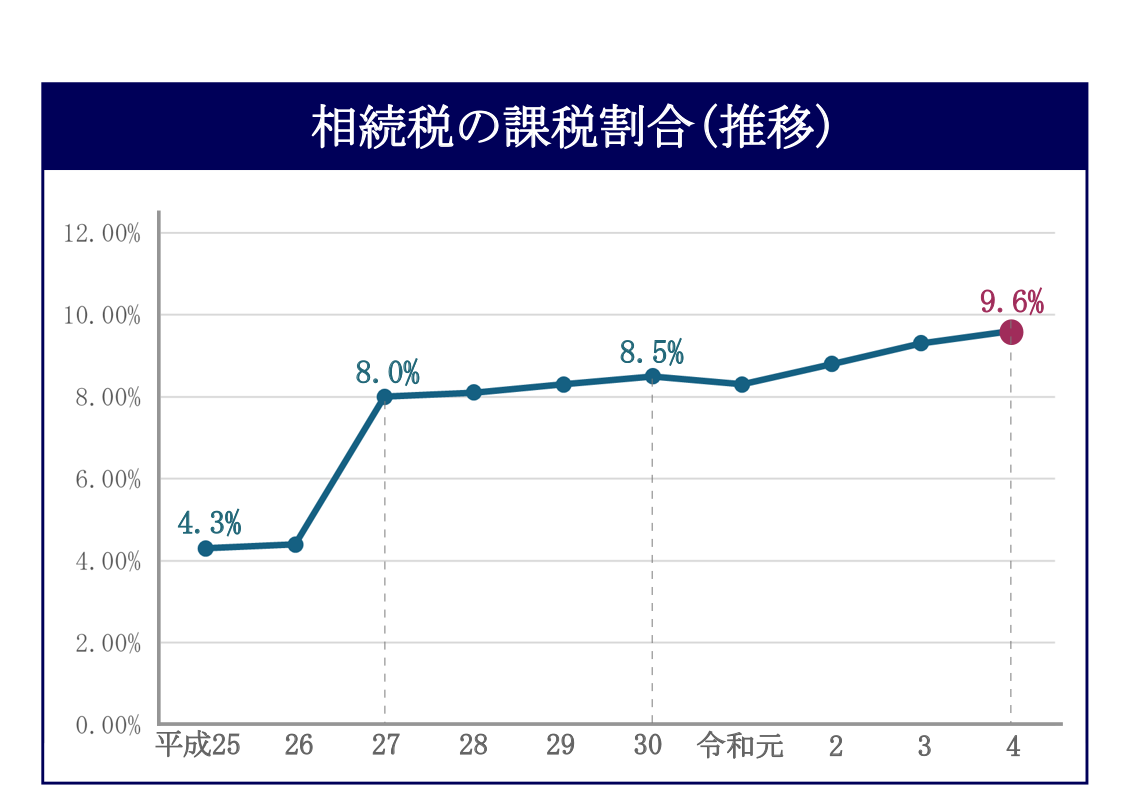

1-1.相続税の課税割合の推移

相続税は正味の遺産総額が基礎控除を超えた場合にのみ課税されますが、具体的にどの程度の割合で相続税が課税されるのでしょうか。

国税庁が毎年発表している「相続税の申告事績の概要」によると、直近年間の相続税の課税割合は10%未満とされています。

正味の遺産総額が相続税の基礎控除額を下回り、相続税が課税されないケースの方が圧倒的に多いといえるでしょう。

2.相続税がいくらからかかるのかは「基礎控除」で判定する

相続税の基礎控除は、「相続税がいくらからかかるのか」を判定するための重要ポイントです。

基礎控除額の計算を間違えてしまうと、相続税がいくらから発生するのか判断できませんのでご注意ください。

相続税の基礎控除について、詳しくは「相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!」をご覧ください。

2-1.相続税の基礎控除とは

相続税の基礎控除とは、同一の被相続人から相続や遺贈によって財産を取得した人の相続税額を計算する際に、「正味の遺産総額」から差し引くことができる控除(非課税枠)のことです。

相続税の基礎控除額の計算式は、以下のとおり定められています(相続税法第15条1項)。

=3,000万円+(600万円×法定相続人の数)

相続税の基礎控除は、全ての相続において適用できる控除であり、相続税がかかるか否かのボーダーラインのような役割があります。

2-2.相続税の基礎控除は「法定相続人の数」で変動する

相続税の基礎控除額は、「法定相続人の数」によって控除額が変動します。

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

例えば、正味の遺産総額が5,000万円であるとします。

法定相続人が1人であれば、相続税の基礎控除は3,600万円ですので、1,400万円(5,000万円-3,600万円)に対して相続税が課税されます。

しかし法定相続人が5人であれば、相続税の基礎控除は6,000万円(5,000万円-6,000万円)ですので、相続税はかかりません。

このように、正味の遺産総額が同じであっても、「法定相続人の数」によって基礎控除額が変動するため、相続税がかかるか否かが異なります。

2-3.基礎控除の計算式にある「法定相続人」とは

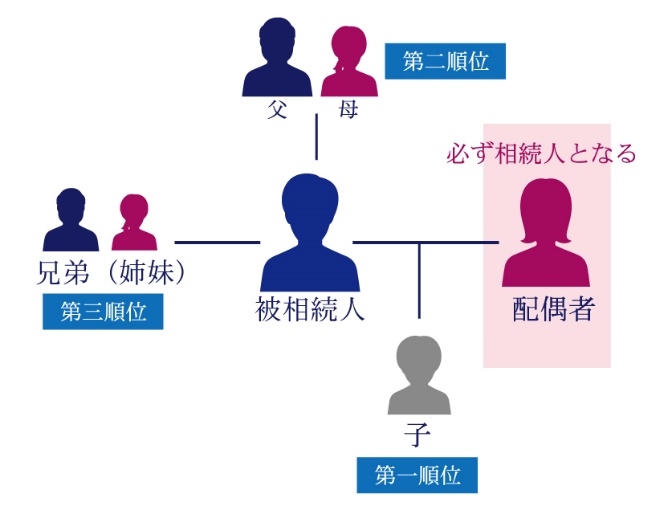

法定相続人とは、民法において「遺産を相続する権利(相続権)」が認められた、被相続人の配偶者、子、直系尊属及び兄弟姉妹のことです(民法第887条、第889条、第890条)。

「実際に遺産を取得した人」ではありませんので、混同されないようご注意ください。

配偶者は常に法定相続人となり、その他の法定相続人には優先順位(相続順位)が定められています。

例えば、親子4人の家族構成で夫(父)が被相続人となる場合、法定相続人は「合計3人(配偶者+第一順位の子2人)」となります。

仮に第二順位の父母が健在であっても、第一順位の相続権が優先されるため、父母は法定相続人にはなりません。

法定相続人について、詳しくは「法定相続人の「順位」と「相続できる割合」を図解で詳しく解説」をご覧ください。

3.相続税がかかるのは基礎控除を差し引いた後の「課税遺産総額」

冒頭でもご紹介したとおり、相続税が課税されるのは、正味の遺産総額から基礎控除を差し引いた後の「課税遺産総額」です。

課税遺産総額は、具体的に以下のように計算します。

3-1.正味の遺産総額とは

正味の遺産総額とは、相続開始時に被相続人が保有していた財産に属した一切の権利義務のことです(民法第896条)。

被相続人の「プラスの財産(預貯金・不動産・有価証券など)」から、「マイナスの財産(借入金・未払金・葬儀費用)」を差し引いた価額となります。

相続発生時に被相続人が保有していた財産的価値があるものは、ほぼ全て対象になると考えていただいていいでしょう。

なお、みなし相続財産(死亡保険金や死亡退職金)や、相続時精算課税を適用した贈与財産についても、正味の遺産総額の計算式に算入することとなります。

相続財産について、詳しくは「【相続税がかからない!?】非課税財産4つと節税対策をご紹介!」をご覧ください。

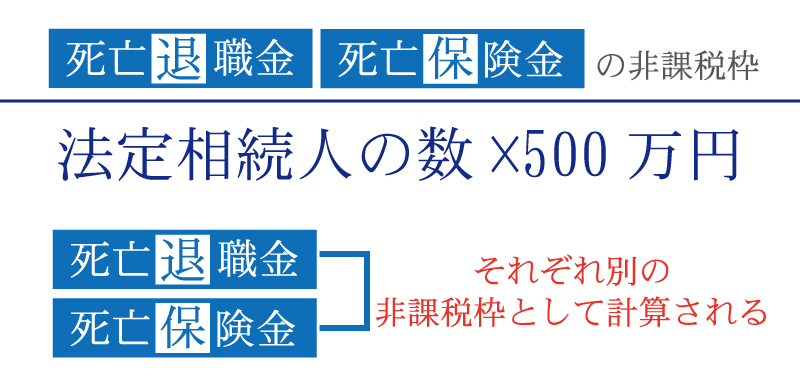

3-2.死亡保険金や死亡退職金は「非課税枠」を超えた部分のみ課税対象

生命保険から支払われる死亡保険金(保険料の負担者が被相続人である場合に限る)や、被相続人の会社から支払われる死亡退職金は、「受取人固有の財産」です。

しかし、被相続人の資産により形成されたものですので、「みなし相続財産」として相続税の課税対象となります。

このみなし相続財産には「非課税枠」が設けられており、この非課税枠を超えた部分のみ「正味の遺産総額」に含めて計算をします。

詳しくは「みなし相続財産とは?非課税枠や生命保険・退職金について解説」をご覧ください。

3-3.相続税がかからない非課税財産もある

相続財産の中には、相続税がかからない「非課税財産」もあります。

具体的に、以下のような財産は、プラスの財産として計上する必要はありません。

- 祭祀財産(墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物)

- 国や地方公共団体等に寄付をした相続財産

非課税財産について、詳しくは「【相続税がかからない!?】非課税財産4つと節税対策をご紹介!」をご覧ください。

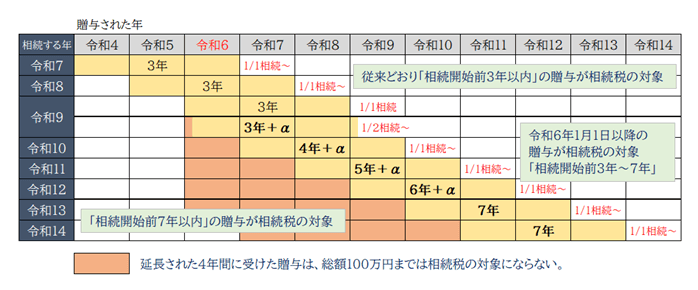

3-4.相続開始前3年~7年以内の生前贈与は相続税の課税対象

相続開始前3年~7年以内になされた、被相続人から相続財産を取得した人への暦年課税による生前贈与財産は、相続財産に持ち戻して相続税の課税対象となります。

この一定の範囲の暦年贈与財産を、相続財産に持ち戻すことを「生前贈与加算」と呼びます。

生前贈与加算の対象となった暦年課税による贈与財産は、すべて相続税の課税対象となります。

(注)令和9年1月2日以後に相続が開始した場合には、加算対象期間内に取得した財産のうち相続開始前3年以内に取得した財産以外の財産については、その財産の贈与時の価額の合計額から総額100万円までは相続税の課税価格に加算されません。

生前贈与加算について、詳しくは「生前に贈与した財産が、相続開始前7年(3年)以内の贈与なら相続税に加算される?」をご覧ください。

4.相続税はいくら?概算の相続税額を早見表でチェック

概算の相続税額が知りたい方は、相続税早見表を確認することで簡単に家族全体の相続税を知ることができます。

この章でご紹介する相続税早見表のより詳細な解説を知りたい方は、「相続税を早見表で簡単チェック!見方や計算方法も解説」の記事を参考にしてください。

4-1.【早見表①】配偶者と子が法定相続人の場合

以下の相続税早見表は、配偶者と子が法定相続人である場合の、家族全体の相続税額です。

この相続税早見表では、「配偶者控除(配偶者の税額軽減)」という税額控除を適用しているため、相続税額は「子に対する相続税の総額」となります(配偶者控除の詳細は後述)。

| 遺産総額 | 配偶者と子が相続人の場合 | |||

|---|---|---|---|---|

| 配偶者 | 配偶者 | 配偶者 | 配偶者 | |

| 子供1人 | 子供2人 | 子供3人 | 子供4人 | |

| 5,000万円 | 40万円 | 10万円 | 0円 | 0円 |

| 6,000万円 | 90万円 | 60万円 | 30万円 | 0円 |

| 7,000万円 | 160万円 | 113万円 | 80万円 | 50万円 |

| 8,000万円 | 235万円 | 175万円 | 138万円 | 100万円 |

| 9,000万円 | 310万円 | 240万円 | 200万円 | 163万円 |

| 1億円 | 385万円 | 315万円 | 263万円 | 225万円 |

| 1.5億円 | 920万円 | 748万円 | 665万円 | 588万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,218万円 | 1,125万円 |

| 2.5億円 | 2,460万円 | 1,985万円 | 1,800万円 | 1,688万円 |

| 3億円 | 3,460万円 | 2,860万円 | 2,540万円 | 2,350万円 |

| 5億円 | 7,605万円 | 6,555万円 | 5,963万円 | 5,500万円 |

| 10億円 | 1億9,750万円 | 1億7,810万円 | 1億6,635万円 | 1億5,650万円 |

| 20億円 | 4億6,645万円 | 4億3,440万円 | 4億1,183万円 | 3億9,500万円 |

| 30億円 | 7億4,145万円 | 7億380万円 | 6億7,433万円 | 6億5,175万円 |

| 50億円 | 12億9,145万円 | 12億5,380万円 | 12億1,615万円 | 11億7,850万円 |

例えば、正味の遺産総額が5,000万円であるとします。

相続人が配偶者と子供1人の合計2名であれば、基礎控除額(4,200万円)となり、課税遺産総額800万円に対して、40万円の相続税がかかります(配偶者は無税)。

相続人が配偶者と子供3人の合計4名であれば、基礎控除額(5,400万円)を下回っているため、相続税は0円になります。

4-2.【早見表②】子供だけが法定相続人の場合

以下の相続税早見表は、子のみが相続人である場合の、家族全体の相続税額です。

| 遺産総額 | 子だけが相続人の場合 | |||

|---|---|---|---|---|

| 子供1人 | 子供2人 | 子供3人 | 子供4人 | |

| 5,000万円 | 160万円 | 80万円 | 20万円 | 0円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 | 60万円 |

| 7,000万円 | 480万円 | 320万円 | 220万円 | 160万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 | 260万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 | 360万円 |

| 1億円 | 1,220万円 | 770万円 | 630万円 | 490万円 |

| 1.5億円 | 2,860万円 | 1,840万円 | 1,440万円 | 1,240万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 2,120万円 |

| 2.5億円 | 6,930万円 | 4,920万円 | 3,960万円 | 3,120万円 |

| 3億円 | 9,180万円 | 6,920万円 | 5,460万円 | 4,580万円 |

| 5億円 | 1億9,000万円 | 1億5,210万円 | 1億2,980万円 | 1億1,040万円 |

| 10億円 | 4億5,820万円 | 3億9,500万円 | 3億5,000万円 | 3億1,770万円 |

| 20億円 | 10億820万円 | 9億3,290万円 | 8億5,760万円 | 8億500万円 |

| 30億円 | 15億5,820万円 | 14億8,290万円 | 14億760万円 | 13億3,230万円 |

| 50億円 | 26億5,820万円 | 25億8,290万円 | 25億760万円 | 24億3,230万円 |

例えば、正味の遺産総額が1億円であるとします。

相続人が子供1人であれば、基礎控除(3,600万円)となり、課税遺産総額6,400万円に対して、1,220万円の相続税がかかります。

相続人が子供3人であれば、基礎控除(4,800万円)となり、課税遺産総額5,200万円に対して、630万円の相続税がかかります(各人の納税額は実際の取得分で按分)。

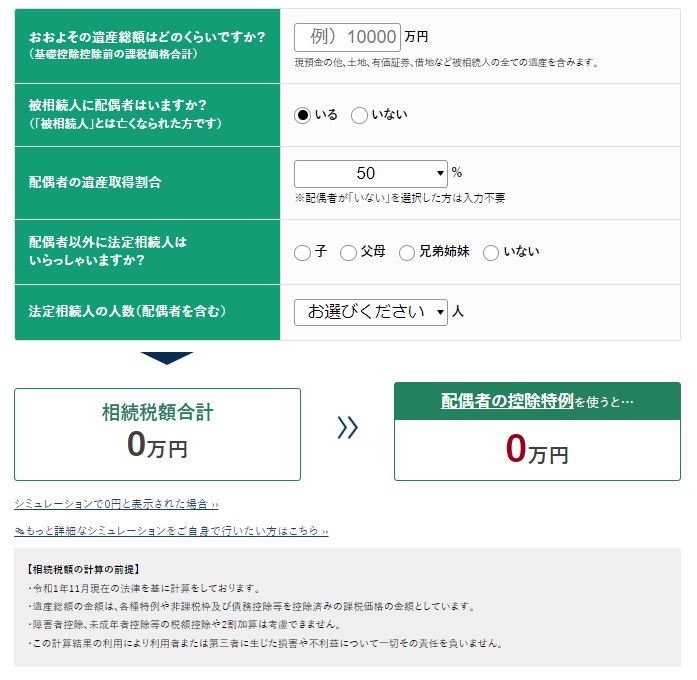

4-3.相続税の計算シミュレーションツール【無料】

より正確な相続税額を知りたい場合は、税理士法人チェスターの「相続税のシミュレーションツール(無料)」をご利用ください。

相続税のシミュレーションツールは、相続税専門の税理士法人チェスターが運用を行っておりますので安心してご利用いただけます。

入力方法は簡単で、遺産総額や法定相続人の情報を入力するだけで、家族全体の相続税額が算出されます。

>>チェスター「相続税のシミュレーションツール(無料)」

5.基礎控除を超えても相続税が発生しないケースもある

相続税が課税されるのは、正味の遺産総額から基礎控除を差し引いた後の「課税遺産総額」です。

しかし、相続税には基礎控除の他にも、要件を満たせば適用できる特例や、相続人の属性や状況によって適用できる税額控除などがあります。

これらの特例や税額控除を適用した結果、正味の遺産総額が基礎控除を超えていても、相続税がかからないケースもあります。

この章では、代表的な特例や税額控除をご紹介しますので、ぜひ参考にしてください。

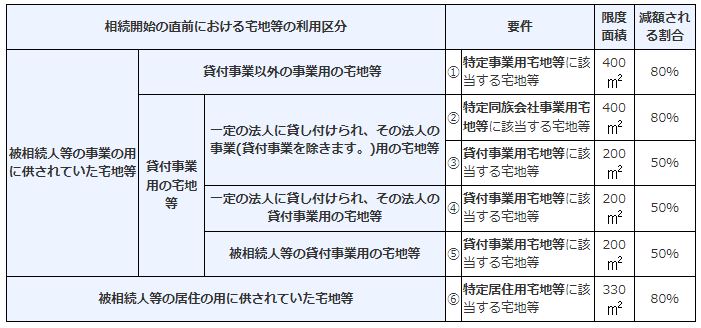

5-1.小規模宅地等の特例

小規模宅地等の特例とは、被相続人の「居住用」や「事業用」に供されていた宅地(土地)を法定相続人が取得した場合、適用要件を満たすことができれば、その宅地の相続税評価額から最大80%を減額できる特例のことです。

小規模宅地等の特例を適用できる場合は、適用後の相続税評価額を元に正味の遺産総額を計算することとなります。

【出典:国税庁「小規模宅地等の特例」】

【出典:国税庁「小規模宅地等の特例」】

小規模宅地等の特例を適用すれば、その宅地の評価額を数千万単位で減額できるため、正味の遺産総額を基礎控除以下に抑えられる可能性があります。

ただし、小規模宅地等の特例を適用した結果、正味の遺産総額が基礎控除額を下回る場合でも、相続税申告は必要となりますのでご注意ください。

詳しくは、「小規模宅地等の特例で相続税評価額が最大80%減額!条件を解説」をご覧ください。

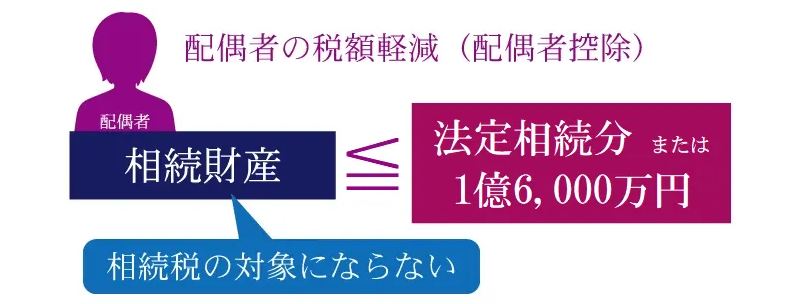

5-2.配偶者控除(配偶者の税額軽減)

相続税の配偶者控除(配偶者の税額軽減)とは、法定相続人である配偶者に適用できる税額控除のことです。

被相続人の配偶者が取得した相続財産の価額が、「1億6,000万円」もしくは「法定相続分の相当額」までであれば、配偶者の相続税は0円になります。

ただし、配偶者控除を適用した結果、相続税額が0円になる場合でも、相続税申告は必要となりますのでご注意ください。

詳しくは、「相続税の配偶者控除とは?申告要件・控除額の計算式・デメリットを解説」をご覧ください。

5-3.その他の税額控除を適用した場合

この他にも、各人の相続税の納税額を計算する際に、相続人の属性や状況によって適用できる「税額控除」があります。

| 税額控除の種類 | 特徴 |

|---|---|

| 未成年者控除 | 法定相続人が未成年者である場合に適用できる |

| 障害者控除 | 法定相続人が障害を持つ方である場合に適用できる |

| 相次相続控除 | 一次相続の申告期限から10年以内に二次相続が発生した場合に適用できる |

| 贈与税額控除 | 相続税の課税対象となった贈与財産について贈与税を納付した場合に適用できる |

| 外国税額控除 | 外国で相続税のような税金を支払った場合に適用できる |

これらの税額控除は、各人の納税額から控除が可能となるため、納税額が0円になる法定相続人もいます。

なお、これらの税額控除を適用した結果、相続税の納税額が0円になる場合、その相続人は相続税の申告が不要となります。

詳しくは、「【相続税の控除】活用できる税額控除6選&その他の控除3選を紹介」をご覧ください。

6.正確な相続税額を計算したい場合は税理士に依頼を

ここまでお読みいただいて、正味の遺産総額が基礎控除を超え、相続税がかかることが判明した方もいらっしゃるかと存じます。

相続税がかかる場合は相続税の申告手続きが必要となりますが、正確な相続税額を計算する必要があります。

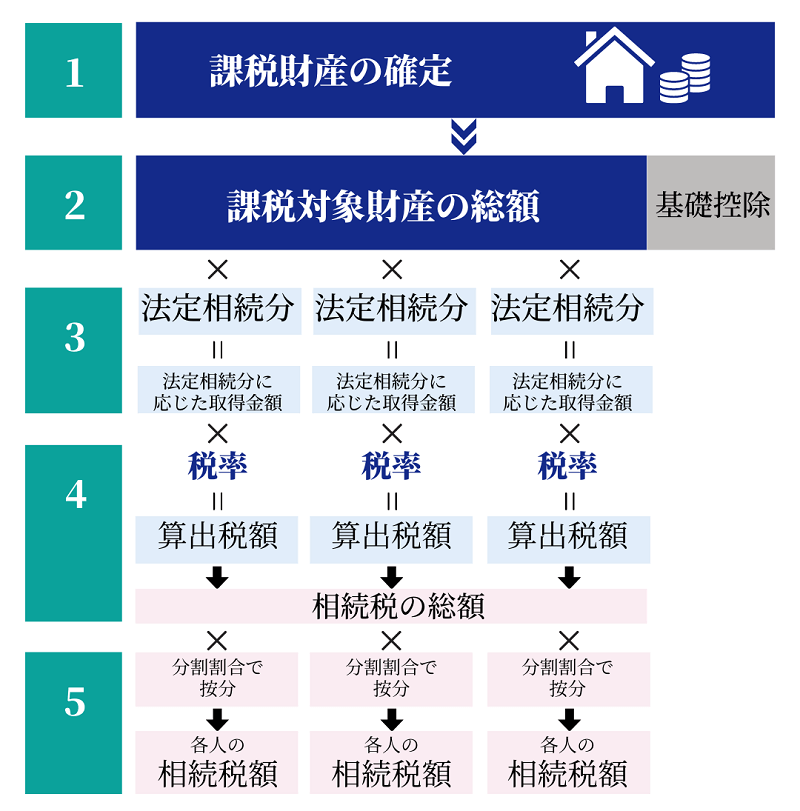

しかし、正確な相続税額の計算方法はとても複雑で、課税遺産総額を法定相続分で按分した「仮の相続財産額」を計算し、その後に「家族全体の相続税の総額」を算出した上で、実際の分割割合に応じて按分しなくてはなりません。

正確な相続税額を知りたい方は、必ず専門家である税理士に相談されることをおすすめします。

相続税の計算方法について、詳しくは「相続税の計算方法を解説【シミュレーションソフト付き】」をご覧ください。

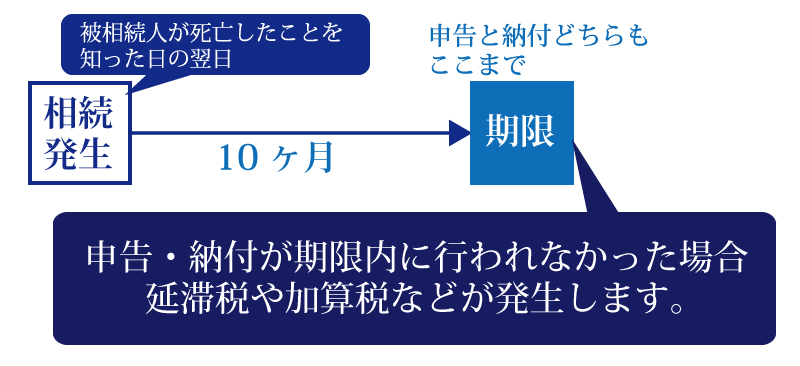

6-1.相続税の申告期限は「相続開始から10ヶ月以内」

相続税の申告期限は、「相続の開始があったことを知った日の翌日から10ヶ月以内(応当日)」です。

相続税の申告義務がある方は、この期限までに相続税の申告と納付の両方を済ませなくてはなりません。

相続税の申告義務があるにも関わらず、期限までに申告や納付をしなかった場合は、無申告加算税と延滞税という2重のペナルティが課せられますのでご注意ください。

詳しくは「相続税の申告期限|期限はいつまで?過ぎたら罰則?対処法も紹介」をご覧ください。

7.相続税に強い税理士に相談がおすすめ

正確な相続税額を知りたい方や、相続税の申告義務がある方は、専門家である税理士に相談されることをおすすめします。

しかし、税理士であれば、誰でも正確な相続税額を計算できるとは限りません。中には所得税や法人税を専門としており、相続税申告の経験はほとんどないという税理士も多いです。

相続税を専門としていない税理士に依頼するということは、内科の医師に外科の手術の依頼をするようなものです。

自分で申告するのと同様のリスクがあるので、正確な相続税額の計算や相続税申告は、「相続税に強い税理士」に依頼されることをおすすめします。

詳しくは「相続税に強い税理士の選び方・見極めるポイントを徹底解説」をご覧ください。

7-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,076件の相続税申告実績を誇る、相続税専門の税理士法人です。

相続税の納税義務の判定はもちろん、正確な相続税額の計算や相続税申告の代行手続きを承ります。

すでに相続が発生されているお客様であれば、初回面談が無料となりますので、まずはお気軽にご相談下さい。

>>【チェスター】相続税の初回無料面談に申し込む

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。