相続税を早見表で簡単チェック!見方や計算方法も解説

タグ: #相続税の計算

この記事をご覧の皆さんは、「相続税はいくら課税されるの?」とお悩みではないでしょうか。

相続税は正味の遺産総額が基礎控除額を上回った場合にのみ課税される税金で、課税対象額が多ければ税率もアップする超過累進課税です。

ただ、相続税の計算式は複雑なため、正確な相続税額を計算するのは難しいかと思います。

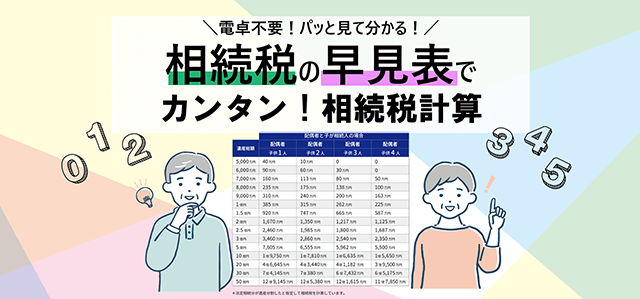

そこで今回は、税理士法人チェスターが「相続税の早見表」を作成しました!

この相続税の早見表をチェックしていただければ、誰でも簡単に概算の相続税額を確認していただけますのでご利用ください。

目次 [閉じる]

1.相続税の早見表で概算の相続税額をチェック【全5種類】

概算にはなりますが、相続税の早見表を以下の5種類作成しました。

この章でご紹介する相続税の早見表は、「法定相続分で相続した」と仮定し、配偶者に「配偶者控除(配偶者の税額軽減)」という特例を適用させた後の、相続税の総額を記載しています(詳細は後述します)。

早見表に記載されている相続税額は、配偶者以外の法定相続人の相続税の総額(配偶者は相続税0円)となります。

実際の相続税額は早見表とは異なりますので、正確な相続税額を知りたい方は、必ず相続税に強い税理士に相談してください。

1-1.【相続税の早見表①】法定相続人が「配偶者と子」の場合

法定相続人が「配偶者」と「子(第一順位)」の場合、相続税の早見表は以下のとおりです。

| 遺産総額 (相続財産) | 配偶者と子が法定相続人の場合 | |||

|---|---|---|---|---|

| 配偶者と 子1人 | 配偶者と 子2人 | 配偶者と 子3人 | 配偶者と 子4人 | |

| 5,000万円 | 40万円 | 10万円 | 0円 | 0円 |

| 6,000万円 | 90万円 | 60万円 | 30万円 | 0円 |

| 7,000万円 | 160万円 | 113万円 | 80万円 | 50万円 |

| 8,000万円 | 235万円 | 175万円 | 138万円 | 100万円 |

| 9,000万円 | 310万円 | 240万円 | 200万円 | 163万円 |

| 1億円 | 385万円 | 315万円 | 263万円 | 225万円 |

| 1.5億円 | 920万円 | 748万円 | 665万円 | 588万円 |

| 2億円 | 1,670万円 | 1,350万円 | 1,218万円 | 1,125万円 |

| 2.5億円 | 2,460万円 | 1,985万円 | 1,800万円 | 1,688万円 |

| 3億円 | 3,460万円 | 2,860万円 | 2,540万円 | 2,350万円 |

| 5億円 | 7,605万円 | 6,555万円 | 5,963万円 | 5,500万円 |

| 10億円 | 1億9,750万円 | 1億7,810万円 | 1億6,635万円 | 1億5,650万円 |

※ 法定相続分で分割したと仮定(配偶者1/2、子1/2)

※ 基礎控除と配偶者控除を適用させた後の相続税の総額(子の納税額の合計)

※ 障害者控除や未成年控除などの税額控除は考慮せず

例えば、被相続人の遺産総額が1億円で、法定相続人は「配偶者と子4人」の場合、相続税の総額は225万円です。

実際に子が納税する相続税額を求めるには、225万円を子4人が各人の課税価格で按分する必要があります(配偶者は相続税額0円)。

1-2.【相続税の早見表②】法定相続人が「配偶者と父母」の場合

法定相続人が「配偶者」と「父母(第二順位)」の場合の、相続税の早見表は以下のとおりです。

| 遺産総額 (相続財産) | 配偶者と父母が法定相続人の場合 | |

|---|---|---|

| 配偶者と父母1人 | 配偶者と父母2人 | |

| 5,000万円 | 27万円 | 7万円 |

| 6,000万円 | 63万円 | 40万円 |

| 7,000万円 | 108万円 | 81万円 |

| 8,000万円 | 157万円 | 126万円 |

| 9,000万円 | 210万円 | 170万円 |

| 1億円 | 271万円 | 222万円 |

| 1.5億円 | 660万円 | 583万円 |

| 2億円 | 1,131万円 | 1,004万円 |

| 2.5億円 | 1,742万円 | 1,544万円 |

| 3億円 | 2,353万円 | 2,100万円 |

| 5億円 | 5,158万円 | 4,662万円 |

| 10億円 | 1億3,231万円 | 1億2,333万円 |

※ 法定相続分で分割したと仮定(配偶者2/3、父母1/3)

※ 基礎控除と配偶者控除を適用させた後の相続税の総額(父母納税額の合計)

※ 障害者控除などの税額控除は考慮せず

例えば、被相続人の遺産総額が1.5億円で、法定相続人は「配偶者と父母2人」の場合、相続税の総額は583万円です。

実際に父母が納税する相続税額を求めるには、583万円を2人が各人の課税価格で按分する必要があります(配偶者は相続税額0円)。

1-3.【相続税の早見表③】法定相続人が「配偶者と兄弟姉妹」の場合

法定相続人が「配偶者」と「兄弟姉妹(第三順位)」の場合の、相続税の早見表は以下のとおりです。

| 遺産総額 (相続財産) | 配偶者と兄弟姉妹が法定相続人の場合 | ||

|---|---|---|---|

| 配偶者と 兄弟姉妹1人 | 配偶者と 兄弟姉妹2人 | 配偶者と 兄弟姉妹3人 | |

| 5,000万円 | 24万円 | 6万円 | 0円 |

| 6,000万円 | 59万円 | 36万円 | 18万円 |

| 7,000万円 | 101万円 | 76万円 | 51万円 |

| 8,000万円 | 142万円 | 117万円 | 92万円 |

| 9,000万円 | 195万円 | 161万円 | 134万円 |

| 1億円 | 251万円 | 213万円 | 181万円 |

| 1.5億円 | 626万円 | 563万円 | 509万円 |

| 2億円 | 1,089万円 | 999万円 | 923万円 |

| 2.5億円 | 1,620万円 | 1,505万円 | 1,429万円 |

| 3億円 | 2,183万円 | 2,016万円 | 1,935万円 |

| 5億円 | 4,757万円 | 4,422万円 | 4,246万円 |

| 10億円 | 1億2,118万円 | 1億1,457万円 | 1億1,045万円 |

※ 法定相続分で分割したと仮定(配偶者3/4、兄弟姉妹1/4)

※ 基礎控除と配偶者控除を適用させた後の相続税の総額(兄弟姉妹の納税額の合計)

※ 障害者控除や未成年控除などの税額控除は考慮せず

※ 相続税の2割加算は考慮せず

例えば、被相続人の遺産総額が5,000万円で、法定相続人は「配偶者と兄弟姉妹1人」の場合、兄弟姉妹の相続税額は24万円です(配偶者は相続税額0円)。

ただし、第三順位の法定相続人である兄弟姉妹は「傍系卑属」に該当するため、相続税の2割加算が適用され、納税額は28.8万円となります。

1-4.【相続税の早見表④】法定相続人が「子のみ・父母のみ・兄弟姉妹のみ」の場合

被相続人に配偶者がおらず、法定相続人が「子のみ」「父母のみ」「兄弟姉妹のみ」になる場合の、相続税の早見表は以下のとおりです。

| 遺産総額 (相続財産) | 子のみ・父母のみ・兄弟姉妹のみが 法定相続人の場合(配偶者なし) | |||

|---|---|---|---|---|

| 1人 | 2人 | 3人 | 4人 | |

| 5,000万円 | 160万円 | 80万円 | 20万円 | 0円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 | 60万円 |

| 7,000万円 | 480万円 | 320万円 | 220万円 | 160万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 | 260万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 | 360万円 |

| 1億円 | 1,220万円 | 770万円 | 630万円 | 490万円 |

| 1.5億円 | 2,860万円 | 1,840万円 | 1,440万円 | 1,240万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 2,120万円 |

| 2.5億円 | 6,930万円 | 4,920万円 | 3,960万円 | 3,120万円 |

| 3億円 | 9,180万円 | 6,920万円 | 5,460万円 | 4,580万円 |

| 5億円 | 1億9,000万円 | 1億5,210万円 | 1億2,980万円 | 1億1,040万円 |

| 10億円 | 4億5,820万円 | 3億9,500万円 | 3億5,000万円 | 3億1,770万円 |

※ 法定相続分で均等に分割したと仮定

※ 基礎控除を適用させた後の相続税の総額(納税額の合計)

※ 障害者控除や未成年控除などの税額控除は考慮せず

※ 相続税の2割加算は考慮せず

例えば、遺産総額1億円で法定相続人が「子2人」の場合、早見表内に記載されている相続税額は770万円です。

実際に子が納税する相続税額を求めるには、770万円を子2人が各人の課税価格で按分する必要があります。

1-5.【相続税の早見表⑤】法定相続人が「配偶者のみ」の場合

法定相続人が「配偶者のみ」になる場合の、相続税の早見表は以下のとおりです。

| 遺産総額 (相続財産) | 配偶者のみが法定相続人の場合 | |||

|---|---|---|---|---|

| 5,000万円 | 相続税額は0円 | |||

| 6,000万円 | ||||

| 7,000万円 | ||||

| 8,000万円 | ||||

| 9,000万円 | ||||

| 1億円 | ||||

| 1.5億円 | ||||

| 2億円 | ||||

| 2.5億円 | ||||

| 3億円 | ||||

| 5億円 | ||||

| 10億円 | ||||

法定相続人が配偶者のみになる場合、配偶者の法定相続分は100%となります。

遺産総額に関わらず、すべてが配偶者控除の対象となるため、相続税額は0円になります。

1-6.相続税計算シミュレーションツールもご利用ください

この章でご紹介した相続税の早見表に該当しない方は、税理士法人チェスターが無料公開している「相続税計算シミュレーション」をご利用ください。

おおよその遺産総額や法定相続人の情報などを入力するだけで、概算の相続税額合計を計算していただけます。

>>【公式】相続税計算シミュレーション

2.相続税の早見表の基本的な見方について

相続税の早見表は、縦軸に「遺産総額(相続財産の総額)」があり、横軸に「法定相続人の属性や人数」が記載されています。

この2つの考え方を間違えてしまうと、相続税額に大きなズレが出てしまいます。

この章では、遺産総額と法定相続人の考え方について解説しますので、ぜひ参考にしてください。

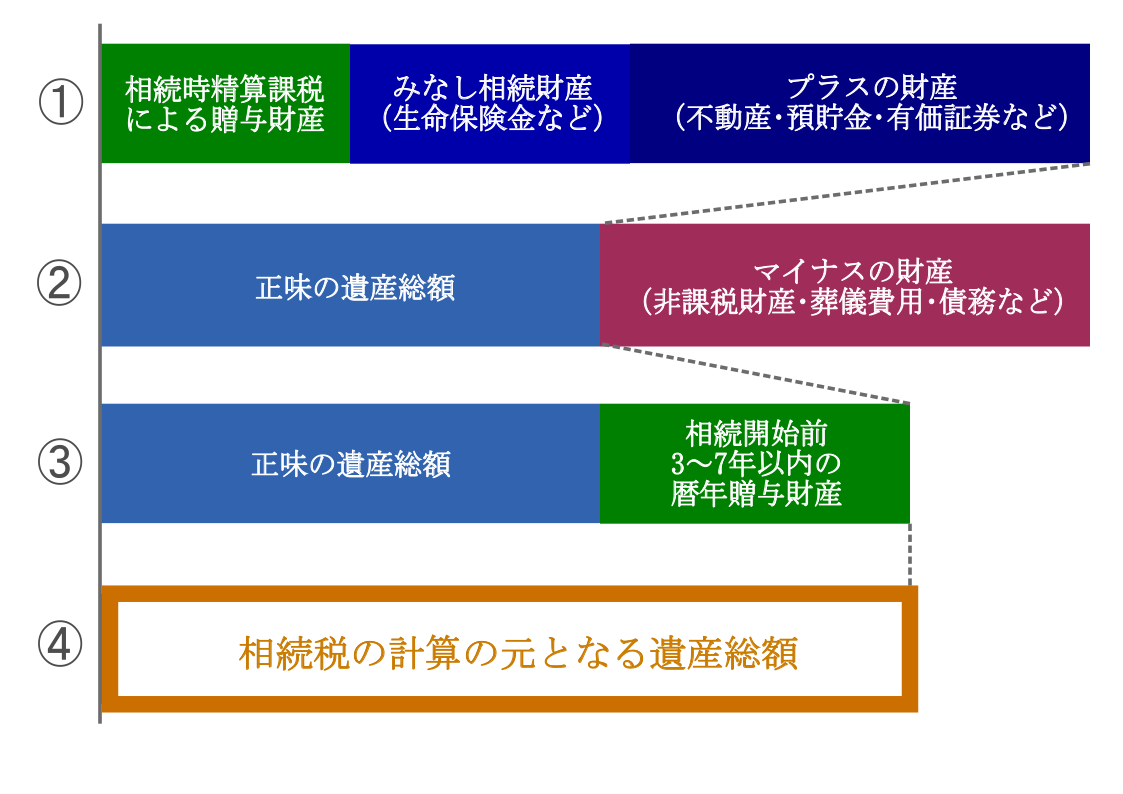

2-1.遺産総額(相続財産の総額)とは

遺産総額(相続財産の総額)とは、被相続人が亡くなった日に所有していた「プラスの財産(預貯金や不動産など)」を単純に足した金額ではありません。

プラスの財産に「相続時精算課税による贈与財産」や「相続開始前3年~7年以内の暦年贈与財産」を足し、「マイナスの財産(債務や未払金)」「非課税財産」「葬儀費用」などを差し引いた後の金額です。

以下は遺産総額の計算方法の流れをまとめたイラストですので、ご参照ください。

なお、相続税の早見表の遺産総額は、相続税の基礎控除を差し引く前の金額となります。

遺産の考え方について、詳しくは「相続財産とは?相続税がかかる財産・かからない財産をご紹介」をご覧ください。

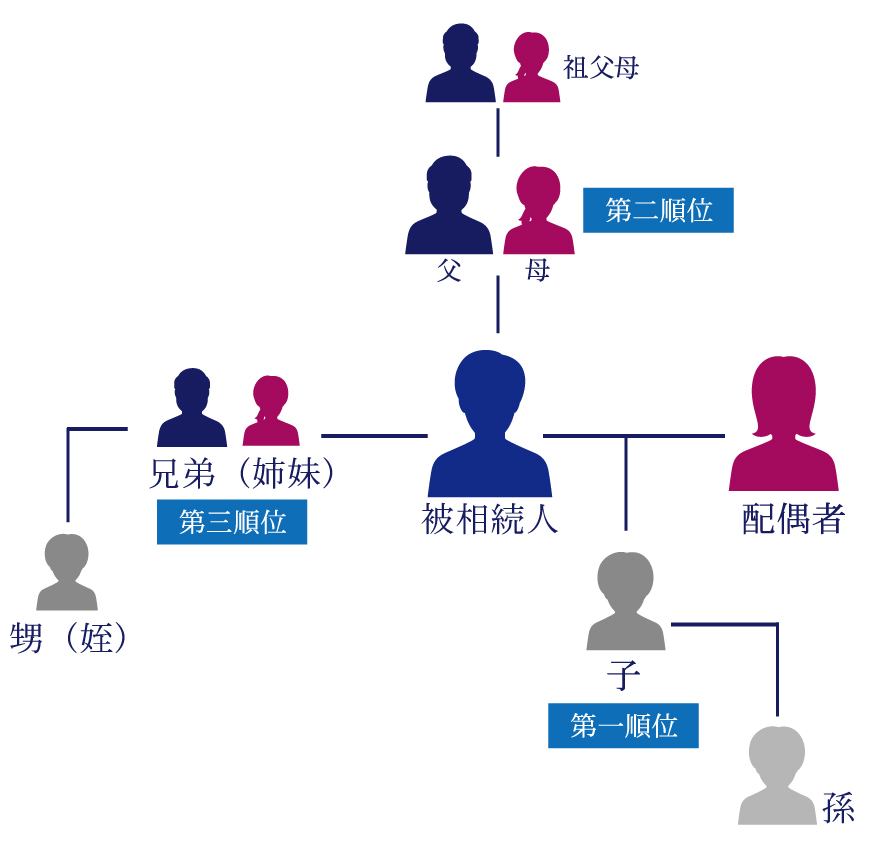

2-2.法定相続人とは

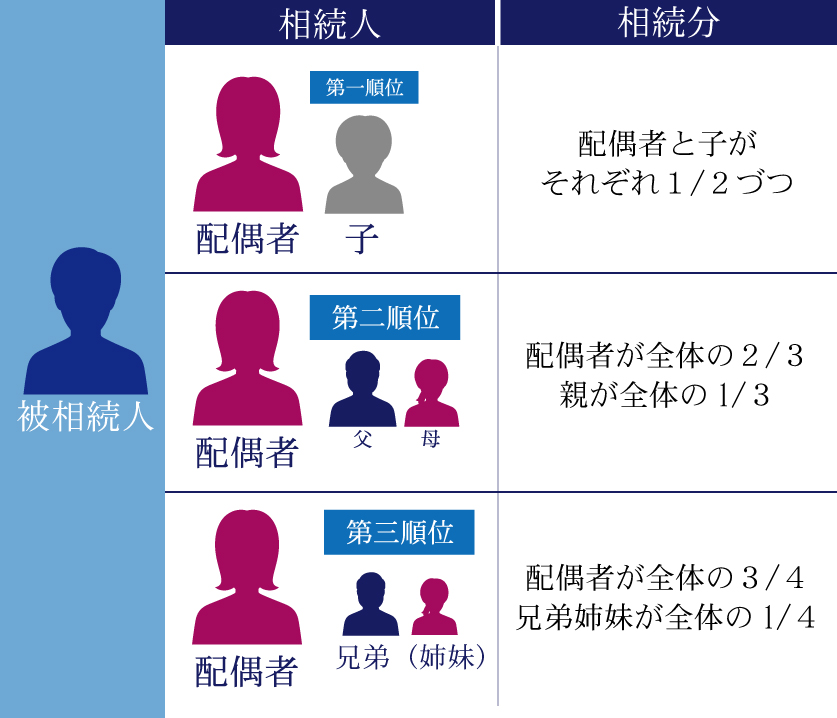

法定相続人とは、民法で定められた「遺産を相続する権利がある人」のことです(民法第886~890条)。

被相続人の配偶者は常に法定相続人となり、その他の法定相続人には優先順位が定められています。

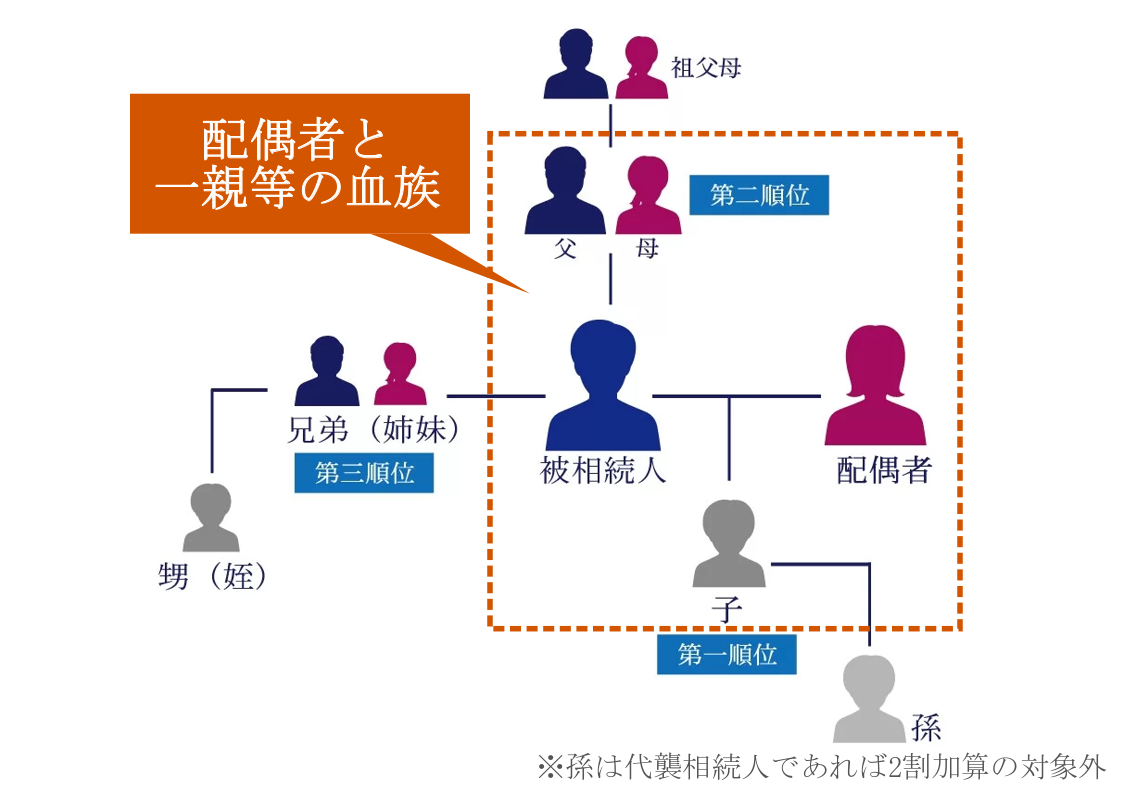

以下は法定相続人の関係図となるので、参考にしてください。

「実際に財産を取得するか否か(相続放棄を含む)」は関係ありません。まずは法定相続人が「誰」で「何人いるのか」を明確にしましょう。

法定相続人の考え方について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」をご覧ください。

3.相続税の計算方法!手順・流れを知ろう

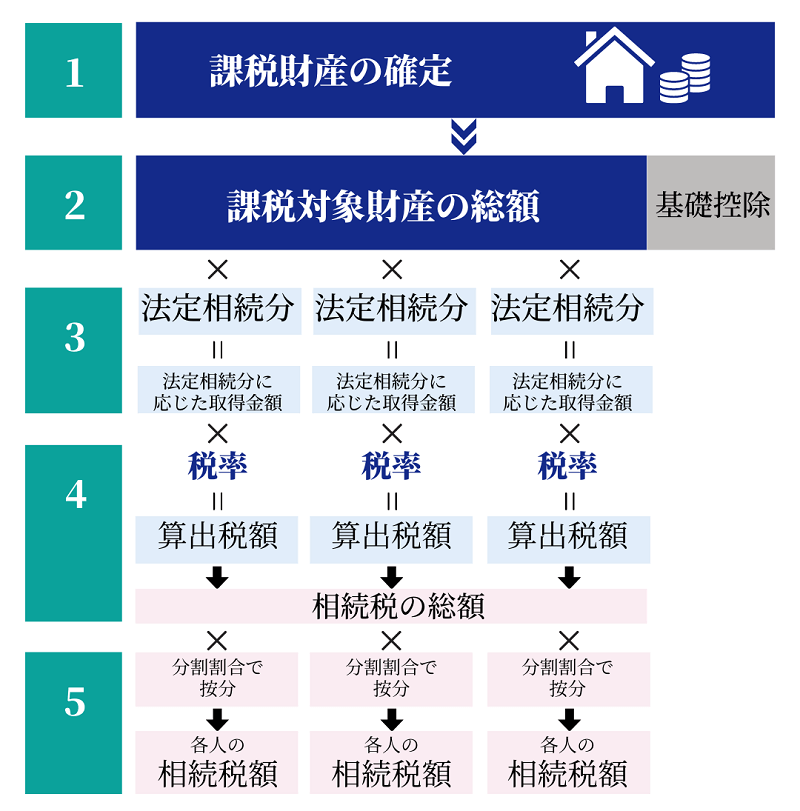

相続税の早見表の元となる、相続税を計算する流れ・手順は以下のとおりです。

相続税の早見表に記載されていた相続税額は、配偶者控除のみを適用した、STEP5の「各人の相続税額」の総額です。

相続税の計算は複雑ですが、流れさえ掴めばご自分で相続税額を計算できます。

詳しくは「【無料で簡単確認】相続税の計算をシミュレーションしよう!」をご覧ください。

3-1.課税遺産総額を計算する

まずは相続税の課税対象となる、課税遺産総額を計算します。

「2-1.遺産総額(相続財産の総額)とは」でご紹介したとおり、プラスの財産に「相続時精算課税による贈与財産」や「相続開始前3年~7年以内の暦年贈与財産」を足し、「マイナスの財産(債務や未払金)」「非課税財産」「葬儀費用」などを差し引いて計算します。

なお、プラスの財産を計算する際、以下のような特例や控除を適用した後の価額を算入します。

- 土地…小規模宅地等の特例を適用した後の価額

- みなし相続財産…非課税枠を差し引いた後の価額

詳しくは、「小規模宅地等の特例で相続税評価額が最大80%減額!条件を解説」や「みなし相続財産とは?非課税枠や生命保険・退職金について解説」をご覧ください。

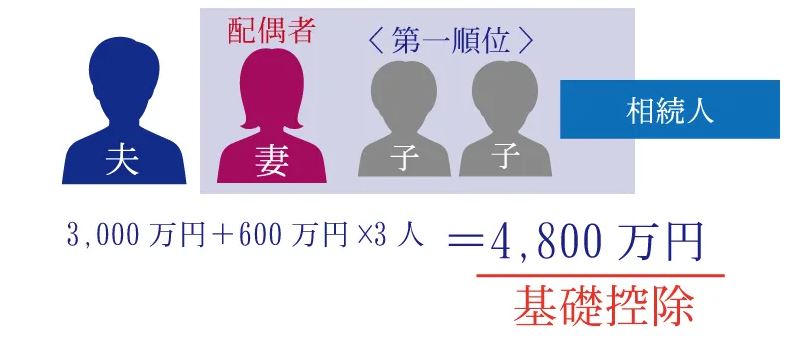

3-2.課税遺産総額を計算する(基礎控除を差し引く)

次に、課税遺産総額から相続税の基礎控除を差し引いて、「課税遺産総額」を計算します。

相続税の基礎控除とは、相続税法第15条で定められている控除のことで、相続税が課税されるか否かのボーダーラインのような役割があります。

3,000万円+(600万円×法定相続人の人数)

例えば、法定相続人が妻と子2人の合計3人であれば、基礎控除額は4,800万円となります。

仮に遺産総額が3,000万円であれば「遺産総額3,000万円<基礎控除額4,800万円」となるため、相続税の申告義務もありません。

相続税の基礎控除について、詳しくは「相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!」をご覧ください。

3-3.法定相続分で按分する

次に、課税遺産総額を、法定相続分で按分します。実際に法定相続分で分割するか否かは関係ありません。

法定相続分とは、民法第900条で定められた「各法定相続人が有する相続割合」のことで、以下のように定められています。

法定相続人が配偶者のみの場合、配偶者の法定相続分は100%となります(被相続人に子がおらず、両親も祖父母も既に亡くなっていて、一人っ子だった場合)。

なお、同順位の法定相続人が2人以上いる場合は、法定相続分を人数で均等に分割します。

法定相続分について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」や「法定相続分とは何か?計算方法や遺留分との違いを解説!」をご覧ください。

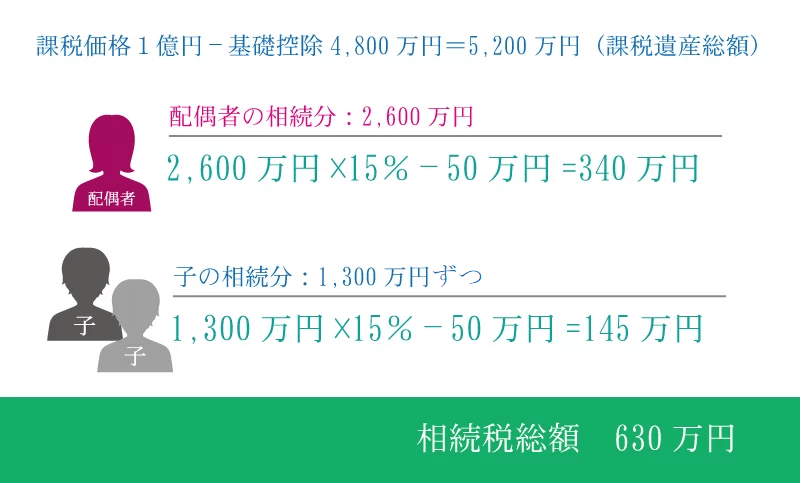

3-4.法定相続分に応じた取得金額に税率を乗じる

課税遺産総額を法定相続分で分割した後は、法定相続分に応じた取得金額に以下の「税率」と「控除額」を適用します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

※この速算表で計算した法定相続人ごとの税額を合計したものが相続税の総額になります。

※法定相続分とは…民法で定められた相続人とその相続分を言います。

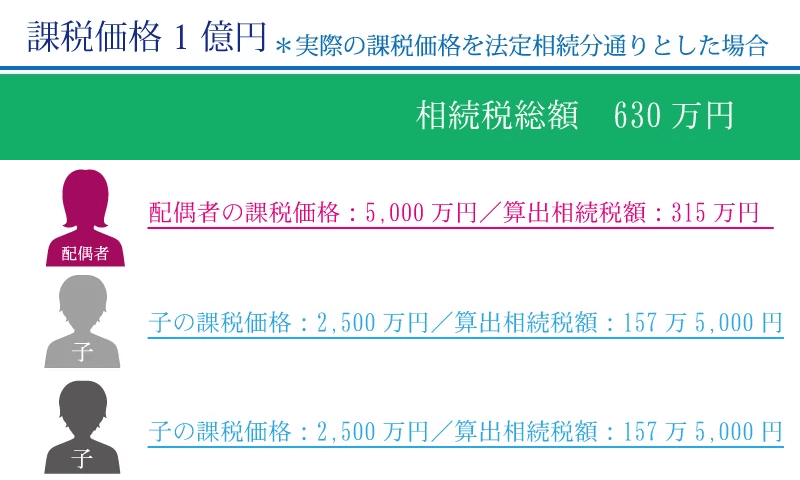

例えば、遺産総額が1億円、法定相続人が配偶者・長男・次男とした場合、以下のように税率と控除を適用します。

相続税の税率について、詳しくは「【相続税の税率】相続税額早見表を使った計算の仕方を解説します」をご覧ください。

3-5.相続税の総額を実際の分割割合で按分する

各人の法定相続分に応じた取得金額に対する税額が計算できたら、これを合計して相続税の総額を計算し、実際の分割割合で按分して、各人の納税額を計算します。

相続税の早見表では、法定相続分で分割したと仮定した上で、配偶者に対して「配偶者控除」を適用しているため、配偶者の納税額は0円となります。

子の納税額はそれぞれ157.5万円ですが、各人の属性や状況によって適用できる、税額控除があります。

正しい相続税額を計算するためには、各人の属性や状況によって税額控除や2割加算を適用して、実際の納税額を計算します。

4.相続税の早見表は「配偶者控除」が適用されている

相続税の早見表は「配偶者あり」「配偶者なし」の2種類に分類され、配偶者の有無によって相続税の納税額が大きく異なります。

この理由は、被相続人の配偶者のみ、「配偶者控除」を適用しているためです。

配偶者が相続する分は、相続税が0円として計算されているため、配偶者の有無によって相続税額に大きな違いが出るのです。

4-1.相続税の配偶者控除とは

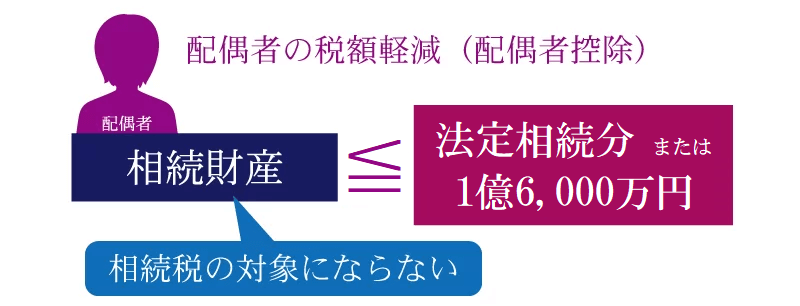

相続税の配偶者控除とは、配偶者が相続した財産のうち、課税対象となるものの価額が「1億6,000万円」もしくは「法定相続分」までであれば、配偶者は相続税が非課税になる特例のことです。

正式名称は「配偶者の税額軽減」と呼ばれている、各人の納税額を計算する際に適用する税額控除の一種です。

配偶者控除を適用させれば、配偶者は相続税が0円になるケースがほとんどです。

詳しくは「相続税の配偶者控除とは?申告要件・控除額の計算式・デメリットを解説」をご覧ください。

4-2.配偶者控除は二次相続を見据えた上で適用

相続税の配偶者控除は、大きな節税効果がある控除ですが、二次相続を見据えた上で適用しないと、子が納税する相続税額が大きくなる可能性があるので注意が必要です。

例えば、一次相続で父が亡くなった時、「配偶者控除で配偶者は相続税が0円なら、父の全財産を母が相続した方がお得」に思えます。

しかし、このような安易な考え方で配偶者控除を適用してしまうと、一次相続と二次相続における、トータルの子の納税額が高くなってしまう可能性があるのです。

二次相続では…

- 配偶者控除が適用できない

- 法定相続人が1人減って基礎控除額が少なくなる

- 二次相続は相続税の課税対象額が高額になる※

※一次相続の財産+二次相続の財産となるため

詳しくは「相続税の配偶者控除とは?申告要件・控除額の計算式・デメリットを解説」や「二次相続では基礎控除が減る!トラブル回避のためにも対策は必須」をご覧ください。YouTube動画でも分かりやすく解説しております。

5.正確な相続税額を計算するためには税額控除の適用を

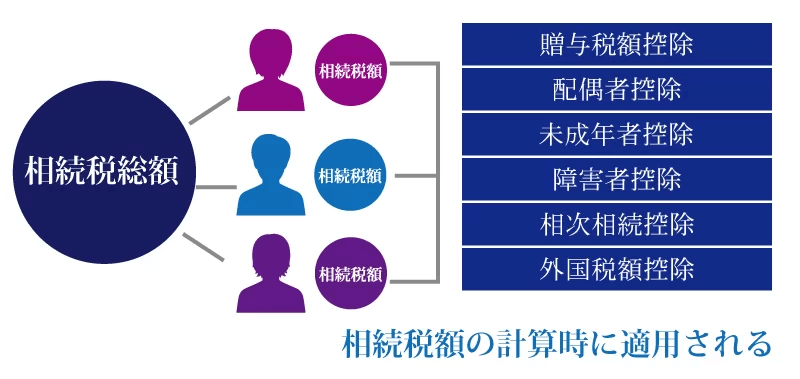

この記事の冒頭でご紹介した相続税の早見表は、配偶者以外の法定相続人に対する、税額控除は考慮されておりません。

正確な相続税額を計算するためには、以下のような税額控除を適用しなくてはなりません。

相続人毎に適用できる税額控除について、詳しくは「【相続税の控除】活用できる税額控除6選&その他の控除3選を紹介」をご覧ください。

5-1.贈与税額控除

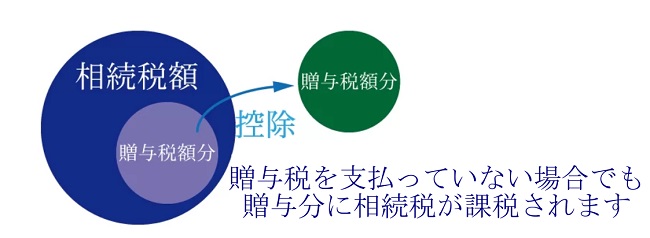

贈与税額控除とは、被相続人から生前贈与を受けた際に納付した贈与税を、相続税から控除できる税額控除のことです。

すでに納めた贈与税と相続税の二重課税を回避するために設けられた控除と考えるとわかりやすいでしょう。

詳しくは「暦年課税に係る贈与税額控除の控除不足額は還付なし~令和5年度税制改正で見直しもされず~」をご覧ください。

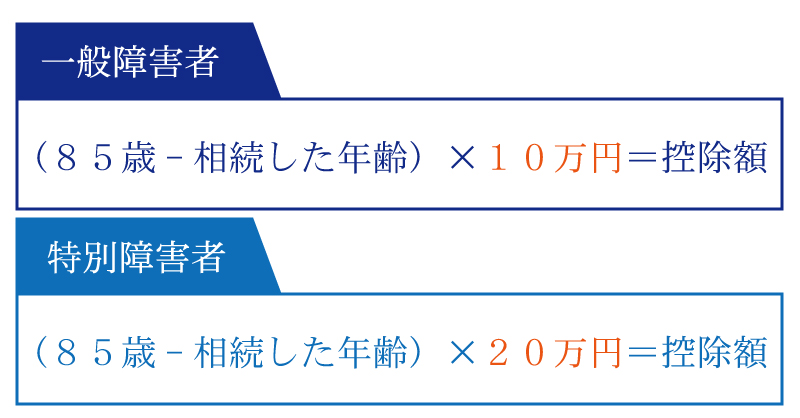

5-2.障害者控除

相続税の障害者控除(障害者の税額控除)とは、障害を抱える法定相続人が財産を相続した場合に、納税額から一定の金額を差し引くことができる税額控除のことです。

障害者控除を適用して相続税額が0円になる場合、その障害を抱える法定相続人は、相続税申告も不要となります。

なお、障害者控除額を控除しきれなかった場合は、他の相続人(扶養義務者)の相続税額から控除できます。

詳しくは「相続税の障害者控除とは?適用要件・対象者・控除額を徹底解説」をご覧ください。

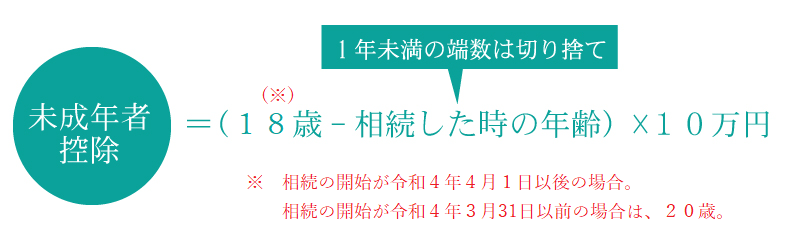

5-3.未成年者控除

相続税の未成年者控除(未成年者の税額控除)とは、未成年者である法定相続人が財産を相続した場合に、納税額から一定の金額を差し引くことができる税額控除のことです。

未成年者控除を適用して相続税額が0円になる場合、その未成年者である法定相続人は、相続税申告も不要となります。

なお、未成年者控除額を控除しきれなかった場合は、他の相続人(扶養義務者)の相続税額から控除できます。

詳しくは「未成年者は遺産相続できるの?特別代理人の要否や未成年者控除について」をご覧ください。

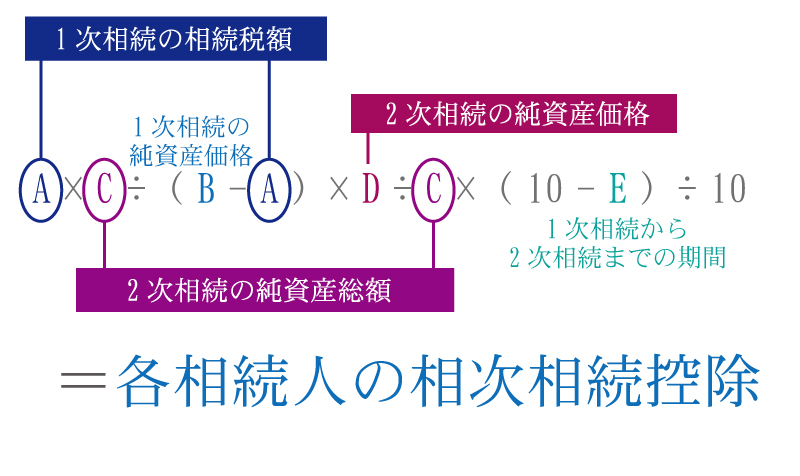

5-4.相次相続控除

相次相続控除とは、一次相続から10年以内に二次相続が発生した場合に、一次相続と二次相続の両方の法定相続人が適用できる税額控除のことです。

具体的には、一次相続で課税された相続税額に対して、1年につき10%減額した金額を、二次相続に係る相続税額から控除することができます。

詳しくは「相次相続控除とは。計算方法・要件などをわかりやすく解説」をご覧ください。

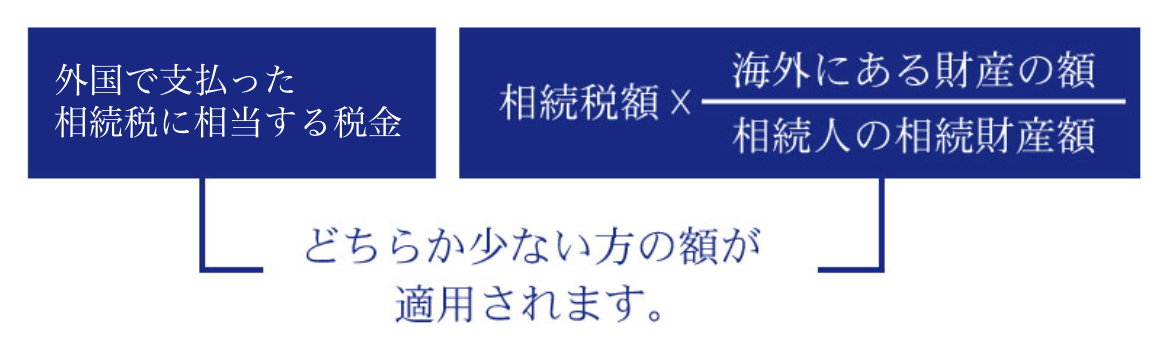

5-5.外国税額控除

外国税額控除とは、海外で相続税額を支払っている場合、日本で支払う相続税から一定の金額を差し引くことができる税額控除のことです。

なお、適用対象となるのは、相続等で国外財産を取得し、さらに外国で相続税のような税金が課税された「無制限納税義務者」のみとなりますのでご注意ください。

詳しくは「【相続税の外国税額控除】適用要件や計算方法をわかりやすく解説」をご覧ください。

6.相続税の早見表を活用する際の注意点

相続税の早見表を活用する際、いくつか注意点がありますので確認しておきましょう。

6-1.相続税額が0円でも申告が必要なケースがある

配偶者控除を適用すれば、配偶者は相続税が0円になることがほとんどです。

しかし、配偶者控除には「相続税申告をすること」という要件が設けられていますので、無税であっても相続税の申告義務はあります。

相続税の課税の有無に関わらず、相続税の申告義務がある方は、法定申告期限までに管轄の税務署に申告書類を提出する必要があります。

相続税の申告義務について、詳しくは「相続税には申告義務がある?不要な場合の要否判定を徹底解説!」をご覧ください。

6-2.相続税が2割加算されるケースもある

相続税の早見表に適用していませんが、被相続人の配偶者・一親等の血族・代襲相続人以外の人が遺産を相続等で取得する場合、相続税額2割が加算されます(相続税法第18条)。

例えば、法定相続人が兄弟姉妹である場合や、遺贈によって孫が受遺者となる場合は、相続税が2割加算されます。

相続税額の2割加算を適用するのは、税額控除と同様、各人の納税額を計算する際です。

詳しくは「相続税が2割加算!?行われる理由や対象者、計算方法を徹底解説」をご覧ください。

7.相続税が課税されると判明したら税理士に相談を

相続税の早見表に相続税額が記載してあった方は、相続税が課税される可能性が高いです。

ただし、正確な相続税額を計算するためには、各種控除や特例を適用した上で、さらに各人の属性や状況にあわせた税額控除も適用させる必要があります。

必ず相続税に強い税理士に相談して、本当に相続税が課税されるのか否かを確認してもらいましょう。

7-1.相続税に強い税理士がおすすめ

相続税に強い税理士であれば、合法的に相続財産の評価額を減額できるだけではなく、相続税における各種特例の適用要件を完璧に把握しています。

分かりやすく言うと、相続税の早見表に記載されていた金額よりも、大幅に相続税額を抑えられる可能性があるということです。

当サイトを運営している「税理士法人チェスター」は、年間3,076件以上の相続税申告実績を誇る、相続税専門の税理士法人です。

相続発生後のお客様であれば、初回面談は無料となりますので、まずは一度お気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。