遺産分割協議書の書き方は?ひな形を使って自分で作成する方法!

タグ: #書式・雛形, #遺産分割, #遺産分割協議

相続が発生した後、一般的には法定相続人全員で「誰がどのくらい遺産相続するのか」を決める遺産分割協議を行い、全員が合意した遺産分割方法をまとめた「遺産分割協議書」を作成します。

ただ、遺産分割協議書を自分で作成しようと思っても、書式・様式・書き方が分からずに悩まれる方が多いと思います。

そこで相続税専門の税理士法人チェスターが、遺産分割協議書の概要はもちろん、作成までの流れや作り方についてまとめました!

記事の中盤では、チェスターが実際に実務で使用している遺産分割協議書のひな形サンプルを元に、具体的な書き方や注意点を解説します(ひな形はダウンロードしていただけます)。

文例集やイメージ画像を付けて、なるべく分かりやすく解説していきますので、是非参考にしてください。

目次 [閉じる]

1.遺産分割協議書とは?作成が必要な人や提出先

遺産分割協議書とは、遺産分割協議によって法定相続人全員が合意した内容をまとめ、実印を押印することで法的効力を持つ書類です。

この遺産分割協議とはいわゆる話し合いで、被相続人の遺産を「どのように分割」し「誰がどの財産を相続するのか」を具体的に決めます。

遺産分割協議書を作成しておけば法定相続人の合意内容を明確にできるだけではなく、「言った言わない」といった後々のトラブルを避けることにも繋がります。

1-1.遺産分割協議書が必要か否かの判断ポイント

遺産分割協議書は、全ての相続において作成が必要となる書類ではありません。

遺産分割協議書を作成する必要があるのは、具体的に以下のようなケースです。

遺産分割協議書が必要なケース

- 遺言書がなく法定相続分とは異なる遺産分割をする場合

- 遺言書に記載のない財産が発覚した場合

- 遺言書が法的に無効になった場合

- 遺言書通りに遺産分割をしない場合

逆に「遺言書の通りに遺産分割をする場合」や「法定相続人が1人の場合」などは、遺産の分割方法がすでに決まっているため、遺産分割協議書の作成は不要です。

この他「遺言書がなく法定相続分で分割する場合」も、遺産分割協議書の作成は不要ですが、後日のトラブルを防ぐ意味合いで作成しておいた方が良いでしょう。

遺産分割協議書は必要か否かを判断するポイントについて、詳しくは「遺産分割協議書は必要か? 遺産相続で気になるポイントを税理士が解説」をご覧ください。

1-2.遺産分割協議書が必要な相続手続きと提出先

遺産分割協議書は、法定相続人全員の合意を明確にするだけではなく、以下のような相続手続きで提出を求められます。

| 相続手続き | 提出先 |

|---|---|

| 相続税の申告 | 税務署 |

| 不動産の名義変更 | 法務局 |

| 預金の名義変更や解約手続き | 金融機関 |

| 株式の名義変更や証券口座の解約手続き | 証券会社 |

| 自動車の名義変更 | 運輸支局 |

1-3.遺産分割協議書はいつまでに作成すべきか

遺産分割協議書は相続税の申告の際に提出が求められる書類で、遺産分割協議書がないと相続税の申告書類も作成できません。

相続税の申告期限は「相続開始を知った日の翌日から10ヶ月以内」と決められているため、相続税の申告義務がある方は、遅くとも相続開始から7~8ヶ月前までには遺産分割協議書を作成できると良いでしょう。

また、不動産以外の各種相続財産の名義変更は、現行の法律では期限は設けられていません。

ただし不動産の相続登記は2024年4月1日以降3年以内の申請が義務化されます。また、期限内でも相続登記をしないで放置すると売却できないというデメリットがあります。

相続財産の内容に関わらず、早い段階で遺産分割協議書を作成し、各相続財産の名義変更を行いましょう。

相続登記の義務化について、詳しくは「相続登記が【2024年4月から義務化】土地所有者ができること」をご覧ください。

2.遺産分割協議書の作成までの流れと必要書類

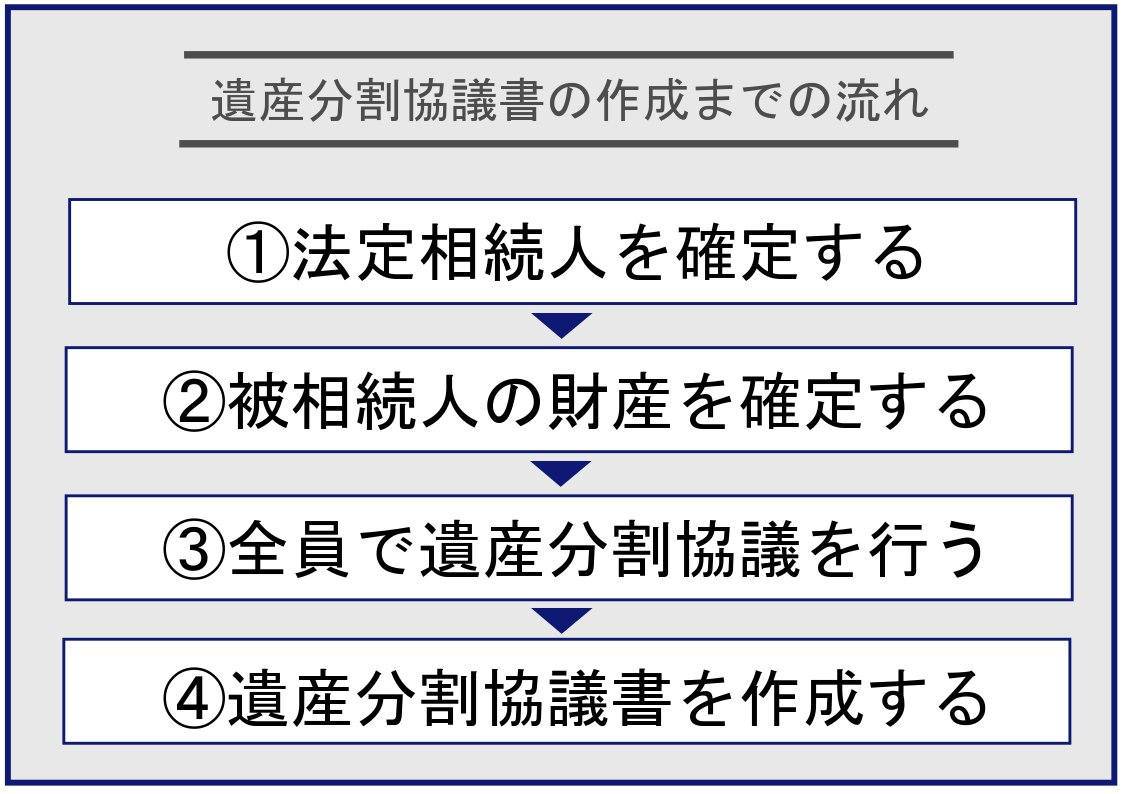

上記イラストは、遺産分割協議書を作成するまでの流れとなります。

①~④の詳細はこの章で解説しますが、この順序を踏んで頂ければ、遺産分割協議書を作成するための必要書類の多くも揃います。

遺産分割協議書の必要書類

- 被相続人の出生から死亡までの連続した戸籍謄本

- 被相続人の住民票の除票または戸籍の附票

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書と実印

- 相続財産に関する資料(登記簿謄本や預金通帳など)

相続開始後の全ての手続き内容や書類の取り寄せ先など、詳しくは「相続発生!やるべき手続きと流れ【一覧チェックリスト付き】」で解説しているのでご覧ください。

2-1.法定相続人の確定

遺産相続では、はじめに「法定相続人の確定」を行う必要があります。

この法定相続人とは、被相続人の財産を相続する権利がある親族のことで、各ご家庭の家族構成によって法定相続人の人数が異なります。

法定相続人を確定する方法は、被相続人の「出生から死亡までの連続した戸籍謄本」を取得し、家族関係を確認して「誰が法定相続人になるか」を明白にします(婚外子などの有無を確認するため)。

法定相続人の基礎について、詳しくは「相続人の範囲がすぐに分かる方法(簡単フローチャート付)」をご覧ください。

具体的な法定相続人の確定方法について、詳しくは「戸籍調査で相続人を確定させる方法・手順をご紹介!」をご覧ください。

2-2.被相続人の財産の確定

被相続人が死亡時に所有していた財産を調べ、相続財産の確定を行います。

遺産相続では、不動産・預貯金・有価証券などのプラスの財産はもちろん、債務やローンなどのマイナスの財産も全て相続財産となります。

可能であれば、被相続人の財産が確定した時点で、「財産目録」を作成されると良いでしょう。

もしこの時点でプラスの財産よりもマイナスの財産が多ければ、相続放棄や限定承認の申し立てをする必要があります(相続開始を知った日から3ヶ月以内)。

相続財産の定義について、詳しくは「相続財産とは。絶対に知っておきたい相続財産の定義と具体例」をご覧ください。

また、具体的な相続財産の調査方法については、「故人の財産調査が必要な3つの理由と具体的な方法を徹底解説!」をご覧ください。

2-3.法定相続人全員で遺産分割協議

法定相続人と被相続人の財産が確定すれば、法定相続人全員で遺産分割協議を行います。

一般的には、四十九日法要を終えた頃から、遺産分割協議を始められるご家庭が多いです。

遺産分割協議と聞くと、相続人全員が一同に集まって話し合いをし、皆の面前で署名押印をするようなイメージがありますが、必ずしも全員が集まる必要はありません。

遠方に住んでいる場合や外出が難しい場合には、郵送で順番に署名捺印していくという方法でも大丈夫です。

2-4.遺産分割協議書の作成

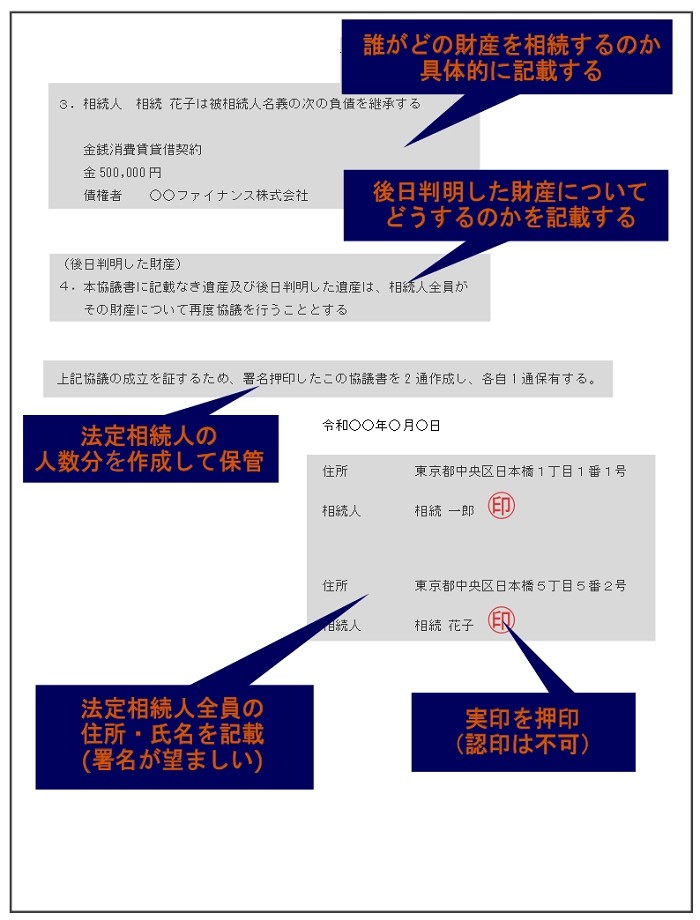

遺産分割協議で法定相続人全員が合意した内容を、遺産分割協議書として書面にまとめます。

この遺産分割協議書は「要件を満たさなければ無効となる」ような厳格な形式・様式はなく、書式はパソコンでも手書きでもどちらでも構いません。

ポイント

- 誰がどの遺産をどの割合で相続するのかを明確に記載

- 法定相続人の人数分を作成して各自保管

- 法定相続人全員が自筆で署名する

- 法定相続人全員の「実印」を押印

遺産分割協議書には、「誰がどの遺産をどの割合で相続するのか」を具体的に記載してください(次章で詳しい書き方を解説します)。

また、法定相続人はそれぞれ相続財産の名義変更を行うため、法定相続人の人数分の遺産分割協議書を作成しましょう。

3.遺産分割協議書の文例集!自分で作成する時の書き方【ひな形付】

それでは実際に、遺産分割協議書をご自分で作成される際の具体的な書き方(作り方)をご紹介します。

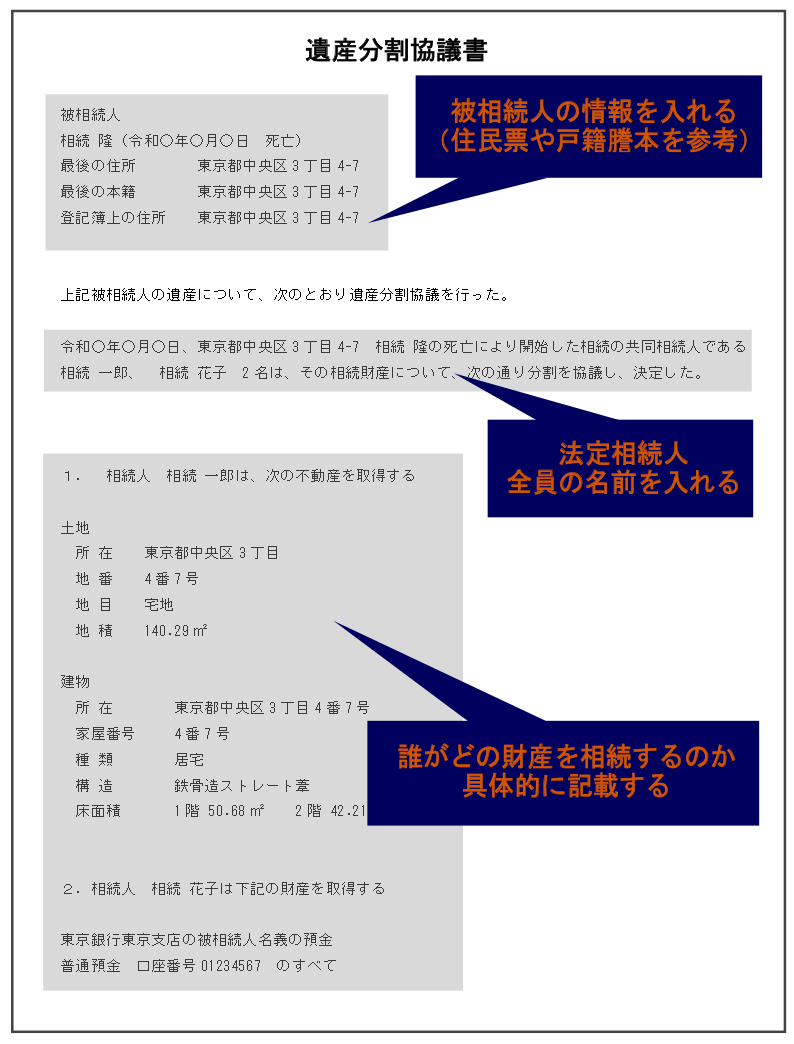

この章では、相続専門の税理士法人チェスターが実際に使用している、遺産分割協議書のひな形サンプルを元に、具体的な文例集付きで解説します。

上記の遺産分割協議書のひな形サンプルは、以下からダウンロードしていただけます。

ここでみなさんが悩まれるのは、相続財産に関する内容の書き方かと思います。

法定相続人の順番は通常は「年齢が上の人から順に記載」をし、相続財産は「不動産から記載」します。

そしてプラスの財産に関する記載が終われば、次にマイナスの財産(借金等の債務)を記載します。

これから、相続財産別に項目を分けて、詳しい書き方や注意点を解説します。

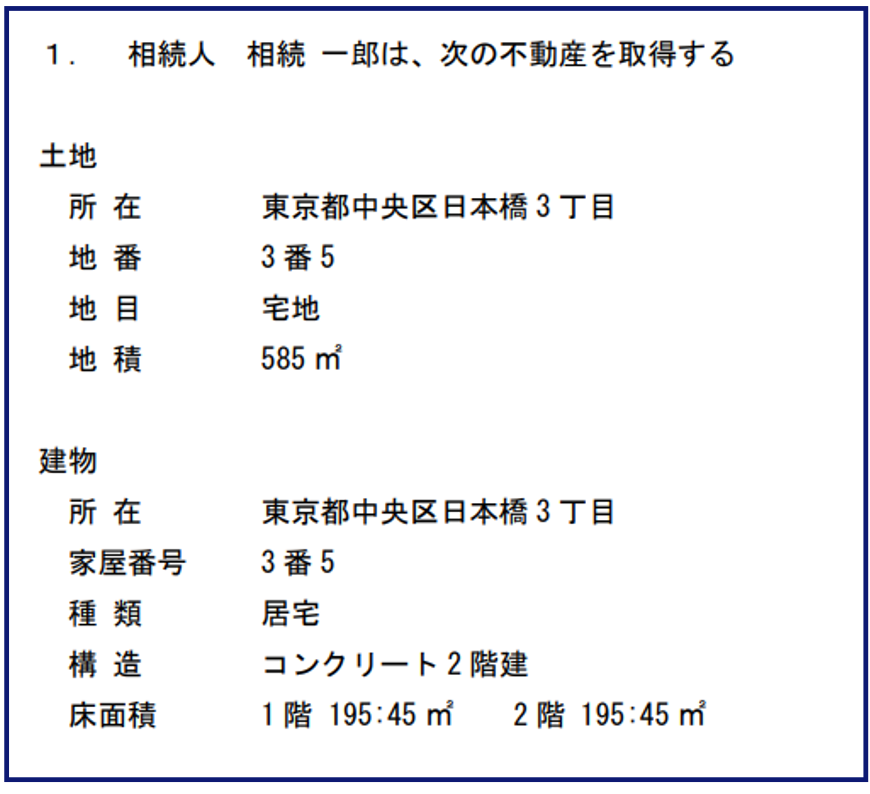

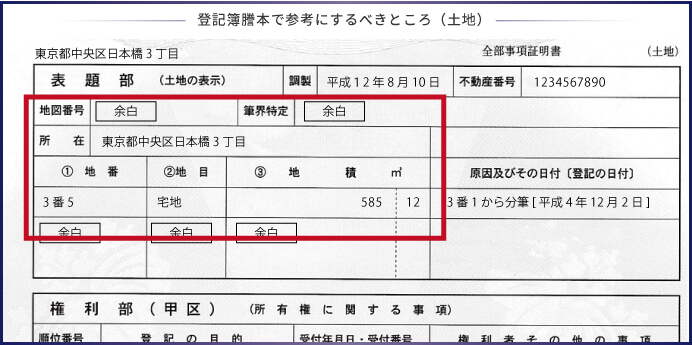

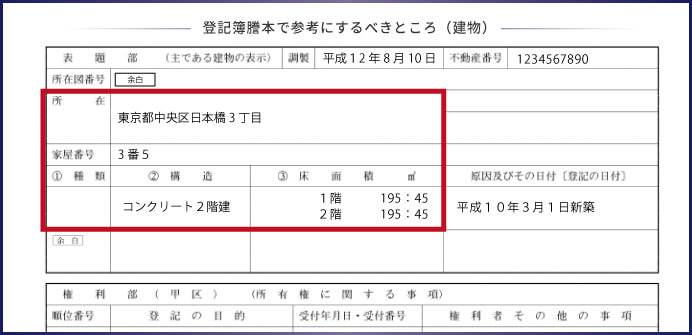

3-1.不動産(一戸建て)

不動産(一戸建て)については土地と建物に分けた上、登記簿謄本の記載事項と一言一句同じように書きます。

お近くの法務局で登記簿謄本を取得し、以下の登記簿謄本の見本サンプルの、赤字部分の情報を転記しましょう。

なお、不動産の相続登記の際には、遺産分割協議書の提出が必須となります。

不動産の登記簿謄本と遺産分割協議書に記載された不動産の記載に齟齬があると、最悪の場合は登記できない可能性もあるため、慎重に記載をしてください。

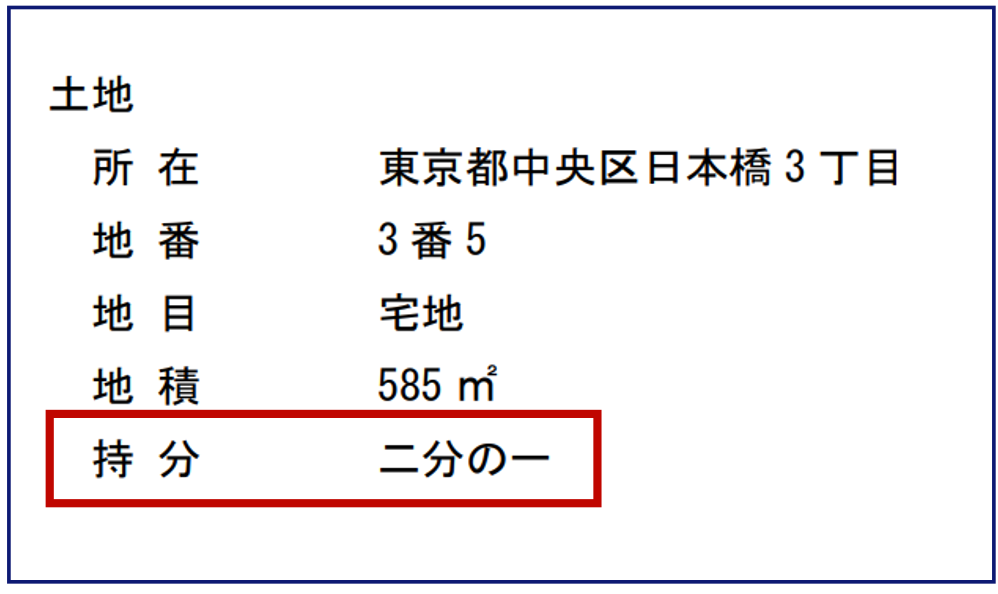

3-2.共有持分がある場合

被相続人が土地の権利のうち「二分の一」を所有していたような場合、遺産分割協議書にもその旨を記載する必要があります。

被相続人が土地の権利のうち「二分の一」を所有していたような場合、遺産分割協議書にもその旨を記載する必要があります。

土地の所在・地番・地目・地積を記載し、最後に「持分」の表記を加えます。

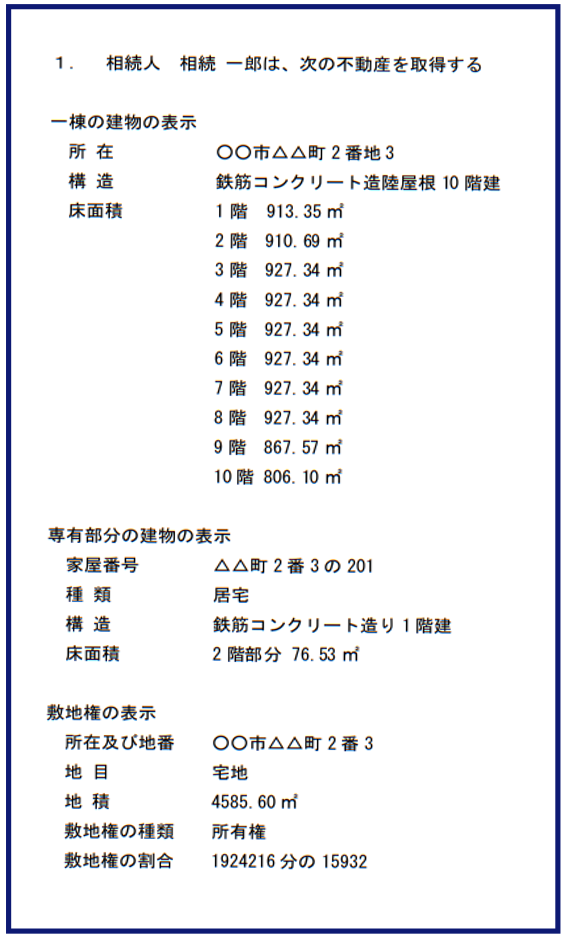

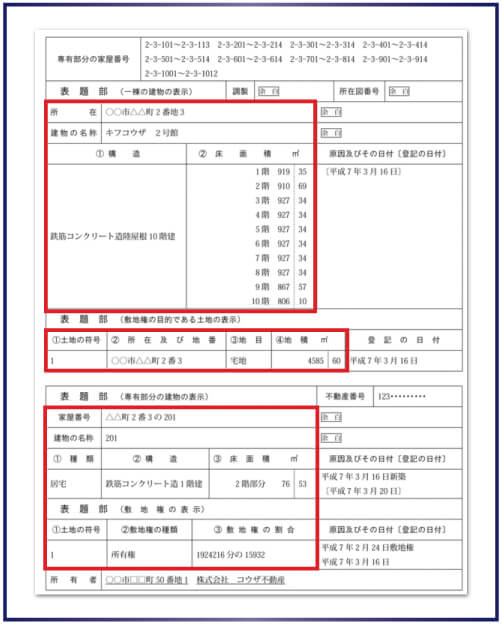

3-3.不動産(マンション)

相続財産の中にマンションやアパートの1室がある場合、一戸建て不動産と同様に、以下の登記簿謄本の見本サンプルの、赤字部分の情報を記載します。

ただしマンションやアパートの場合は、建物全体の記載をした後に「所有している専有部分」と「持分である敷地権」の記載をしなければならないため、一戸建てよりも表記が長くなります。

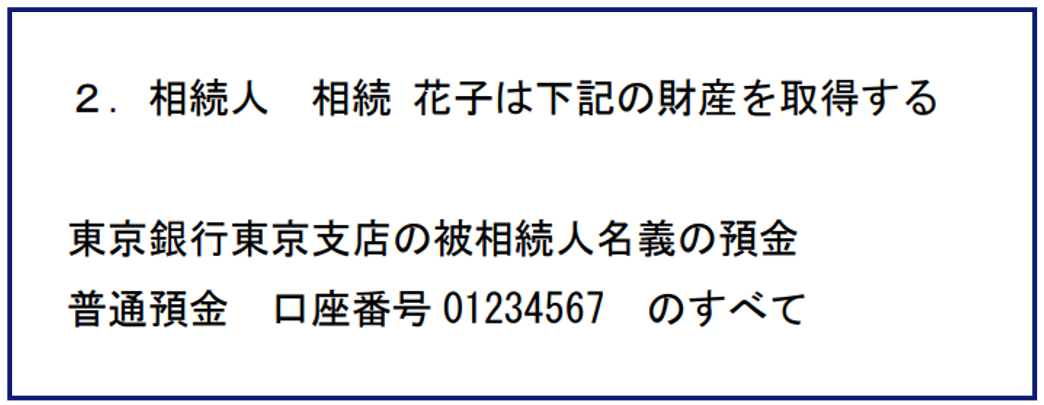

3-4.預貯金

預貯金については、金融機関名・支店名・種目(普通定期の種別)・口座番号・口座名義を特定できるように書く必要があります。

この理由は、被相続人がA銀行の「東京支店」と「大阪支店」に口座を所有しているような場合、「A銀行の普通預金口座は長男が取得する」といった書き方をすると、東京支店なのか大阪支店なのかが判別できないためです。

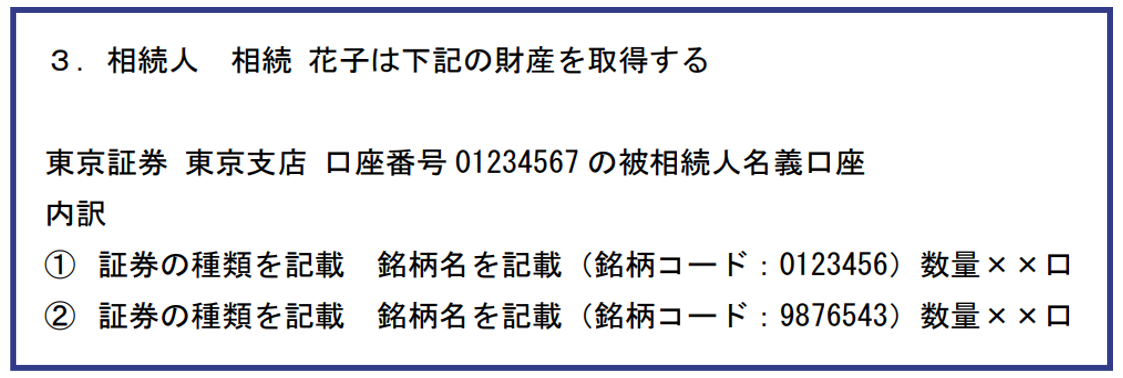

3-5.有価証券

有価証券については、証券会社名・支店名・口座番号・口座名義・内訳(証券の種類・銘柄・数量)を全て記載する必要があります。

詳細は証券会社からの通知などに全て記載されているため、参考にされると良いでしょう。

ゴルフ会員権の場合は相続税申告上の取り扱いが異なるため、クラブに詳細を問い合わせてください。

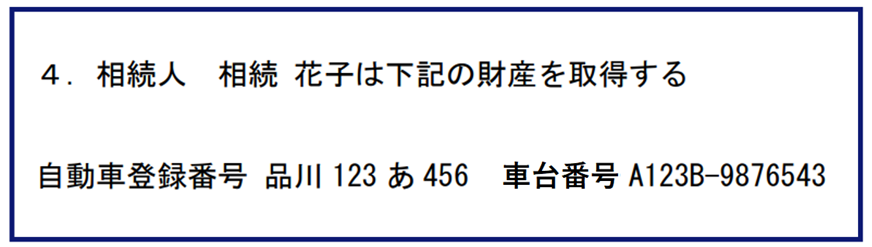

3-6.自動車

自動車については、車検証(自動車検査証)に記載されている、自動車登録番号・車台番号を記入する必要があります。

ただし、査定金額が100万円以下の自動車の場合、簡易的な「遺産分割協議成立申立書」でも構いません。

相続財産に自動車が含まれている方は、「車の相続に必要な手続きと相続税評価の方法を相続税専門税理士が解説」も併せてご覧ください。

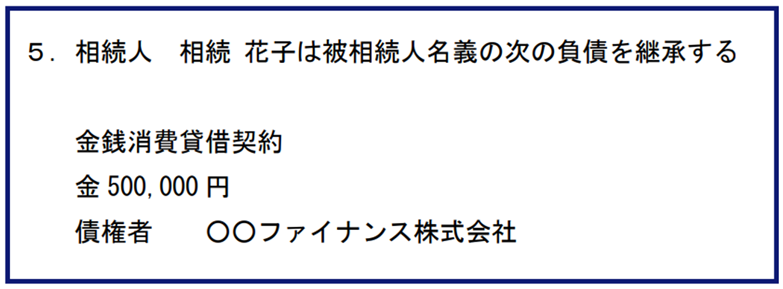

3-7.債務や負債

債務や負債については、契約内容・債務残高・債権者(会社名)を記載する必要があります。

もし法定相続人の誰か1人が全ての債務を継承するのであれば、「相続人○○は被相続人の債務全てを継承する」と記載しましょう。

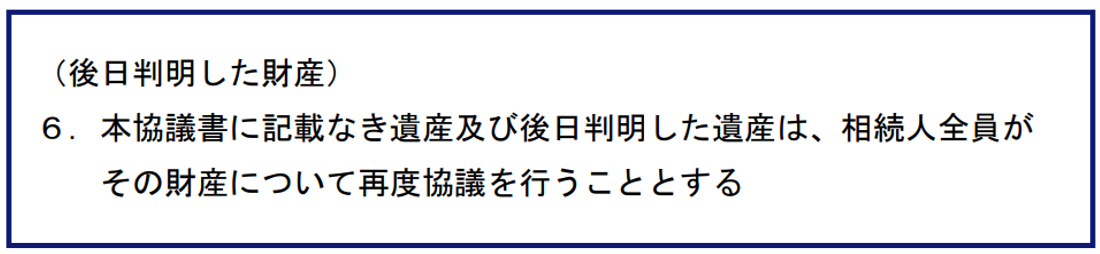

3-8.後日判明した財産について

遺産分割協議の際に認識していなかった財産が見つかった場合に備えて、通常は上記の文例を遺産分割協議書の最後に記載します。

サンプルには「改めて協議を行う」と記載しているため、追加の財産が出てきた場合には、追加の財産についてのみ、新たに遺産分割協議書を作成する必要があります。

この他にも、遺産分割協議書に「すべて相続人○○が取得する」と記載しておく方法もあります。

「すべて相続人○○が取得する」と遺産分割協議書に記載した場合には、追加財産についての取得者が決まっているため、後日新たに財産が見つかっても、遺産分割協議を行う必要性はありません。

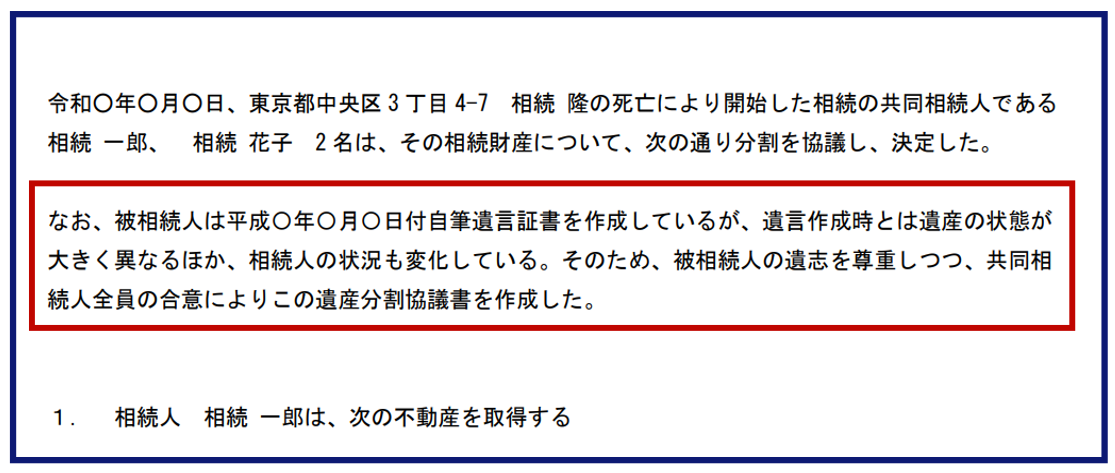

3-9.遺言と異なる遺産分割をする場合

遺言書と異なる遺産分割をする場合、遺言書通りに分割しなかった理由を、遺産分割協議書の冒頭の法定相続人の名前の下の部分に記載します(赤色のマーク部分)。

遺言書とは異なる遺産分割をする場合はいくつか注意点もあるため、「遺言と異なる遺産分割をするときの遺産分割協議書・登記・相続税はどうなるか」も併せてご覧ください。

3-10.代償分割を行う場合

代償分割とは、例えば相続人が長男と次男で、3000万円の自宅と1000万円の預金の遺産がある場合に、長男が3000万円の自宅を相続する代わり(代償として)に1000万円を次男に支払うというような分割方法をいいます。

代償分割を行うためには、遺産分割協議書にその旨を記載しなければいけないため、注意が必要です。

記載する位置に決まりはありませんが、債務までの記載が終了した後ろあたりに記載するのが一般的です。

すでに一文が記載されている遺産分割協議書のひな形は、以下からダウンロードしていただけます。

3-11.未成年者・障害や意思能力が乏しい人がいる場合

相続人の中に以下のような「単独では法律行為ができない人」がいる場合、家庭裁判所が選任した「特別代理人(成年後見人)」が代わりに遺産分割協議に参加します。

例えば…

・未成年者

・精神上の障害がある人

・認知症などで判断能力が衰えている人

特別代理人が遺産分割協議に参加した場合、遺産分割協議書の「冒頭の一文」と「最後の署名押印欄」が通常とは異なる書式となります。

遺産分割協議書の書き方としては、法定相続人の氏名の後に、特別代理人であることを明記して、特別代理人が署名捺印を行います。

特別代理人がいる場合の遺産分割協議書のひな形は、以下からダウンロードしていただけます。

4.遺産分割協議書の作成時によくある疑問Q&A

遺産分割協議書の作成時に、よくある疑問をまとめたので参考にしてください。

4-1.遺産分割協議書の綴じ方は?

遺産分割協議書が2枚以上になる場合、全ての内容に相続人が同意したことを証明するためにも、製本と割印が必要となります。

必要事項を記載した遺産分割協議書をホッチキスで留めた後、製本テープで包みます(市販の製本テープを使用してください)

そして、表紙もしくは裏表紙のどちらかに、「製本テープと本紙にまたがる形」で相続人全員が実印で割印を押印します。

なお、遺産分割協議書が1枚に全て収まる場合、製本や割り印は不要です。

4-2.生命保険金や死亡退職金は記載しなくて良い?

死亡退職金や生命保険金は「みなし相続財産」となり、すでに受取人が決まっているため、遺産分割協議書に記載する必要はありません。

4-3.法定相続人が海外に住んでいる場合は?

法定相続人の誰かが海外に住んでいる場合、日本に住民票や印鑑証明を残したままであれば、郵送でやりとりをして実印を押印して署名をします。

ただし、海外に住所を移している(日本に住所がない)非居住者の場合は、注意が必要です。

海外には日本のような「印鑑証明書」という実印を公的に登録する制度はないため、「サイン証明(署名証明)」が必要となります。

下記に、非居住者のサイン証明発行手続きの流れを記載します。

① 作成した遺産分割協議書を在外公館に持参

② 担当官の面前で、サイン証明の用紙に署名および拇印を押印

③ 遺産分割協議書と在外公館で発行したサイン証明書を綴り合わせて担当官に割り印をしてもらう

※在外公館…住んでいる国の日本国大使館や総領事館

法定相続人に非居住者が含まれる場合、在外公館に足を運んだり国際郵送をしたりと、通常よりも遺産分割協議書の作成に手間と時間がかかります。

海外に相続人が居住しているような場合には、時間に余裕をもって早めに遺産分割協議書の作成を行いましょう。

4-4.遺産分割協議書を紛失したら?

遺産分割協議書を紛失した場合、法定相続人が実印を押印してくれるのであれば、再発行は可能です。

ただ、遺産分割協議書の押印を拒否されそうな場合や、紛争になりそうな場合は、再発行は難しくなります。

遺産分割協議書の紛失を防ぐためにも、予め公正証書化しておくという方法もあります。

公正証書化すれば費用はかかりますが、原本は公証役場で保管するため紛失することもなく、公証人が法的な内容を確認して作成してくれるため、トラブルも起こりにくくなります。

4-5.遺産分割協議書の事項を守らない相続人がいる場合は?

遺産分割協議書を作成して法定相続人が一度合意をしても、後で記載内容を守らない法定相続人がいることも想定できます。

このような場合の対処法について、詳しくは「遺産分割協議書の事項を守らない相続人がいる場合の対処法」で解説しているので、参考にしてください。

5.遺産分割協議書の作成を専門家に依頼!目的別の依頼先や費用目安

遺産分割協議書の概要・注意点・書き方などを解説してきましたが、このように思われた方もいらっしゃると思います。

「自分で作成するのは大変そうだから専門家に依頼したい」

遺産分割協議書の作成を依頼できる専門家は、弁護士・税理士・司法書士・行政書士となります。

ただ、遺産分割協議書は、「作成すること」がゴールではありません。

作成した遺産分割協議書に基づいて相続手続きを進めることがゴールであるため、目的に合った依頼先を選択しましょう。

| 依頼先 | 目的 | 費用目安 |

|---|---|---|

| 弁護士 | 遺産分割協議の時点で揉めている | 遺産総額によって変動 |

| 税理士 | 相続税の申告義務がある | 遺産総額の0.5〜1.0% |

| 司法書士 | 相続財産に不動産が含まれる | 不動産1箇所10万円前後 |

| 行政書士 | 不動産以外の相続手続き全般 | トータル10万円前後 |

上記の一覧表に記載している費用は、遺産分割協議書の作成だけではなく、目的に合った手続きも含んだ費用となるのでご注意ください。

5-1.弁護士に依頼すべきケース

遺産分割協議書の作成を弁護士に依頼するケースは、「遺産分割協議の時点で揉めている場合(揉めそうな場合)」です。

遺産分割協議において、他の法定相続人への交渉や調停等ができるのは弁護士のみです。

揉めているケースや揉めそうなケースでは、弁護士に遺産分割協議書の作成を依頼するとよいでしょう。

5-2.税理士に依頼すべきケース

遺産分割協議書の作成を税理士に依頼するケースは、「相続税の申告義務がある場合」です。

相続税が課税されるのは「遺産総額が基礎控除額【3,000万円+(600万円×法定相続人の人数)】を上回る場合」です。

相続税申告を依頼する税理士報酬は「遺産総額の0.5~1.0%」で、プランの中に遺産分割協議書の作成が含まれていることが多いです。

この場合、税理士は申告書類の作成に特化することとなり、遺産分割協議書を作成するのは提携している行政書士や司法書士となります。

ただ、税理士・司法書士・行政書士に別々に依頼をすると、費用が高くなってしまいます。

相続税の申告義務があるならば、節税効果がある遺産分割方法を税理士に相談し、一括で遺産分割協議書の作成を依頼した方がスムーズです。

5-3.司法書士に依頼すべきケース

遺産分割協議書の作成を行政書士に依頼するケースは、すでに遺産の分割方法が決まっていて、なおかつ「相続財産に不動産が含まれる場合」や「相続財産が不動産のみの場合」です。

相続による不動産の名義変更は「相続登記」と呼ばれ、この手続きは司法書士しか引き受けられません。

司法書士に依頼をする場合は、「相続登記+遺産分割協議書の作成」のセットになることが多く、相続登記する不動産が複数あればその分費用も追加されます。

相続登記は法定相続人が自分で行うこともできるため、時間や知識がある場合には自分で手続きを行ってもよいでしょう。

相続登記の手続きについて、詳しくは「相続登記の手続きを自分一人で行うことができる完全ガイド」をご覧ください。

5-4.行政書士に依頼すべきケース

遺産分割協議書の作成を行政書士に依頼するケースは、すでに遺産の分割方法が決まっていて、なおかつ「相続財産に不動産が含まれない場合」です。

行政書士は不動産以外の名義変更手続きができますが、司法書士も同様の業務を行っているため、相談の機会は少ないと言えます。

しかし、行政書士は報酬が安く設定されていることも多いので、「少し専門家の力も借りたい」という方は依頼するとよいでしょう。

6.相続税申告のご相談は「税理士法人チェスター」へ

「税理士法人チェスター」は、相続税申告実績年間3,076件以上を誇る、相続税専門の税理士事務所です。

相続税申告においては、遺産分割協議書の作成を含む以下の業務を、全て税理士の基本報酬内で承っております。

チェスターの基本サービス

- 財産評価・財産目録の作成

- 節税を考慮した遺産分割案のご提案

- 遺産分割協議書の作成

- 相続税申告書の作成と提出

相続税専門の実績とノウハウを活かして、原則全ての申告書類に「書面添付制度」を適用して税務調査の対策もしております。

別途報酬が発生しますが、戸籍などの申告に必要な資料の取得代行・不動産の相続登記・預貯金などの名義変更や解約手続きなども承っております。

相続発生後のお客様であれば、初回面談は無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。