相続税の納付期限は10ヶ月!期限に払えない場合はどうする?

タグ: #延納・未納

突然、税務署から相続税についてのお尋ねの手紙が届き、納付期限について慌てて調べていませんか。

お尋ねには、10ヶ月以内に納税を行うように記載がされているが、実際いつまでに納付を行うべきなのか、疑問に思われていないでしょうか。

このままだと納付期限までに納税が間に合わず、どのようなペナルティーがかかるか、不安になっていませんか。

本記事では、このような疑問を持たれているあなたのために、相続税の専門家である税理士が実際の日付や金額を使用しながら、相続税の納付期限とペナルティーについてわかりやすく解説を行います。

それでは早速見ていきましょう。

◆関連記事◆

「相続税いつ払う?」具体的な日付もこれで完璧!専門家が徹底解説!

目次 [閉じる]

1.相続税の納付期限と申告期限は10ヶ月以内

相続税の納付は、財産をお持ちの方が亡くなったことを知った日の翌日から10ヶ月以内に行うこととなっております。

では、亡くなったことを知った日とは、いつになるのかという疑問が出てくると思います。

例えば、長期の海外旅行に行っていて死亡の事実を知った日が帰国後になる場合など、色々なパターンが考えられます。

ただ、このような個別事情を考慮してしまうと、納付の期限が個別的になりすぎてしまうため、実務上では実際にお亡くなりになった日を起算として10ヶ月以内の判定を行うこととなります。

しかし疎遠になっている方がお亡くなりになって、弁護士などから死亡の通知を受けた場合には、その通知を受けた日をもって亡くなったことを知った日ということになります。

2.10ヶ月以内の具体的な日にちについて

相続税の納付は、財産をお持ちの方が亡くなったことを知った日の翌日から10ヶ月以内に行うこととなっていると説明をしました。

では、亡くなったことを知った日の翌日から10ヶ月以内の具体的な日にちが、いつになるのかが気になるところです。

実際の日付を使って確認をしてみましょう。

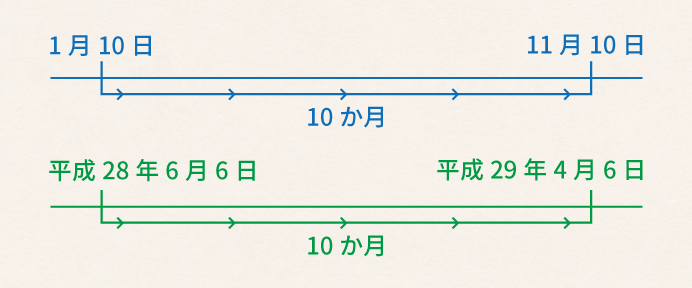

2-1.1月10日の10ヶ月後は11月10日

仮にお亡くなりになった日が、1月10日であったとした場合の納付期限は、11月10日となります。

よく10ヶ月以内が11月9日なのではないかという質問を受けることがございますが、正しくは11月10日となります。

ちなみにお亡くなりになった日が、平成28年6月6日の場合は、翌年の平成29年4月6日となります。

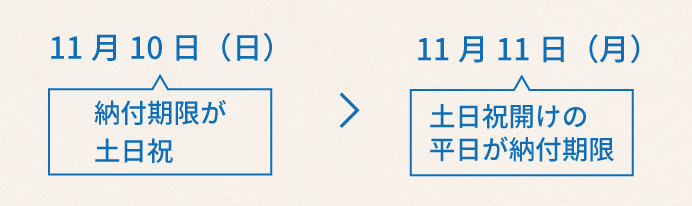

2-2.11月10日が土日祝日の場合は、土日祝日開けの平日が納付期限

では、納付期限が土日や祝日の場合には、どのような取り扱いになるのかということも疑問になるところです。結論は、納付期限が土日や祝日の場合には、土日祝日開けの平日が納付期限となります。

つまり、上記例からいきますと11月10日が日曜日である場合、翌日の11月11日(月)が納税期限となります。

3.10ヶ月以内納付に例外はなし

10ヶ月以内の納付ということに例外はないのですかという質問を受けることがよくありますが、基本例外はありません。

よく相談を受けるのが、納付期限までに相続税の計算が完了しないため、計算が完了するまで期限を延長することは出来ないのかと質問をされる方がいらっしゃいます。

仮に計算が完了していないため、納付期限の延長を認めてしまうと、ものは言いようでいくらでも納付期限を操作することが出来てしまうため、このような個別事情についての例外は一切認めておりません。

4.10ヶ月以内に支払わなかった時はペナルティーがかかる

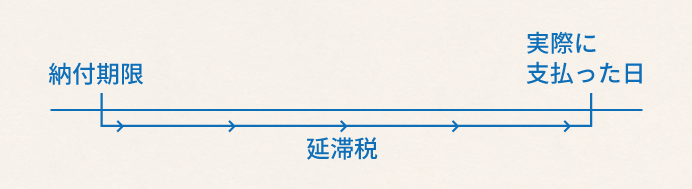

納付期限までに税金の納付をしなかった場合には、納付金額にプラスして、納付期限から実際に支払った日までの期間に応じて延滞税がかかります。

つまり税金を支払わなければ、納付の期限後は1日ごとに延滞税が加算されていくことになります。

では、延滞税の税率は一体何%になるのかが、気になるところです。

相続税の延滞税の税率は2段階になっており、

納期限の翌日から2か月を経過する日までは、年利2.8%

2か月を経過した日以降は、年利9.1%となっております。

つまり、延滞する期間が長くなるほど利率が高くなります。

では、実際の日付と納税金額を使って、延滞税がいくらになるのかを計算してみましょう。

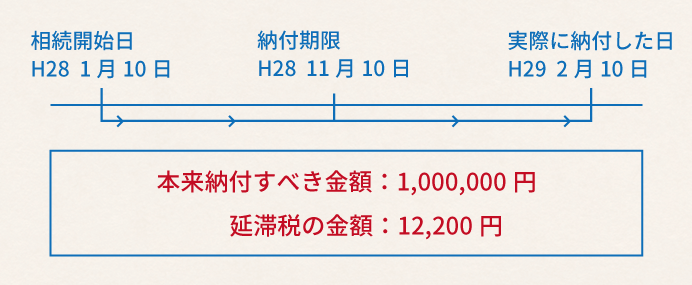

相続開始日 H28年1月10日

納付期限 H28年11月10日

実際に納付した日 H29年2月10日

本来納付すべき金額 1,000,000円延滞税の金額は、

②1,000,000円 × 9.1% × 1ヶ月/12ヶ月 = 7,583円

③合計 12,200円(百円未満の端数は切捨てになります)

延滞税についてもっと詳しく知りたい方は、「相続税の延滞税について国税庁HPより分かりやすく解説」を参照下さい。

5.相続税は現金一括納付が原則

相続税は、納付期限までに金銭で一括納付が大原則です。

ただ、相続税には、金銭で一括納付が困難な場合には、

延納と物納という2つの制度があります。

ここでは、この2つの制度について見てみましょう。

5-1.一括納付ができない場合は分割払いも可能

納付期限までに金銭による一括納付が難しい場合には、延納という手続きをとることにより、相続税を分割で支払うことが可能となります。

ただ延納は、ローンのように相続税の支払いを簡単に分割払いにすることは出来ません。

延納を行うためには、国からの許可が必要で、この許可を得るためには様々なステップを全てクリアする必要があります。

延納について詳しく知りたい方は、「相続税の延納制度を使うための4つの手順」を参照下さい。

5-2.分割でも払えない場合には、物でも支払いができる

相続税を現金で一括納付することができず、さらに分割払いでも納付することが難しい場合においては、

相続した財産そのもので納税を行う、物納という制度があります。

ただこの物納という制度は、すでに説明をした延納という制度よりさらに複雑なステップをクリアする必要があります。

物納制度を適用するのはかなり困難なことですが、物納について詳しく知りたい方は、「お金の代わりにモノで支払う!相続税の物納制度マニュアル」を参照下さい。

6.税務署からお尋ねが来ても慌てず税理士に相談を

相続税の納付期限についてまとめると、

・お亡くなりになった日から10ヶ月以内に納付する必要がある

・お亡くなりになった日が、1月10日であったとした場合の納付期限は、11月10日

・11月10日が日曜の場合には、翌日の11月11日(月)が納付期限

・納付期限までに納税をしなかった場合には、1日ごとに延滞税がかかる

ということになります。

税務署からお尋ねが届き、もう納付期限までに間に合わないと思われても、対処法はあります。詳しくは「相続税の申告期限はいつ? 期限に間に合わない時の対処法も解説」で解説していますので参考にしてください。

また、相続税専門の税理士であれば期限までに間に合うように対応してくれる可能性もあります。ペナルティーのあるなしで税額は大きく変わりますから、諦めずにまずは相続税専門の税理士に相談をしてみてください。

相続税専門の税理士法人チェスターでは、相続税の納付期限が近いお客様のご対応も行っています。納付期限まで半分を切っているような方は、なるべく早めにご相談頂いた方が良いでしょう。

【参考URL】

・国税庁-相続税関連情報

・国税庁-No.4205 相続税の申告と納税

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。