相続税には申告義務がある?不要な場合の要否判定を徹底解説!

タグ: #基礎控除

今この記事をご覧の皆さんは、このようにお悩みかと思います。

「自分は相続税の申告義務があるの?ないの?」

「相続税の申告義務の判定ってどうやればいいの?」

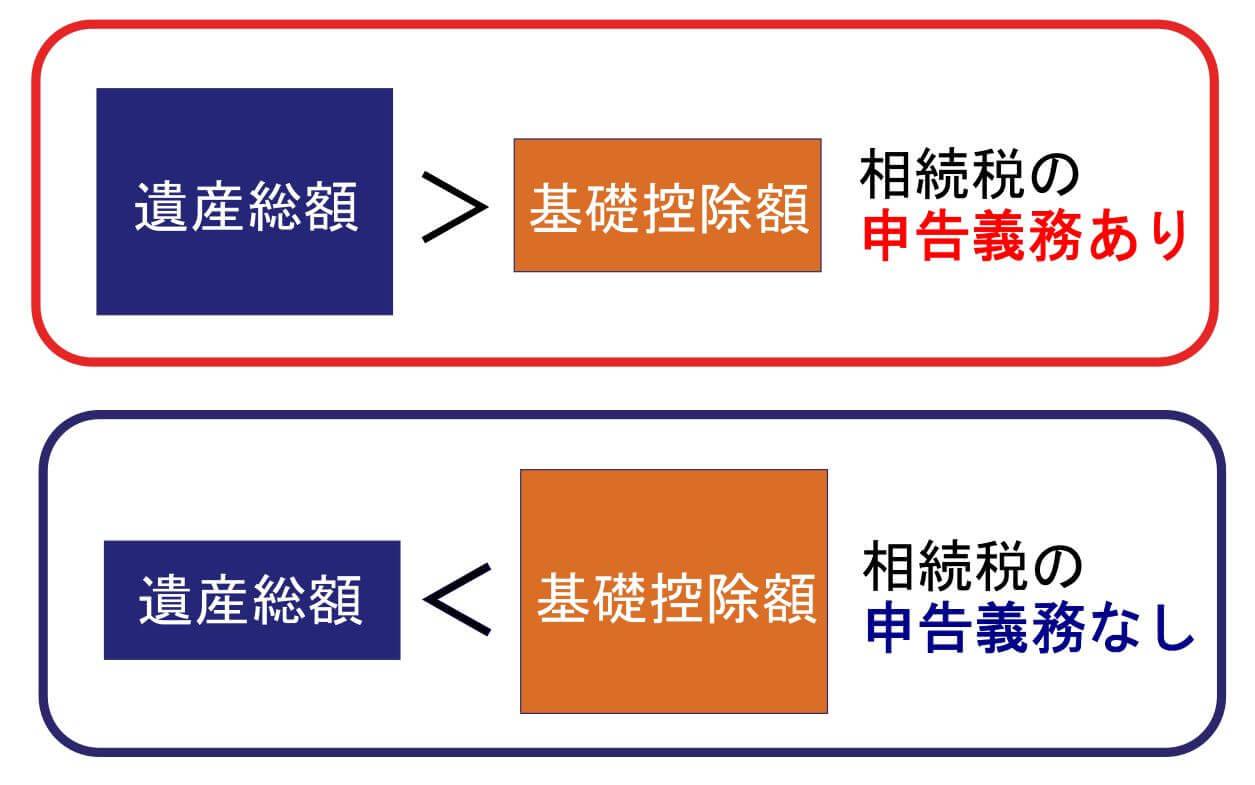

相続税の申告義務の判定は、「遺産総額と基礎控除額のバランス」が基礎となります。

ただ、相続税の申告義務は「ありそうでない場合」や「なさそうである場合」もあるため、要否判定を誤らないように注意しましょう。

仮に申告義務の要否判定を誤ってしまうと、後々税務調査で指摘を受け、延滞税や無申告加算税などのペナルティを課せられる可能性があります。

まずはこの記事を読んでいただき、あなたが相続税の申告義務があるのかないのかを判定してください。

YouTube動画でも、相続税の申告義務の判定方法を解説しているので併せてご覧ください。

目次 [閉じる]

1.相続税の申告義務の基礎判定~遺産総額と基礎控除額とは~

大前提として、相続税の申告義務があるのは、被相続人の「遺産総額」が「基礎控除額」を超える場合です。

これは自分が受け取る遺産が基礎控除額を超えるか否かではなく、家族全員で受け取る遺産総額が基礎控除を超えるか否かで、相続税の申告義務の判定を行います。

被相続人の遺産総額が基礎控除額を上回ると相続税の申告義務があり、逆に遺産総額が基礎控除を下回ると相続税の申告義務はありません。

例えば「遺産総額6,000円>基礎控除4,200万円」であれば申告義務があり、逆に「遺産総額4,200万円<基礎控除6,000万円」であれば申告義務なしという判定になります。

この考え方が相続税の申告義務の基礎となりますので、よく理解しましょう。

国税庁「相続税の申告要否の簡易判定シート」でも、相続税の申告義務の要否判定をしていただけます。

遺産総額や基礎控除額の計算方法については、それぞれ以下をご参照ください。

被相続人が生前に「相続時清算課税制度」を利用して生前贈与をしていた場合や、生命保険金や死亡退職金などの「みなし相続財産」がある場合、これらも加算して遺産総額を計算します。

次章で解説しますが、みなし相続財産(生命保険金など)や土地の評価額は、「非課税枠」や「小規模宅地等の特例」を適用させた後の価額となりますのでご注意ください。

相続財産の定義について、詳しくは「相続財産とは。絶対に知っておきたい相続財産の定義と具体例」をご覧ください。

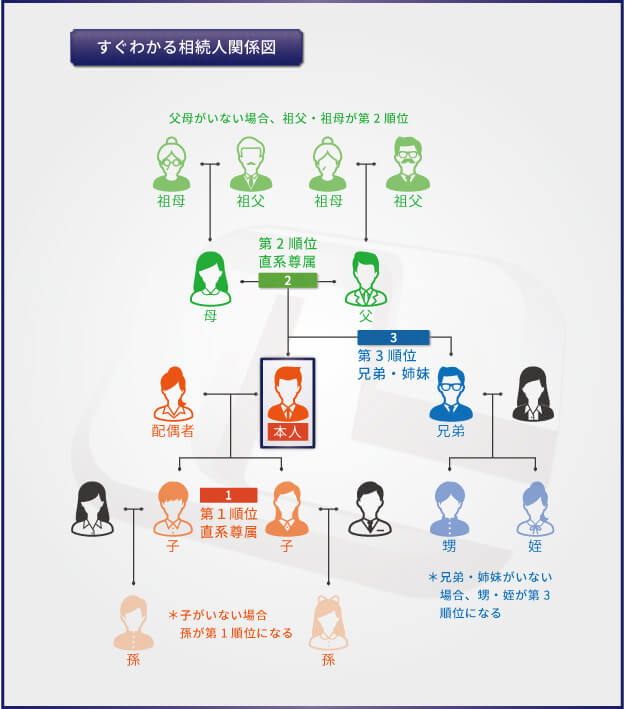

実際に誰が相続するというのは関係なく、民法で定められている法定相続人の人数を計算式に当てはめます。

相続税の基礎控除額について、詳しくは「【相続税の基礎控除額】計算式・相続税申告の要否・注意点も解説」をご覧ください。

相続税の基礎控除額を求める際、特に間違えやすいのは「法定相続人の人数」です。

法定相続人の中に「遺産を受け取らない人」や「相続放棄をした人」がいたとしても、法定相続人の人数に含めて計算します。

ただし被相続人が書いた遺言書によって遺産を受け取る「法定相続人以外の人(受贈者)」については、法定相続人の人数には算入しません。

以下は法定相続人の関係図となりますので、ご参照ください。

| 常に法定相続人 | 配偶者 |

| 第1順位 | 子(亡くなっている場合は孫) |

| 第2順位 | 父母(亡くなっている場合は祖父母) |

| 第3順位 | 兄弟姉妹(亡くなっている場合は甥姪) |

上記イラストの場合、法定相続人は「被相続人の配偶者」と「第一順位の長男・長女」の合計3人となり、基礎控除額は4,800万円となります(計算式は「3,000万円+(600万円×3人)」)。

このモデルケースの場合、被相続人の遺産総額が4,800万円以下であれば相続税の申告義務なし、遺産総額が4,800万円を超えていれば相続税の申告義務があります。

法定相続人の考え方について、詳しくは「相続人の範囲がすぐに分かる方法(簡単フローチャート付)」をご覧ください。

1-1.相続税の申告義務者は「遺産を受け取る人」

遺産総額が基礎控除額を上回るケースの法定相続人で、なおかつ遺産を受け取った相続人に相続税の申告義務があります。

また、遺産総額が基礎控除額を上回るケースで、被相続人が生前に書いた遺言書によって遺産を受け取る「受遺者」にも、相続税の申告義務があるので注意しましょう。

受遺者とは…

- 特別縁故者(法定相続人以外の友人や知人)

- 特別寄与者(法定相続人以外の親族)

なお、遺言書で財産を受け取ることを「遺贈(いぞう)」と言いますが、遺贈に関わる相続税は通常の2割加算となります。

詳しくは、「遺贈にかかる税金は「相続税」-その理由と計算方法を徹底解説-」をご覧ください。

1-2.遺産を受け取らない相続人は申告義務なし

遺産総額が基礎控除額を上回るケースの法定相続人であっても、遺産を受け取らなかった人には相続税の申告義務はありません。

相続税は非課税となり、相続税申告書類を税務署に提出する必要もありません。

ただし相続税の申告義務がない場合でも、他のご家族と一緒に相続税申告をしても問題はありません。

相続税申告書には法定相続人全員の名前を記載する欄があり、通常は遺産を一切相続しない法定相続人もこの欄に名前が記載されます。

相続税申告書は法定相続人全員が連名で税務署に提出を行うことから、遺産をもらっていない相続人もその申告書に押印を行い、一緒に相続税申告するケースが一般的です。

2.特例や控除の適用で相続税が0円!申告義務の要否判定にご注意を

相続税の申告義務があるのは、遺産総額が基礎控除額を上回るケースで、なおかつ遺産を受け取る相続人や受遺者となります。

そして相続税には基礎控除の他にもいくつか控除や特例があり、本来であれば相続税の申告義務があるものの、これらを適用させれば相続税が0円になるケースも考えられます。

ただし「控除や特例で相続税が0円=相続税の申告義務なし」とは限りません!

適用させる控除や特例の種類によって、相続税の申告義務の要否判定が変わってくるのでご注意ください。

| 控除や特例 | 申告義務の要否 |

| 小規模宅地等の特例 | 申告義務あり |

| 配偶者控除 | 申告義務あり |

| みなし相続財産の非課税枠 | 申告義務なし |

| 障害者控除 | 申告義務なし |

| 未成年者控除 | 申告義務なし |

| 相次相続控除 | 申告義務なし |

※各種控除や特例は併用可能

※みなし相続財産=生命保険金や死亡退職金

節税効果が高い「小規模宅地等の特例」や「配偶者控除」は、適用させれば相続税額が0円になっても、相続税の申告義務があります。

別の言い方をすると、相続税申告をしなければ「小規模宅地等の特例」や「配偶者控除」は適用できません。

仮に「相続税額0円だから申告義務なし」と思い込んで申告を失念してしまうと、延滞税や無申告加算税などのペナルティが課せられる可能性があるのでご注意ください。

この章では、控除や特例を適用させた場合に相続税額が0円になる場合の、申告義務の要否判定や実例モデルをご紹介します。

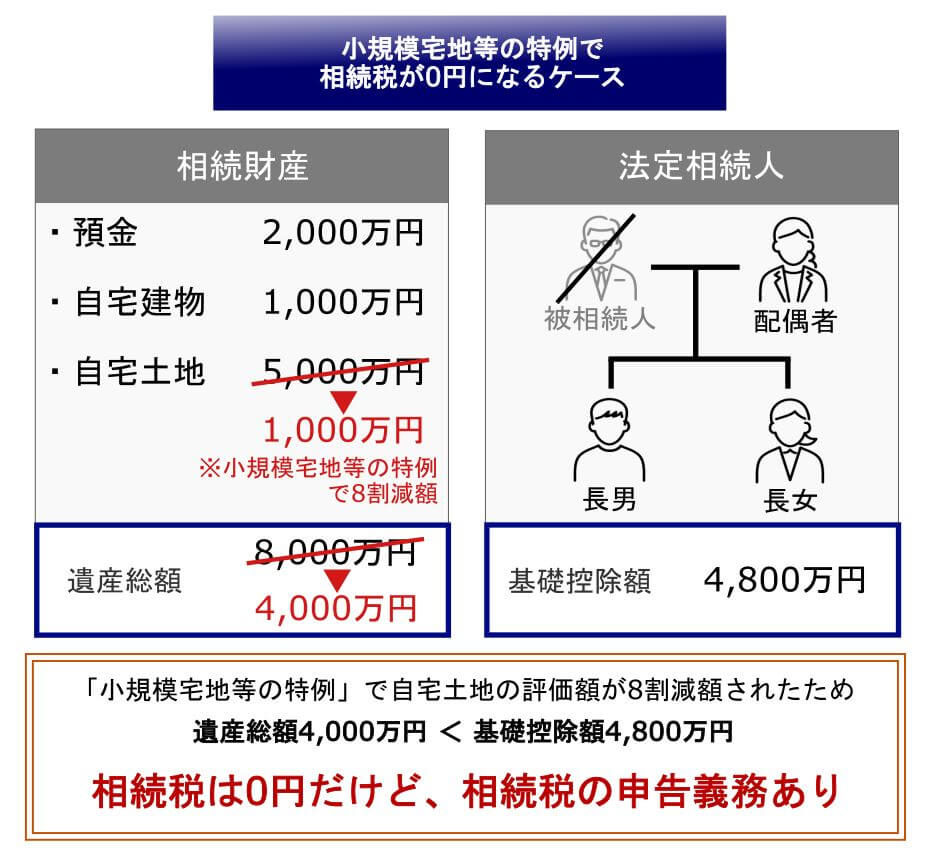

2-1.小規模宅地等の特例を適用して相続税が0円【申告義務あり】

小規模宅地等の特例を適用すれば、遺産総額が基礎控除額を下回って相続税額が0円になる場合でも、相続税の申告義務があります。

小規模宅地等の特例とは、被相続人の「自宅不動産」や「賃貸マンションとして人に貸している不動産」などの、土地の相続税評価額を最大8割減額できる特例のことです。

実例モデルを元に、シミュレーションしてみましょう。

このケースは本来であれば「遺産総額8,000万円>基礎控除4,800万円」となるので、遺産を受け取る相続人全員に相続税の申告義務があります。

ただし自宅土地に小規模宅地等の特例が適用された場合、遺産総額は8、000万円→4,000万円になるため、基礎控除額4,800万円を下回って相続税額は0円となります。

小規模宅地等の特例を適用するためには相続税申告が必須となるため、遺産を受け取る相続人全員に相続税の申告義務があります。

小規模宅地等の特例について更に理解を深めたい方は、「小規模宅地等の特例とは?適用要件・計算・申告などわかりやすく解説」をご覧ください。

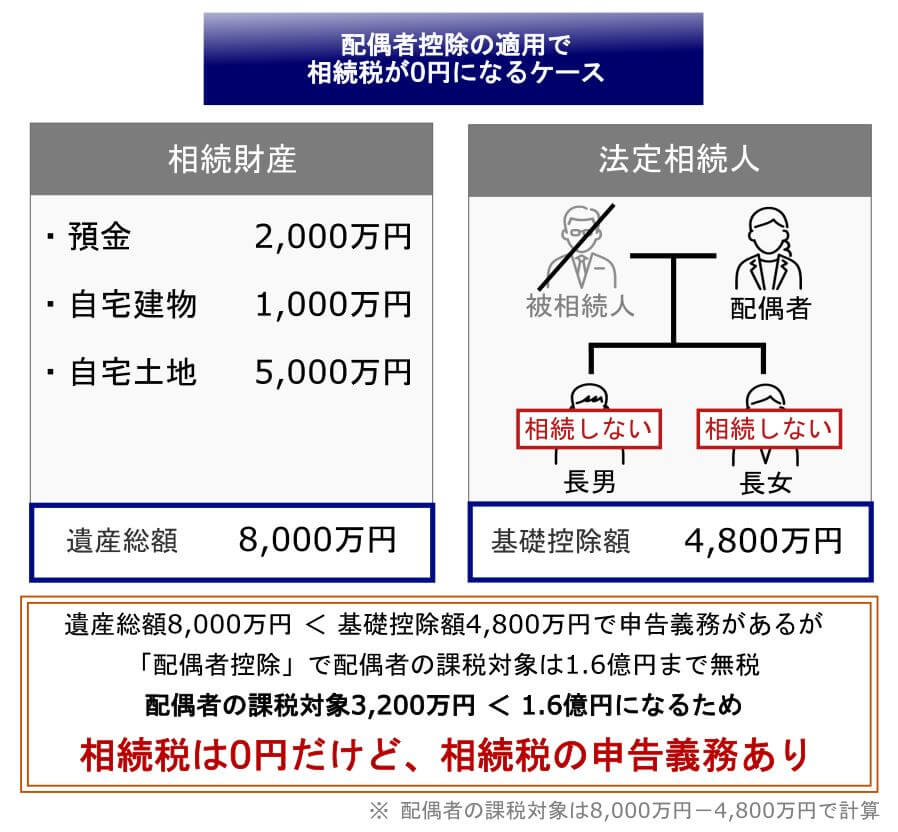

2-2.配偶者控除を適用して相続税額が0円【申告義務あり】

配偶者控除(配偶者の税額軽減)を適用すれば最終的に相続税額が0円となる場合でも、相続税の申告義務があります。

配偶者控除とは、配偶者が相続した財産のうち課税対象となるものの価額が、1億6,000万円(もしくは法定相続分)までであれば、配偶者に相続税が課税されない特例のことです。

配偶者控除を適用させられれば、配偶者は相続税が無税になるケースはほとんどと言えるでしょう。

実例モデルを元に、シミュレーションしてみましょう。

本来であれば「遺産総額8,000万円>基礎控除4,800万円」なので、相続人全員に相続税の申告義務があります。

ただ、このモデルケースのように、被相続人の配偶者(妻)が遺産を100%相続すれば、「配偶者控除」が適用されて相続税額は0円となりますが、配偶者控除を適用させるためには配偶者が相続税の申告をしなくてはいけません。

配偶者控除について、詳しくは「相続税の配偶者控除で1.6億円が無税!ただし子供にデメリットも?!」をご覧下さい。

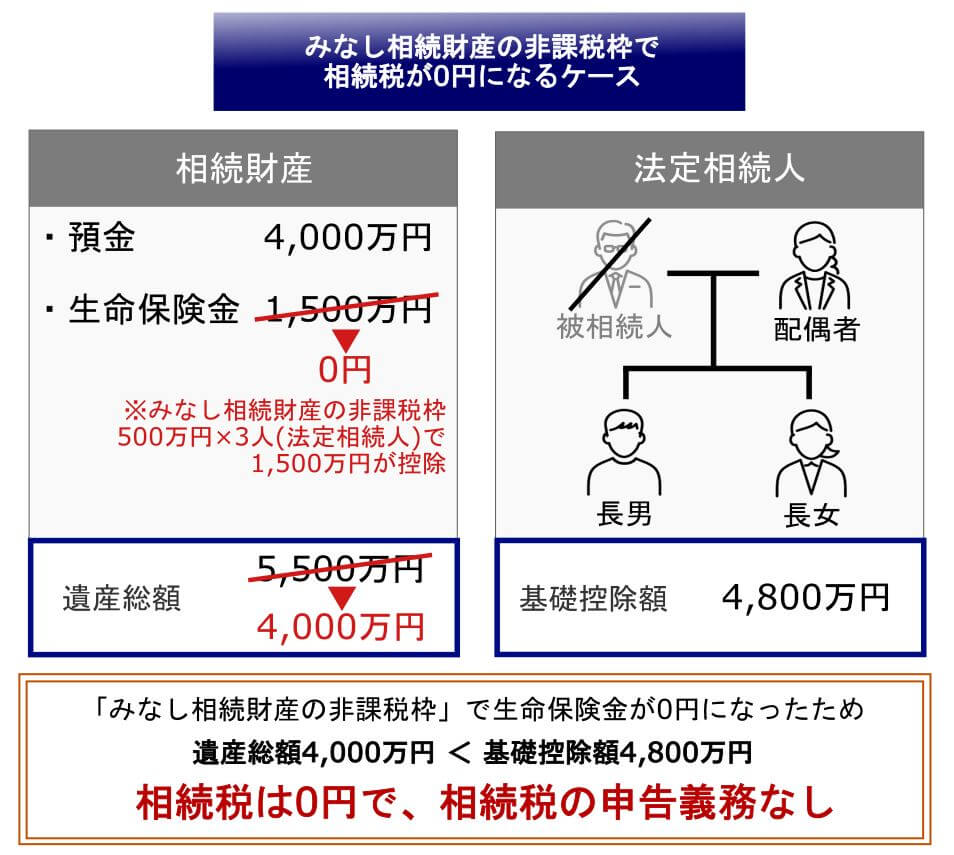

2-3.みなし相続財産の非課税枠で遺産総額が基礎控除額以下【申告義務なし】

みなし相続財産の非課税枠を適用すれば遺産総額が基礎控除額を下回る場合、相続税の申告義務はありません。

みなし相続財産とは、被相続人がかけていた「生命保険金」や「死亡退職金」など、被相続人の死亡によって利益を得る財産のことです。

これらのみなし相続財産には「非課税枠」があり、被相続人の遺産総額を計算する際に適用させます。

非課税限度額

- 生命保険金…500万円×相続人の数

- 死亡退職金…500万円×相続人の数

※相続人以外の人は適用できません

例えば、被相続人が自分にかけていた生命保険金を相続人3名が相続する場合、「非課税枠500万円×3人=1,500万円」が非課税となります。

事例を元にシミュレーションしてみましょう。

このケースは「遺産総額5,500万円>基礎控除額4,800万円」と相続税の申告義務がありそうに見えますが、相続税の申告義務を判定する上の遺産総額は、生命保険の非課税枠分を控除して計算する必要があります。

生命保険の非課税枠は「500万円×3名=1,500万円」となるので、生命保険は全額非課税となり遺産総額は4,000万円となります。

よって相続税の申告義務判定は「遺産総額4,000万円<基礎控除額4,800万円」で相続税は0円、さらに非課税枠を適用するための申告は不要であるため、相続税の申告義務はありません。

みなし相続財産の概要や非課税枠について、詳しくは「税理士がわかりやすく解説!知っておきたい“みなし相続財産”の全て」をご覧ください。

2-4.障害者控除・未成年控除・相次相続控除で相続税額が0円【申告義務なし】

「障害者控除」「未成年控除」「相次相続税控除」などを適用すれば相続税額が0円になる場合、相続税の申告義務はありません。

これらの控除は各相続人の事情を考慮した税額控除のため、適用を受けるために相続税申告を行う必要がないのです。

2-4-1.障害者控除とは

障害者控除とは、障害を持つ法定相続人が遺産を相続した場合、その法定相続人が納税する相続税額から一定の金額を控除できる特例です。

障害者控除の控除額は、障害の程度やその相続人の年齢によって異なります。

障害者控除の控除額

- 一般障害者…満85歳までの年数1年につき10万円

- 特別障害者…満85際までの年数1年につき20万円

障害者控除について、詳しくは「知っておきたい相続税の障害者控除のすべて~要件・控除額・対象者等を解説~」をご覧ください。

2-4-2.未成年者控除とは

未成年控除とは、20歳未満の未成年者が法定相続人である場合、その法定相続人が納税する相続税額から一定の金額を控除できる特例です。

・10万円×相続から20歳になるまでの年数

※1年未満の端数は切り上げ

未成年控除について、詳しくは「未成年者は法律行為ができない!相続人に未成年者がいる場合の相続手続き」をご覧ください。

2-4-3.相次相続控除とは

相次相続控除(そうじそうぞくこうじょ)とは、10年以内に連続して相続が発生した場合、第一次相続で納税した相続税の一部を、第二次相続で納税する相続税から控除することができる特例です。

第一次相続で課税された相続税額のうち

「経過年数×10%の割合」で減額した後の金額

例えば、第二次相続の被相続人が第一相続で100万円の相続税を支払ってすぐに亡くなった場合、経過年数による減額はないため、この100万円がそのまま第二相続で控除されることになります。

相次相続控除額の計算式は少し複雑なため、詳しくは「「相次相続控除」10年以内に連続で相続が発生した人必見!」をご覧ください。

3.相続税の申告義務の要否判定でよく迷う2つのケース

ここまでで、相続税の申告義務の要否判定についての、基本的なルールを解説してきました。

ただ相続税の申告義務の判定に迷う、個別の特殊なケースが2つあります。

この章では「一見相続税の申告義務はなさそうだけど相続税申告が必要」という、代表的な事例を2つご紹介します。

3-1.名義預金を含めると遺産総額が基礎控除額を上回る

名義預金を含まない遺産総額が基礎控除額以下であっても、名義預金を含むことで基礎控除額を上回る場合には、相続税の申告義務があります。

名義預金とは、被相続人の名義ではないものの、実際にその通帳の原資は被相続人であり、その通帳の維持管理や運用も被相続人が行っていた場合に、被相続人の財産とみなされる口座預金のことです。

名義預金の例

- 専業主婦なのに残高が被相続人の夫よりも多いまたは同額の妻名義の口座

- 被相続人が子や孫の将来の為に貯蓄している子供や孫名義の口座

- 被相続人が相続税対策として作った配偶者や子供の名義の口座

これらの名義預金も、通常の相続財産と同様に遺産総額に算入されます。

「被相続人の名義ではないから相続財産には該当しない」と、安易に判断しないよう気を付けましょう。

名義預金の考え方について、詳しくは「残された預金が名義預金として相続税の対象になるかどうかの見分け方」や「他人名義の預金なのに税務調査で狙われる!名義預金で気をつけておきたいことを専門家が解説」をご覧ください。

3-2.遺産は相続していないが生命保険金を受け取った

生命保険金や死亡退職金は「みなし相続財産」となり、「相続人×500万円までの非課税枠がある」と前章でご紹介しました。

ただ、相続人の遺産は相続せずに死亡保険金のみ受け取っていた場合でも、相続税の申告義務があります(生命保険金を含む遺産総額が、基礎控除額を上回る場合に限定)。

「遺産ではなく生命保険金だけだから相続税の申告義務はない」と思い込まないよう、気を付けましょう。

相続税は発生しなくても相続税申告が必要なケースについて、動画でも解説しています。

ぜひこちらもご覧ください。

4.税務署から「相続税についてのお尋ね」が送付された方へ

相続開始の6~8ヶ月後に、相続人のもとに税務署から「相続税についてのお尋ね」と呼ばれる書類が送付されることがあります。

簡単に説明すると、「こういう場合には相続税の申告義務がありますが、あなたは該当しますか?」と税務署から文章で聞かれることです。

ただ、「相続税についてのお尋ね」が送付されたからと言って、必ずしも相続税の申告義務はありません。

この記事でご紹介した相続税の申告義務の要否判定をし、相続税の申告義務がなければ、「相続財産は○○で私は相続税の申告義務はありません」と記載の上、回答をするだけで大丈夫です。

ただし、相続発生から数年が経過して「相続税についてのお尋ね」が届いた場合、相続税の申告義務があった可能性が高いです。

すぐに相続財産の内容を調べ直し、相続税に強い税理士に相談されることをおすすめします。

相続税についてのお尋ねの具体的な書き方や対処法について、詳しくは「「相続税についてのお尋ね」が税務署から届いたときの対応方法を税理士が解説」をご覧ください。

5.相続税の申告義務がある方は税理士依頼の検討を

相続税の申告義務があるのは、遺産総額が基礎控除額を上回り、かつ実際に遺産やみなし相続財産を受け取る人(相続人や受遺者)です。

逆に、遺産総額が基礎控除額を下回る場合はもちろん、遺産を受け取らない法定相続人に相続税の申告義務はありません。

そして注意していただきたいのは、特例や控除を適用させれば相続税が0円になるケースの申告義務の要否判定です。

「小規模宅地等の特例」や「配偶者控除」を適用させれば相続税が0円になるケースでも、相続税の申告義務があるので失念しないようご注意ください。

相続税の申告義務の要否判定を誤ると、後々税務署から指摘を受け、延滞税や無申告加算税などのペナルティを課せられる可能性もあります。

少しでも相続税の申告義務の要否判定で迷われるのであれば、相続税専門の税理士に相談をするようにしましょう。

5-1.相続税の申告義務がある方は税理士依頼の検討を

この記事を読んで「相続税の申告義務がある」と分かった方は、税理士へ相続税申告の依頼を検討されることをおすすめします。

相続税申告は難易度が低いケースであればご自分でしていただけますが、メリットよりもデメリットやリスクが大きくなってしまいます。

仮に相続税の知識がないまま申告をしてしまうと、相続税を過大申告する可能性だけではなく、相続税を過少申告した結果ペナルティが課せられる可能性もあるためです。

また、ご自分で提出された申告書類はミスが出やすく、税務調査に来る確率が高くなってしまいます。

財務省が発表した「令和元年事務年度 国税庁実績評価書」を見ていても、全体の85.7%という大多数の方が税理士に相続税の申告依頼をされています。

相続税専門の税理士法人チェスターでは、相続税の申告が必要な方の初回面談を無料で行っております。

「正式依頼はまだ検討中」という場合も問題ございませんので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。