遺贈にかかる税金は「相続税」│理由、計算方法を解説

タグ: #遺贈

遺贈で相続財産を受け取ったけど税金がかかるのか、

かかるとしたらいくら支払わなければいけないのか、疑問に思われるのではないでしょうか。

遺贈で財産を受け取ったら「相続税」を支払います。

贈与税を支払う必要はありません。

この記事では遺贈で財産をもらったら、なぜ相続税を支払うのかという根本的な話から、あなたが最終的にいくらの税金を支払うべきか見ていきます。

目次 [閉じる]

1.遺贈は贈与税ではなく“相続税”を支払う

遺贈とは遺言書によって相続財産を引き継ぐことを言います。

相続人・相続人以外、どのような立場の人でも遺言書に財産を譲りますと指定されていれば財産を引き継げますが、税務上の解釈で遺贈は「相続人以外の人が財産を相続した」ことを指します。

遺贈により取得した財産は、遺言書によって受け継ぐので相続になります。

つまり遺贈をしたら支払う税金は相続税です。

贈与税は生前に受け取った財産にかかる税金で遺贈とは関係ありませんので注意をしましょう。

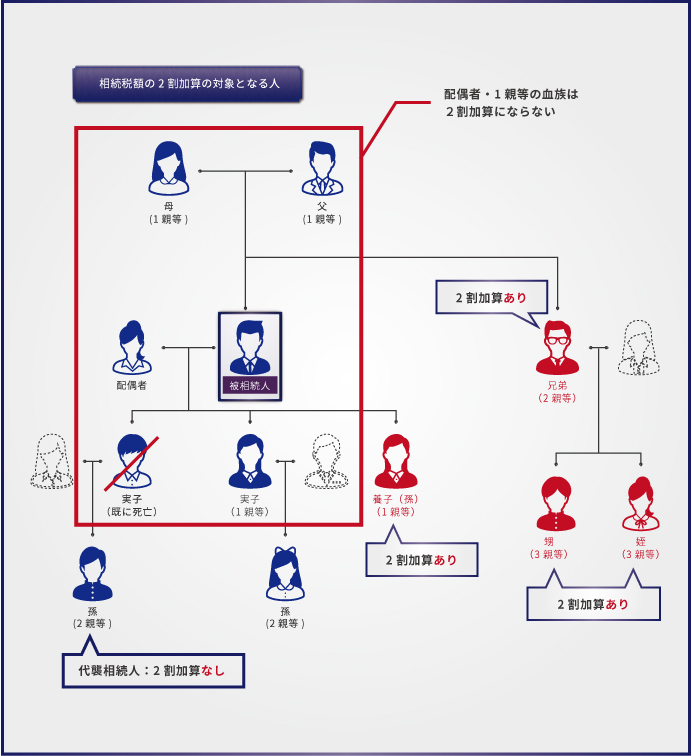

また相続人以外と配偶者・一親等の親族以外が財産を相続すると相続税が2割加算になり、通常よりも相続税が高くなります。誰が2割加算になるのか下図を参考にしてみてください。

2.注意!不動産取得税がかかるケースもある

相続人以外が遺贈で不動産をもらい受けたら、不動産取得税がかかることがあります。

不動産取得税がかかるのは下記の条件を満たした場合です。

・特定遺贈である

・相続人以外の人へ遺贈

遺贈は正確に言うと「特定遺贈」と「包括遺贈」の2種類があります。

「包括遺贈」とは「全財産の~%を~にあげます」と言うように、渡す財産を明確に指定せず配分割合のみを指定する遺贈です

「特定遺贈」とは「この~という財産を~にあげます」と言うように、渡す財産を具体的に指定する遺贈です。

つまり、遺言書に「相続人以外Aに群馬にある土地をあげます」というように書かれていた場合は特定遺贈になるので、不動産取得税がかかります。

包括遺贈、特定遺贈の詳細については「知らないと損!包括遺贈・特定遺贈の違い徹底比較ガイド」を参考にしてください。

また不動産取得税がいくらかかるかは

の算式で計算します。

計算についての詳細は、「不動産取得税」に載っている説明がわかりやすく、参考になります。

簡単に遺贈についてご説明いたしましたが2割加算などについて、さらに詳しく知りたい方は「遺贈には相続税がかかる!遺贈を行う際に知っておきたいこと」を参考にしてください。

3.遺贈で取得した財産の相続税計算の方法

遺贈したら相続税を支払うべきか、支払うとしたら大体いくらかを知るためにも「概算」を求めましょう。

あくまで「概算」を求めることが重要であり、正確な計算をするには専門性の高い知識が必要のためオススメしません。

また自己判断で計算を行い、相続税の申告をすると申告後に税務署から「税金の計算が間違っています。脱税している疑いがあるので調査させてください」と税務調査を受けることになります。

それでは計算例を詳しく見ていきましょう。

※以下、相続税の計算方法についてご説明しますが、正直、複雑で難しく感じられるかもしれません。

「自分でイチから計算をするのが面倒」「専門家に相談しながら進めたい」という方は、ぜひまずはお気軽にお問い合わせください。

私たち税理士法人チェスターでは、相続税のご相談を専門に取り扱っております。

<相続税申告についてのご相談・お問い合わせはこちら>

お電話から:0120-888-145

webから :お問合せフォーム

相続人以外が遺贈された場合の計算例

相続人以外が遺贈された場合の相続税の計算は基本的に通常の計算方法と同じです。

ただし、計算の際に注意する点が2点あります。

(1)法定相続人の人数に”相続人以外”は含めない

(2)相続財産の取得割合に応じて相続税を振り分ける時に”相続人以外”を含めて税額を振り分け

これら踏まえると遺贈された場合の計算は下記ステップになります。

STEP2.法定相続人の人数を把握する(相続人以外は含めない)

STEP3.シミュレーションソフトで相続税の総額を出す

STEP4.各人が支払うべき相続税を財産の取得割合に応じて振り分け

STEP5.相続人以外は支払うべき相続税に2割加算をする

シミュレーターソフトで相続税の総額を計算するためには遺産総額と法定相続人の人数が必要になります。

詳しく見ていきましょう。

STEP1.遺産総額を求める

遺産総額を概算で求めます。

細かい話を言うと相続財産にはゴルフ会員権などの権利も含まれますが、概算として計算するには下記3つの財産の合計を求めるだけで問題ありません。

・土地(固定資産税評価明細書に記載されている価額の1.14倍)

・現預金

・生命保険

相続人以外の方が遺産総額を求めるためには、相続人と協力することが必要です。

なぜなら遺産総額は故人のプライベートな情報が多いため、相続人以外の方が自分一人だけの力で情報を得るのはかなり難しいです。例えば実務で見たのは、被相続人の世話をしていた人(相続人以外)が財産を受け継いだケースです。

遺産総額を求めるために、世話人が中心となり必要な資料を相続人から聞き出して集めていました。

STEP2.法定相続人の人数を把握する(相続人以外は含めない)

法定相続人とは「相続する権利がある人」と法律で定められている人のことで、カンタンにいうと子と配偶者です。

間違えやすいですが、相続人以外は法定相続人に含めません。

相続人以外は「相続する権利があると」と法律で定められていないからです。

・妻

・子(1人)

・お世話になった人が1人(相続人以外)→相続人は2人

STEP3.シミュレーションソフトで相続税の総額をだす

相続税計算シミュレーションソフトで相続税の総額を出します。

相続人以外はどうしたらいいのか、わかりにくいのでシミュレーターソフトの入力項目についてそれぞれ説明いたします。

■遺産総額

STEP1で求めた額を入力します。

■配偶者の有無

相続人に配偶者(夫・妻)がいるかどうかで有無をつけます。

■配偶者の遺産取得割合

遺言書によって取得割合はおおよそ決まっているので、それに従います。

わからない場合は、0%としてください。

遺産総額:1億円

妻に5,000万円を譲る

子に2,000万円を譲る

お世話になった人(相続人以外)に3,000万円譲る配偶者の遺産取得割合

→5,000万円÷1億円 = 50%

■配偶者以外の法定相続人の続柄

配偶者(夫・妻)以外の法定相続人の続柄にチェックします。

番号順に優先順位が決定しますので、もし子も父母もいる場合は子にチェックをつけます。

1.子

2.父母(被相続人の父と母)

3.兄弟姉妹(被相続人の兄弟姉妹)

ここで注意点は相続人以外は法定相続人でないので、続柄は全く関係ありません。

■法定相続人の人数(配偶者を含む)

STEP2で求めた人数です。

繰り返しになりますが法定相続人の人数に”相続人以外”の人数は含めません。

全ての項目を記入したら「相続税を計算する」ボタンを押します。

計算結果は、被相続人が死亡した日によって異なります。

もし被相続人が平成27年5月20日に死亡された場合、「相続開始日が平成27年1月1日以降」に算出される金額が相続税になります。

STEP4.各相続人が支払うべき相続税を財産の取得割合に応じて振り分け

各相続人の財産の取得割合に応じて、相続人がそれぞれ支払うべき相続税を算出します。

ここで初めて相続人以外の方を加えた計算をします。

遺産総額:8,000万円

相続税の総額:800万円■遺言書に記載されていた内容

・子に生命保険(4,000万円)を譲る

・相続人以外に現金(1,000万円)を譲る

■取得割合と各人が支払うべき相続税額

取得割合:3,000万円÷8,000万円 = 37%

支払うべき相続税額:800万円×37% = 296万円

取得割合:4,000万円÷8,000万円 = 50%

支払うべき相続税額:800万円×50% = 400万円

取得割合:1,000万円÷8,000万円 = 13%

支払うべき相続税額:800万円×13% = 104万円

配偶者と子は支払うべき相続税額が決定したので、この額を納税します。

相続人以外はこの金額にさらに2割加算をしますのでSTEP5に進みます。

STEP5.相続人以外は支払うべき相続税に2割加算をする

STEP4の例をとってご説明します。

相続人以外が支払うべき相続税は

でした。

この金額に2割加算、つまり1.2倍します。

この金額が相続人以外が支払うべき相続税になります。

4.遺贈により相続税がかかる場合は専門家に相談を

相続税の仕組みや計算方法についてご紹介してきましたが、いかがでしたか?

できる限り分かりやすくお伝えしたつもりですが、正直な話、相続税の話は複雑なため、難しく感じた方もいらっしゃるかもしれません。

また、税金の計算を深くお話するとさらに長くなってしまうことに加え、個別具体になるのでご説明できていないところもあります。

そのため、現在、遺贈で相続税を支払わなければいけない・計算をすぐにして税金を納めたいけどどうしたらいいかわからないという方は、相続税に詳しい税理士にご相談することをオススメします。

税理士法人チェスターは相続税のみを専門に取り扱う税理士事務所です。

年間の申告件数は3,076件以上、税務調査率は1%という実績があります。

相続税の申告・納税が必要なお客様のご相談を初回無料で承っています。全国18拠点で対応しておりますのでお気軽にお問合せください。

【関連記事】

知らないと損!包括遺贈・特定遺贈の違い徹底比較ガイド

遺贈には相続税がかかる!遺贈を行う際に知っておきたいこと

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。