相続税申告書にある取得原因とは?どれを選ぶべきなのか税理士が解説

相続税が課税されるのは、被相続人の遺産(財産)を取得した人はもちろん、一定の贈与財産や死亡保険金などを受け取った人です。

相続税の課税対象財産額が基礎控除を超え、相続税の申告義務がある場合は、定められた期限までに相続税の申告・納付を行います。

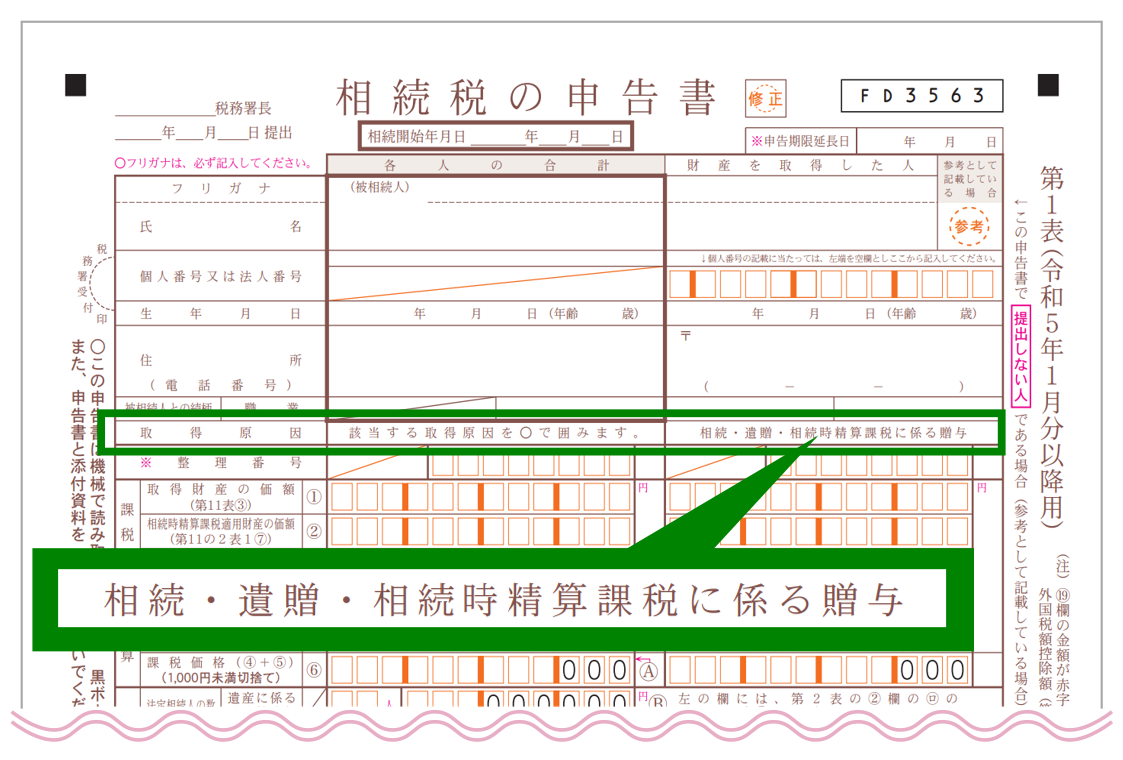

相続税申告書には取得原因を選択する欄があり、「相続」「遺贈」「相続時精算課税に係る贈与」と記載されていますが、どれを選ぶべきなのか迷う方もいらっしゃるかと思います。

この記事では、相続税申告書第1表に記載されている3つの取得原因について、誰が・何を選ぶべきなのか、相続税専門の税理士が解説します。

目次 [閉じる]

1.相続税申告書にある3つの「取得原因」とは

相続税申告書は第1表から第15表まであり、必要に応じて十数枚にわたる様式で構成されます。

第1表には表紙のような役割があり、「被相続人(亡くなった人)」と「財産を取得した人」の、氏名・生年月日・住所などの情報を記載します。

そして各人の情報を記載した後には、以下のように「取得原因」を選択する箇所があります。

【国税庁ホームページ掲載の様式(第1表 相続税の申告書)より作成】

【国税庁ホームページ掲載の様式(第1表 相続税の申告書)より作成】

取得原因には「相続」「遺贈」「相続時精算課税に係る贈与」の3つがあり、該当する箇所を○で囲みます。

なお、該当する取得原因が複数ある場合は、当てはまるものをすべて○で囲みます。

相続税申告書の取得原因は「相続」になるケースがほとんどですが、判断に迷うこともあります。次章から、3つの取得原因の具体例についてご紹介します。

>>取得原因①「相続」による取得

>>取得原因②「遺贈」による取得

>>取得原因③「相続時精算課税に係る贈与」による取得

2.取得原因①「相続」による取得

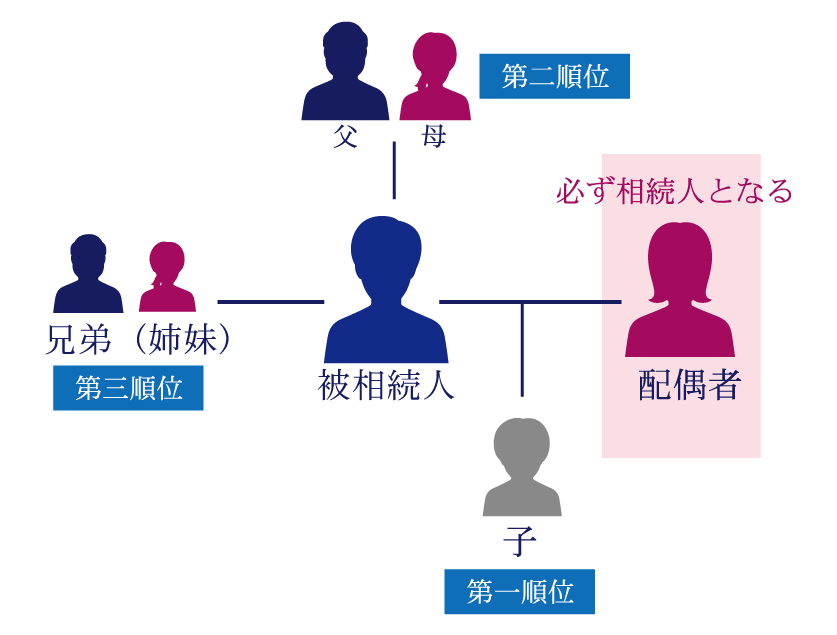

相続による取得とは、「法定相続人」が被相続人の財産を承継することです。

そもそも相続人とは、民法で定められた、被相続人の財産を取得することができる親族のことです。

しかし、「民法」による法定相続人と、「相続税法」の法定相続人は、少し意味するものが異なる点があるので、注意が必要です。

「民法」では、相続人が「放棄」をした場合は、次の順位に相続人が移りますが、「相続税法」では、公平な課税の観点から、「放棄」をした場合でも、その「放棄」がなかったものとして、相続税の計算を行います。

では、法定相続人とは誰を指すのでしょうか。

被相続人の配偶者は常に法定相続人となり、その他の法定相続人は民法で優先順位が定められています。

そのため、以下に該当する法定相続人は、相続税申告書第1表の取得原因は、「相続」を選択することとなります。

- 遺産分割協議を行った法定相続人

- 遺言書で取得分が指定されていた法定相続人

法定相続人について、詳しくは「法定相続人の「順位」と「相続できる割合」を図解で詳しく解説」をご覧ください。

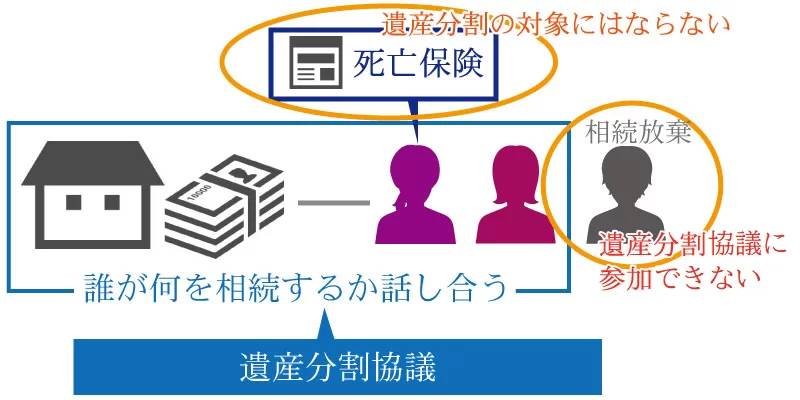

2-1.遺産分割協議を行った法定相続人

相続税申告書の取得原因が「相続」になる代表例は、遺産分割協議を行った法定相続人です。

法的に有効な遺言書がない場合、法定相続人全員で遺産分割協議を行い、被相続人の財産について「誰が・何を・どれだけ取得するのか」を決めます。

遺産分割協議に参加できるのは法定相続人のみですので、遺産分割協議による遺産分割を行ったのであれば、相続税申告書の取得原因は「相続」を選択します。

なお、遺産分割調停による遺産分割がなされた場合も、同様に「相続」を選択します。

遺産分割協議について、詳しくは「遺産分割協議とは│遺産分割協議の進め方とQ&A」をご覧ください。

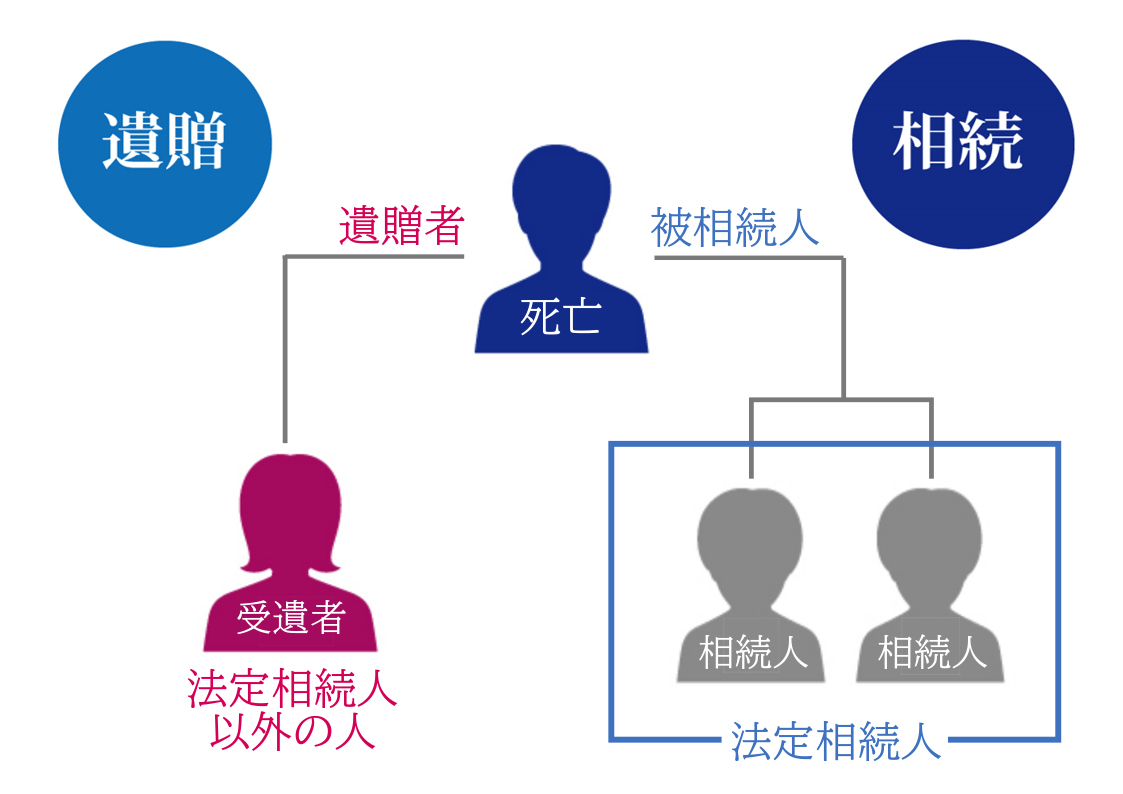

2-2.遺言書で取得分が指定されていた法定相続人

相続税申告書の取得原因が「相続」になるのは、遺言書で取得分が指定されていた法定相続人です。

被相続人が生前に法的に有効な遺言書を作成していれば、原則としてその内容に沿って遺産分割が行われます。

遺言書で相続する財産の種類が指定されていた法定相続人や、相続割合が指定されていた法定相続人は、相続税申告書の取得原因は「相続」を選択します。

なお、遺留分侵害額請求によって、自己の遺留分を取り戻したケースも同様に「相続」を選択します。

遺贈と混同しやすい点ですので、間違えないようご注意ください。

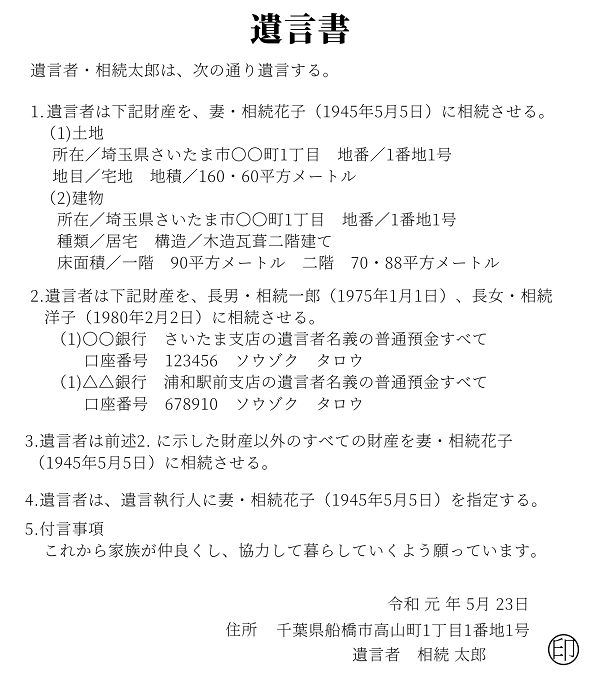

3.取得原因②「遺贈」による取得

遺贈(いぞう)による取得とは、「法定相続人以外の人」が被相続人の財産を承継することです。

以下に該当する人は、相続税申告書第1表の取得原因は、「遺贈」を選択することとなります。

- 遺言書によって財産を取得した法定相続人以外の人

- 財産分与がなされた特別縁故者

- 特別寄与料を受け取った親族

遺贈について、詳しくは「遺贈には相続税がかかる!遺贈を行う際に知っておきたいこと」をご覧ください。

3-1.遺言書によって財産を取得した法定相続人以外の人

相続税申告書の取得原因が「遺贈」になる代表例は、遺言書によって財産を取得した法定相続人以外の人(受遺者)です。

この「法定相続人以外の人」とは、本来であれば相続権がないものの、被相続人が法的に有効な遺言書を作成したことで、財産を承継することが可能となった以下のような人のことです。

法定相続人以外の人とは

- 婚姻関係がない内縁の夫や妻

- 養子として迎えていない再婚相手の連れ子

- 配偶者の父母や兄弟姉妹

- 子供の配偶者

- 子供が存命である場合の孫

- 甥姪の子供

遺贈には「包括遺贈」と「特定遺贈」がありますが、いずれにしても、法定相続人以外の人が遺言書によって財産を取得したのであれば、相続税申告書の取得原因は「遺贈」を選択します。

詳しくは、「「包括遺贈」と「特定遺贈」の違いをわかりやすく解説します」をご覧ください。

3-2.特別寄与料を受け取った親族

特別寄与料を受け取った親族(特別寄与者)も、相続税申告書の取得原因は「遺贈」になります。

特別寄与料とは、法定相続人以外の親族が、被相続人の財産の維持または増加について、無償で「特別の寄与(貢献)」を行った場合に、その寄与の程度に応じて請求できる金銭のことです(令和元年7月1日施行)。

特別寄与者として特別寄与料を請求するためには、以下の3つの要件を満たす必要があります(民法第1050条第1項)。

特別寄与者の3つの要件

- 被相続人の親族である(6親等内の血族・3親等内の姻族)

- 被相続人に対して無償で医療看護やその他の労務の提供をした

- 被相続人の財産の維持又は増加について特別の寄与をした

特別寄与料の請求方法は2種類あり、法定相続人に直接交渉する方法と、家庭裁判所に「特別の寄与に関する処分調停」の申立てをする方法があります。

どちらにせよ相続税の課税対象となりますので、特別寄与料を受け取ったのであれば、相続税申告書の取得原因は「遺贈」を選択します。

詳しくは、「特別寄与料とは?相続税の課税対象?要件や相場、計算方法を解説」をご覧ください。

3-3.財産分与がなされた特別縁故者

相続税申告書の取得原因が「遺贈」になるのは、財産分与がなされた特別縁故者です。

特別縁故者とは、被相続人に法定相続人がいない場合に、特別に被相続人の財産を取得できる人のことで、以下のように定められています(民法第958条の2)。

特別縁故者になれる人

- 被相続人と生計を同じくしていた者

- 被相続人の療養看護に努めた者

- その他被相続人と特別の縁故があった者

特別縁故者になるためには、家庭裁判所に「特別縁故者に対する相続財産分与の申立て」を行う必要があります。

特別縁故者への財産分与が認められた場合、相続税法では「遺贈により取得した」とみなされますので、相続税申告書の取得原因は「遺贈」を選択します(相続税法第4条)。

詳しくは、「特別縁故者と認定される要件と申し立てなどの手続きについて解説」をご覧ください。

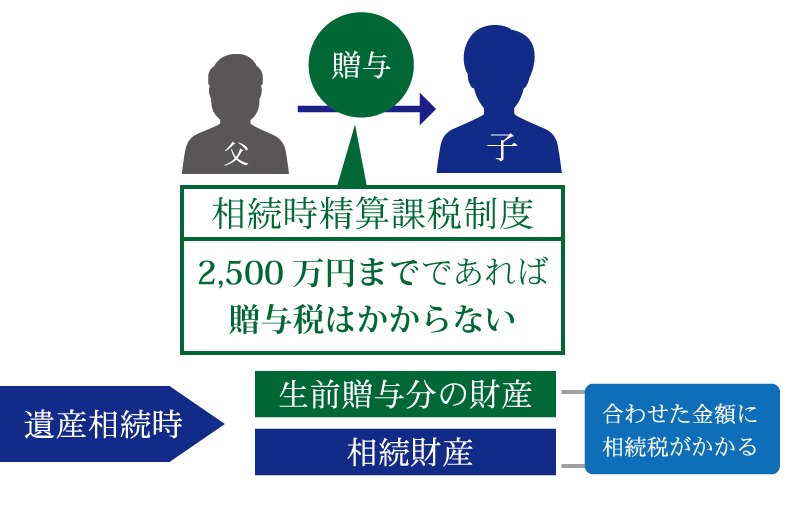

4.取得原因③「相続時精算課税に係る贈与」による取得

相続時精算課税を選択した被相続人(特定贈与者)からの生前贈与がある場合は、取得原因の「相続時精算課税に係る贈与」を選択します。

なお、受贈者が法定相続人であっても、法定相続人以外の人(孫やひ孫)であっても、特定贈与者の相続に係る相続税申告書の取得原因は、「相続時精算課税に係る贈与」を選択することとなります。

つまり、「相続」や「遺贈」にも該当する場合は、相続税申告書の取得原因は2箇所を○で囲むこととなります。

4-1.相続時精算課税とは

相続時精算課税とは、原則「60歳以上の直系尊属(父母または祖父母)」から「18歳以上※の直系卑属(子または孫)」へ生前贈与した場合に選択できる、贈与税の課税方法のことです(※贈与が令和4年3月31日以前の場合の受贈者の年齢は20歳以上)。

相続時精算課税を選択した場合、特別控除(累計2,500万円)までの贈与は、贈与税が課税されません(令和6年1月1日以降は年間110万円の基礎控除あり)。

しかし、特定贈与者の相続が発生した際に、相続時精算課税を適用して贈与を受けた財産を、相続時精算課税に係る贈与として相続財産に加えます(贈与時に納付した贈与税があれば、相続税から差し引く)。

詳しくは「相続時精算課税制度とは│必要書類や手続きを分かりやすく解説」をご覧ください。

5.相続税申告書の取得原因の選択で迷いやすい3つのケース

相続税申告書の取得原因を選択する際に、特に混同しやすいのが「相続」と「遺贈」です。

以下のケースに該当する場合、「誰が受け取ったのか」によって取得原因が異なりますので注意が必要です。

- みなし相続財産を受け取った場合

- 相続開始前3年~7年以内の暦年贈与があった場合

- 死因贈与が履行された場合

5-1.みなし相続財産を受け取った場合

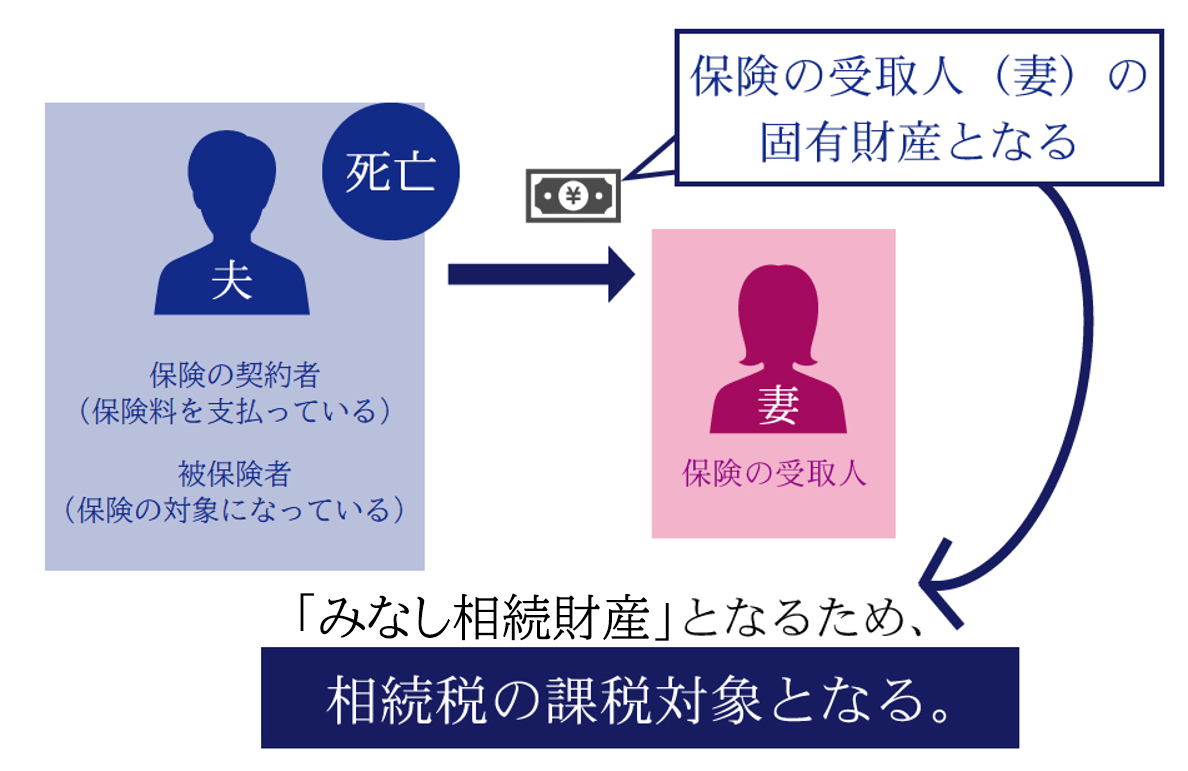

死亡保険金や死亡退職金は受取人固有の財産ですが、被相続人の死亡を事由として支払われる金銭ですので、相続税法では「みなし相続財産」として相続税の課税対象とされます(相続税法第3条)。

みなし相続財産(死亡保険金や死亡退職金など)に相続税が課税される場合、「誰が死亡保険金や死亡退職金を受け取ったか」によって取得原因が変わります。

| みなし相続財産を受け取った人 | 取得原因 |

|---|---|

| 法定相続人 | 相続 |

| 法定相続人以外の人 | 遺贈 |

相続税の課税対象となるのは、生命保険の契約形態が「被保険者=契約者≠受取人」である場合のみで、他の契約形態であれば贈与税や所得税が課税されます。

また、みなし相続財産には「非課税枠(法定相続人の数×500万円)」がありますが、相続税が課税される契約形態で、なおかつ法定相続人が受取人である場合のみ適用されます。

詳しくは「生命保険に相続税はかかる?死亡保険金を受け取った場合を解説」や「死亡したときの退職金には相続税がかかる?計算方法も交えてご紹介」をご覧ください。

5-2.相続開始前3年~7年以内の暦年贈与があった場合

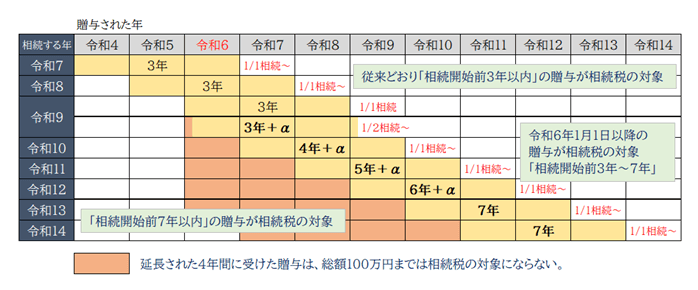

相続開始前3年~7年以内に被相続人から暦年贈与による生前贈与を受けた場合、その贈与財産は相続財産に持ち戻して相続税を課税する「生前贈与加算」という、相続税法上のルールがあります。

相続開始前3年~7年以内にあった場合は、相続税申告書にその旨を記載することとなりますが、「誰が被相続人から暦年贈与を受けたのか」によって取得原因が変わります。

| 暦年贈与の受贈者 | 取得原因 |

|---|---|

| 遺産を相続した法定相続人 | 相続 |

| 財産を遺贈された受遺者 | 遺贈 |

| みなし相続財産を受け取った法定相続人 | 相続 |

| みなし相続財産を受け取った法定相続人以外の人 | 遺贈 |

生前贈与加算の対象となるのは、相続開始前3年~7年以内に被相続人から暦年贈与により財産を取得した、法定相続人・受遺者・みなし相続財産の受取人のみです。

相続や遺贈によって財産を取得していない人(相続も遺贈もされていない孫など)は、相続開始前に被相続人から暦年贈与されていても、生前贈与加算の対象にはなりません。

詳しくは「生前に贈与した財産が、相続開始前3年(7年)以内の贈与なら相続税に加算される?」をご覧ください。

5-3.死因贈与が履行された場合

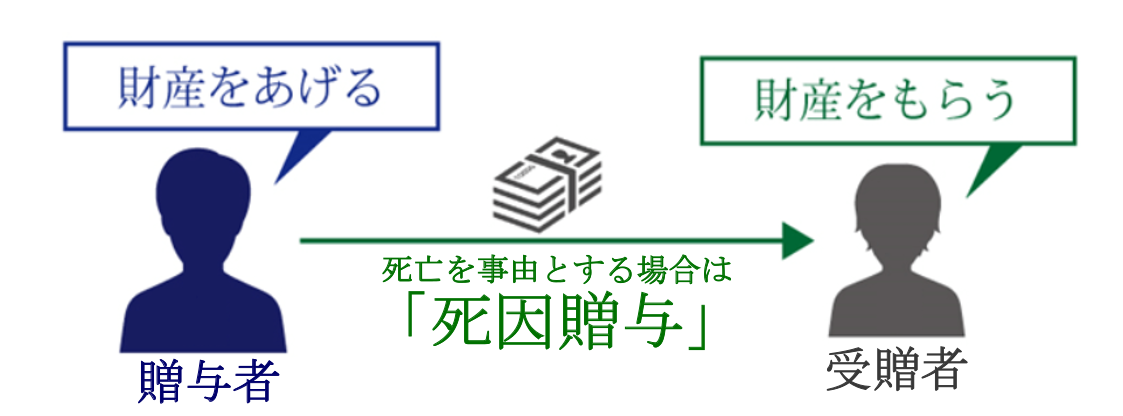

死因贈与とは、生前に贈与者と受贈者で行う贈与契約に基づき、贈与者の死亡を原因として履行される贈与のことをいい、民法の遺贈の効力に関する規定が準用されます。

なお、「誰が死因贈与の受贈者になるのか」によって、相続税申告書の取得原因が変わります。

| 死因贈与がなされた受贈者 | 取得原因 |

|---|---|

| 法定相続人 | 相続 |

| 法定相続人以外の人 | 遺贈 |

死因贈与は、遺言者(被相続人)が自分の意思だけで行う「遺言」とは、法的な性格が異なります。

しかし、死因贈与は「被相続人の死亡によって財産を承継する」という点では、遺言と変わらないと考えられているため、贈与税ではなく相続税の課税対象となります(相続税法第1条の3)。

死因贈与について、詳しくは「死因贈与とは?遺言による遺贈との違いと手続きの方法を徹底解説」をご覧ください。

6.相続税申告は相続専門の税理士に依頼すると安心

相続税は遺産を相続で取得した場合のみならず、遺言書によって遺贈された場合・特別寄与料を受け取った場合・特別縁故者として財産分与された場合にも課税されます。

また、相続時精算課税を適用した贈与財産や、みなし相続財産を受け取った場合も、相続税が課税されます。

相続税の申告書の作成は自分でもできますが、取得原因を正しく理解していないと、税務署から申告書の不備を指摘されるリスクがあります。

相続税申告書の取得原因で何を選択すべきなのかが分からない方や、相続税の対象になるかが分からない方は、相続税専門の税理士に相談することをおすすめします。

6-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,076件の相続税申告実績を誇る、相続税申告専門の税理士法人です。

累計19,000件を超える相続税申告のご相談を頂いており、高い専門性とノウハウでお客様の相続税申告のお手伝いをすることが可能です。

すでに相続が発生されている方には、全国18か所の事務所またはテレビ会議・電話にて、無料面談・個別相談会を実施しておりますので、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。