死因贈与とは?遺言による遺贈との違いと手続きの方法を徹底解説

「私が死んだらあなたにこの土地をあげます」というような死因贈与契約が果たして成立するのか、また成立するとしたらどういった手続きやメリット・デメリットがあるのかといったことを確認したい方も多いと思います。

この記事では死因贈与についての基礎知識からメリット・デメリット、具体的な手続き方法までを紹介していますので参考にしてください。

目次 [閉じる]

1.死因贈与の基礎知識

この章ではまず死因贈与についての基礎知識を知っていただくためにメリット・デメリット、そして遺言で渡すこと(=遺贈)との違いを解説します。死因贈与についての基礎を身につけたい方はまずはこれらを理解することが重要となります。

1-1.死因贈与とは?遺言と何が違うの?

死因贈与とは、「私が死んだら、あなたに〇〇(財産)をあげるよ」という意思表示をして、もらう人が「はい、あなたが死んだらその〇〇をもらいます」と贈与を受諾することで成立する法律行為です。

(参考条文)

民法第549条 贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる

民法第554条 贈与者の死亡によって効力を生ずる贈与については、その性質に反しない限り、遺贈に関する規定を準用する。

類似の法律行為として一般的に周知されているのは、遺言書に「〇〇を△△に相続させる」と記載する遺贈という手続きです。この点、死因贈与と遺贈は共に死亡後に誰が財産を相続するのかを決める行為ですが、決定的な違いは財産をもらう人の生前の承諾の要否にあります。

死因贈与はもらう人の承諾が必要であるのに対して、遺贈は渡す本人が遺言に書くだけですのでもらう人の承諾は不要という大きな違いがあります。

死因贈与と遺贈は共に生前に撤回が可能です。遺言であれば破棄することも書き直すこともできます。一方で死因贈与の場合も契約破棄は原則自由にできますが、「負担付き死因贈与」や「仮登記」をしていたような場合には、自由に破棄することが難しくなります。

「負担付き死因贈与」や「仮登記」については記事の中で解説していきます。

1-2.死因贈与のメリットは「負担付き死因贈与契約」

死因贈与には一長一短ありますので、メリット・デメリットを参考にして状況に応じて実行を検討するとよいでしょう。

死因贈与のメリットは「財産をもらう人の権利が守られる」という点です。

死因贈与は生前にもらう人の受諾が必要であるため、何をもらえるのかをあらかじめ知ることができる点で、遺贈よりももらう人が安心できます。また遺贈と死因贈与は共に生前に自由に撤回できますが、「負担付き死因贈与契約」という方法をとった死因贈与契約については自由に撤回することができず、財産をもらう人の権利が保全されます。負担付き死因贈与契約とはどういうものか、具体例でみてみましょう。

高齢で介護が必要な父Aが長男Bに対して「これから私が死ぬまで同居して介護してくれたら、この自宅の土地と建物をBにあげるよ」とお願いして、長男Bが「分かった。それなら同居して介護するよ」という死因贈与契約を締結したとします。この場合に、「父Aが死ぬまで同居して介護する」という負担が前提としてあります。このような、財産をもらう人にとって負担がついている死因贈与契約を結ぶことが「負担付き死因贈与契約」です。

しかし長年に渡り長男Bが同居して介護をしていたところ、些細な親子喧嘩から父Aが「おまえとの死因贈与契約は破棄する!もうおまえには自宅は渡さない!」と一方的に告げてしまいます。長男Bからすると何十年にもわたり面倒を看てきたのにたった一度の喧嘩で破棄されるというのは余りにもかわいそうです。

このような負担付き死因贈与契約を締結している場合には、過去の最高裁判例でも特段の事情がない限りは負担を負った受贈者の権利の保全のため自由に契約は破棄できないという判決をくだしています。

これが仮に遺言で自宅を長男Bに渡すと書いていた場合には、その遺言を、親子喧嘩の末に父Aが書きかえることは自由にできてしまいます。その結果、長男Bの介護の苦労が水の泡になってしまうことにもなります。このように「負担付き死因贈与契約」は、負担を背負う側にとって将来の権利を保全するものとなりますので大きなメリットとなります。

1-3.死因贈与のデメリットは「税金面で不利」

死因贈与は上記のようなメリットがある反面、不動産を渡す場合には実際の相続発生時の税金面で不利になります。実際の税率で比べてみましょう。

相続が発生して土地や建物の名義を故人から相続人等に変更する場合には税金が発生します。この税金が、死因贈与のケースと遺贈によるケースでは死因贈与の方が不利になるのです。

| 死因贈与 | 遺贈(遺言) | |

|---|---|---|

| 登録免許税 | 一律2.0% | 法定相続人:0.4% 法定相続人以外:2.0% |

| 不動産取得税 | 土地・住宅3.0%、 住宅以外の家屋4.0% | 法定相続人:非課税 法定相続人以外(包括遺贈):非課税 法定相続人以外(特定遺贈):土地・住宅3.0%、住宅以外の家屋4.0% |

この表からも分かるように法定相続人以外の人が取得する場合には死因贈与でも遺贈(特定遺贈)でも同じですが、法定相続人が取得する場合には明らかに死因贈与が不利となってしまいます。

このため法定相続人に財産を渡すことが確定しているのであれば、死因贈与ではなく遺言での遺贈を選択してその旨を相続人に伝えておくといいでしょう。

2.死因贈与が成立するための条件

死因贈与は、贈与者(あげる側)と受贈者(もらう側)の双方の契約で成立し、これは口頭であっても成立します。

しかし、現実問題として、「口頭で生前にあげると言われた」と他の相続人に主張しても、なかなか受け入れられるものではありません。

そのため、死因贈与を確実なものとするために、通常は「贈与契約書」を作成します。作成方法は次の章で記載しています。

なお、契約書がない場合であっても、他の相続人全員の承諾(協力)があれば、死因贈与を有効にし、そのような遺産の分け方に基づいて相続手続きを行うことも可能です。

3.死因贈与の具体的な手続き方法

死因贈与の手続きはシンプルで、死因贈与契約書を作成しておくことで前提条件を満たすことができます。

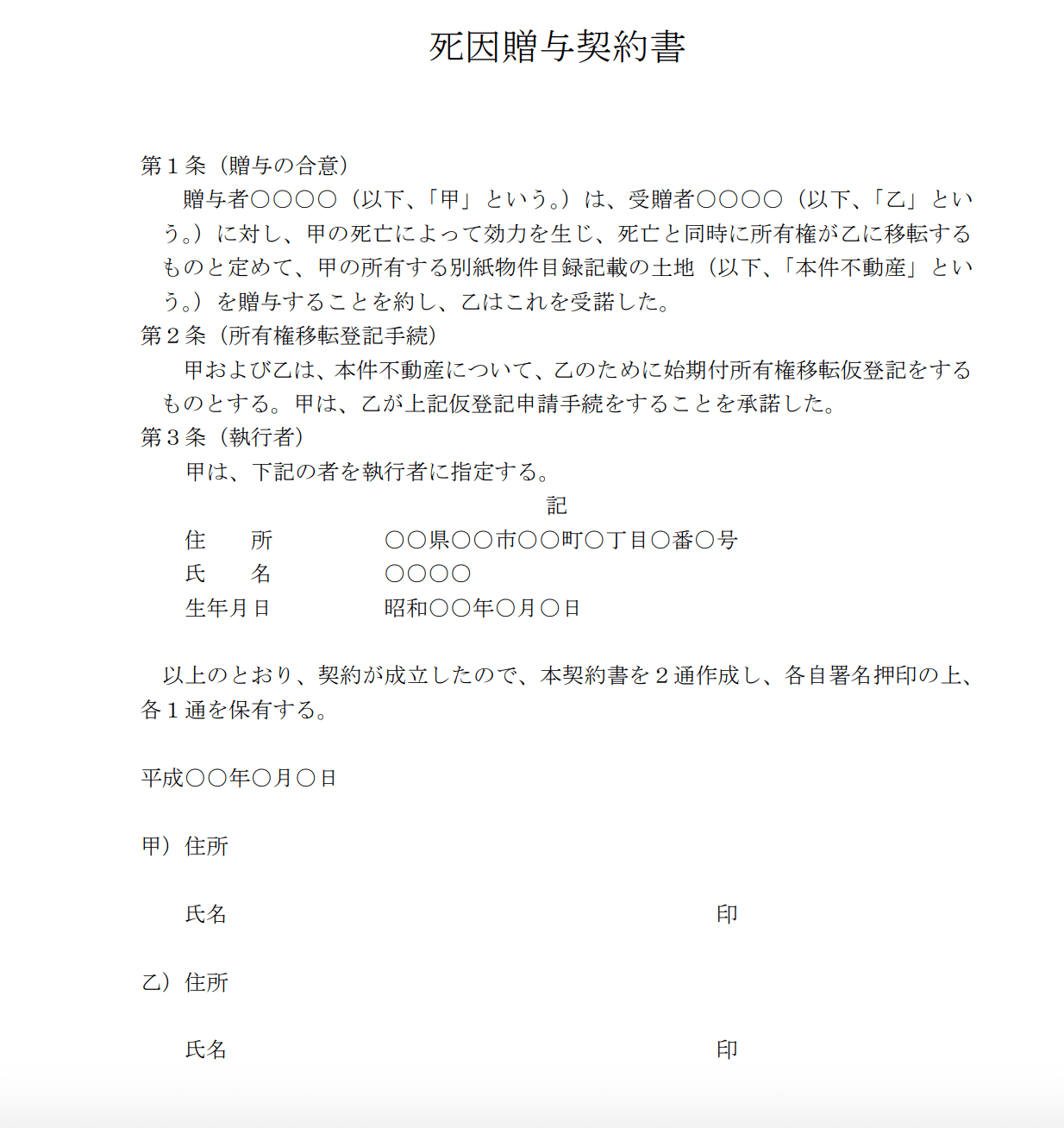

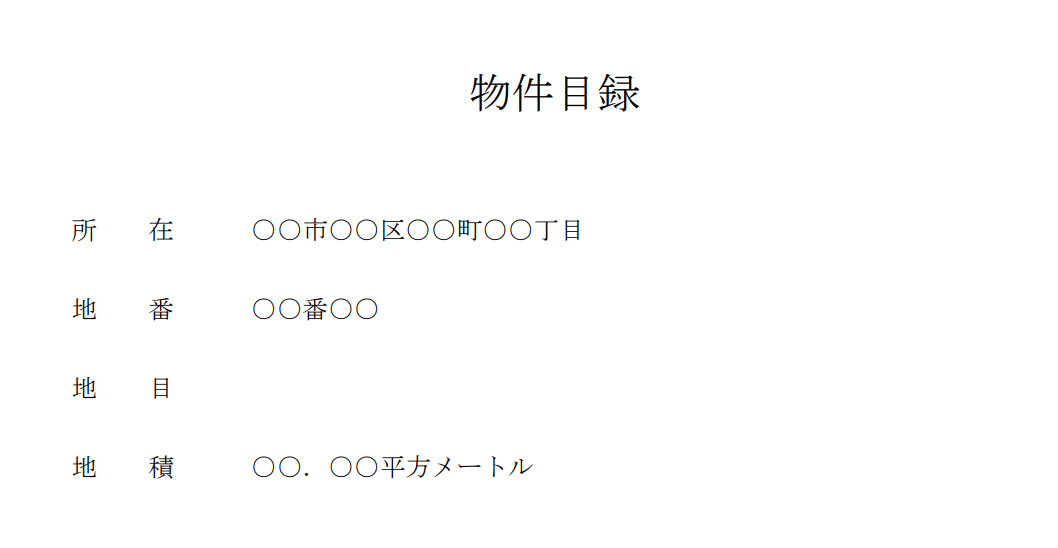

3-1.死因贈与契約書を作成する(サンプル様式あり)

死因贈与契約書はシンプルな内容ですので下記を参考にしてください。

3-2.死因贈与は生前に登記ができる!始期付所有権移転仮登記とは?

死因贈与は相続が発生したときにはじめて効力が発生しますが、財産をもらう立場の人としては不安定な立場におかれます。そこで不動産の死因贈与の場合には、「始期付所有権移転仮登記」という仮登記をすることができます。

この仮登記申請をしておくことで、対外的に「この不動産は将来死因贈与で渡す人が決まっています」ということをアピールすることができるためもらう側の人からすると安心感があります。いったん仮登記をすると、渡す側の一方的な意思で抹消できなくなります。

この仮登記を行いたい場合には、上記で紹介した死因贈与契約書を公正証書で作成することが一般的なので、最寄の公証役場に相談にいきましょう。

4.死因贈与は贈与税ではなく、相続税の対象

最後に死因贈与契約によって財産をもらった際にかかる税金について解説します。死因贈与という名前から「贈与税」を想像する方も多いと思いますが、死因贈与は「相続税」の対象となるため注意が必要です。

財産をもらう人が法定相続人である場合には他の相続財産と一緒に相続税申告を行うことができますが、法定相続人以外の方の場合には相続人と一緒に相続税申告を行う必要があります。いずれにしても死因贈与が認められるための条件の1つに「相続人全員の承諾」がありますので、その承諾をもらう際に相続税申告の相談も行うとよいでしょう。

遺贈により法定相続人以外の方が財産を取得する場合、相続税は2割加算となります。死因贈与の場合も同様で、法定相続人以外の方に死因贈与を行う場合にはその相続税は2割加算となりますので、そういった点でも注意が必要です。

5.死因贈与が絡んだ相続税申告

この記事では死因贈与についての解説を行いましたが、一般的に多くとられている方法ではないため死因贈与を検討する機会は多くないかもしれません。しかし、生きているときに相手に財産を渡したい意思表示をきちんとすることができますので状況に合う人は利用を検討するとよいでしょう。

相続税の対象となる死因贈与か、そもそも死因贈与自体が有効なのか等、死因贈与について判断が難しい事案は多々あります。

死因贈与が絡んだ相続税申告は、相続専門の税理士法人チェスターにご相談下さい。

【関連記事】

遺贈には相続税がかかる!遺贈を行う際に知っておきたいこと

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。