相続で所得税が課税される?!確定申告や準確定申告が必要になるケース

相続で遺産(お金)を取得したとき、「所得税が課税されるのではないか」と心配される方がいらっしゃいますが、これは誤解です。

遺産相続では、所得税ではなく相続税が課税されるケースがほとんどです。

しかし、相続に関連して遺族や相続人等に所得税が課税され、期限までに確定申告をしなければならないケースもあります。

また、被相続人に給与や年金以外の所得があった場合は、相続人等が代わりに準確定申告をしなければなりません。

この記事では、相続に関連して所得税が課税されるケースや、準確定申告が必要なケースについてご紹介します。

目次 [閉じる]

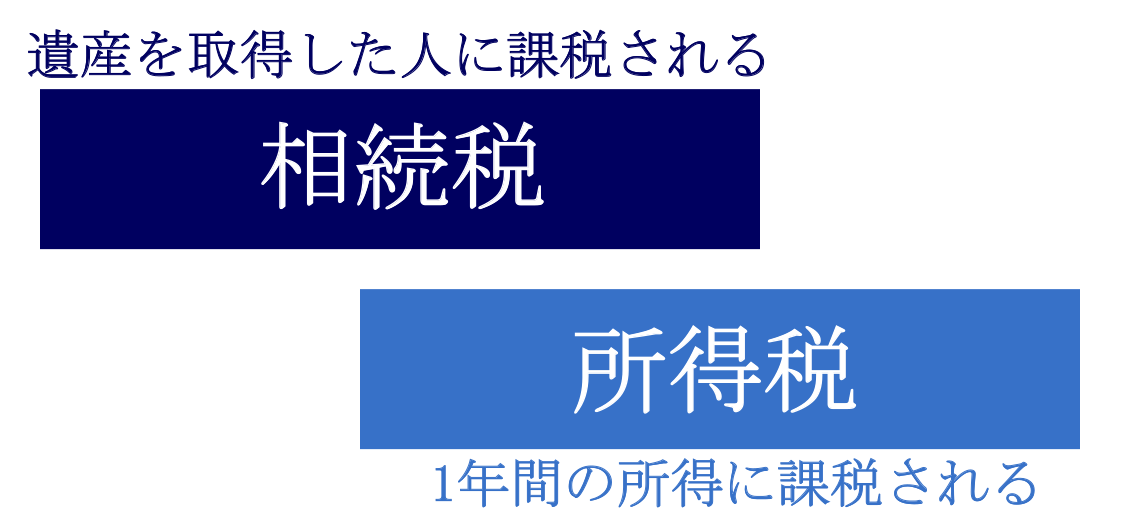

1.相続した遺産に課税されるのは「所得税」ではなく「相続税」

相続した遺産に課税される税金は、所得税ではなく相続税であることがほとんどです。

「相続したお金=所得税がかかる(年収になる)」という誤解がありますが、相続した遺産に課税される税金は「相続税」と理解しておくとよいでしょう。

しかし、相続に関連して、遺族や相続人等に所得税が課税されるケースがいくつかあります(次章から詳細を解説します)。

まずは「所得税」と「相続税」の基礎や違いについて確認していきましょう。

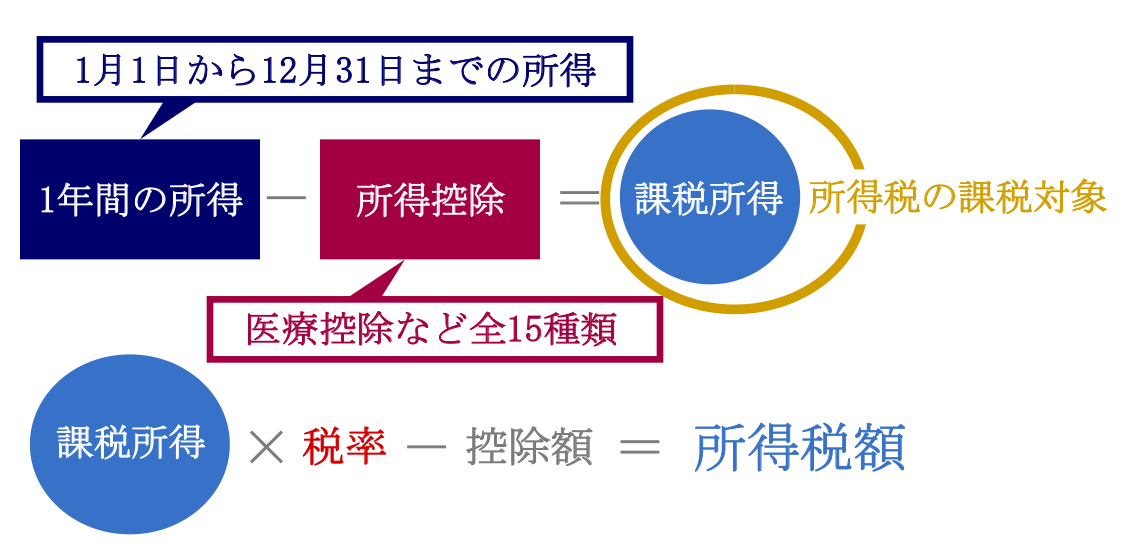

1-1.所得税は「個人の1年間の所得」にかかる税金

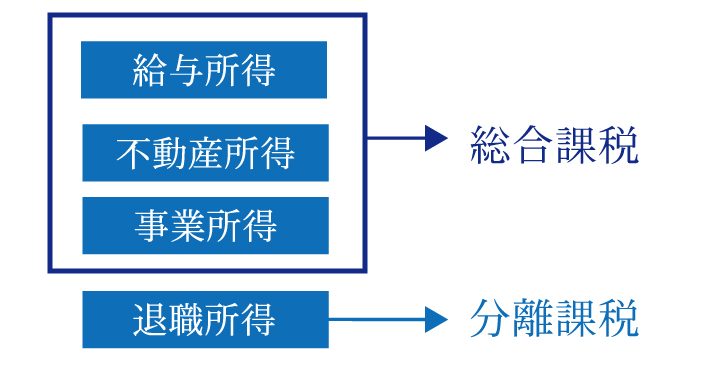

所得税とは、個人の1年間の所得に対して課税される税金です。

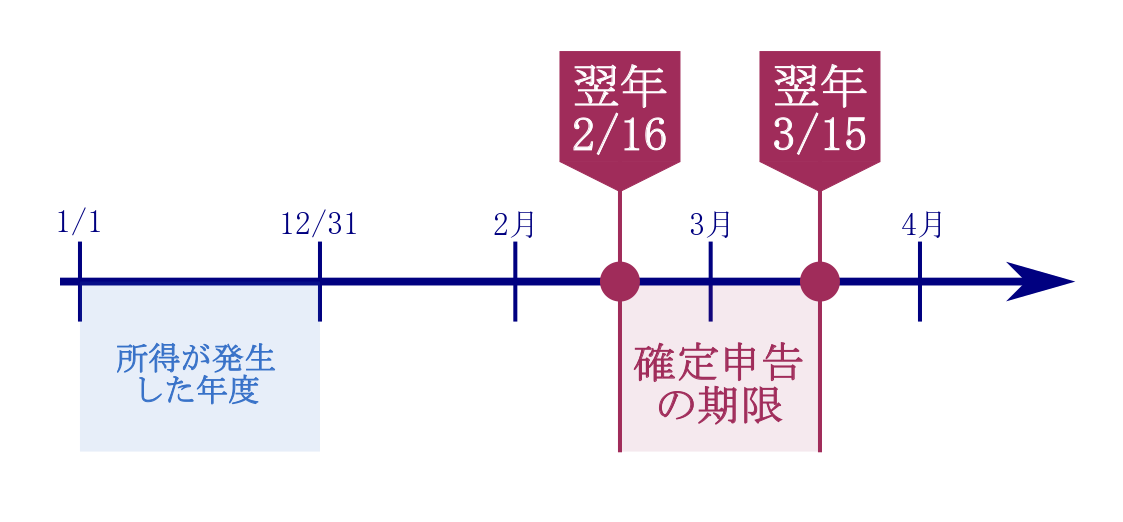

1月1日から12月31日までの1年間の所得から、各種所得控除を差し引いた後の、課税所得に税率を適用して税額を計算します。

所得税が課税される場合は、翌年の2月16日から3月15日までに、所得税の確定申告と納付の両方を行う義務があります。

詳しくは、国税庁「所得税のしくみ」をご覧ください。

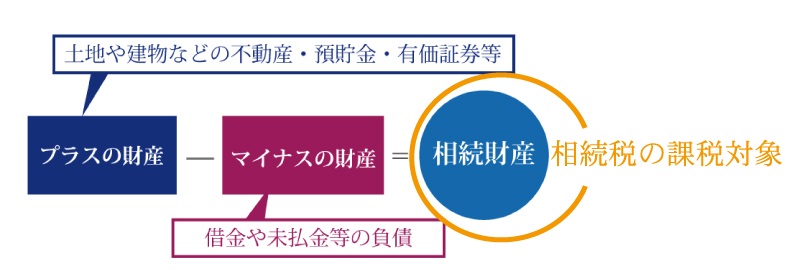

1-2.相続税は「遺産を取得した人」にかかる税金

相続税とは、被相続人の遺産(相続財産)を、相続や遺贈で取得した人に課税される税金です。

ただし、遺産を取得したすべての人に課税されるわけではなく、遺産総額が基礎控除の範囲内であれば、相続税は課税されません。

相続税の基礎控除は、【3,000万円+(法定相続人の数×600万円)】で計算します。

法定相続分に応じた取得金額×税率 =算出税額

各法定相続人ごとの算出税額の合計 =相続税の総額

例えば、法定相続人が3人である場合、基礎控除額は3,000万円+(3人×600万円)=4,800万円となり、遺産総額が4,800万円以下であれば相続税はかかりません。

相続税が課税される場合は、相続開始の翌日から10ヶ月以内に、相続税の申告と納付の両方を行う義務があります。

詳しくは、「相続税には申告義務がある?不要な場合の要否判決を徹底解説!」をご覧ください。

2.相続に関連して所得税が課税される4つのケース

相続に関連して、遺族や相続人等に所得税が課税されるのは、以下の4つのケースに該当する場合です。

この章では、相続に関連して所得税が課税される4つのケースにおける、所得税の計算方法などをご紹介します。

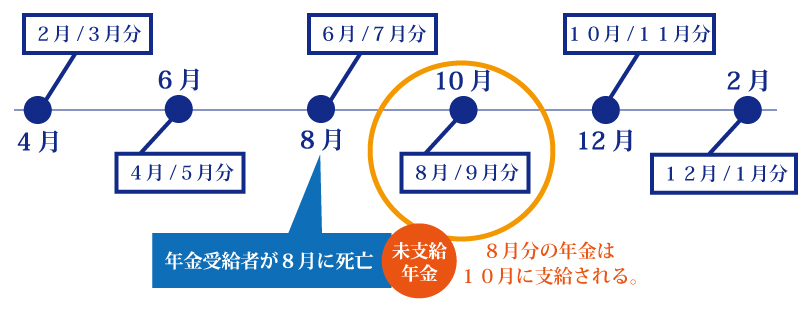

2-1.公的年金の「未支給年金」を受け取った場合

相続に関連して所得税が課税されるのは、遺族が公的年金の「未支給年金」を受け取った場合です。

被相続人が公的年金(国民年金や厚生年金)を受給していた場合、死亡した時点で受け取っていない未支給年金が発生します。

この理由は、公的年金は死亡月分まで受給できるものの、実際に支給されるのは「対象月の翌月以降の偶数月」となるためです。

未支給年金は遺族の生活を保証するために支給される金銭であるため、相続財産としては扱われません(相続税の課税対象にならない)。

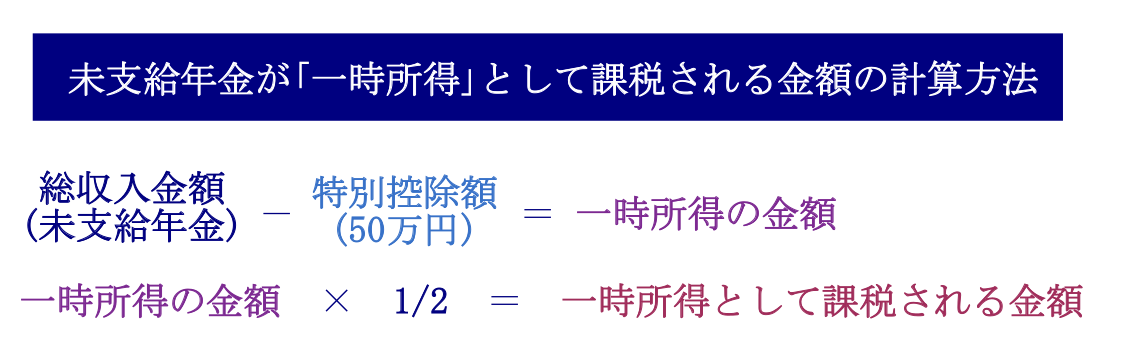

しかし、受取人である遺族の「一時所得」として、所得税の課税対象になります。

上記で算出した「一時所得として課税される金額」に、「その他の所得金額」を合計した「1年間の所得金額」から、各種控除を差し引いた後の課税所得金額に、所得税の税率を乗じることとなります。

ただし、一時所得の計算式では「特別控除額(50万円)」を差し引くこととなるため、遺族に他の一時所得がなく、受け取った未支給年金が50万円以下であれば、確定申告は不要です。

詳しくは、「未収年金は相続税の対象? 未収年金と相続税の関係を整理します」をご覧ください。

2-2.死亡保険金の受取人が契約者であった場合

相続に関連して所得税が課税されるのは、死亡保険金の受取人が契約者であった場合です。

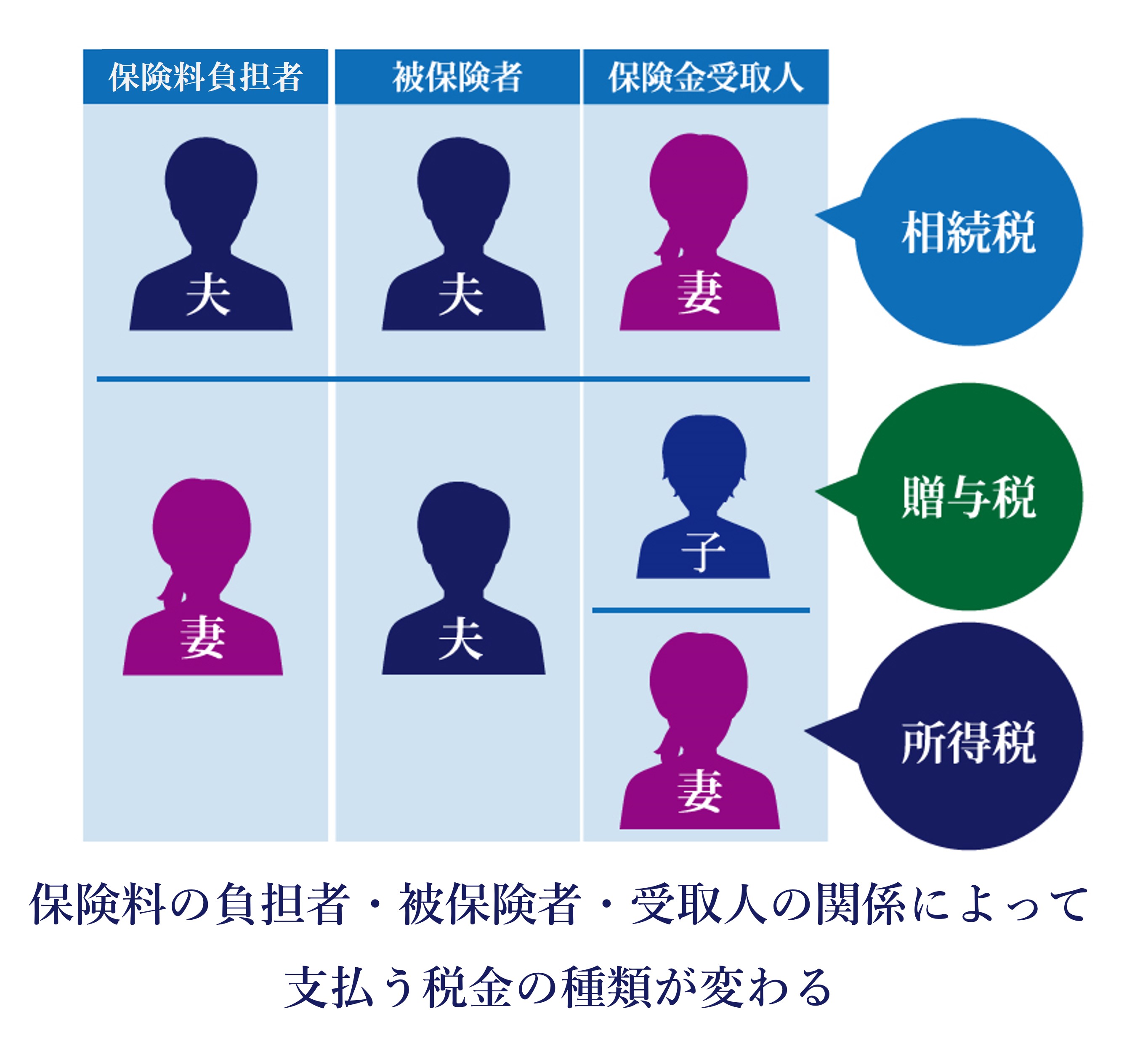

死亡保険金は、生命保険契約において被保険者・契約者(保険料負担者)・受取人が誰なのかより、課税される税金の種類が相続税・所得税・贈与税と異なります。

生命保険の契約形態が「被保険者≠契約者=受取人」で、死亡保険を一時金として受け取っても、相続財産としては扱われません(相続税の課税対象にならない)。

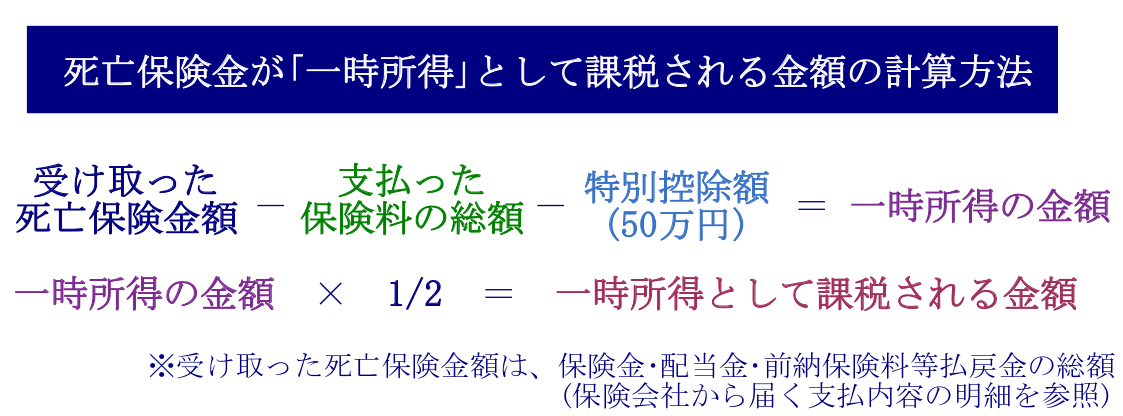

しかし、被保険者の死亡を事由として、契約者は受取人として「一時所得」を得ることとなるため、所得税の課税対象となります。

受取人に死亡保険金以外の一時所得がない場合、一時所得として課税される金額は以下のように計算します。

上記で算出した「一時所得として課税される金額」に、「その他の所得金額」を合計した「1年間の所得金額」から、各種控除を差し引いた後の課税所得金額に、所得税の税率を乗じることとなります。

なお、所得税が課税される契約形態の生命保険契約において、死亡保険金を年金形式で受け取った場合は一時所得ではなく「雑所得」の課税対象とされますが、原則として所得税が源泉徴収されます。

詳しくは、「死亡保険金にかかる税金は3パターン【相続税・所得税・贈与税】」をご覧ください。

2-3.収益を生む相続財産を取得した場合

相続に関連して所得税が課税されるのは、収益が出る相続財産(賃貸マンションや駐車場など)を相続等で取得した場合です。

収益が出る相続財産そのものを取得した相続人等には相続税の課税対象とされ、相続発生後に発生する賃貸収入は「不動産所得」として扱われます。

つまり、収益を生む相続財産を取得した場合は相続税申告のみならず、家賃収入について所得税の確定申告が必要となります。

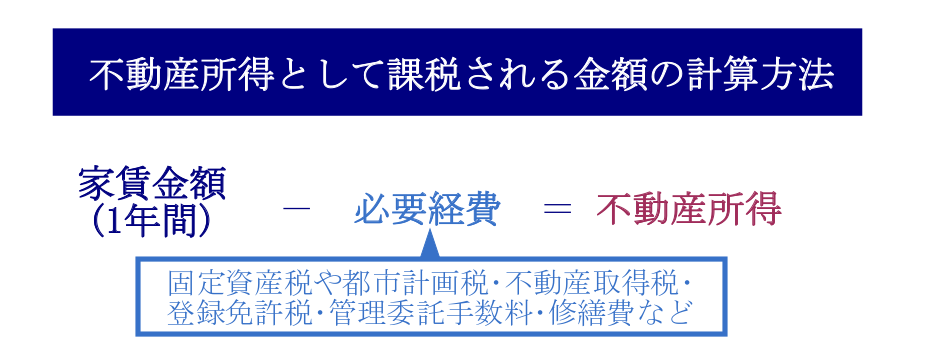

不動産所得については、以下のように計算します。

上記で算出した「不動産所得」に、「その他の所得金額」を合計した「1年間の所得金額」から、各種控除を差し引いた後の課税所得金額に、所得税の税率を乗じることとなります。

なお、収益を生む相続財産については、相続開始から遺産分割終了までは、相続人等の共有状態となります。

そのため、不動産所得についても、法定相続分に応じて相続人全員で分配する必要があるため、相続人全員が確定申告を行う必要があります。

詳しくは「相続した貸家の家賃収入は誰のものか」をご覧ください。

2-4.相続財産を売却して利益が出た場合

相続に関連して所得税が課税されるのは、相続財産を売却して利益が出た場合です。

相続で取得した土地・建物・株式などを売却して利益(売却益)が出た場合、その利益部分は、所得税(譲渡所得税)が課税されます。

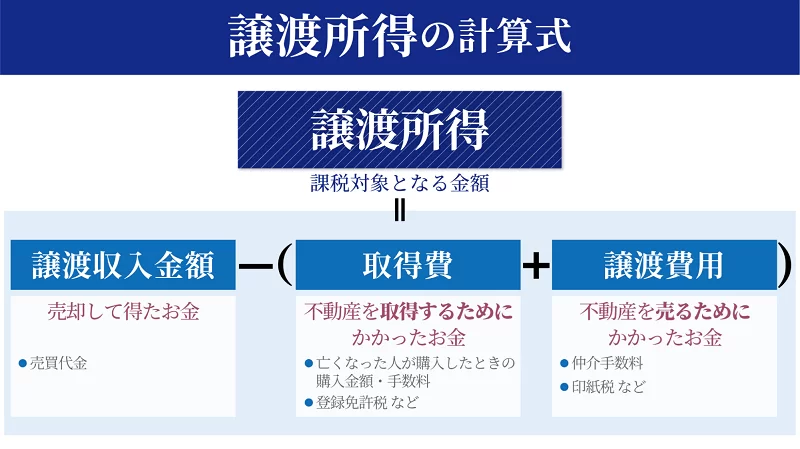

例えば、相続で取得した不動産(土地・建物)を売却した場合、譲渡所得の計算は以下のように計算します。

相続不動産の売却に係る譲渡所得税の税率は、被相続人が資産を取得してからの保有期間によって異なり、分離課税の対象とされます。

| 期間 | 税率 |

|---|---|

| 長期(所有期間が5年超) | 15% |

| 短期(所有期間が5年以下) | 30% |

ただし、相続不動産を売却して利益が出た場合、以下のような特例を適用できる可能性があります。

- 相続税の取得費加算の特例

- 空き家に係る譲渡所得の3,000万円特別控除

- 居住用財産(マイホーム)に係る譲渡所得の3,000万円特別控除

いずれの特例も適用要件が設けられており、申告が必須となります。必ず税理士に相談して、どの程度節税できるのか、またどの特例を適用すれば有利なのかを判定してもらいましょう。

詳しくは「相続した不動産を売却した際にかかる税金のすべて」や「株式を相続する場合のポイントや相続税評価の方法を税理士が解説」をご覧ください。

3.相続に関連して所得税が課税される場合は「確定申告」を

相続に関連して所得税が課税される場合は、所得税の確定申告を行いましょう。

所得税の確定申告の期限は、所得が発生した年の翌年の2月16日から3月15日です。

所得税の確定申告をする方法は4つありますので、この章で確認していきましょう。

詳しくは、「遺産相続したら確定申告は必要?必要なケースと手続き方法を解説」もご覧ください。

3-1.【方法➀】国税庁「確定申告書等作成コーナー」を利用して確定申告する

税務署の窓口に行くのが難しい方は、国税庁「確定申告書等作成コーナー」の利用がおすすめです。

国税庁ホームページを利用すれば、画面の案内に沿って必要事項を入力するだけで、確定申告書を作成できます。

作成した申告書は、印刷して税務署の窓口に提出・郵送しても良いですし、国税庁「e-Tax」による送信も可能です。

3-2.【方法②】税務署の相談窓口で確定申告する

最寄りの税務署の相談窓口に出向けば、職員に相談しながら確定申告書を作成できます。

ただし、必要書類などを全て持って行く必要があるため、事前準備は欠かせません。

3-3.【方法③】税理士に確定申告を依頼する

ご自分で所得税の確定申告をするのが不安な方は、税理士に確定申告の依頼をしましょう。

税理士に依頼すれば報酬がかかりますが、手間や時間はかかりません。

特に所得の金額が大きい場合や、譲渡所得に関する確定申告は、報酬を払ってでも税理士に依頼されることをおすすめします。

4.被相続人に所得があった場合は「準確定申告」が必要

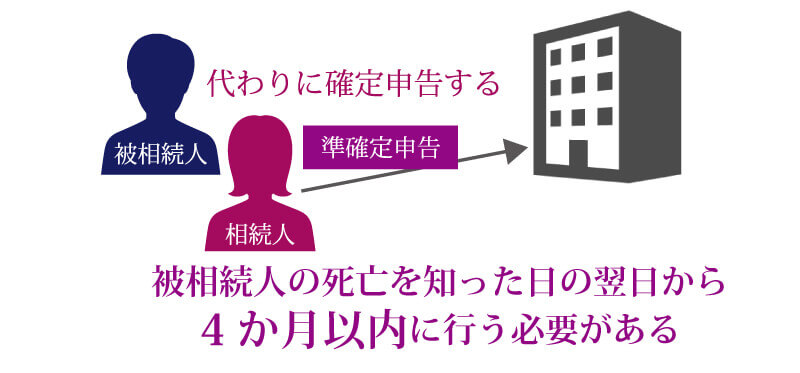

準確定申告とは、被相続人の代わりに、相続人等が確定申告を行うことです(相続税申告とは全くの別物です)。

所得税の確定申告は、1月1日から12月31日までの所得について、翌年の2月16日~3月15日の間に行いますが、亡くなった人は確定申告ができません。

そこで、確定申告をする前に被相続人が亡くなった場合、相続人等が代わりに「準確定申告」を行います。

詳しくは「準確定申告とは?申告期限や必要書類の書き方、不要なケースを解説」をご覧ください。

4-1.準確定申告が必要なケース

準確定申告が必要なケースは、被相続人が生前に確定申告を行っていた場合や、死亡年に被相続人に特別な所得があった場合です。

被相続人が…

- 個人事業主であった

- 不動産賃貸などを経営して不動産所得があった

- 2ヶ所以上から給料をもらっていた

- 年間の給与収入が2,000万円を超えていた

- 年間の年金受取額が400万円を超えていた

- 20万円を超える副収入(必要経費を除く)があった

- 同族会社の役員で利子や賃料を受け取っていた

被相続人が死亡年に…

- 所得税の課税対象となる保険金を受け取った

- 不動産を売却した

- 株式を売却した(源泉徴収されている場合を除く)

なお、被相続人が青色申告をしていて、相続人等も青色申告を希望する場合は、税務署に「青色申告承認申請書」の提出が必要となります(例:被相続人の不動産所得を相続人が引き継ぐ場合など)。

青色申告承認申請書の提出期限は、以下のとおりですのでご注意ください。

- 死亡日が1月1日~8月31日…死亡日から4ヶ月以内

- 死亡日が9月1日~10月31日…12月31日まで

- 死亡日が11月1日~12月31日…翌年の2月15日まで

4-2.準確定申告が不要なケース

準確定申告が不要なケースは、被相続人が以下のいずれかにあてはまる場合です。

被相続人が…

- 給与所得者であった(会社員・派遣・パート・アルバイト)

- 副収入が20万円以下であった

- 年金受給者であった(受給額400万円以下)

確定申告は不要であっても、準確定申告を行うことで還付金が返ってくる可能性がある場合は、準確定申告をした方がよいでしょう。

例えば「年末調整が行われていない場合」や、「医療費控除を適用できる可能性がある場合」や、「その他の控除を受ける場合」などが該当します。

5.準確定申告は誰がする?提出先・期限・必要書類について

準確定申告が必要な場合、誰が・どこで・いつまでに申告手続きをすれば良いのかを確認していきましょう。

5-1.準確定申告をするのは誰なのか

準確定申告ができるのは、法定相続人(包括受遺者も含む)です。

法定相続人が複数いる場合は、原則として連名で1枚の準確定申告書を提出します。

相続人が個別に提出することもできますが、この場合は、申告した内容を他の相続人に通知することになっています。

5-2.準確定申告書の提出先

準確定申告書の提出先は、被相続人の死亡時の住所を管轄する税務署です(相続税の申告書の提出先と同じ税務署)。

税務署の窓口で提出しても良いですし、令和2年分以降は「e-Tax」による送信も可能です。

住所地を管轄する税務署は、税理士法人チェスター「管轄税務署を検索」で調べることができます。

5-3.準確定申告の期限

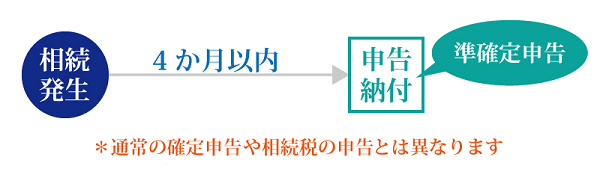

準確定申告の期限は、相続の開始を知った日の翌日から4ヶ月以内です。

例えば、被相続人が12月15日に亡くなった場合、準確定申告の期限は翌年4月15日です。

被相続人が2月15日に亡くなった場合は、同年6月15日までに「前年」と「亡くなった年」の2回分の準確定申告をしなければなりません。

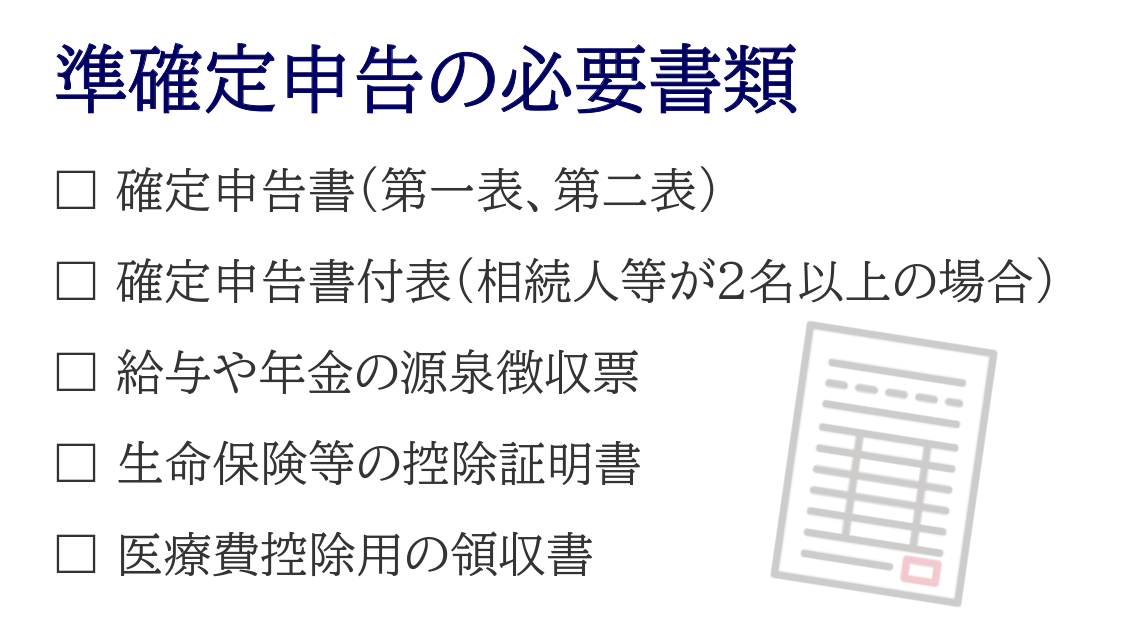

5-4.準確定申告の必要書類

準確定申告の必要書類は、以下のとおりです。

準確定申告の必要書類は、通常の所得税の確定申告とほぼ同じですが、必要書類を探し出して税金を計算するには手間がかかります。

準確定申告の期限は4ヶ月しかないので、一日でも早く対処することが大切です。

5-5.準確定申告書の書き方

準確定申告には専用の様式がないため、通常の確定申告書の様式を使用します。

申告書第一表は、相続人等の人数によって書き方が異なり、相続人等が2人以上の場合は「準確定申告書付表」の作成が必要となりますのでご注意ください。

具体的な記載例は、以下の国税庁ホームページからご確認いただけます。

準確定申告書や付表の様式については、国税庁「確定申告書等の様式・手引き等」から該当する年のものをご確認いただけます。

5-6.準確定申告で所得控除を適用するときの注意点

準確定申告では、通常の所得税の確定申告と同様に、様々な所得控除を適用できます。ただし、以下の点に注意が必要です。

| 医療費控除 | 死亡日までに被相続人が支払った医療費のみが対象 |

|---|---|

| 社会保険料 | 死亡日までに被相続人が支払った保険料のみが対象 |

| 生命保険料 | |

| 地震保険料控除 | |

| 配偶者控除 | 死亡日の現況で適用の有無に関する判定を行う |

| 扶養控除等 |

つまり、被相続人の死亡後に相続人が支払った医療費や保険料は、所得控除に含むことができません。

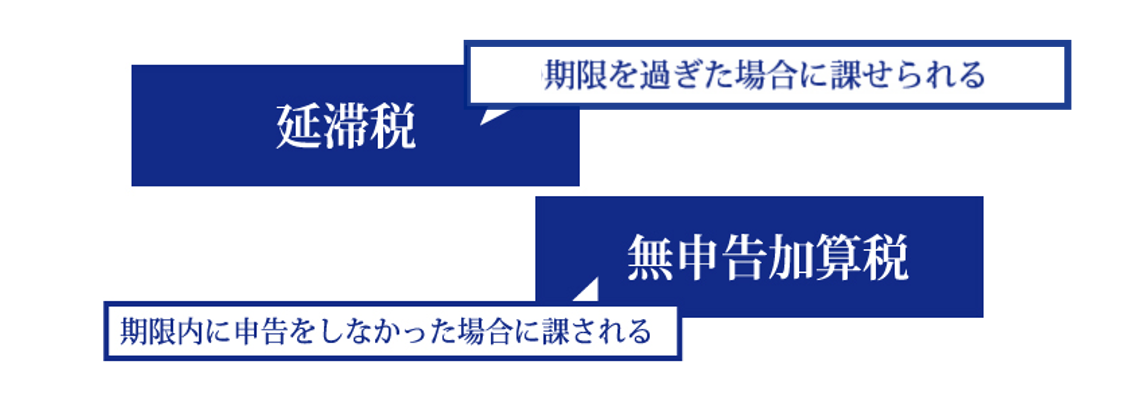

6.相続に関連する確定申告や準確定申告をしなかった場合の罰則

相続に関連する確定申告や、準確定申告をしなかった場合は、「無申告加算税」と「延滞税」のペナルティーが課せられます。

詳しくは、「確定申告の期間を過ぎたらどうなる?ペナルティーと対処法を徹底解説」をご覧ください。

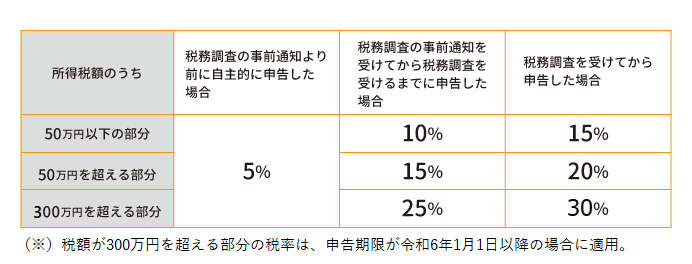

6-1.無申告加算税とは

無申告加算税とは、期限までに申告しなかったことに対するペナルティーのことです。

無申告加算税の税率は以下のとおりで、自主的に申告することで税率が軽減されます。

なお、課税を免れるために証拠書類を偽装したなど特に悪質な場合は、無申告加算税ではなく、重加算税が課される可能性があります。

6-2.延滞税とは

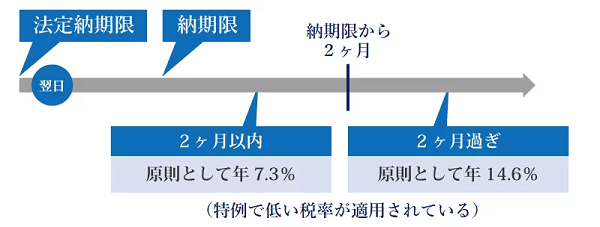

延滞税とは、期限までに納税しなかったことに対する、利子のようなペナルティーのことです。

延滞税は、本来の納期限の翌日から、所得税の納付日までの日数に応じて、税額が計算されます。

なお、延滞税の税率は、納期限の翌日から2ヶ月を経過する日を境に、以下のように2段階に分かれています。

ただし、令和4年1月1日から令和6年12月31日までは、以下の延滞税特例基準割合が適用されています。

- 納期限の翌日から2ヶ月まで【年2.4%】

- 納期限の翌日から2ヶ月を経過した日以後【年8.7%】

最新の延滞税の税率については、国税庁「延滞税について」をご覧ください。

7.まとめ

遺産相続において、基本的に所得税が課税されることはありません。

しかし、以下に該当するケースは、遺族や相続人等の所得として、所得税の確定申告が必要になります。

※相続人が被相続人の事業を引き継ぐなど一定の場合は、消費税の申告が必要です。

- 公的年金の「未支給年金」を受け取った場合

- 死亡保険金の受取人が契約者であった場合

- 収益を生む相続財産を取得した場合

- 相続財産を売却して利益が出た場合

また、被相続人に給与や年金以外の所得があった場合は、相続人等が準確定申告をしなければなりません。

※被相続人が個人事業主であるなど一定の場合は、消費税の準確定申告が必要となります。

相続に関連して、所得税の確定申告や準確定申告が必要になるかどうか判断できない場合は、相続に詳しい税理士に相談されることをおすすめします。

7-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,076件超の相続税申告事績を誇る、相続専門の税理士法人です。

相続に関連して所得税が課税されるか否かの判定はもちろん、準確定申告の代行も承っております。

すでに相続が発生されたお客様でしたら、初回面談が無料となりますので、まずはお気軽にご相談ください。

なお、個別具体的な税務相談は 有料相談となりますのでご留意ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。