遺産相続したら確定申告は必要?必要なケースと手続き方法を解説

遺産を相続したけれど、確定申告をする必要があるかどうか悩んでいる方も多いと思います。

遺産を相続した場合には様々な手続きが必要となります。大きく分けて、遺産の名義変更に関わる手続きと税金関係の手続きの2点となります。この記事では、遺産を相続した場合にどういった税金関係の手続き(確定申告)が必要になるのかを解説していきますので参考にしてください。

そもそもの相続税に関する基礎知識を知りたい方は下記の記事の参考にしてみてください。

「相続税」のことが初心者でも分かる9つの重要ポイントについてはコチラ→

目次 [閉じる]

1.遺産相続した場合の確定申告、所得税は原則不要だが、相続税は原則必要

| 遺産相続した場合の確定申告 | |

|---|---|

| 所得税→原則不要 | 相続税→原則必要 |

遺産を相続した場合には、相続税の申告手続きを行わなければいけない可能性があります。ただし、この相続税の申告手続きは遺産を相続した者全員が行う必要があるわけではありません。

簡単に説明すると、ある一定額以上の金額の財産がなければ相続税はかかりません。このある一定額とは、基礎控除と呼ばれるもので、

で計算することができます。相続人が1人の場合は、3,600万円以上の遺産がなければ相続税の申告や納税を行う必要はありません。

また、遺産を相続すると、そのことでキャッシュ(お金)が手に入るので、それを収入だととらえると、その収入を所得税の確定申告で申告しなければいけないと勘違いされる方がいますが、それは間違いです。

所得税の確定申告はその個人に属するフローの収入に関わるもので、相続のように何の対価もなく他人からもらった場合には、また別の税金がかかります。それが、贈与税や相続税という税金です。

つまり、遺産を相続した場合でも、原則、所得税の確定申告は不要です。

所得税の確定申告とは、毎年3月頃に税務署に対して行う税務上の手続きのことです。

但し、遺産相続と所得税の確定申告は直接は関係しませんが、遺産相続をしたことにより確定申告に通常とは違った手続きが生じる可能性があります。それらを次の項から解説していきたいと思います。

1-1.収入を生む資産を相続した場合は所得税の確定申告を行う必要がある

賃貸アパートや駐車場といった不動産など、そのもの自体から収入を生む遺産を相続した場合には、その受け取った収入に対して、所得税の確定申告を行う必要があります。

例えば、今まで父親が賃貸アパートを所有しており父親が確定申告をしていた場合に、その父親が亡くなった場合。遺産である賃貸アパートを相続した相続人が、父親に代わって今後の確定申告をしていく必要があります。

例えば、6月30日に亡くなった場合には、その年の1月1日から6月30日までに関わる収入は父親の収入として、7月1日から12月31日までに関わる収入はその賃貸アパートを相続した相続人に関わる収入として確定申告の手続きを行う必要があります。

なお、この亡くなった被相続人(父親)に関わる収入の確定申告のことを、準確定申告と言い、死亡日から4か月以内に行う必要があります。相続人の確定申告は通常の確定申告と同様、翌年の3月15日までに行えば大丈夫です。

ちなみに、被相続人の賃貸事業等を相続人が引き継ぐ場合にはいくつか必要な手続きがあります。特に事業を承継した相続人が青色申告者になるためには書類の提出期限に気を付ける必要があります。

例えば、被相続人が生前青色申告を行っていた場合で、1~8月に相続が発生した場合は、相続開始日から4か月以内が提出期限となります。

他のパターンやさらに詳しく知りたい方は、以下の記事を参考にしていただければと思います。

▼準確定申告とは|相続大辞典

▼「準確定申告」とは。亡くなった人の所得を申告する方法を税理士が徹底解説

1-2.相続した土地等の不動産を売却した場合は所得税の確定申告が必要

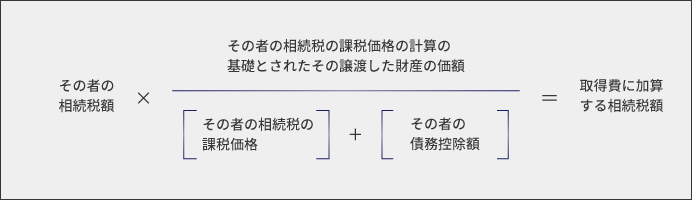

相続した土地等の不動産や上場株式等の有価証券などを売却した場合には、相続とは関係ない土地等を売却した場合と同様に所得税の確定申告が必要となります。ただ、その売却の際に支払うこととなる税金を大幅に節税できる特例が適用できる可能性があります。それは、“相続財産を譲渡した場合の取得費の特例”と呼ばれるものです。

相続した財産に、相続税が課税されている場合に、そのかかった相続税の一部を売却時にかかる税金から差し引いてあげましょうという特例です。

土地等の者を売却した場合にかかる税金は、

という計算式で計算しますが、このもともと買った金額、つまり取得費にさらにプラスして相続税の一部を加算することができるというものです。加算できる相続税は以下の算式により求めることができます。

参考:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁タックスアンサー

・計算例

【前提条件】

Aさんは、相続で父から相続税評価5,000万円の土地と5,000万円の現金、合わせて1億円を相続し、相続税を2,000万円支払いました。そして、相続した土地を5,000万円で売却しました。相続した5,000万円の土地は先祖代々の土地で、もともといくらで買ったのかは不明です。

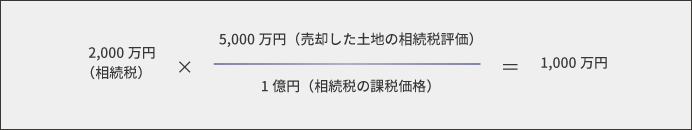

1)取得費に加算する相続税額

2)譲渡した際にかかる譲渡税の計算

※もともと買った金額が不明の場合には、売った金額の5%を概算取得費として計上します。

1-3.相続した財産を寄付した場合には所得税の確定申告が必要

相続した財産を寄付した場合にも、確定申告をすることで節税メリットを受けることができます。

相続した財産を寄付した場合には、寄付先等の要件に当てはまれば、相続税から一定額を控除できる寄付金控除が適用となります。さらに、この相続税に関する寄付金控除を適用したあとも、その相続人に関わる所得税からも一定額を2重で控除することが可能です。

この寄付金控除を適用するためには、所得税の確定申告を行う必要がありますので注意が必要です。

寄付をする先は、国や地方公共団体もしくはユニセフや赤十字等の特定公益増進法人等の決められた寄付先でなければいけません。寄付の控除についてさらに詳しく知りたい方は、以下のHPを参照ください。

2.所得税の確定申告の方法

所得税の確定申告をする方法を簡単にご紹介します。

主に以下の3つの方法があります。

自分で税務署の相談窓口に行ってやる

毎年、確定申告の時期(2月頃)になると全国各地の税務署で確定申告の相談窓口が設けられます。実際に赴く必要がありますが、資料等を持ち込んでその場で申告書作成のアドバイスをもらいながら確定申告を行うことができます。ただし、金額が大きなケースや複雑なケースは対応できかねるということで税理士への依頼を勧められます。

国税庁のHPで電子申告

以下のHPより、所得税の確定申告書を作成することができます。ただし、ある程度知識がないと一人で申告書を仕上げるのは困難だと思います。

税理士に依頼する

税理士に依頼する方法もあり、一番手続きとしては手間がかかりません。しかし、内容にもよりますが手数料がかかります。最も簡単なものでも5万円程度はかかってしまうところがデメリットですが、手間がかからず安心で確実な方法であると思います。

収入の金額が大きかったり、また、忙しくて手続きを行う時間がなかなかとれない、自分で作成する自信がない、といったような場合は迷わずに専門家である税理士に依頼されることをお勧めします。

3.相続税の申告には期限があるので要注意

遺産相続をした場合には、まずは相続税申告を行う必要があるかどうかを確認する必要があります。

相続税の申告が必要な場合には、10か月という期限があり、それを過ぎるとペナルティがかかる可能性があります。早めに確認しましょう!

相続税計算シミュレーションを使ってまずは自分でチェックしてみると良いでしょう。

次に、相続した遺産から収入が生じている場合や相続した遺産を売却したり寄付をしたりした場合には所得税の確定申告をする必要がある旨を説明いたしました。

確定申告はご自身でされる方も多くいますが、相続が絡む確定申告は通常とは異なり難しいので初回だけは税理士に依頼されることをお勧めします。

【参考URL】

国税庁-財産を相続したとき

【関連記事】

遺産相続したら知っておきたい手続きに必要な書類と取得方法

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。