相続税の更正の請求で小規模宅地等の特例は適用できる?

タグ: #小規模宅地等の特例, #相続税評価

相続税の小規模宅地等の特例を適用して宅地の評価額を大幅に引き下げるには、所定の期限までに遺産分割をして相続税の申告をする必要があります。

一度相続税の申告をすれば、基本的には、更正の請求(払い過ぎた税額の返還請求)で小規模宅地等の特例を適用することはできません。ただし、必要な手続きをしている場合や一定の事情がある場合では適用できることもあります。

この記事では次の4つのケースごとに、更正の請求で小規模宅地等の特例を適用できるかどうかを解説します。

- 申告期限までに遺産分割ができずに仮の申告をしていた場合【できる】

- 複数の宅地を組み合わせて特例を適用したがより有利な組み合わせが見つかった場合【できない】

- 当初の申告で特例を適用しようとした宅地が適用要件を満たしていなかった場合【できる】

- 遺留分減殺請求を受けて宅地の取得者が変わった場合【できる】

目次 [閉じる]

1.小規模宅地等の特例は申告期限までに適用することが原則

相続税の小規模宅地等の特例は、自宅や事業用地として使っていた宅地の相続税評価額を大幅に減額する制度です。適用するためには、原則として相続税の申告期限(被相続人の死亡から10か月後)までに遺産分割を済ませて税務署に申告書を提出することが必要です。

特例が適用できる宅地の限度面積と評価額の減額割合は、宅地の種類ごとに次のとおり定められています。

| 種類 | 内容 | 限度面積 | 減額割合 |

|---|---|---|---|

| 特定居住用宅地等 | 被相続人等が居住していた宅地 | 330㎡ | 80% |

| 特定事業用宅地等 | 被相続人等が事業(賃貸事業以外)を行っていた宅地 | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 被相続人等が経営する会社に貸していた宅地 | 400㎡ | 80% |

| 貸付事業用宅地等 | 被相続人等が賃貸事業等をしていた宅地 | 200㎡ | 50% |

これらの宅地に小規模宅地等の特例を適用するための要件については、下記の記事を参照してください。

『特定居住用宅地等』(小規模宅地等の特例)とは。相続税専門税理士が詳しく解説!

「特定事業用宅地等の特例」適用要件と注意点~土地の価格に大きく影響

「特定同族会社事業用宅地等の特例」パーフェクトガイド

賃貸不動産は相続税が下がる!貸付事業用宅地等に該当する場合の小規模宅地等の特例

2.申告期限までに遺産分割ができずに仮の申告をしていた場合

何らかの事情で申告期限までに遺産分割ができない場合でも、税務署に届け出れば後で小規模宅地等の特例を適用することができます。

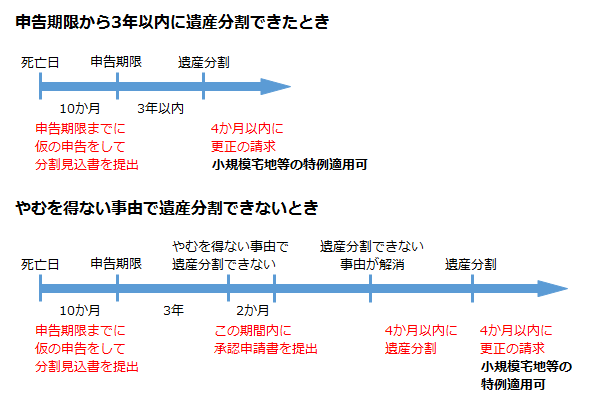

後で小規模宅地等の特例を適用するためには、民法で定める法定相続分で遺産分割をしたことにして、申告期限までに相続税の仮の申告を行います。あわせて「申告期限後3年以内の分割見込書」(分割見込書)を税務署に提出します。

仮の申告では小規模宅地等の特例は適用できませんが、分割見込書を出しておくと、3年以内に遺産分割ができれば更正の請求で小規模宅地等の特例が適用できます。更正の請求の期限は、遺産分割ができた日の翌日から4か月以内です。

遺産分割をめぐって訴訟などが起こされている場合や、遺言で一定期間の遺産分割が禁止されているような場合では、期限をさらに延長することができます。

申告期限から3年を経過した日の翌日から2か月以内に、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出します。税務署の承認が得られれば、遺産分割できない事由が解消してから4か月以内に遺産分割を行い、その翌日から4か月以内に更正の請求をすれば小規模宅地等の特例が適用できます。

3.複数の宅地を組み合わせて特例を適用したがより有利な組み合わせが見つかった場合

自宅と事業所、あるいは自宅と賃貸物件など、小規模宅地等の特例を適用できる宅地が複数ある場合は、評価額が高い宅地に適用すると節税効果が大きくなります。特例を適用できる限度面積は次のように定められていて、この範囲内でそれぞれの宅地の適用面積を決めることになります。

| 種類 | 限度面積 |

|---|---|

| 貸付事業用宅地等がない場合 | 特定事業用宅地等・特定同族会社事業用宅地等:あわせて400㎡まで 特定居住用宅地等:330㎡まで 両方あわせて730㎡まで適用できる |

| 貸付事業用宅地等がある場合 | 以下の算式を満たす範囲で適用できる(面積の単位はいずれも㎡) 特定事業用宅地等と特定同族会社事業用宅地等の面積×200÷400+特定居住用宅地等の面積×200÷330+貸付事業用宅地等の面積≦200㎡ |

一度宅地の組み合わせを決めて相続税の申告をしたものの、後日、評価額を見直してさらに有利な組み合わせが見つかる場合があります。しかし、更正の請求で一度適用した宅地の組み合わせを変更することは原則として認められません。

4.当初の申告で特例を適用しようとした宅地が適用要件を満たしていなかった場合

小規模宅地等の特例を適用して相続税を申告したものの、その宅地が適用要件を満たさず特例の対象でなかった場合は、特例を適用していないことになります。

したがって、更正の請求で他の宅地を選択してその宅地が適用要件を満たしていれば、小規模宅地等の特例を適用することができます。

5.遺留分減殺請求を受けて宅地の取得者が変わった場合

遺留分とは、被相続人の配偶者、子、親(祖父母も含む直系尊属)が相続人である場合に最低限受け取れる遺産の割合のことです。遺言などで遺留分に満たない遺産しか受け取れなかった人は、他の相続人に対して不足分を請求することができます。これを遺留分減殺請求といいます。

遺留分の減殺請求を受けた人は、相続財産を明け渡すか金銭で支払う必要があり、相続した宅地の取得者が変わることもあります。原則として、更正の請求で小規模宅地等の特例を適用する宅地を変更することはできませんが、遺留分減殺請求という相続に特有の事情があれば変更が認められます。

民法の改正で遺留分減殺請求は金銭で支払うことに

従来、遺留分の減殺請求を受けた人は、相続した財産を明け渡すことが原則でした。しかし、2019年に施行が予定されている民法の改正では、金銭で支払うことに変更されます。つまり、遺留分減殺請求を受けても相続した宅地の取得者が変わることはなく、更正の請求で小規模宅地等の特例を適用する宅地を変更することもなくなります。

6.当初申告の土地評価に不安がある場合は税理士に相談してみる

原則では、一度申告をすれば更正の請求で小規模宅地等の特例を適用することはできません。ここまで紹介してきた分割見込書を提出しているケースや、宅地が適用要件を満たしていなかったケースは、あくまで例外です。

しかし、当初申告をご自身や相続税に詳しくない税理士が行っており、土地の相続税評価そのものに不安があるという場合は相続税に詳しい税理士に相談しなおしてみると小規模宅地等の特例以外の部分で更正の請求を行える可能性はあります。

土地の相続税評価には減額要素が多数あり、相続税の知識がない場合高く評価してしまいがちだからです。

当初申告の土地の評価に不安がある場合は相談してみると良いでしょう。

相続税専門の税理士法人チェスターでも更正の請求を行う相続税還付サービスを行っておりますので、お悩みの方はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。