「地積規模の大きな宅地の評価」は市街地農地にも適用

タグ: #地積規模の大きな宅地, #相続税評価

市街地農地は宅地開発ができることから、相続税評価は宅地の評価に準じた宅地比準方式で行います。周囲の土地に比べて面積が広い場合には、宅地と同様に「地積規模の大きな宅地の評価」を適用します。

この記事では、市街地農地の相続税評価で「地積規模の大きな宅地の評価」を適用するときの評価方法について解説します。

目次 [閉じる]

1.市街地農地は宅地に準じた方法で評価

市街地農地は、すでに宅地への転用が許可されているかそもそも転用許可が不要な農地であり、宅地として開発することができます。そのため、宅地に転用することを見込んだ価格で取引されることが一般的であり、相続税評価は宅地に準じた方法(宅地比準方式)で行います。

市街地農地の相続税評価では、下記の算式に示すように宅地として評価した価額から宅地造成費を控除します。農地を宅地に転用するときは整地、伐採や地盤改良などが必要なことを考慮しています。

=(宅地であるとした場合の1㎡あたりの価額-1㎡あたりの宅地造成費)×面積(㎡)

- 宅地であるとした場合の1㎡あたりの価額

宅地であるとした場合の1㎡あたりの価額は路線価を使用します。路線価がない場合は付近の類似した宅地の評価額をもとに計算した価額を使用します。

路線価を使用した土地評価の方法は「相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説」を参考にしてください。 - 1㎡あたりの宅地造成費

1㎡あたりの宅地造成費は個別に見積もりをする必要はなく、国税庁が都道府県ごとに指定した金額を使用します。国税庁が定めた宅地造成費は、国税庁ホームページで公開されています。

国税庁ホームページ 路線価図・評価倍率表

(都道府県を選択して「その他土地関係」の「宅地造成費の金額表」を確認します)

2.市街地農地も「地積規模の大きな宅地評価」の適用対象

面積が広い市街地農地については、宅地と同じように「地積規模の大きな宅地の評価」を適用して評価します。宅地比準方式では、まず土地全体を地積規模の大きな宅地の評価で評価し、その価額を面積で割って1㎡あたりの価額を計算します。

2-1.「地積規模の大きな宅地の評価」とは

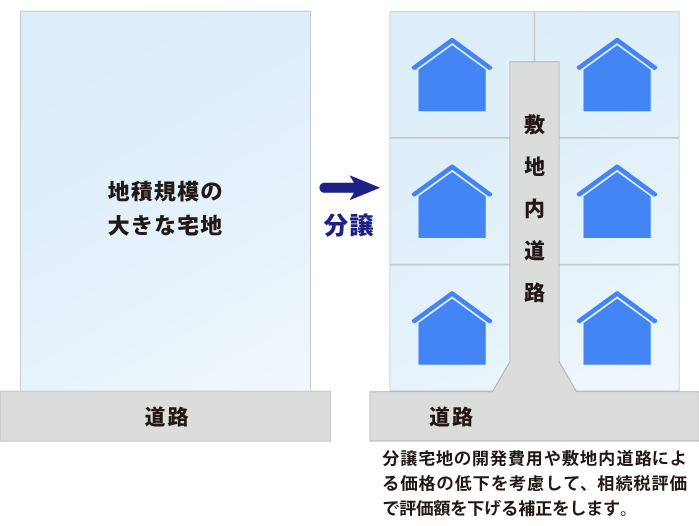

「地積規模の大きな宅地の評価」は、周囲の土地に比べて面積が広い土地の相続税評価額を求める方法です。広い土地をいくつかの区画に分けて分譲することを想定したものであり、宅地の開発費用や敷地内道路(いわゆる潰れ地)による価値の低下などを考慮しています。

平成30年1月1日以降に相続・贈与があった、次のような土地について適用します。

- 面積が1,000㎡以上(三大都市圏では500㎡以上)

- 地区区分が「普通商業・併用住宅地区」または「普通住宅地区」(路線価地域の場合)

- 容積率が400%未満(東京23区は300%未満) など

地積規模の大きな宅地の評価について詳しいことは、下記の記事を参照してください。

2-2.地積規模の大きな宅地の評価を適用するその他の種類の土地

市街地農地のほか、次の種類の土地も要件を満たせば地積規模の大きな宅地の評価を適用します。

- 市街地周辺農地

- 市街地山林

- 市街地原野

これらの土地も宅地への転用が可能であり、宅地に転用することを見込んだ価格で取引されることから、宅地に準じて評価します。面積が広い場合は、市街地農地と同様に地積規模の大きな宅地の評価を適用します。

市街地周辺農地の価額は、市街地農地として評価した価額の80%の価額で評価します。市街地山林、市街地原野の価額は市街地農地と同様の方法で評価します。

2-3.宅地に転用できない場合は適用不可

地積規模の大きな宅地の評価は、戸建住宅の用地として分譲することを前提にした評価方法です。次のように宅地への転用が見込めない市街地農地等については適用できません。

- 宅地への転用に多額の造成費がかかり経済的合理性を欠く場合

- 急傾斜地など宅地造成が物理的に不可能である場合

このような場合には別途純山林評価や不動産鑑定評価等の別の方法をとることで、相続税評価額を下げることができます。

3.市街地農地である地積規模の大きな宅地の評価

この章では、市街地農地である土地を「地積規模の大きな宅地の評価」で評価するときの計算方法をご紹介します。

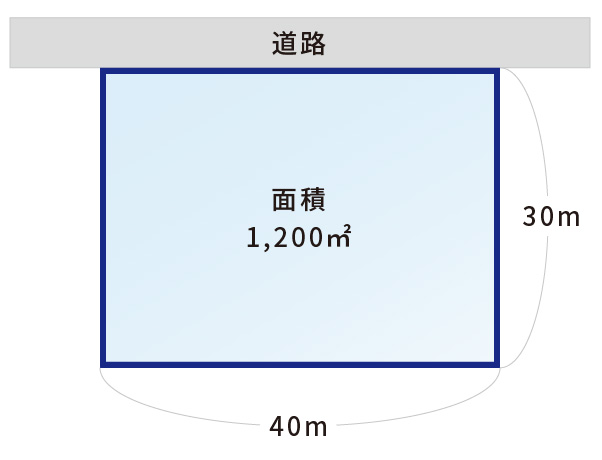

【例】三大都市圏以外の普通住宅地区にある1,200㎡の市街地農地の相続税評価額を求めます。

条件:

土地が面する道路の路線価:3万円

1㎡あたりの宅地造成費:600円

普通住宅地区の奥行価格補正率(奥行30m):0.98

(「地積規模の大きな宅地の評価」の適用要件は満たしているものとします)

①市街地農地の相続税評価額は、次の算式に基づいて計算します。

市街地農地の相続税評価額=(宅地であるとした場合の1㎡あたりの価額-1㎡あたりの宅地造成費)×面積(㎡)

②宅地であるとした場合の1㎡あたりの価額を求めます。

この市街地農地は「地積規模の大きな宅地の評価」で評価し、価額は次の算式に基づいて計算します。

地積規模の大きな宅地の評価額=路線価×奥行価格補正率等×規模格差補正率×面積(㎡)

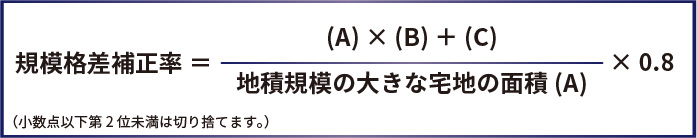

規模格差補正率は、評価する宅地がある地域と面積から次のように計算します。

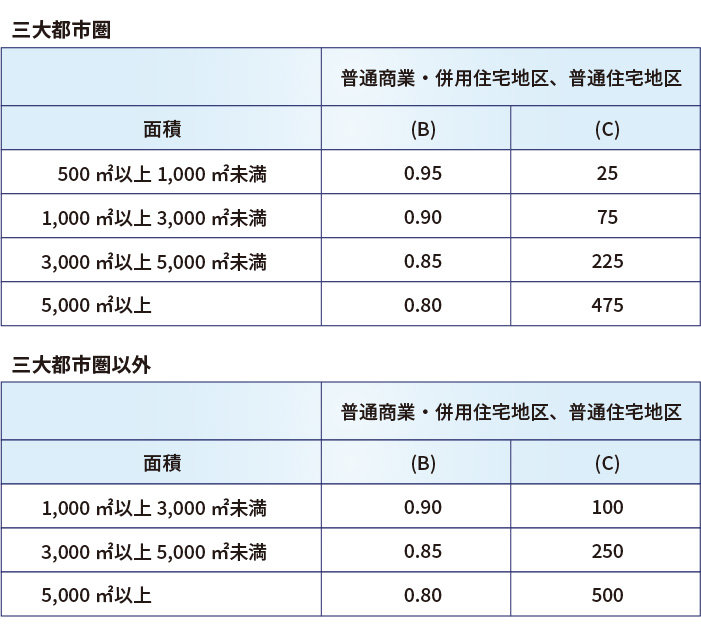

計算式の(B)と(C)は下記の表のとおり定められています。

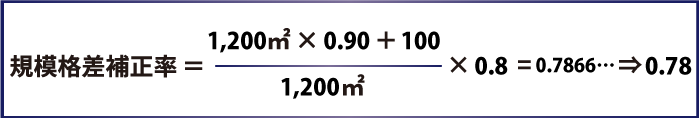

この土地は三大都市圏以外にあって、面積(A)が1,200㎡、(B)は0.90、(C)は100であるため、規模格差補正率は次のとおりになります(小数点以下第2位未満は切り捨てます)。

路線価、奥行価格補正率、規模格差補正率、面積を算式に当てはめて、宅地であるとした場合の価額を求めます。

地積規模の大きな宅地の評価額=路線価3万円×奥行価格補正率0.98×規模格差補正率0.78×面積1,200㎡=2,751万8,400円

宅地であるとした場合の1㎡あたりの価額は22,932円となります。

宅地であるとした場合の1㎡あたりの価額=地積規模の大きな宅地の評価額2,751万8,400円÷面積1,200㎡=22,932円

③市街地農地の相続税評価額を求めます。

土地の1㎡あたりの価額、1㎡あたりの宅地造成費と面積から、市街地農地の相続税評価額を求めます。

市街地農地の相続税評価額=(宅地であるとした場合の1㎡あたりの価額22,932円-1㎡あたりの宅地造成費600円)×面積1,200㎡

=2,679万8,400円

4.税理士に相談すれば土地の評価は更に下がる可能性も

ここまで、市街地農地の相続税評価で「地積規模の大きな宅地の評価」を適用する場合の評価方法について解説しました。

具体的には、1㎡あたりの価額を地積規模の大きな宅地の評価により評価し、その価額から1㎡あたりの宅地造成費を差し引き、面積をかけて相続税評価額を求めます。綺麗な形状の土地であれば、それほど難しい計算ではありません。

一方、評価対象地が綺麗な正方形や長方形の土地でない場合には、他の様々な補正を使って更に評価額を下げられる可能性もあります。そのような場合には、土地の評価に詳しい税理士に相談してみると良いでしょう。

相続税専門の税理士法人チェスターは、年間3,076件を超える相続税申告のほとんどで土地の評価を行っており、各種評価方法や補正を熟知しています。

相続税申告が必要な方を対象とした無料個別相談会を全国18拠点で実施しております。「土地の評価を下げられそうか」といったご相談にもお答えしておりますので、お気軽にご相談ください。

【関連記事】

農地を相続するときに気をつけるべき4つのこと

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。