相続税がかかるかもしれない人必見! 相続税申告の手続きを徹底解説

タグ: #相続手続き

「遺産を相続して相続税がかかることはわかったけど、どうやって申告すればいいのだろう」とお困りのあなたのために、この記事では相続税申告の手続きについて詳細に解説します。

相続税申告の手続きについては、次の5つのポイントを押さえておくとよいでしょう。

- 相続税申告をしなければならない人とは

- 相続税申告と納税の期限は

- 相続税申告書を作成するには

- 相続税申告に必要な書類とは

- 税理士報酬はどれぐらい必要か

これから、それぞれのポイントについて詳細にお伝えしていきます。安心して相続税申告ができるように、この記事を役立ててください。

「相続税」に関する基礎知識は「【相続税のキホン】基礎控除・計算方法・税率・非課税枠を徹底解説」の記事も参考にしてみてください。

1.相続税申告をしなければならない人とは

この章では、相続税申告をしなければならない人、つまりどのような人に相続税がかかるかについてお伝えします。ここでお伝えする条件に当てはまらなければ相続税がかかることはなく、申告する必要もありません。

1-1.遺産総額が基礎控除額を超えれば申告が必要

相続税は、遺産を相続した人が税務署に申告書を提出して納税します。ただし、遺産を相続すれば必ず申告をしなければならないわけではありません。遺産総額が基礎控除額と呼ばれる一定の金額を超えた場合に、申告と納税が必要になります。

相続税の基礎控除額は、下記のように法定相続人の数に応じて変動します。

基礎控除額=3,000万円+600万円×法定相続人の数

法定相続人は通常、遺産を相続する人と考えて差し支えありません。しかし、養子が複数いる場合は、法定相続人に含める人数が制限されます。また、相続を放棄した人がいても、基礎控除額の計算の上では法定相続人に含めます。

相続税の基礎控除の詳しい内容や法定相続人の数え方については、それぞれ下記の記事も参照してください。

【相続税の基礎控除額】計算式・相続税申告の要否・注意点も解説

「法定相続人」と「遺産を相続できる割合」を初心者でも分かるように解説!

相続税申告の要否を判断する基準は遺産総額3,600万円

1-2.税務署から「お尋ね」と言う書類が届く場合がある

相続が始まってから半年ほど経過したころに、税務署から申告書類の一式または「相続税についてのお尋ね」という書類が届く場合があります。税務署は過去の確定申告などから故人の遺産をおおむね把握していて、相続税申告が必要と見込まれる人に書類を送り、申告をするよう促しています。

これらの書類が届いた人は相続税申告が必要である可能性が高いため、ただちに遺産を調べて申告に取りかかる必要があります。「相続税についてのお尋ね」が届いたときの対応方法については、下記の記事を参照してください。

「相続税についてのお尋ね」が税務署から届いたときの対応方法を税理士が解説

一方、税務署から何も送られてこないからといって、相続税申告の必要がないわけではありません。申告が必要かどうかは、遺産総額と基礎控除額をもとに自分で判断するものです。申告が必要であれば、税務署から連絡がなくても申告をしなければなりません。

2.相続税申告と納税の期限は

相続税申告と納税の期限は、被相続人が死亡して相続が始まってから10か月以内と定められています。原則として延長は認められません。10か月という期間は長いようにも思われますが、油断はできません。遺産分けをめぐって相続人同士で揉めたり、不動産の価格の算定に時間がかかったりすると、あっという間に申告期限が迫ってくることもあります。

相続税申告では、申告と納税の期限を正確に把握して計画的に準備することが大切です。この章では、相続税申告と納税の期限や、期限に遅れた場合のペナルティーなどについてご紹介します。

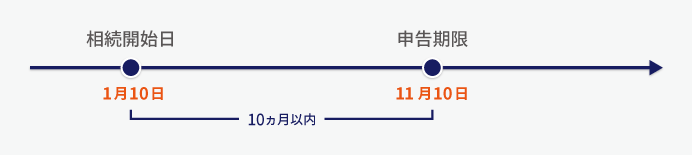

2-1.申告期限は被相続人の死亡から10か月後

相続税の申告期限は、被相続人が死亡して相続が始まってから10か月以内と定められています。厳密には「被相続人が死亡したことを知った日の翌日から10か月以内」という規定ですが、通常は被相続人が死亡したときは同じ日にその事実を知ることになります。したがって、被相続人の死亡から10か月以内と考えて差し支えありません。

相続税申告の期限は10か月後の月命日と覚えておくとよいでしょう。被相続人が1月10日に亡くなった場合は、申告期限は11月10日となります。

なお、申告期限が税務署の閉庁日(土日祝日や年末年始)にあたる場合は、その次の開庁日が申告期限になります。

相続人ごとに申告期限が異なることもある

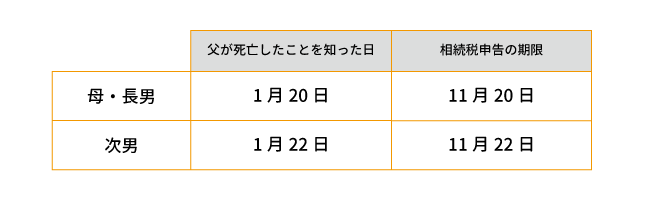

連絡ができなかったなどの事情で被相続人が死亡したことを知った日が相続人ごとに異なる場合は、相続税申告の期限もそれぞれ別の日になります。

たとえば1月20日に父が死亡して、母と長男はそばで看取ったものの、遠方に住んでいる次男に2日間連絡できなかった場合では、相続税申告の期限は次のようになります。

2-2.申告期限は事実上延長できない

相続税申告の期限は原則として延長できません。次のような特殊な事情がある場合は、税務署に申請をして申告期限を最大2か月延長することができますが、実務で延長の申請をすることはほとんどありません。

- 相続人の異動があった

- 遺留分の減殺請求があった

- 遺贈をする旨の遺言書が見つかった

(遺留分の減殺請求とは、本来受け取ることが認められる相続分を他の相続人から取り戻す手続きです)

期限に遅れそうなときは仮の金額で期限内に申告

遺産分けをめぐって相続人どうしでもめたり、不動産の価格の算定に時間がかかったりなどの事情で相続税の申告が期限に間に合わない場合は、仮の金額で申告期限までに一度申告をします。

一度相続税を申告したうえで、後から正しく税額を計算しなおして修正することができます。詳しい方法は下記の記事で詳しく説明しているので参照してください。

相続税の申告期限はいつ? 期限に間に合わない時の対処法も解説

2-3.期限を過ぎて申告した場合の不利益とは

申告期限を過ぎてから相続税申告をすると、次のような不利益があります。

- 相続税を軽減する各種特例が使えない

- 延滞税や加算税がかかる

それぞれの不利益について詳しくお伝えします。

相続税を軽減する各種特例が使えない

相続税には税額を軽減するさまざまな特例があります。たとえば次のような特例が代表的です。

- 配偶者の相続税を大幅に軽減できる(0にもできる)配偶者の税額軽減

- 自宅や事業用地の相続で評価額を大幅に減額できる小規模宅地等の特例

これらの特例は原則として、期限までに相続税申告をすることではじめて適用することができます。申告が遅れたことでこれらの特例が使えなければ、本来払わなくてもよいはずの相続税を払う結果になってしまいます。

延滞税や加算税がかかる

申告期限を過ぎてから相続税申告をすると、相続税に加えて延滞税や無申告加算税がかけられます。

延滞税は納税が遅れたことに対するペナルティーです。申告期限の翌日から起算してかけられ、納税が遅れれば遅れるほど金額が増えていきます。無申告加算税は申告書の提出が遅れたことに対するペナルティーです。財産を意図的に隠して申告しなかったなど悪質な場合は、より厳しい重加算税がかけられます。

2-4.税額が0円でも申告が必要な場合がある

小規模宅地等の特例を適用して税額を計算すると、遺産総額が基礎控除額を超えていても税額が0円になる場合があります。また、配偶者の税額軽減を適用すると、配偶者の税額が0円になることもあります。

このように相続税を軽減する各種特例を使って税額が0円になった場合は、納める税額がなくても相続税申告が必要になります。申告をしなければ、特例を使って税額が0円になったのか、単に申告していないだけなのか税務署では見分けがつかないからです。

参考記事:相続税が0円(ゼロ円)になる場合でも申告が必要なケースとは?

2-5.被相続人の住所の税務署で申告

相続税申告の手続きは、遺産を相続した人がそれぞれ被相続人の住所地を管轄する税務署に申告書を提出します。申告する人の住所地を管轄する税務署ではないので注意しましょう。

提出する税務署が遠方にある場合は、郵送でも提出することができます。特定記録郵便など記録が残る方法で送ることをおすすめします。税務署の受領印が押された控えを返送してもらいたい場合は、返送用の封筒に切手を貼って同封します。

2-6.税金の納付も死亡から10か月以内に

相続税の納付の期限も被相続人が死亡して相続が始まってから10か月以内です。原則として、申告書を提出した税務署または金融機関の窓口で現金で一括納付します。

相続税の納付方法については、下記の記事も参照してください。クレジットカード納付やコンビニエンスストアでの納付についてもご紹介しています。

相続税の納付方法は現金一括納付。クレジットカード納付を含む4つの納付方法

相続税の延納と物納

相続税を納めるための資金が足りない場合は、相続税を分割して納める「延納」ができます。延納をしても納税しきれない場合は、相続した財産をそのまま納める「物納」ができます。

ただし、延納や物納はどのような場合でも認められるわけではありません。細かい条件や手続きについては、下記の記事を参考にしてください。

相続税の延納制度を使うための4つの手順

お金の代わりにモノで支払う!相続税の物納制度マニュアル

3.相続税申告書を作成するには

この章では、相続税申告で多くの人が頭を悩ませる相続税申告書の作成方法についてご紹介します。あわせて、申告書の書き方よりも遺産総額の計算の方が難しいことや自分で申告書を作成することのリスクについてもお伝えします。

3-1.相続税申告書の作成方法

相続税の申告は、次のような順番で進めていきます。

- まず遺産の価値を計算する

- 次に税額を計算する

- 最後に控除などで税額を調整する

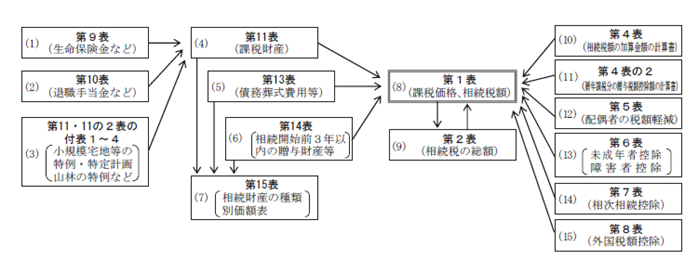

相続税の申告書は第1表から第15表までのさまざまな様式で構成されていますが、申告書を作成する順番どおりに並べられているわけではありません。第9表から第15表で遺産の価値を計算し、第1表、第2表で税額を計算し、第4表から第8表で各種控除を適用して税額を調整する流れになります。

相続税の申告書のそれぞれの様式の関係は下の図のように表されます。カッコ内の数字の順番のとおりに様式に記入していくと効率よく申告書ができるようになっています。

(出典:国税庁「相続税の申告のしかた(平成29年分用)」)

次のような場合は、上記以外にも記入が必要な様式があります。

- 生前贈与で相続時精算課税を適用した場合

- 農地や非上場株式など相続税の納税猶予の特例を適用する場合

なお、この記事では申告書の具体的な記入例までは説明しません。このあとお伝えするように、自分で相続税の申告書を作成することはリスクが高く、相続税に強い税理士に依頼することをおすすめしたいからです。

相続税の申告書にもマイナンバーが必要

平成28年1月から、社会保障や税、災害対策の手続きでマイナンバー(個人番号)が必要になりました。相続税の申告書にもマイナンバーを記入する必要があります。

マイナンバー制度が始まった当初は被相続人と相続人のマイナンバーが必要でしたが、平成28年10月以降は被相続人のマイナンバーは不要になりました。相続人が被相続人のマイナンバーを調べることは、実際には難しいからです。

3-2.実は遺産総額の計算の方が難しい

前の項目でお伝えしたように、相続税の申告書は第1表から記入するものではなく、いろいろな様式にまたがるなど記入方法は複雑です。しかし、申告書の記入よりも難しいのは税額計算のもとになる遺産総額の計算です。

現金や預金は金額が明らかで、上場株式も市場価格から金額を計算することができます。一方、不動産、特に土地は個別の条件がそれぞれ異なることから、個別に価格を評価しなければなりません。

土地の価格は一定のルールにもとづいて計算しますが、土地の形状や接道状況、傾斜などの条件によってさまざまな調整が必要になります。場合によっては納税者と税務当局で見解の相違が見られるほか、価格を評価する税理士によって見解が異なることもあります。

この記事では遺産総額の計算方法については触れませんが、下記の記事では、遺産総額の計算方法を詳細にお伝えしています。申告書の作成を税理士に依頼する場合でも、遺産総額の計算方法をイメージしていただくときの参考にしてください。

【相続税のキホン】基礎控除・計算方法・税率・非課税枠を徹底解説

3-3.自分で申告書を作成するとリスクが高い

相続税申告書は自分で作成することもできます。具体的な記入方法は、国税庁のパンフレット「相続税の申告のしかた」や、市販の書籍などが参考になります。

しかし、相続税申告書は自分で作成すると間違えるリスクが高くなります。相続税申告書を完璧に記入できたとしても、前提となる遺産総額の計算を間違えれば税額は大きく変動します。

申告した税額が正しい税額より少なかった場合は、相続税を追加で納めなければなりません。一方、申告した税額が正しい税額より多かった場合は払い過ぎた相続税を返してもらえますが、税務署に申し出る必要があります。

自分だけで申告すると税務調査に入られやすい

相続税申告書を自分で作成した場合は、後から税務署による税務調査が行われる可能性が高くなります。税務調査が行われると80%以上の割合で誤りが指摘され、相続税が追徴課税されます。

相続税のすべての申告件数のうち税務調査が行われる割合は20%程度ですが、申告書の作成に税理士が関与していない場合は、大半が税務調査の対象になるとも言われています。税務署の立場では、税理士が関与していない申告書は内容が誤っている可能性が高いと考えているためです。

このように、自分だけで申告すると税務調査が行われて追徴課税される可能性が高くなるため、相続税申告は相続税の専門家である税理士に依頼することをおすすめします。経験豊富な税理士が関与した申告書は信頼性が高く、税務調査が行われる確率はほとんどなくなります。

参考として、税務調査への対応方法や税務調査に入られないための対策についてお伝えした記事をご紹介します。

相続税を払い過ぎる可能性もある

自分だけで相続税申告をした場合、相続税を払い過ぎる可能性もあります。たとえば、次のような原因で税額を過大に申告することが考えられます。

- 遺産総額の計算や税額の計算を間違えた

- 適用できるはずの特例を適用しなかった

また、税理士に依頼した場合でも相続税を払い過ぎる可能性があります。信じられないかもしれませんが、経験の浅い税理士が責任を逃れるために税額を多めに申告するというケースもあります。

税理士は税金の専門家であり、正しく申告することが本来の姿です。しかし、実際には相続税の計算をやり直して払い過ぎた税金を取り戻すことを専門に扱う税理士もいるほどで、相続税を払い過ぎる可能性は見過ごすことができません。

相続税申告の依頼は税理士であれば誰でもよいわけではなく、経験豊富な相続税専門の税理士に依頼することをおすすめします。相続税専門の税理士に依頼すれば、相続税を払い過ぎる可能性を最小限に抑えることができます。

相続税申告を依頼する税理士の選び方については、下記の記事を参照してください。

相続税申告を依頼する良い税理士の選び方徹底ガイド

相続税の相談先を選ぶときに知っておきたい3つのこと

4.相続税申告に必要な書類とは

この章では、相続税申告に必要な書類について一般的な事例をご紹介します。相続税申告に必要な書類は種類が多く、自分だけで準備するのは大変なことです。必要書類を準備するときにも経験豊富な税理士のアドバイスがあると心強いでしょう。書類によっては税理士が準備を代行できるものもあります。

添付が必要な書類についての詳しい内容は、下記の記事や国税庁ホームページの「相続税申告のためのチェックシート」を参照してください。

税務署へ相続税申告する際の必要書類と添付書類【チェックリスト付】

国税庁ホームページ「相続税の申告のためのチェックシート(平成30年4月以降提出用)」

4-1.相続人の確定や遺産の分け方についての添付書類

相続税の申告書には、相続人の確定や遺産の分け方を示す資料として次の書類を添付します。

- 戸籍関係資料(次のいずれかのもの)

- 被相続人の全ての相続人を特定する戸籍の謄本(相続開始日から10日を経過した日以後に取得したもの)

- 法務局で発行を受けた「法定相続情報一覧図の写し」

- 遺言書の写しまたは遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

戸籍関係資料は、被相続人と相続人の関係を確認するための資料として添付が義務づけられています。具体的には被相続人の出生から死亡までの連続した戸籍謄本を添付します。

平成30年4月から、戸籍関係資料として法務局で発行を受けた「法定相続情報一覧図の写し」の添付も認められるようになりました。ただし、子供の続柄が実子と養子で区別されているものに限られます。相続人に養子がいる場合は、養子の戸籍謄本も必要になります。

遺言書の写し、遺産分割協議書の写し、相続人全員の印鑑証明書は税務署が提出をお願いしている書類です。添付が義務づけられているものではありませんが、相続人どうしで遺産をどのように分けたかを確認する資料となるため添付することをおすすめします。

4-2.相続財産についての添付書類

相続財産についての添付書類は、あくまでも税務署が提出をお願いしているもので、提出が義務づけられているわけではありません。しかし、これらの添付書類を財産評価の証拠資料として添付しておけば、税務調査が行われずに済むこともあります。

一方で、あらゆる資料をありのままに出し過ぎると、過去の預金の流れを調べられるなど相続人に不利になる場合もあります。これらの資料をどこまで提出するかについてはケースバイケースで判断する必要があり、相続税専門の税理士のアドバイスを受けることをおすすめします。

ここでは、税務署が提出をお願いしている資料の一般的な例をご紹介します。

| 財産の種類 | 必要書類 |

|---|---|

| 預貯金 | 金融機関の残高証明書、通帳のコピー |

| 不動産 | 固定資産税評価証明書、登記簿謄本、公図、測量図、賃貸契約書 |

| 有価証券 | 証券会社の残高証明書 |

| 生命保険 | 保険金の支払通知書 |

| その他の財産 | (非上場株式を相続した場合)過去3期分の決算書一式 (ゴルフ会員権を相続した場合)ゴルフ会員権証書 (生前贈与があった場合)過去に税務署に提出した贈与税申告書 |

| 債務・葬式費用 | 借入金の残高証明書、相続開始後に支払った医療費等の領収書 葬祭費用の領収書など |

4-3.提出時には本人確認資料も必要

マイナンバー制度が始まったことで、相続税の申告書の提出時には本人確認書類が必要になります。本人確認書類は下記の番号確認書類と身元確認書類の両方が必要で、申告書に添付するか、税務署の窓口で提示します。

- 番号確認書類(マイナンバー(個人番号)が確認できるもの)

次のいずれかの書類- マイナンバーカード(個人番号カード)裏面の写し

- 通知カードの写し

- マイナンバーが記載された住民票の写し

- 身元確認書類(マイナンバーの持ち主を確認できるもの)

次のいずれかの書類- マイナンバーカード(個人番号カード)表面の写し

- 運転免許証、身体障害者手帳、パスポート、在留カード、公的医療保険の被保険者証のいずれかの写し

5.税理士報酬はどれぐらい必要か

ここまで、相続税申告は相続税専門の税理士に依頼することをおすすめしてきました。税理士に依頼すると間違いのない申告ができ、税務調査で追徴課税されるリスクは限りなく少なくなります。しかし、税理士に依頼した場合は、報酬がどれぐらいかかるかが気になるところでしょう。税理士の報酬は事務所によってまちまちであることに加えて、報酬の比較広告が禁止されているため、簡単には比較できません。

この章では、相続税申告を税理士に依頼したときの報酬について、一般的な相場とこのサイトを運営する税理士法人チェスターの実例をご紹介します。

5-1.税理士報酬は遺産総額に応じて決まる

相続税申告の税理士報酬は、固定の金額ではなく遺産総額に応じて決められることが一般的です。遺産が多いほど、財産評価や申告書の作成に労力がかかるからです。一般的な報酬の相場は遺産総額の0.5~1.0%とされています。

税理士の報酬を調べるときは、成功報酬があるかどうかも確認しましょう。成功報酬とは、土地の評価などで相続税を減額することができたときに、その減額分の何割かを報酬として請求するものです。成功報酬は実際に依頼してみないと金額がわかりにくく、基本報酬を上回る成功報酬を請求されるケースもあります。

多くの税理士事務所はホームページで報酬体系を公開しています。それらを参考に、各税理士の専門性も考慮して税理士を選ぶことをおすすめします。

下記の記事では、相続税申告の税理士報酬の相場と税理士を選ぶときのポイントについてお伝えしています。

5-2.税理士報酬の実例:税理士法人チェスターの場合

このサイトを運営する税理士法人チェスターでは、遺産総額に応じて段階的に決まる基本報酬のほか、土地や非上場株式がある場合や相続人が増えるごとに加算報酬があります。

報酬の金額表は下の図のとおりですが、ほとんどの場合で一般的な報酬の相場とされる遺産総額の0.5~1.0%の範囲に収まります。

税理士法人チェスターに依頼した場合の具体的な報酬がどのくらいか知りたいという方は、下記の自動お見積りをご利用頂くと更に詳細なお見積りをご確認いただけます。

なお、税理士法人チェスターでは相続税申告が必要な方を対象とした無料相談会を全国18拠点で実施しており、そちらにご参加頂いた際にもご依頼頂いた場合のお見積りをお出ししています。

相談会に参加したら必ず依頼しなければならないというわけではありませんし、執拗な勧誘も一切しておりませんので、話だけでも聞いてみたいという際にはお気軽にご利用ください。

>>【相続税専門】税理士法人チェスターの無料相談会申し込みはこちらから

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。