二世帯住宅だと相続税を節税できる?メリット・注意点を解説!

タグ: #小規模宅地等の特例

二世帯住宅とは親世帯と子世帯が同居する住宅のことで、税務・経済・生活面で様々なメリットがあります。

中でも特に大きなメリットとなるのが、二世帯住宅で親の相続が発生した際に「小規模宅地等の特例」を適用させることで得られる、相続税の節税効果です。

この記事をご覧のみなさんは、「親が健在なのに今から相続の話をするなんて…」と思われるかもしれません。

ただ、二世帯住宅で同居する場合、将来必ず発生する両親の相続や相続税について、予め考えておくことは必要不可欠です。

二世帯住宅における相続税の節税ポイントや注意点を知っておかないと、適用できるはずの特例が適用できずに相続税を過大に納税する可能性や、兄弟間の相続トラブルに発展する可能性が出てきてしまうためです。

二世帯住宅を考えている方も、すでに二世帯住宅で同居されている方も、この記事で二世帯住宅における相続税の知識を学びましょう。

目次 [閉じる]

1.二世帯住宅は相続税を大幅に節税できるメリットあり

冒頭でもご紹介した通り、二世帯住宅には相続税を大幅に節税できるというメリットがあります。

相続税には様々な特例や控除がありますが、二世帯住宅であれば土地部分に「小規模宅地等の特例」を適用できる可能性が高く、親の相続における相続税の大幅節税に繋がるのです。

被相続人等の居住用・事業用に供されていた宅地等(土地や敷地権)を法定相続人が取得する場合、一定の適用要件を満たせば、宅地等の相続税評価額を最大80%減額できる特例です(建物には適用できません)。

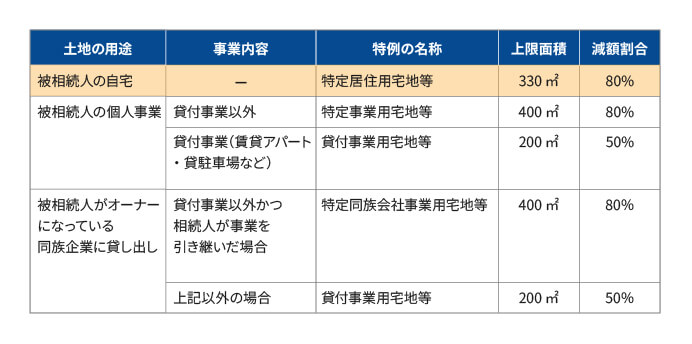

小規模宅地等の特例は「被相続人が宅地等をどのように使用していたのか」で特例の名称が異なり、それぞれ特例が適用される上限面積や減額率が異なります。

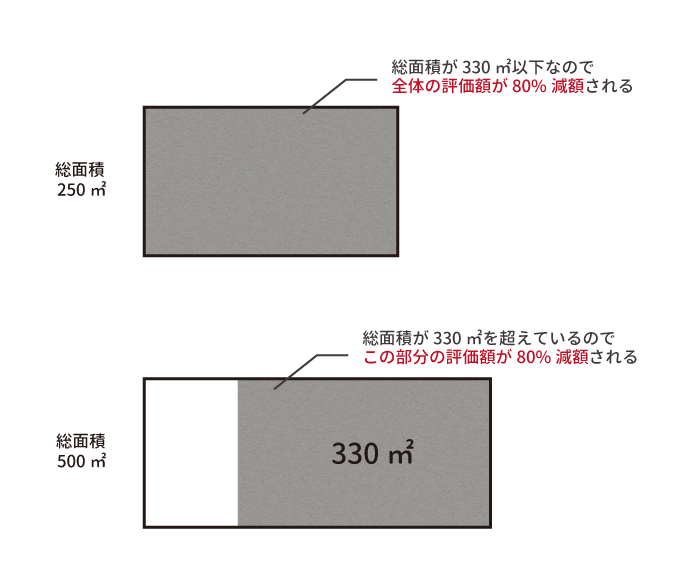

二世帯住宅は被相続人の自宅となるため「特定居住用宅地等」に該当し、相続した自宅の土地のうち330㎡までの評価額を80%減額できます(330㎡を超えた部分は減額できません)。

例えば、本来であれば二世帯住宅の土地(総面積250㎡)の相続税評価額が1億円であった場合、小規模宅地等の特例の適用要件を満たせば、相続税評価額が2,000万円まで減額されるのです。

小規模宅地等の特例(特定居住用宅地等)は、被相続人が居住していた部分に相当する敷地面積に対して減額が適用されます。

ただし二世帯住宅は例外的に「敷地の全体」に減額の適用ができるため、敷地面積を世帯別に分ける必要はありません。

小規模宅地等の特例について、詳しくは「小規模宅地等の特例とは?適用要件・計算・申告などわかりやすく解説」や「『特定居住用宅地等』(小規模宅地等の特例)とは。相続税専門税理士が詳しく解説!」をご覧ください。

1-1.特例が適用される二世帯住宅の間取り

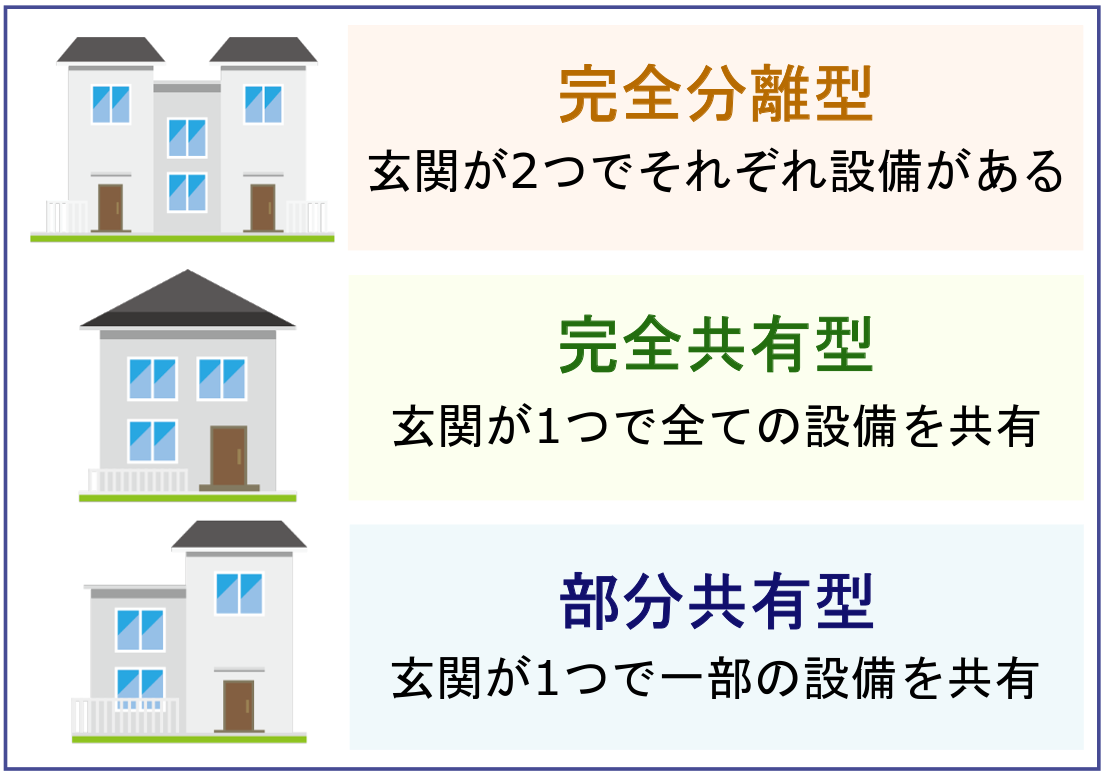

小規模宅地等の特例が適用される二世帯住宅は、間取りや形態に決まりはありません。

二世帯住宅であれば「完全分離型」「完全共有型」「部分共有型」のいずれにおいても、小規模宅地等の特例が適用できます。

ただし、同じ敷地内にある別々の建物、例えば「母屋と離れ」で同居している場合は、建物自体が別々であるため同居とはみなされず、小規模宅地の特例は適用されません。

予め2つの建物を渡り廊下で繋いで1つの建物にするなどの対策が必要ですので、該当される方は相続税に強い税理士や司法書士に相談されることをおすすめします。

1-2.小規模宅地等の特例には居住要件や保有要件がある

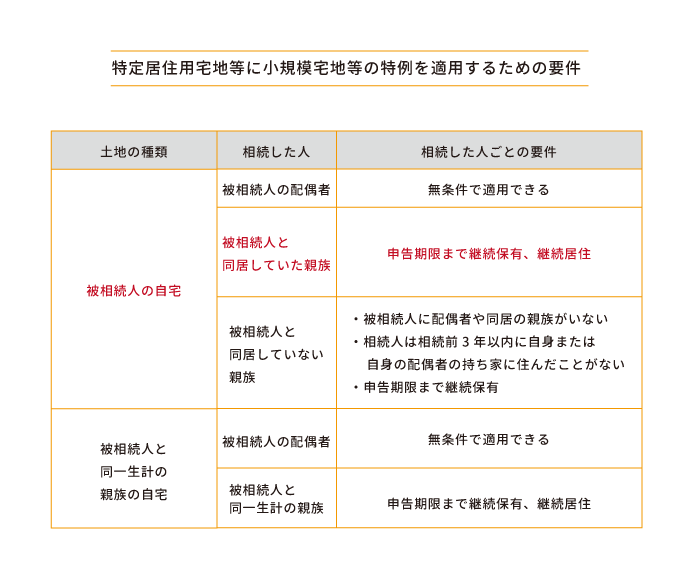

小規模宅地等の特例(特定居住用宅地等)を適用させるには、「誰が宅地等を取得するのか」によって、満たすべき居住要件や所有要件があります。

二世帯住宅における相続であれば、宅地等を取得するのは「被相続人の配偶者」もしくは「被相続人と同居していた親族」かと思いますが、以下のように居住要件と所有要件が異なります。

「被相続人と同居していた親族」が二世帯住宅を取得する場合は、相続税の申告期限(被相続人の相続が発生したことを知った翌日から10ヶ月以内)まで継続して居住・保有することが特例適用の条件となります。

なお、二世帯住宅で被相続人と同居していた親族は一般的には「被相続人の子供」ですが、被相続人の法定相続人であれば所有要件と居住要件を満たせば特例が適用されます。

2.二世帯住宅で相続税を節税!特例の比較シミュレーション

小規模宅地等の特例(特定居住用宅地等)が適用できれば、具体的にどの程度の相続税の節税効果があるのかを比較シミュレーションしてみましょう。

以下のシミュレーションでは、土地が200㎡の二世帯住宅で同居していた「父(被相続人)」が亡くなり、法定相続人である「子供」が宅地等を取得すると仮定します。

このシミュレーションモデルの場合、小規模宅地等の特例が適用できる場合とできない場合では、相続税額に1,220万円もの差額が生じます。

実際には、建物部分の相続税評価額や他の相続財産(預貯金など)の価額を算入する必要があり、家族構成によって法定相続人の人数も異なりますが、小規模宅地等の特例に大きな節税効果があることはお分かり頂けたかと思います。

2-1.小規模宅地等の特例を適用させるタイミング

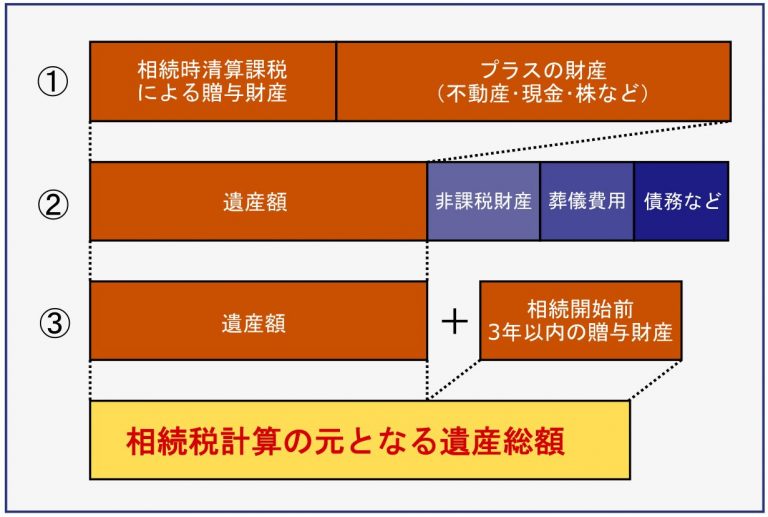

小規模宅地等の特例を適用させるのは、相続税計算の大元となる「遺産総額(相続財産の総額)」の計算時です。

相続税における遺産総額の計算方法は以下の通りで、小規模宅地等の特例を適用することで土地の相続税評価額を下げられれば、遺産総額自体を下げられるということです。

相続税が課税されるのは、上記の流れで算出した遺産総額から、相続税の基礎控除額(3,000万円+(法定相続人の人数×600万円))を差し引いた金額です。

相続税は累進課税となるため、相続税の課税対象額が下がれば税率も下がり、相続税額を下げることに直結します。

相続税の計算方法について、詳しくは「相続税計算シミュレーション!計算方法を知れば自分で計算できる」をご覧ください。

3.小規模宅地等の特例を適用させる際の2つの注意点

二世帯住宅で相続が発生した場合、小規模宅地等の特例を適用すれば相続税を大幅に節税できます。

ただし、小規模宅地等の特例(特定居住用宅地等)を適用させる前に、予め知っておきたい注意点が2つあります。

3-1.小規模宅地等の特例は「相続税申告」が必須

小規模宅地等の特例(特定居住用宅地等)の適用は、相続税申告をすることが前提となります。

仮に特例を適用させれば相続税額が0円になる場合でも、相続税申告が必須となりますので失念しないようご注意ください。

相続税申告はご自分ですることもできますし、税理士に依頼することも可能です。

ただ、土地の相続税評価は難易度が高い作業で、さらに小規模宅地等の特例を適用させるのであれば申告書類の作成の難易度も高くなります。

小規模宅地等の特例を適用される方は、相続税に強い税理士に相続税申告を依頼されることをおすすめします。

詳しくは「相続税申告を自分でやる?税理士に依頼する?判断基準や流れを解説」で解説しているので、併せてご覧ください。

動画でも解説していますので、こちらもご覧ください。

3-2.区分所有登記は特例が適用されない

「1階は被相続人名義」「2階は相続人名義」などと、二世帯住宅を複数の区分に区切って区分所有登記をしている場合は、同居の意思が明確であるとみなされるため、小規模宅地等の特例が適用できません。

小規模宅地等の特例(特定居住用宅地等)が適用できるのは、二世帯住宅(家屋)の登記が以下の場合に限ります。

特例を適用できる二世帯住宅の登記

- 被相続人の単独名義

- 家屋全体が被相続人と相続人の共有名義

既に区分所有登記をされている場合は、生前に共有登記に変更すれば、小規模宅地等の特例を適用させることもできます。

ただし所得税や贈与税が課税されることも考えられますので、すでに区分所有登記をされている方は、相続に強い税理士や司法書士に相談されることをおすすめします。

4.二世帯住宅で相続が発生!一次相続と二次相続のポイント

二世帯住宅で両親と同居していた場合、相続が発生するのは以下の2つのケースが考えられます。

① 一次相続…両親2人と同居していた(父か母は健在で引き続き同居)

② 二次相続…両親のどちらかと同居していた(父も母も亡くなった)

一次相続と二次相続では、二世帯住宅において相続が発生した際の注意点が異なります。

相続税を過大に納税し過ぎたり、思わぬ相続トラブルに発展したりしないよう、この章でご紹介する知識を予め知っておきましょう。

4-1.一次相続では子供が二世帯住宅を取得すべき

一次相続の時点で子供が小規模宅地等の特例を適用できるのであれば、二世帯住宅は被相続人の配偶者ではなく、同居していた子供が取得すべきです。

例えば、父の相続が発生して母は引き続き二世帯住宅で同居する場合、父の相続における法定相続人は「配偶者(母)」と「子供」となります。

相続税には小規模宅地等の特例と同じく節税効果が高い「配偶者控除」という控除があり、配偶者であれば相続財産が1.6億円までは相続税が無税になります(配偶者控除の詳細はコチラ)。

ただ、「配偶者控除で相続税が無税なら、配偶者が全財産を相続すれば良い」といった安易な考えで配偶者控除を適用させると、二次相続(配偶者の相続)で子供の納税額が高額になってしまうというデメリットがあります。

この理由は、二次相続では一次相続で配偶者が取得した財産に配偶者の財産が加算されて遺産総額が高くなり、さらに二次相続では配偶者控除が適用できず、基礎控除額や非課税枠の計算元となる法定相続人が1人減ってしまうためです。

一次相続の際に二世帯住宅で子供と同居をしているならば、二次相続税対策として子供が二世帯住宅を取得すべきです。

詳しくは「二次相続対策をしよう!一次相続との違いや相続税の節税対策」で解説しているので併せてご覧ください。

4-2.二次相続では兄弟間の相続トラブルになる可能性も

二世帯住宅における二次相続では、兄弟間での遺産分割方法における相続トラブルに発展する可能性があるため、生前対策されることをおすすめします。

例えば、母・長男・次男の家族構成で、母と長男が二世帯住宅で同居していたと仮定しましょう。

この場合、母の相続における法定相続人は、「長男(同居)」と「次男(別居)」の2人となります。

仮に母の遺産が5,000万円の二世帯住宅と100万円の現金だった場合、長男と次男で「母の遺産をどのように分割するのか」でトラブルになってしまうのです。

もちろん兄弟間で話し合いが成立する場合や、二世帯住宅と同等の相続財産がある場合は問題ありません。

ただし母の相続発生時に二世帯住宅以外の相続財産がなく、長男が引き続き二世帯住宅に住む場合、「代償分割」として相応の現金を次男に支払う必要があります。

仮に次男に支払う現金が無ければ、長男は取得した二世帯住宅を売却して現金を分割する「換価分割」を選択することになり、長男は住む家を失ってしまいます。

このような相続トラブルに発展させないためにも、二世帯住宅における相続では、二次相続の被相続人が生前対策をしておく必要があるのです。

具体的には予め家族間で納得するまで話し合いをし、公正遺言証書を作成しておくなどの対策が必要と言えるでしょう。

5.二世帯住宅における相続税の知識まとめ

二世帯住宅で親世帯と子世帯が同居する場合、将来発生する親の相続について予め考えておくことは必要不可欠です。

小規模宅地等の特例の適用要件を満たさなければ、特例を適用できずに相続税を過大に納税してしまう可能性があります。

さらに特例の適用には相続税申告が必須となるため、申告を失念してしまうと本来は納税する必要がない延滞税や加算税などのペナルティが課せられるリスクもあります。

また、二世帯住宅で「同居している子供」と「別居している子供」がいる場合は、生前にしっかり家族で話し合いをしておかないと、兄弟間での遺産分割方法における相続トラブルに発展する可能性も出てくるでしょう。

- 小規模宅地等の特例を適用できるか知りたい

- 二世帯住宅が区分所有登記になっている

- 兄弟間の相続トラブルの生前対策をしたい

- 二世帯住宅で相続が発生した

- 相続税申告を税理士に依頼したい

上記に1つでも当てはまる方は、相続税に強い税理士や司法書士に相談されることをおすすめします。

5-1.相続税専門の「税理士法人チェスター」にご相談を

税理士法人チェスターは、相続税申告年間3,076件超の実績を誇る、相続税専門の税理士事務所です。

税理士法人チェスターは小規模宅地等の特例はもちろん、難易度が高い土地の相続税評価に係る減額ポイントを考慮し、土地の相続税評価額が1円でも低くなるよう合法的に評価を行います。

また、税理士法人チェスターは、相続関連業務を専門的に取り扱うチェスターグループと協力関係にあり、グループに所属する「司法書士法人チェスター」や法律事務所等の各分野の専門家が連結し、ワンストップでサービスをご提供いたします。

税理士法人チェスターは、二世帯住宅における小規模宅地等の特例や相続税申告のご相談はもちろん、相続トラブルを回避するための生前対策のご相談も承ります。

既に相続が発生されたお客様は、初回相談(60分面談)が無料ですのでまずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。