親の土地に家を建てるときの注意点!相続税や贈与税はどうなる?

タグ: #相続基礎知識

家を建てるとき、自分の親または配偶者の親が所有している土地を使うことができれば、新たに土地を買うより負担は少なくて済みます。自分の子供たちが不動産を有効に活用するので、土地を所有する親にとっても安心です。

親の土地に家を建てるときには、相続税や贈与税など税金に関する注意点がいくつかあります。親の土地を無償で使うか、地代を支払うか、相場より安く譲り受けるかによって注意すべきポイントは異なります。

親の土地に家を建てる計画のある人だけでなく、すでに家を建てた人もぜひこの記事を参考にしてください。

目次 [閉じる]

1.親の土地に家を建てる場合の相続税と贈与税

この章では、親の土地に家を建てる場合の相続税と贈与税に関する注意点をお伝えします。

1-1.親の土地を無償で使う場合

親の土地に家を建てるときは、多くの場合地代を支払わず土地を無償で使います。無償で土地を使うことを「使用貸借」といいます。

使用貸借では、借地権が贈与されたことになって贈与税が課税されるのではないかという点が心配されます。しかし、個人間の使用貸借では借地権に価値はなく、贈与税の課税対象とはなりません。

親に地代を支払わなければ税務署に指摘を受けるというのは誤った認識であり、個人間では土地をタダで借りても贈与税の問題は生じません。

しかし親が亡くなって子が土地を相続するときは相続税が課税されます。このとき、土地の相続税評価額は借地権などを差し引かず、自用地評価といって更地と同じ状態で相続税がかかりますので、相続税が安くなることはありません。

1-2.親に地代を支払う場合

まれなケースですが、親に対して相場と同等の地代を支払うことがあります。権利金を支払う慣行がある地域では、別に権利金にあたる部分が贈与されたとみなされて贈与税の課税対象になります。贈与税が課税されないようにするには、権利金にあたる部分を上乗せして地代を支払う必要があります。

親が亡くなったときの土地の相続税評価額は、支払っていた地代の額によって変動します。

また親に権利金のような金額を支払うケースも稀にあります。

このように親の土地に家を建てる際に、「親に地代や権利金のようなものを支払うケース」では注意が必要です。親の土地を無償で借りて子が家を建てる場合には税務上の問題はあまり生じませんので、イメージとは違うかもしれませんが、地代を支払う方がリスクがあるのです。

また地代の額によって贈与税や相続税に影響があり、この点については専門的な税金の知識が必要とされる分野ですので税理士に相談するようにしましょう。

なお、賃料が相場より低く固定資産税の実費程度の場合は、税務上は親の土地を無償で使う場合と同じ扱いになります。

1-3.無償または相場より安く土地を譲り受ける場合

親の土地に家を建てる場合、親が亡くなったときにその土地の相続をめぐって争いになることも考えられます。こういったトラブルを避けるために、親から子に土地を譲ることもあります。土地を子に譲ってしまえば相続で争う心配はなくなりますが、税金の面では注意すべき点があります。

親から土地を無償で譲り受ける場合は、子に贈与税が課税されます。また、相場より安い価格で譲り受ける場合は、相場との差額が贈与とみなされて贈与税が課税されます。

贈与税は「土地の相続税評価額-基礎控除額110万円」の部分に対して課税され、下表のとおり少ない金額でも税率が高く設定されています。

相続税評価額は、市街地では「路線価×面積」で求められる金額、市街地以外では固定資産税評価額と同額です。実際の取引価額に比べると7割から8割程度の価額とされています。

注)税額は基礎控除後の課税価格に税率をかけた金額から控除額を差し引いて求めます。

相続税の土地評価の方法について詳しい情報は、次の記事を参考にしてください。

相続時精算課税で2,500万円まで非課税に

贈与税が課税される場合、一定の条件を満たせば相続時精算課税を適用することができます。相続時精算課税を適用すれば贈与された財産のうち2,500万円までが非課税になり、2,500万円を超える部分に一律20%の税率で贈与税が課税されます。親が亡くなったときに相続税の課税対象として計算しなおすことで、贈与税が還付される場合があります。

相続時精算課税については、次の記事を参考にしてください。

「相続時精算課税制度とは?必要書類・手続きなどをわかりやすく解説!」

2.将来の小規模宅地等の特例の適用状況まで考えよう

親の土地に家を建てるときには、将来の小規模宅地等の特例の適用についても考えておきたいものです。相続税の小規模宅地等の特例とは、被相続人が居住していた土地について相続税評価額を減額できる制度です。

親の土地を無償で借りて家を建てた場合は、親と子が同居していたことを条件に小規模宅地等の特例(特定居住用宅地等の特例)が適用できます。特定居住用宅地等の特例では、敷地のうち330㎡までの部分の相続税評価額が80%減額できます。

親と子が同居する家は二世帯住宅でも構いませんが、区分建物として登記すると特例が適用できません。同じ敷地でも親と子の住居が完全に分離していると特例は適用できません。

小規模宅地等の特例(特定居住用宅地等の特例)の細かな適用要件については、次の記事を参考にしてください。

「『特定居住用宅地等』(小規模宅地等の特例)とは。相続税専門税理士が詳しく解説!」

3.親の土地に家を建てる場合の住宅ローン

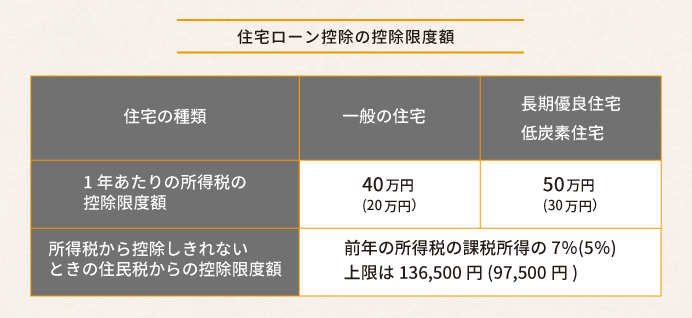

親の土地に家を建てる場合でも住宅ローンを利用すれば、所得税の住宅ローン控除が適用できます。

住宅ローン控除は、所得税の税額から10年間にわたって毎年末のローン残高の1%相当額が引かれる制度です。所得税から引ききれない金額は翌年の住民税から引かれます。床面積が50㎡以上あることや、借入期間が10年以上あることが主な要件となっています。

注)かっこ内の数値は消費税率が5%の場合です。

住宅ローン控除については、国土交通省の「すまい給付金」のサイトを参考にしてください。

4.親の土地に家を建てた場合に固定資産税はどうなるか?

親の土地に家を建てた場合、土地にかかる固定資産税は親が納税し、家屋にかかる固定資産税は子が納税することになります。

子が親に賃料とはいえないまでも固定資産税にあたる金額を支払う場合があります。このときは、親子間の土地の貸借は賃貸借ではなく使用貸借とみなされ、税務上は無償で土地を使用しているのと同じ扱いになります。

5.税金について気になる方は税理士に相談

ここまで、親の土地に家を建てる場合の税金に関する注意点をお伝えしました。親の土地に家を建てる場合、土地を譲り受けたか借りているか、または賃料があるかないかによって、税金に関する注意点が異なります。また、親が亡くなったときに相続税の小規模宅地等の特例を適用するためには、前もって親と同居している必要があります。

どのようにすれば税制上有利になるか知りたい人は、相続税に詳しい税理士に相談するとよいでしょう。

【関連記事】

思わぬ課税に要注意!みなし贈与の注意点

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。