相続税の申告における書面添付制度のメリット・デメリットを解説

相続税申告を税理士に依頼しようと検討されている相続人の皆さん、「書面添付制度を“利用する税理士”と”利用しない税理士”では何が違うの?」とお悩みではないでしょうか。

ズバリ結論から申し上げると、相続税申告を依頼する税理士が「書面添付制度」を利用すると、依頼主である相続人には様々なメリットがあります。

例えば、相続税の税務調査の可能性が低くなったり、突然税務調査が行われる前に税理士が対応してくれたり、仮に申告漏れを指摘されても加算税が課せられない、などですね。

ただし相続税申告の際に税理士が書面添付制度を利用すると、多少デメリットもあるので予め知っておきましょう。

今回は、相続税専門の税理士法人チェスターが、「相続税申告における書面添付制度」について徹底的に解説します。

こちらの動画でも詳しく説明していますので、参考にしてください。

目次 [閉じる]

1.相続税申告における書面添付制度とは

書面添付制度とは、税理士法第33条の2に規定された「計算事項、審査事項等を記載した書面の添付」と、税理士法第35条に規定された「事前通知前の意見聴取」の総称です。

税理士が作成した申告書について計算等した事項を「税理士法第33条の2第1項に規定する添付書面」等に記載して申告書類に添付することで、税務署に適正な申告書類であることを証明できる

提出された申告書類について税務署側に不明点があった場合、「税務調査を行うか否か」を判断するために税理士に対して口頭で意見聴取を行い、結果によっては税務調査に至らない

つまり、税理士が、「その申告書の作成に関し、計算や整理した項目、相談に応じた事項について、どのように検討したのか」という書面を申告書に添付して提出し、税務署はこの書面が添付されている申告書を提出した者に対する税務調査を行おうとする場合、その通知を行う前に、書面添付を行った税理士に、その書面に記載された事項に関し意見を述べる機会を与えなければならないとする制度です。

分かりやすく言うと、税理士が税務署に対して、専門家としての“申告書の品質保証”を行うもので、責任を持って税務署への対応をしてくれるという制度です。

税務署側としては「この申告書は間違いがなさそうだ」とか「この部分の説明をもう少し聞いてみたい」といった具合に、税務調査先を選定する際の参考情報として利用できるため、税務執行の円滑化が実現します。

書面添付制度を利用して申告書類を作成できるのは税理士のみとなり、ご自身で申告書類を作成する場合は書面添付制度を利用できません。

書面添付制度は相続税・所得税・法人税等の税務申告において利用できる制度ですが、本稿では相続税に焦点を当てて解説をします。

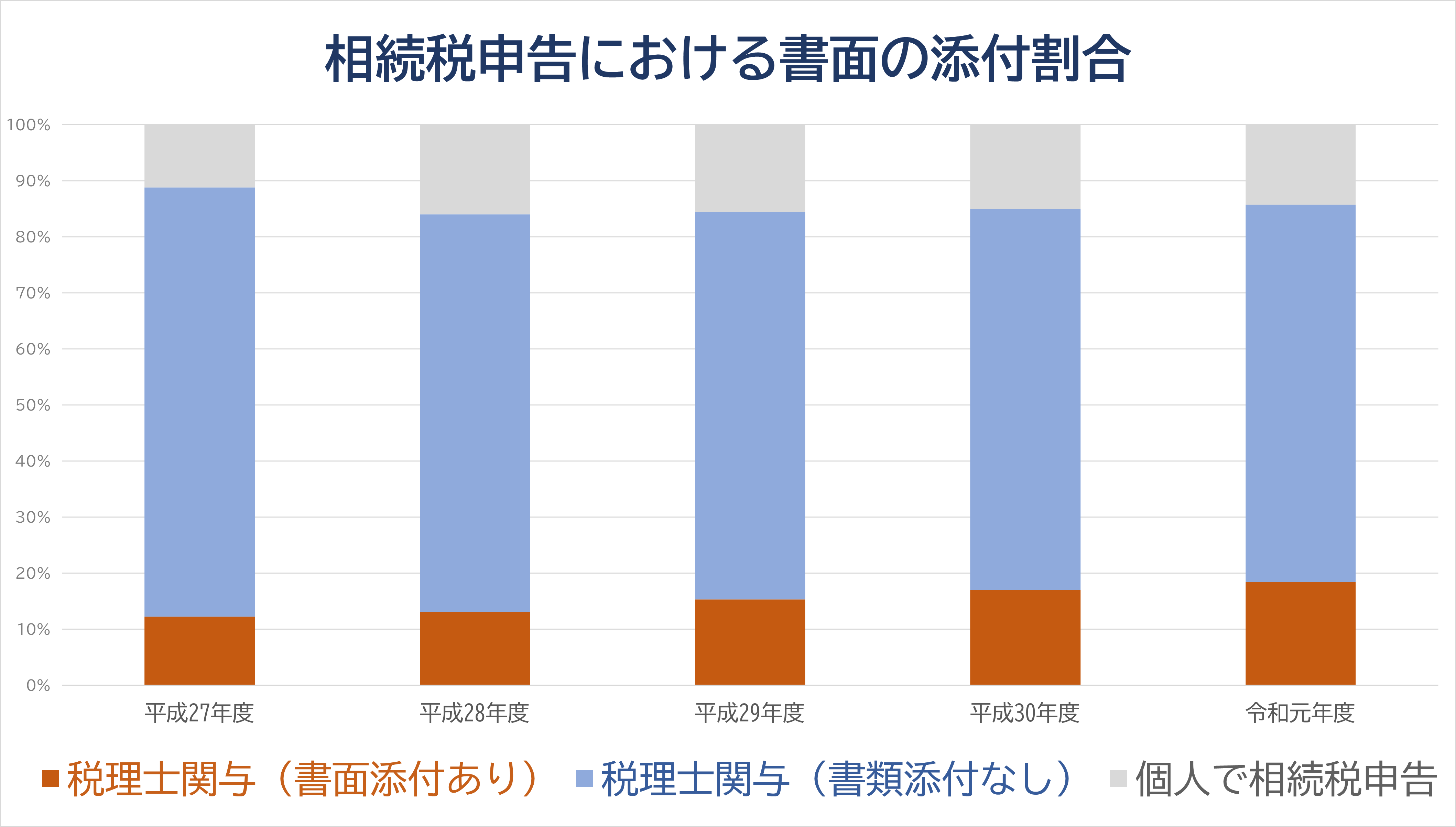

1-1.相続税申告で書面添付制度を利用する税理士は少ない

【財務省「令和元事務年度 国税庁実績評価書」を元にチェスターが計算&作成】

上記は平成27年度から令和元年度までの、書面添付制度を利用した相続税申告の件数を表したグラフです。

書面添付制度を利用した相続税申告(オレンジ色)は、近年増加傾向にあるものの、令和元年度でも全体の18.4%と数が少ないのが現状です(税理士関与の申告の場合は全体の21.5%)。

というのも、税務署側から「この申告書の内容は適正作成されている!」という心証を得るため、書面添付制度を利用して相続税申告を行う税理士は、通常の申告書作成業務に加え、計算事項や審理事項等を記載した書面を作成することにより作業量が増え責任も重くなります。

相続税申告における書面添付制度を活用する際、記載すべき添付書面自体は数ページですので、一見大した仕事ではないと思われがちです。

ただ、その申告書類を作成した税理士が、「どのような相続財産について」「どの資料を見て事実確認をし」「専門家としてどう考え」「どのように申告書を作成したか」という情報を、添付書面に正確に細かく記載する必要があります。

仮にこの書面に虚偽の記載をした場合、税理士は最長で2年間の業務停止にさせられるリスクがあります。

書面添付制度にはこのような背景があるため、特に相続税申告の実務経験が少ない税理士は、書面添付制度の利用を避けたり、内容が「形式的」になったりする傾向にあります。

相続税専門の「税理士法人チェスター」では、原則すべての申告書に書面添付を行っており、書面添付に対する追加報酬も頂きません。

相続発生後のお客様であれば、初回面談が無料となりますので、まずはお気軽にお問合せください。

2.相続税申告で書面添付制度を利用するメリット

相続税申告において税理士が書面添付制度を利用すると、依頼者である相続人には様々なメリットがあります。

書面添付制度を利用するメリット

- 税務調査が行われる確率が低くなる

- 税理士への意見聴取だけで済む可能性がある

- 申告漏れがあっても加算税は課せられない

この章では、書面添付制度を利用して相続税申告をした場合の、メリットについて詳しく解説します。

2-1.税務調査が行われる確率が低くなる

誤解をしないで頂きたいのですが、「税理士が書面添付制度を利用するだけで、税務調査が行われる確率が低くなる」といった単純なものではありません。

正確には、書面添付制度を利用するために「税理士がしっかりと検討・判断して申告書類を作成すること」が、税務調査が行われる確率を下げる一番の要因です。

国税庁の「令和元事務年度における相続税の調査などの状況」によると令和元事務年度には10,635件の実地調査が行われ、国税庁「平成30年分 相続税の申告事績の概要」によると平成30年分に相続税申告の提出に係る被相続人の人数は116,341人と発表されています(相続発生の翌年に調査があったと想定)

概算となりますが、全国におけるすべての相続税申告案件において、税務調査が行われる確率はおおよそ10.9%です(ご自身で行った申告等も含む)。

その反面、当サイトを運営している税理士法人チェスターは、全ての申告書に書面添付を行っているため、税務調査の確率は0.6%以下を誇ります(2023年現在)。

一旦税務調査になると、税務調査官が相続人の自宅にやってきて丸1日、質問調査を受けることもありますので、その精神的な負担は決して小さくありません。

税理士が責任を持って書面添付制度を利用することで、税務調査が行われる確率が低くなるのは、相続人にとって非常に大きなメリットと言えるでしょう。

相続税の税務調査について、詳しくは「相続税の税務調査の実態!時期・時効・対象者の選定方法も解説」をご覧ください。

2-2.税理士への意見聴取だけで済む可能性がある

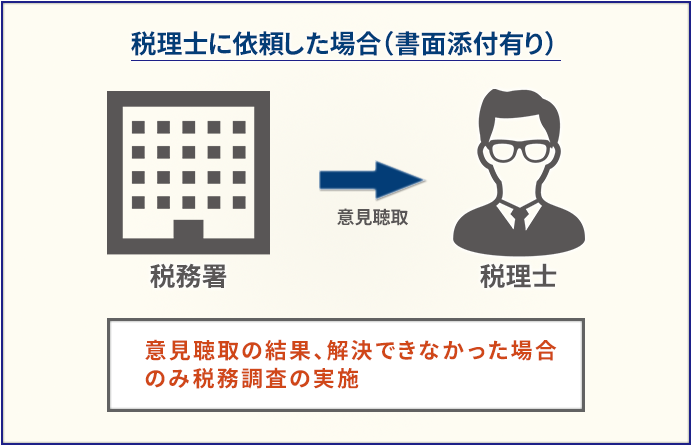

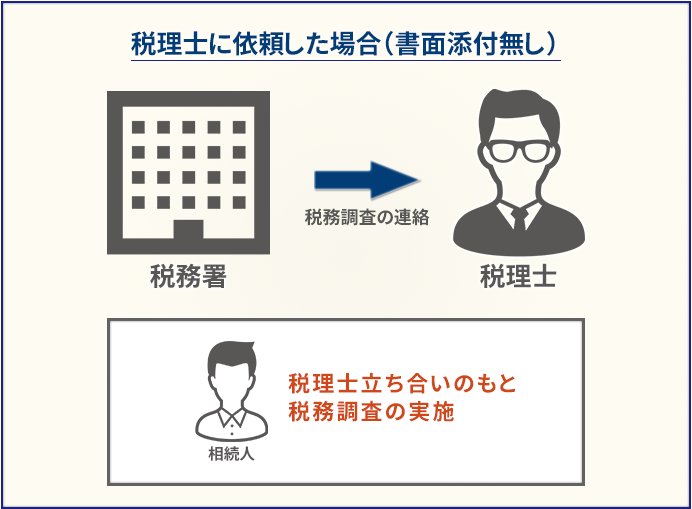

税理士が書面添付制度を利用して相続税申告をし、税務署側に疑問があった場合、「税務調査を行うか否か」を判断するため、口頭(電話)で税理士への意見聴取が行われます。

意見聴取の時点で税務署の疑問が解消されれば税務調査が省略され、疑問点が解消されなかった場合のみ税務調査が行われます。

この意見聴取は、税務署の不明点を税理士に対して聞くことが目的のため、相続人が立ち会う必要はありません。

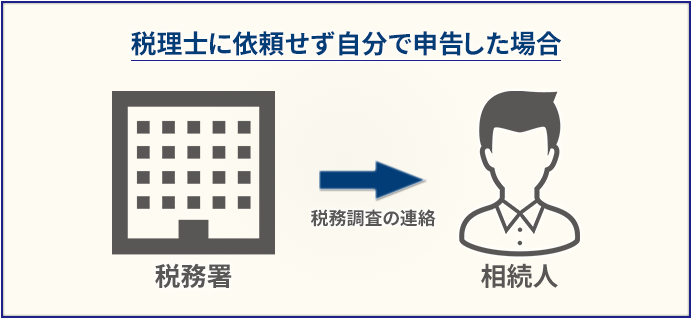

書面添付制度を利用せずに税理士が相続税申告をした場合や、税理士に依頼せずに自分で相続税申告をした場合では、税務調査が行われるまでにこれほどの差があります。

税理士が書面添付制度を利用して相続税申告をすれば、ある日突然税務調査が行われることはありません。

税理士への意見聴取だけで税務調査を回避できる可能性があるというのは、依頼主である相続人にとって大きなメリットと言えるでしょう。

2-3.申告漏れがあっても加算税は課せられない

書面添付制度を利用して相続税申告をし、税理士に対する意見聴取の段階で申告漏れが発覚したとしましょう。

この場合、税務調査に入られる前に修正申告をすれば、申告漏れ財産に係る相続税は納税しなければなりませんが、原則「加算税」は課せられません。

通常、相続税申告を行って税務調査で申告漏れを指摘された場合、申告漏れ財産に対する相続税だけではなく、「過少申告加算税(税率10~15%)」が課せられます。

例えば、税務調査で1000万円の申告漏れ財産が見つかって、追加で100万円の相続税の納税が必要になった場合、この100万円とは別に、過少申告加算税として15万円が課せられます。

ただ、税理士が書面添付制度を利用して相続税申告していれば、この15万円は免除されるということです。

申告漏れ財産の価額が大きくても、加算税が課せられないという特典は同様ですので、納税者である相続人にとっては非常に大きなメリットとなります。

3.相続税申告で書面添付制度を利用するデメリット

相続税申告において税理士が書面添付制度を利用すると、依頼者である相続人には以下のようなデメリットが考えられます。

書面添付制度を利用するデメリット

- 相続財産について税理士に細かく調べられる

- 書面添付制度の利用は追加報酬になる税理士が多い

- 形式的な書面添付は逆効果になる

この章では、書面添付制度を利用して相続税申告をした場合に考えられる、デメリットについて詳しく解説します。

3-1.相続財産について税理士に細かく調べられる

書面添付制度では、申告書類に記載されている相続財産の調査や検討過程について、税理士が正確に添付書面に記載して申告を行います。

正しい相続税申告書を作成するためには様々な検討や調査を行う必要があるため、税理士から相続財産等について細かく調べられます。

例えば…

- 被相続人が管理していた名義預金があるか

- 過去に贈与があったか

- 他に相続財産があるか

そのため、被相続人だけではなく、相続人の銀行口座の入出金記録など、相続財産についての資料を準備して提出する必要もあるでしょう。

逆に「相続財産は預金5,000万円のみです。通帳等の資料を提出したくありません、口頭で申し上げた5,000万円という数字で申告書の作成をお願いします」と言われても、税理士としては正しいという確証を得ることは難しく、書面添付制度を利用して申告業務を引き受けることは難しくなります。

3-2.書面添付制度の利用は追加報酬になる税理士が多い

相続税申告の際に書面添付制度を利用する場合、通常の税理士報酬とは別に「追加報酬(オプション料金)」を請求する税理士(や税理士法人)が多いです。

これは冒頭でご紹介したとおり、書面添付を利用すると税理士の責任が重くなり業務量も増えるためであり、追加報酬自体は悪いことではありません。

ただ、書面添付制度をオプションの追加報酬として用意されていると、税理士の基本報酬が安いように見えても、最終的に税理士へ支払う報酬の総額が膨らんでしまうこともあります。

気になる方は依頼前に「書面添付制度は適用できますか?基本報酬の中に含まれていますか?」と確認すると良いでしょう。

当サイトを運営している税理士法人チェスターは、原則すべての申告書に書面添付制度を適用させているため、書面添付制度に対する追加報酬は頂いておりません。

3-3.形式的な書面添付は逆効果になる

税理士によっては、相続税申告の際に書面添付制度を利用することが、逆効果になることもあります。

冒頭でお伝えしたとおり、書面添付制度の利用は税理士の業務量が大幅に増えてしまうため、中には「形式的」にテンプレートのような内容だけを書面に記入する税理士も少なからずいるのです(しかも追加報酬は発生)。

そもそも書面添付制度は「税理士がしっかりと検討して相続税の申告書類を作成」することで、税務調査の確率が低くなるなどのメリットを得られる制度です。

形式的に書面添付制度を利用しただけでは逆に税務調査を呼び込みやすくなり、何の意味も成さないケースもあるということは覚えておきましょう。

結局は、相続税申告を依頼する「税理士選びが大切」です。

相続税申告を依頼する際の税理士選びのポイントについて、詳しくは「相続税申告の税理士報酬・相場の実態と税理士選びのポイント」をご覧ください。

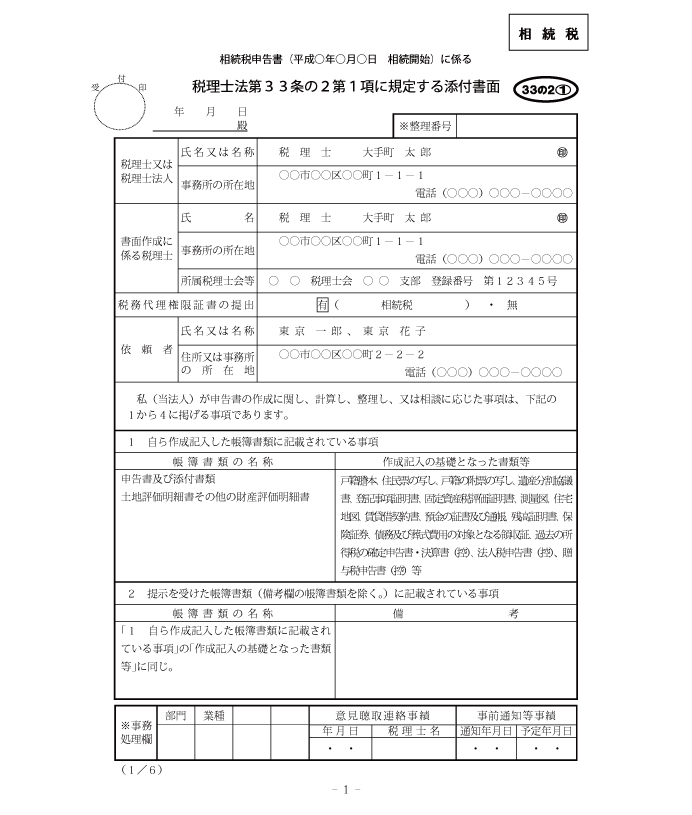

4.相続税申告における書面添付制度の記載例

相続税申告に関わらず、書面添付制度を利用できるのは税理士だけなので、参考程度にご覧ください。

以下は、東京国税局が作成した、相続税における書面添付制度(税理士法第33条の2第1項に規定する添付書面)の記載例です。

上記イメージは1ページのみ抜粋していますが、添付書面自体は全6ページあります。

なお、財産の種類ごとの記載事項が異なりますが、以下、預金に関する記載事項の一例をご紹介します。

このように、どういった事項を税理士が検討し、申告書に反映したかを個別具体的に書面に記載して添付する必要があります。

実務的には、上記の書面添付と共に「税理士法第33条の2の書面添付に係るチェックシート〔相続税〕」の全8ページも記入をして申告書類に添付します。

5.書面添付制度の利用は「相続税に強い税理士」へご相談を

相続税申告の際に税理士が書面添付制度を利用すれば、依頼者である相続人には沢山のメリットがあります。

逆にデメリットとしては「追加報酬がかかる可能性が高い」「形式的な書面添付は逆効果になる」などが考えられますが、これらのデメリットは相続税申告を依頼する税理士を見極めれば回避できます。

皆さんはよく「税理士=全員相続税申告ができる」と誤解されますが、医者に「外科」や「内科」といった専門分野があるように、税理士にも「相続税」や「法人税」といった専門分野があります。

法人税を専門とする税理士に相続税申告の依頼をするということは、内科の医師に外科手術の依頼をするようなものです。

書面添付制度を利用した相続税申告をお考えの方は、「相続税に強い“相続専門の税理士”」に依頼をしましょう。

相続税に強い税理士の選び方について、詳しくは「相続税に強い税理士の選び方!見極めるポイントや税理士報酬目安も解説」や、以下YouTube動画をご覧ください。

5-1.チェスターは基本報酬内で書面添付制度を適用

相続税専門の税理士法人チェスターでは、原則すべての相続税申告において書面添付制度を適用しております。

この理由は、書面添付制度を適用するか否かに関わらず、お客様の財産内容を漏れなく確認・検討し、自身の責任の元で正確な申告を行うことは、税理士の義務であると考えているためです。

相続税申告が必要なお客様を対象とした無料の初回面談では、相続税申告をご依頼頂いた場合の正確なお見積りもお渡ししております。

まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。