相続税の改正【基礎控除の引き下げ】について税理士が徹底解説!

タグ: #税制・民法改正

これまで相続税は過去に何度か改正されています。特に平成27年に大きな相続税の税制改正(基礎控除引下げ)がありましたので、相続税の負担を心配されている方も多いのではないでしょうか。

この平成27年度の相続税の改正により改正前と比べて、相続税の額も増税となり相続税を支払う対象者も増加しています。相続税は早くから準備をすることで節税できる可能性も大きくなるため、平成27年の相続税改正を知っておかなければ後でもっと対策をしておけばよかったと後悔しても手遅れになってしまうこともありますので注意が必要です。

また平成27年度改正の前にも何度か大きな税制改正が行われていますので、この記事では過去の相続税改正の歴史についても分かりやすく解説していますので参考になるでしょう。

本記事では平成27年の相続税の改正ポイントに焦点をあて、改正内容について網羅的に分かりやすく解説していますので参考にしてください。また改正後の節税対策についても解説していますので今後の対策の参考として確認ください。

相続税に関する基礎知識に関しましては、下記の記事も参考にされてみてください。

【相続税のキホン】基礎控除・計算方法・税率・非課税枠を徹底解説

目次 [閉じる]

なぜ相続税が改正されたのか?(相続税改正の背景)

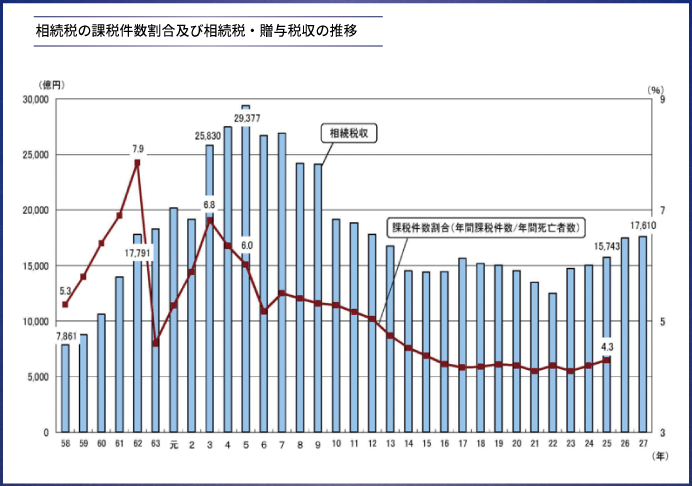

平成27年に相続税が改正され従来と比べて増税となりました。この改正の背景には相続税を支払う人の割合が低下していたことが挙げられます。改正前の相続税はバブル期に不動産の時価が高騰していた時に決められた内容です。

当時は不動産が異常に高くなっていたために不動産を相続した相続人が、高額な相続税を支払うために土地や建物を売らなければならず相続人の生活維持に大きな負担となっていました。しかしながらバブル崩壊以降は不動産時価が暴落し下落していきました。それにも関わらず相続税の内容はバブル期に制定されたままになっていたのです。

これにより平成26年までは相続税を支払う人の割合が日本全国で僅か4%台という低い数字になっていました。そこで消費税増税等に歩調を合わせる形で富裕層向けの相続税についても見直しを行い、相続税税収についても確保していこうという背景のもとで約20年ぶりに相続税が大幅に改正されたのです。

(参考統計データ)

(財務省HPより転載)

1.【最重要】相続税の税制改正(基礎控除引き下げ)の内容まとめ

平成27年相続税改正で最も影響が大きかった改正ポイントは相続税の基礎控除額の改正です。相続税の基礎控除額とは、その基礎控除額までの財産であれば相続税がかからないという非課税枠のことです。

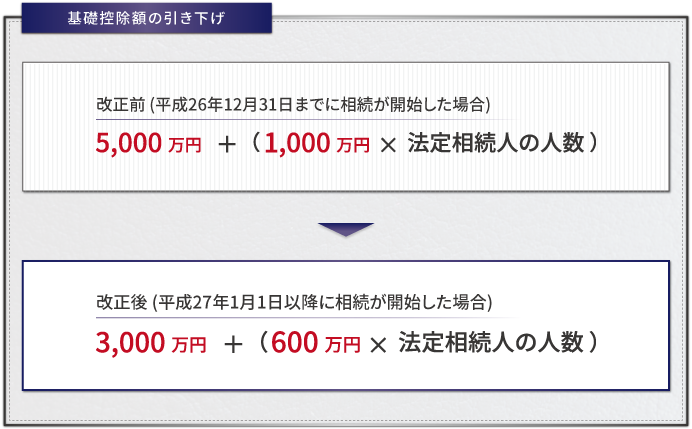

改正前と比べて相続税の基礎控除額が大幅に引き下げられたことで、相続税を支払う対象者が増加しました。改正前は相続税の基礎控除額が

となっていましたが、改正後は

となり改正前より4割も基礎控除が低くなりました。

実際のケースで確認してみましょう。

・父が死去

・相続人が配偶者と子供2人のケース

・父の遺産総額は7,000万円

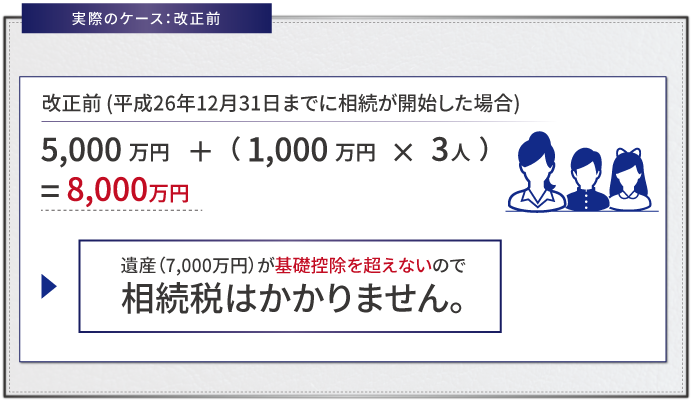

・改正前の基礎控除額:5,000万円+1,000万円×3人=8,000万円

(遺産が7,000万円で基礎控除額の8,000万円以内のため相続税はかからない)

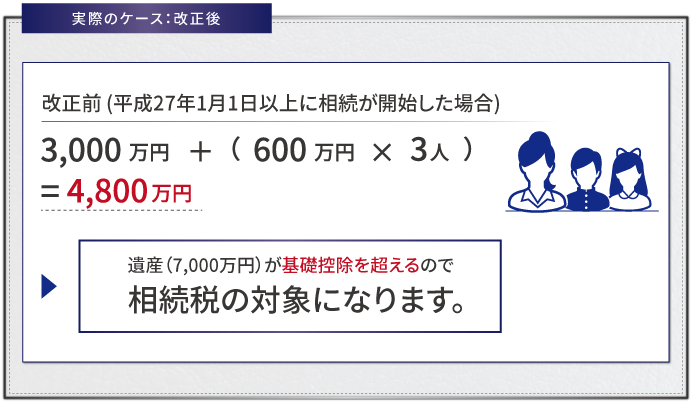

改正後の基礎控除額:3,000万円+600万円×3人=4,800万円

(遺産が7,000万円で基礎控除額の4,800万円を超えているため相続税がかかる)

このケースからも分かるように改正前の相続税の基礎控除額は大きく、上記でも父に7,000万円も財産があっても相続税はかかりませんでした。この大きな相続税の基礎控除額があったため、改正前は相続税を支払う人が日本全体で約5%程度と低い割合になっていたのです。

2.相続税の平成27年改正のその他のポイント

第1章では相続税改正の最も重要な基礎控除額の引下げについて解説しました。平成27年の相続税改正はその他にも重要な改正ポイントがありますので本章で網羅的に解説していきます。

2-1.相続税率が最大55%に引き上げ

相続税の税率は累進税率といって遺産の額が多くになるにつれて10%から段々と上昇していきます。この相続税の最高税率が改正前は50%でしたが、改正後は55%になりました。

※各法定相続人の取得金額とは遺産総額から基礎控除額を差し引いた残額を、法定相続分で相続したと仮定した相続人1人あたりの取得金額のことです。遺産総額ではないため注意が必要です。

このように相続税は遺産総額の大小で税率が変わりますので最高税率の55%を支払う方はかなり少ないですが、高額の遺産をお持ちの方にとっては半分以上が相続税の対象になってしまうため影響が大きいといえるでしょう。

実際にこの相続税改正によって相続税がいくらかかるのか?改正前と比べていくら増えたのか?ということが気になる方も多いと思います。そこで改正前と改正後の相続税額が簡単に自動計算できるシミュレーションツールを紹介します。

⇒相続税計算シミュレーションツール

2-2.未成年者控除と障害者控除の控除枠拡大

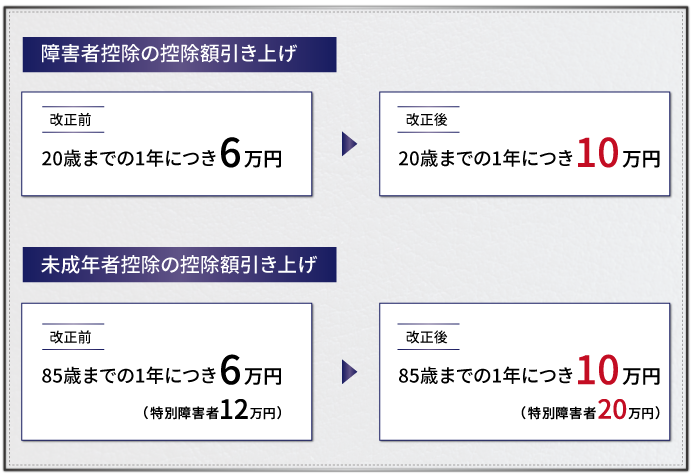

相続人が未成年者や障害者の場合には相続税が控除される控除枠がありますが、この未成年者控除と障害者控除の枠が改正によって拡大されました。

未成年者控除や障害者控除は、相続人の年齢が若いほど相続後の生活が長くなることから控除枠が大きくなる仕組みになっています。その1年あたりの控除金額が改正前よりも引き上げられました。

・詳細については知っておきたい相続税の障害者控除のすべて~要件・控除額・対象者等を解説~を参照ください。

2-3.小規模宅地等の特例の適用範囲の拡大

小規模宅地等の特例という土地の評価額が大きく下がる特例が改正され減税効果が高くなりました。主な小規模宅地等の特例の改正点は2点です。

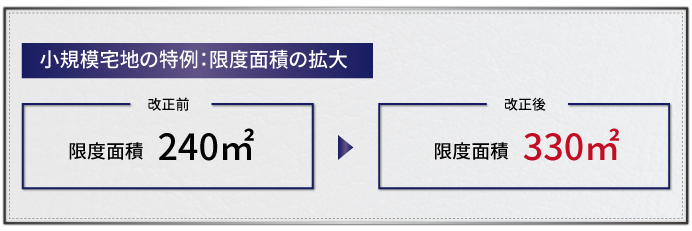

①限度面積の拡大

故人の配偶者や同居親族等が故人が住んでいた自宅を相続した場合には、その土地の評価額が8割も減額されます。ただし特例は無制限な広さに対して適用できるものではなく限度面積というものが定められており、この限度面積が改正によって拡大されました。

限度面積の計算方法を具体例にあてはめてみてみましょう。

⇒9,000万円×240㎡/300㎡×▲80%=▲5,760万円が特例による評価減・改正後:300㎡は330㎡の限度面積以内のため全て特例が適用可能となります。

⇒9,000万円×▲80%=▲7,200万円が特例による評価減

このように240㎡以上の広さの特例対象地を所有している方は、限度面積拡大により減税効果が生じます。

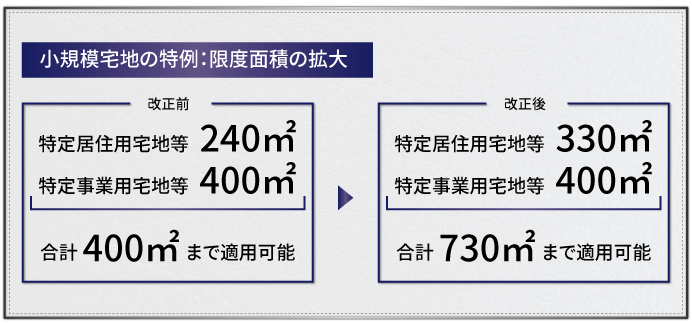

②居住用と事業用の限度面積の併用が可能に

小規模宅地等の特例にはいくつか種類がありますが、その中の居住用宅地と事業用宅地について限度面積が併用して適用できることが可能になりました。

具体的にあてはめてみます。

1.居住用330㎡(6,000万円)

2.事業用400㎡(1億円)・改正前:限度面積が合計で400㎡までなので事業用の400㎡で限度面積に達する。

1億円×▲80%=▲8,000万円が特例による評価減・改正後:居住用と事業用の合計730㎡までが特例適用限度面積となるため、例の場合には全て対象となる。

6,000万円×▲80%+1億円×▲80%=▲1億2,800万円が特例による評価減

このように事業をしている方にとっては改正前は小規模宅地等の特例の限度面積が併用できませんでしたが、改正後は居住用宅地と事業用宅地の両者に適用できるようになったため減税効果が大きくなりました。

平成27年度相続税の改正によって上記のようなポイントが改正されましたが、配偶者に対する税額軽減の特例については従来のまま改正されていません。このため相続税の基礎控除が改正され増税に心配されている配偶者の方は従来とおり配偶者の税額軽減の特例によって、1億6千万円もしくは法定相続分のどちらか高い方までは相続税が非課税になりますのでご安心ください。

3.改正増税も怖くない!お得な3つの相続税の節税対策

この記事では平成27年の相続税改正について説明してきました。減税についての改正もありますがやはりポイントは相続税の基礎控除引下げによる増税となります。しかし相続税は早くから対策を行うことで大きく節税することが可能な税金です。この章では代表的な相続税の3つの節税対策をご紹介します。

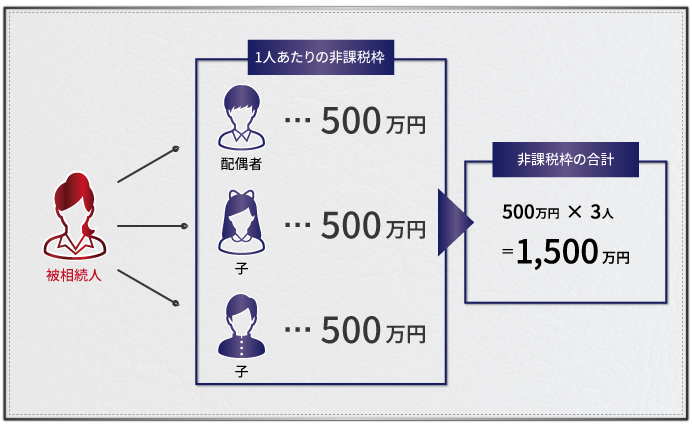

3-1.生命保険に加入するだけで「500万円×相続人の人数」が非課税になる

死亡保険金については「500万円×法定相続人の人数」まで相続税がかからない生命保険の非課税枠というものがあります。まだ生命保険に加入していない方はこの生命保険金の非課税枠まで生命保険に加入することで、一定額を非課税で相続することが可能となります。

具体例:相続人が配偶者と子2人のケース

3-2.毎年110万円ずつの計画的な生前贈与

年間110万円までは財産をもらっても税金がかかりません。このため年間110万円ずつを10年間にわたり生前贈与すると合計1,100万円もの財産を無税で移転することが可能となります。さらに子や孫の人数が複数人になれば、それだけ無税で移転できる金額も大きくなります。

生前贈与の相続税対策は相続税の節税対策の中では最もポピュラーで実施している人が多い特例です。具体例でみてみましょう。

贈与者:父63歳

受贈者:長男30歳 長女28歳

実施対策:毎年110万円を子2人にそれぞれ10年間実施

無税での贈与額:110万円×2人×10年=2,200万円このケースでは10年間かけて2,200万円の財産を無税で子に移転することができました。

このように贈与対象者を子以外に、子の配偶者や孫にまで広げることでより多くの財産を無税で贈与することができます。また早くから実施すればするほど贈与できる金額も大きくなりますので節税効果も大きくなります。

3-3.小規模宅地等の特例を活かして納税ゼロへ

本記事の改正ポイントでも出てきました小規模宅地等の特例ですが、土地の評価減の効果が大きいためこの特例が適用できるかどうかで相続税の額が大きく異なってきます。

土地の地価が高い地域では資産家でなくても自宅を所有しているだけで、相続税の基礎控除額を超える財産となることも珍しくありませんが小規模宅地等の特例が適用できれば土地の評価額が8割も減額されるため相続税がゼロ円となることも多くあります。

親との同居や二世帯住宅等も視野に相続税の対策と親孝行を兼ねて、小規模宅地等の特例が適用できる居住環境を整えることで相続税を大きく節税することが可能となります。

まずは小規模宅地等の特例が将来適用できるかを確認し、適用要件を満たして特例の軽減効果を受けられるように対策を実施していきましょう。

参考:小規模宅地等の特例で自宅の土地が8割減額!【徹底解説】

(コラム)過去の相続税改正の歴史と内容を知ろう

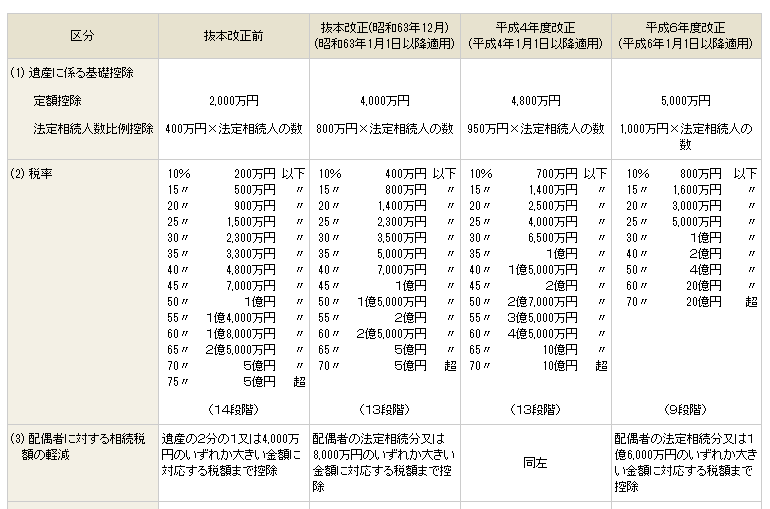

もともと相続税は1905年に導入された税金です。その後時代背景に応じて税率と基礎控除額の税制改正が何度か行われています。

大幅改正となった平成27年度税制改正により相続税の基礎控除額が大きく引き下げられて増税となりましたが、これは昭和63年の抜本改正時よりも少ない基礎控除となりました。

実際にどのような改正の変遷があったのかを見てみましょう。

(出典:財務省HP|相続税の改正に関する資料)

平成27年度の税制改正によって基礎控除額が3,000万円+600万円×法定相続人の人数になりましたが、この水準は昭和63年以前に遡る低い額になっていることが分かりますね。

日本では引き続き資産家や高額所得者への税負担を求める傾向が続きそうですので、今後も相続税が税制改正されることもあるかもしれません。早くからの相続税対策が求められる時代です。

4.相続税は節税が可能な税金

平成27年の相続税改正によってこれまでは一部の富裕層向けの税金という印象が強かった相続税が、より身近な税金となりました。だからこそしっかりと相続税を生前に計算し対策を行っていくことが重要となります。

しっかりと適正な対策を行えば、相続税は節税が可能です!!年間3,076件以上の相続税を取り扱っている税理士法人チェスターでは、相続税の生前対策プランが複数用意されていますので、まずはご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。