自社株承継の税負担を軽減!事業承継税制の平成30年度改正ポイント

タグ: #税制・民法改正

平成30年度税制改正は、所得税の基礎控除の改正などが注目されましたが、相続税・贈与税でも重要な改正があります。

この記事では、相続税・贈与税の事業承継税制の改正についてご紹介します。10年の期間を設けて、自社株を引き継いだときの税負担をさらに軽減することで、高齢化が進む中小企業経営者の世代交代を促し、中小企業の廃業を抑えることが期待されます。

【無料】事業承継についてお悩みですか?無料相談はコチラからどうぞ ››

目次 [閉じる]

1.自社株承継の税負担がさらに軽減

平成30年の税制改正では、相続税・贈与税の事業承継税制に特例が設けられ、平成30年からの10年間に行われる事業承継について税負担がさらに軽減されることとされました。

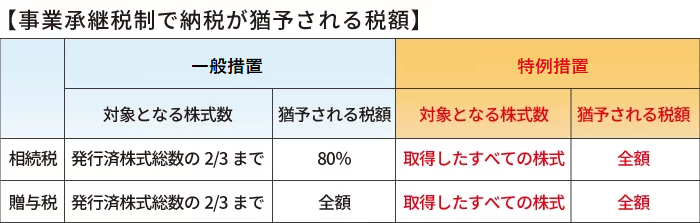

従来の制度である一般措置では、納税が猶予される相続税・贈与税の税額は、下記の表のとおり一部にとどまっています。改正により設けられる特例措置では、相続税・贈与税ともに、取得したすべての株式について税額が全額猶予されることとされました。

後継者が先代経営者から自社株を相続したときは、一般措置では自社株にかかる相続税が約53%(株式数2/3×税額80%)しか猶予されませんが、特例措置では100%猶予されるようになりました。

猶予された相続税・贈与税は一定の要件を満たすとそのまま免除されるため、税負担なく自社株を引き継ぐこともできるようになりました。

この特例措置の適用期限は、令和9年12月31日までです。特例措置は、中小企業の円滑な世代交代を通じた生産性向上という待ったなしの課題を解決するための極めて異例の時限措置であることから、適用期限は今後とも延長されないこととされています。(令和7年度税制改正大綱)

2.後継者が複数いても適用可能に

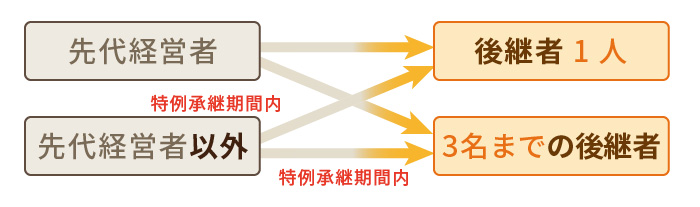

従来の一般措置は、先代経営者と後継者1名の1対1の関係の場合のみ適用することができましたが、特例措置は、先代経営者以外からの贈与・相続(遺贈)、または複数の後継者への贈与・相続も納税猶予の対象になりました。

適用の対象が広がることで、さまざまなパターンで事業承継税制が活用できるようになりました。たとえば、複数の株主から1人の後継者に自社株を集約したい場合や、後継者を1人に絞り切れない場合でも事業承継税制が活用できます。

注1)先代経営者以外からの自社株の贈与・相続(遺贈)では、特例承継期間(5年)内に贈与税・相続税の申告期限を迎える場合に限り納税猶予の対象になります。

注2)自社株を引き継ぐ後継者は最大3人まで納税猶予の対象になります。ただし、それぞれ議決権数の10%以上を保有し、各後継者が同族関係者(他の後継者を除く)の中で最も多くの議決権数を保有していることが必要です。

3.さらに使いやすい税制に

平成30年度税制改正で設けられる特例措置では、事業承継税制を活用するうえで適合が難しかった雇用確保の要件が緩和されました。また、業績悪化などを理由に自社株の譲渡などをした場合に納税が一部免除されることとされました。

3-1.雇用確保要件の緩和

一般措置では、承継後5年間の平均で雇用の80%以上を確保することが求められていました。雇用が確保できなければ猶予が打ち切られ、猶予されていた相続税・贈与税に利子税を加えて納税しなければなりませんでした。

特例措置では、雇用が確保できなくても都道府県に理由書を提出すれば猶予が継続されるよう弾力化されました。理由書には、認定経営革新等支援機関の意見を記載し、場合によっては支援機関の指導・助言を受ける必要があります。

平成29年度税制改正では、雇用を確保すべき人数の計算方法を端数切り上げ(例:3人×80%=2.4人→3人)から端数切り捨て(例:3人×80%=2.4人→2人)に変更して、小規模企業でも事業承継税制が活用できるようになっていました。特例措置では、一定の条件はあるものの雇用確保要件がさらに緩和されました。

3-2.業績悪化による自社株の譲渡等は納税を一部免除

特例措置では、業績悪化などの理由で、特例承継期間の経過後に自社株を譲渡する場合または会社を合併・解散する場合に、一定の条件のもと納税が一部免除されます。

4.「特例承継計画」の提出が必要

事業承継税制で特例措置を適用するには、一定期間内(平成30年4月1日~令和5年3月31日(注))に都道府県に「特例承継計画」を提出して認定を受ける必要があります。

(注)「特例承継計画」の提出期限は、2度にわたって延長され、令和6年度税制改正後は、令和8年3月31日までとなっています。

自社株承継の税負担を軽減するためには、上記の期間内で後継者の選定から具体的な承継計画まで、どのようにして事業承継を進めていくかを策定することが重要です。

「特例承継計画」は認定経営革新等支援機関の指導・助言を受けて作成することとされています。また、事業承継税制を用いてどのようにより有利に承継を進めていけば良いか、という部分は専門的な知見が必須となりますので、事業承継に詳しい税理士など専門家に相談することをおすすめします。

税理士法人チェスターには、事業承継コンサルティング専門のグループ会社がございます。

事業の承継だけではなくご家族への相続も含めたベストプラクティスをお客様と一緒に考えていくことが可能です。

事業承継でお悩みの方はお気軽にご相談ください。

【無料】事業承継についてお悩みですか?株式会社チェスターコンサルティングの無料相談はコチラからどうぞ ››

事業承継・M&Aを検討の企業オーナー様は

事業承継やM&Aを検討されている場合は事業承継専門のプロの税理士にご相談されることをお勧め致します。

【お勧めな理由①】

公平中立な立場でオーナー様にとって最良な方法をご提案致します。

特定の商品へ誘導するようなことが無いため、安心してご相談頂けます。

【お勧めな理由②】

相続・事業承継専門のコンサルタントがオーナー様専用のフルオーダーメイドで事業対策プランをご提供します。税理士法人チェスターは創業より資産税専門の税理士事務所として活動をしており、資産税の知識や経験値、ノウハウは日本トップクラスと自負しております。

その実力が確かなのかご判断頂くためにも無料の初回面談でぜひ実感してください。

全国対応可能です。どのエリアの企業オーナー様も全力で最良なご提案をさせていただきます。

詳しくは事業承継対策のサービスページをご覧頂き、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。