事業承継したい場合、なにから始める?準備と活用必須の支援制度

タグ: #M&A

後継者が会社を引き継ぐ事業承継とは、誰が、どのようなものを、どうやって引き継ぐのでしょうか? また、引き継ぎに際しては、具体的にどのようなプロセスで進めればいいのでしょうか。

本記事では事業承継の準備を進めるにあたって知っておくべき事項をまとめました。

さらに、事業承継に際しては、承継費用や税負担が生じる場合もありますが、それらを緩和する支援策もご紹介します。

目次 [閉じる]

1.事業承継とは

事業承継とは、会社の経営者がその経営を後継者に引き継ぐことです。簡単にいえば、社長の代替わりだといえます(個人事業主でも事業承継はありえますが、本記事は会社経営を前提として説明します)。

会社や事業は、「いつまで」と期間を区切ることなく、永続を前提として経営されます。

しかし、経営者には、高齢、病気、死亡などによって、事業経営を担えなくなるタイミングが必ず訪れます。そのため、会社を次の後継者に受け継いでもらわなければなりません。

これが事業承継ということです。

なお、「事業継承」という言い方がされることもあります。承継も継承もほぼ同じ意味で使われる言葉なので、「事業継承」といっても間違いではありません。しかし「経営承継円滑化法」などの法律でも「承継」という言い方がされているので、「事業承継」を用いるほうが一般的です。

2.事業承継で引き継ぐ内容

事業承継では、「経営に関するすべてのもの・こと」を引き継ぐことになります。しかし、それでは漠然としています。

そこで、具体的に引き継ぐ内容を考える上では、「経営(権)の承継」「財的資産の承継」「知的資産の承継」の3つに分けて考えるとよいでしょう。

2-1.経営(権)の承継

株式会社では、最高意思決定機関は株主総会であり、株主が会社の経営支配権を持つオーナーです。一方、経営執務(事業運営)の最高責任者が代表取締役(社長)です。

取締役は株主総会により任命されるという関係があることから、立場としては株主のほうが上にあるというのが、株式会社のガバナンス(企業統治)の大原則です。

実態としては、非上場の中小企業のほとんどは、経営者(代表取締役)が、株式の大半を保有する大株主になっている「オーナー経営」です。

そこで、事業承継では、株式を承継することで株主としての地位を承継することと、代表取締役(社長)の地位を承継することの両方をあわせて、経営権の承継をおこないます。

ただし、後継者に株式を移転したり、代表取締役へ就任させたりすることは、あくまで制度的、外形的な承継に過ぎません。実際上で、経営を承継するというのは、後継者が日々の経営執務を担うことです。

当然、それは一朝一夕にできることではありません。また、従業員、取引先、金融機関など、会社を取り巻くステークホルダーからの承認が必要なことでもあります。

そのため、経営権の承継に関しては、後継者候補の選定、後継者教育など、何年もの時間をかけて、十分な準備の上におこなう必要があります。

2-2.資産の承継

会社が保有する財産的価値を持つ資産の承継です。具体的には、貸借対照表に計上されている、現金、預金、在庫、不動産、設備、その他債権、債務などが、財産的価値を持つ資産となります。

ただし、株式会社の場合は、貸借対照表の総資産から負債を差し引いた純資産=株式価値に、これらの資産の価値はすべて含まれていると考えることができます。

したがって、会社が保有する会社財産の承継は、株式の財産価値の承継にそのほとんどの内容が含まれていると考えてよいでしょう。

ここで問題となるのが、株式の承継に際して発生する移転コストです。

上述のように、株式には会社の負債を除いた会社の資産価値すべてが含まれるため、業績・財務の内容がよい会社ほど、その財産価値は高額になります。

すると、贈与や相続によって後継者に株式を移転する場合、後継者が負担しなければならない贈与税・相続税も相応に高額になります。

譲渡(後継者が買い取る)という方法もありますが、この場合は、相当な譲渡対価の現金が後継者に必要です。

この株式移転コスト対策が財的資産の承継におけるポイントとなります。

また、後に述べる承継方法のうち「親族内承継」の場合は、後継者以外の親族への財産分与も考慮すべき問題となります。

2-3.知的資産の承継

知的資産とは、貸借対照表に計上されていない「無形資産」と呼ばれる資産です。

具体的には、長年事業を続けてきたことで形成されている信用力やブランド力、取引先との関係、顧客基盤、企業理念、企業文化、特許・商標などの知財、製造技術や営業のノウハウなどです。

多くの企業において、この無形資産こそが競争力を維持し、価値を生む源泉となっています。一方で、無形であるため、抽象的でとらえどころがありません。

そのため、意識して承継することを心がけていないと、事業承継に際して散逸してしまいがちな部分でもあります。

そこで、事業承継の準備にあたっては、自社の強みとなる無形資産を「棚卸し」し、明文化・見える化して、社内の共通認識として引き継ぐことが、非常に重要なポイントになります。

3.事業承継の3つの方法と、メリット、デメリット

誰に事業を承継するのかという方法については、「親族内承継」「従業員承継」「社外承継(M&A)」の類型があります。

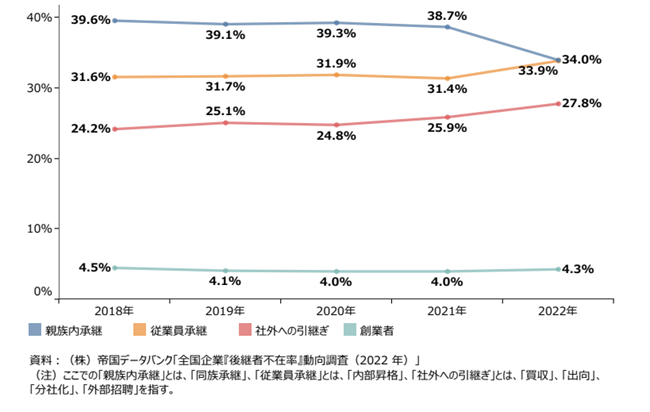

過去においては、中小企業の事業承継の多くが親族内承継でした。しかし近年は、中小企業の経営環境が厳しくなっていることや、価値観の多様化などを背景にその割合は低下傾向にあり、代わりに社外承継(M&A)が増加傾向にあります。

▼図 近年事業承継をした経営者の就任経緯

(引用:「中小企業白書」2023年 第2-2-11図 近年事業承継をした経営者の就任経緯)

3-1.親族内承継

親が経営していた会社を子が引き継ぐ、夫が経営していた会社を妻が引き継ぐなど、親族が後継者となるパターンです。

3-1-1.親族内承継のメリット

承継の正当性がわかりやすく、社内外のステークホルダーからの承認を得やすいことが第1のメリットです。

また、相続などに際しての経営者個人の資産承継と、経営の承継とを一体に考えることができること、後継者が若年の時代から、長期にわたる後継者教育がしやすいことなども挙げられます。

3-1-2.親族内承継のデメリット

承継をさせたい親族が、経営者としての資質・能力に欠ける場合があること、また、そのような後継者でも承継してしまうリスクがあることがデメリットです。場合によっては、親族内での争いを生む要素にもなります。

3-2.従業員承継

親族以外の役員、従業員などを、昇格させて、承継する方法です。「社内承継」「内部昇格」などともいいます。

3-2-1.従業員承継のメリット

実際の仕事を通じた、経営能力、業務能力を十分に見極めた上での承継が可能となる点がメリットです。役員・従業員は社内の業務を熟知しており、他の従業員とのコミュニケーションもスムーズであるので、承継後の経営継続がうまくいきやすいという点もあります。

3-2-2.従業員承継のデメリット

従業員承継の場合、後継者が現経営者から株式を買い取ることが一般的であり、後継者には相応の資力あるいは資金の借入が必要とされる点が、問題です。また、会社の債務に対する債務保証を、後継者が求められることがあり、その点もネックになります。

さらには、親族内に承継を希望する者がいる場合や、社内に派閥などがある場合、内紛になりやすいという面もあります。

3-3.社外承継

経営権を譲渡するM&Aや、社外から経営者を招く方法です。近年、中小企業でもM&Aが普及したことや、サーチファンドと呼ばれる、経営者を紹介するシステムが整備されていることがあって、社外承継は増加しています。

3-3-1.社外承継のメリット

親族内にも、社内にも、後継経営者として適切な人材が見つからない場合でも、会社を存続させることができ、従業員の雇用や地域経済への貢献を続けることができます。

新しい経営陣により、会社の成長力が増加してさらなる発展が可能となる場合もあります。また、M&Aでは、売り手となる株主(現経営者)は相応の対価を得ることができます。

3-3-2.社外承継のデメリット

どんな会社でも譲渡ができるものではなく、社内のガバナンス、マネジメントなどを、近代的経営組織として適切な体制に整えておく必要があります。

また、メリットの裏返しですが、経営陣が変わることにより、それまでの会社の文化が変わってしまったり、それにより従業員が離反してしまったりすることもあります。

さらに、M&A仲介会社などを利用する場合は、相応の手数料を支払う必要があることにも留意が必要です。

(参考)事業承継に必要な準備や引き継ぎ内容は?親族内承継、M&Aの違い

4.事業承継の基本的な流れ

事業承継は、一般的には以下のようなステップで進みます。

(1)情報収集、専門家への相談

(2)経営状況・経営課題を「見える化」し、経営改善

(3)事業承継計画を策定

(4)事業承継を実行

4-1.ステップ1:情報収集、専門家への相談

最初にするべきことは、事業承継に向けて、いつまでにどんな準備をしなければならないかを知るための情報収集です。

例えば、書籍やWebサイトもありますし、中小企業庁が公表している「事業承継ガイドライン」(第3版)などを参考にするのもよいでしょう。

また、事業承継の経験がある税理士や、メインバンク、あるいは商工会・商工会議所などの経営支援団体に相談するのもよい方法です。

4-2.ステップ2:経営状況・経営課題を「見える化」し、経営改善を図る

事業承継の前提として、現経営者が、自社の経営と事業の全体像を把握し「見える化」しておくことが必要です。

現在の事業環境、市場における自社のポジションや強み、弱み、無形資産としての知的財産、事業のライフサイクルや将来性、将来も成長を続けていくための課題、などです。

経営者はこれらの情報の多くを、いわゆる「暗黙知」として認識し、経営判断を下しています。しかし、暗黙知はそのままでは承継することが難しいため、これを言語やデータによって、形式知としてまとめた上で、後継者に伝達することが必要です。

また、そのような分析の中で、自社の弱みや課題が抽出された場合は、承継の準備としてそれを改善しなければなりません。これは「磨き上げ」とも呼ばれます。

経営に問題が多かったり、将来性がまったくなかったりする会社ではそもそも承継する意義がなく、後継者候補者も承継しようという気持ちがわかないでしょう。

優れた人材にしっかりと事業承継をしてもらうためには、可能な限り優れた会社に磨き上げておくことも必要です。

なお、中小企業の現状把握や経営改善のためには、経済産業省が作成した診断ツールである「ローカルベンチマーク」や、内閣府が作成した「経営デザインシート」などを用いることが一般的です。

4-3.ステップ3:事業承継計画を策定する

次に、「誰を後継候補者にして、いつまでに、なにを承継させるのか」という計画を立てます。これが、事業承継計画です。

事業承継計画の策定においては、現経営者が後継者とともに、承継後の10年先まで見据えた、中長期的な経営ビジョンを定めることが最重要のポイントになります。

親族内承継や従業員承継の場合は、経営者教育、株式の移転コスト(税負担)対策、他の親族への財産分与との関係、などが重要な課題になります。

自社株式承継の税務は、複雑で微妙な問題も多いため、可能な限り、相続税にくわしい専門税理士に相談することをおすすめします。

なお、M&Aによる社外承継を検討する場合は、国が運営する事業承継・引継ぎ支援センターや、民間のM&A仲介会社に相談しましょう。

4-4.ステップ4:事業承継を実行する

株式の移転、現経営者の代表取締役からの退任、後継者の代表取締役への就任など、各種の制度的な手続きをおこないます。

あわせて、社内の組織体制の再編・整理、取引先や金融機関などへの引き継ぎなどをおこないます。

5.事業承継を成功させるためのポイント

事業承継を成功させるためのポイントは次のとおりです。

5-1.早めに準備する

一般的には、現経営者が引退する予定から逆算してその10年ほど前から承継準備を始めるのが目安とされています。経営の分析・把握、磨き上げ、後継者の経営者教育など、事業承継の準備には時間がかかるためです。

また、移転コストをなるべく抑えながら、株式を後継者に移転するための自社株式移転対策では、時間的な余裕があればあるほど、取り得る対策手法が多く、入念な対策が実施できます。逆に、1年後など、短い準備期間で株式を移転しなければならない場合、可能な対策はかなり限られてしまいます。

その点では、まだ高齢ではないので、承継は先だと思っていても、病気や事故などの不慮の事態が生じるリスクは常に存在するため、早めに準備に取り組むに越したことはありません。

(参考)事業承継に必須のスケジュール作成。いつ、どんなことを実施するのか

5-2.ステークホルダーの理解を得る

後継者を決めることは、経営者の任務であり、その責任で実施するべきことです。しかしそれは、ステークホルダーの理解を得ることを考えなくてもよいという意味ではありません。

経営者自身はよいと思う後継者候補でも、従業員や取引先の離反を招くような恐れがあるのであれば、再考するか、納得が得られるように時間をかけて十分な説明をしなければなりません。

会社は経営者だけで成り立っているわけではなく、ステークホルダーが付いてきてくれなければ、事業継続はできないことを意識して事業承継に取り組みましょう。

5-3.専門家のアドバイスを受ける

会社や事業のことをわかっているのは自分だからと、経営者が独断で事業承継を進めてしまうと、失敗しやすくなります。事業承継をサポートした経験が豊富な税理士、弁護士、中小企業診断士などに、適宜アドバイスを受けることも必要です。

適切な専門家がわからなければ、商工会・商工会議所や、事業承継・引継ぎ支援センターなどの支援機関に紹介を依頼するとよいでしょう。

6.事業承継をサポートする公的支援策

現在、日本には事業自体は黒字経営であるにもかかわらず、後継者不在によって、廃業の危機に瀕している中小企業が数多く存在しています。優良な中小企業の消滅は、地域経済や雇用、ひいては、日本経済全体にとってもマイナスです。

そこで、国としても、中小企業の事業承継のサポートに力を入れ、各種の施策を講じています。ここでは、その一部をご紹介します。

6-1.事業承継・引継ぎ補助金

「事業承継・引継ぎ補助金」とは、事業承継を契機として新しい取り組み等をおこなう中小企業や、事業再編、事業統合に伴う経営資源の引継ぎをおこなう中小企業などに対して、その費用などの一部に補助金を支給する制度です。

補助金には、目的に応じて以下の3つの類型があり、それぞれ異なる補助率・補助上限が設けられています。

(2)専門家活用事業:事業承継・M&Aをおこなうにあたり、専門家のサポートが必要なケース

(3)廃業・再チャレンジ事業:今の事業を廃業し、新たな事業にチャレンジしたいケース

なお、公募は、何次かにわけて実施されていますが、各次の申請受付期間が決まっています。

最新の公募状況は、「事業承継・引継ぎ補助金のWebサイト」で確認してください。

また、下記の記事でも「事業承継・引継ぎ補助金」について説明しています。

(参考)事業承継の補助金・助成金をプロが解説!金額・要件など

6-2.事業承継税制

これまで何度か触れたように、後継者に株式を移転する際には、相続税・贈与税の負担が大きな問題になります。

自社株式への税負担が事業承継の障害になっていることは国も認識しており、それを緩和するための特例制度として設けられているのが、「事業承継税制」です。

6-2-1.事業承継税制とは

中小企業の事業承継を総合的に支援する「中小企業における経営の承継の円滑化に関する法律」(経営承継円滑化法)において盛り込まれた支援策のひとつが「事業承継税制」です。

この制度には、一般措置と特例措置とがあります。

本制度のポイントは、後継者に自社株式を相続または贈与した場合、一定の要件を満たした上で、本制度の適用が認められると、贈与税または相続税の納付が猶予されるという点です。

一般措置では、後継者が承継した自社株式(総株式数の2/3まで)にかかる贈与税の全額または相続税の80%の納付が猶予されます。特例措置では、後継者が承継した自社株式のすべてにかかる贈与税または相続税の全額の納付が猶予されます。

納付猶予された税額は、後継者の死亡や、次の後継者への事業承継により免除される仕組みです。

ただし、承継後、一定期間内に要件を満たさない状態になると、納付猶予が打ち切られ、猶予されていた税金に利子税等を加えた額を納付しなければなりません。

本制度を利用できる人の条件や、利用要件等は複雑なため、利用を検討する際には相続にくわしい税理士に相談することが必須です。くわしくは、下記の記事も参照してください。

(参考)事業承継税制とは│要件や期限、メリット・デメリットを解説

6-2-2.特例措置の適用期限は令和9年12月31日まで

事業承継税制の特例措置は、もともとは令和9年12月31日までの期間限定措置であり、適用を受けるための特例承継計画の提出期限は、令和6年3月31日までとされていました。 しかし、令和8年度税制改正により、令和9年9月30日まで延長されています(令和8年度税制改正大綱、改正案)。

なお、特例承継計画の提出期限は延長されていますが、特例措置の適用期限は延長されていません。特例措置は、中小企業の円滑な世代交代を通じた生産性向上という待ったなしの課題を解決するための極めて異例の時限措置であることから、適用期限は今後とも延長されないことになっています(令和7年度税制改正大綱)。

7.事業承継の成功事例

1960年から続いた金属加工業のA社(社員数30名)は、父親から事業を引き継いだ2代目社長のA氏が経営していました。取引先の大手メーカーからの安定した発注により、経営は安定していました。

A社長が65歳になったとき、取引先の担当者X氏から、事業承継の予定について質問され、はじめてA社長は事業承継を意識しました。

A氏の長男B氏は、同社の製造部門で製造部長として働いていましたが、A氏から見ると、技術も未熟であり、経営全般の知識も不足していて、経営を担わせるには早すぎると感じられました。

しかし、その年の人間ドックで、A氏に大腸がんが発見されます。幸い、初期の発見であったため、内視鏡手術によりがんは切除でき、再発もありませんでしたが、A氏は、急いで事業承継に取り組まなければならないと実感しました。

とはいえ、なにから着手すればいいかわからなかったA氏ですが、X氏が、他の会社もこれを利用していましたといって、地元商工会議所の事業承継セミナーを紹介してくれました。

さっそくA氏はセミナーに参加して、中小企業診断士の指導を受けながら、ローカルベンチマークを実施して自社の現状を分析します。

あわせて長男B氏の意向も確認したところ、承継の意思が確認できたため、相談しながら、事業計画の策定にも着手します。

計画の策定過程で、B氏の考えを聞いたところ、A氏には思いも寄らなかった、販路拡大や組織改革のアイディアをB氏が抱いていることもわかり、A氏は意外であったと同時に、一緒に事業計画を策定してよかったと感じました。

事業計画の策定には1年以上かかりましたが、商工会議所の中小企業診断士からも認められたため、A氏が75歳のときに承継を実行することを目指し、その後7年かけて計画を実施していきました。途中、コロナ禍など、想定外の事態があったものの、それまでに経営課題を抽出し、業務効率化などの磨き上げをしていたおかげで無事に乗り切ることができました。

そして当初の計画どおり、A氏は75歳で会長に退き、B氏が代表取締役に就任しました。

現在では、B氏が考えていた新販路の開拓に成功し、若手社員も採用して、承継前と比べて20%以上の売上増を実現しています。

8.おわりに:現状分析や専門家への相談から始めよう

事業承継では、多額の資産や負債だけではなく、社員全員とその家族の生活への責任も引き継ぐことになります。重い責任があり、簡単なことではありません。しっかりした準備無しに取り組むと、最悪の場合、会社の経営破綻につながるような失敗もありえます。

まずは自社の現状分析からスタートしてみましょう。

税務面の対応が、事業承継の成否を分けることもあるため、少しでも不安な点があれば、早めに相続専門税理士に相談しながら、承継対策を講じることをおすすめします。

事業承継・M&Aを検討の企業オーナー様は

事業承継やM&Aを検討されている場合は事業承継専門のプロの税理士にご相談されることをお勧め致します。

【お勧めな理由①】

公平中立な立場でオーナー様にとって最良な方法をご提案致します。

特定の商品へ誘導するようなことが無いため、安心してご相談頂けます。

【お勧めな理由②】

相続・事業承継専門のコンサルタントがオーナー様専用のフルオーダーメイドで事業対策プランをご提供します。税理士法人チェスターは創業より資産税専門の税理士事務所として活動をしており、資産税の知識や経験値、ノウハウは日本トップクラスと自負しております。

その実力が確かなのかご判断頂くためにも無料の初回面談でぜひ実感してください。

全国対応可能です。どのエリアの企業オーナー様も全力で最良なご提案をさせていただきます。

詳しくは事業承継対策のサービスページをご覧頂き、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。