住宅資金贈与は最大3,000万円(※)が非課税に!贈与税の特例をわかりやすく解説

タグ: #特例・控除, #非課税

住宅取得等資金贈与の非課税の特例は、両親または祖父母からマイホーム購入資金の援助を受けた場合に最大3,000万円(※)まで贈与税が非課税になる特例です。

(※ 令和元年度の非課税限度額3,000万円を適用した場合)

非課税になる金額は、契約日、住宅の種類、家屋にかかる消費税の税率によって変わります。さらに、適用するには税額が0になっても申告しなければならないなど注意点もあります。

この記事では、住宅取得等資金贈与の非課税の特例についてわかりやすく解説します。

特例の適用期限は2021年12月31日までですが、これまで延長が繰り返されているため、さらに延長される可能性もあります。最新の情報は国税庁ホームページなどで確認してください。

目次 [閉じる]

1.両親・祖父母からの住宅資金贈与は一定額まで贈与税が非課税

マイホームを購入したり新築したりするときに、親から資金援助を受けることはよくあります。通常は、親子どうしであっても、まとまった額のお金をもらった場合は贈与税が課税されます。

しかし、マイホームの取得・新築・増改築のための資金であれば、特例によって一定額まで贈与税が非課税になります。家屋だけでなく土地の購入に充てる資金も非課税の対象になります。

1-1.住宅資金贈与の非課税限度額

住宅取得等資金贈与の非課税の特例によって贈与税が非課税になる金額(非課税限度額)は、次の表のとおり定められています。消費税増税の直後や、省エネ・耐震・バリアフリーについていずれか一定の基準を満たす住宅(省エネ等住宅)については非課税限度額が高く設定されています。

| 消費税率の区分 | 契約締結日 | 省エネ等住宅 | 一般の住宅 |

|---|---|---|---|

| 家屋に対する消費税率が 8%の場合など(※) | ~2015年末 | 1,500万円 | 1,000万円 |

| 2016年1月~2020年3月 | 1,200万円 | 700万円 | |

| 2020年4月~2021年12月 | 1,000万円 | 500万円 | |

| 家屋に対する消費税率が 10%の場合 | 2019年4月~2020年3月 | 3,000万円 | 2,500万円 |

| 2020年4月~2021年12月 | 1,500万円 | 1,000万円 |

(※:個人どうしの売買で消費税がかからない場合や、土地だけを購入した場合も含みます)

住宅資金贈与の非課税限度額は、贈与税の基礎控除(110万円)と併用することができます。非課税限度額が3,000万円(※ 令和元年度の非課税限度額3,000万円を適用した場合)であれば、基礎控除110万円を加えた3,110万円までが非課税になります。

なお、贈与から3年以内に贈与者が死亡したときの贈与財産は、原則では相続税の対象に加算しますが、この特例を適用して非課税になった部分は加算する必要はありません。

1-2.非課税の対象になる人の要件

住宅取得等資金贈与の非課税の特例を適用するには、贈与を受けた人が次の要件をすべて満たしていなければなりません。

- 直系尊属(父母または祖父母)から金銭を贈与された。

- 贈与を受けた年の1月1日現在で20歳以上である。

- 贈与を受けた年の合計所得金額が2,000万円以下(※ 対象となる家屋の床面積が40㎡以上50㎡未満の場合は、1,000万円以下)である。

- 2009年~2014年の贈与税申告で住宅取得等資金贈与の非課税の適用を受けたことがない(例外あり)。

- 住宅の取得・新築・増改築の契約の相手方は自身の配偶者、親族など特別の関係がある人でない。

- 贈与を受けた年の翌年3月15日までに贈与された金銭の全額を充てて住宅の取得・新築・増改築をする。

- 贈与を受けたときに日本国内に住所がある(例外あり)。

- 取得・新築・増改築した家屋に、贈与を受けた年の翌年3月15日までに入居する。間に合わない場合は、遅滞なくその家屋に入居することが確実である。

配偶者の父母・祖父母は直系尊属ではないため、その人たちから贈与を受けても特例は適用できません。ただし、養子縁組をしていれば適用することができます。

取得・新築・増改築した家屋に、贈与を受けた年の翌年12月31日までに入居していないときは、この特例の対象外になります。すでに特例を適用して贈与税の申告をしていれば、修正申告をしなければなりません。

1-3.非課税の対象になる住宅の要件

住宅取得等資金贈与の非課税の特例の対象になる住宅については、要件が細かく定められています。

1-3-1.取得・新築の場合の要件

取得・新築の場合は、家屋が以下の要件を満たしていなければなりません。

- 日本国内にある住宅用の家屋である。

- 登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下である。

- 床面積の半分以上を住居として使用する。

中古住宅の場合は、上記のほか次のいずれかの要件を満たすことも必要です。

- 建築後使用されたことがない。

- 築20年以内(鉄骨造、鉄筋コンクリート造または鉄骨鉄筋コンクリート造など耐火建築物は築25年以内)である。

- 耐震基準に適合することを証明する書類がある。

- 住宅を取得するまでに耐震改修工事の申請を行い、贈与を受けた年の翌年3月15日までに耐震基準に適合したことを証明できる。

1-3-2.増改築の場合の要件

増改築の場合は、以下の要件を満たしていなければなりません。

- 日本国内にある住宅用の家屋である。

- 増改築後の登記簿上の床面積(マンションは専有面積)が40㎡以上240㎡以下である。

- 床面積の半分以上を住居として使用する。

- 増改築工事の費用が100万円以上である。また、費用のうち半分以上が住居部分の工事に充てられている。

- 増改築は自身が所有かつ居住している家屋について行われ、工事の内容について証明する書類がある。

2.住宅資金贈与を非課税にするには贈与税の申告が必要

住宅取得等資金贈与の非課税の特例を適用して贈与税を非課税にするためには、たとえ税額が0になっても贈与税の申告書を提出しなければなりません。申告書を提出しなければ、特例を適用して税額が0になったのか単に申告を忘れているだけなのか、税務署の立場では見分けがつきません。

贈与税の申告は、贈与を受けた年の翌年2月1日から3月15日の間に行います。翌年3月15日を過ぎると特例の適用はできなくなるため、期限内に申告書を提出するようにしましょう。

住宅取得等資金贈与の非課税の特例を適用するときは、贈与税の申告書に下記の書類を添付します。

| 添付書類 | 確認内容 |

|---|---|

| 贈与された人の戸籍謄本など | 氏名や生年月日、贈与した人との続柄を確認します。 |

| 贈与された人の源泉徴収票など | 合計所得金額を確認します。 所得税の確定申告書を提出した場合は不要です。 |

| 住宅の工事請負契約書の写し または売買契約書の写しなど | 契約年月日と契約の相手方を確認します。 |

| その他住宅に関する所定の書類 | 工事の完成、住宅の引き渡し、居住の状況によって必要なものが異なります。 |

添付書類について詳しい内容は、国税庁ホームページの「住宅取得等資金の非課税のチェックシート・添付書類」を参照してください。

国税庁ホームページ 住宅取得等資金の非課税のチェックシート・添付書類

このチェックシートは記事掲載の時点で最新のものです。実際に申告する場合は、国税庁ホームページで申告する年に対応したチェックシートを確認してください。

国税庁ホームページ 贈与税の申告手続

(チェックシートは申告する年分の「贈与税の申告書等の様式一覧」に掲載されています)

3.住宅取得等資金贈与の非課税の特例の注意点

住宅取得等資金贈与の非課税の特例を適用して贈与税を非課税にする場合は、申告書を提出する以外にもいくつか注意点があります。ここでは税制上の他の特例との関係で注意しておきたい点をご紹介します。

3-1.相続税の小規模宅地等の特例は使えなくなる

小規模宅地等の特例は、原則として亡くなった被相続人と同居していた親族がその自宅を相続するときに適用できるもので、相続税を大幅に減らすことができます。同居していなくても持家がない子供であれば、例外として適用が認められます。

生前贈与で子供が自宅を取得した場合は、被相続人との同居の要件だけでなく持家がないという要件も満たしません。したがって、小規模宅地等の特例を適用することはできません。

生前贈与は相続財産を少なくして相続税を軽減させる目的で行われますが、小規模宅地等の特例が適用できなければ目的を果たせなくなってしまいます。将来親の自宅を引き継ぐ予定があるのなら、住宅資金の生前贈与は慎重に考えなければなりません。

相続税の小規模宅地等の特例についての解説は、「小規模宅地等の特例で自宅の土地が8割減額!【徹底解説】」を参照してください。

3-2.住宅ローン控除と併用するときは適用額に注意

住宅ローン控除(住宅借入金等特別控除)は、原則として年末のローン残高の1%が所得税の税額から控除される制度です。

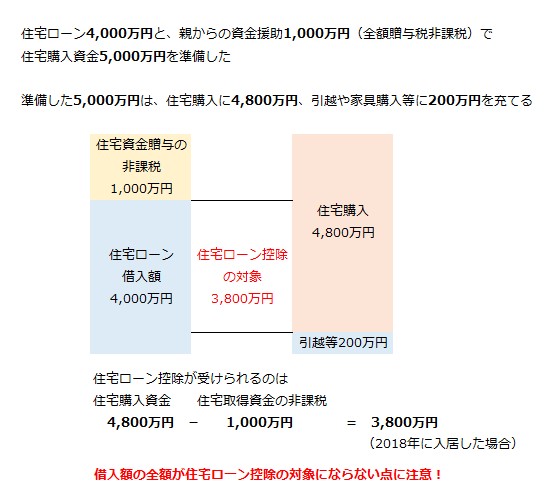

住宅ローン控除と住宅取得等資金贈与の非課税の特例は併用することができます。たとえば、住宅ローンで足りない分を親に援助してもらった場合は、両方の制度を適用することができます。

ただし、住宅ローン控除の対象には上限があります。ローン借入額と資金援助の合計が住宅の価格を超える場合は、住宅ローン借入額の一部が住宅ローン控除の対象外になります。住宅ローン控除を最大限に活用したい場合は、住宅資金贈与の非課税の適用額を調整するなどの工夫が必要です。

住宅ローン控除(住宅ローン減税)の詳細については、すまい給付金事務局のホームページが参考になります。

住宅ローン減税制度の概要(すまい給付金事務局ホームページ)

4.住宅取得等資金贈与の非課税の特例の変遷

現在の住宅取得等資金贈与の非課税の特例は、2009年に創設されました。それまでは、相続時精算課税制度の非課税限度額2,500万円に、住宅資金贈与に関する非課税限度額1,000万円が上乗せされていました(この1,000万円の上乗せはのちに廃止されました)。

2010年からは、贈与を受けた人の所得制限(2,000万円以下)を設けたうえで非課税限度額が拡充されました。2012年からは、省エネルギーや耐震性に優れた住宅の取得を促すため、省エネ等住宅に対する非課税限度額が拡充されています。

| 贈与年 | 非課税限度額 | 備考 |

|---|---|---|

| 2009年 | 500万円 | 住宅取得等資金贈与の非課税の特例を創設 |

| 2010年 | 1,500万円 | 受贈者の所得制限(2,000万円以下)を設ける 相続時精算課税制度の非課税限度額の上乗せ分(1,000万円)を廃止 |

| 2011年 | 1,000万円 | |

| 2012年 | 省エネ等住宅 1,500万円 | 省エネ等住宅に対する非課税限度額を拡充 |

| 一般の住宅 1,000万円 | ||

| 2013年 | 省エネ等住宅 1,200万円 | |

| 一般の住宅 700万円 | ||

| 2014年 | 省エネ等住宅 1,000万円 | |

| 一般の住宅 500万円 | ||

| 2015年以降 | 現行の制度 (「1-1.住宅資金贈与の非課税限度額」を参照) | |

5.住宅資金贈与が非課税になるその他の特例

住宅資金贈与に対する優遇税制としては、住宅取得等資金贈与の非課税の特例以外にも、贈与税の配偶者控除と相続時精算課税制度があります。

5-1.配偶者への住宅資金贈与は2,000万円まで非課税

贈与税の配偶者控除では、夫から妻(または妻から夫)に自宅あるいは自宅の取得資金を贈与があった場合に、2,000万円まで贈与税が非課税になります。110万円の基礎控除と併用できるため、最大2,110万円まで非課税にすることができます。

贈与税の配偶者控除の詳細は下記の記事を参照してください。婚姻期間が20年以上あることなどが適用のための要件となります。

特定贈与財産の内容と注意点-20年以上連れ添った配偶者に2,000万円を無税で贈与できる-

5-2.相続時精算課税制度を併用すると非課税枠が2,500万円増える

相続時精算課税制度は、直系尊属(父母、祖父母)からの贈与について相続時にまとめて課税する制度です。通常は贈与する直系尊属が60歳以上であることが条件ですが、住宅資金贈与の場合は年齢の条件がありません。

相続時精算課税制度には2,500万円の非課税枠があり、住宅取得等資金贈与の非課税の特例と併用すれば最大5,500万円(※ 令和元年度の非課税限度額3,000万円を適用した場合)まで非課税にすることができます(基礎控除110万円と併用することはできません)。

ただし、贈与者が死亡したときは、相続時精算課税制度を適用して贈与した財産は相続税の対象に加算されます。

相続時精算課税制度を併用すると贈与税の非課税枠は大きくなりますが、相続税がかかる場合はかえって損をすることもあります。目安として遺産が1億円以上の場合は併用しない方がよいと考えられますが、 個別のケースについては税理士にシミュレーションを依頼するとよいでしょう。

相続時精算課税制度の詳細は下記の記事を参照してください。

相続時精算課税制度とは?必要書類・手続きなどをわかりやすく解説!

6.トータルで節税効果があるかはシミュレーションが必要

ここまで、住宅取得等資金贈与の非課税の特例についてご紹介しました。

住宅取得等資金贈与の非課税の特例はマイホーム購入資金の援助を受けたときに活用できる制度です。非課税額が高額なので利用を検討する方も多いですが、細かい要件や手続き上の注意点があります。特に、節税効果の高い相続税の小規模宅地等の特例が使えなくなることは大きな注意点で、トータルで考えると節税にはならないということも十分に考えられるため綿密なシミュレーションが必要です。

今後のライフプラン等によって適切な贈与の方法は変わってきますので、住宅取得資金の生前贈与をお考えの場合は、相続税や贈与税に詳しい税理士に相談することをおすすめします。

相続税専門の税理士法人チェスターには、こういった贈与や相続のお悩みを解決するための生前対策プランがございます。贈与や相続に詳しい専門スタッフがそれぞれシミュレーションを行いながらご相談にお答えしますので、お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。