相続税が非課税(無税)になるケースを税理士が徹底解説

タグ: #非課税

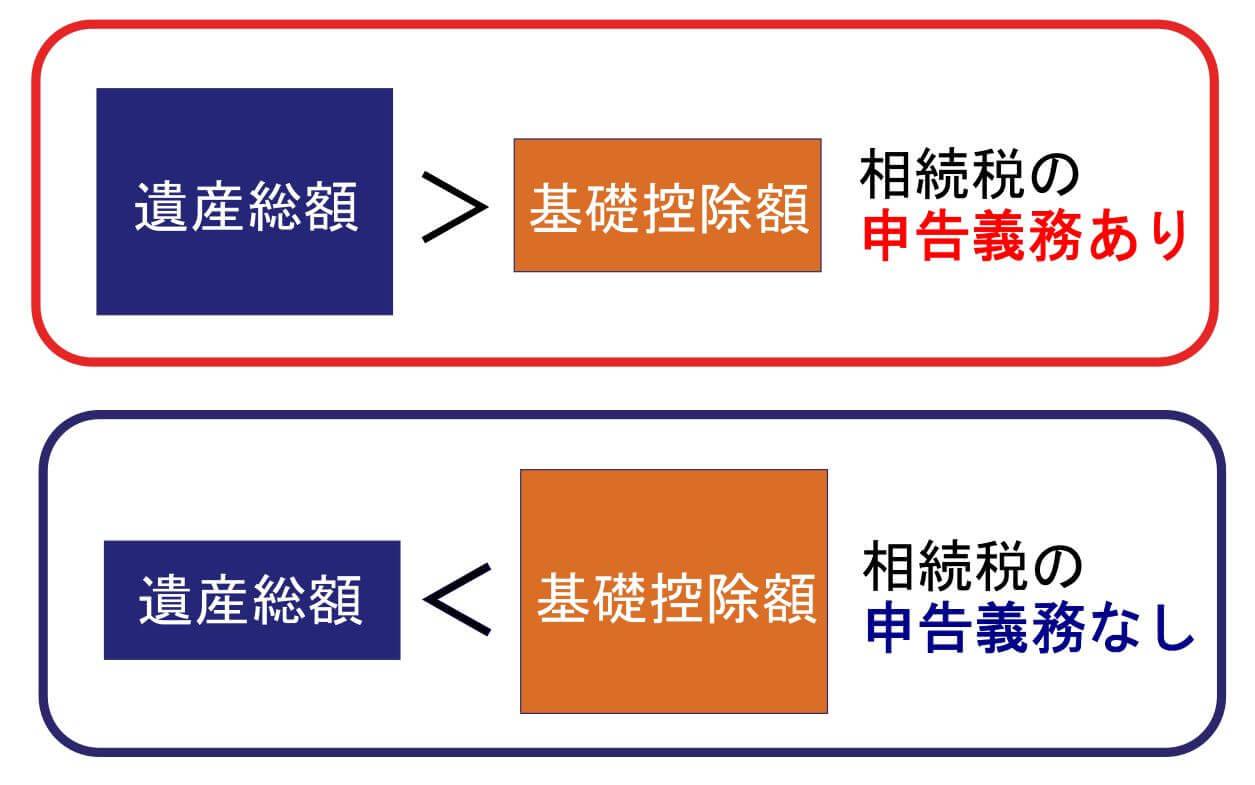

相続税は「被相続人の遺産総額」が「基礎控除(相続税の非課税枠)」を超えた場合に課税される税金で、納税や申告義務があるのは実際に財産を取得した人のみです。

「遺産総額が基礎控除額以下」の場合は相続税が非課税になり、相続税の申告も不要です。

ただ、相続税には例外的に課税対象とならない「非課税財産」があり、基礎控除の他にも特例や控除がいくつもあります。

本来であれば相続税が課税されるケースであっても、これらを適用すれば相続税が非課税になる可能性もあるということです。

この記事では、相続税計算の基本となる「相続税が非課税になる場合」の解説はもちろん、控除や特例を適用できれば非課税になるケースについて税理士が解説をします。

目次 [閉じる]

1.相続税が非課税なのは「遺産総額が基礎控除額以下」の場合

相続税が非課税になるか課税されるかを知る上で最も重要なのが、「遺産総額」と「基礎控除額(相続税の非課税枠)」です。

記事の冒頭でもご紹介しましたが、「遺産総額が基礎控除額以下」であれば相続税は非課税となり、相続税の申告手続きも一切不要になります。

逆に「遺産総額が基礎控除額以上」であれば、遺産総額から基礎控除額を差し引いた「課税遺産総額」に対して相続税が課税され、期限内に相続税の申告書類を税務署に提出する義務があります。

相続税申告しないまま放置すると税務調査などが行われ、延滞税や加算税(無申告加算税か重加算税)が課せられる可能性がありますので失念しないようご注意ください。

相続税の申告義務について、詳しくは「相続税の申告義務あり?なし?要否判定のポイントを解説」も併せてご覧ください。

1-1.相続税の基礎控除額の計算方法

相続税の基礎控除とは、相続税が「課税される」か「非課税になるか」を判定するボーダーラインのようなものです。

相続税の基礎控除の計算式は以下となり、算出される基礎控除額は各ご家庭によって変動します。

3,000万円+(600万円×法定相続人の人数)

例えば、法定相続人が3人なら基礎控除額は4,800万円、法定相続人が5人なら基礎控除額は6,000万円となります。

相続税の基礎控除額の計算時に注意していただきたいのは、法定相続人の人数です。

法定相続人の中に「実際に遺産を相続しない人」や「相続放棄をした人」がいても、基礎控除額の計算時は「法定相続人の人数」にカウントして計算してください。

また、養子縁組をした子供も実子として法定相続人の人数にカウントしますが、養子の人数は「実子がいる場合」と「実子がいない場合」で人数制限がありますのでご注意ください。

相続税の基礎控除の注意点について、詳しくは「【相続税の基礎控除額】計算式・相続税申告の要否・注意点も解説」をご覧ください。

1-2.遺産総額の計算方法

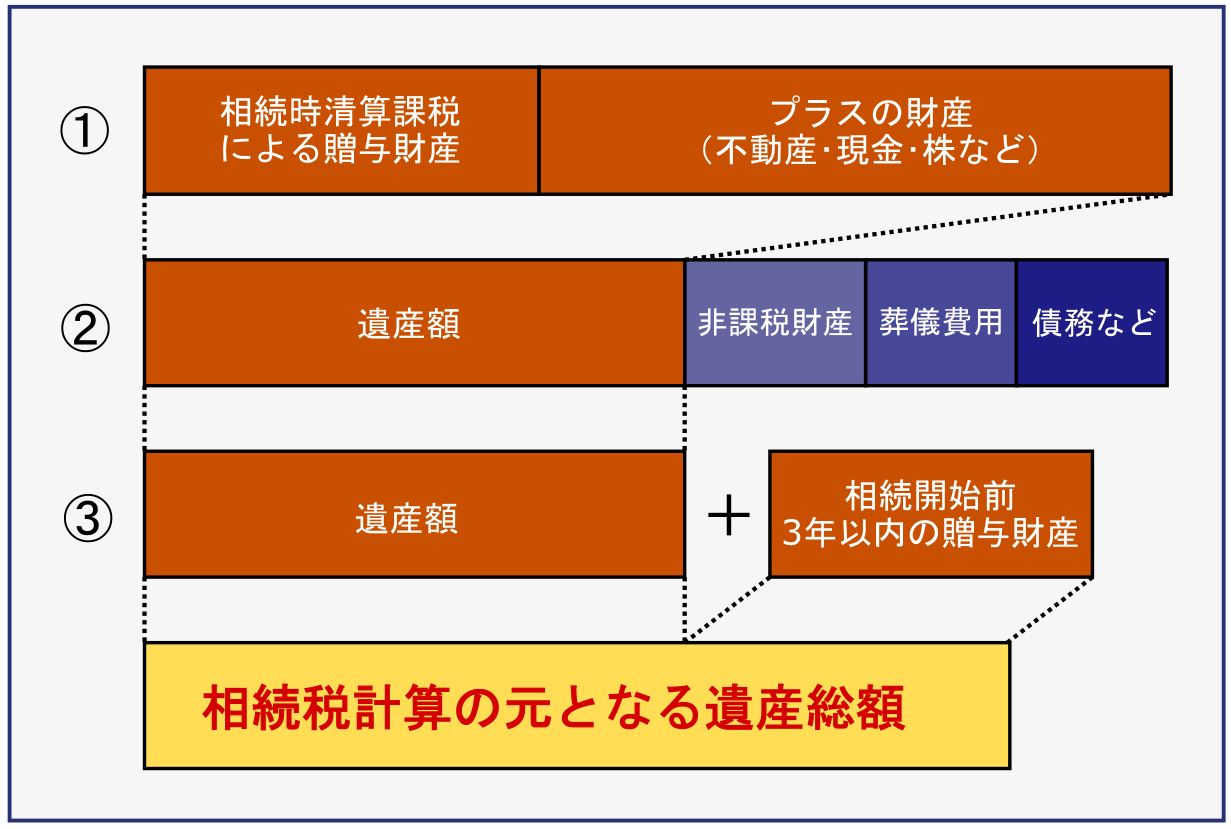

相続税の計算の元となる遺産総額(相続財産の総額)は、「自分が受け取る遺産総額」ではなく、「家族全体で受け取る遺産総額」で考えてください。

また、遺産総額は単純に「金銭的な価値がある財産の合計」ではなく、以下の計算式に当てはめて算出します。

相続時清算課税による贈与財産+プラスの財産(不動産・現金・株など)-非課税財産-葬儀費用-債務や未払金+相続開始前3年以内の贈与財産

文字だと少し分かりづらいので、以下のイラストをご参照ください。

遺産(相続財産)の考え方について、詳しくは「相続財産とは。絶対に知っておきたい相続財産の定義と具体例」をご覧ください。

遺産総額の計算式で差し引く「非課税財産」とは、「例外的に相続税の課税対象とならない財産」のことで、以下のような相続財産となります。

非課税財産の例

- 墓地、墓石、仏壇、仏具、神棚など

- 国や地方自治体に寄付した相続財産

- 生命保険金の非課税枠内の金額

- 死亡退職金の非課税枠内の金額

相続税の非課税財産は他にもありますが、詳細は国税庁「相続税がかからない財産」をご確認ください。

被相続人が自分にかけていた「生命保険金(死亡保険金)」や「死亡退職金」には相続税の非課税枠があり、この非課税限度額内の保険金は非課税財産として取り扱われます(次章で解説します)。

ただし、生命保険金や死亡退職金の非課税限度額を超えた金額については、他の相続人と分割する必要はありませんが、相続税の課税対象となります。

相続税の非課税財産について、詳しくは「相続税がかからない4つの非課税財産を分かりやすく解説」や以下YouTube動画をご覧ください。

2.適用できれば相続税が非課税になる可能性があるケース

相続税が非課税になるのは、大前提として「遺産総額が基礎控除額以下の場合」というのは理解していただけたかと思います。

ただ「遺産総額が基礎控除額以上」で相続税が課税される場合でも、生命保険金の非課税枠や特例などを活用すれば遺産総額を下げられ、結果として相続税が非課税になるケースがあります。

相続税が非課税になる可能性があるのは…

- 生命保険金の相続税非課税枠

- 死亡退職金の相続税非課税枠

- 小規模宅地等の特例

上記の3つの非課税枠や特例は、それぞれの適用要件を満たしていれば併用が可能となります。

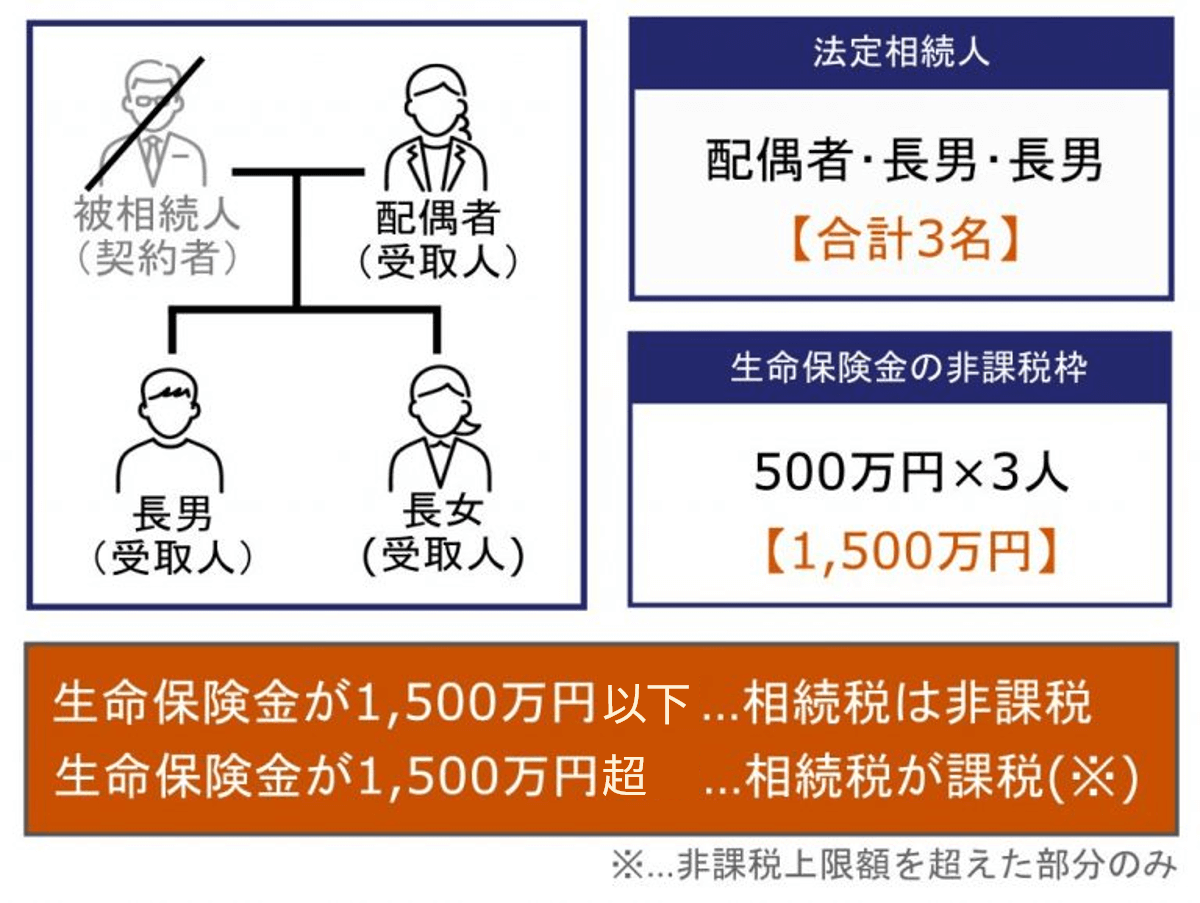

2-1.生命保険金や死亡退職金の非課税枠

前章で少しお話しましたが、被相続人が加入していた「生命保険金(死亡保険金)」や「死亡退職金」にはそれぞれ相続税の非課税枠が設けられており、非課税上限額内の保険金は「非課税財産」として取り扱います。

500万円×法定相続人の人数

なお、この法定相続人の人数は、「実際に生命保険金を受け取らない人」や「相続放棄をした人」もカウントして計算します。

本来であれば「遺産総額>基礎控額」で相続税が課税されるケースでも、生命保険金や死亡保険金の非課税枠を適用すれば「遺産総額<基礎控除額」となる場合、相続税は非課税となります(しかも申告不要)。

ただ、生命保険は「被相続人=被保険者」であっても、「誰が保険料を負担していたのか」「誰が受取人なのか」で、相続税・所得税・贈与税と課税される税金の種類が変わってくるため注意が必要です。

生命保険金や死亡退職金などの非課税枠や課税される税金の種類について、詳しくは「生命保険で死亡保険金をもらったときの相続税完全ガイド」をご覧ください。

2-2.小規模宅地等の特例で土地の評価額を最大80%減額

小規模宅地等の特例とは、被相続人や生計を一にする相続人の「居住用や事業用の宅地(土地や敷地権)」の評価額を50~80%減額できる特例です。

小規模宅地等の特例は、被相続人や生計一親族が「その宅地をどのように利用していたのか」で特例の名称が異なり、それぞれ上限面積や減額割合も異なります。

| 特例の名称 | 上限面積 | 減額割合 |

| 特定居住用宅地等 | 330㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

| 特定事業用宅地等 | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 400㎡ | 80% |

例えば、被相続人の自宅の土地の評価額が5,000万円の場合、小規模宅地等の特例の「特定居住用宅地等」の適用条件を満たせば、その土地の評価額が1,000万円まで減額されるということです。

本来であれば「遺産総額>基礎控除額」であっても、各種小規模宅地等の特例を適用して「遺産総額<基礎控除額」になれば、相続税は非課税となります。

ただし小規模宅地等の特例には難解な適用要件が設けられており、適用させるためには原則「相続税申告期限までの申告が必要」となるため、失念しないようご注意ください。

小規模宅地等の特例の概要や適用要件について、詳しくは「小規模宅地等の特例とは?適用要件・計算・申告などわかりやすく解説」や以下YouTube動画でもご紹介しています。

相続税を非課税にできる可能性は低いですが、土地の相続税評価額の計算をする際、路線価補正ができれば評価額を減額できます。

路線価補正とは、路線価方式を使った土地の評価額の計算時に行う補正のことで、土地の形状や条件によって、奥行価格補正・不整形地補正・間口狭小補正・奥行長大補正・がけ地補正などを行います。

詳しくは「相続税路線価は土地の形状や条件によって補正すれば減額」で解説しているので、併せてご覧ください。

3.各種控除が適用できれば相続税が非課税になる相続人もいる

遺産総額が基礎控除額を上回っていて相続税が課税される場合でも、以下のような各相続人の属性や状況に応じた「控除」を適用すれば、相続税が非課税になる相続人もいます。

相続人毎に設けられている控除

- 配偶者控除

- 障害者控除

- 未成年者控除

- 相次相続控除

相続税は「家族全体の遺産総額が基礎控除額以上の場合」に課税される税金で、各相続人の納税額は「実際に相続した遺産の割合」で決まります。

この各相続人の相続税の納税額を算出する際、これらの控除を適用させます。

他の相続人は相続税が課税されても、控除を適用できる相続人は相続税が非課税になる可能性があるということです。

3-1.相続税の配偶者控除

相続税の配偶者控除(配偶者の税額軽減)とは、配偶者が相続した遺産のうち、課税対象となる財産の価額が「1億6,000万円」もしくは「法定相続分の範囲内」であれば、配偶者は相続税が非課税となる制度のことです。

イメージし辛いかと思いますが、「配偶者はほとんどのケースで相続税が非課税になる」と思って頂いてOKです。

配偶者にこのような優遇措置が取られているのは、被相続人の財産形成において夫婦として貢献していたことや、遺された配偶者の生活を保障することなどが理由として挙げられます。

ただし、配偶者控除を適用させるためには相続税申告が必須となりますので、申告期限までに必ず申告手続きを行ってください。

また、配偶者控除を適用すれば相続税が非課税となる可能性が高いですが、二次相続を考えた上で適用させないと、将来的に子供の納税額が高くなってしまう可能性があるのでご注意ください。

配偶者控除の概要や注意点について、詳しくは「相続税の配偶者控除で1.6億円が無税!ただし子供にデメリットも?!」をご覧ください。

3-2.相続税の障害者控除

障害者控除(障害者の税額控除)とは、障害をもつ法定相続人が遺産を相続した場合、その法定相続人が納税する相続税額から一定額を控除できる制度です。

控除額は、法定相続人の障害の程度や年齢によって異なります。

障害者控除の控除額

- 一般障害者…満85歳までの年数1年につき10万円

- 特別障害者…満85歳までの年数1年につき20万円

算出された控除額は、障害をもつ法定相続人の相続税額だけではなく、扶養義務者である法定相続人の相続税額からも控除できます。

なお、障害者控除を適用すれば相続税が非課税となる場合、障害を持つ法定相続人に相続税の申告義務はありません。

障害者控除について、詳しくは「知っておきたい相続税の障害者控除のすべて~要件・控除額・対象者等を解説~」をご覧ください。

3-3.相続税の未成年者控除

未成年者控除(未成年者の税額控除)とは、法定相続人が20歳未満の未成年者である場合、その法定相続人が納税する相続税額から一定額を控除できる制度です。

・相続から20歳になるまでの年数×10万円

未成年者控除を適用すれば相続税が非課税となる場合、未成年者の法定相続人に相続税の申告義務はありません。

未成年者控除について、詳しくは「未成年者は法律行為ができない!相続人に未成年者がいる場合の相続手続き」をご覧ください。

3-4.相次相続控除

相次相続控除(そうじそうぞくこうじょ)とは、10年以内に連続して相続が発生した場合、相続税額の負担を軽減する特例です。

例えば、短期間に相次いでご夫婦で相続が発生すると、同一の財産に相続税が二重で課税されることになってしまいます。

このような事態を避けるため、一次相続時に課税された相続税のうち一定額を、二次相続時に課税される相続税から控除できます。

一次相続で課税された相続税額のうち

「経過年数×10%の割合」で減額した後の金額

なお、相次相続控除を適用させれば相続税が非課税となる場合、相続税の申告義務はありません。

相次相続控除について、詳しくは「「相次相続控除」10年以内に連続で相続が発生した人必見!」をご覧ください。

4.生前に相続税対策をすれば非課税になる可能性も

相続が開始する前(被相続人の生前)に相続税対策をしておけば、相続税が非課税になる可能性があります。

考えられる相続税対策

- 生前にお墓や仏壇を購入しておく

- 生命保険金の非課税枠を活用できるようにしておく

- 小規模宅地等の特例が適用できる状態にしておく

- 生前贈与の非課税制度を活用する

お墓や仏壇などの日常礼拝に使用する物や、生命保険金の非課税枠は「非課税財産」となるため、生前に準備をしておけば遺産総額を減らすことができます。

そして各種「小規模宅地等の特例」の適用要件を満たす状態にしておくのも、相続税対策として有効です。

また、贈与税の非課税制度を活用しておけば、結果的に遺産総額を減らして相続税が非課税になる可能性もあります。

贈与税の非課税制度とは、「教育資金の一括贈与」「結婚・子育て資金の一括贈与」「住宅購入資金の贈与」「おしどり贈与(贈与税の配偶者控除)」「年間110万円までの贈与」などに係る非課税制度のことです。

例えば、祖父母(贈与者)が幼稚園児であるお孫さん(受贈者)に、金融機関等を通して「教育資金の一括贈与の契約」をして贈与すれば、受贈者1人あたり最大1,500万円まで贈与税が非課税となります。

教育資金の一括贈与は令和3年の税制改正によって「相続開始日の管理残額に対して相続税が課税される」こととなりましたが、贈与者の死亡時に受贈者が23歳未満である場合などは相続税が非課税となります。

相続税を非課税にできる可能性がある贈与税の非課税制度について、詳しくは「贈与税が非課税になる!生前贈与全」で解説しているので併せてご覧ください。

5.相続税に関する相談は「相続税に強い税理士」へ

相続税が非課税になるのは「遺産総額<基礎控除額」の場合で、相続税はかからない上に申告手続きをする義務もありません。

ただ、本来であれば相続税が課税されるケースであっても、生命保険の非課税枠・小規模宅地等の特例・配偶者控除などの各種控除が適用できれば、相続税が非課税になる可能性もあります。

相続税対策として、これらの特例などを適用できるよう準備しておく、もしくは生前贈与の非課税制度を活用しておけば、相続税が非課税になる可能性も出てくるでしょう。

このように、何かしらの特例や控除を適用すれば「遺産総額<基礎控除額で非課税」となる場合は、相続税に強い税理士に相談をしてください。

相続税に強い税理士であれば、相続税における特例や控除の適用要件を網羅しており、さらに土地の減額ポイントを見極めて土地の相続税評価額を算出することもできます。

相続税に強い税理士の見極め方について、詳しくは「相続税に強い税理士の選び方!見極めるポイントや税理士報酬目安も解説」や以下YouTube動画をご覧ください。

5-1.相続税専門の「税理士法人チェスター」へ

相続税専門の「税理士法人チェスター」は、業界トップクラスとなる年間1,500件以上を誇る相続税申告実績がございます。

税理士法人チェスターでは、相続税額が少しでも低くなるよう、各種特例や控除の適用を必ず検討致します。

また、土地の相続税評価額を1円でも下げられるよう、土地の減額ポイントを見極め、合法的に評価を行います。

税理士法人チェスターは相続発生後のお客様であれば、初回面談が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。