山林を相続したら山の名義変更と届出を!放置はデメリットだらけ

タグ: #相続手続き

「山林の相続をしたけどいらない…放置しちゃおうかな…」

林業を営んでいないご家族の相続財産に山林があった場合、このようにお考えの方がいらっしゃいます。

先に答えを言いますが…

山林の相続をしたら絶対に放置せず、相続登記で名義変更をして市区町村へ届出をしてください。

相続手続きをせずに山林を放置すれば、売却処分すらできなくなります。

山林の相続登記をしない場合も管理責任はありますし、将来的に子供や孫の代まで山林相続問題を継承してしまいます。

今回は相続専門の税理士が、山林の相続手続きはもちろん、山林の相続税評価額や固定資産税について解説します。

目次 [閉じる]

1.山林相続後は放置せずに届出を!相続放棄はデメリットあり

「山林を相続したくない!負担ばかりで使い道に困る…」

お気持ちはよく分かりますが、山林を相続しても絶対に放置しないでください。

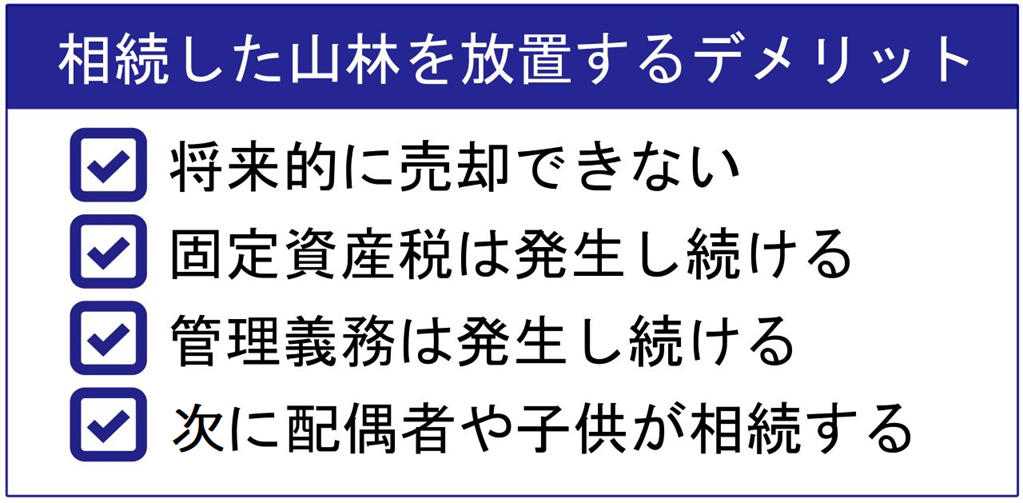

相続した山林を放置すれば、将来的に様々なデメリットが待ち受けています。

山林の相続手続きをせずに放置すれば、売却処分ができなくなってしまいます。

これは相続した山林を売却処分する時、相続登記や市区町村への届出の証明が必要となるためです。

さらに山林の相続手続き(名義変更)をせずに放置しても、固定資産税や管理義務は発生し続けます。

もっと先の話をすれば、将来的にはその山林を更にあなたの配偶者や子供が相続することになるため、未納の固定資産税を将来的に請求される可能性も出てきます。

山林を相続して放置する事は、問題を大きくするだけなので絶対にやめておきましょう。

1-1.山林の相続放棄はデメリットあり!全てを手放すことになる

「相続した山林を放置できないならいらない!相続放棄をする!」と思われたでしょうか?

確かに相続放棄をすれば、山林を相続することはありません。

ただし、相続放棄というのは「相続財産全てを放棄する」ことなので、継承するはずだったその他の不動産や預金などの財産も全て放棄することになります。

さらに相続放棄をするには相続を知ってから3ヶ月以内に、家庭裁判所で相続放棄の手続きをする必要もあります。

相続財産がいらない山林だけであれば相続放棄をしても良いですが、他に継承財産がある場合はデメリットでしかありません。

相続放棄に関しては、詳しくは以下ページで解説しているので参考にしてください。

<関連記事>相続放棄するのはどんなとき? 手続き・必要書類・期限など徹底解説

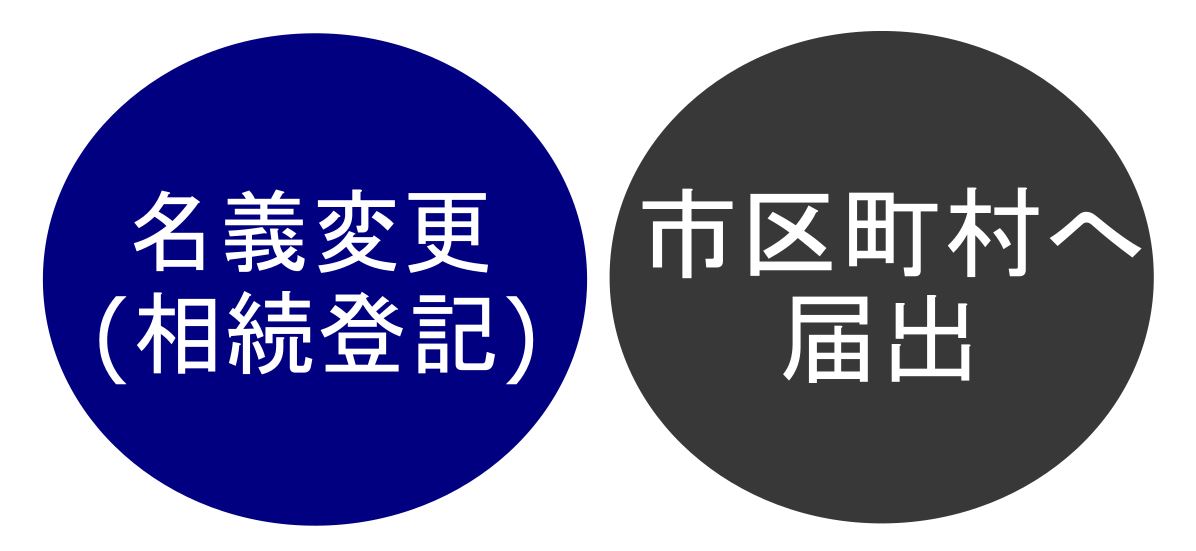

2.山林の相続に必要な2つの手続き~届出をして問題解決~

山林の相続をしたら、必ずやるべき手続きが2つあります。

この2つの手続きさえしておけば、相続した山林で将来的に発生する問題やデメリットを回避できます。

2-1.山林の名義変更(相続登記)

山林の相続をしたら、法務局で名義変更のための相続登記手続きが必要です。

これは山林だけではなく不動産を相続したら必ずすべき手続きで、令和6年4月以降は義務化されます。

必要書類はいくつかありますが、どのようにして遺産分割をしたのかで準備すべき書類が変わってきます。

山林の名義変更のための相続登記手続きについて、以下ページで詳しく解説しているので参考にしてください。

<関連記事>相続登記の手続きを自分一人で行うことができる完全ガイド

<関連記事>自分でできる!相続登記の必要書類とケース別追加資料完全ガイド

2-2.市区町村への届出

山林の相続特有の手続きとなるのが、市区町村への届出です。

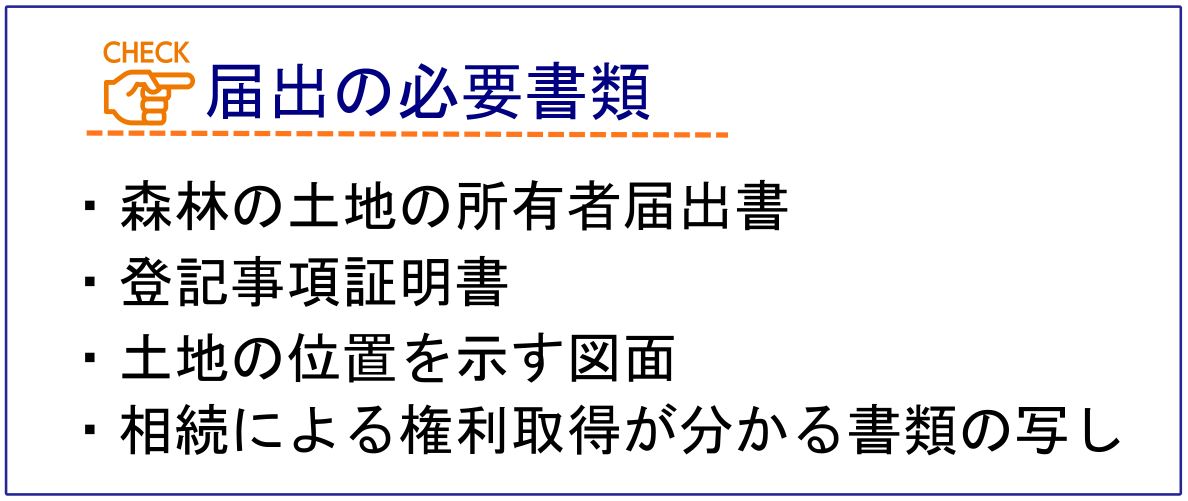

これは林野庁の「森林の土地の所有者届出制度」で定められており、平成24年4月以降に森林の土地の所有者になった人が対象です。

届出期間は「土地の所有者になってから90日以内」となるので、山林の名義変更(相続登記)が終わればすぐに行いましょう。

仮に届出が遅れれば、罰則の対象となるので注意をしてください。

森林の土地の所有者届出書は、林野庁の公式サイトに記入例があるので参考にしてください。

2-3.相続する山林の計測が必要なケースもある

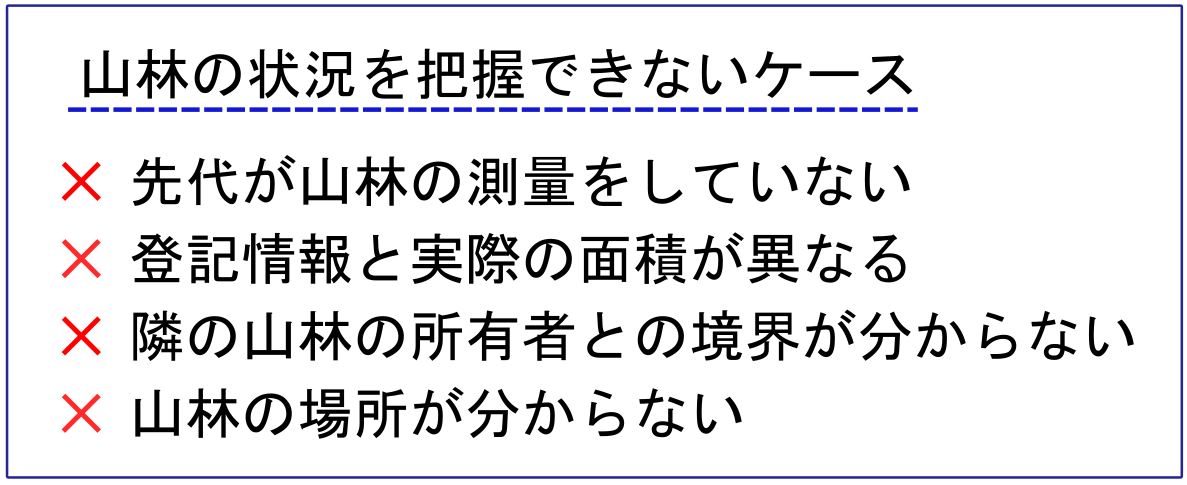

相続した山林の正確な面積が分からない場合、一連の相続手続きをする前に「山林の測量」をする必要があります。

「相続した山林の状況を把握していないケース」を紹介しておくので、当てはまっていないか確認しましょう。

相続する山林の計測には約3ヶ月要する上、もちろん費用もかかります。

山林の状況を把握していない場合は、早めに山林の測量を行って正確な土地面積を把握しておきましょう。

3.山林の相続税評価の計算方法~立木も相続評価対象~

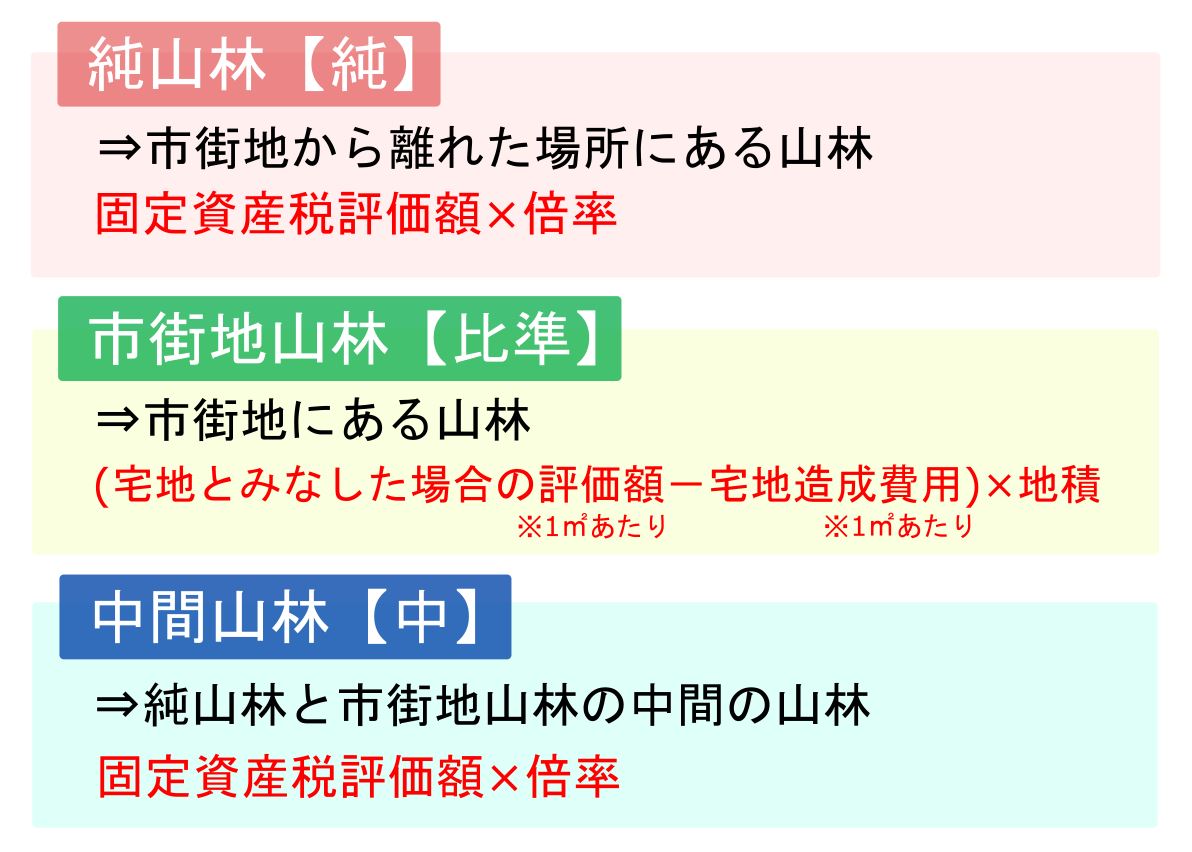

山林の相続税評価の方法は、山林の区分によって計算方法が異なります。

山林の区分とそれぞれの計算方法をまとめたので、参考にしてください。

相続した山林がどの区分になるのかは、国税庁「路線価図・評価倍率表」 の倍率表から確認できます。

国税庁のホームページから対象地区の倍率表を具体的に検索する方法は、以下ページで解説しているのでご覧ください。

<関連記事>倍率地域の評価方法を一から解説!倍率方式評価の3STEPと注意したい5つのこと

3-1.山林の相続税評価の元となる倍率表で「区分」を知るには

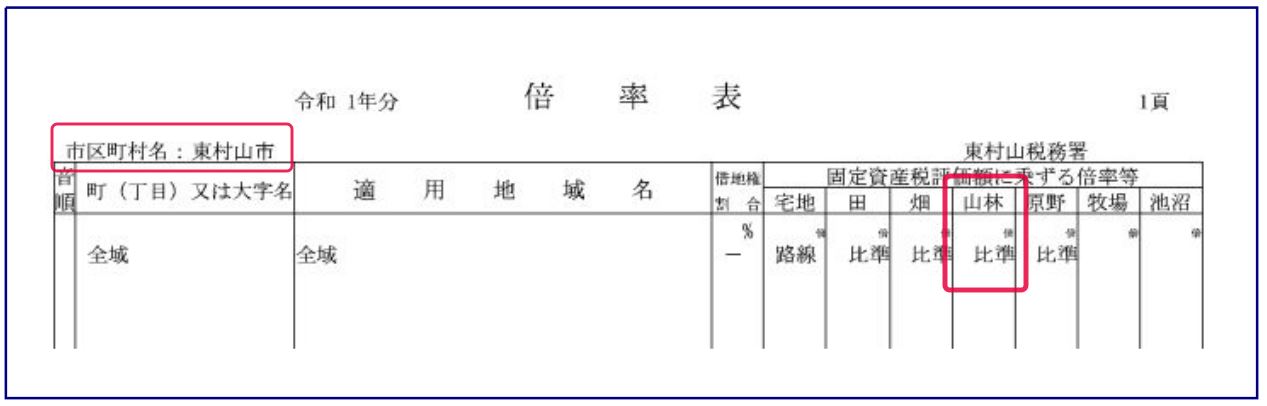

相続した山林の区分を見分ける方法を、実際の評価倍率表を使ってシミュレーションしてみましょう。

例えば相続した山林が、東京国税局管轄の「東京都東村山市にある」と仮定しましょう。

東京都東村山市の山林の倍率表を見ると「比準」と記載があるため、区分は市街地山林となります。

相続税評価額の計算式は少し複雑ですが、「(宅地とみなした場合の1㎡あたりの評価額-1㎡あたりの宅地造成費用)×地積」となります。

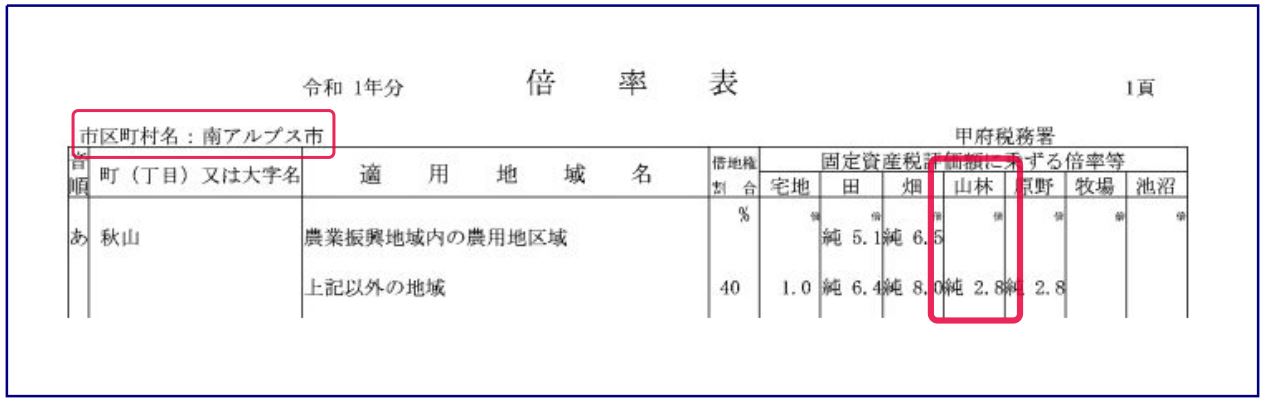

次にあなたが相続した山林が、東京国税局管轄の「山梨県南アルプス市秋山にある」と仮定しましょう。

南アルプス市秋山の森林の倍率表を見ると「純 2.8」の記載があるため、山林区分は純山林となります。

相続税評価額の計算式はシンプルに、「固定資産税評価額×2.8」となります。

山林の相続税評価の計算方法について、以下ページでさらに詳しく解説しているのであわせてご覧ください。

<関連記事>山林の相続税評価

3-2.山林は「立木」も相続税評価の対象になる

山林を相続した場合、土地の評価だけではなく「敷地内に生えている立木」も相続税評価の対象となります。

この立木は税法上「果樹・立木」と「立竹木」に分類され、それぞれ評価方法も異なります。

さらに言うと立木の種類・樹齢によっても計算方法が異なり、素人で相続税評価をするのは至難の業です。

立木の相続税評価について、以下ページで解説しているので参考にしてください。

<関連記事>立木の相続税評価についての基礎知識と評価方法

<関連記事>立竹木の財産評価

4.山林相続後は森林組合へ加入!固定資産税はいくら?

山林の相続手続きが完了したら、該当山林を管轄する「森林組合」への加入をおすすめします。

というのも、「山林の相続手続きをすれば任務完了!」ではなく、あなたが山林を手放すまで管理責任を負うことになるためです。

森林組合とは地元の森林所有者の共同組合で、施業委託・補助金・融資・維持管理など、様々な業務を担っています。

山林に生えている樹木は、手入れをして樹齢が育てば資産になり得ます。

「どうせ価値がないから…」と手続きだけで終われば、相続した山林の活用方法を見つけることはできません。

4-1.相続した山林は固定資産税が発生するけど…

山林を相続した後は、一般的な不動産と同じく固定資産税が発生します。

ただ、活用ができなくて売却もできない山林の場合、固定資産税の心配をする必要はありません。

というのも、山林の固定資産税の計算方法は「課税評価額×1.4%」ですが、活用できない山林の課税評価額は低いです。

相続した山林の固定資産税評価額が30万円以下であれば、固定資産税が課税されることはありません。

【参考URL】

・国税庁-評価倍率表(一般の土地等用)の説明

・国税庁-(地利級)

5.山林の相続手続きや相続税評価は複雑!専門家に相談を

山林の相続手続きや相続税評価の計算はとても複雑で、素人だけで解決する問題ではありません。

林業を営んでいない家族が山林を相続したら、まずはプロに相談することをおすすめします。

相続税専門の税理士法人チェスターでは実際に素人が計算したら8,000万円だった山林の相続税評価額を、80万円に落として相続税を0円にした事例もあります。

<関連記事>自分で計算すると8,000万円だった千葉県の山林が80万円になった事例

グループ会社に司法書士法人チェスターもあり、相続税評価だけではなく相続手続きも併せてお任せ頂けます。

山林の相続手続きや相続税評価でお困りの方はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。