親族間売買の注意点~売買が贈与税の対象になることも

不動産の親族間売買は、相続対策で親から子へ不動産を譲る場合や、遺産相続のために兄弟どうしで不動産の名義を変える場合などで行われます。

親族の間で不動産を譲る手段には、「贈与」や「売買」があります。贈与は無償で譲ることができますが、譲り受けた人に高額な贈与税が課税されます。贈与税を避ける現実的な方法として、親族どうしで売買することが多いですが、親族間売買にも注意すべき点があります。

不動産の親族間売買では、売買をしたにもかかわらず贈与税が課税される場合があります。売買が適正な価格で行われていれば課税の心配はありませんが、適正な価格をどのように決めるかは大変難しい問題です。

この記事では、不動産の親族間売買で贈与税が課税される背景と、課税されないための適正価格の考え方をご紹介します。相続対策で子供に不動産を譲りたいとお考えの方や、親族の間で不動産の名義変更をお考えの方はぜひご覧ください。

目次 [閉じる]

1.親族間売買で贈与税が課税される背景

不動産の親族間売買で贈与税が課税される背景には、売り手が買い手を思いやって売買価格が低くなることがあげられます。通常よりも著しく低い価格で売買した場合は、通常の価格との差額は贈与とみなされ贈与税の対象になってしまいます。

1-1.親族間売買では売買価格が低くなる傾向がある

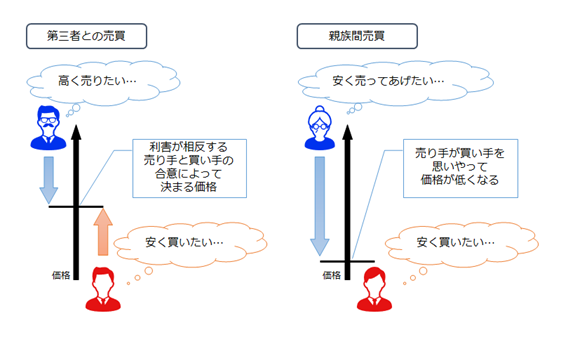

不動産を第三者(たとえば不動産業者など)と取引するときは、売り手には「できるだけ高く売りたい」という意思があり、買い手には「できるだけ安く買いたい」という意思があります。売買価格は、利害が相反する売り手と買い手の合意によって決まります。

しかし、親子どうしなど親族間の売買では、買い手を思いやって売り手はできるだけ安く売ろうとします。第三者との取引ではまず起こらないことですが、売り手と買い手の利害が一致することで、第三者との取引に比べて売買価格が低くなる傾向があります。

1-2.通常の売買価格との差額は「みなし贈与」に

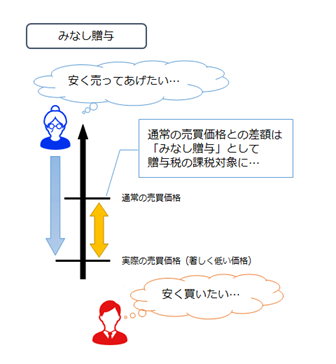

不動産を低価格で取引すると、買い手は通常の価格で取引した場合に比べて得をしたことになります。

不動産を著しく低い価格で購入したことで得をした金額は、税制上、売り手から買い手へ贈与があったとみなされます。

これを「みなし贈与」といいますが、みなし贈与があると、売買をしたにもかかわらず贈与税が課税されます。

たとえば、通常5,000万円で売買される不動産を親から子へ1,000万円で売り渡した場合は、買い手である子は4,000万円得をします。この4,000万円がみなし贈与となり、親から子への贈与として贈与税の対象になります。

親から子へ4,000万円の贈与があった場合の贈与税の額は1,530万円であり、この場合では不動産の購入価格を上回る税金がかかってしまいます。

みなし贈与については、相続税法第7条で次のように定められています。

相続税法

(贈与又は遺贈により取得したものとみなす場合)

第7条 著しく低い価額の対価で財産の譲渡を受けた場合においては、当該財産の譲渡があつた時において、当該財産の譲渡を受けた者が、当該対価と当該譲渡があつた時における当該財産の時価(当該財産の評価について第三章に特別の定めがある場合には、その規定により評価した価額)との差額に相当する金額を当該財産を譲渡した者から贈与(当該財産の譲渡が遺言によりなされた場合には、遺贈)により取得したものとみなす。

(以下省略)

みなし贈与について詳しい解説や、不動産の親族間売買以外でみなし贈与になる事例については、下記の記事を参照してください。思わぬ課税に要注意!みなし贈与の注意点

2.親族間売買の適正価格とは?

親族間売買で贈与税が課税されないようにするには、第三者との取引による通常の売買価格に準じた適正価格で売買しなければなりません。

親族間売買の適正価格をどのように決めるかは大変難しい問題で、国税庁も基準を示していませんが、目安となる考え方はいくつかあります。

- 不動産業者による査定価格を使う

- 不動産鑑定価格を使う

- 路線価を1.25倍する

- 路線価をそのまま使う

不動産業者による査定や不動産鑑定士による鑑定であれば、通常の売買価格に近い価格を出してもらえるでしょう。ただし、査定や鑑定による価格は高くなる傾向があり、できるだけ安く売買したいという親族間売買のニーズとは一致しない場合もあります。さらに、不動産鑑定士に依頼すると数十万円に及ぶ報酬がかかってしまいます。

実務上よく行われる対応としては、路線価を1.25倍して(80%で割り戻して)適正価格を求めることもあります。この対応は、路線価が地価公示価格等の80%で定められていることを根拠にしたものです。

路線価をそのまま適正価格として使うことも選択肢になります。過去の裁判事例では、路線価で親族間売買を行った場合について、相続税法第7条に定める著しく低い価額での譲渡にはあたらないと判断されています(東京地方裁判所平成19年8月23日判決、平成18年(行ウ)第562号)。

なお、路線価をもとに適正価格を求める場合は、地価の変動で路線価が時価から大きくかけ離れていない(時価の80%程度であること)ことが前提です。大きくかけ離れている場合は、不動産鑑定などで実際の取引価格に近い価格を求める必要があるので注意しましょう。

3.親族間売買はどの専門家に相談すればよい?

不動産の取引では、親族間であっても契約書の作成や登記などの手続きが必要で、自分たちだけで取引を済ませることは困難です。さらに、贈与税が課税されない適正価格を決めるためには、税務の知識や実務に基づいたノウハウが欠かせません。

以上の理由から、親族間売買であっても専門家に相談して進めることをおすすめします。

不動産の親族間売買について相談できる専門家は、

- 契約書の作成・登記だけなら司法書士

- 適正価格の判定は税理士

といったように分野が分かれてしまいます。ただし、相続対策や贈与を専門にしている事務所であれば、一か所で対応してもらえるでしょう。

不動産会社を通して取引をするという方法もありますが、売り手と買い手の双方が仲介手数料を払うことになるので注意が必要です。ただし、買い手が住宅ローンを組む場合は、重要事項説明書など取引書類の提示が求められるため、不動産会社に仲介を依頼する必要があります。

税理士法人チェスターの相続対策プランでは、相続対策としての親族間売買のご相談に対応しております。そもそも親族間売買がベストな方法であるのかといった検討から適正価格の判断まで幅広くご対応が可能です。

また、グループ会社に司法書士法人や不動産会社があるため、売買契約や名義変更手続きまでワンストップでサポートすることが出来ます。

お気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。