『みなし贈与』として課税されるケースの具体例と金額を解説!

タグ: #脱税

相続税の生前対策を検討されている方は、さまざまな対策を検討する中で「みなし贈与」という聞きなれない言葉を耳にすることがあるかもしれません。

「みなし贈与」では、贈与したという認識がないにも関わらず贈与税を支払わなければいけないという事態もありえるため、相続税対策を検討する上では押さえておかなければならない知識です。

もし、みなし贈与に贈与税が課税された場合、通常の倍以上の税金が発生するという事も起こりえますので、知らなかったでは済まされません。

この記事ではみなし贈与について、贈与税が課税されてしまう具体的な取引ケースを踏まえながら解説します。理解を深めて相続税対策を万全なものにしていただきたいと思います。

目次 [閉じる]

1.「みなし贈与」は重税!

みなし贈与の解説をする前に、まず贈与についておさらいしましょう。

贈与とは民法上「もらう側」と「あげる側」の双方が合意して成立する契約と定義されています。したがってどちらかが一方的に「あげた」or「もらった」としたとしても、双方の認識がなければ贈与は成立しません(民法第549条)。

それに対して、みなし贈与とはどちらかが「あげた」or「もらった」の認識がなかったとしてもケースによっては贈与があったものと「みなして」贈与税を課税するという税法独自の規定です。

考え方としては、本来の相続財産ではないため遺産分割の対象ではないが相続がきっかけで取得する財産である「みなし相続財産」と同じです。具体的なケースは下記の「2.みなし贈与が適用されるケースとその金額」にてご説明します。

ここではみなし贈与について詳しくお話いたしますので、みなし相続財産については「税理士がわかりやすく解説!知っておきたい”みなし相続財産”の全て」から詳細を見てください。

ここで最も注意しておかなければならないことは、みなし贈与は贈与税課税の対象であるということです。贈与税課税は、本来相続税課税の抜け道を防ぐための課税ですので、所得税や相続税などと比べて税率がかなり高めに設定されています。

下記のケースから、通常の取引を行った場合とみなし贈与に該当する取引を行った場合でどれくらい税負担が変わるのかをみていきましょう。

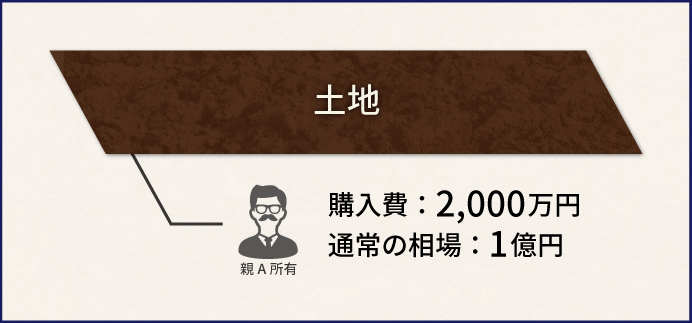

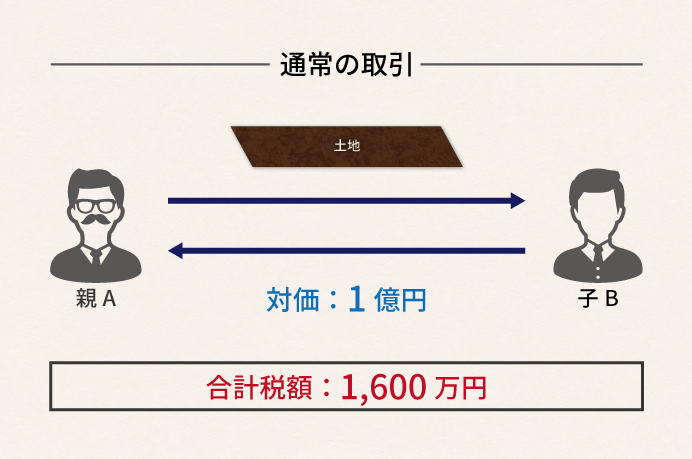

親Aは自分が保有する土地(40年前に2,000万円で購入、現在の通常の相場は1億円)を相続税対策のため生前に子Aに移転させたいと考えた。しかしタダであげてしまうと贈与税がかかってしまうと聞いたので、通常の相場より低い価額の3,000万円で子Bに売却することにした。

この場合の取引は本来ならば1億円の土地を3,000万円で子Aに売却しているため、差額の7,000万円がみなし贈与の対象となります。したがって親Aには所得税が、子Bには贈与税がそれぞれかかります。この場合の税金は下記のようになります(※ 所得税については、住民税を含む税率)。

(3,000万円-2,000万円)× 20%

= 200万円(所得税)

{(1億円-3,000万円)-110万円}× 55%-640万円

= 3,149万5,000円(贈与税)

したがって、親子あわせて3,349万5,000円もの税金が発生することとなってしまいます。

仮にこの取引を通常の相場価格である1億円で子Bに売却した場合には、子Bには贈与税は発生せず親Aにかかる所得税は下記のようになります。

このように通常の相場価格で取引を行った場合とみなし贈与の対象となる取引を行った場合にはおよそ1,700万円という倍以上の税金の差がでてくることになるのです。

このケースからもお分かりの通り、本来ならば納税者みずからみなし贈与の課税対象となる取引を行うことはありません。しかし、みなし贈与は知らず知らずのうちに課税対象となる取引を行っていたため後日発覚するという危険性があり、発覚した時には原則として手遅れであり対策を取ることはできません。

ここではしっかりとみなし贈与の対象となる取引を把握することで、せっかくの相続税対策がみなし贈与による過大な納税にならないよう理解を深めていきましょう。

2.みなし贈与が適用されるケースとその金額

みなし贈与は、本来は贈与とはいえないものの譲受人がなんらかの利益を得ている場合に贈与税がかかるというものです。

それではまずはみなし贈与の代表例である生命保険や個人年金を確認しましょう。

2-1.保険料を親が負担した保険契約の受取人が子供の場合

みなし贈与について一番イメージがしやすい例は「生命保険金」や「個人年金」です。

具体例としては親が子供を受取人とする保険に加入し保険料を払い、満期時に保険金が子供に支払われるケースがあります。

この場合、相続が発生しているわけではないので相続税は発生しません。

しかしこれは親が払込を行った保険料により子供が保険金という利益を得ています。したがって、上記に説明した本人間の合意に基づいて行われてはいないけれど、子供が利益を贈与により受けたと「みなされる」のです。

ここでの注意点は、相続税のみなし相続財産とは異なり、非課税枠がないため高負担となることです。

相続対策をされる方の中には、保険金はなんでも非課税枠の適用があると思う方がいますが、非課税枠の適用があるのは「みなし相続財産」の保険金であり、「みなし贈与」には適用されないため注意が必要です。

では実際に課税される金額はどのように計算するのでしょうか。下記の各具体例から考えていきましょう。

2-1-1.満期を迎えた生命保険金

具体的な金額をみながら考えていきましょう。

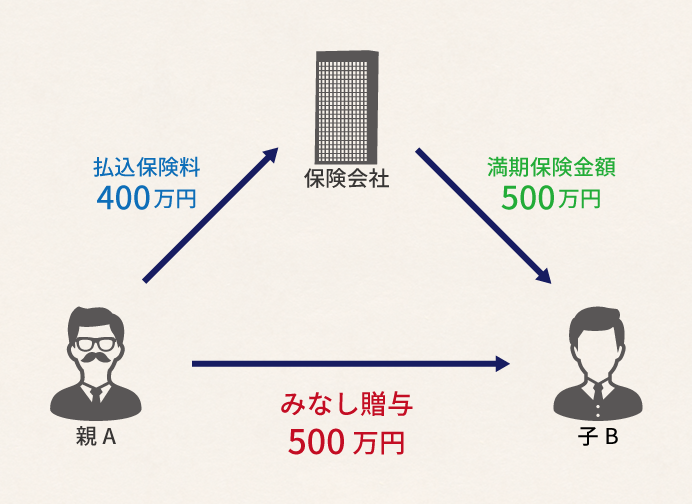

保険料負担者:親A

保険契約者:親A

保険金受取人:子B

満期保険金額:500万円

払込保険料:400万円

この場合には、保険料の全てを親Aが負担しているため、子Bが受け取った満期保険金額500万円の全額がみなし贈与課税の対象となります。

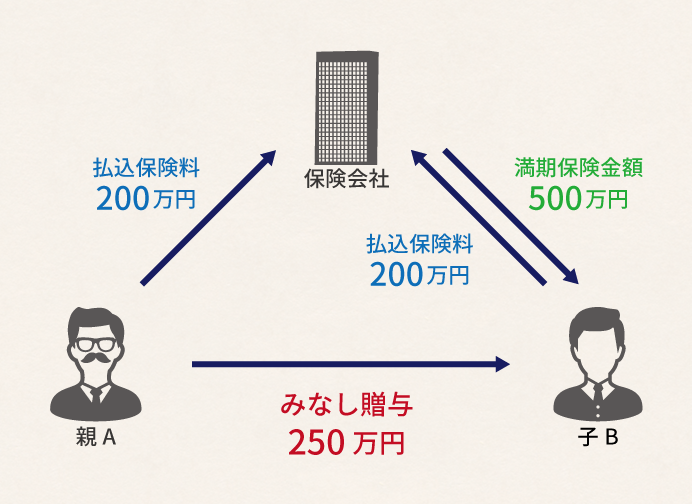

保険料負担者:親A

保険契約者:親A

保険金受取人:子B

満期保険金額:500万円

払込保険料:親Aが200万円、子Bが200万円の計400万円

この場合には、保険料の半額を親Aが負担しているため、子Bが受け取った満期保険金額500万円の半額の250万円がみなし贈与課税の対象となります。残りの250万円は子Bが自ら払い込んだ保険料により利益を得たものですので、贈与税ではなく所得税の課税対象となります。

2-1-2.個人年金

次は個人年金です。基本的な考え方は上記の生命保険金と同じですが、個人年金の場合には、将来一定の期間にわたって保険金給付を受ける契約のため、いつの時点で課税を受けるのか判断に迷うことがあると思います。

結論としては「その個人年金の給付を受ける事が確定した時点」でみなし贈与が課税されます。

一般的なイメージとしては親による掛金の払込期間が終了し、子が個人年金の給付を受ける事が確定した時点で個人年金の給付権利の贈与があったものと考えます。

金額の計算については、保険金は満期に一時に給付を受けるのでわかりやすいですが、個人年金の場合には将来の一定の期間内に給付を受けるため、その個人年金の評価を行うことになります。

これは実務上、解約返戻金の額を用いる事が一般的です。計算をする際には保険会社に、「給付事由が確定した日時点の解約返戻金の額を教えてください。」と言えば教えてもらえます。

それでは具体的なケースを見てみましょう。

保険料負担者:親A

保険契約者:親A

年金受取人:子B

解約返戻金の額:500万円

払込保険料:親Aが200万円、子Bが200万円の計400万円

この場合には、保険料の半額を親Aが負担しているため、子Bが受け取る個人年金の解約返戻金の額500万円の半額の250万円がみなし贈与課税の対象となります。

残りの250万円は子Bが自ら払い込んだ保険料により今後個人年金の利益を得るものですので、贈与税ではなく所得税の課税対象となります。

2-2.子が親から土地等を時価よりも安く購入した場合

こちらは上記「1.「みなし贈与」は重税!」で取り上げたケースと同様です。

本来の時価よりも低額で財産を譲り受けた場合に、時価と譲受価格の差額分を譲受人が得していることになりますのでその差額分がみなし贈与の対象となります。

これは主に親族間で起こり得る取引かと思いますので相続対策を検討している方には注意が必要です。

実務上ではどの程度低い価額で譲渡した場合にみなし贈与があったものとするかは画一的な基準がなく個々の取引ごとに判断するとされています。そのため、高額な贈与税課税を避ける上でも、親族間での不動産の譲渡を行う場合には税理士等の専門家にご相談されることをお勧めします。

万が一、この取引をしてしまい多額の納税が生じてしまった方は、その取引をしてしまった年の翌年3月15日までに相続時精算課税の適用を受ければ、納税の先送りを行う事が可能です。

詳細は下記の「3.最後の対策方法:「相続時精算課税」」をご覧下さい。

また、別記事の「相続時精算課税制度とは?必要書類・手続きなどをわかりやすく解説!」ではこの制度の概要について詳しく解説しています。

2-3.親が子の債務を免除した場合

借入金などの債務がある人がその債務を免除してもらったり、他人に肩代わりしてもらったりした場合には、「本来は払うべき債務を免除された=利益を得た」と考えます。その支払わなくてよくなった部分については贈与があったものとみなされます。

下記のケースからイメージしていきましょう。

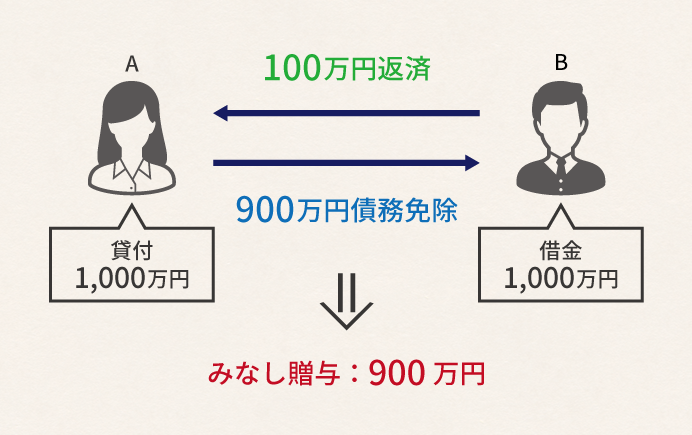

10年前にAから1,000万円を借りたBは、借りてから10年も経つにも関わらず全く返済を行っていない。

見かねたAはBに対し100万円を返済してくれれば残りの900万円の借金はないこととする旨の提案を行った。Bはその提案を承諾し、100万円を返済した。

上記の例では、本来1,000万円の借金の返済が100万円の返済で済んだため、900万円を返さなくなった、つまり実質的にはBはAから900万円を贈与されたと考えます。

債務免除を受けた場合には、返済義務がなくなった事に目が行きがちになり、税負担を見落としがちになりますので注意しましょう。

なお、相手方の資力喪失で債務の返済が不可能である事が明らかな場合には、その返済不可能な部分について債務免除があってもみなし贈与にはなりません。ただし、これは債務者が返済できずに困っているなど主観的な判断で適用できるものではなく、債務超過を起こしているなど社会通念上債務の返済が不可能と認められる場合に限られるため注意が必要です。

2-4.利息の設定をせずにした金銭の貸し借り

通常金銭の貸借を行う場合には、借り手は貸し手に元本に係る利息を支払わなければなりません。しかし、その金銭の貸借が親子間で行われた場合には通常利息を取るケースは少ないと思います。

通常その本来支払うべき利息が少額である場合には強いて課税しない旨の通達が国税庁から出ていますので基本的には問題ございませんが、貸付金があまりにも高額である場合には注意が必要です。

もし貸付金に通常の割合でかけた利息が贈与税の基礎控除額である年額110万円を超える場合には、みなし贈与の課税対象となる可能性がありますので税理士等の専門家に相談しましょう。

2-5.登記にまつわるみなし贈与

2-5-1.親子が共有登記で不動産を購入した場合

親子でマイホームを購入する際、購入資金を親子でそれぞれ持ち出すケースがあります。しかし、実際の購入資金の負担割合と所有権登記の持分割合が異なる場合には、みなし贈与の対象となることがあります。

下記のケースからイメージしていきましょう。

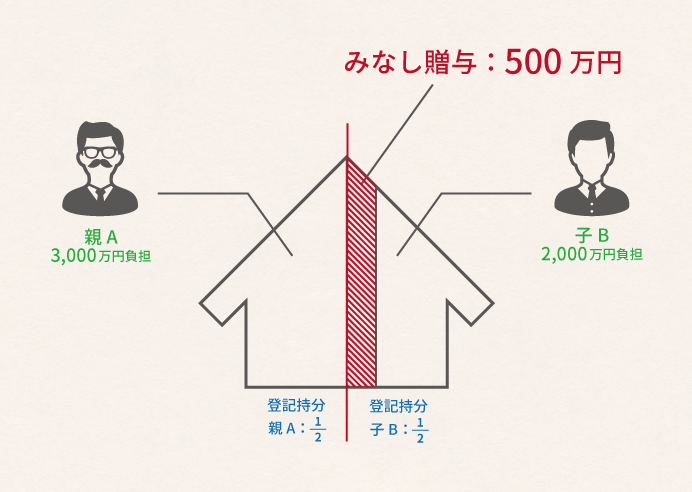

親Aと子Bは5,000万円でマイホームを購入した。購入費用の負担割合は、親Aが3,000万円、子Bが2,000万円とした。しかし、所有権の登記は親Aと子Bの持分をそれぞれ2分の1とした。

このとき、子Bの所有権は登記持分の2分の1ですから、5,000万円の2分の1で、2,500万円となります。しかし、購入のため子Bが負担した金額は2,000万円ですので、差額の500万円は、親Aから子Bへ贈与があったものとみなします。

贈与税の問題を避けるためには、所有権登記の持分割合を親Aが5分の3、子Bが5分の2としておけば問題ありません。もしなんらかの事情等で持分割合を2分の1ずつにする場合には、差額分の500万円につきましては親から子へ金銭の貸付を行ったという事にすれば持分割合を2分の1ずつにすることは可能です。

具体的な方法としては、不動産の登記を行う前に500万円の貸付について利息や返済方法を定めた金銭消費貸借契約を結びます。さらに返済の履歴を残すために返済は銀行振り込みにすることが望ましいです。

2-5-2.対価の支払いをせずにした名義変更

上記の取引と似たものとして不動産や株式の名義の変更があります。

不動産や有価証券の名義を無償で変更した場合、名義が自分のものになった人は何の対価も支払わずに財産が自分のものになっていますので、名義変更された財産の時価が贈与とみなされて贈与税の対象となります。

例えば3,000万円の上場株式を父から子へ無償で名義変更すると、容易に相続税の課税逃れができてしまいます。そうならないように、無償の名義変更もみなし贈与の対象となっています。

2-6.その他の事例

上記で説明してきました通り、みなし贈与は無償で得た経済的利益に対して課税されるものですので、さまざまな取引において課税されてしまう可能性がございます。下記に課税対象となる主な取引を例示します。

2-6-1.借地権の贈与

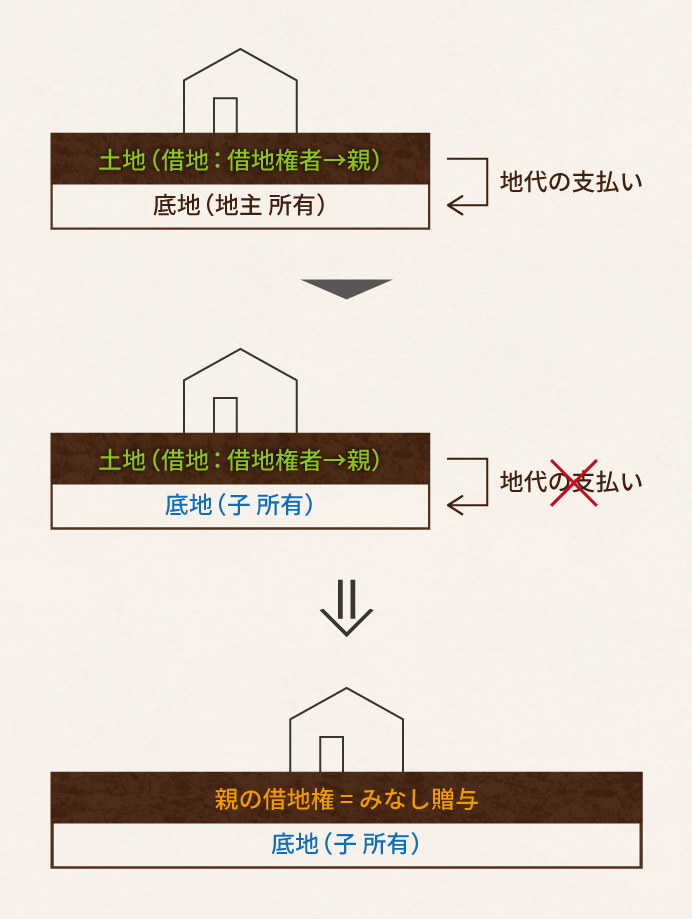

借地権の目的となっている土地(底地)をその借地権者以外の者が取得した場合において、その後借地権者とその新取得者との間で地代の授受が行われない事となった場合には、借地権者が所有していた借地権をその新取得者に贈与したものと取り扱われます。

例えば地主に地代の支払いを行っていた親(借地権者)の子供が地主から底地を取得し、その後親子間での地代の支払いをしないこととした場合には、借地権者である親から子供に借地権の贈与があったものとみなされて課税が行われます。

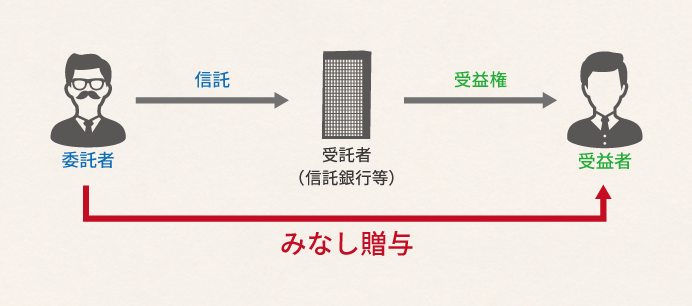

2-6-2.信託

財産を信託した場合、受益者=委託者であれば受益権に係る経済的利益は委託者の所得税の対象となりますが、受益者が委託者と異なる第三者である場合には、委託者から受益者に対し間接的に贈与があったものとみなして課税が行われます。

2-6-3.離婚による財産分与

通常、離婚による財産分与が行われた場合には、その財産分与が社会通念上相当の範囲内のものであれば贈与税の対象にはなりません。

しかしその財産分与において、いずれかの者が取得する財産が社会通念上多すぎる場合やその離婚自体が相続税もしくは贈与税の脱税を目的とする場合には、みなし贈与課税の対象となる可能性があります。

上記のほかにも特別の法人から受けた利益などの規定もありますが実務上ほとんど出てこない論点ですので、該当する際には税理士などの専門家に相談しましょう。

3.最後の対策方法:「相続時精算課税」

上記2.の各ケースでみなし贈与の対象となる取引はご理解いただけたと思います。

「1.「みなし贈与」は重税!」でもご説明した通り、みなし贈与は基本的には取引を行ってしまった後には対策を取ることができません。突然多額の贈与税を現金で納付することは大きな負担です。

しかし相続時精算課税の適用を受けることで、そのみなし贈与の対象となる金額を最大2,500万円減らすことが出来ます。

詳しくは「相続時精算課税制度とは?必要書類・手続きなどをわかりやすく解説!」をご覧ください。

ただし、こちらの対策はみなし贈与があった年の贈与税を減らすことはできますが、相続が発生したときに贈与を持ち戻して相続税が課せられることとなります。したがってトータルで考えたときは、税金を減らすのではなく相続開始時まで先送りにするにすぎません。

みなし贈与に該当する取引は行わないように注意するという結論には変わりありません。

4.諦める前に専門の税理士に相談を

この記事では「みなし贈与」について具体的なケースの解説を行いましたので、課税の対象となる取引のイメージを掴む事ができたと思います。本来の贈与とは異なるため税金の対象となるという意識がついつい低くなり、思わぬところで税務署から通知が来る可能性もありますので注意が必要です。

また、税務署から通知がきて諦めて納税してしまう前に、一度、専門の税理士に相談してみると良いでしょう。その際、無料相談ではなく、対価をきちんと支払って相談して確かな答えを貰った方が結果として得になるケースも少なくないと思います。

【関連記事】

親族間売買の注意点は?メリット・デメリットや適正価格の考え方も解説

回収できない社長貸付金にも相続税がかかる! 企業オーナーは生前対策が必要!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。