【相続税の延滞税】税率・計算方法・免除の特例について解説

タグ: #延納・未納

この記事をご覧の皆さんは、相続税の延滞税についてこのようにお悩みではないでしょうか。

「相続税の延滞税ってどんな場合にかかるの?」

「相続税の延滞税の税率は?」

「相続税の延滞税はいくら?計算方法は?」

先に答えを言うと、相続税の延滞税は、本来納めなければいけない法定納期限(法定申告期限)を過ぎてから相続税を納付した場合のペナルティです。

延滞税は納期限から2ヶ月を超えると税率が約3倍になり、納付が遅れれば遅れるほどどんどん膨らんでしまうため、遅れている相続税を1日でも早く納付することが大切です。

この記事では相続税の延滞税がそもそもどういった場合にかかるのか、税率や計算方法まで事例や図解を用いて解説します。

目次 [閉じる]

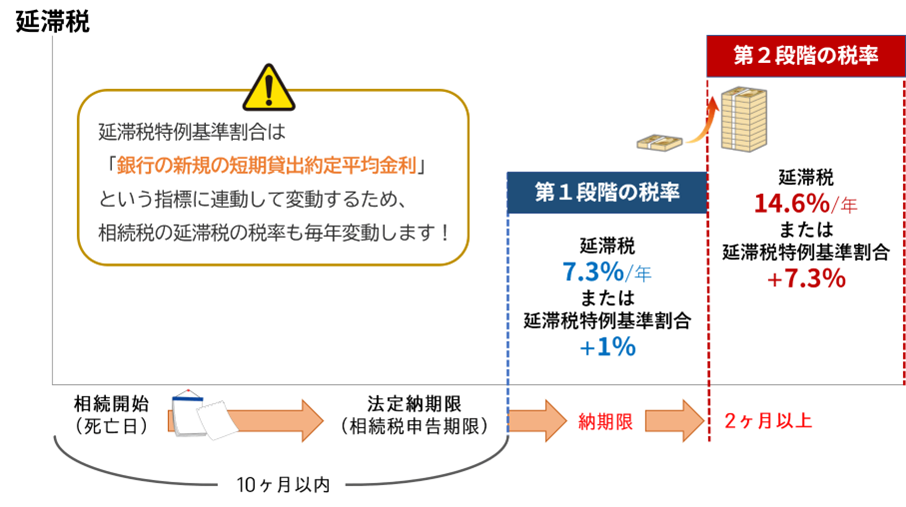

1.相続税の延滞税の税率は2段階!納期限から2ヶ月で約3倍に跳ね上がる

相続税の延滞税は、法定納期限(相続税の申告期限)までに相続税を納めなかった場合に課せられるペナルティです。

クレジットカードやスマホ料金の支払いを延滞した時に、延滞利息(遅延損害金)が請求されるのをイメージしていただければ分かりやすいかと思います。

相続税の延滞税は「法定納期限」を1日でも過ぎた時点から発生し、さらに「納期限」から2ヶ月以上経過すると税率が約3倍となり、本来払わなくてもよいはずの税額がどんどん膨らんでしまいます。

ここで「法定納期限」と「納期限」という言葉が出てきましたが、延滞税の計算をする際にこの2つの違いをしっかりと理解する必要があります。

相続開始を知った日(死亡日)の翌日から10ヶ月目のこと

(相続税の法定申告期限と同日)

延滞税の税率適用の起算となる日のこと

ただし「納期限」は相続税の納付が遅れた理由によって異なるため、具体的にいつが納期限なのかを知っておきましょう。

| 理由 | 納期限 |

| 期限内申告をしたが未納付 | 法定納期限と同日 |

| 期限後申告や修正申告 | 期限後申告書や修正申告書を提出した日 |

| 税務署による更正・決定 | 更正通知書を発した日から1ヶ月後の日 |

少し分かりづらいと思うので、次章で上記事例について、図解付きで解説します。

相続税の法定納期限について、詳しくは「相続税の納付期限・ペナルティをわかりやすく解説します」も併せてご覧ください。

1-1.相続税の延滞税の税率は毎年変動する

先述した通り、相続税の延滞税は納期限から2ヶ月を超えた時点で、税率が約3倍に跳ね上がります。

令和3年1月1日以降は、納期限から2ヶ月以内であれば「年7.3%」か「延滞税特例基準割合+1%」、納期限から2ヶ月を経過すれば「年14.6%」か「延滞税特例基準割合+7.3%」の、いずれか低い割合が適用されます。

この延滞税特例基準割合は「銀行の新規の短期貸出約定平均金利」という指標に連動して変動するため、相続税の延滞税の税率も毎年変動するのでご注意ください。

平成26年から令和6年の延滞税の税率を、一覧表にまとめたので参考にしてください。

| 第1段階 (納期限から2ヶ月以内) | 第2段階 (納期限から2ヶ月以上) | |

| 令和4年1月1日~令和6年12月31日 | 年2.4% | 年8.7% |

| 令和3年1月1日~令和3年12月31日 | 年2.5% | 年8.8% |

| 平成30年1月1日~令和2年12月31日 | 年2.6% | 年8.9% |

| 平成29年1月1日~平成29年12月31日 | 年2.7% | 年9.0% |

| 平成27年1月1日~平成28年12月31日 | 年2.8% | 年9.1% |

| 平成26年1月1日~平成26年12月31日 | 年2.9% | 年9.2% |

最新の延滞税の税率は、以下の国税庁ホームページからご覧いただけます。

>>国税庁「延滞税について」

2.相続税の延滞税の計算方法~3つの事例別&図解で解説~

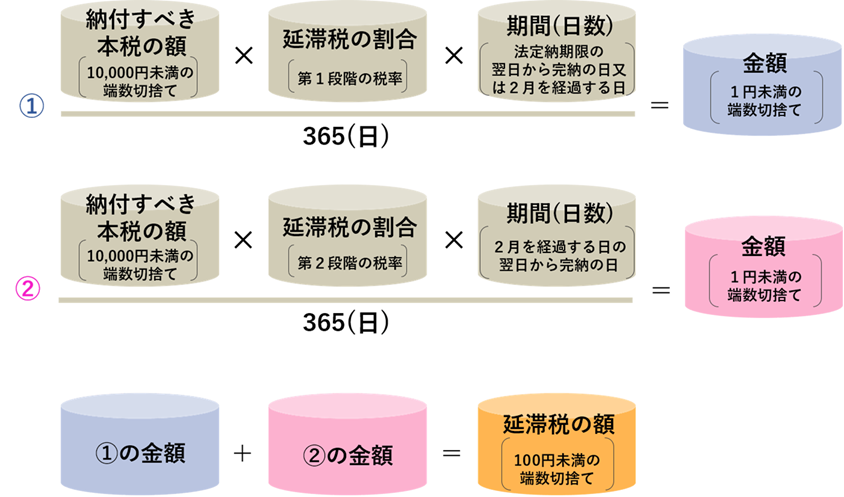

【参考:国税庁「延滞税の計算方法」】

相続税の延滞税の計算方法は、上記イラストの通りとなります。

納期限から2ヶ月以上経過していて延滞税の税率が変わる場合、「納期限~2ヶ月の税率」と「納期限から2ヶ月後~完納までの税率」で別々で計算した延滞税を足す必要があるため注意をしてください。

また「納付すべき本税の額」とは、「本来納めなければいけなかった相続税で納めていなかった部分の相続税の金額」のことを言います。

例えば、納付すべき相続税額が1,000万円の場合…

・法定納期限までに未納付→1,000万円に対して延滞税が課せられる

・法定納期限までに600万円を納付→400万円に対して延滞税が課せられる

相続税の延滞税の計算方法について、以下の国税庁ホームページからも詳細をご覧いただけます。

>>国税庁「延滞税の計算方法」

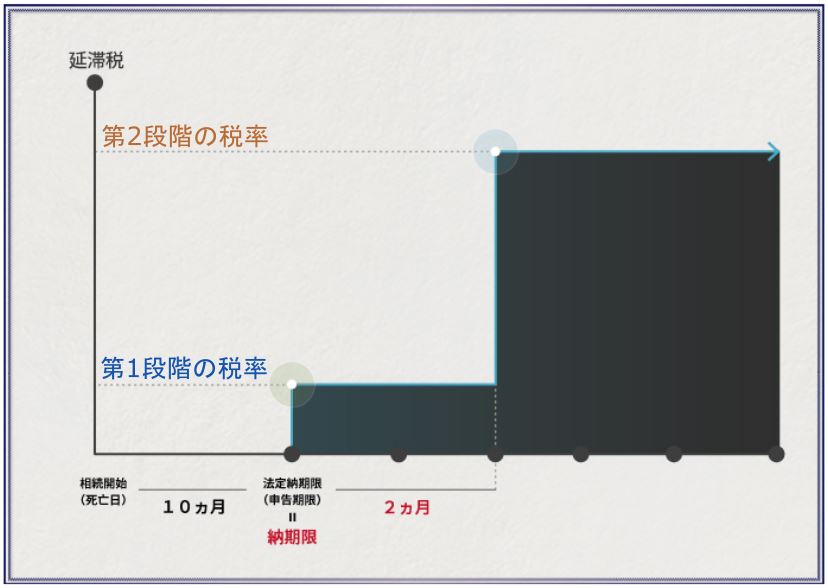

2-1.申告はしたけど法定納期限までに納付していない場合

相続税の申告期限内に相続税申告書を提出したけれど、相続税の納付をしていなかった場合は「法定納期限(申告期限)=納期限」となります。

納期限から2ヶ月以内に納付を済ませた場合には、納期限から完納日までの日数に対して第1段階の延滞税(年2.4~2.9%)がかかります。

一方、納期限から2ヶ月を超えて納付した場合に、納期限から2ヶ月を超えた部分については、約3倍となる第2段階の延滞税(年8.7~9.2%)がかかります。

相続税申告を期限内に済ませて安心し、納付を行うのを失念していると、延滞税が累積でどんどん増えてしまうため注意が必要です。

また、相続税の申告手続は法定期限内に完了しているため、延滞税以外に課せられる加算税などのペナルティはありません。

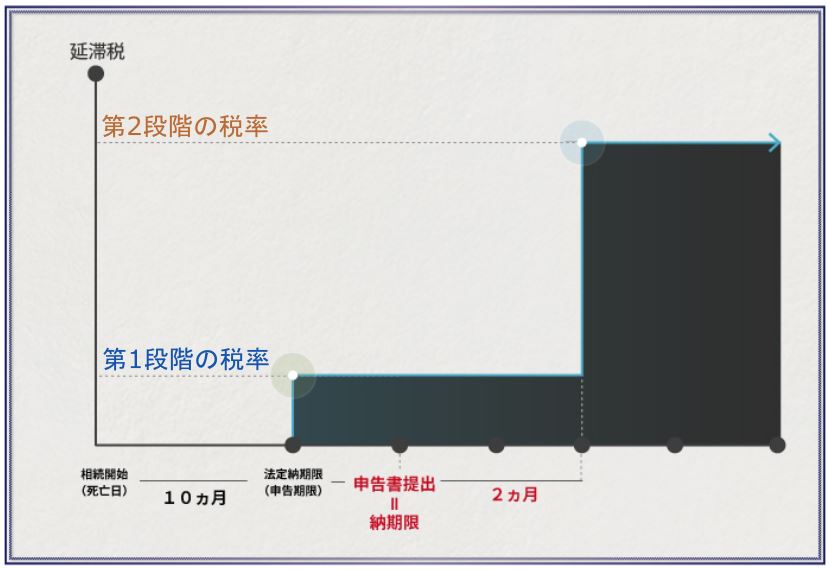

2-2.期限後申告または修正申告をした場合

申告期限を過ぎてから申告する「期限後申告」や、すでに申告した内容を修正する「修正申告」をした場合、「申告書類を提出した日=納期限」となります。

自主的に期限後申告や修正申告をした場合、法定納期限から納期限の日数に対しても、延滞税が課せられます(一部免除期間があるため次章をご確認ください)

また、期限後申告や修正申告をした場合、延滞税の他にも「過少申告加算税」や「無申告加算税」などの加算税も、ペナルティとして課税されます。

通常は修正申告をすると過少申告加算税が課せられますが、自主的に修正申告をした場合、過少申告加算税は課税されません。

また、自主的に相続税の期限後申告をした場合は「無申告加算税5%」が課せられますが、法定申告期限内に納付だけ済ませているなどの要件を満たし、かつ、1ヶ月以内に期限後申告すれば課税されません(国税通則法66条9項)。

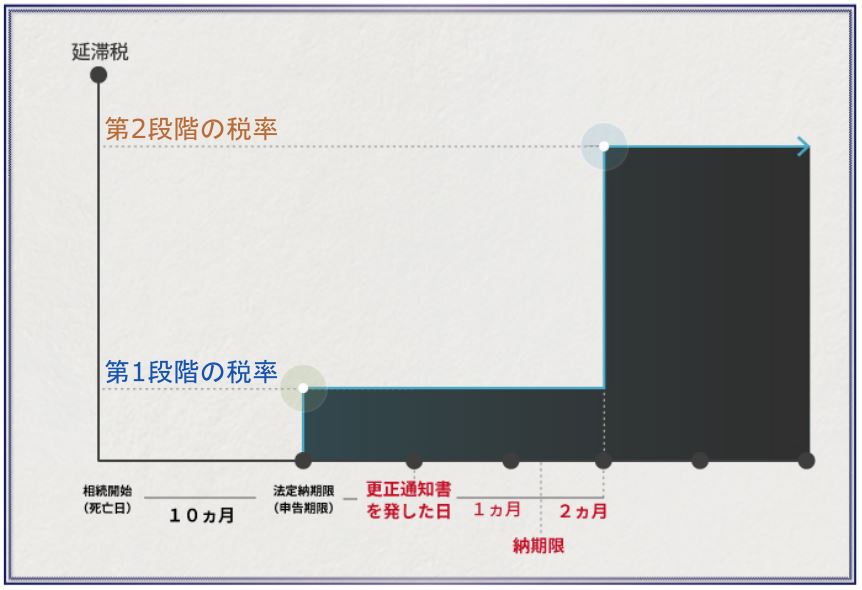

2-3.税務署による更正・決定処分を受けた場合

税務署による更正・決定処分を受けた場合は、「更正通知書等が発された日から1ヶ月後=納期限」となります。

この納期限から2ヶ月を経過すると税率が約3倍になるので、早めに納税を済ませましょう。

もちろん法定納期限から納期限についても、延滞税が課せられます(一部免除期間があるため次章をご確認ください)。

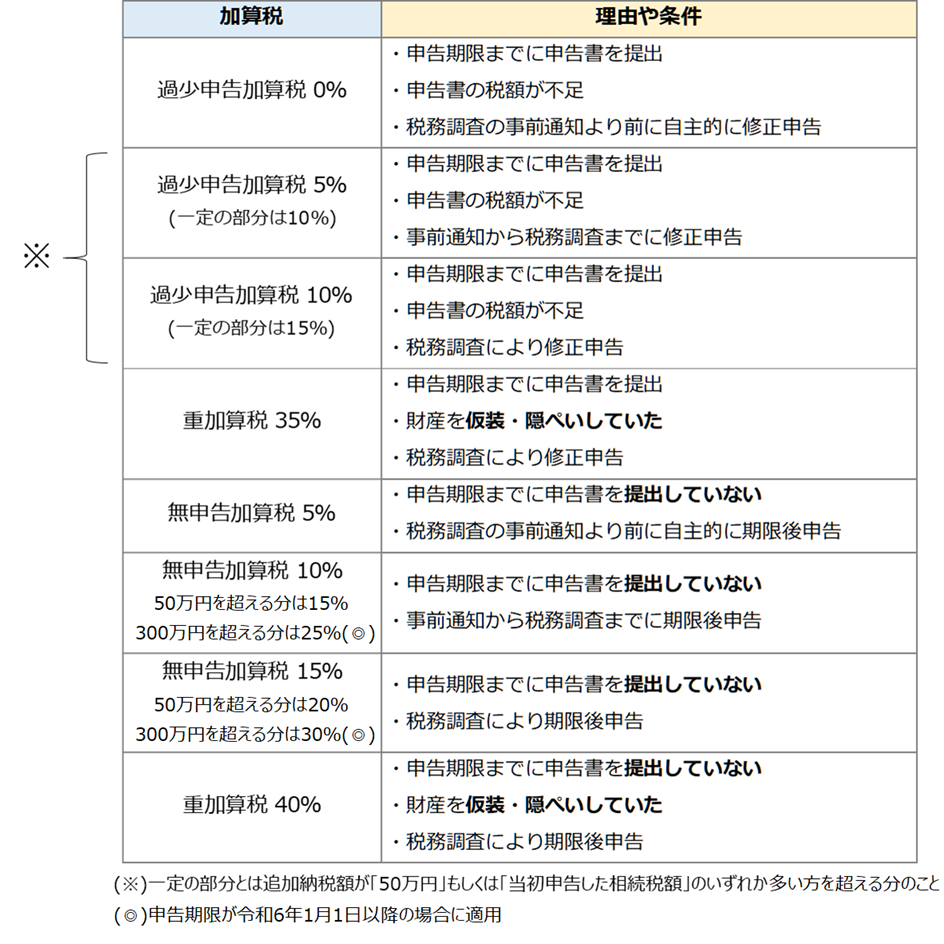

また税務署から更正・決定処分を受けた場合、延滞税の他にも「過少申告加算税」「無申告加算税」「重加算税」のいずれかが課税されます。

相続税の納付が遅れたケースによって、どの加算税が課せられるかは異なるため、以下を参考にしてください。

| 加算税 | 理由や条件 |

| 過少申告加算税 10% (一定の部分は15%) | ・申告期限までに申告書を提出 ・申告書の税額が不足 ・税務調査後に更正・決定処分を受けた |

| 重加算税 35% | ・申告期限までに申告書を提出 ・財産を仮装・隠ぺいしていた |

| 無申告加算税 15% 50万円を超える部分は20% 300万円を超える部分は30%(◎) | ・申告期限までに申告書を提出していない ・税務調査後に更正・決定処分を受けた |

| 重加算税 40% | ・申告期限までに申告書を提出していない ・財産を仮装・隠ぺいしていた |

(※)一定の部分とは追加納税額が「50万円」もしくは「当初申告した相続税額」のいずれか多い方を超える分のこと

(◎)申告期限が令和6年1月1日以降の場合に適用

相続税の加算税について、詳しくは「相続税を無申告ですり抜けることは無理! 3つのペナルティの対象に!」も併せてご覧ください。

3.延滞税の計算期間の特例(免除期間)

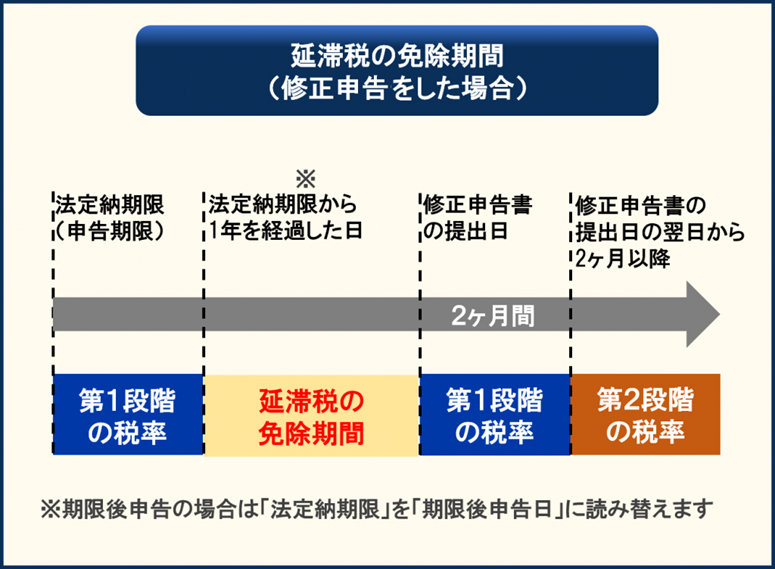

延滞税の計算期間の特例(免除期間)とは、期限内申告(や期限後申告)から1年以上経過して修正申告をする場合、延滞税の計算期間の一部が免除される特例です(国税通則法61条)。

ただし、税務調査により仮装・隠ぺいと判断されて「重加算税」が課せられる場合、延滞税の計算除外期間はありませんのでご注意ください。

分かりやすく言うと「重加算税」が課せられない限り、法定納期限から数年経過してから修正申告をしても、「法定納期限~1年を経過した日まで」と「修正申告書の提出日(または更正通知書が発された日)の翌日~完納日まで」の延滞税しか課せられないこととなります。

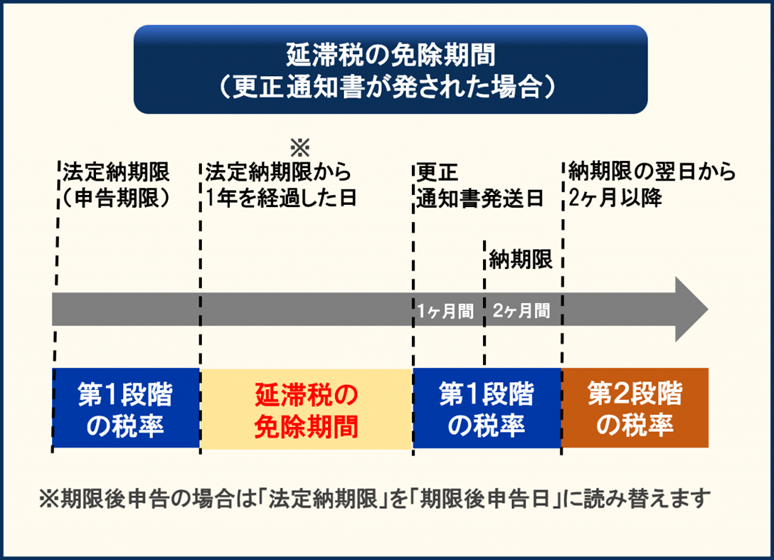

ただし、修正申告なのか、税務署による更正処分を受けたかで、延滞税の免除期間が異なります。

3-1.自主的に修正申告をする場合の免除期間

自主的に修正申告をする場合、「法定納期限(または期限後申告日)から1年を経過した日の翌日」から「修正申告書の提出日」までが、延滞税の免除期間となります。

これは法定期限内に相続税申告をしていた場合はもちろん、期限後申告後の修正申告でも同じ扱いとなります。

①本税の額×第1段階の税率÷365日×法定納期限の翌日から1年間(または期限後申告日の1年後の日まで)の日数

②本税の額×第1段階の税率÷365日×修正申告書の提出日の翌日~2ヶ月を経過する日までの日数

③本税の額×第2段階の税率÷365日×提出日から2ヶ月を経過する日の翌日~完納日までの日数

④①+②+③=相続税の延滞税の総額

※修正申告書の提出日から2ヶ月以内に完納した場合は③の計算式は必要ありません

※本税の額は1万円未満を切り捨て(1万円未満なら延滞税はかからない)

※うるう年でも365日で計算

※納付すべき延滞税の額は100円未満を切り捨て

例えば、平成30年2月2日が法定納期限で、令和2年3月2日に修正申告書を提出して、令和2年4月2日に納付が遅れていた相続税30万円を完納したとしましょう。

この場合、延滞税の計算方法は以下となり、延滞税は8,400円となります。

①30万円×2.6%=7,800円(法定納期限から1年間)

②30万円×2.6%÷365日×31日=662円(修正申告書提出日から完納まで)

③7,800円+662円=8,462円 延滞税は8,400円(100円未満切り捨て)

3-2.税務署による更正処分を受けた場合の免除期間

税務署から更正通知書を発された場合、「法定納期限(または期限後申告日)から1年を経過した日の翌日」から「更正通知書が発された日」までが延滞税の免除期間となります。

これは法定期限内に相続税申告をしていた場合はもちろん、期限後申告に対する更正でも同じ扱いとなります。

3-3.申告後に減額更正がありその後修正申告・増額更正があった場合の免除期間

法定納期限が平成29年1月1日以降の場合は、申告後に減額更正があり、その後さらに修正申告または増額更正があった場合も、延滞税の免除期間があります。

減額更正が税務調査による場合は、「最初の申告にかかる税額の納付日の翌日」から「修正申告書の提出日または増額更正の通知書が発された日」までが延滞税の免除期間となります。

減額更正が更正の請求による場合は、次の期間が延滞税の免除期間となります。

- 「最初の申告にかかる税額の納付日の翌日」から「減額更正の通知書が発された日」まで

- 「減額更正の通知書が発された日の翌日から起算して1年を経過した日の翌日」から「修正申告書の提出日または増額更正の通知書が発された日」まで

つまり、減額更正から1年間は延滞税が課され、その後は修正申告・増額更正があるまで延滞税は課されないことになります。

この規定の対象になる本税の税額は、修正申告・増額更正により納付すべき税額のうち、最初の申告で納付されていた部分に限られます。

3-4.重加算税が課せられた場合の免除期間

先述しましたが、税務調査によって「重加算税」が課せられた場合は、延滞税の計算除外期間はありません。

① 本税の額×第1段階の税率÷365日×法定納期限の翌日~修正申告書の提出日の翌日から2ヶ月を経過する日までの日数

② 本税の額×第2段階の税率÷365日×提出日から2ヶ月を経過する日の翌日~完納日までの日数

③ ①+②=相続税の延滞税の総額

※修正申告書の提出日から2ヶ月以内に完納した場合は②の計算式は必要ありません

※本税の額は1万円未満を切り捨て(1万円未満なら延滞税はかからない)

※うるう年でも365日で計算

※納付すべき延滞税の額は100円未満を切り捨て

例えば、平成30年2月2日が法定納期限で、令和2年3月2日に修正申告書を提出し、その後、修正申告に係る本税額に対し重加算税賦課決定処分があり、令和2年4月2日に納付が遅れていた修正申告に係る本税額30万円を完納したとしましょう。

この場合、延滞税の計算方法は以下となり、延滞税は16,800円(100円未満切り捨て)となります。

① 30万円×2.6%÷365日×790日=16,882円

4.相続税の延滞税でよくある質問まとめ

相続税の延滞税について、よくある質問をまとめたので参考にしてください。

4-1.延滞税に延滞税はかかる?

延滞税に延滞税がかかることはありません。

延滞税は「法定納期限」「納期限」「完納日」を元に計算するため、本税の納付が遅れた日数に対して延滞税が課せられます。

4-2.延滞税に時効はあるの?

相続税の時効は相続税の法定申告期限(法定納期限)から原則5年、意図的に仮装・隠ぺいなどをしていた悪質な場合は7年です。

延滞税は遅れている相続税額に対して課税されるため、相続税の時効と同じく5~7年が時効と言えるでしょう。

「じゃあ時効になれば相続税も延滞税もかからないから得じゃない?」と思われる方が多いですが、税務署は被相続人の財産内容や相続人の口座情報を調査する権限を持っています。

仮に時効を迎える前に税務調査が入って悪質と判断されれば、延滞税+重加算税の重いペナルティが課せられます。

自主的に申告することで課せられるペナルティを最小限にできます。したがって、「相続税には時効があるから申告や納税をしなくて良い」と考えるのは絶対にやめましょう。

相続税の時効について、詳しくは「相続税の時効は成立しない?タンス預金も税務調査でバレる!」をご覧ください。

4-3.延滞税が免除されることはある?

「やむを得ない事情」により申告・納税期限の延長が認められた場合は、延滞税が免除されます。

申告・納税期限の延長は、災害や事故などにより、納付したくてもできなかったなど特別な場合にのみ認められます。新型コロナウイルス感染症についても同様に扱われます。

したがって、相続人のうち一人が財産を隠していて、そんなに財産があるとは知らなかった場合や、遺産分割がまとまらず、預金が凍結して支払うことができないといった、納税者(相続人)側の都合は一切認められません。

申告・納税期限の延長は「やむをえない理由がやんだ日から2ヶ月以内の日を指定すること」とされており、原則として災害などがやんだ日から1ヶ月以内に申請が必要となります。

詳しくは国税庁「相続税の申告・納付期限に係る個別指定による期限延長手続の具体的な方法」をご覧ください。

このほか、相続税を納めることができず納税の猶予を受けたときも、猶予期間中の延滞税の全部または一部が免除されます。

納税の猶予は、納税者が災害や盗難に遭ったり、本人や家族が病気にかかったり、事業の損失や休廃業があったりという事情があるときに認められるものです。

猶予を受けるには税務署に申請します。その際、担保を提供しなければならない場合があります。

5.諦めないで!税理士に相談すれば間に合う場合も

延滞税が発生してしまうケースは以下のようなことが多いですが、どちらにしても税理士に依頼することで法定納期限に間に合う場合もあります。

・相続税申告自体が間に合わないケース

・納税資金の調達が間に合わないケース

例えば、相続人同士で遺産の分割が決まらず未分割の場合であれば、申告期限内に一旦概算で相続税を納めてから後で更正の請求をする方法や、3年内分割見込み書を提出して仮の申告をするという方法があります。

詳しくは「相続税の申告期限|期限はいつまで?過ぎたら罰則?対処法も紹介」をご覧ください。

仮に納税資金の調達が間に合わない場合は、相続税を分割で支払う「延納」や「物納」をする方法もあります。

詳しくは「相続税が払えない場合の対処法完全マニュアルを税理士が解説!」をご覧ください。

相続税の法定申告期限(法定納期限)が迫っていると追加料金がかかるため、税理士への依頼をためらう方も多いです。

ただ、高額な加算税や延滞税を支払うよりも、相続税に強い税理士に依頼をした方が圧倒的に利点は多いため、諦めずにまずは相談してみましょう。

相続税に強い税理士の見分け方について、詳しくは「相続税に強い税理士の選び方・見極めるポイントを徹底解説」や以下YouTube動画をご覧ください。

5-1.相続税専門の「税理士法人チェスター」にご相談を

税理士法人チェスターは、年間申告実績3,076件以上を誇る相続税専門の税理士事務所です。

最短1ヶ月のスピード申告も可能で、税務調査率は1%を誇ります。

別途費用は発生しますが、相続税の申告期限が迫っているお客様からのご相談も承っております。

少しでも早くご相談頂くことで、スムーズに申告や納税資金の準備ができ、最終的な費用を抑えられます。

相続税申告でお困りの方は、是非一度ご相談下さい。

【参考記事】

相続税の納付期限・ペナルティーをわかりやすく解説します

相続税が払えない場合の対処法完全マニュアルを税理士が解説!

換価の猶予は相続税が払えない場合に申請できる

相続税の物納とは?条件や物納できる土地・不動産について解説

【相続税の延納】申請書・条件など使うための4つの手順を解説

相続税の未払いは周囲に迷惑をかけることも! 相続税滞納のペナルティを解説

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。