相続税の申告要否検討表の対応方法と書き方を記入例を用いて解説

タグ: #税務署

身近な人が亡くなってからしばらくたってようやく落ち着いてきた頃に、突然、税務署から「相続税についてのお尋ね」という封筒が届くことがあります。封筒の中を確認すると「相続税の申告要否検討表」という用紙が入っています。この記事を読んでいる人は、どのように対応すればいいのかと不安になられていると思います。

私は相続税を専門に取り扱う税理士です。これまで相続税に関するさまざまなご相談に対応してきました。この記事では、「相続税の申告要否検討表」が税務署から届いたときの書き方・対応方法について解説しています。

申告要否検討表の書き方や、提出が必要となるケース、嘘を書いてしまったらどうなるのかなど、初心者の人でもわかるように丁寧に解説していますので是非参考にしてください。

目次 [閉じる]

1.「相続税の申告要否検討表」は相続開始から6~8か月経過後に送られてくる

「相続税の申告要否検討表」は、相続税の申告が必要と見込まれる相続人に送られます。送られる時期は、亡くなった日(相続の開始)からおよそ6~8か月過ぎたころです。

突然、税務署から書類が届くので、受け取った人が驚くのも無理はありませんが、この時点で脱税が疑われているわけではありません。

「相続税の申告要否検討表」には、「遺産の内容を確認して、必要であれば相続税の申告をしてください」というお知らせの役割があります。相続税の申告が必要か不要かのチェックシートと考えればよいでしょう。このあと説明する方法で正しく対応すれば、心配する必要はありません。

1-1.税務署はどうやって故人の遺産を調べるのか?

ここで気になるのが、なぜ「相続税の申告要否検討表」が送られてきたのか、あるいは税務署はどうやって故人の遺産を調べるのかという点ではないでしょうか。役所には死亡届を届け出ますが、税務署には何も届けていないはずです。

実は、死亡届が出されたという情報は、相続税法第58条の規定によって市区町村から法務省を経て国税庁(税務署)に通知されます。

税務署は、過去の確定申告書や固定資産税課税台帳などから個人の財産の状況が確認できます。さらに、遺族が死亡保険金を受け取った場合は、保険会社から税務署に支払調書が提出されています。これらの情報から、税務署は亡くなった人にどれぐらいの遺産があるかが推定できます。

ただし、これはあくまでも推定にすぎないので、遺族に「相続税の申告要否検討表」を送って確認を求めるのです。

2.「相続税の申告要否検討表」の様式・記入例・書き方を徹底解説

この章では、「相続税の申告要否検討表」の書き方を、実際の様式を掲げながら説明します。

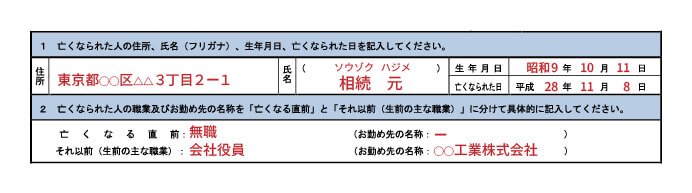

2-1.亡くなった人について

まず、亡くなった人に関する情報を記入します。1番の欄には、亡くなった人の住所、氏名(フリガナも)、生年月日と亡くなった日を記入します。

2番の欄には、亡くなった人の職業と勤務先の名称を記入します。「亡くなる直前」と「それ以前(生前の主な職業)」の両方について記入します。亡くなる直前は無職であることが多いため、現役のときの職業や勤務先についても聞き取っています。

2-2.相続人について

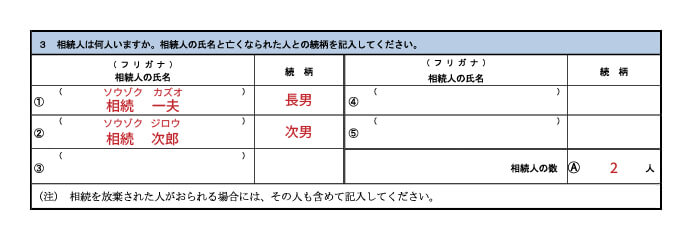

続いて、相続人の人数と続柄を確認します。3番の欄には、相続人の名前(フリガナも)と亡くなった人との続柄を記入し、相続人の合計人数を記入します。

この欄に記入する相続人は、次のように判断します。

- 亡くなった人の配偶者と子

- 子が先に亡くなっていれば、孫

- 子(孫)がいなければ、配偶者と親または兄弟姉妹

- 配偶者も子もいなければ、親または兄弟姉妹

この欄には相続放棄をした人も記入します。相続税では、相続放棄はなかったこととして税額を計算するからです。

誰が相続人にあたるかを確認するには、亡くなった人の出生から死亡までの戸籍謄本があると確実です。すでに、預貯金や不動産の名義変更をしていれば、一度は手に入れていることと思います。手元に戸籍謄本の控えがあれば、それを参照するとよいでしょう。

また相続人が誰なのかがよく分からない方は次の記事を参考にしてみてください。

参考:相続人の範囲を関係図とフローチャートでわかりやすく解説

2-3.遺産(不動産)について

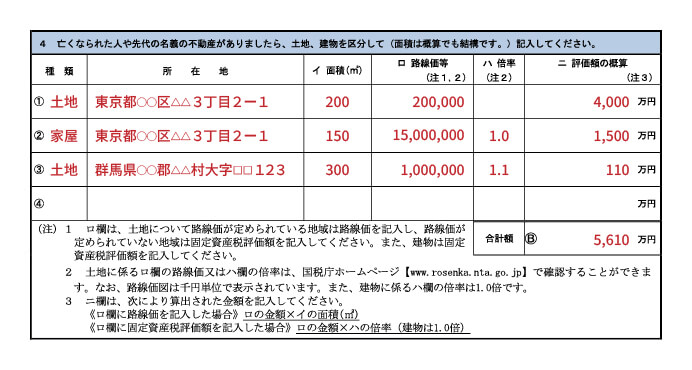

これ以降の欄では、遺産の状況について記入します。まず4番の欄では、不動産の状況を記入します。

亡くなった人の名義の不動産のほか、先代の名義のままの不動産も含めて記入します。相続があっても相続登記をせず、先代の名義のままの例が多くみられます。

この欄に記入するときは、相続税での不動産の評価の方法を理解しておく必要があります。詳しいことは、次の記事を参考にしてください。

参考:【相続税の土地評価】自分でできる調べ方をわかりやすく解説

不動産の種類の欄は「土地」、「家屋」などのように記入します。次に所在地を記入します。

面積は「概算でも結構です」と説明されていますが、登記簿に記載されている面積を記入するとよいでしょう。登記簿の面積と実際の面積が異なる場合であっても、申告要否検討表に記入するためだけに測量する必要はありません。

また、登記簿がすぐに見つからない方は年に一度、市区町村から送られてくる固定資産税の課税明細書をご覧いただくと地積が記載されていることがあります。

相続税での土地の評価額の計算方法は二通りあります。「面積×路線価」または「固定資産税評価額×倍率」です。地域によって定められた方法で評価額を計算します。

路線価と倍率は、国税庁ホームページの「路線価図・評価倍率表」で調べることができます。固定資産税評価額は、固定資産税の納付用紙に同封されている納税通知書で確認できます。

参考:国税庁「路線価図・評価倍率表」

参考:相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説

2-4.遺産(金融資産)について

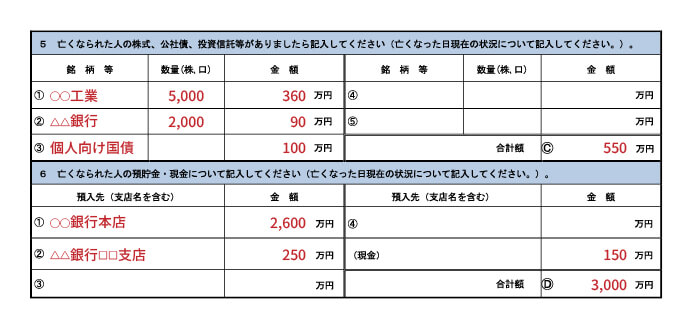

5番と6番の欄では、株式や預貯金など金融資産について記入します。

これらの欄の記入で注意しなければならないのは、亡くなった日現在の金額を記入するという点です。株式であれば、亡くなった日の時価を調べます。取引している証券会社等に確認するとよいでしょう。亡くなった日以降に預金口座から預金を引き出した場合は、引き出す前の残高を記入します。

株式や預貯金のほか、自宅の金庫などに保管していた現金も記入します。なお、亡くなる前に預金口座から引き出して自宅に保管していた現金も相続税の課税対象になります。相続財産になるものの範囲については、次の記事を参考にしてください。

参考:相続財産とは?相続税がかかる財産・かからない財産をご紹介

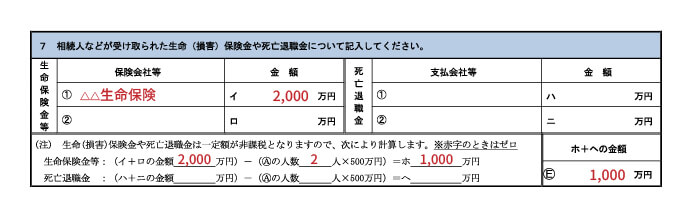

2-5.保険金・死亡退職金について

亡くなった人の遺産だけでなく、遺族が受け取った生命保険金、損害保険金や死亡退職金も相続税の課税対象になります。7番の欄には、生命(損害)保険金・死亡退職金の金額を記入します。

生命(損害)保険金・死亡退職金にはそれぞれ非課税枠があり、3番の欄で求めた相続人の数に500万円をかけた金額は非課税になります。受け取った金額から非課税枠を引いた部分が、相続税の課税対象になります。

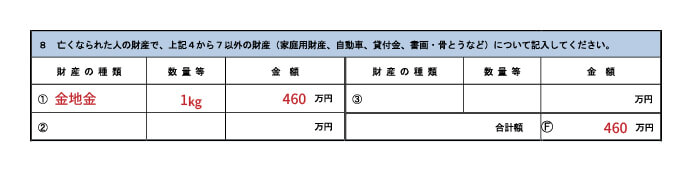

2-6.その他の遺産について

ここまで記入してきた以外に遺産があれば、8番の欄に財産の種類、数量、金額を記入します。具体的には、家庭用財産、自動車、貸付金、書画骨董などです。自宅の金庫や貸金庫に金貨・金地金などを保管している場合もここに記入します。

金額については、取引業者や専門家に見積もりをしてもらうとよいでしょう。

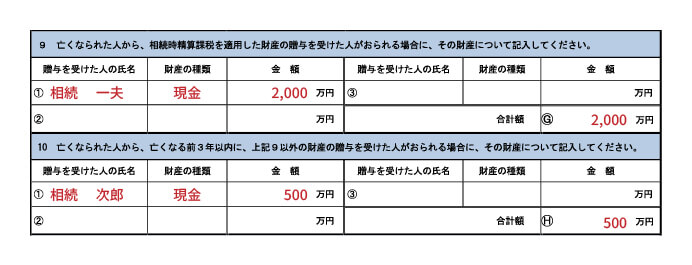

2-7.生前贈与を受けた場合

亡くなった人から生前贈与を受けて一定の条件に当てはまる財産は、相続税の課税対象になります。

9番の欄には、生前贈与を受けて「相続時精算課税」を適用した場合に、贈与を受けた人の氏名、財産の種類(土地、家屋、現金など)と金額を記入します。

10番の欄には、9番の欄に記入したもののほかに、亡くなる前の3年以内に相続人が生前贈与を受けた財産があれば、贈与を受けた人の氏名、財産の種類と金額を記入します。

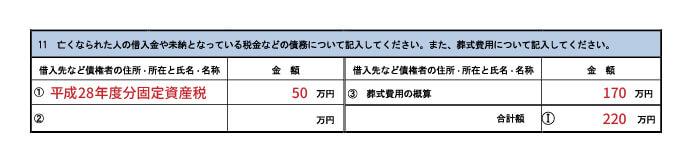

2-8.借入金・未納の税金・葬式費用について

借入金、未納の税金などの債務は、相続税の課税財産の価格から差し引きます。また、葬式費用は故人の遺産から支払うべきであるという考えから、葬式費用も相続税の課税財産の価格から差し引きます。

11番の欄には、借入先など債権者の住所、氏名と債務の金額を記入します。未納の税金であれば、税金の種類と金額を記入します。

葬式費用については相続税の計算上含まれるものと含まれないものが決まっています。

次の記事を参考にしてください。

参考:対象となる財産|葬儀費用は相続した財産から控除できるか

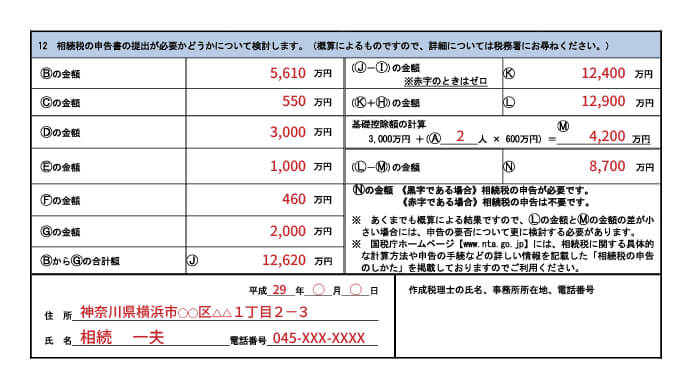

2-9.相続税の申告が必要かどうかの判定

3番から11番までの欄に記入した内容から、相続税の申告が必要かどうかを判定します。

遺産の合計から債務と葬式費用を差し引いて、課税対象になる遺産の金額を求めます。計算の順序は決まっているので、12番の欄に示されているとおりに計算します。

基礎控除額は、3,000万円+相続人の数×600万円で求められます。遺産の総額から基礎控除額を引いた部分が相続税の課税対象になります。

遺産の総額から基礎控除額を引いた金額((N)欄の金額)がプラスであれば、相続税の申告が必要です。相続税の申告期限は、亡くなったことを知った日の翌日から10か月以内です。「相続税の申告要否検討表」が送られた時点で、亡くなってから6~8か月経っていることが多いので、申告期限までの期間は限られます。速やかに相続税に詳しい税理士に相談することをおすすめします。

相続税の申告が必要に思われるけれど、期限までに間に合わないかもしれないと感じた方は、「相続税の申告期限|期限はいつまで?過ぎたら罰則?対処法も紹介」をお読みください。

(N)欄の金額がマイナスであれば、相続税の申告は不要です。「相続税の申告要否検討表」を税務署に返送して手続きは終了します。

いずれの場合も(N)欄の金額が0に近ければ、財産の金額を精緻に計算しなおすことで、相続税の申告の要否が変わることがあります。

3.申告義務がない場合は税理士に相談しなくてもよい

「相続税の申告要否検討表」を記入して、相続税を申告する必要がないことがわかれば、「相続税の申告要否検討表」を税務署に返送します。これで手続きは終了します。

このとき、税理士に相談した方がいいのではないかと心配になる方もおられます。記入欄の最後に「作成税理士の氏名、事務所所在地、電話番号」という欄があるため、税理士でなければ書いてはいけないのではないかと思われるようです。

相続税の申告をする必要がなければ、税理士に相談しなくても問題はありません。「作成税理士の氏名、事務所所在地、電話番号」の欄は、空欄のままで税務署に返送しても構いません。

ただし、課税対象の遺産総額から基礎控除額を引いた金額(相続税の申告要否検討表(N)欄の金額)が若干の赤字(マイナス)の場合は注意が必要です。遺産の金額を正確に計算した結果、相続税の申告が必要になる場合があるからです。このように申告の要否の判定が微妙な場合は、税理士に相談することをおすすめします。

4.相続税の申告要否検討表で虚偽の回答をしてしまった場合

「相続税の申告要否検討表」に虚偽の回答をしてしまった場合は、正しい内容で税務署に相続税の申告書を提出しましょう。

「相続税の申告要否検討表」に虚偽の回答をしたとしても、申告期限までに正しい内容で相続税の申告をすれば、ペナルティがかかることはありません。

虚偽の回答をして申告期限までに申告を行わず、そのまま放置していれば、後日税務調査が行われることがあります。税務調査で財産を隠していたことが明らかになれば、本来納めるべき相続税に加えて重加算税等のペナルティがかけられる可能性があります。

参考:相続税は無申告だとばれる!無申告に課される3つのペナルティ

5.相続税申告が必要な場合

以上、「相続税の申告要否検討表」の書き方と対応方法についてお伝えしてきました。税務署から突然書類が届くと驚くかもしれませんが、この記事でお伝えした方法で正しく対応すれば心配する必要はありません。

「相続税の申告要否検討表」自体は簡単な言葉で説明されていて、自分で記入することもできます。遺産の金額が少なく申告の必要がないことがわかれば、税理士に相談する必要もありません。

一方、遺産の種類や金額が多く申告の必要があることがわかった場合には、すぐに相続税の実務に詳しい税理士に相談することをおすすめします。

申告要否検討表は概算の記載でも問題はありませんが、相続税申告書の場合は、故人の財産全てを「もれなく、正確に」評価し、税額を算出する必要があるためです。その作業を「相続税のお尋ね」が届いた時点から期限内にご自身で行うことは現実的ではありません。申告期限が近くなるほど税理士への依頼費用も加算されることが一般的ですので、早めに信頼できる税理士を探しましょう。

相続税専門の税理士法人チェスターには、年間3,076件の相続税申告で培われたノウハウがあるので、「相続税のお尋ね」が届いた後にご依頼頂いた申告も迅速かつ正確に完了することができます。

全国18拠点で無料個別相談会も行っております。相続税申告が必要なことが分かった方だけでなく相続税がかかるかギリギリで判断がつかない方もお気軽にご相談ください。

【関連記事】

相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。