相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!

タグ: #基礎控除, #相続税の計算

相続税の基礎控除とは、相続税額を計算する際に、相続や遺贈などで被相続人の遺産(不動産や生命保険金など)を取得したすべての人が適用できる控除(非課税枠)のことです。

相続税の基礎控除の計算式はシンプルですが、「法定相続人の数」によって基礎控除額が変動するため注意が必要です。

この記事では、相続税の基礎控除がいくらなのかを知るための、基礎知識や計算方法についてまとめました。

相続税額の計算方法や、基礎控除以外の6つの税額控除についても解説しますので、ぜひ参考にしてください。

YouTube動画でも解説しているので、併せてご覧ください。

目次 [閉じる]

1.相続税の基礎控除とは

相続税の基礎控除とは、相続税額の計算において「遺産総額」から差し引くことができる控除(非課税枠)のことです。

「一人当たり○○万円」と規定されている控除ではなく、同一の被相続人から相続や遺贈によって財産を取得した、すべての人に対して適用される控除となります(相続税法第15条1項)。

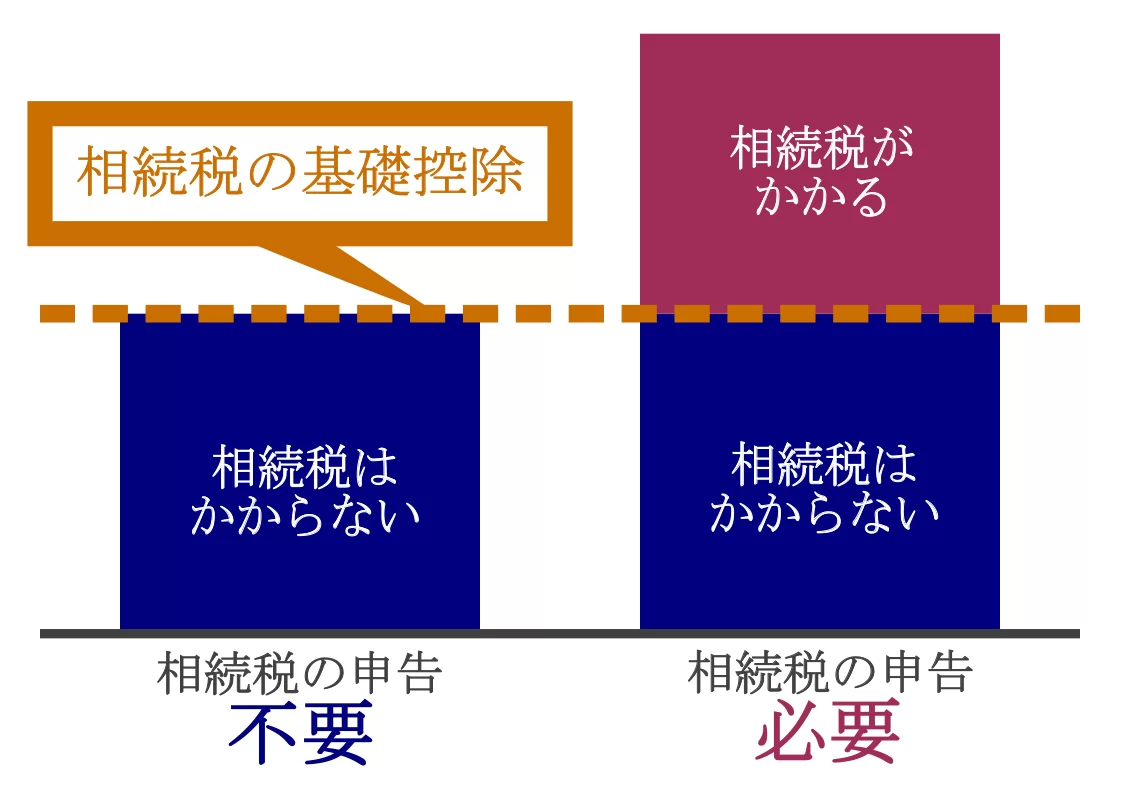

相続税の基礎控除は、相続税が課税されるか否かのボーダーラインとしても利用されています。

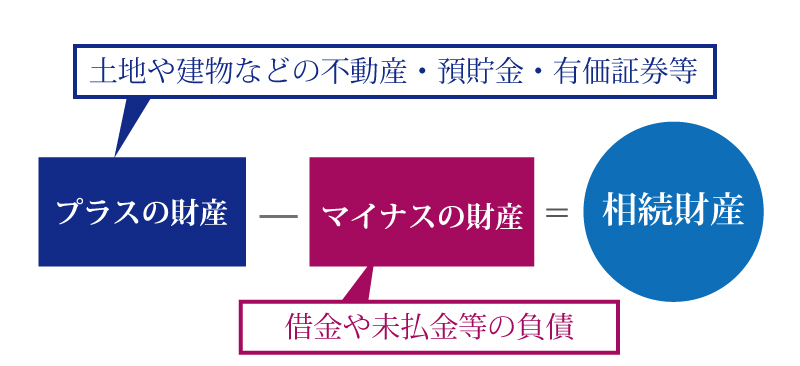

相続税の課税対象となるのは、被相続人の「プラスの財産(不動産や預貯金など)」から、「マイナスの財産(債務や未払金など)」を差し引いた後の「正味の遺産総額」です(詳細は後述します)。

この「遺産総額」が「基礎控除額」以下であれば、相続税は課税されず、相続税申告も不要です。

1-1.相続税の基礎控除額の計算方法

相続税の基礎控除額は、相続税法第15条1項で定められた計算式によって算出します。

3,000万円+(600万円×法定相続人の数)

相続税の基礎控除額は「法定相続人の数」によって決まるため、正確な法定相続人の人数を把握する必要があります。

1-2.相続税の基礎控除額の早見表

相続税の基礎控除額の早見表を作成したので、参考にしてください。

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人の場合 | 3,600万円 |

| 2人の場合 | 4,200万円 |

| 3人の場合 | 4,800万円 |

| 4人の場合 | 5,400万円 |

| 5人の場合 | 6,000万円 |

| 6人の場合 | 6,600万円 |

| 7人の場合 | 7,200万円 |

| 8人の場合 | 7,800万円 |

正確な法定相続人の数を調べるためには、被相続人の「出生から死亡までの連続した戸籍謄本」の取得をします。

詳しくは「戸籍調査で相続人を確定させる方法・手順をご紹介!」で解説しているので、併せてご覧ください。

2.相続税の基礎控除額の計算式で重要な「法定相続人」とは

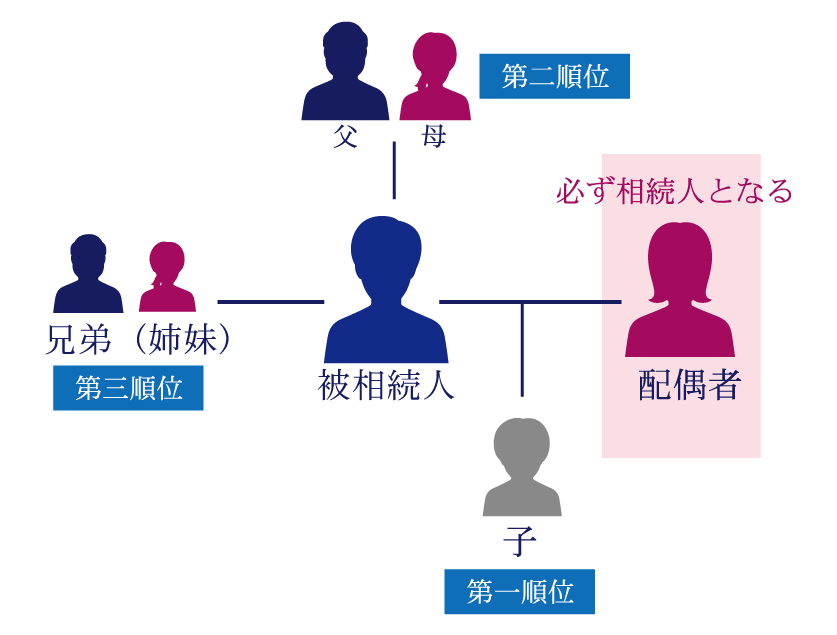

相続税の基礎控除の計算式に算入される「法定相続人」とは、民法で被相続人の遺産を相続する権利(相続権)が認められた「配偶者」と「血族」のことです(民法第887条、第889条、第890条)。

配偶者は常に法定相続人となり、その他の法定相続人は以下のように相続順位が決められています。

法定相続人の判定について、詳しくは「相続順位とは?代表的な3つのパターンを図でわかりやすく解説」や「法定相続人の「順位」と「相続できる割合」を図解で詳しく解説」をご覧ください。

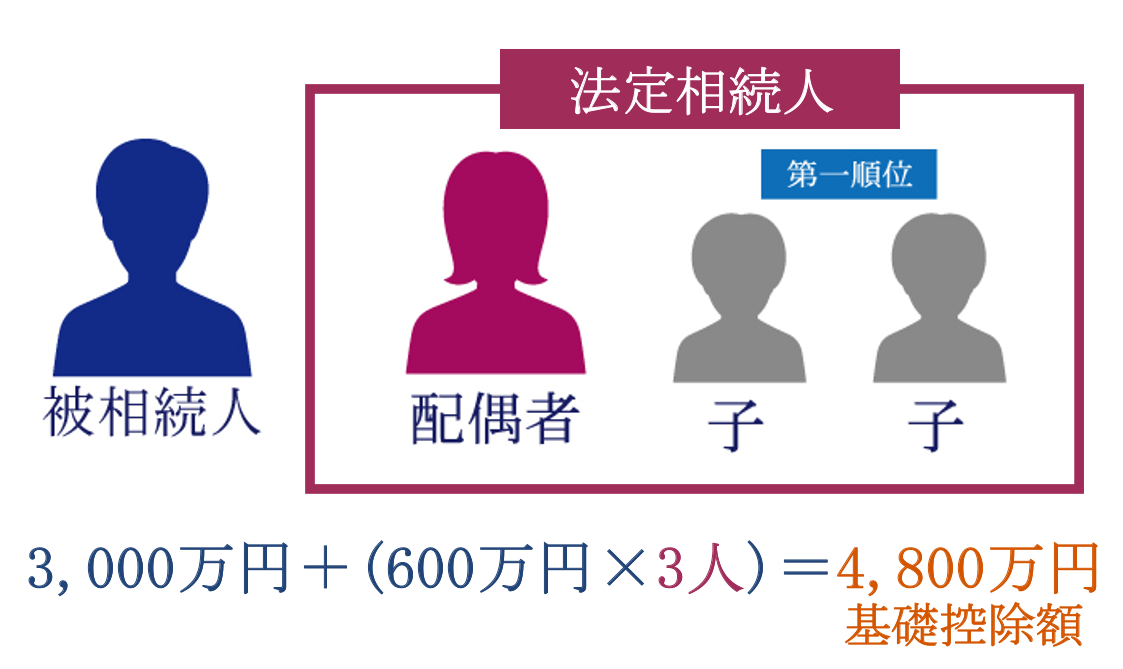

2-1.法定相続人が「配偶者+第一順位(子)」の場合

夫婦と子どもという家族構成において、夫が被相続人となる相続が発生した場合、法定相続人は「配偶者(妻)」と「第一順位(子)」となります。

第一順位の子どもが2人いると仮定した場合、法定相続人の数は合計3人(配偶者と子2人)となり、基礎控除額は以下のように計算します。

遺産総額が基礎控除額(4,800万円)を超える場合は、相続税が課税されます。

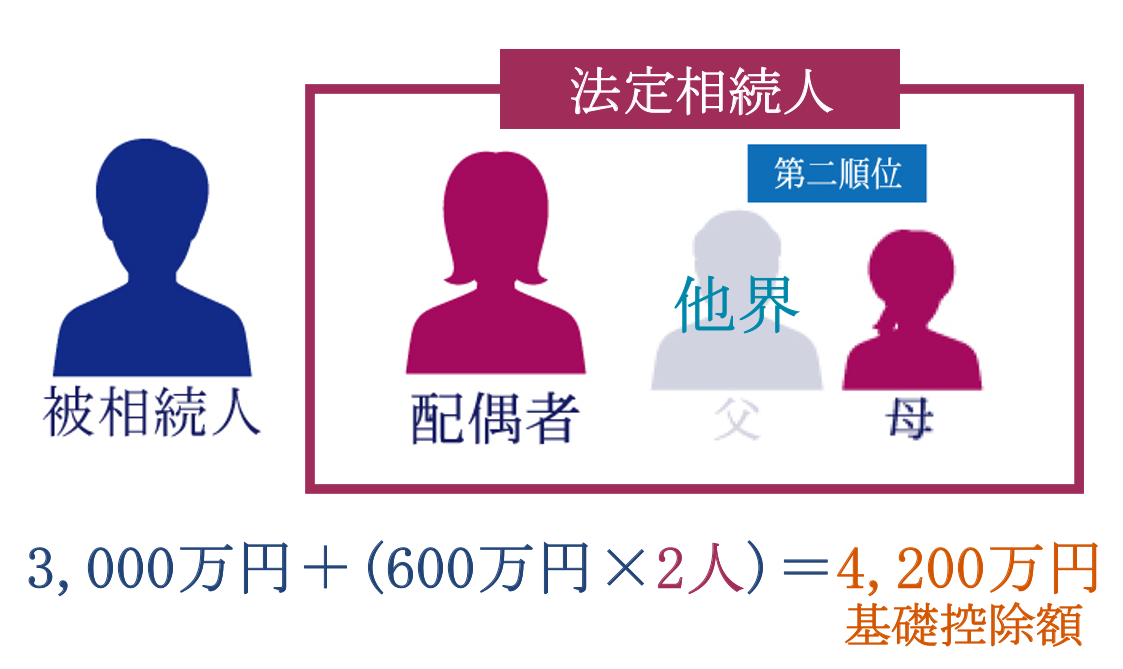

2-2.法定相続人が「配偶者+第二順位(父母)」の場合

子どもがいない夫婦において、夫が被相続人となる相続が発生した場合、法定相続人は「配偶者(妻)」と「第二順位(父母)」となります。

第二順位の父がすでに他界していると仮定した場合、法定相続人の数は合計2人(配偶者と母)となり、基礎控除額は以下のように計算します。

遺産総額が基礎控除額(4,200万円)を超える場合は、相続税が課税されます。

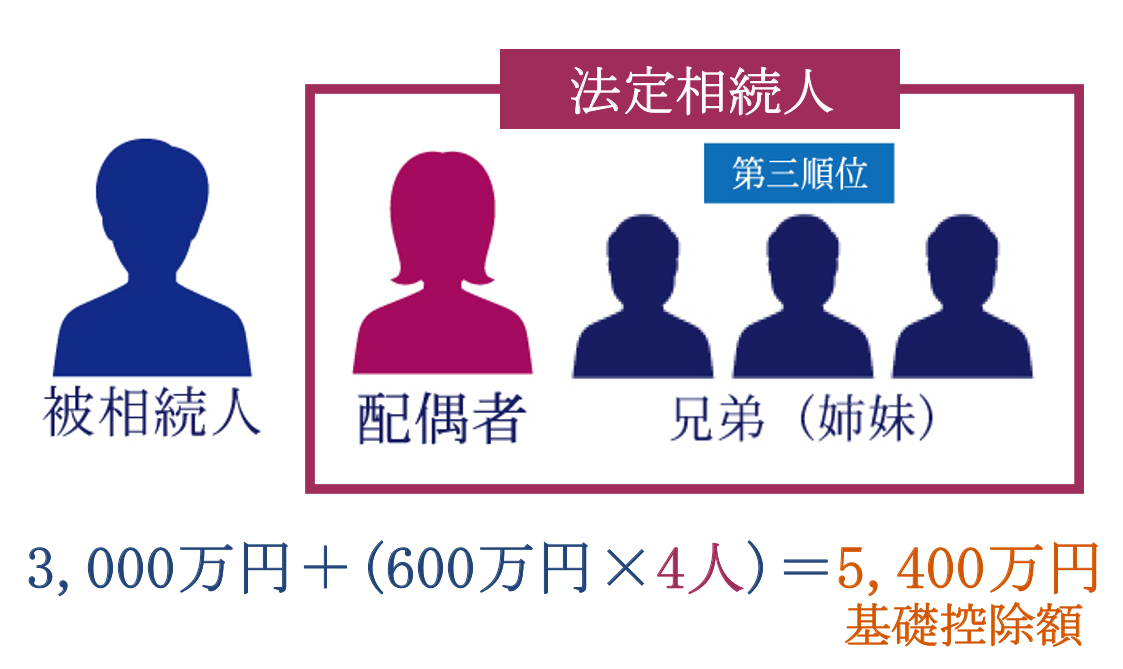

2-3.法定相続人が「配偶者+第三順位(兄弟姉妹)」の場合

子どもなし・すでに父母も他界している夫婦において、夫が被相続人となる相続が発生した場合、法定相続人は「配偶者(妻)」と「第三順位(兄弟姉妹)」となります。

第三順位の兄弟姉妹が3人いると仮定した場合、法定相続人の数は合計4人(配偶者と兄弟姉妹3人)となり、基礎控除額は以下のように計算します。

遺産総額が基礎控除額(5,400万円)を超える場合は、相続税が課税されます。

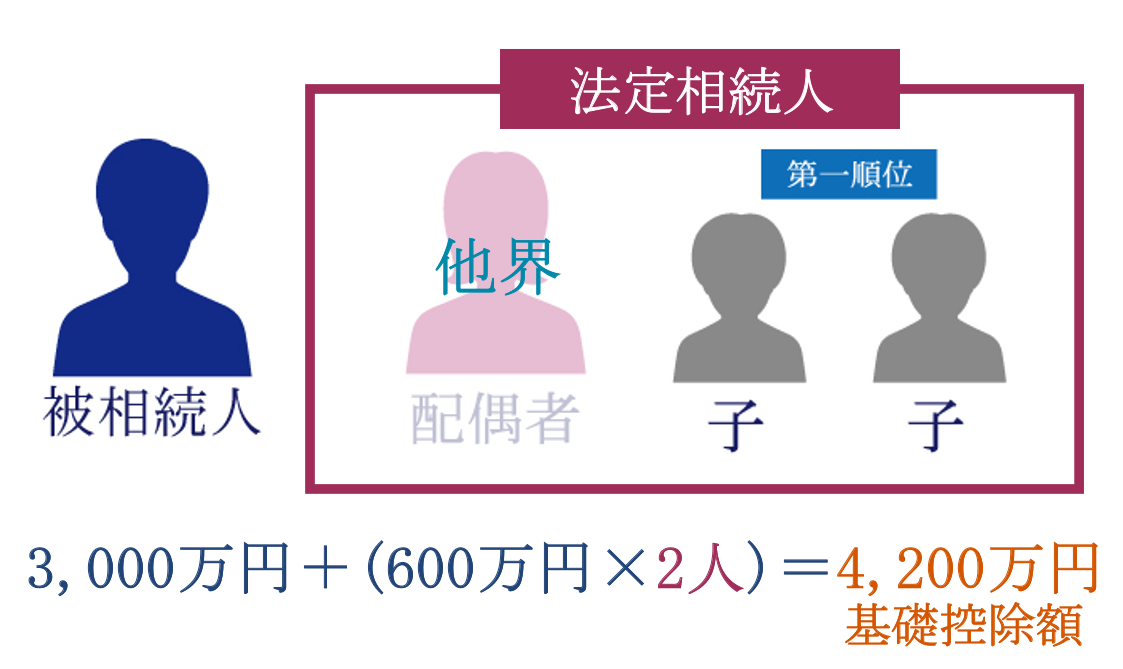

2-4.同順位の法定相続人のみの場合

被相続人の配偶者がすでに他界している場合や、被相続人が独身である場合などは、同順位の法定相続人のみで遺産相続することとなります。

配偶者は既に亡くなっていて、第一順位の子どもが2人いると仮定した場合、法定相続人の数は合計2人(子ども2人)となり、基礎控除額は以下のように計算します。

遺産総額が基礎控除額(4,200万円)を超える場合は、相続税が課税されます。

3.「法定相続人の数」の数え方で注意すべき5つのケース

相続税の基礎控除額の計算式で重要なのは、「法定相続人の数」です。

一般的な相続であれば問題はありませんが、以下のようなケースは「法定相続人の数」の数え方に注意が必要です。

この章では、ケースによって考え方が異なる、「法定相続人の数」の数え方について解説をします。

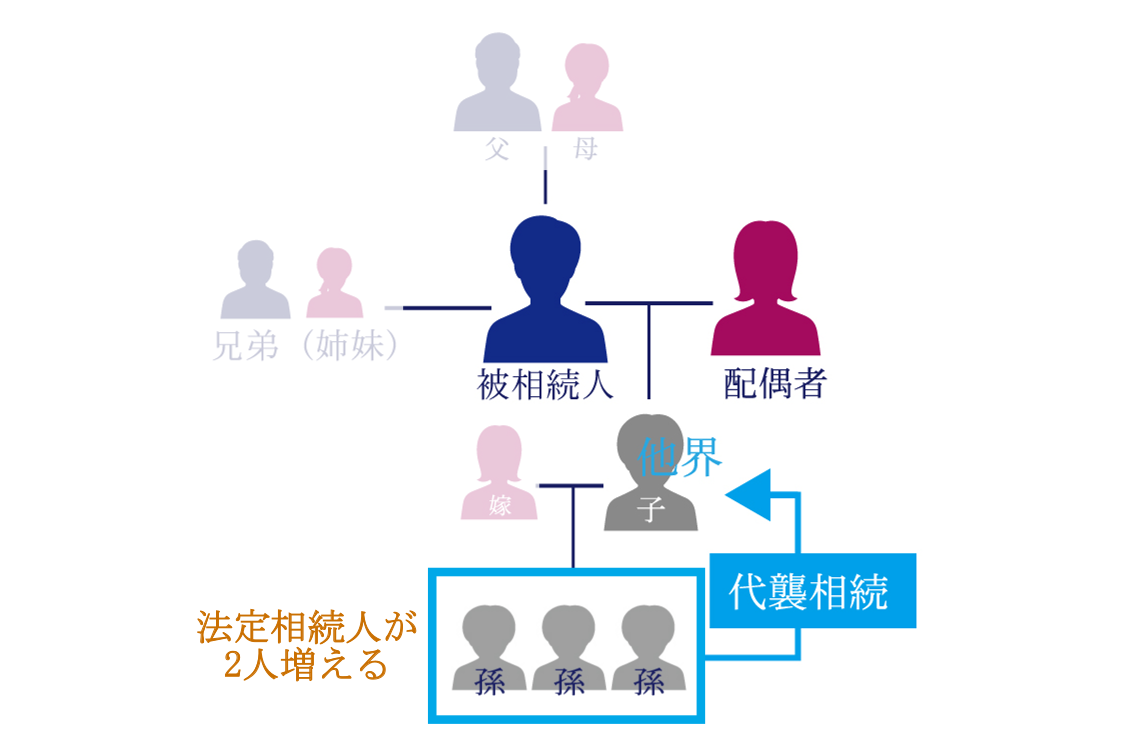

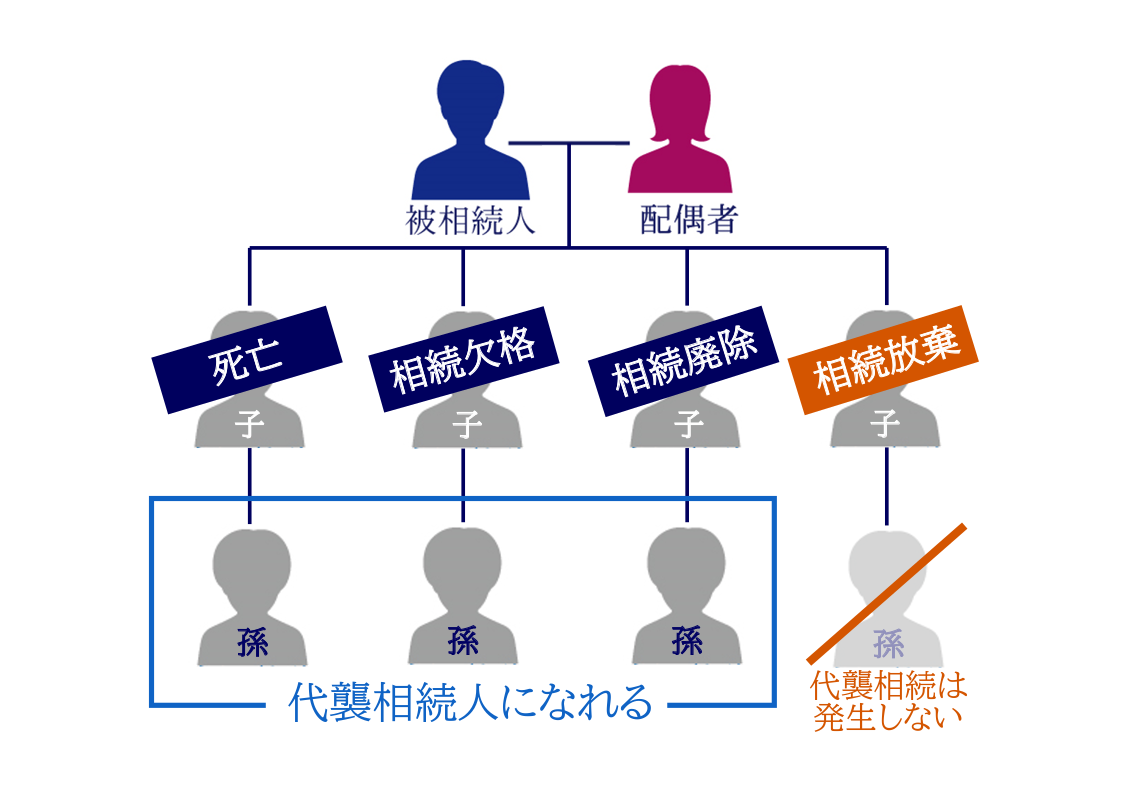

3-1.代襲相続が発生した場合

代襲相続が発生した場合、相続税の基礎控除額の計算式の「法定相続人の数」が増える可能性があります。

代襲相続とは、被相続人よりも先に法定相続人が亡くなっている場合に、その法定相続人の子ども(被相続人の孫や甥姪)が代襲相続人として代わりに相続することです。

上記イラストの場合、本来の法定相続人は配偶者と子の2人ですが、子が既に他界しているため、代襲相続が発生します。

このケースの場合、代襲相続人である孫は3人ですので、代襲相続が起こることで法定相続人が4人(配偶者と孫3人)に増えます。

法定相続人と代襲相続について、詳しくは「【図解】代襲相続とは?孫や甥・姪が代襲相続人になる場合や相続割合を解説」をご覧ください。

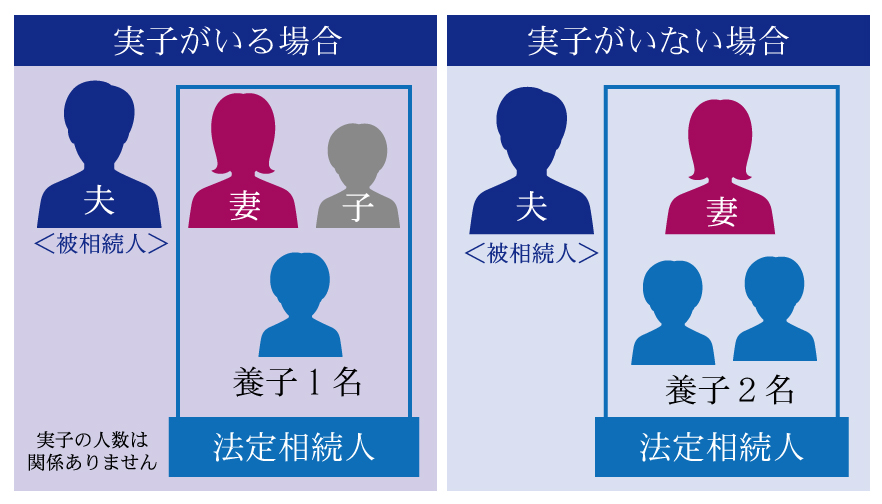

3-2.法定相続人の中に養子が含まれる場合

法定相続人の中に養子が含まれる場合、基礎控除額の計算式の「法定相続人の数」にカウントできる養子の数には制限があります(相続税法第15条第2項)。

例えば、被相続人に実子1人と養子2人がいた場合、相続税の基礎控除額の計算式での法定相続人は「実子1人+養子1人」の合計3名となります。

実際に遺産分割をするのが、実子1人+養子2人の合計3人であっても、基礎控除額の計算式の法定相続人の数は2人です。

ただし、特別養子縁組における養子、再婚した配偶者の実子(連れ子)である養子、代襲相続人でもある孫養子については、法定相続人の数に含める人数制限はありません。

相続税の基礎控除額における「養子」について、詳しくは「養子縁組で相続対策│メリットや注意点、相続人の範囲も解説」をご覧ください。

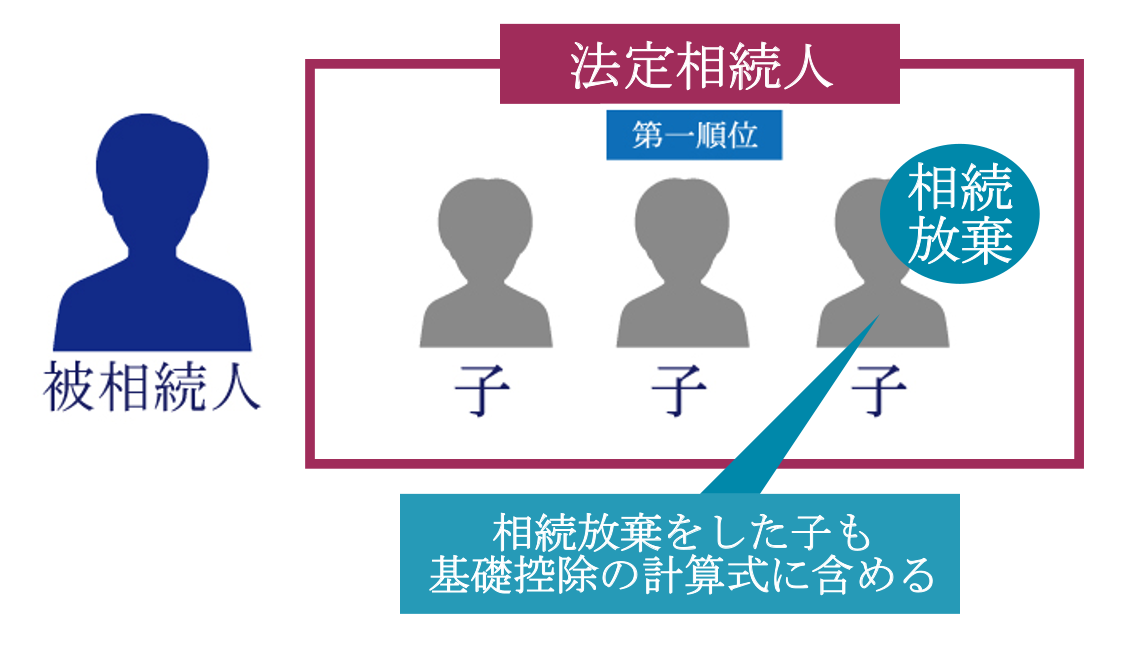

3-3.法定相続人が相続放棄をした場合

法定相続人が相続放棄をした場合でも、基礎控除額の計算式では「法定相続人の数」に含めます(相続税法第15条2項)。

例えば、被相続人の子どもが3人である場合、相続税の基礎控除額の計算式での法定相続人は「合計3人」です(配偶者は他界)。

法定相続人のうちの誰かが相続放棄をしても、法定相続人の人数は変わらないため、基礎控除額は変動しません。

なお、同順位の法定相続人全員が相続放棄をした場合、次順位の法定相続人に相続権が移行しますが、この場合も基礎控除額に変動はありません(最優先順位の基礎控除額のまま)。

相続放棄と相続税の基礎控除について、詳しくは「相続放棄した場合の相続税の計算方法│基礎控除・生命保険の非課税枠も解説」をご覧ください。

3-4.法定相続人が相続欠格や相続廃除に該当する場合

法定相続人の中に相続欠格や相続廃除に該当する人がいる場合、相続税の基礎控除額の計算式の「法定相続人の数」にはカウントしません。

ただし相続欠格や相続廃除があった場合、その法定相続人に子供がいれば代襲相続が認められますので、相続人の数が増える可能性も考えられます。

相続欠格や相続廃除に該当する法定相続人がいる場合、子供の有無やその人数によって、相続税の基礎控除額が変わるので注意が必要です。

相続欠格や相続廃除について、詳しくは「【簡単解説】相続欠格とは?欠格事由や相続廃除との違いについて」をご覧ください。

3-5.遺言で受遺者(法定相続人以外の人)への遺贈があった場合

遺言書に「受遺者(法定相続人以外の人)」に遺贈することが記載されていた場合、その受遺者については、相続税の基礎控除額の計算式の「法定相続人の数」にはカウントしません。

受遺者とは「遺言により遺産を受け取る人」のことで、具体的には以下のような人物となります。

受遺者の一例

- 婚姻関係がない内縁のパートナー

- 代襲相続人ではない孫やひ孫(子は生存)

- 代襲相続人ではない甥姪(兄弟姉妹は生存)

- 子供の配偶者(嫁や婿)

- 血族関係のない友人や知人

- 遺贈寄附をする個人や団体

例えば、遺言書に法定相続人3人と受遺者1人の、合計4人の名前が記載されていたとしましょう。

この場合、受遺者は法定相続人ではありませんので、基礎控除の計算式に含める「法定相続人の数」は合計3人となります。

受遺者について、詳しくは「特定受遺者とは?ポイント・遺贈の放棄の意思表示についても解説」をご覧ください。

4.相続税の基礎控除における3つの注意ポイント

相続税の基礎控除を計算する際には、この章でご紹介する3つのポイントを抑えておきましょう。

4-1.実際に遺産を取得するか否かは関係ない

相続税の基礎控除額の計算では、実際に遺産を取得するか否かは関係ありません。

遺産相続が発生した場合、遺言書がない場合は法定相続人全員で遺産分割協議を行い、誰が・何を・どれだけ相続するのかを話し合って決めます。

この遺産分割協議の結果、法定相続人の誰かが遺産を取得しないと決まったとします。

しかし、一部の法定相続人だけが相続する場合でも、相続税の基礎控除では「本来の法定相続人の数」で計算をします。

4-2.遺言書に名前が記載されているか否かは関係ない

相続税の基礎控除額の計算では、遺言書に法定相続人の名前が記載されているか否かは関係ありません。

被相続人が生前に遺言書を作成していた場合は、原則としてその内容に従って遺産分割を行います。

仮に遺言書に一部の法定相続人のみが記載されている場合であっても、相続税の基礎控除では遺言書に記載されていない「法定相続人の数」もカウントして計算をします。

ただし、受遺者(法定相続人以外の人)については、実際に遺産を取得することとなっても、法定相続人の数にはカウントされませんので注意が必要です。

4-3.「法定相続人の数」を間違えると無申告扱いとなることも

法定相続人の数は各ご家庭の家族構成によって変動するため、「法定相続人の数」を間違えてしまえば、正しい相続税の基礎控除額を計算できません。

例えば、実際は相続税が課税されるのにも関わらず、法定相続人の数え方を間違えて基礎控除の計算ミスをし、「相続税がかからない」と思い込んでいたとしましょう。

そして申告期限を過ぎてから納税義務に気づいた場合、ペナルティーとして「無申告加算税」や「延滞税」が課せられてしまいます。

余計な税金を払うリスクがあるため、相続税の基礎控除における「法定相続人の数」の数え方には十分な注意が必要といえるでしょう。

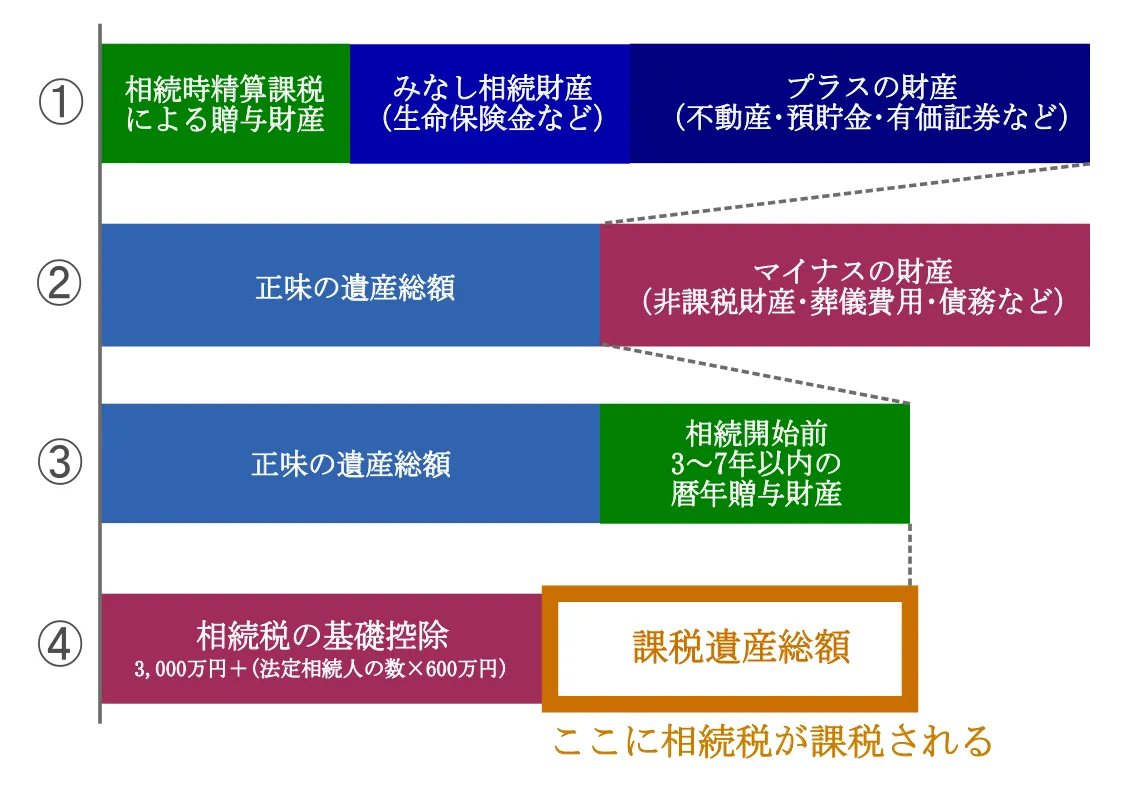

5.相続税額の計算方法について

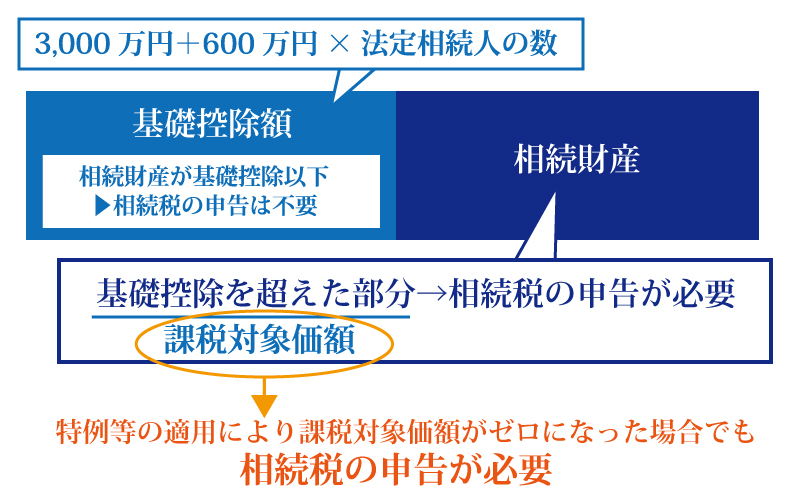

相続税の課税対象となるのは、「遺産総額」から「基礎控除額」を差し引いた後の価額です。

相続税の課税対象となるのか否かの判定では、遺産総額を正確に知ることも重要です。

この章では、遺産総額(相続財産)の考え方や、課税遺産総額の計算式などを解説していきます。

5-1.遺産総額(相続財産)を計算

遺産総額(相続財産)とは、被相続人が相続開始の時に所有していた「プラスの財産」や「マイナスの財産」などのことです。

なお、遺産総額の計算時には「相続時精算課税による贈与財産」や、「相続開始前3~7年以内の暦年贈与財産」も含めて計算します。

一方で、資格・技能などの一身専属権や、香典・弔慰金・祭祀財産などの非課税財産は、遺産の対象になりません。

詳しくは「相続財産とは?相続税がかかる財産・かからない財産をご紹介」をご覧ください。

5-1-1.みなし相続財産には「非課税枠」がある

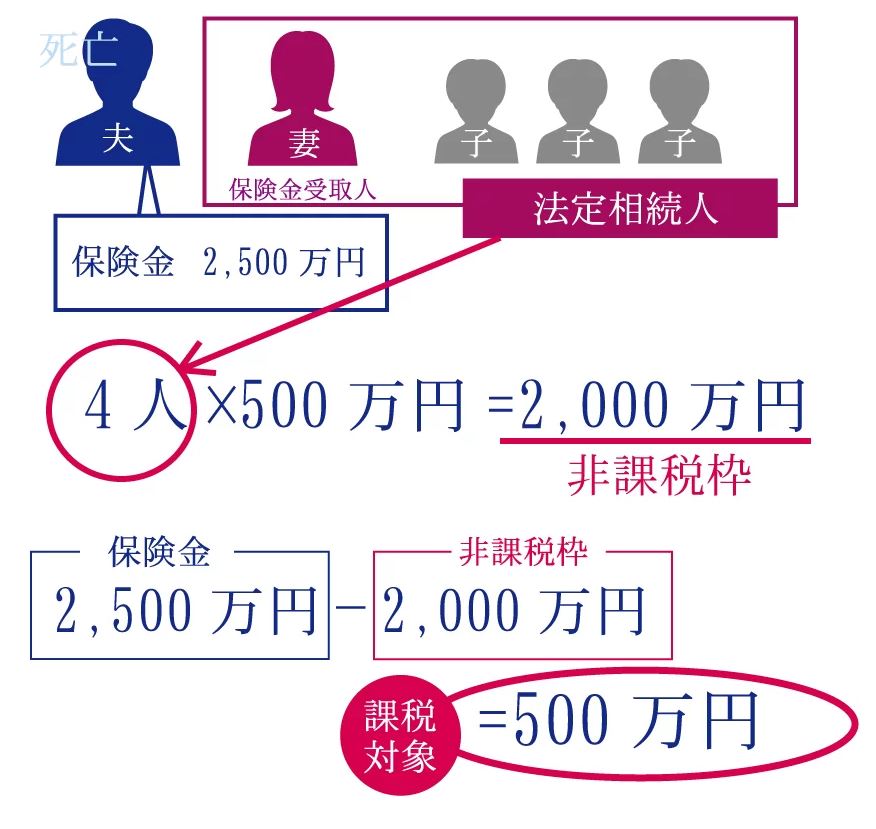

死亡保険金や死亡退職金などは「受取人固有の財産」ですので、遺産分割の対象にはなりませんが、被保険者の死亡を事由として支払われる金銭ですので、「みなし相続財産」として相続税の課税対象となります。

これらのみなし相続財産には「非課税枠(500万円×法定相続人の数)」が設けられており、遺産総額に含まれるのは、非課税枠を差し引いた後の金額です。法定相続人の数え方は、基礎控除額の計算と同じです。

みなし相続財産について、詳しくは「みなし相続財産とは?非課税枠や生命保険・退職金について解説」をご覧ください。

5-1-2.土地の評価額は「小規模宅地等の特例」を適用した後の価額

プラスの財産である土地の相続税評価額は、小規模宅地等の特例を適用した後の価額を用いて遺産総額を計算します。

小規模宅地等の特例とは、適用要件を満たせば、被相続人の居住用や事業用の宅地(土地)の相続税評価額を最大80%まで減額できる特例のことです。

小規模宅地等の特例を適用できれば、対象となる宅地によっては遺産総額を数千万円減額させることもできるため、節税対策として有効です。

ただし、小規模宅地等の特例を適用して相続税が無税になる場合でも、相続税の申告手続きは必要となるので注意をしてください。

小規模宅地等の特例について、詳しくは「小規模宅地等の特例で相続税評価額が最大80%減額!条件を解説」をご覧ください。

5-2.課税遺産総額を計算(相続税の基礎控除を差し引く)

遺産総額の計算ができたら、相続税の基礎控除を差し引いて、課税遺産総額を計算します。

例えば、法定相続人が3人である場合、相続税の基礎控除は【3,000万円+(600万円×3人)=4,800万円】となります。

仮に遺産総額が9,000万円であれば、課税遺産総額は4,200円(9,000万円-4,800万円)となります。

5-3.相続税の計算シミュレーション

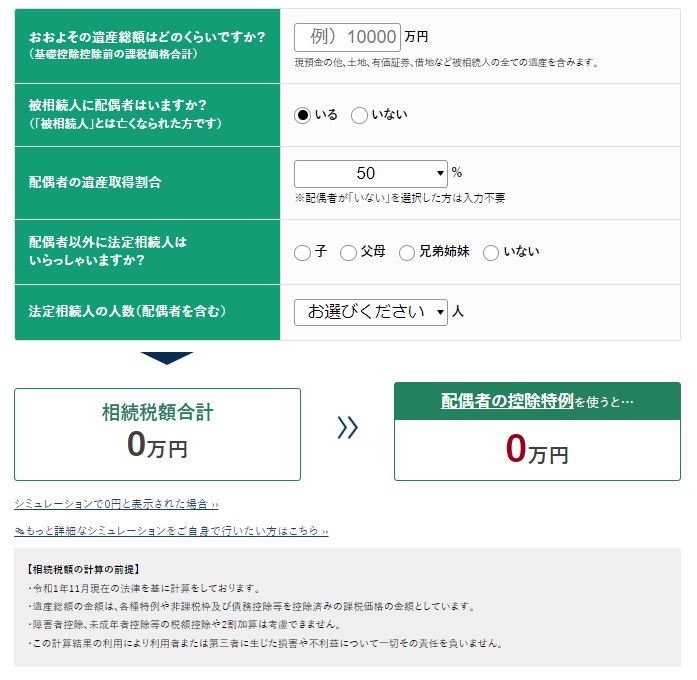

相続税の基礎控除額と遺産総額が分かれば、家族全体に課税される相続税の総額が分かります。

税理士法人チェスターが無料公開している「相続税のシミュレーションツール」を利用すると、必要事項を入力するだけで、家族全体の相続税額を計算することができます。

シミュレーターの入力方法などは「【無料で簡単確認】相続税の計算をシミュレーションしよう!」で解説しているので、併せてご覧ください。

ここまでの流れについて、YouTube動画でも分かりやすく解説しているので参考にしてください。

\\CHECK//

正確な相続税額を知りたい方は、必ず相続税に強い税理士に相談してください。

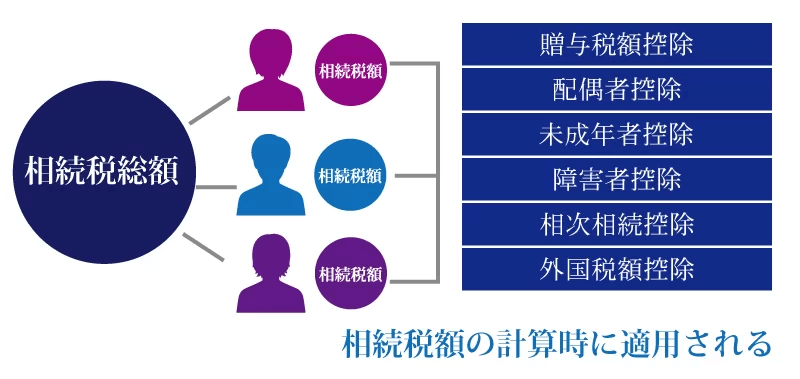

6.相続税の基礎控除以外の6つの税額控除

相続税には基礎控除額の他にも、各人の納税額を計算する際に適用できる「税額控除」が6つあります。

この税額控除は、法定相続人の属性や状況によって適用できる控除のことで、適用要件を満たしていれば併用もできます。

6つの税額控除について、詳しくは「【相続税の控除】活用できる税額控除6選&その他の控除3選を紹介」でも解説しているので併せてご覧ください。

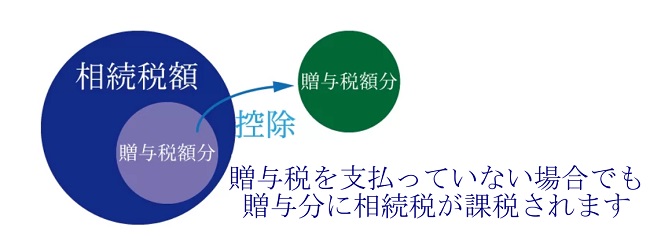

6-1.贈与税額控除

贈与税額控除とは、相続税と贈与税の二重課税を回避するための税額控除です。

相続税の課税対象となる贈与財産について、すでに課税された贈与税があった場合に、その贈与税額に相当する金額を相続税額から控除します。

贈与税額控除は「暦年課税における贈与税額控除」と「相続時精算課税における贈与税額控除」があり、それぞれ適用範囲が異なります。

控除額の計算方法は複雑ですので、必ず相続税に強い税理士に相談をしましょう。

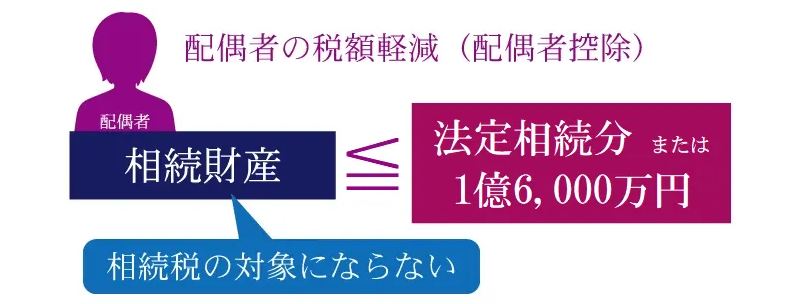

6-2.配偶者の税額の軽減(配偶者控除)

配偶者の税額の軽減(配偶者控除)とは、法定相続人が配偶者である場合に適用できる税額控除のことです。

被相続人の配偶者が実際に取得した相続財産の価額が、「1億6,000万円」もしくは「法定相続分の相当額」までであれば、配偶者に相続税は課税されません。

配偶者控除を適用した配偶者は、ほとんどのケースで相続税が無税になります。

ただし配偶者控除を適用させて相続税の納税額が0円になる場合でも、相続税の申告は必要となるのでご注意ください。

相続税の配偶者控除について、詳しくは「相続税の配偶者控除とは?申告要件・控除額の計算式・デメリットを解説」をご覧ください。

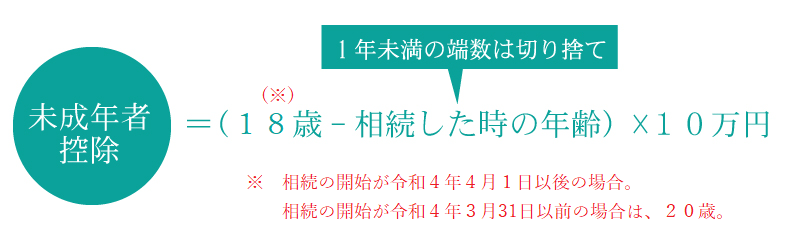

6-3.未成年の税額軽減(未成年者控除)

未成年の税額軽減(未成年者控除)とは、法定相続人が18歳未満の未成年者である場合に適用できる税額控除のことです。

未成年者である法定相続人の相続税の納税額から、以下の金額を控除できます。

例えば、法定相続人が10歳5ヶ月で相続税額は100万円とした場合、未成年者控除額は「10万円×8年(18歳-10歳)=80万円」となるため、実際に納税する相続税は20万円になります。

なお、未成年者控除を適用して相続税の納税額が0円になる場合、相続税の申告手続きは不要です。

未成年者控除について、詳しくは「相続税の未成年者控除とは?適用要件や控除額計算方法も解説」をご覧ください。

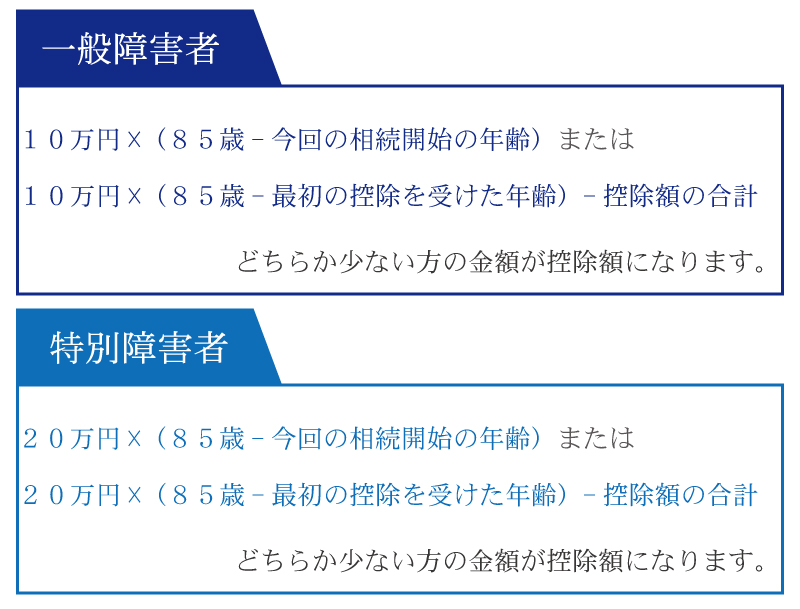

6-4.障害者の税額軽減(障害者控除)

障害者の税額軽減(障害者控除)とは、法定相続人が障害を持つ方である場合に適用できる税額控除のことです。

障害者である法定相続人の相続税額の納税額から、以下の金額を控除できます。

例えば、法定相続人が「一般障害者(60歳)」で相続税額は300万円とした場合、障害者控除額は「10万円×25年(85歳-60歳)=250万円」となるため、実際に納税する相続税は50万円になります。

なお、障害者控除を適用して相続税の納税額が0円になる場合、相続税の申告手続きは不要です。

相続税の障害者控除について、詳しくは「相続税の障害者控除とは?適用要件・対象者・控除額を徹底解説」をご覧ください。

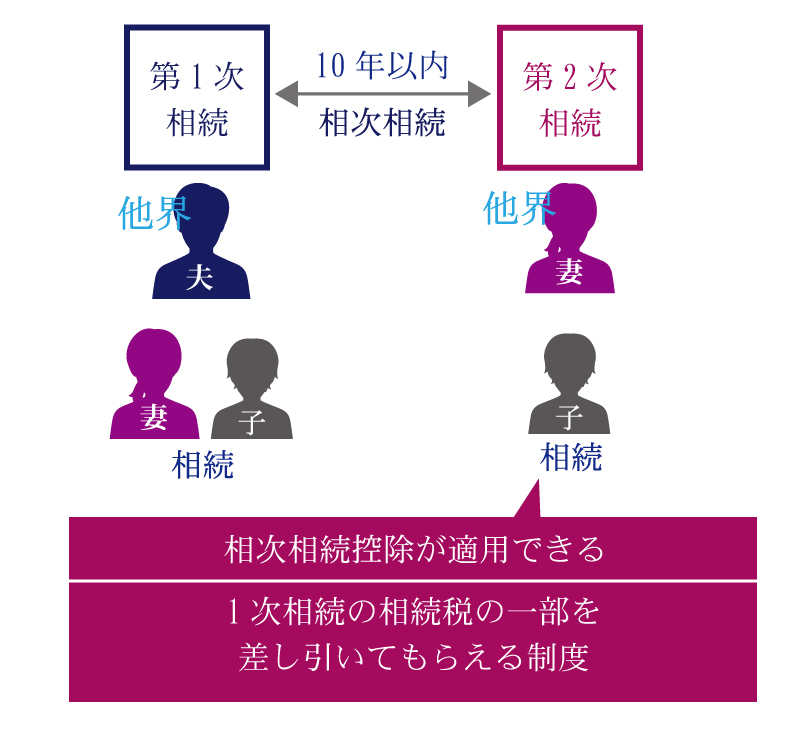

6-5.相次相続控除

相次相続控除(そうじそうぞくこうじょ)とは、最初の相続(一次相続)が起きてから10年以内に、次の相続(二次相続)が発生した場合に適用できる税額控除のことです。

一次相続で納めた相続税額の一定の金額を、二次相続の相続税額から控除できます。

例えば、父の相続(一次相続)が発生してから10年以内に、母の相続(二次相続)が発生したと仮定しましょう。

法定相続人である子供は、父の相続で母が納めた相続税額を元に、母の相続で自身が納める相続税額から一定の金額を控除できるということです。

なお、相次相続控除を適用して相続税の納税額が0円になる場合、相続税の申告手続きは不要です。

相次相続について、詳しくは「相次相続控除とは。計算方法・要件などをわかりやすく解説」をご覧ください。

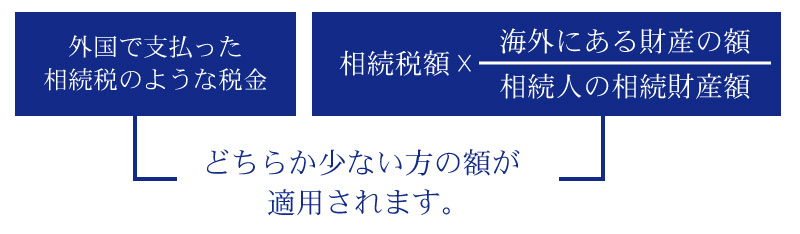

6-6.外国税額控除

外国税額控除とは、被相続人の海外資産に対して現地で相続税を納税した場合、日本で課税される相続税を一定額控除できる税額控除のことです。

外国税額控除では、以下のどちらか少ない方が控除されます。

なお、外国税額控除を適用して国内の相続税が無税になる場合、相続税の申告手続きは不要です。

相続税の外国税額控除について、詳しくは「【相続税の外国税額控除】適用要件や計算方法をわかりやすく解説」をご覧ください。

7.相続税の基礎控除まとめ

相続税の基礎控除の計算式はシンプルで、「法定相続人の数」によって控除額が決まります。

正確な法定相続人の人数を確認することがポイントで、被相続人の出生から死亡までの連続した戸籍謄本を取り寄せることが必要です。

なお、代襲相続が発生した場合や養子が含まれる場合は、法定相続人の数え方に注意をしましょう。

相続税の基礎控除額の計算を間違えると、相続税申告の要否判断もできなくなってしまいます。少しでも不安がある方は、相続税の専門家である税理士に相談をおすすめします。

7-1.相続税の相談は「相続専門」の税理士へ

ここまでお読みになって、ご自身が相続された財産が基礎控除を超えており相続税申告が必要であるとお分かりになった場合には、早めに「相続専門」の税理士に相談することをおすすめします。

というのも相続税は少し特殊な税金で、税理士によって相続税額が大きく違う場合があるためです(特に相続財産に不動産や非上場株式がある場合)。

「税理士なら誰でも同じ」と考えて相続税に慣れていない税理士に依頼したりご自身で申告を行うと、気づかない間に相続税を多く納税したり、反対に少なく申告してしまい税務調査に入られてしまう可能性もあります。

相続税に強い税理士の選び方について、詳しくは「相続税に強い税理士の選び方!見極めるポイントや税理士報酬目安も解説」をご覧ください。

YouTube動画でも解説しています。

税理士法人チェスターは「相続税専門」の税理士事務所として、年間3,076件以上、累計19,000以上の相続税申告実績がございます。

これまで培ってきたノウハウやスキルを駆使し、お客様の相続税負担が少しでも軽減されるように申告書の作成を行っております。

相続税申告に関する相談は無料ですので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。