開業医は相続税対策が必須~医院の資産も相続対象になる~

開業医(個人経営)の先生は、生前に計画的な相続税対策が必須です。

というのも開業医の相続は特殊で、相続税対策をしておかないと巨額の相続税が課税されるためです。

「開業医=資産が平均よりも多い=相続税が多い」と誤解されている先生も多いですが、開業医の相続税対策が必要な理由は他にあります。

また、開業医の相続税対策は、事業継承をするorしないで選択肢も変わります。

早ければ早いほど選択肢も増えるため、開業医の先生は今すぐにでも相続税対策を始められることをおすすめします。

目次 [閉じる]

1.開業医は相続税対策が必須!医院の資産も相続対象になる

「開業医は収入(資産)が多い=相続税対策が必要」と誤解されている開業医の先生はいらっしゃいませんか?

ここでいう「開業医」とは、個人経営している医院の院長のことです。

厚生労働省発表の第22回医療経済実態調査の報告(令和元年実施) によれば、開業医(入院診療収益なしの病院の院長)の年収は約2,750万円と発表されています。

たしかに「収入が多い=平均より資産が多い=相続税が多い」なので間違いではありませんが…

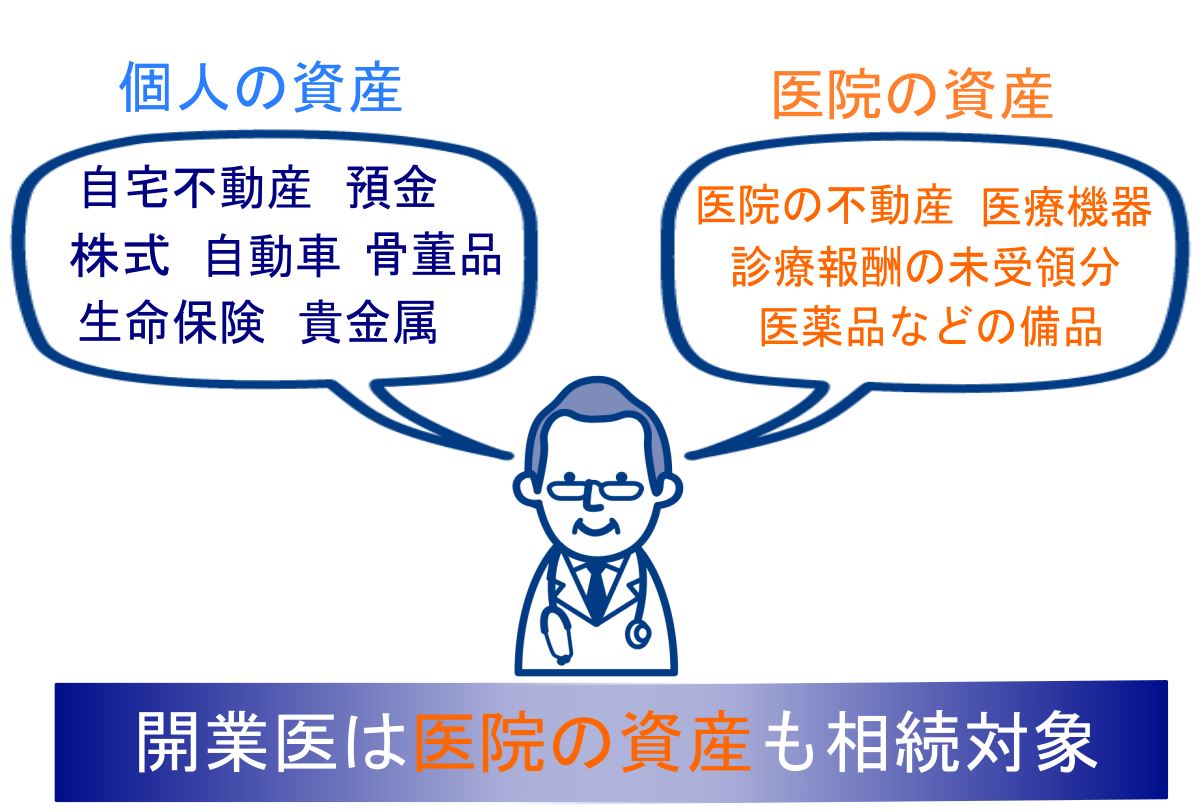

開業医の相続税対策が必要な本当の理由は「開業医は医院の資産も相続対象になるから」です。

開業医の先生が相続税対策をしなければ、「自己資産+医院資産」に対する巨額な相続税が課せられることになります。

医院の土地・建物・医療機器・診療報酬の未受領分・医薬品など、全てが相続対象となります。

また、医院の資産1つ1つの時価を元に評価額を付ける必要があるため、対策をしていないと相続をされるご家族が大変な思いをすることになるでしょう。

1-1.「うちは医療法人だけど?」という開業医の先生へ

医療法人化されている開業医の先生、ご自身の医療法人が「出資持分あり」なのか「出資持分なし」なのかはご存知でしょうか?

厚生労働省が発表している「種類別医療法人数の年次推移 」によれば、平成30年度の医療法人全体の約8割が、「持分あり」の医療法人となります。

「持分ありの医療法人」の場合、医療法人の持分も相続税の対象となり、莫大な相続税が課税されるので注意をしてください。

医療法人(持分あり)の相続税対策について、以下のページで解説しているので併せてご覧ください。

<関連記事>医療法人の相続対策を相続税専門の税理士が解説

1-2.開業医の相続税対策は、相続専門の弊社へ

開業医の相続税対策を、医院の顧問税理士に依頼するのはおすすめしません。

というのも、医院の顧問税理士は法人税に強くても、開業医の相続税に詳しいとは限らないからです。

開業医の先生にも「消化器科」や「小児科」があるように、税理士も得意とするジャンルがあります(例:法人税、国際税務、相続税など)。

複雑な相続税を専門とする税理士は少なく、さらに特殊な開業医の相続税対策の実務経験がある税理士はほんの一握りです。

開業医の相続税対策は、開業医の相続税対策の実務経験が豊富にある税理士法人チェスターへご相談ください。

2.開業医の相続税は巨額!最大55%課税で閉院の危機も

開業医(個人経営)は相続税対策をしないと、巨額の相続税が課せられると冒頭でも紹介しました。

相続税は資産の多さに比例して税率も高くなりますが、実際どのくらいの税率なのかはご存知でしょうか?

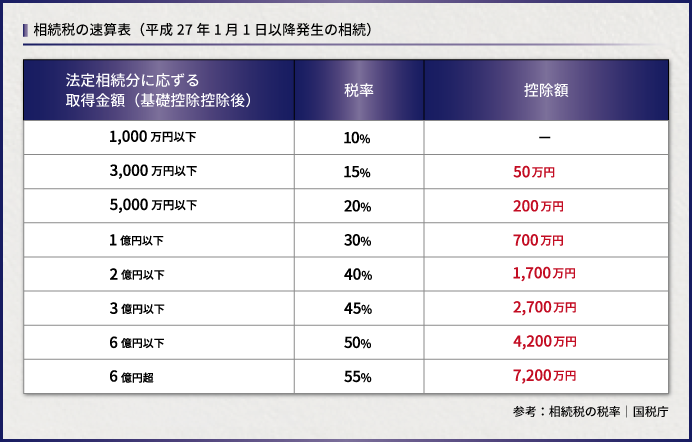

相続税の税率や控除額を一覧表でまとめたので、参考にしてください。

これは開業医の相続に限定された税率ではありませんが、最高税率はなんと55%!!

ただし「総資産6億円超=税率55%(控除7,200万円)」ではないので注意してください。

上記の表は基礎控除を考慮し、法定相続人の数で分割した後に適用されます。

相続税の計算方法は少し複雑で勘違いをしやすいため、詳しくは以下のページも併せてご覧ください。

<関連記事>

誤解しやすい相続税の税率!これがわかれば相続税の計算ができる!

相続税の計算シミュレーション(たった43秒で入力)

2-1.巨額な相続税のために、医院の売却や借入が必要?!

基本的に相続税は、被相続人の死亡を「知った日」から10ヶ月以内にキャッシュで収める義務があります。

仮に開業医の先生が相続税対策をしていなかった場合、数千万~数億円のキャッシュを10ヶ月以内に準備しないといけません。

相続税を納税するために売却や金融機関からの借入が必要となるケースも多く、残されたご家族が大変な思いをされるのは安易に予測できますね。

仮に事業継承をされた場合、医院の経営に影響が出るのは言うまでもありません。

<関連記事>

相続税の申告期限はいつ? 期限に間に合わない時の対処法も解説

相続税が払えない場合の対処法完全マニュアルを税理士が解説!

3.開業医の相続税対策~事業継承する・しないで選択肢が変わる~

開業医(個人経営)の相続税対策が必須な理由は、もうご理解いただけたかと思います。

では、開業医の相続税対策は、具体的に何をすればいいのでしょうか?

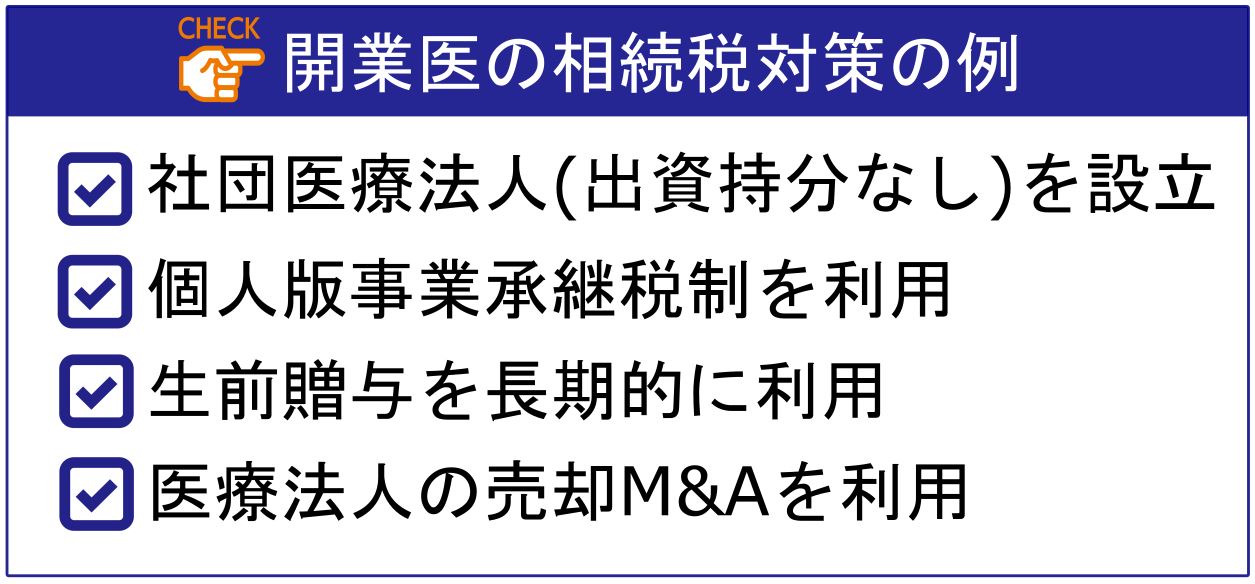

これから開業医の相続税対策の例を紹介します。

開業医の相続税対策は、「事業継承する人がいる」のか「事業継承する人がいない」のかで選択肢が大きく変わってきます。

例えば、「継承する開業医の子供がいる」場合。

医療法人(持分なし)を設立すれば、医院の資産は開業医個人の資産ではなくなるため、相続対象から外れます。

さらに親族が株主を務めるメディカルサービス法人を立ち上げ、業務委託すればこちらに資産をプールできます。

こちらと並行して計画的に自己資産を生前贈与していけば、相続対象となる資産自体を下げることが可能です。

仮に法人を設立しない場合でも、事業後継者が土地や建物を取得すると定めておけば良いでしょう。

小規模事業用宅地などの特例が利用できるため、土地の評価額を最大8割減額できます。

少し難しい話となるので、さらに詳しく知りたい方は以下のページも併せてご覧ください。

<関連記事>

「特定同族会社事業用宅地等の特例」パーフェクトガイド

相続税の節税をしよう! 事業承継対策を専門の税理士が分かりやすく解説

個人事業を行っているお父さんから息子さんへの、事業承継の4つのポイント

4.開業医は相続税対策を今すぐ始めよう

開業医(個人経営)は相続対象になる資産が多く、生前にしっかり対策をしないと巨額の相続税が課税されます。

計画的かつ長期的に相続税対策をしておけば、相続税を大幅に節税できます。

何度も言いますが、「医院の顧問税理士=相続税を理解している」とは限りません。

相続税を専門とする税理士は少なく、さらに開業医の複雑な相続税対策を実務で経験したことのある税理士はほんの一握りです。

「そのうちしよう…」とお考えの開業医の先生が多いですが、少しでも早いうちに相続税対策を始めた方が選択肢は多くなります。

税理士法人チェスターは相続専門の税理士法人で、開業医の相続税対策の実務実績が豊富にあります。

開業医の先生の相続税対策やセカンドオピニオンのご相談などは、相続専門のチェスターにお任せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。