内縁の妻(夫)・事実婚は遺産をもらったら相続税を払う義務がある?

タグ: #相続権

内縁の妻(夫)には民法上の相続権はありませんが、遺言などで遺産をもらった場合は相続税を納める必要があります。しかも、内縁関係の場合は配偶者の税額軽減が受けられないなど、戸籍上の妻(夫)とはルールが異なり不利になってしまいます。

この記事では、内縁の妻(夫)が遺産をもらったときの相続税の注意点をご紹介します(このあとは「内縁の妻」とだけ表記します。内縁の夫が遺産をもらった場合は適宜読み替えてください)。

目次 [閉じる]

1.内縁の妻が遺産をもらえるケース

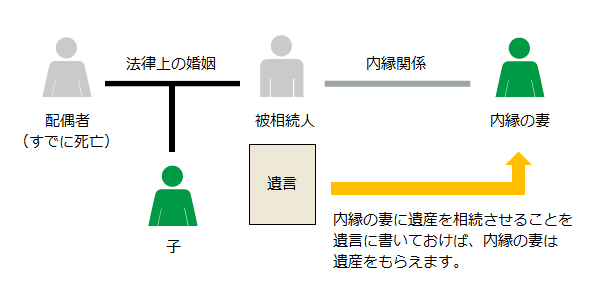

民法では、内縁の妻に遺産を相続する権利は認められていません。どれほど長い期間生活を共にしていたとしても、法律上の婚姻関係がない限り遺産をもらうことはできません。

ただし、次のような場合は内縁の妻であっても遺産をもらうことができます。

- 内縁の妻に相続させることが遺言に記載されていた

- 死因贈与契約を結んでいた

- 特別縁故者として相続財産分与を受ける

- 内縁の妻が生命保険の受取人になっていた

(生命保険の保険金は厳密には遺産ではありませんが、ここでは遺産と同じ性質のものとしてご紹介します)

1-1.遺言に記載があれば遺産をもらうことができる

亡くなった人が生前に遺言を作成して内縁の妻に遺産を相続させることを書いておけば、内縁の妻は遺産をもらうことができます。

遺言の基礎知識や具体的な作成方法については「もし明日あなたに不幸があったときに家族を守るための遺言作成完全ガイド」を参照してください。リンク先の記事でも、内縁の妻に遺産を相続させたい場合は遺言を作っておくようにおすすめしています。

夫の相続人から遺留分を請求される場合がある

遺留分とは、亡くなった人の戸籍上の配偶者や子供、両親など一定範囲の相続人(兄弟姉妹は除く)が最低限もらうことができる遺産の割合のことです。

たとえば、遺言で内縁の妻が遺産を全部もらった場合は、亡くなった夫の戸籍上の妻や子供は遺産をもらえません。このような状態を遺留分の侵害といい、侵害された遺留分は取り戻すことができます。

内縁の妻が遺産をもらった場合は、夫の相続人から遺留分を請求される可能性があるため注意が必要です。

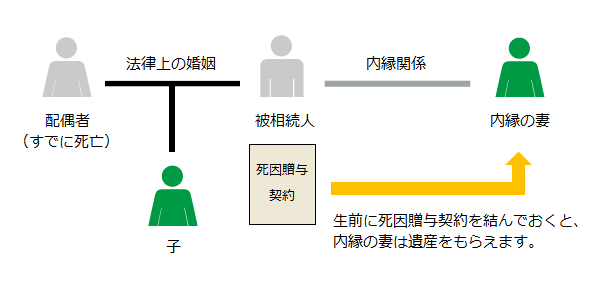

1-2.死因贈与でも遺産をもらうことができる

生前に死因贈与の契約を結んでおくと、内縁の妻は遺産をもらうことができます。死因贈与とは、贈与する人の死亡を条件に贈与を行う契約のことです。詳しくは、「死因贈与とは?基礎知識やメリット・デメリット、手続き方法を解説」を参照してください。

ただし、死因贈与でもらった遺産も遺留分算定の対象になるため、夫の相続人から遺留分を請求される可能性があります。

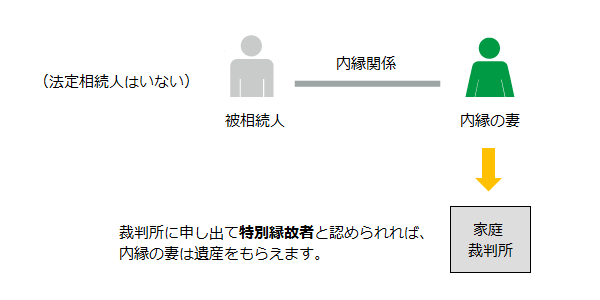

1-3.特別縁故者への相続財産分与でも遺産をもらうことができる

亡くなった人に法定相続人がいない場合や法定相続人が全員相続放棄したような場合では、特別縁故者への相続財産分与が認められます。特別縁故者は亡くなった人と生計を共にしていた人や亡くなった人の療養看護に努めた人などがあてはまり、内縁の妻も含まれます。

特別縁故者として相続財産の分与を受けるには、家庭裁判所に申し出て本当に法定相続人がいないか確認する手続きが必要です。詳しい手続きの方法は「特別縁故者が遺産を受け取るための要件と手続きを解説」を参照してください。

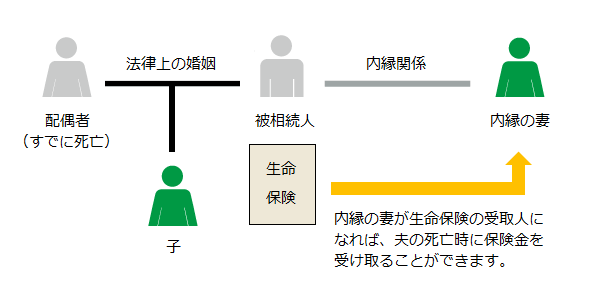

1-4.生命保険の受取人になれば保険金をもらえる

内縁の妻が生命保険の受取人になれば、夫の死亡時に保険金を受け取ることができます。保険金は受取人固有の財産であり、原則として相続人と分け合う必要はなく遺留分算定の対象にもなりません。

ただし、内縁の妻が生命保険の受取人になることは難しいのが実情です。保険金に関するトラブルを防ぐため、保険会社では生命保険の受取人を戸籍上の配偶者と2親等以内の親族に限定していることが一般的です。次のような条件を満たしている場合について、例外的に内縁の妻を受取人にすることができます。

内縁の妻が生命保険の受取人になれる条件の例

- 生命保険をかける内縁の夫に戸籍上の配偶者がいない

- 一定期間同居して生計を共にしているなど婚姻に準じた関係であることが証明できる

簡単に保険を契約するために契約時は親族を受取人にして、遺言で受取人を内縁の妻に変更することもできます。ただし、この方法は契約上の受取人である親族の合意がなければトラブルを招きかねないので注意が必要です。

2.内縁の妻であっても相続税を納める必要がある

内縁の妻であっても、遺言や死因贈与などで遺産をもらった場合は相続税を納める必要があります。保険金を受け取った場合も同様です。

この章では、内縁の妻が遺産をもらった場合の相続税について、戸籍上の配偶者とは異なる点をご紹介します。

2-1.配偶者の税額軽減が受けられない

配偶者の税額軽減は、配偶者が相続した遺産のうち法定相続分または1億6,000万円までは相続税がかからないという制度です。亡くなった人の財産形成に寄与してきたことや、残された配偶者の生活保障を考慮したものです。

ただし、配偶者の税額軽減を受けられるのは戸籍上の配偶者に限られ、内縁の妻は税額軽減を受けることができません。内縁の妻が受け取った遺産はすべて相続税の課税対象になります。

2-2.小規模宅地等の特例が適用できない

小規模宅地等の特例では、亡くなった人の自宅の土地や事業用地の相続税評価額を最大80%引き下げることができます。相続人の生活基盤を保護するための特例で、配偶者が自宅の土地を相続した場合は、所有や居住の条件がないなど特に優遇されています。

小規模宅地等の特例が適用できるのは親族が相続した場合に限られ、内縁の妻は適用することができません。したがって、遺言などで内縁の妻が土地をもらったとしても評価額を引き下げることはできません。

2-3.生命保険金等の非課税限度額が適用できない

相続人全員が受け取った保険金の総額のうち「500万円×法定相続人の数」の金額までは相続税がかかりません。この金額を生命保険金等の非課税限度額といいます。

生命保険金等の非課税限度額が適用できるのは相続人が受け取った保険金だけであり、内縁の妻が受け取った保険金には適用できません。内縁の妻が受け取った保険金はすべて相続税の課税対象になります。

2-4.障害者控除が受けられない

障害者が遺産を相続して相続税を納める場合は、「85歳になるまでの年数×10万円」(特別障害者は85歳になるまでの年数×20万円)を税額から差し引くことができます。ただし、障害者控除の対象は法定相続人であり、内縁の妻が障害者であったとしても障害者控除を受けることはできません。

2-5.税額は2割加算される

内縁の妻が遺産をもらったときの相続税は通常の税額の1.2倍になります。これは内縁の妻だけ加算されるわけではなく、配偶者と一親等以内の血族以外の人、つまり孫や兄弟姉妹であっても2割加算されます。

遺産は本来戸籍上の配偶者や子供、両親が相続するものであり、それ以外の人が遺産をもらうことは偶然性が高いという考え方から税額が加算されています。

3.内縁の妻(夫)の相続税申告や対策は慎重に

内縁の妻には民法上の相続権はありませんが、遺産をもらったのであれば相続税を納めなければなりません。しかし、内縁の妻は相続税の各種特例措置が受けられないうえに税額が加算されるため、戸籍上の配偶者に比べると非常に不利な状態になります。

そのため、内縁関係の相手からもらった遺産についての相続税申告は、「いかに相続税額を下げられるか」がポイントとなります。例えば土地を相続したのであればいかに相続税評価を抑えられるか、といったような点が重要です。

内縁の妻や夫からもらった遺産について相続税を収める必要がある場合には、相続税に詳しい税理士に相談してみましょう。

税理士法人チェスターは、年間3,076件以上の相続税申告実績がある相続税専門の税理士法人です。相続税に関する税法やルールは隈なく網羅しているので、可能な限り税額を抑えた申告を実現することができます。

相続税申告プランと生前の相続対策プランがございますので、内縁の妻や夫の相続についてお悩みがある方はお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。