土砂災害特別警戒区域内の宅地は相続税評価額が減額できる

タグ: #相続税評価

2019年1月1日以降に相続・遺贈・贈与があった宅地には、「土砂災害特別警戒区域内にある宅地の評価」が適用されています。

急な斜面や崖があるなど宅地が土砂災害特別警戒区域にある場合は、その面積の割合に応じて評価額を最大30%引き下げることができます。

この記事では、土砂災害特別警戒区域内にある宅地の評価について詳しく解説します。

目次 [閉じる]

1.土砂災害特別警戒区域とは

土砂崩れや地滑りなど土砂災害によって住民の生命または身体に危害が生じる恐れがある区域は、土砂災害警戒区域に指定されます。土砂災害警戒区域は、危害の度合いに応じて「土砂災害特別警戒区域(レッドゾーン)」と「土砂災害警戒区域(イエローゾーン)」に区分されます。

近年は、毎年日本のどこかで深刻な土砂災害が発生し、多くの人が命を落としています。土砂災害への警戒意識の高まりによって、土砂災害警戒区域に指定される箇所は多くなっています。

2.土砂災害特別警戒区域(レッドゾーン)の宅地は相続税評価額を減額

土砂災害特別警戒区域(レッドゾーン)にある宅地は、建築物の構造規制など利用に制限があることから、価値の低下が見込まれます。また、土砂災害防止法に基づく調査が進展したことで、土砂災害特別警戒区域に指定される箇所が増えていました。

このような状況を踏まえて、財産評価基本通達に「土砂災害特別警戒区域内にある宅地の評価」の項目が新設されました。

この通達は2019年1月1日の相続(遺贈・贈与)から適用され、土砂災害特別警戒区域(レッドゾーン)にある宅地が対象となります。

土砂災害警戒区域(イエローゾーン)にある宅地は、宅地利用に法的な制限がないことから通達適用の対象にはなりません。イエローゾーンでも災害の危険性はありますが、その危険性による影響はすでに土地の価格に織り込まれていると考えられています。

また、レッドゾーンにあった宅地でも、課税時期(被相続人の死亡日)までに指定が解除された場合は、通達適用の対象にはなりません。

2-1.相続税評価額を10~30%減額

土砂災害特別警戒区域内にある宅地の評価では、宅地の総面積のうち特別警戒区域の面積が占める割合に応じて相続税評価額を10~30%引き下げることができます。

具体的には、次の算式で評価額を計算します。

- 土砂災害特別警戒区域内にある宅地の評価額=特別警戒区域の指定がない場合の評価額×補正率

| 特別警戒区域の地積/総地積 | 補正率 |

|---|---|

| 0.10以上 | 0.90 |

| 0.40以上 | 0.80 |

| 0.70以上 | 0.70 |

(参考:特別警戒区域補正率表|国税庁ホームページ)

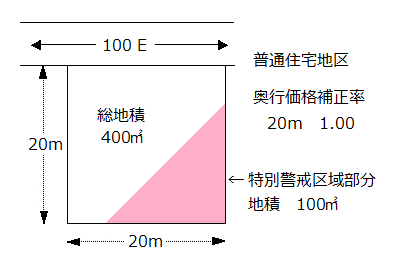

宅地の一部が土砂災害特別警戒区域内にある場合の相続税評価額を求めます。

- 総地積:400㎡

- 特別警戒区域部分の地積:100㎡

総地積に対する特別警戒区域部分の割合を求めます。

総地積に対する特別警戒区域部分の割合を求めます。- 特別警戒区域部分の地積100㎡÷総地積400㎡=0.25

| 特別警戒区域の地積/総地積 | 補正率 |

|---|---|

| 0.10以上 | 0.90 |

| 0.40以上 | 0.80 |

| 0.70以上 | 0.70 |

- 宅地の評価額=路線価10万円×奥行価格補正率1.00×特別警戒区域補正率0.90×総地積400㎡=3,600万円

2-2.がけ地補正と併用できる

土砂災害特別警戒区域は急傾斜地に指定されることから、がけ地に対する減額補正もあわせて適用することができます。

特別警戒区域の補正とがけ地の補正を併用する場合は、特別警戒区域補正率表の数値にがけ地補正率をかけた数値を特別警戒区域補正率とします。ただし、この場合の特別警戒区域補正率は最小で0.50です。

がけ地の方位 がけ地地積/総地積 | 南 | 東 | 西 | 北 |

|---|---|---|---|---|

| 0.10以上 | 0.96 | 0.95 | 0.94 | 0.93 |

| 0.20以上 | 0.92 | 0.91 | 0.90 | 0.88 |

| 0.30以上 | 0.88 | 0.87 | 0.86 | 0.83 |

| 0.40以上 | 0.85 | 0.84 | 0.82 | 0.78 |

| 0.50以上 | 0.82 | 0.81 | 0.78 | 0.73 |

| 0.60以上 | 0.79 | 0.77 | 0.74 | 0.68 |

| 0.70以上 | 0.76 | 0.74 | 0.70 | 0.63 |

| 0.80以上 | 0.73 | 0.70 | 0.66 | 0.58 |

| 0.90以上 | 0.70 | 0.65 | 0.60 | 0.53 |

(参考:がけ地補正率表|国税庁ホームページ)

がけ地の評価方法については「土地に崖がある方必見! 押さえておきたいがけ地補正率を使った計算方法」で詳しく解説しています。あわせて参考にしてください。

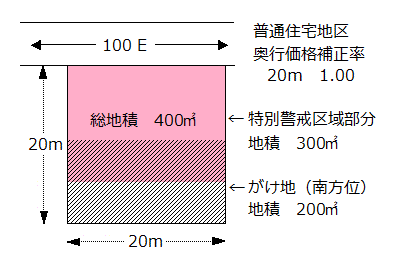

宅地の一部が土砂災害特別警戒区域内にあって、がけ地がある場合の相続税評価額を求めます。

- 総地積:400㎡

- 特別警戒区域部分の地積:300㎡

- がけ地(南方位)の地積:200㎡

総地積に対する特別警戒区域部分の割合を求めます。

- 特別警戒区域部分の地積300㎡÷総地積400㎡=0.75

総地積に対するがけ地の割合を求めます。

- がけ地の地積200㎡÷総地積400㎡=0.5

特別警戒区域補正率表の補正率と南方位のがけ地補正率から、特別警戒区域補正率は0.57となります。

- 特別警戒区域補正率表の補正率0.70×南方位のがけ地補正率0.82=0.57(小数第二位未満切捨)

| 特別警戒区域の地積/総地積 | 補正率 |

|---|---|

| 0.10以上 | 0.90 |

| 0.40以上 | 0.80 |

| 0.70以上 | 0.70 |

がけ地の方位 がけ地地積/総地積 | 南 | 東 | 西 | 北 |

|---|---|---|---|---|

| 0.10以上 | 0.96 | 0.95 | 0.94 | 0.93 |

| 0.20以上 | 0.92 | 0.91 | 0.90 | 0.88 |

| 0.30以上 | 0.88 | 0.87 | 0.86 | 0.83 |

| 0.40以上 | 0.85 | 0.84 | 0.82 | 0.78 |

| 0.50以上 | 0.82 | 0.81 | 0.78 | 0.73 |

| 0.60以上 | 0.79 | 0.77 | 0.74 | 0.68 |

| 0.70以上 | 0.76 | 0.74 | 0.70 | 0.63 |

| 0.80以上 | 0.73 | 0.70 | 0.66 | 0.58 |

| 0.90以上 | 0.70 | 0.65 | 0.60 | 0.53 |

以下の計算から、宅地の評価額は2,280万円となります。

- 宅地の評価額=路線価10万円×奥行価格補正率1.00×特別警戒区域補正率0.57×総地積400㎡=2,280万円

2-3.倍率方式で評価する宅地は対象外

倍率方式では、固定資産税評価額に倍率をかけて相続税評価額を求めます。

宅地が土砂災害特別警戒区域に指定されたことによる価値の低下は、すでに固定資産税評価額に反映されています。そこへさらに特別警戒区域補正率による補正を行うと、評価額を二重に減額することになります。

したがって、土砂災害特別警戒区域内の宅地を倍率方式で評価する場合は、特別警戒区域補正率による補正は行いません。

2-4.市街地農地等は対象になる

市街地農地、市街地周辺農地、市街地山林、市街地原野は、宅地比準方式(その土地が宅地であるものとして評価する方式)で相続税評価額を求めます。したがって、これら市街地農地等が土砂災害特別警戒区域内にある場合は、特別警戒区域補正率による補正を行います。

雑種地のうち宅地比準方式で評価するものについても、同様に特別警戒区域補正率による補正の対象になります。

3.対象地域はハザードマップで確認

評価する宅地が土砂災害特別警戒区域にあたるかどうかは、土砂災害ハザードマップで確認することができます。

土砂災害ハザードマップは、各市区町村役場のホームページのほか、国土交通省のハザードマップポータルサイトからも見ることができます。

国土交通省 ハザードマップポータルサイト

ここでは、国土交通省のハザードマップポータルサイトからハザードマップを確認する方法をご紹介します。

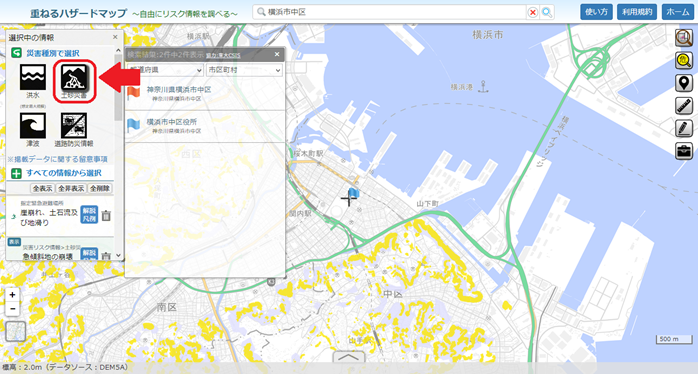

3-1.重ねるハザードマップ

ハザードマップポータルサイトの「重ねるハザードマップ」では、土砂災害のほか、洪水、津波などの災害リスク情報を地図上に重ねて表示することができます。

ハザードマップポータルサイトの画面左側の「地図を見る」をクリックするか、調べたい場所の住所を入力します。

地図上の「災害種別で選択」で「土砂災害」を選択すると、土砂災害リスクのある場所が表示されます。

地図は拡大表示することができ、着色された部分をクリックすると、警戒区域・特別警戒区域の区分など詳しい情報が表示されます。

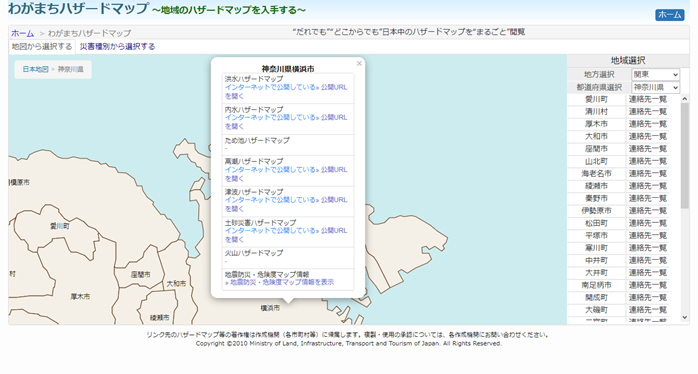

3-2.わがまちハザードマップ

ハザードマップポータルサイトの「わがまちハザードマップ」では、市区町村が作成したハザードマップを検索することができます。

ハザードマップポータルサイトの画面右側の「地図で選ぶ」をクリックするか、調べたい場所の市区町村を選択します。

「地図で選ぶ」をクリックすると日本地図が表示されるので、調べたい場所を都道府県、市区町村の順に指定していきます。

市区町村を指定すると、ハザードマップの一覧が表示されます。

4.土砂災害警戒区域(イエローゾーン)の宅地でも減額できる可能性がある

はじめにお伝えしたように、土砂災害警戒区域(イエローゾーン)にある宅地は、「土砂災害特別警戒区域内にある宅地の評価」の適用対象にはなりません。

しかし、「利用価値が著しく低下している宅地の評価」によって相続税評価額を減額できる場合があります。

「利用価値が著しく低下している宅地の評価」では、一定の事由で宅地の利用価値が著しく低下している場合に、次の算式で評価額を減額することができます。

- 利用価値が著しく低下している宅地の評価額=

利用価値が低下していない場合の評価額-利用価値が低下している部分の面積に対応する価額×10%

減額ができる一定の事由としては次のようなものが定められています。

- 道路と著しい高低差がある場合

- 地盤に甚だしい凹凸がある場合

- 震動が甚だしい場合

- その他、騒音、日照阻害、臭気、忌みなどが取引金額に影響を及ぼす場合

「利用価値が著しく低下している宅地の評価」について詳しい内容は、国税庁タックスアンサーを参照してください。

国税庁タックスアンサー No.4617 利用価値が著しく低下している宅地の評価

5.土地の評価方法は常に最新情報を確認すること

2019年以降より適用されるようになった「土砂災害特別警戒区域内にある宅地の評価」について解説してきましたが、土地の評価についてはこの制度のように新たな評価指針が導入されたり、見直されたりといったことがよくあります。近年大きな自然災害がたびたび発生しており、社会情勢に応じて土地の価値が変わってくることも理由の一つと考えられます。

特に都市圏においては相続財産の大部分が土地の価格であり、新設された特例や制度を一つ見落としてしまっただけで全体の相続税額に大きな影響を及ぼすパターンも少なくありません。

全ての相続財産の評価方法を把握するだけでも大変なのに最新の税制まで押さえるとなるとかなりの時間と手間がかかるため、相続財産に土地が含まれる相続税申告は相続税に詳しい税理士に依頼することを検討しても良いでしょう。

依頼する税理士を選ぶ場合は、最新の税制に精通しているかも大きな判断ポイントとなります。

相続税専門の税理士法人チェスターでは、毎年相続・贈与税関連の最新の税制改正情報をもれなくチェックし、HP上で公開しています。

もちろん相続税申告を行うスタッフに対する研修も行っており、全スタッフが最新の税制に対応した申告ができる体制を整えております。

相続税申告が必要な方は初回面談を無料でご利用いただけますので、申告でお困りの場合はお気軽にご相談ください。

【関連記事】

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。