【地積規模の大きな宅地の評価】評価方法・適用要件を詳しく解説

タグ: #地積規模の大きな宅地

平成30年から、宅地の相続税評価の方法として「地積規模の大きな宅地の評価」が適用されることになりました。それに伴い、以前適用されていた「広大地の評価」は廃止されました。

「広大地の評価」は適用基準があいまいで評価が困難でしたが、「地積規模の大きな宅地の評価」では適用できる宅地の要件が明確になりました。一方、「広大地の評価」が適用できた土地でも「地積規模の大きな宅地の評価」が適用できないケースもあります。

この記事では「広大地の評価」に代わって適用された「地積規模の大きな宅地の評価」について、評価方法、適用要件などを詳しくお伝えします。

目次 [閉じる]

1.地積規模の大きな宅地の評価

以前の「広大地の評価」と同じように「地積規模の大きな宅地の評価」でも、面積が広すぎることによる使い勝手の悪さを考慮した減額補正を行います。

1-1.規模格差補正率で減額補正

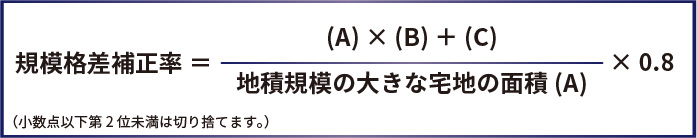

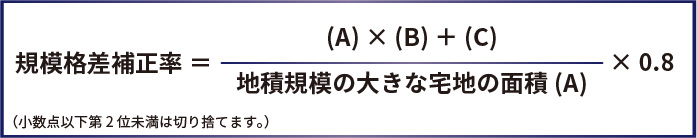

「地積規模の大きな宅地の評価」では、減額補正をするための補正率として「規模格差補正率」を使用します。

具体的には、奥行補正や不整形地補正など宅地の形状による補正や、側方加算や二方加算など接道状況による補正を行ったのち、「規模格差補正率」で補正します。地積規模の大きな宅地の評価額の計算方法は、次の算式のとおりです。

(平成30年1月1日以降の相続で適用)

以前の「広大地の評価」では、次の算式のように路線価に面積と広大地補正率をかけて評価額を計算していました。宅地の形状や接道状況による補正はなく、面積が同じであれば評価額が同じになることが問題となっていました。

(平成29年12月31日までの相続で適用)

1-2.規模格差補正率の計算式

「規模格差補正率」は、評価する宅地がある地域と面積から次のように計算します。

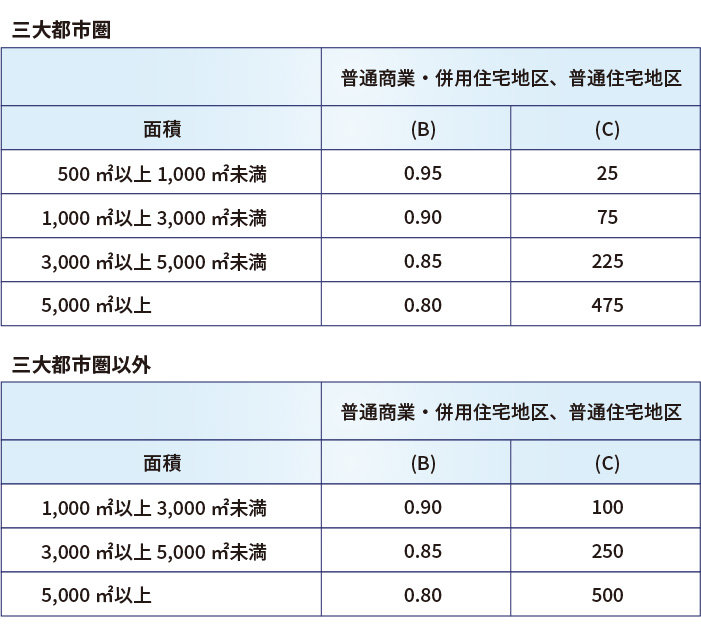

計算式の(B)と(C)は、評価する宅地がある地域と面積に応じて、下記の表のとおり定められています。

三大都市圏とは首都圏、近畿圏、中部圏をさし、対象となる市町村は法律で定められています。

- 首都圏:次の都県の一部(東京都、埼玉県、千葉県、神奈川県、茨城県)

- 近畿圏:次の府県の一部(京都府、大阪府、兵庫県、奈良県)

- 中部圏:愛知県の一部、三重県の一部

参考:国土交通省:大都市圏整備:大都市圏整備法(首都圏整備法・近畿圏整備法・中部圏開発整備法)

(都市圏ごとに「政策区域構成市町村」が確認できます)

具体的な数値と条件をもとに、規模格差補正率の計算方法を示します。

規模格差補正率の算式は次のとおりです。

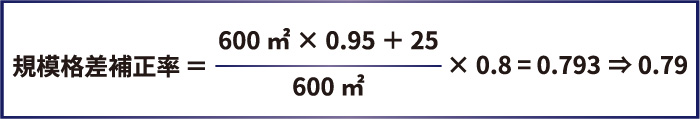

規模格差補正率の算式に、数値をあてはめます。

規模格差補正率の算式に、数値をあてはめます。面積(A)は600㎡、下記の表から(B)は0.95、(C)は25と読み取れます。

小数点以下第2位未満を切り捨てて、規模格差補正率は0.79となります。

小数点以下第2位未満を切り捨てて、規模格差補正率は0.79となります。2.「地積規模の大きな宅地の評価」を適用できる宅地の条件

以前の「広大地の評価」は適用基準があいまいで、適用できるかどうかの判断が困難でしたが、「地積規模の大きな宅地の評価」では、適用できる宅地の条件が明確にされています。

2-1.面積(三大都市圏は500㎡以上、それ以外は1,000㎡以上)

評価する宅地の面積による条件は次のとおりです。

- 三大都市圏では500㎡以上

- 三大都市圏以外の地域では1,000㎡以上

三大都市圏の対象は、「1-2.規模格差補正率の計算式」でお伝えしたとおりです。

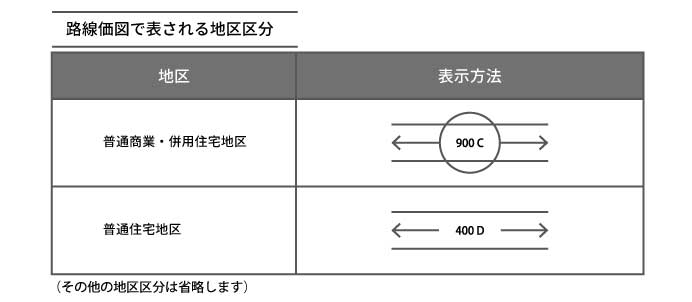

2-2.地区区分(普通商業・併用住宅地区及び普通住宅地区)

評価する宅地の地区区分による条件は次のとおりです。

- 普通商業・併用住宅地区

- 普通住宅地区

地区区分は路線価図で確認することができます。評価する宅地に接する道路の路線価につけられた図形が地区区分を表しています。

路線価図の確認方法などは「相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説」で詳しく解説しています。

「広大地の評価」の適用ができていた中小工場地区では「地積規模の大きな宅地の評価」は適用できなくなりました。奥行補正や不整形地補正などで減額補正をしても、ほとんどのケースで評価額は高くなります。

2-3.除外規定(調整区域、工業専用地域、容積率400%以上など)

評価する宅地が面積と地区区分の条件を満たしていても、下記の地域にある場合は適用できません。

- 市街化調整区域で宅地開発ができない地域

- 工業専用地域

- 容積率が400%(東京23区は300%)以上の地域

3.適用開始は平成30年1月1日以降発生の相続から

「地積規模の大きな宅地の評価」を適用できるのは、平成30年1月1日以降に発生した相続からです。つまり、同日以降に被相続人が亡くなった場合に適用できます。

4.計算が複雑に!地積規模の大きな宅地の評価は税理士に依頼を

ここまで「広大地の評価」と「地積規模の大きな宅地の評価」の違いについてお伝えしましたが、ポイントとしては以前の「広大地の評価」に比べると適用基準が明確になっているところが挙げられます。以前は専門家でも判断が分かれるケースもありましたが、改正により判定自体は誰でも簡単に行えるようになりました。

しかし、一方で以前は考慮されなかった土地の形状や状況による補正が適用されるようになったため計算の方は複雑になり、土地の評価額を算出する際には却って知識やノウハウが問われるようになりました。

地積規模が大きい分どのように補正を適用できるかでその評価額は大きく変わってきますので、相続税に強い税理士に依頼した方が良いという点は改正以前と変わらないと言えるでしょう。

相続税専門の税理士法人チェスターでは、以前より土地の相続税評価をテーマにした専門家向け書籍を発行するなど、土地の評価に強みがあります。また、地積規模が大きな土地は相続後の活用に悩まれる方が多いですが、グループ会社に相続物件を専門に取り扱う株式会社チェスターがあり、土地売却や活用のお悩みまでトータルでご相談頂けます。

相続税申告が必要なお客様の面談を初回無料で行っておりますので、面積の大きな土地を相続されて評価にお困りの方は是非一度お気軽にお問合せください。

【関連記事】

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。