事業承継税制が適用できない「資産保有型会社」

事業承継税制とは、非上場株式等について相続税や贈与税を納税猶予及び免除する特例を言います。

この事業承継税制は当該企業が資産保有型会社に該当する場合には原則として適用されません。

今回は、事業承継税制の適用対象外となる資産保有型会社の要件と資産保有型会社に該当するケースで事業承継税制の適用を受けることができる場合の条件についてご紹介します。

目次 [閉じる]

1.事業承継税制が適用できない「資産保有型会社」とは?

資産保有型会社とは、特定資産の合計額が帳簿価額総額の70%以上である会社を言います。

相続開始日や贈与があった日の属する事業年度の開始日以降、1日でも資産保有型会社に該当してしまうと、事業承継税制の適用を受けることが出来ませんので注意が必要です。

1-1.特定資産の種類

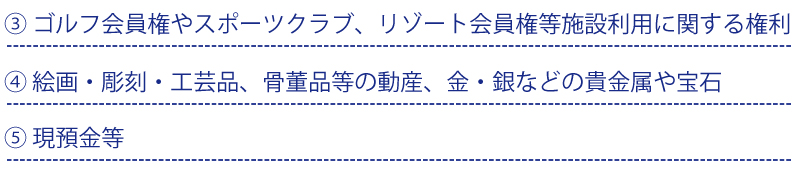

特定資産とは、以下の①~⑤の合計を示しています。

特別子会社の株式又は持分に関しては、特別子会社が資産保有型子会社又は資産運用型子会社に該当しない場合に限り、有価証券及び持分から除かれることになります。

事務所や工場・店舗等として使用している不動産以外が該当します。従業員の社宅は自己使用となりますが、役員社宅は第三者賃貸に該当します。

③の施設等利用に関する権利や④に該当する資産等を販売目的として所有しているもの等は除外されます。

1-2.資産の帳簿価額総額と特定資産の帳簿価額合計額

資産の帳簿価額総額と特定資産の帳簿価額合計額は、貸借対照表に計上されている数字を基に算出します。

その際に注意すべき点は、減価償却資産・特別償却適用資産・圧縮記帳適用資産については、償却累計額・特別償却準備金・圧縮積立金等を控除した後の帳簿価額を用いて計算を行ないます。

貸倒引当金や投資損失引当金等、評価制引当金は資産の帳簿価額総額、特定資産の帳簿価額合計額から控除しないため注意して下さい。

1-3.租税回避行為防止措置

租税回避行為の防止措置として、下記算出式の分母・分子に該当する特定資産の合計額、判定時における資産価額総額に「過去5年間の経営承継相続人及びその同族関係者に対して支払われた剰余金の配当や過大な役員給与等に相当する金額」を加算して判定する必要があります。

ただし、贈与日前の期間や相続開始の日前の期間については加算しないで良いとされています。

また、認定時の判定については、この加算をせずに判定することが出来ます。

2.「資産保有型会社」に該当しないと判定される条件

資産保有型会社に該当すると事業承継税制の適用を受けることが出来ませんが、上記でご説明した資産保有型会社に該当する場合であっても、事業承継税制の適用を受けることができることがあります。

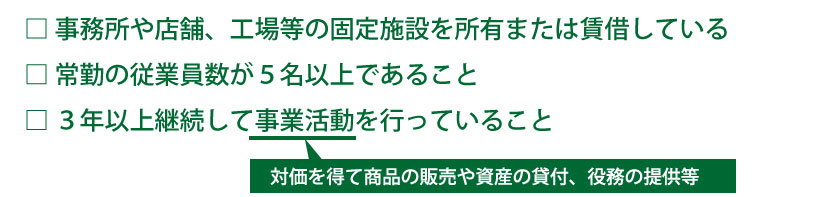

それは、資産保有型会社の事業実態が認められていることです。事業実態の有無を判断する要件は以下の3つです。

また、「常勤の従業員数が5名以上であること」に該当する従業員は親族以外の従業員の人数となりますので注意してください。

3.まとめ

資産保有型会社に該当するケースでも、事業実態がある場合には、事業承継税制の適用を受けることが可能です。

事業承継では株式の承継はとても重要な課題となります。

事業承継税制の適用を受けることで、納税猶予や免除などを受けることが出来ます。

事業承継をスムーズに進めるためにも、自社が資産保有型会社に該当するかしないかの判断をしっかりと行ないましょう。

事業承継・M&Aを検討の企業オーナー様は

事業承継やM&Aを検討されている場合は事業承継専門のプロの税理士にご相談されることをお勧め致します。

【お勧めな理由①】

公平中立な立場でオーナー様にとって最良な方法をご提案致します。

特定の商品へ誘導するようなことが無いため、安心してご相談頂けます。

【お勧めな理由②】

相続・事業承継専門のコンサルタントがオーナー様専用のフルオーダーメイドで事業対策プランをご提供します。税理士法人チェスターは創業より資産税専門の税理士事務所として活動をしており、資産税の知識や経験値、ノウハウは日本トップクラスと自負しております。

その実力が確かなのかご判断頂くためにも無料の初回面談でぜひ実感してください。

全国対応可能です。どのエリアの企業オーナー様も全力で最良なご提案をさせていただきます。

詳しくは事業承継対策のサービスページをご覧頂き、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。