特別受益がある場合の遺産分割と相続税申告での注意点

タグ: #遺産分割

ある相続人が故人から生前に贈与を受けていた場合や、遺贈や死因贈与を受けた場合は、遺産相続で特別受益を考慮しなければなりません。

特別受益があった相続人は遺産を前もってもらっていたことにして、遺産相続ではその人の取り分を減らすように調整します。このようにして、相続人どうしで公平に遺産を分けられるようにします。

この記事では、特別受益がある場合の遺産分割の方法を相続の専門家である税理士が詳しく解説します。あわせて、相続税を申告するときの注意点もお伝えします。

目次 [閉じる]

1.特別受益とは

特別受益とは、ある相続人が故人(被相続人)から特別に生前贈与を受けたり、遺贈や死因贈与によって遺産をもらい受けたりすることをさします。

たとえば、ある相続人が被相続人からマイホーム購入費用の援助を受けていた場合は、その援助が特別受益にあたります(どのようなものが特別受益にあたるかは次の章で詳しくお伝えします)。

遺産相続で特別受益を考慮しないで法定相続分に応じて遺産を分けると、特別受益があった相続人(特別受益者)は遺産を多く受け取ることになってしまいます。

このような不公平を解消するため、民法では特別受益を相続財産に加えてから遺産分割するよう定めています。特別受益者は被相続人から先に遺産をもらっていたとみなして、特別受益者の相続分からは特別受益の価額を差し引きます。

2.誰にどのような目的で贈与すれば特別受益になるか

被相続人が誰にどのような目的で贈与すれば特別受益になるかについては、民法で次のように規定されています。

(参考:民法(特別受益者の相続分)第九百三条)

遺贈と死因贈与は無条件で特別受益となります。

一方、生前贈与についてはすべてが特別受益となるわけではなく、婚姻・養子縁組のため、または生計の資本として行われた贈与が特別受益となります。

2-1.特別受益となる贈与の例

特別受益となる贈与の例としては、次のようなものがあげられます。

- 住宅購入資金の援助

- 被相続人の土地・建物の無償使用

- 開業資金の援助

- 留学費用の援助

- 婚姻や養子縁組の支度金・持参金

ただし、これらの贈与も必ず特別受益となるわけではありません。

次のような視点から、特定の相続人だけが特別に遺産の前渡しを受けていたかどうかを判断する必要があります。

- 贈与の価額が大きいかどうか

- 被相続人の経済的状況や社会的地位に照らして負担が大きいかどうか

- 他の相続人と比較して不公平になっているかどうか

被相続人が裕福で相応の社会的地位もあった場合では、ある特定の相続人にだけ留学費用を援助したとしても特別受益にはならないかもしれません。この例では、扶養の範囲内の支出と考えられる場合もあります。

2-2.特別受益とならない贈与の例

ある特定の相続人だけが特別に生前贈与を受けていたとしても、次のようなものは特別受益にはあたりません。

- 結婚式の挙式費用の援助

- 家族旅行の費用の援助

- 生活費の援助・小遣い

こうした種類の贈与は、遺産を前渡ししたという性質のものではありません。

被相続人が自身の財産を好きなように使ったに過ぎないとも考えられます。

したがって、たとえ相続人どうしで不公平があったとしても特別受益にはあたりません。

被相続人が連帯保証人として相続人の借金を返済した場合も、通常は特別受益にはあたりません。一般に、連帯保証人は債務者に対して返済を求めることができ、この場合も被相続人が相続人に返済を求めることができるからです。ただし、被相続人が相続人に返済を求めなかった場合は特別受益となる可能性があります。

死亡保険金や死亡退職金も特別受益にはあたりません。

ただし、死亡保険金については、遺産総額と比較して相続人どうしで著しく不公平になる場合には特別受益になるという判例があります。

3.特別受益がある場合の遺産分割の方法

ある特定の相続人に特別受益がある場合は、相続人どうしで公平に遺産を分けられるように相続分を調整します。この章では、特別受益があった場合の遺産分割の方法を詳しくご紹介します。

3-1.特別受益を相続財産に加えてから分割する(特別受益の持ち戻し)

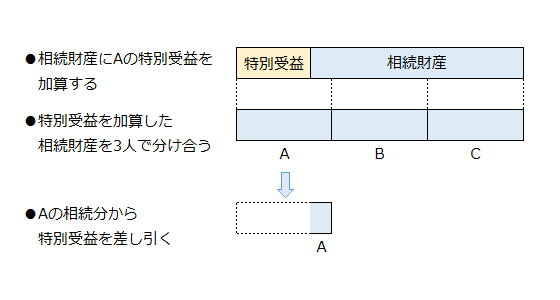

特別受益がある場合の遺産分割では、特別受益を相続財産に持ち戻してから各人の相続分を計算します。特別受益があった相続人(特別受益者)は、相続分から特別受益の価額を引いた残額を相続します。

【例】相続人はA、B、Cの3人であり、相続人Aは特別受益者であったとします。

- 相続人Aが受けた特別受益の価額を相続財産の総額に加算します(特別受益の持ち戻し)。

- 特別受益を加算した相続財産を相続人A、B、Cで分け合います。

- 相続人Aがもらえる遺産の価額は、相続分から特別受益を差し引いた残額となります。

特別受益を相続財産に持ち戻すときの価額は贈与したときの価額ではなく、原則として相続開始時、つまり被相続人の死亡時点の価額によります。不動産など価格が変動する資産のほか、現金についても消費者物価指数を参考に換算することとされています。

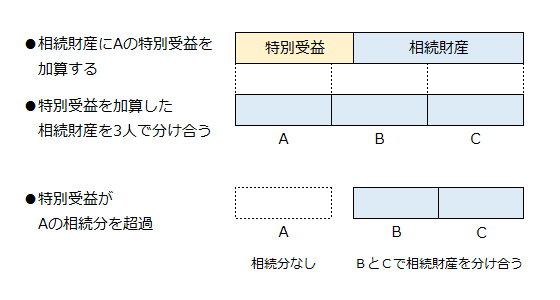

3-2.特別受益が相続分を超過する場合

特別受益が上記の方法で求めた相続分と等しいか相続分を超過する場合は、特別受益者は相続で財産を受け取ることができません。この場合は、特別受益のない相続人どうしで相続財産を分け合います。

なお、特別受益が相続分を超過する場合でも、過去に贈与された財産を返す必要はありません。

3-3.特別受益の持ち戻しに時効はない

特別受益の持ち戻しには時効がありません。

つまり、生前贈与で特別受益にあたるものは、5年前のものであっても50年前のものであっても相続財産に持ち戻すことになります。

ただし、民法の改正により、遺留分を計算するときの特別受益の持ち戻しには制限が設けられています。2019年7月1日から、遺留分の計算をする場合に相続財産に持ち戻す特別受益は、相続開始前10年間のものに限定されています。

(遺留分とは、最低限相続できる遺産の割合として配偶者、子、直系尊属(両親、祖父母など)に定められるものです)

4.特別受益の持ち戻しは他の相続人が主張する

遺産分割で特別受益を相続財産に持ち戻すには、特別受益のない相続人がそのことを主張しなければなりません。通常、特別受益者が自ら相続分の減額を申し出ることはないからです。

特別受益を主張するときは、特別受益の時期と金額を明らかにする証拠が必要になります。

遺贈や死因贈与による特別受益であれば、遺言書や贈与契約書が証拠になります。

生前贈与による特別受益であれば、贈与契約書のほか通帳や預金口座の記録、登記事項証明書(登記簿謄本)などが証拠になるでしょう。

特別受益は何年前のものでも相続財産に持ち戻すことができますが、過去にさかのぼるほど特別受益があったことの立証は難しくなります。たとえば、銀行が預金の入出金記録を保存する期間は10年以内であることが一般的で、他に証拠がなければそれより前の贈与を調べることは困難になります。

特別受益があったことの立証が難しい場合は、相続問題に詳しい弁護士に相談することをおすすめします。

5.特別受益の持ち戻しは免除できる

特別受益は遺産分割のときに相続財産に持ち戻すことが原則ですが、持ち戻しをしないように定めることもできます。これを持ち戻しの免除といいます。

被相続人が生前贈与について遺言などで持ち戻しの免除の意思を明示していれば、その贈与は相続財産に持ち戻さずに遺産分割を行います。

ただし、被相続人による明示がなくても、被相続人に持ち戻しの免除の意思があったことが類推されれば持ち戻しの免除が認められます(黙示の意思表示)。黙示の意思表示があったかどうかについては、被相続人がどのような目的で贈与を行ったか、前後の事情から推測することになります。

配偶者に贈与した自宅の持ち戻しは免除(2019年7月1日から)

これまでは、被相続人が生前に配偶者に贈与した自宅も特別受益とされ、遺産分割のときに相続財産に持ち戻していました。配偶者は相続分から自宅の価額が差し引かれるため、現預金など自宅以外の遺産を十分に得ることができませんでした。

平成30年の民法改正では、結婚して20年以上になる夫婦の間で生前贈与または遺贈した自宅について、持ち戻しの免除の意思表示があったと推定することになりました。自宅は持ち戻しの対象ではなくなり、配偶者は現預金を十分に得られるようになります。

詳しい内容は「相続に関する民法改正の施行はいつから? 40年ぶりの改正を徹底解説!」の中の「3.配偶者に贈与された自宅は遺産分割の際に持戻しをしない」を参照してください。

6.相続税の申告では持ち戻しのルールが異なる

特別受益は遺産分割のときに相続財産に持ち戻しますが、相続税の申告では特別受益の持ち戻しは行いません。生前贈与を受けたときにすでに贈与税の対象になっているからです。

ただし、次の場合は例外です。

- 遺贈、死因贈与

- 死亡前の一定期間内に行われた贈与

- 相続時精算課税を選択して行われた贈与

遺贈と死因贈与については、はじめから相続財産であるものとして相続税を計算します。

死亡前の一定期間内に行われた贈与と相続時精算課税を選択して行われた贈与については、特別受益であるかどうかにかかわらず、贈与時の価額で相続財産に加算して相続税を計算します(生前贈与加算)。すでに贈与税を納めている場合は、相続税の納付額と精算することができます。

民法の特別受益の持ち戻しと相続税の生前贈与加算の違いをまとめると、次のようになります。

| 民法の特別受益の持ち戻し | 相続税法の生前贈与加算 | |

|---|---|---|

| 目的 | 公平な遺産分割 | 相続税の申告 |

| 対象となる贈与 | 婚姻・養子縁組のため、生計の資本としての贈与 | すべての贈与 (110万円の基礎控除以下の贈与も対象。ただし、2024年1月1日以降かつ相続開始前の3年間より前に贈与したものは、総額100万円まで対象外) (配偶者控除、贈与税非課税の適用を受けたものは除く) (相続時精算課税を選択して2024年1月1日以降に贈与した財産は、年間110万円の基礎控除は除く) |

| 対象となる期間 | 期限なし (遺留分の計算では相続開始前10年以内のもの) | 相続開始前3年以内の贈与 (相続開始が2027年~2030年の場合は、2024年1月1日以降の贈与。2031年以降は、相続開始前7年以内の贈与) (相続時精算課税を選択した場合は選択した年以降の贈与) |

| 持ち戻し・加算の価額 | 原則として相続開始時の価額 | 贈与時の価額 |

7.特別受益がある場合は特に相続税の計算ミスに注意

以上、特別受益がある場合の遺産分割の方法と相続税申告での注意点をご紹介しました。

特に相続税申告では、持ち戻しのルールが遺産分割時とは異なるので注意が必要です。持ち戻しを行う際には贈与時の時価で評価する必要があったり、既に贈与税を支払っている場合には相続税額から差し引かなければならなかったりと計算が複雑になるため、ミスも発生しがちになります。

死亡前一定期間内の特別受益や相続時精算課税制度を利用した特別受益により持ち戻しの計算が必要になる場合には、相続税に強い税理士に相談することをおすすめします。

年間3,076件以上の相続税申告実績がある相続税専門の税理士法人チェスターは、グループ会社に相続問題に強い法律事務所があり、遺産分割と相続税申告の両面で特別受益がある場合のご相談に対応することが出来ます。

特別受益についてお困りごとがある場合はお気軽にご相談ください。

>>【相続税専門】税理士法人チェスターへのご相談はこちらから

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。