次の経営者まで指名!「受益者連続信託」の事業承継への活用

後継者に子どもがないというケースなど、後継者の次に自社株式を取得する人が親族以外になる可能性がある場合があります。経営者としてはご自身の意思を反映することができるようにしていきたいとお考えの方も多いのではないでしょうか?そのような場合には、受益者連続信託を活用することで、後継者の次の後継者も指定することが可能となります。

目次 [閉じる]

1.「受益者連続信託」で次の後継者を指名することができる

1-1.受益者連続信託とは

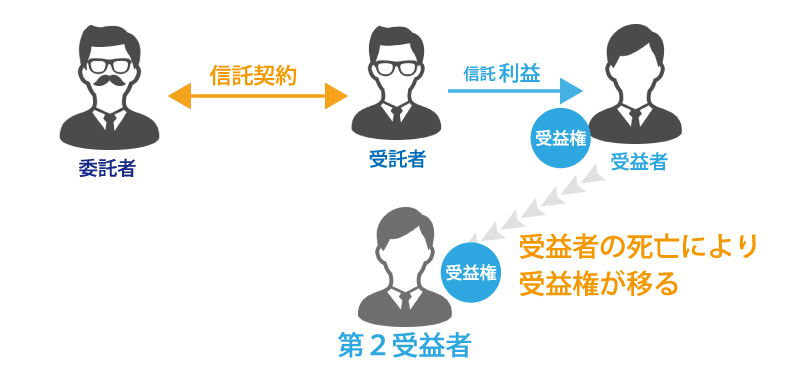

信託契約を行うことで、受益者は信託契約締結によって委託者の財産の所有者として権利行使を行うことが可能となります。もし、受益者が亡くなった場合には、亡くなった受益者の受益権は相続財産となり受益者の相続人が相続することになります。しかし、あらかじめ、委託者が指定した人が新たな受益者となることを定めておくことで、第一受益者に帰属した委託者の財産を第二受益者に移転することが可能となります。

受益者連続信託とは、その名の通り、受益者の死亡により順次受益者が連続していく信託契約です。

この受益者信託は信託契約から30年経過時点で、新たに受益者になった方が亡くなるまでもしくは、当該受益権の消滅まで信託が継続します。

信託開始から30年が経過した場合には、新たな承継は1度のみということになります。

また、受益者連続信託は受益者の現存という条件はありませんので、これから産まれてくる孫などを受益者に指定することも可能です。受益者連続信託は後継ぎ遺贈型信託という呼ばれ方をすることもあります。

受益者連続信託を活用することにより、委託者の意思に沿った財産承継を行うことが可能となります。

1-2.具体的な活用方法

受益者連続信託の具体的な活用方法は以下の通りです。

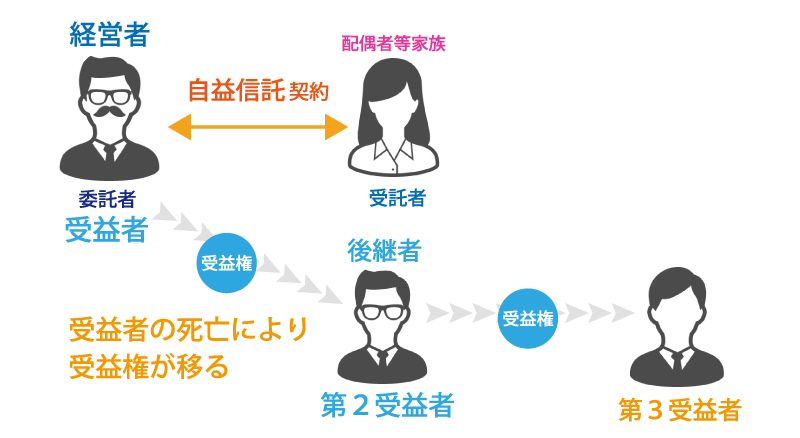

最初に、自社株式を所有する経営者が委託者となります。配偶者等家族を財産の管理運用を行う受託者に指定します。そして、受益者=委託者となる自益信託契約を結びます。

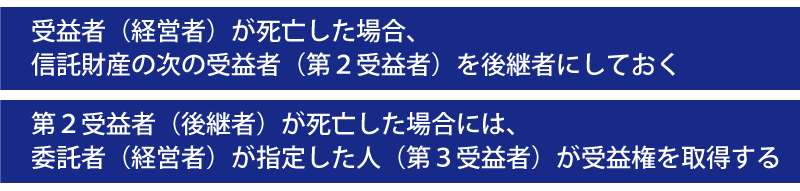

そして、この信託契約は、

という内容にします。

受益者連続信託は現経営者の思い通りの承継を実現することが可能となりますが、後継者、その次の後継者、その次の後継者と事業承継を続けていくための後継者候補を事前にしっかりと選んでおく必要があります。

信託開始から30年という期限がありますので、現経営者、直近の後継者の年齢等も考慮し内容を決める必要があるでしょう。

2.「受益者連続信託」を活用することによる税金の問題

受益者連続信託によって事業承継を円滑にすすめるためには、受益者連続信託の課税関係も理解する必要があります。

受益者連続信託の場合、受益者が亡くなった後、第二受益者が受益権を取得します。

この場合、第二受益者は受益者に信託受益権の遺贈があったとみなされるため、信託受益権はみなし相続財産となり相続税が課税されます。例を使ってご説明していきましょう。

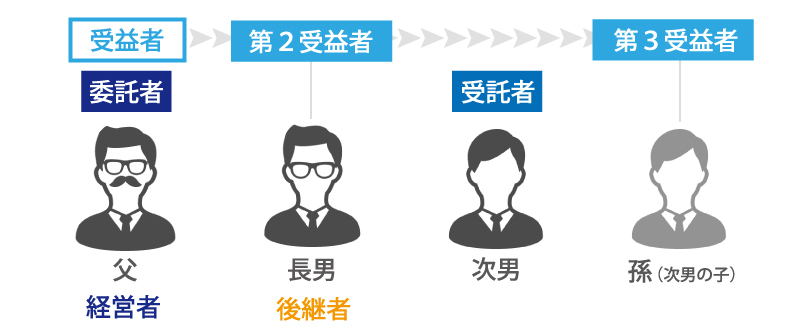

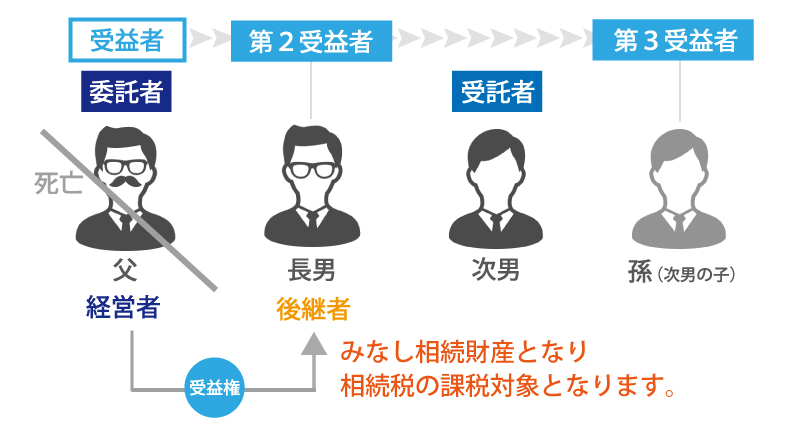

まず、父が亡くなり、第一受益者の長男が受益権を取得します。この場合、長男が被相続人である父から受益権を相続したものとみなされ、長男が取得した受益権には相続税が課税されます。

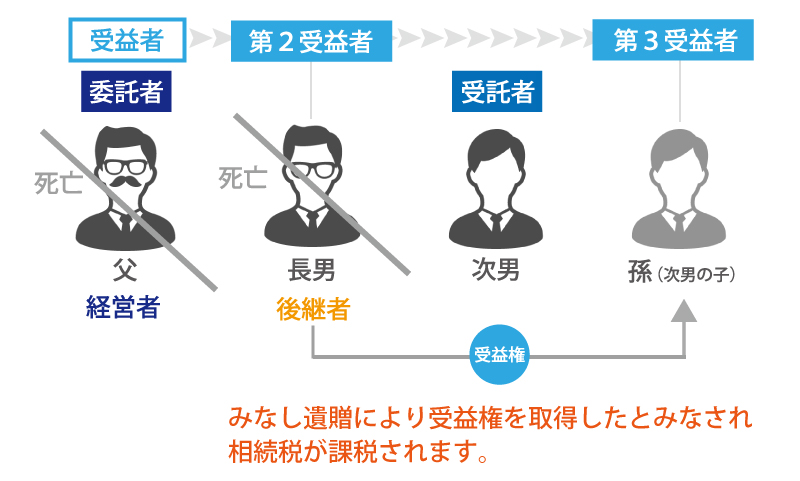

次に、第2受益者である長男が亡くなり、第3受益者となる孫が受益権を取得します。この場合、孫が長男から遺贈により受益権を取得したとみなされ、相続税が課税されます。

このように、受益者連続信託によって受益権の移動が行われても、受益権の所有者の死亡によって受益権が移動することになるため、その都度、相続税が課税されます。

また、受益権を引き継ぐ人が亡くなった受益者の配偶者や一親等の血族で無い場合、課税される相続税は2割加算が適用されます。

2-1.課税関係での注意点

受益者連続信託は、信託を設定する際に、受益者が現存していなければならないという決まりはありません。

そのため、まだ産まれていない孫などを受益者として設定することも可能です。

しかし、まだ産まれていない孫を受益者にする場合には、課税関係に注意が必要となります。

受益者変更時(受益者の死亡時)に、次の受益者がまだ産まれていないなど現存していない場合、現存していない受益者が、委託者または旧受益者の親族である場合、受託者にみなし課税される可能性があります。

3.まとめ

後継者に子どもがいないというケースで、後継者が亡くなった後、自社株式を親族に戻したいという場合には、この受益者連続信託を利用することで、後継者の相続人ではない人に自社株式を戻すことが可能となります。

先の事業承継までしっかりと計画しているという場合には、受益者連続信託を活用するという方法を検討してみてはいかがでしょうか?

事業承継・M&Aを検討の企業オーナー様は

事業承継やM&Aを検討されている場合は事業承継専門のプロの税理士にご相談されることをお勧め致します。

【お勧めな理由①】

公平中立な立場でオーナー様にとって最良な方法をご提案致します。

特定の商品へ誘導するようなことが無いため、安心してご相談頂けます。

【お勧めな理由②】

相続・事業承継専門のコンサルタントがオーナー様専用のフルオーダーメイドで事業対策プランをご提供します。税理士法人チェスターは創業より資産税専門の税理士事務所として活動をしており、資産税の知識や経験値、ノウハウは日本トップクラスと自負しております。

その実力が確かなのかご判断頂くためにも無料の初回面談でぜひ実感してください。

全国対応可能です。どのエリアの企業オーナー様も全力で最良なご提案をさせていただきます。

詳しくは事業承継対策のサービスページをご覧頂き、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。