赤道がある土地の相続税評価額

タグ: #相続税評価

一体のものとして利用している土地であっても、図面上は複数に区切られている場合があります。中には、かつて道路として使われていた赤道(あかみち)によって土地が分かれていることもあります。

この記事では、赤道がある土地の相続税評価額の計算方法をご紹介します。

赤道を隔てて別々に評価するか、赤道を含めて一体で評価するかによって相続税評価額が大きく異なる場合もあるため、評価方法は慎重に検討しなければなりません。

目次 [閉じる]

1.赤道(あかみち)とは

赤道(あかみち)とは、道路法が適用されていない道路のことです。

里道(りどう)と呼ばれることもあります。

赤道という呼び方は、かつて公図に赤色で示されていたことに由来します。

赤道には、現在も道路として人が通行しているものもあれば、長い年月の間に道路としての機能を失って田畑や宅地に取り込まれたものもあります。

赤道を周辺の土地と一体で田畑や宅地として利用していたとしても、公図では道路として残されたままになっています。土地の相続や売買のときに法務局で公図を取り寄せたところ、自宅の敷地と思って使っていた土地に赤道があることを初めて知るというケースもあります。

道路としての機能を失った赤道は国(財務局)が管理していて、払い下げを申し出れば引き取ることができます。ただし、道路としての機能はなくても、水道管が埋設されていたり他の区間で道路として使用されていたりなどの理由で払い下げが認められない場合もあります。

2.赤道がある土地の相続税評価方法

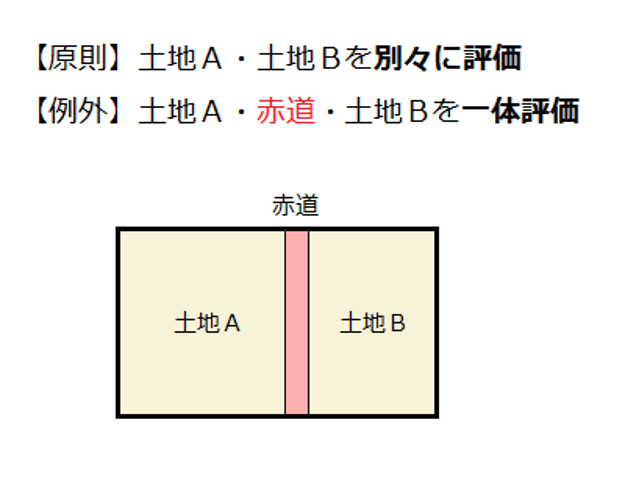

本来、赤道は国(道路としての機能がある場合は市区町村)が所有するものであり、相続税の土地評価の対象にはなりません。したがって、赤道がある土地を評価する場合は、原則では赤道を除いてその両側の所有地を別々に評価することになります。

ただし、次のような場合で赤道を含めて一体のものとして評価する方が合理的な場合は、一体の土地として評価することができます。

- 道路としての機能を失った赤道を含めて一体利用されていること。

- 赤道を事実上占有していること。

- 赤道の払い下げが不特定多数の第三者に影響を与えないこと。

- 赤道を除いて別々に評価したとき、一方の土地が無道路地、著しい狭小地、著しい不整形地になって、合理的な評価ができないこと。

どちらの方法で評価するかを決めるときは、赤道が道路としての機能を失っていて払い下げに支障がないことを確認することが重要です。

相続税の土地評価の一般的な方法は、「相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます」で詳しく解説しています。

2-1.別々に評価する場合(原則)

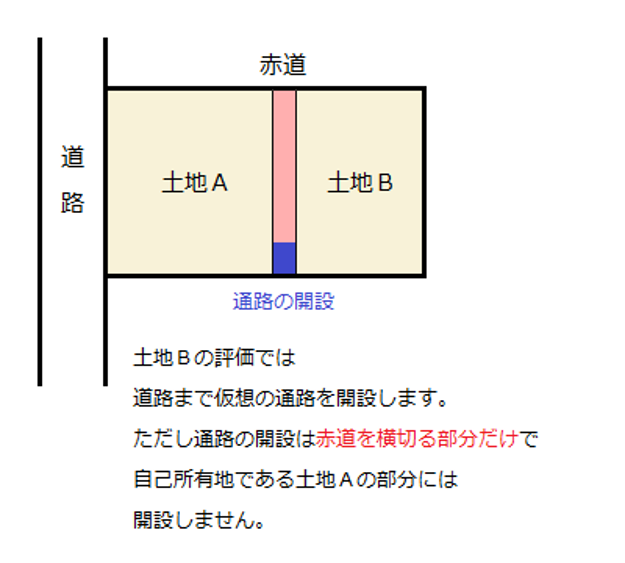

評価する土地に赤道がある場合は、赤道を除いてその両側の所有地を別々に評価することが原則です。

赤道を隔てた一方の所有地が建築基準法上の道路に接していない場合は、その部分を無道路地として評価します。無道路地の評価では、接道義務を満たすように通路を開設すると仮定してその費用を評価額から差し引きますが、この場合は赤道を横切る部分のみ通路を開設すると仮定して評価します。

無道路地の評価方法については、「自分でできる! 道路に面していない土地「無道路地」の相続税評価方法」を参照してください。

2-2.一体評価する場合(例外)

赤道を含めて一体のものとして評価する方が合理的な場合は、一体の土地として評価した価額から赤道の払い下げ価格を差し引いて評価します。

土地を一体評価する場合は、赤道の面積を加えることを忘れないようにしましょう。

なお、赤道の払い下げが可能な場合は、被相続人の死亡日の時点で払い下げが完了していなくても、払い下げが完了しているものとして評価します。

2-3.どちらの評価方法が有利かは一概にはいえない

赤道を含む土地の評価では、赤道を隔てて別々に評価するか、赤道を含めて一体評価するかによって相続税評価額が大きく異なることもあります。

別々に評価する場合は、片方あるいは両方の所有地を不整形地として評価することで、一体で評価するよりも相続税評価額が低くなる場合があります。

一方、一体で評価して地積規模の大きな宅地の評価を適用することで、別々に評価するよりも相続税評価額が低くなるケースもあります。

- 別々に評価:片方または両方の所有地を不整形地評価 → 相続税評価額が低くなる

- 一体で評価:地積規模の大きな宅地の評価を適用 → 相続税評価額が低くなる

どちらの方法で評価すれば有利になるかは、個々の土地の状況によって変わります。

相続税と土地評価に強い税理士に相談して、シミュレーションしてもらうことをおすすめします。

不整形地の評価については「不整形地補正率で土地の評価が下がる!土地を引き継ぐ人必見の評価方法と具体例」で解説しています。

地積規模の大きな宅地の評価

評価対象の土地が以下の要件を満たす場合は、地積規模の大きな宅地として土地の相続税評価額を減額補正することができます。

- 面積が500㎡以上(三大都市圏の場合。三大都市圏以外では1,000㎡以上)である

- 路線価地域にある場合は、普通商業・併用住宅地区および普通住宅地区である

- ただし市街化調整区域、工業専用地域、指定容積率400%以上(東京23区は300%以上)の地域は除く

地積規模の大きな宅地の評価方法については、「【平成30年から適用】地積規模の大きな宅地の評価」を参照してください。

3.最終的な判断は専門家に相談すること

ここまで、赤道を含む土地の相続税評価額の計算方法についてご紹介しました。

赤道を除いた土地を別々に評価した方が良いか、赤道を含めて一体評価した方が良いかは、相続税評価の知識を用いて計算してみないと分かりません。

評価方法によってあまりにも評価額が異なる場合は税務署に否認される場合もありますから、税務署に認められるかどうかも含めて総合的に判断しなければならず、専門家の知識が必要になります。

土地に赤道が通っている場合は、相続税に強い税理士に相談した方が良いでしょう。

相続税専門の税理士法人チェスターは、年間3,006件を超える相続税申告のほとんどで土地の評価を行っている土地評価のプロフェッショナルです。

相続税申告が必要な方のご面談を初回無料で行っておりますので、赤道の評価でお困りの場合はお気軽にご相談ください。

>>【相続税専門】税理士との無料面談へのお申込みはこちらから

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。