税理士相談で失敗しない4つのポイント~費用相場・選び方を知ろう~

初めて税理士に相談や依頼を考える方の多くが、このようにお悩みかと思います。

「どの税理士事務所が良いのか分からない…」

「税理士の報酬の費用相場はいくら?」

日本税理士会連合会の令和2年4月の発表によると、全国の税理士登録者数は約8万名、税理士法人や税理士事務所は全国に約6,700か所あります。

税理士は数がとても多く、税理士の正しい選び方や費用相場を知っておかないと失敗することも…?!

税理士への相談や依頼で失敗しないためにも、まずはこの記事を読んで「正しい税理士の選び方」を知りましょう。

目次 [閉じる]

1.税理士の正しい選び方~仕事内容や公認会計士との違い~

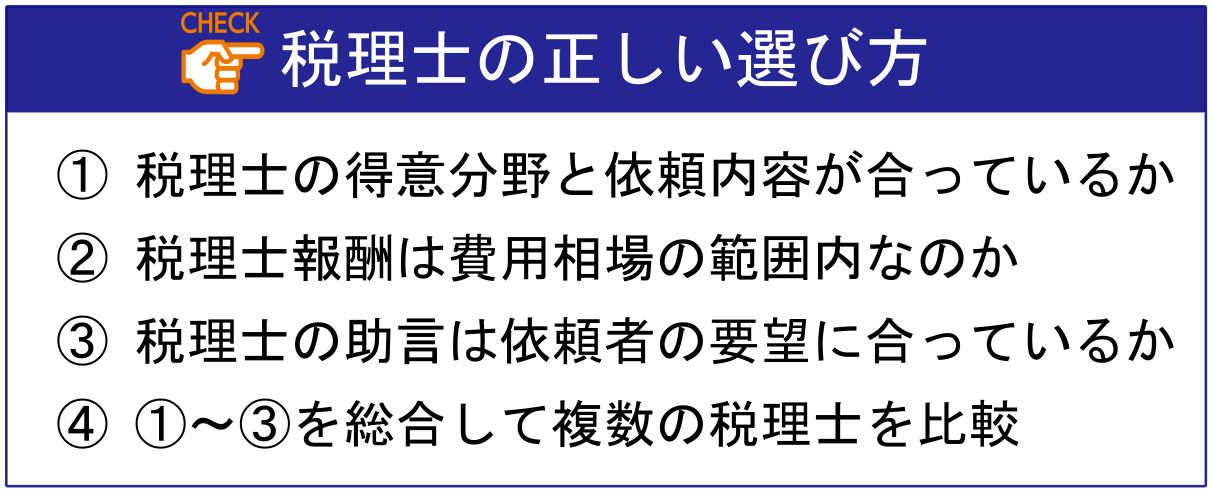

税理士に相談や依頼をする前に、まずは「税理士の正しい選び方」を知ってください。

ここさえ押さえておけば、失敗することなく依頼目的に合った税理士を選ぶことができます。

今回は当事務所の税理士が、税理士選びで失敗しないためのポイントを詳しく解説していきます。

1-1.税理士とはどんな仕事内容なのか

税理士とはその名の通り税務・会計のスペシャリストで、税理士法人や税理士事務所に所属をしている国家資格保持者です。

税理士には3つの独占業務があり、これは税理士法第二条の「税理士の業務」で定められています。

納税者本人の代理(代行)として、申告・申請をして納付することができる。

税務署調査や処分を受けた時は、納税者の代わりに主張・陳述を行うことができる。②税務書類の作成

税務署に申告する際の書類(確定申告書など)を、納税者に代わって作成することができる。

③税務相談

税金の計算や節税効果の算出など、税金や助成金に関するアドバイスができる。

分かりやすくまとめると、あなた(あなたの会社)の税務手続きを税理士に丸投げできて、税務署の税務調査が入っても代わりに対応、節税や助成金のアドバイスもしてくれるということです。

税理士はこの3つの独占業務の他にも、会計業務・コンサルティング業務・国際税務・M&A・企業支援など幅広く行います。

企業の決算書の作成や記帳代行や融資アドバイスなど、税理士によって業務の幅は大きく異なります。

1-2.税理士と公認会計士の違いについて

税理士と似た職業に公認会計士がありますが、業務の違いはご存知でしょうか?

とても簡単に言ってしまうと、税理士は「税務のプロ」で、公認会計士は「監査のプロ」です。

公認会計士は税務代理や税務書類の作成はできず、企業が作成した財務諸表監査を第三者の立場でチェックすることが独占業務です。

財務諸表監査が必要なのは上場企業や大会社となるため、公認会計士は大企業が主なクライアント。

税金は企業の規模を問わず申告義務があるため、税理士は個人や中小企業がクライアントになるケースがほとんどです。

2.税理士によって専門分野が違う~顧問税理士・確定申告・相続税~

税理士に相談や依頼をする前に、必ず知っておきたいことがあります。

それは医者にも外科医や内科医といった専門分野があるのと同様、税理士にも「専門分野(得意分野)」があるということ。

税理士の業務は多岐にわたりますが、主な業務を大別すると以下の3つに分けられます。

例えばあなたが、「相続税の申告のための税理士」を探しているとしましょう。

この場合、顧問税理士としての実務が豊富な税理士に依頼をしても、その税理士は相続に関する知識が薄い可能性があります。

極端な話になりますが、内科の先生に外科手術の相談をするようなものです。

税理士事務所や税理士法人のホームページを見ると、ほとんどの場合「専門分野(得意分野)」が記載されています。

税理士の専門分野と、あなたが依頼したい内容が一致しているのかを見極めるのは、本当に大切なことです。

<関連記事>

相続税に強い税理士はココが違う!相続税申告を依頼する税理士選びのポイントとは

相続税申告を依頼する良い税理士の選び方徹底ガイド

2-1.税理士資格試験は科目選択!全ての税務を把握していない

「税理士資格を持っている=全ての税務を把握している」と思う依頼者の方が多いですが、これは大きな誤解です。

分かりやすく言えば、「税理士資格を持っていても、全く知識がない税務の種類もありえる」ということです。

税理士になるには税理士試験に合格しないといけませんが、この税理士試験では「必須2科目」と「選択科目(3種類)」があります。

| 税理士試験科目 | |

|---|---|

| 必須科目 | 簿記論・財務諸表論 |

| 選択科目 | 所得税法・法人税法・相続税法・消費税法(または酒税法)・国税徴収法・住民税(または事業税)・固定資産税 ※所得税法か法人税法のいずれか1科目は必ず選択 |

税理士資格を取るために選択した科目合格の税法によって、税務知識が大きく変わってきます。

さらに税理士資格は国家試験に合格して取得するだけではなく、国税従事者・公認会計士・弁護士が無試験で取得するケースもあります。

税理士の中には国税四法(所得税法・法人税法・相続税法・消費税法)の4科目に合格した、優秀な人材もいます。

ただし「全国に約8万人いる税理士が、全ての税務のスペシャリストではない」ということは知っておきましょう。

3.税理士報酬の費用相場はいくら?安い料金に騙されないで

税理士に正式依頼する費用相場を知っておくことも、税理士依頼で失敗しないためのポイントです。

ただし、「税理士報酬が安い=良い税理士」とは限らないので注意してください。

費用が安いに越したことはありませんが、節税のアドバイスをしてくれない・別途オプション料金を請求されるなどの可能性があるためです。

それに料金が安い税理士に依頼して税務申告に間違いがあれば、追徴課税などの罰金が科せられます。

あくまで税理士の費用相場は「税理士報酬の常識の範囲内なのか」という、判断基準として覚えておきましょう。

3-1.顧問税理士の顧問料の費用相場

顧問税理士とは、法人や個人事業主が長期的な事業サポートを目的として顧問契約を結んだ税理士のことです。

財務状況改善や節税のアドバイスなど、税理士と顧問契約することで受けられるメリットは沢山あります。

顧問税理士の報酬は定期訪問の回数で異なりますが、ここでは半年に1回の訪問頻度と仮定した場合の費用相場を紹介しておきます。

| 年商 | 顧問料 | |

|---|---|---|

| 法人 | ~1,000万円 | 月額15,000円~ |

| ~3,000万円 | 月額20,000円~ | |

| ~5,000万円 | 月額25,000円~ | |

| ~1億円 | 月額30,000円~ | |

| 1億円以上 | 月額40,000円~ | |

| 個人事業主 | ~1,000万円 | 月額10,000円~ |

| ~3,000万円 | 月額15,000円~ | |

| ~5,000万円 | 月額20,000円~ | |

| ~1億円 | 月額25,000円~ | |

| 1億円以上 | 要相談 | |

| オプション | 記帳代行:月額5,000円~10,000円 決算費用:月額顧問料の4~6か月 | |

例えば、年商2,500万円の法人が税理士と顧問契約した場合、費用目安は年間38万円くらいです。

- 顧問費用(月額20,000円×12ヶ月)

- 記帳代行(5,000円×12ヶ月)

- 決算費用(20,000円×4ヶ月分)

個人事業主なのか法人なのかを問わず、年商によって税理士の作業ボリュームが異なるので、月額の顧問料も変わってきます。

さらに記帳代行や給与計算など、どこまで税理士に依頼するのかによってオプション料金が追加されます。

3-2.税理士とスポット契約した時の費用相場(確定申告や決算申告)

税理士と決算時期のみスポット契約をするのは、法人だと決算申告・個人事業主だと確定申告を目的とした場合です。

税理士とスポット契約する場合、記帳を依頼するのかしないのかで報酬が変わってきます。

| 年商 | 記帳代行なし | 記帳代行あり | |

|---|---|---|---|

| 法人 (決算申告) | ~1,000万円 | 15万円 | 20万円 |

| ~3,000万円 | 20万円 | 25万円 | |

| ~5,000万円 | 25万円 | 30万円 | |

| ~1億円 | 30万円 | 35万円 | |

| 1億円以上 | 35万円 | 40万円 | |

| 個人事業主 (確定申告) | ~1,000万円 | 3万円 | 5万円 |

| ~3,000万円 | 5万円 | 10万円 | |

| ~5,000万円 | 10万円 | 20万円 | |

| ~1億円 | 15万円 | 25万円 | |

| 1億円以上 | 要相談 | 要相談 |

税理士とスポット契約するのは、個人事業主の確定申告が多いかと思います。

法人のスポット契約は費用が高くなる傾向にあるため、顧問契約した場合と比較してどちらが良いのかを見極めましょう。

3-3.相続税申告の税理士報酬の費用相場

相続関連の税理士とはその名の通り「相続税」に特化した税理士で、生前贈与などを含めた相続税対策プランなども提案してくれます。

相続関連の税理士報酬は、基本的には遺産総額の0.5~1.0%が費用相場です。

| 遺産総額 | 税理士報酬の目安 |

|---|---|

| 5,000万円 | 25~50万円 |

| 7,000万円 | 35~70万円 |

| 1億円 | 50~100万円 |

| 3億円 | 150~300万円 |

| 5億円 | 要相談 |

「遺産にどのような財産が含まれているのか」「相続人は何人いるのか」によって、加算報酬もあるので税理士報酬の目安は多少前後します。

ただし概算で遺産総額の0.5~1.0%に収まっていれば、費用相場の範囲内と思って良いでしょう。

相続専門の税理士報酬や相場について、以下ページで詳しく解説しているので併せてご覧ください。

<関連記事>相続税申告の税理士報酬・相場の実態と税理士選びのポイント

4.税理士と依頼者の要望は合ってる?無料相談も利用して比較すべき

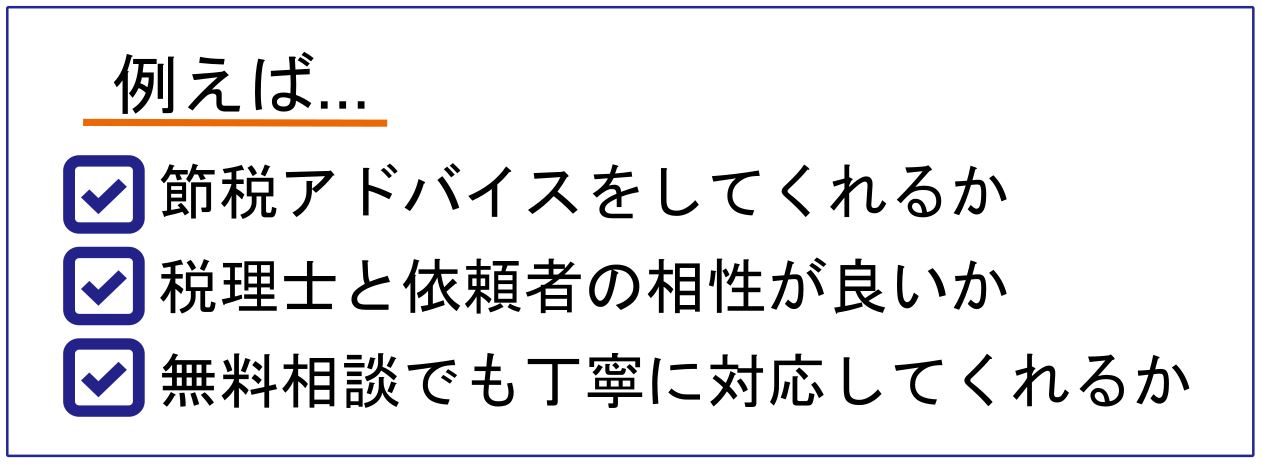

最後に、「税理士と依頼者の要望や性格が合っているか」というのも、大切なポイントとなります。

あなたの要望と税理士の提案はもちろん、性格的な相性も大切です。

例えば、徹底した節税アドバイスが欲しいのに、一般的な手続きしか請け負ってくれない税理士だと何の意味もないですよね。

あなたがレスポンスの速さを重視しているのに、業務が忙しくて連絡を後回しにする税理士なんて論外です。

知り合いに紹介してもらった税理士が、あなたの要望に一致しているとは限りません。

1人の税理士の話を聞くのではなく、色んな税理士に相談をして比較するのが一番です。

4-1.複数の税理士相談を利用して比較がおすすめ

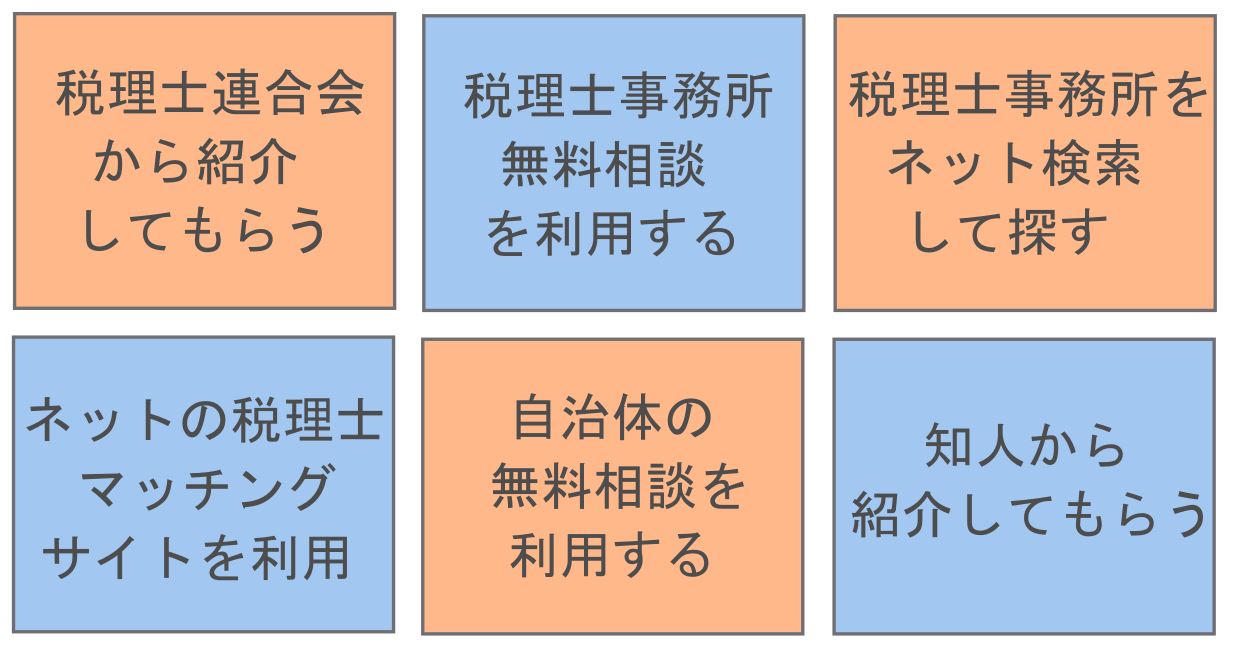

税理士事務所や税理士法人は、初回は相談無料である場合が多いです。

以下の方法で税理士相談をして、専門性が高いのか・税理士報酬は相場なのか・自分に合っているのかを見極めましょう。

最低でも3~4人の税理士に相談をして比較をし、あなたに会った税理士を選ぶことをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。