リバースモーゲージは自宅を現金化できて相続対策にも使える

リバースモーゲージは、自宅を担保にお金を借りることができるローン商品です。

自宅に引き続き住みながら資金を得られることが特長です。

現在の高齢者は資産として住宅を持っている一方、貯蓄が十分でない傾向があります。

リバースモーゲージを利用して自宅をいわば現金化することで、住宅ローンの返済やゆとりある生活、介護施設への入居費用などに充てることができます。生前贈与など相続対策にも活用することができます。

この記事では、相続の専門家がリバースモーゲージのしくみと利用時の注意点、相続対策での活用例について解説します。持ち家はあるものの貯蓄が少なく今後の生活や相続対策が心配になっている方は、ぜひこの記事を参考にしてください。

1.リバースモーゲージのしくみ

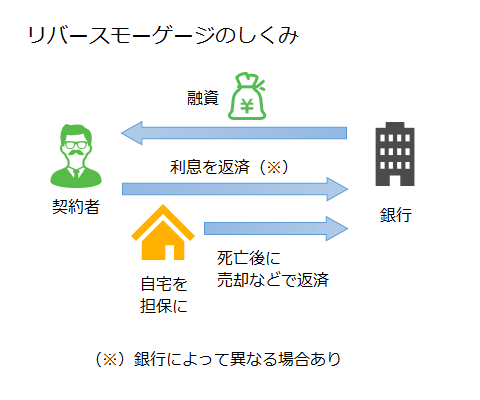

リバースモーゲージでは、自宅を担保にお金を借りることができます。

生きている間は自宅を退去する必要はありませんが、死亡したときに自宅を売却して返済に充てます。この章では、リバースモーゲージのしくみを解説します。

1-1.自宅を担保にお金を借りる

リバースモーゲージは、自宅の不動産を担保に差し入れてお金を借りるローン商品です。

もともとは所得の低い高齢者に向けて、自治体や社会福祉協議会などが提供していました。

現在では、主要な民間金融機関もリバースモーゲージを取り扱うようになり、住宅ローンの一括返済や介護施設への入居費用などさまざまな用途で活用されています。

持ち家のある高齢者に資金が必要になったとき、これまでは自宅を売却していました。

しかし、自宅を売却すると新たな住まいを探さなければなりません。

リバースモーゲージを利用すると、資金を得ながら引き続き自宅に住み続けることができます。基本的に自宅を相続させることはできないため、子供がすでに家を持っていて家を継がせる必要がない場合に有効です。

近年、空き家問題が顕在化していることからもわかるように、古くて不便な実家を子供が継ぎたがらない傾向もみられます。こうした意識の変化も背景に、今後は自宅を有効活用するリバースモーゲージが普及していくかもしれません。

1-2.死亡したときに返済

リバースモーゲージでは、契約者が死亡したときに自宅を売却して返済に充てることが基本です。借りたお金を少しずつ返済する住宅ローンとは異なり、生きている間は返済義務がありません。毎月利息だけを支払います。

契約者が死亡したとき、残された配偶者が家を追われるのではないかという懸念もありますが、ただちに追われるわけではありません。金融機関によっては配偶者が契約を引き継ぐことで自宅に残れる場合もあります。自宅を売却するかわりに、相続人が預貯金で一括返済することもできます。

2.リバースモーゲージを利用するときの注意点

自宅に住み続けながらお金が借りられるリバースモーゲージですが、場合によっては契約者だけでなく相続人にもトラブルが及ぶ場合があります。この章では、リバースモーゲージを利用するときの注意点を3つご紹介します。

2-1.担保割れのリスクがある

リバースモーゲージには、担保となる自宅の評価額が借入残高より低くなる担保割れのリスクがあります。担保割れが起きる要因としては、次の3つがあげられます。

- 不動産価格の下落

- 金利の上昇

- 契約者の長生き

不動産価格が下落すると担保の価値が下がるため、借り入れ可能な金額も下がります。

必要な金額が借りられなくなるほか、すでにお金を借りている場合では返済を迫られることもあります。

また、利息を借入残高に組み入れる場合は、金利が上昇すると借入残高が増えて担保割れとなる可能性があります。

契約者が長生きすることも担保割れのリスクとなります。

生活資金に充てるために少しずつ借り入れを行う場合は、長生きすればするほど借入残高が増えて担保割れとなる可能性が高くなります。

2-2.契約には推定相続人の同意が必要

多くの金融機関では、リバースモーゲージの契約について、配偶者や子供など推定相続人(契約者の死亡時に相続人になることが見込まれる人)の同意を必要としています。

契約者が死亡したときは、相続人に次の2つの問題が生じます。

- 自宅が相続できない

- 相続人が借入金を引き継ぐ場合がある

リバースモーゲージを利用していることを相続人が知らなければ、自宅が相続できないことで金融機関とトラブルになる可能性があります。

また、自宅の担保割れなどで契約者の死亡後に借入金の返済が困難になった場合は、相続人が借入金を引き継ぐなど、思わぬリスクを引き受ける可能性もあります。

このようなトラブルを防ぐため、契約時には推定相続人の同意が求められています。

2-3.リバースモーゲージが使えない場合もある

リバースモーゲージは自宅の不動産に担保を設定するため、宅地価格の高い主要都市の戸建住宅を対象にしていることが一般的です。特に民間金融機関の商品は、三大都市圏に限定していることが大半です。

契約者と配偶者以外の同居を認めていないことにも注意が必要です。

高齢の親との同居は認められる場合もありますが、子供との同居は認められません。

同居者がいると、契約者の死亡時に自宅を処分できなくなる恐れがあるからです。

金融機関によっては、生活資金や自宅のリフォーム・建て替えなど、借りたお金の用途を指定している場合があります。用途が指定されていない場合でも、事業目的や投資目的の借り入れはできません。

3.相続対策としてのリバースモーゲージの活用例

リバースモーゲージは、住宅ローンの返済やゆとりある生活のために利用されることが多いですが、生前贈与など相続対策にも活用することができます。この章では、相続対策としてのリバースモーゲージの活用例をご紹介します。

3-1.借りた資金を生前贈与して相続財産を減らす

リバースモーゲージで借りた資金を生前贈与しておけば、死亡時の相続財産が少なくなり相続税の節税対策になります。自宅の価値が高く、小規模宅地等の特例で評価額を引き下げることができない事情がある場合にも有効です。

通常、生前贈与には贈与税がかかりますが、贈与税がかからないように贈与することも可能です。詳しくは「贈与税が非課税になる!生前贈与全8パターンを徹底解説」を参照してください。

3-2.資産の組み替えで相続対策

資産として自宅があるものの貯蓄が十分でない場合は、リバースモーゲージで自宅を現金化する、つまり資産を組み替えることが相続対策になります。

自宅のかわりに資産として現金を持っておくことで、死亡したときに相続人どうしで遺産を公平に分けることができます。相続税の納税が必要な場合は、相続した現金を納税に充てることができます。

3-3.相続対策として活用する場合は事前に税理士に相談を

この章では相続対策としてリバースモーゲージを活用する方法を二つご紹介しましたが、相続対策として活用するのであれば、事前に税理士に相談することをおすすめします。

事前にそれぞれの税額をシミュレーションしてみたり、注意点をしっかり確認しておかないと、相続対策のつもりが逆に損をしてしまうこともあるからです。

相続税専門の税理士法人チェスターには相続対策プランがございますので、相続対策としてリバースモーゲージをお考えの際には一度ご相談ください。

4.リバースモーゲージ商品の例

この章では、主要な民間金融機関が提供するリバースモーゲージ商品の概要をご紹介します。一部、資金使途が限定されている商品もあるため、目的に見合った商品を選ぶようにしましょう。

それぞれの商品の詳しい内容は、各金融機関のホームページまたは店舗の窓口などで確認してください。

(ここでご紹介する金融機関のほかにも、一部の地方銀行や信用金庫でもリバースモーゲージを取り扱っています)

4-1.東京スター銀行「充実人生」

東京スター銀行の「充実人生」は、対象地域が広いことに加えてマンションも対象になっていることが特徴です。テレビコマーシャルが放映されているので、名前を聞いたことがある方も多いのではないでしょうか。

- 対象年齢:55歳以上(配偶者は50歳以上)

- 年収制限:120万円以上(年金などの安定収入)

- 対象物件:一戸建て・マンション

- 対象地域:首都圏・関西圏・主要都市(札幌・仙台・名古屋・広島・福岡)

- 資金使途:原則として自由(事業目的・投資目的などは不可)

- 融資極度額:500万円~1億円

- ホームページ:東京スター銀行「充実人生」

4-2.みずほ銀行「みずほプライムエイジ」

みずほ銀行の「みずほプライムエイジ」はマンションも対象になっていますが、地域は首都圏の一都三県に限定されています。

- 対象年齢:満55歳以上

- 年収制限:年金などの安定収入があること

- 対象物件:一戸建て・マンション

- 対象地域:東京都、神奈川県、千葉県、埼玉県

- 資金使途:原則として自由(事業目的・投資目的などは不可)

- 融資極度額:1,000万円~2億円かつ自宅の評価額以内

- ホームページ:みずほ銀行「みずほプライムエイジ」

4-3.三井住友銀行リバースモーゲージ

三井住友銀行のリバースモーゲージは、資金使途は原則として自由ですが、対象は三大都市圏の一戸建てに限定されています。

- 対象年齢:満60歳以上

- 年収制限:年金などの安定収入があること

- 対象物件:一戸建て

- 対象地域:東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県

- 資金使途:原則として自由(事業目的・投資目的などは不可)

- 融資極度額:1,000万円~2億円かつ自宅の評価額以内

- ホームページ:三井住友銀行 リバースモーゲージ

4-4.三井住友信託銀行リバースモーゲージ

三井住友信託銀行のリバースモーゲージは、同社の遺言信託を利用することが条件になります。資金使途は原則として自由ですが、地域は三大都市圏に限定されています。

- 対象年齢:満55歳以上

- 年収制限:年金などの安定収入があること

- 対象物件:一戸建て・マンション

- 対象地域:東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県

- 資金使途:原則として自由(事業目的・投資目的などは不可)

- 融資極度額:担保物件の評価額の50%以内、または担保不動産の評価額に応じて個別に決定

- ホームページ:三井住友信託銀行 リバースモーゲージ

4-5.三菱UFJ銀行リバース・モーゲージ型住宅関連ローン

三菱UFJ銀行のリバースモーゲージは、住宅金融支援機構の「リ・バース60」を利用した商品です。資金使途は住宅に関連するものに限定されています。

- 対象年齢:満60歳以上

- 年収制限:年金などの安定収入があること

- 対象物件:一戸建て・マンション

- 対象地域:東京都、神奈川県、千葉県、埼玉県

- 資金使途:自宅の建設・購入・リフォームまたはサービス付き高齢者向け住宅の入居一時金

- 借入金額:建設・購入100万円~5,000万円、リフォーム・入居一時金100万円~1,500万円

- ホームページ:三菱UFJ銀行 リバース・モーゲージ型 住宅関連ローン

4-6.りそな銀行「あんしん革命」

りそな銀行の「あんしん革命」も、住宅金融支援機構の「リ・バース60」を利用した商品です。資金使途は住宅に関連するものに限定されています。

- 対象年齢:満50歳以上

- 年収制限:年金などの安定収入があること

- 対象物件:一戸建て・マンション

- 対象地域:りそな銀行の営業エリア内

- 資金使途:住宅の建設・購入・リフォーム、住宅ローンの借り換えまたはサービス付き高齢者向け住宅の入居一時金など

- 借入金額:建設・購入100万円~5,000万円、リフォーム・入居一時金100万円~1,500万円

- ホームページ:りそな銀行「あんしん革命」

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。