経営者(社長)の相続対策は事業承継と自身の遺産相続の両方が必要

経営者の相続対策は、事業をスムーズに承継させることに加えて、自身の財産をトラブルなく相続させることも考えなければなりません。つまり、事業承継対策と自身の財産の相続対策の両方に取り組む必要があります。

相続対策はまだまだ先のことだとして手つかずになっていることが多いですが、対策が不十分だと後継者や家族のほか、従業員・取引先などに悪い影響が及んでしまいます。

この記事では、経営者(社長)の相続対策について何から始めればよいか、誰に相談すればよいかといったことをご紹介します。経営者の相続対策は、企業経営、税金、法律など幅広い領域で高い専門性が求められるため、専門家に相談して進めるようにしましょう。

目次 [閉じる]

1.なぜ経営者の相続対策が必要なのか

経営者の相続対策はすぐに事業に影響するものではないため、検討や実行が後回しにされる傾向があります。しかし、相続対策をしないままオーナー企業の経営者が死亡すると、残された家族は次のような問題に直面します。

- 誰が事業を引き継ぐかでもめる

- 遺産相続でもめる

- 相続税が払えない

中小企業でこのような問題が起こると、経営が不安定になり一気に倒産に至ることもあります。

中小企業の倒産は、オーナー一族の問題にとどまらず従業員や取引先にも迷惑をかけてしまいます。会社が高い技術やノウハウを持っていた場合では、それらが途絶えてしまうことで社会にも大きな影響を及ぼします。

万が一のときに事業や財産を円滑に引き継ぐためには、経営者自身が積極的に相続対策に取り組む必要があります。

まだ若くて健康であっても、不慮の事故で亡くなる場合もあります。

相続対策にはできるだけ早く取り組むことをおすすめします。

2.相続の対象になる財産を洗い出す

経営者の相続対策は、まず相続の対象になる財産を洗い出すことから始めましょう。

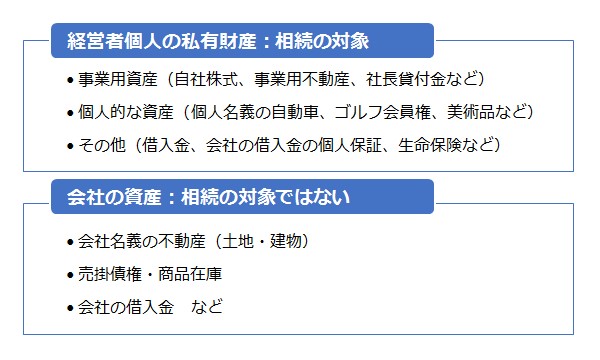

このとき、経営者個人の私有財産と会社の資産をはっきり区分しておきます。

経営者個人の私有財産は相続の対象になりますが、会社の財産は相続の対象にはなりません。

会社の財産は、後継者が自社株式を相続することで引き継ぎが行われます。

2-1.経営者個人の私有財産と会社の資産を区分する

中小企業の経営者の財産は、個人のものか会社のものかがあいまいになりがちです。

相続対策ではそれらの実態を確認して両者を区分します。

経営者個人の私有財産としては、以下のようなものがあげられます。

- 事業用資産:自社株式、事業用不動産、社長貸付金など

- 個人的な資産:個人名義の自動車、ゴルフ会員権、美術品など

- その他:借入金、会社の借入金の個人保証、生命保険など

個人名義の土地や建物を会社に貸している場合は、契約書などで契約内容を確認します。

会社の借入金の担保になっている可能性もあるため、登記簿謄本で名義や担保の差し入れ状況などを確認します。

会社の資金繰りが厳しい場合には、経営者個人から会社に資金を貸し付ける場合があります。

このような社長貸付金も相続財産になるため、契約書などで契約内容と残高を確認します。

社長貸付金は回収できる見込みが低くても相続税が課税されるため、生前の対策が必要です。

財産としての価値があるものはすべて相続の対象になるため、個人名義の自動車やゴルフ会員権、価値の高い美術品なども相続の対象として把握しておきます。

借入金は財産としてはマイナスの価値を持つものですが、相続の対象になります。

また、個人保証はただちに債務となるものではありませんが、相続人が返済義務を負う可能性もあるため対象に入れておきます。

自身にかけている生命保険は相続の対象ではありませんが、受取人に相続税がかかるため、あわせて洗い出しておきます。

2-2.会社の株主名簿を確認する

財産の洗い出しができれば、会社の株主名簿をもとに株主の構成を確認しておきましょう。

1990年に商法が改正されるまで、株式会社を設立するためには発起人が7人必要でした。

これより前に設立された会社では、経営者のほかに少数株主がいることになります。

保有株式が少なくても、株主は会社の経営に参加する権利があります。経営者が亡くなったことをきっかけに、少数株主が経営に口を出したり、株式を高く買い取るよう要求したりといったことが考えられます。

経営者が死亡した後に会社の経営権を円滑に承継するためには、生前から株主の権利を整理しておく必要があります。具体的には、株式の買い取りや議決権を制限する種類株式の発行、少数株主の保有株式が1株未満になるように株式を併合するなどといった対策が考えられます。

なお、名義株がある場合は事態がより複雑になるため、できるだけ早く整理しましょう。

名義株とは、発起人を集めるために名前だけを借りて経営者自身が出資した株式のことです。

名義を貸した人が当時の経緯を忘れて経営に口を出してくる可能性もあれば、名義を貸した人が死亡して相続人が株式の買い取りを求めてくる可能性もあります。

3.事業の後継者と相続財産の分配を決める

相続の対象になる財産が明確になれば、次に事業の後継者を誰にするか、後継者以外の相続人に何を継がせるかを検討します。

事業の後継者にすべての財産を継がせる家督相続のような方法もありますが、後継者と他の相続人の間で不公平になりトラブルのもとになります。

一方、自社株も含めて財産を平等に分け与えると、会社の経営権が複数の人に分散してしまいます。共同経営といえば聞こえはいいですが、一度でも人間関係にひびが入ると経営が不安定になります。

経営者の相続対策では、相続人どうしの公平を保ちながら経営権が分散しないように財産の分配を決めることが重要です。具体的な対策としては以下のようなものがあげられますが、生前に後継者を決めて家族と話し合っておくことも欠かせません。

- 遺留分を考慮した遺言書を書く

- 代償分割ができるように生命保険に加入する

- 家族信託を設定する

- 遺留分に関する民法の特例を適用する

3-1.事業承継では遺留分に関する特例が適用できる

経営者の相続対策としてご紹介した具体策のうち、「遺留分に関する民法の特例」について少し補足します。

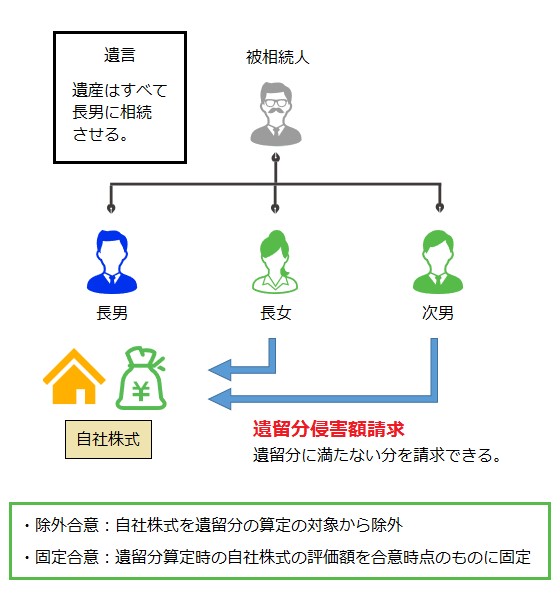

相続人(被相続人の兄弟姉妹を除く)には、遺留分として遺産を最低限相続できる割合が定められています。

たとえば、遺言書で長男に遺産のすべてを継がせることが定められている場合には、他の相続人は遺産を相続することができません。つまり、遺留分を侵害されたことになり、長男に対して侵害された遺留分(遺留分侵害額)の支払いを求めることができます。

遺産の大半が自社株である場合に後継者以外の相続人が遺留分侵害額を請求すると、後継者は相続した自社株を差し出すことになり経営権が分散する恐れがあります。

経営承継円滑化法では、遺留分侵害額の請求で事業承継が阻害されないように「遺留分に関する民法の特例」が設けられています。相続人となる人全員の合意のうえで、自社株式を遺留分の算定の対象から除外するか(除外合意)、遺留分算定時の自社株式の評価額を合意時点のものに固定すること(固定合意)ができます。

遺留分に関する民法の特例を適用するには、経済産業大臣の確認と家庭裁判所の許可を受けることが必要です。

4.相続税対策を検討する

経営者の相続対策では、相続税に関する対策も欠かせません。

中小企業経営者の財産は換金できない自社株の占める割合が多く、後継者が相続税の納税に困ることもあります。

まず、把握している財産の評価額をもとに、相続税がどれぐらいかかるかを試算しておくとよいでしょう。そのうえで、納税額を少なくする節税対策や、納税資金を準備する納税資金対策を必要に応じて実施します。

4-1.納税額を少なくする対策

相続税の納税額を少なくする節税対策のうち中小企業の経営者に有効なものとして、納税猶予特例の活用と社長貸付金の処理をご紹介します。

4-1-1.納税猶予特例の活用

後継者が自社株式を相続した場合や生前贈与を受けた場合は、事業を継続することを条件に税制上の優遇措置が受けられます。自社株式に係る相続税や贈与税の納税が猶予され、最終的には免除されます。

非上場株式の納税猶予の特例について詳しい内容は、下記の記事を参照してください。

平成30年の税制改正ではより活用しやすいように改善されています。

「事業承継税制(相続税の納税猶予)」を簡潔に分かりやすく解説!

自社株を無税で承継!事業承継税制の平成30年改正ポイント

4-1-2.社長貸付金の処理

経営者が個人の名義で会社に貸し付けるいわゆる社長貸付金は、経営者個人の財産として相続税の課税対象になります。ただし、社長貸付金は回収が難しい場合が多く、現金化できない財産に相続税が課税される状態になります。

回収の見込みがない社長貸付金がある場合は、債権放棄などで相続財産から除外するか、株式に転換して評価額を引き下げることで相続税を少なくすることができます。対策の詳しい内容は、下記の記事を参照してください。

回収できない社長貸付金にも相続税がかかる! 企業オーナーは生前対策が必要!

4-2.納税資金の準備

相続税は、故人の死亡から10か月以内に申告と納税を済ませなければなりません。

中小企業経営者の遺産にかかる相続税の税額は、自社株の株価、つまり会社の財務内容にもよりますが、数千万円から数億円に上ることもあります。そのため、生前から相続税の納税を見越して資金を準備しておく必要があります。

中小企業経営者の納税資金対策としては、次のように生命保険を活用することが考えられます。

| 生命保険に加入 | 解約返戻金・保険金の受取 |

|---|---|

| 会社名義で生命保険に加入 | 経営者の引退時に保険を解約して解約返戻金を役員退職金に充てる。 引退した経営者は死亡時に現金を相続させる。 |

| 会社名義で生命保険に加入 | 経営者の死亡時に会社が保険金を受け取って、死亡退職金として相続人に支払う。 |

| 個人名義の生命保険に加入 | 経営者の死亡時に相続人が死亡保険金を受け取る。 |

死亡退職金と死亡保険金にはそれぞれ相続税の非課税限度額(500万円×法定相続人の数)があり、同額の現金を相続させる場合に比べて相続税を少なくする効果があります。

5.事業承継と相続に通じた専門家に相談を

経営者の相続対策は、専門家に相談して進めることをおすすめします。

事業承継対策と経営者の私有財産の相続対策をあわせて進める必要があり、企業経営、税金、法律など幅広い領域で高い専門性が求められるからです。

ただし、専門家なら誰でもよいというわけではありません。

事業承継対策だけであれば、取引銀行や企業買収(M&A)などを手がけるコンサルタントなどに依頼することができます。しかし、私有財産の相続については十分なフォローが期待できないかもしれません。

顧問税理士は会社の状況を熟知していますが、事業承継や私有財産の相続に関して専門知識があるとは限りません。事業承継には法的な側面からのアドバイスも必要で、税理士だけでは対応しきれない場合もあります。

経営者の相続対策は、事業承継と相続に精通して弁護士とも連携が取れる税理士に相談して進めることをおすすめします。

相続税専門の税理士法人チェスターには、事業承継専用のご相談窓口がございます。相続税専門の強みを生かし、会社の株式と私有財産の相続両方の点から見たベストな事業承継をサポートいたします。また、法律事務所と連携し、税制と法律両面からのサポートが可能です。

事業承継サポートが必要な方はお気軽にご相談ください。

事業承継・M&Aを検討の企業オーナー様は

事業承継やM&Aを検討されている場合は事業承継専門のプロの税理士にご相談されることをお勧め致します。

【お勧めな理由①】

公平中立な立場でオーナー様にとって最良な方法をご提案致します。

特定の商品へ誘導するようなことが無いため、安心してご相談頂けます。

【お勧めな理由②】

相続・事業承継専門のコンサルタントがオーナー様専用のフルオーダーメイドで事業対策プランをご提供します。税理士法人チェスターは創業より資産税専門の税理士事務所として活動をしており、資産税の知識や経験値、ノウハウは日本トップクラスと自負しております。

その実力が確かなのかご判断頂くためにも無料の初回面談でぜひ実感してください。

全国対応可能です。どのエリアの企業オーナー様も全力で最良なご提案をさせていただきます。

詳しくは事業承継対策のサービスページをご覧頂き、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。