遺産相続で兄弟のトラブルを避けるには?基礎知識や注意点を解説

タグ: #相続トラブル

兄弟の遺産相続について、

「親の面倒を看ていたら他の兄弟より多く遺産を相続する権利があるの?」

「自分達夫婦には子供がいないので、将来自分の兄弟に財産がいってしまうのを避けたい」

「兄弟で相続する場合の遺産の取り分(相続分)を知りたい」

と言った、お悩みをお持ちではないでしょうか。

この記事では、兄弟が関わる遺産相続について知っておきたい基礎知識や注意点などを解説しています。この記事をよく読んで事前に必要な対応策を講じれば、無用な争いを避けることができるかもしれません。

目次 [閉じる]

1.兄弟で遺産相続をする際のそれぞれの取り分は?

兄弟で遺産相続をする場合の法律に基づく取り分(法定相続分と言います)については、「親が亡くなって兄弟で相続する場合」と「兄弟が亡くなって他の兄弟で相続する場合」で異なります。それぞれ、順番に解説していきます。

1-1.親が亡くなって兄弟で相続をする場合の取り分

親が亡くなって兄弟で相続をする場合の各相続人の取り分(法定相続分)は、配偶者がいる場合には配偶者が2分の1、残りの2分の1を子供である兄弟で均等に按分することになっています。

配偶者がいない場合には、原則は、子供である兄弟の人数で均等に按分することとなっています。

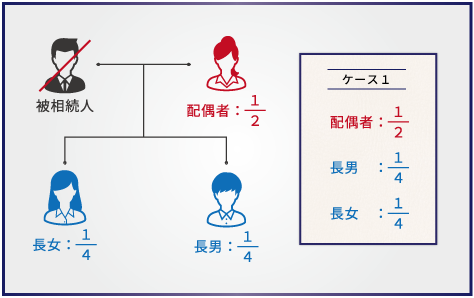

【ケース1】父が死亡、相続人は母と長男、長女の3名の場合

親が亡くなって、兄弟で相続をする場合の取り分(法定相続分)については、基本的には「均等」となっています。例えば、長男と長女の2人の兄弟がいる場合には、子供の相続分をこの2人で均等に分割します。

配偶者である母がいる場合には、母が2分の1、長男が4分の1、長女が4分の1となります。

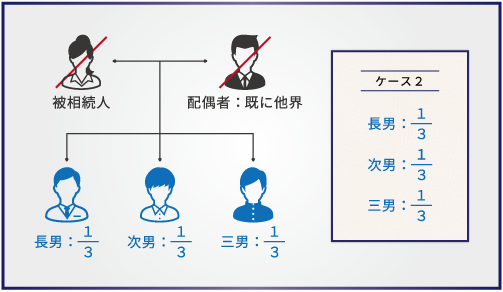

【ケース2】父はすでに他界、今回母が死亡し、相続人は長男、次男、三男の3名の場合

相続人が兄弟しかいない場合には、それぞれ同じ身分となりますので、法定相続分は単純に均等に分割した割合となります。子供が3名ならそれぞれ3分の1ずつ、子供が4名ならそれぞれ4分の1ずつといった具合です。

【参考】以前は、非嫡出子の法定相続分は嫡出子の半分だった

平成25年に民法改正が行われるまで、兄弟での法定相続分は嫡出子と非嫡出子で異なっていました。非嫡出子とは、婚姻関係にない(籍を入れていない)男女の間に生まれた子供のことを言い、愛人の子供等が該当します。現在では、嫡出子でも非嫡出子でも法定相続分は均等となっていますが、平成25年9月4日以前に発生した相続については、非嫡出子の法定相続分は嫡出子の法定相続分の2分の1となっていました。

例えば、ケース2で長男と次男が嫡出子で三男が非嫡出子の場合は、長男5分の2、次男5分の2、三男5分の1とされていました。

1-2.兄弟が亡くなって兄弟で相続をする場合の取り分

兄弟が亡くなって兄弟間で相続をする場合の原則的な取り分(法定相続分)は、配偶者がいる場合は配偶者が4分の3で残りの4分の1を兄弟で均等に按分します。配偶者がいない場合には、兄弟間で均等に按分することになっています。

但し、父母のどちらかが違う半血兄弟(異母兄弟や異父兄弟)がいる場合には、半血兄弟の法定相続分は、両親が同じである兄弟の2分の1になります。

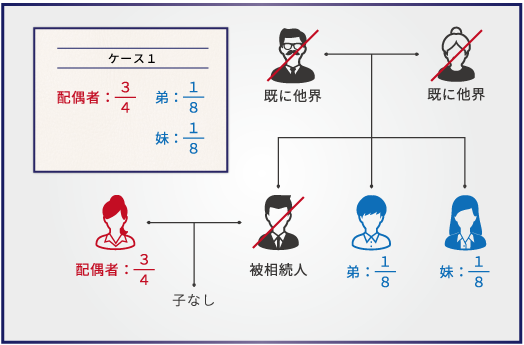

【ケース1】兄が被相続人で、相続人が妻と兄弟である弟と妹の3名の場合

子供がおらず、両親や祖父母がすでに他界している者が亡くなった場合の相続人は、配偶者と兄弟姉妹となります。その場合の法定相続分は、配偶者4分の3、兄弟4分の1となります。

なお兄弟姉妹が複数いる場合にはこの4分の1を均等に分配します。よって、当該ケースでは、弟と妹の法定相続分はそれぞれ4分の1の2分の1、つまり8分の1ずつとなります。

このケースでは、配偶者と兄弟が遺産相続について話し合うことから、トラブルが多くなりがちです。予想されるトラブルとその対処法については、この記事後半の「3-4.【トラブル事例4】子がいない夫婦に相続が発生、遺産相続に夫の兄弟が登場」を参照してください。

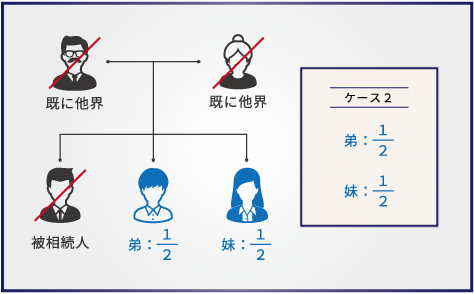

【ケース2】ケース1で配偶者がいない場合

結婚しておらず、両親や祖父母がすでに他界している者が亡くなった場合、相続人は兄弟のみとなります。この場合の法定相続分は単純に兄弟で均等に分割することとなります。

よって、相続人である兄弟が2名の場合はそれぞれ2分の1ずつ、3名の場合はそれぞれ3分の1ずつということになります。

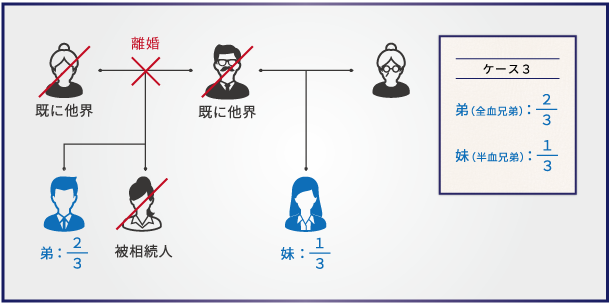

【ケース3】ケース2で、異母兄弟・異父兄弟がいる場合

被相続人である姉は母Aの子供、弟も母Aの子供、父の再婚後に生まれた妹は母Bの子供といったように、片方の親が異なるいわゆる異母兄弟・異父兄弟がいる場合には法定相続分が異なります。

姉と弟は両親とも同じなので、弟のことを全血兄弟と言い、妹は片方の親が異なるので半血兄弟と言います。半血兄弟の法定相続分は全血兄弟の半分となります。

ここでは、全血兄弟である弟は3分の2、半血兄弟である妹は3分の1という割合になります。

なお、親が亡くなって子供が相続する場合については、全血兄弟と半血兄弟がいる場合でも法定相続分は異ならずに均等となります。

2.兄弟が亡くなった場合の相続で気を付けるべきこと

「兄弟が亡くなって他の兄弟で相続する場合」は、「親が亡くなって兄弟で相続する場合」に比べて、気を付けるべきことがたくさんあります。親が亡くなった場合に認められることが、兄弟が亡くなった場合には認められないこともあります。

ここでは、兄弟が亡くなった場合の相続で気を付けるべきことを5つご紹介します。

2-1.兄弟に遺留分はない

遺留分とは、相続人が最低限受け取ることができる遺産の割合であり、通常は、被相続人の財産の2分の1となります(相続人が直系尊属(両親、祖父母)のみの場合は3分の1となります)。

遺留分は被相続人の配偶者、子、直系尊属にのみ認められていて、兄弟姉妹には認められていません。

したがって、相続人が配偶者と兄弟の場合、被相続人が「妻に全ての財産を相続させる」と遺言で指定すれば、兄弟は遺産をもらうことができなくなってしまいます。見方を変えると、残された配偶者と自分の兄弟が遺産相続でもめるトラブルを、遺言書によって防止することができます。

事例は、この記事後半の「3-4.【トラブル事例4】子がいない夫婦に相続発生、遺産相続に夫の兄弟が登場」でご紹介します。

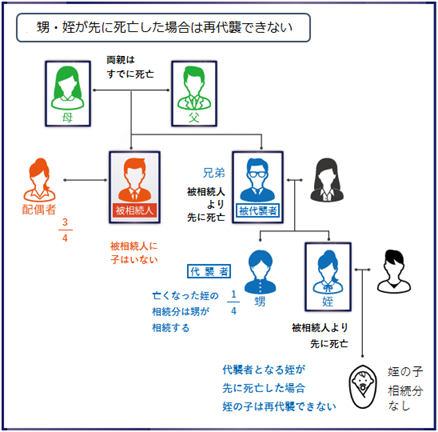

2-2.代襲相続は一代のみ(甥・姪まで)

被相続人より先に相続人が亡くなった場合は、亡くなった相続人の子が代わりに遺産を相続します。これを代襲相続といいます。

親が亡くなって相続人である子もすでに亡くなっている場合は、孫が遺産を相続します。もし、孫も亡くなっている場合は曾孫が相続するというように、再代襲も可能です。

しかし、兄弟姉妹が相続人になる場合の代襲相続は一代のみとなり、再代襲はできません。

相続人である兄弟姉妹がすでに亡くなっている場合は、甥・姪は代襲相続ができます。甥・姪もすでに亡くなっている場合は、死亡した甥・姪の子は代襲相続ができません。

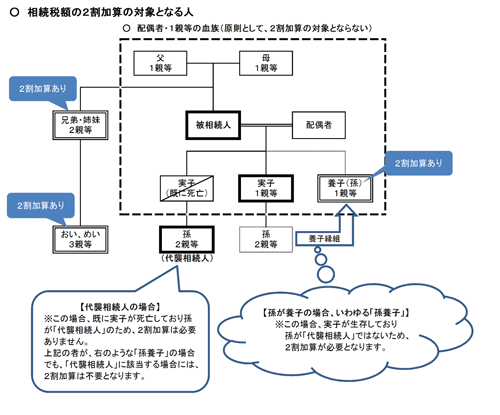

2-3.相続税が2割加算される

被相続人の兄弟姉妹が遺産を相続したときは、相続税が2割加算されます。代襲相続で甥・姪が遺産を相続したときも同様です。

相続税の2割加算は、被相続人の配偶者及び1親等の血族以外の人が遺産を相続して相続税を納めることになった場合に適用されます。

被相続人の遺産は配偶者と子が相続することが多く、兄弟が遺産を相続することは偶然性が高いことから、税額負担の調整が図られています。

(画像引用:国税庁ホームページ)

2-4.収集する戸籍の量が多くなる

相続の手続きでは、被相続人と相続人の家族関係を確認するために、被相続人の出生から死亡まで連続した戸籍謄本が必要です。

被相続人の兄弟姉妹が相続人になる場合は、さらに被相続人の両親の出生から死亡までの戸籍謄本も必要になります。両親の戸籍謄本が必要になるのは、父母のどちらかが異なる兄弟姉妹(半血兄弟)がいるかもしれないからです。

戸籍謄本は制度の改正によって作りかえられることがあり、1人分の出生から死亡までの戸籍謄本は何通かに分かれることが通常です。兄弟姉妹が相続人になる場合は、収集する戸籍が数十通にのぼることもあります。

2-5.全員が相続放棄すると相続人不存在になる

兄弟姉妹が相続人になる場合で、相続人の全員が相続放棄すれば相続人不存在となります。

兄弟が相続放棄した場合は、次に相続人になる人がいないからです(相続放棄では代襲相続ができないため、甥・姪に相続権は移りません)。

相続人不存在の場合は、相続財産清算人のもとで遺産を処分していきます。被相続人に借金があれば遺産から返済され、余った遺産があれば国に納められます。

相続人不存在の場合の遺産相続については、「相続人不存在の基礎知識と手続きを徹底解説」を参照してください。

3.兄弟間での遺産トラブル事例とその防止策・解決策

兄弟で遺産相続を行う際によくある代表的なトラブル事例を4つご紹介したいと思います。

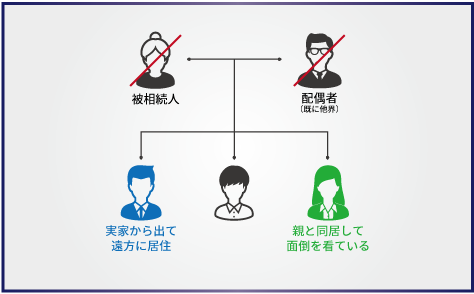

3-1.【トラブル事例1】どちらかが親と同居し親の面倒を看ていた場合

兄弟のいずれかが、親と同居し介護や経済的な援助をしている場合には、いざ親の相続が発生した場合にトラブルになりがちです。

面倒を看ている方の兄弟は、「自分は生前親の面倒を看ていたし経済的な援助もしてきたので、その分多めに遺産をもらいたい」と主張します。

一方、面倒を看ていない方の兄弟は、「それとこれとは話が別で、遺産は法定相続分に従って分けましょう」と主張します。

このような場合は、遺産をめぐるトラブルに発展してしまうケースも少なくありません。

≪防止・解決策≫

この場合の有効な解決策の一つは、親が生前に「遺言書」を書いておくことです。自分の面倒を看てくれた子供に多めに財産を渡すような遺言書を作成しておけば良いでしょう。

そうすれば、いくら面倒を看ていない方の兄弟が「もっと欲しい」と主張したところで、遺留分の範囲を侵害していない限りは争いようがないので、遺産トラブルを防止することができます。

遺言書がない場合は、親の面倒を看ていた兄弟が「寄与分」を主張することができます。相続人どうしで話し合うことは難しいため、家庭裁判所で調停を申し立てます。

寄与分とは、亡くなった人の療養看護あるいは事業の手伝いなどをした相続人について、相続分の上乗せが認められる制度です。但し、単に親と同居して扶養していたというように、通常期待される程度の貢献だけでは認められません。詳しくは「寄与分として結局いくらもらえるの?」を参照してください。

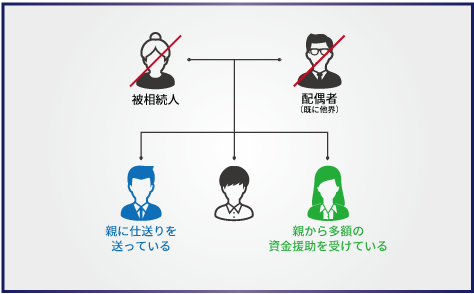

3-2.【トラブル事例2】どちらかが親から経済的援助を受けているケース

トラブル事例1とは逆のケースで、いずれかの兄弟が親から経済的な援助を受けていた場合です。

この場合も、経済的な援助を受けていない側の兄弟が「自分はその分多めに財産が欲しい」と主張すれば、遺産トラブルに発展する可能性があります。

≪防止・解決策≫

この場合の有効な解決策も、トラブル事例1と同様に「遺言書の作成」です。経済的な援助を与えていない子供に多めに財産を渡すように親が遺言書を残しておくことで、トラブルを防止することができるでしょう。

なお、経済的援助の内容によっては「特別受益」が認められ、経済的援助を受けていた兄弟の相続分を少なくすることができます。但し、特別受益の計算方法等には明確な基準がないため、当事者間で話し合いがつかない場合には、弁護士に相談するか家庭裁判所で調停を申し立てることになります。

3-3.【トラブル事例3】分ける遺産がほぼ自宅不動産しかない場合

分ける遺産が自宅不動産しかない場合には、「遺産をどのように分けるか」についてトラブルになることが多いです。

例えば、遺産が自宅不動産と現預金500万円だったとします。

自宅不動産の価値が500万円で相続人である兄弟が2人であれば、一方は自宅(500万円)、もう一方は現預金(500万円)というようにきれいに分割することができます。

自宅不動産の価値が3000万円だった場合はどうでしょうか。自宅を相続した方の相続人が差額分を現預金で他の相続人に払うことができればよいですが、そうでない場合には困ったことになります。

売却して現預金で分割することもできますが、例えば一方の相続人が、親の思い出がつまっているから売却したくないといった場合は解決が困難になります。

≪防止・解決策≫

この場合の防止策についても、事例1や2と同様に「遺言書の作成」が有効です。財産を残す側の親が、「自宅は売却して2人で仲良く現預金を分けてください」と指定しておけば揉めなくて済むでしょう。

こういった遺言書がなければ、自宅を相続した相続人が差額分を現預金で払うといった方法や、広い自宅の場合には分筆して敷地を分けて相続するといった方法が考えられます。

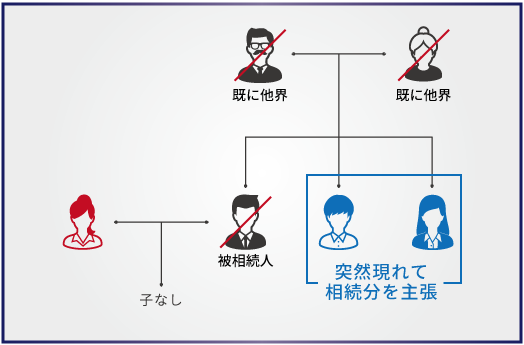

3-4.【トラブル事例4】子がいない夫婦に相続が発生、遺産相続に夫の兄弟が登場

子がいない夫婦で仮に夫が亡くなって、夫の両親も既に他界している場合は、夫の財産は配偶者である妻と、夫の兄弟が相続することとなります。

民法で定められた法定相続分は、妻が4分の3、夫の兄弟が4分の1です。生前に一切付き合いがなかった夫の兄弟が突然現れ、自分の相続分を主張してくるといったことも起こりえます。

特に分けられる財産が自宅の不動産しかないような場合は、遺産を分け合うために自宅を売却することにもなりかねません。

夫の兄弟も法定相続人のうちの1人である以上、兄弟の協力がなければ夫の預金から生活費を引き出すことすらできなくなってしまいます。

≪防止・解決策≫

この場合の防止策についても、事例1や2、3と同様に「遺言書の作成」が有効です。自分の財産はすべて配偶者に渡すという内容を遺言書に書いておけばよいでしょう。兄弟には遺留分がないので、このような遺言書を残しておくだけでトラブルは回避できます。

適切な遺言書さえあれば、夫の兄弟の協力や許可がなくとも夫の財産である預金からお金を引き出したりすることも問題なくできます。

4.早めに専門家に相談することで円満解決することも

兄弟で遺産相続を行う場合の基礎知識と注意点を述べてきました。

親が亡くなって兄弟で相続する場合と、兄弟が亡くなって残された兄弟で相続する場合では、遺産相続の扱いが異なることに注意が必要です。残された兄弟には遺留分がないほか、相続税が2割加算されるなど、親が亡くなった場合に比べて不利になることがあります。

兄弟どうしの相続では感情のもつれが起こりやすいほか、仲裁する役割の親がいないため、トラブルが長期化する傾向があります。すでにトラブルになってしまっているような場合は、相続問題を扱っている弁護士に相談することがおすすめです。

なお、相談内容に税金が絡む場合等で、トラブルになる前段階で公平中立的な立場で専門家のアドバイスが欲しいといった場合は、相続税専門の税理士に相談すると良いでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。